Szerző: Szarvas Norbert | jan 8, 2018 | Cikkek - pénzügyi blog, info, Nyugdíj

A nyugdíjas éveink el fognak jönni és ez sokak számára rémisztő hír lehet a maga anyagi bizonytalanságában. Ami azért érdekes, mert a megkérdezettek kivétel nélkül békés, utazásokkal teli, nyugadalmas éveket szeretnének saját maguknak. Ezt a kettősséget sajnos a mai napig nem sikerült feloldani, márpedig egyre sürgetőbb valódi megoldást találnunk…

A cikkben egy alternatív megoldást nézünk meg, egy nyugdíj-tervet, amivel a jelen beáldozása nélkül egy követhető és stabil életutat bejárva az elképzeléseinkhez sokkal közelebb kerülhetünk!

Ismerkedj meg a [háromzsebes nyugdíjas portfólióddal]

Ezidáig egyetlen alternatívát kaptunk a nyugdíjunkkal kapcsolatban: Kössünk egy Nyugdíjbiztosítást/NYESZ-t/ Önkéntes Nyugdíjpénztárat és tegyünk bele annyi pénzt, amennyit bírunk. A baj ezzel a megoldással az, hogy végtelenül egyszerű, egydimenziós és sokak számára betarthatatlan.

Sokat gondolkodtam azon, hogy milyen multidimenziós, portfólió-szemléletű megoldást mutathatok nektek, ami sokkal inkább betarthatóbb, figyelembe veszi az élethelyzetünket, a céljainkat és komplettebb megoldást nyújt. A háromzsebes nyugdíjas portfólió pontosan ezt a megoldást hivatott számodra nyújtani.

Az elmélet alapja, hogy kizárólag a kezdőpontot ismerjük (most), de minden mást ismeretlen változónak tekintünk:

- nem tudjuk, hogy meddig élünk

- nem ismerjük az inflációs rátát

- nem tudjuk mennyit fogunk keresni

- nem tudjuk mikor mennyit tudunk félretenni

- nem tudjuk, hogy életünk során ki marad velünk és ki távozik (pl.: válás)

Viszont ismerjük az alapvető szükségleteinket, amiket figyelembe kell vennünk:

- szeretnénk saját lakást

- a lehető legtöbb pénzt akarjuk összegyűjteni

- mindig kényelmesen akarunk élni

- gondoskodni szeretnénk a családunkról

Első nyugdíjas zsebünk a lakásunk

A nyugdíjtervezés a magyarországi sajátosságokat figyelembe véve a huszas éveink elején kezdődik a „saját lakással”, mint középtávú cél. Az elmúlt évtizedben és még ma is az volt a jelemző, hogy albérletet fizetni ugyanannyiba kerül, mintha a saját hitelünket törlesztenénk. Pusztán önerő kérdése, hogy mikortól léphetjük meg ezt a dolgot.

Arra azonban sokan nem gondolnak, hogy nyugdíjas éveinkben a nem megoldott lakhatás jelentheti az egyik legnagyobb problémát. Ha a mai helyzetet próbáljuk meg elemezni, akkor elkeseredve tapasztalhatjuk, hogy az átlagos albérleti díj egy átlagos nyugdíjhoz képest megugorhatatlannak tűnik.

Az idősek otthona mára hatalmas iparággá nőtte ki magát

A Ptk. 4:196. § (2) bekezdése helyébe a következő rendelkezés lép:

„(2) Tartási kötelezettsége áll fenn elsősorban a szülőnek a gyermekével és a gyermeknek a szülőjével szemben. A nagykorú gyermekek kötelesek rászoruló szüleikről gondoskodni.” – Jogászvilág

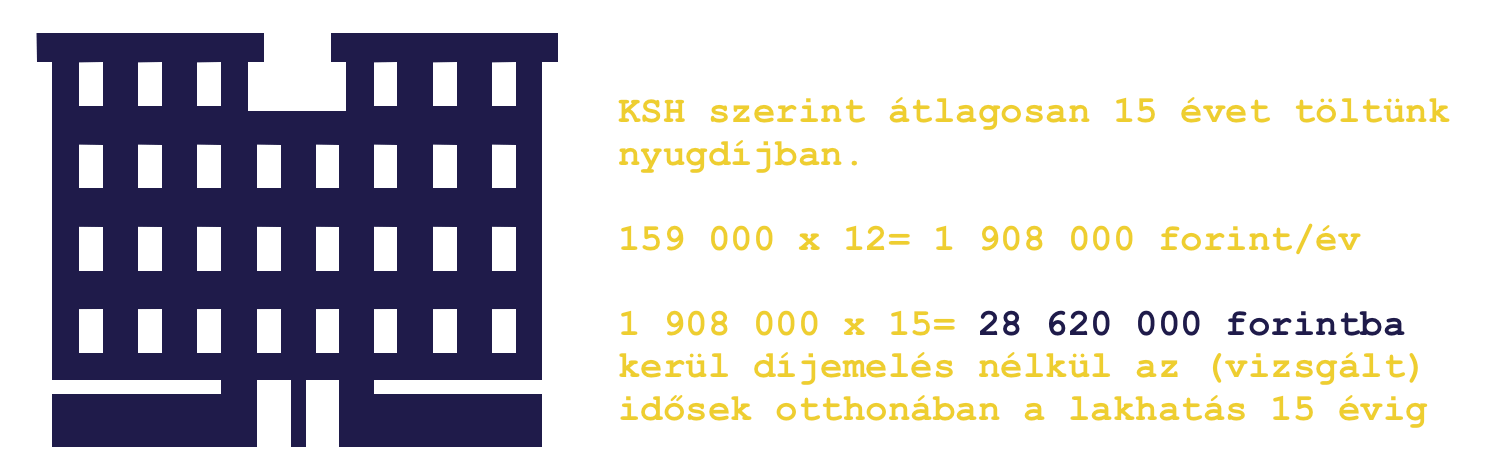

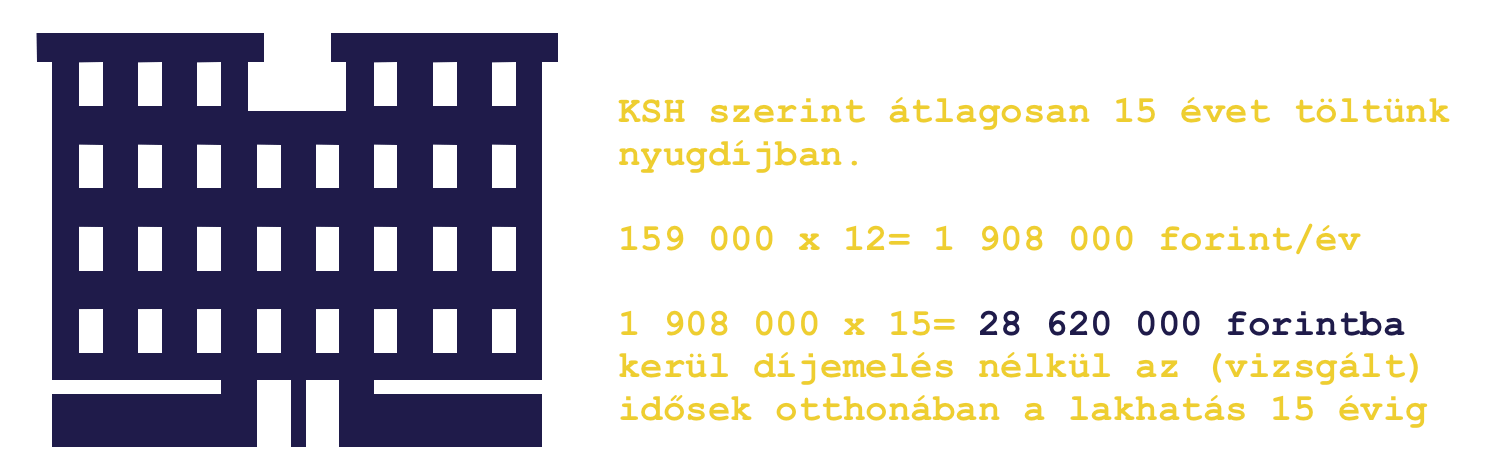

Több fajta konstrukcióban elérhetőek a „beköltözés idősek otthonába” szolgáltatás. Különféle minőségben és szolgáltatásban tudjuk választani a csomagokat. A példának kedvéért egy belépési díj nélküli, havi fizetéses rendszert vizsgáltam meg:

Térítési díjak 2018. 01. 01-től

a.,

bentlakásos idősek otthona gondozási ápolási ellátás, 3 fős elhelyezés:

159.000,- Ft/hó/fő (5.300,-Ft/fő/nap)

Elhelyezés 3 fős, saját fürdőszobás lakrészekben, vagy 3 ágyas intenzív ápolási szobákban.

b.,

bentlakásos idősek otthona gondozási ápolási ellátás, 2 fős elhelyezés:

179.880,- Ft/hó/fő (5.996 ,-Ft/fő/nap)

Elhelyezés 2 fős, saját fürdőszobás lakrészekben, vagy 2 ágyas intenzív ápolási szobákban.

Meg kell oldanunk hosszútávon a lakhatásunkat

Rémisztő üzenet lehet számunkra, hogy mai értéken számolva 28 620 000 forintba kerülne az idősek otthona, ha 65 éves korunkba bevonulnánk és 15 évet töltenénk ott. Ez az összeg már önmagában felér egy jobb minőségi lakás árával. Ezzel a költséggel valószínűleg sokaknak kell majd számolniuk a jövőben, akik nem tudnak legalább egy öröklakást megszerezni aktív éveik alatt.

Ebből a megközelítésből is logikus lépés a nyugdíjas éveinkre való öngondoskodást a lakhatás megoldásával kezdeni. Amint elértük a saját lakást, nem szabad megállni, hanem folyamatában kell ezt a területet bővíteni (további lakásvásárlások, felújítás, bővítés, eladás-vásárlás), hogy legalább az értékét megőrizzük az ingatlanvagyonunknak.

Hogyan szerezzük meg az első lakásunkat?

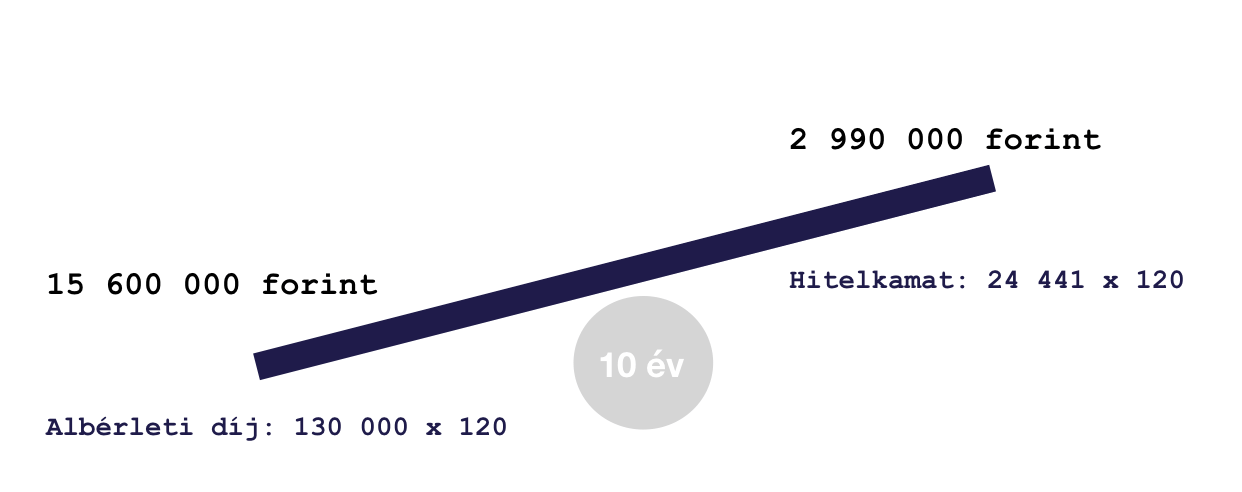

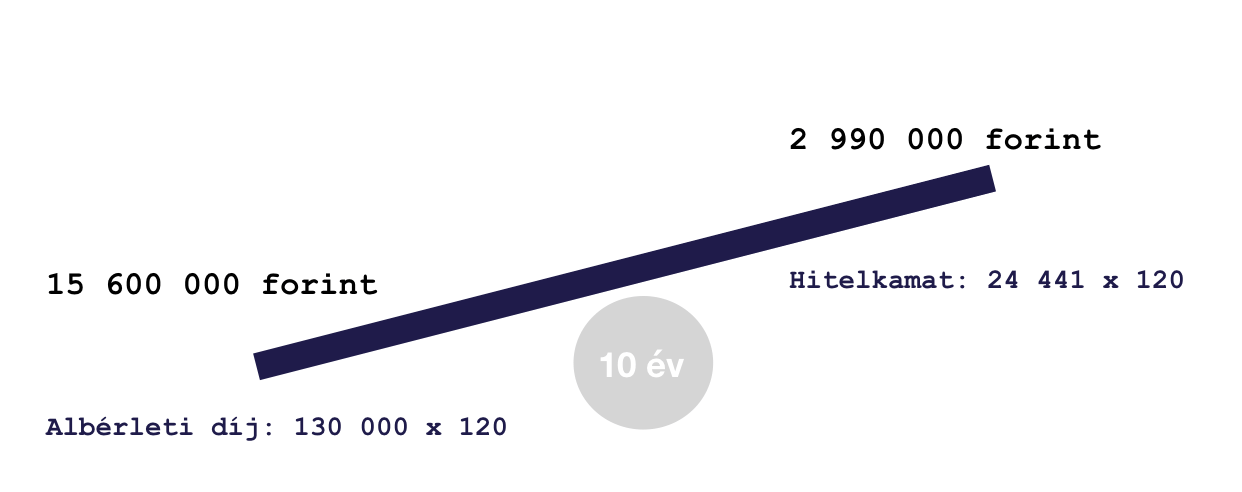

Mivel nagyon nehéz a teljes vételárat belátható időn belül összegyűjteni, ezért érdemes lehet jelzáloghitelben gondolkodni, hiszen a hitel ebben az esetben nem más, mint lehetőség arra, hogy előre megkapjuk azt a pénzt (kamatért cserébe), amit a jövőben fogunk megkeresni. Ezzel a lépéssel hamarabb költözhetünk és éveket spórolhatunk, amikor nem kell albérleti díjat fizetnünk.

A végső következtetés hasonló ingatlanban való lakhatás mellett, hogy 10 éves futamidőben az albérleti feneketlen zsebbe 5x-ösét dobáljuk bele, mintha sikerülne jelzáloghitelt felvenni (13M forintot, amihez szükséges még min. 3M forint önerő), amit 10 éves futamidővel 10 éves fix kamat mellett 2 990 000 kamatfizetéssel tudunk letisztázni. 10 év múlva pedig ebben az esetben ott lenne a nevünkön egy saját lakás, aminek lesz egy akkori piaci értéke, tehát növekedett az ingatlanvagyonunk!

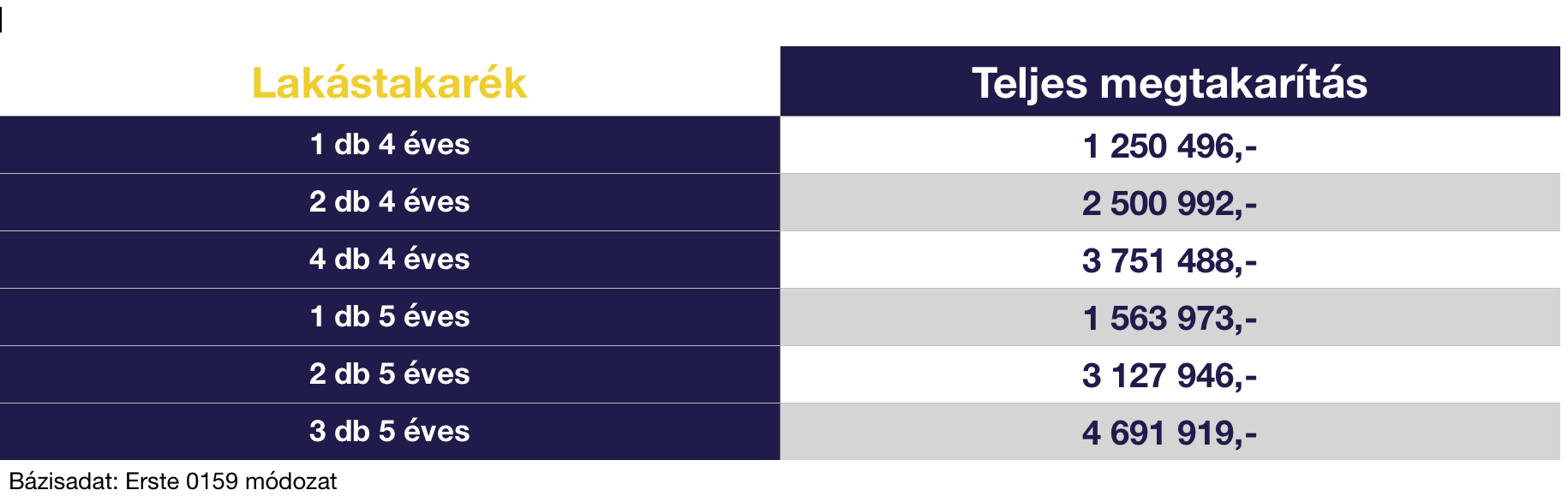

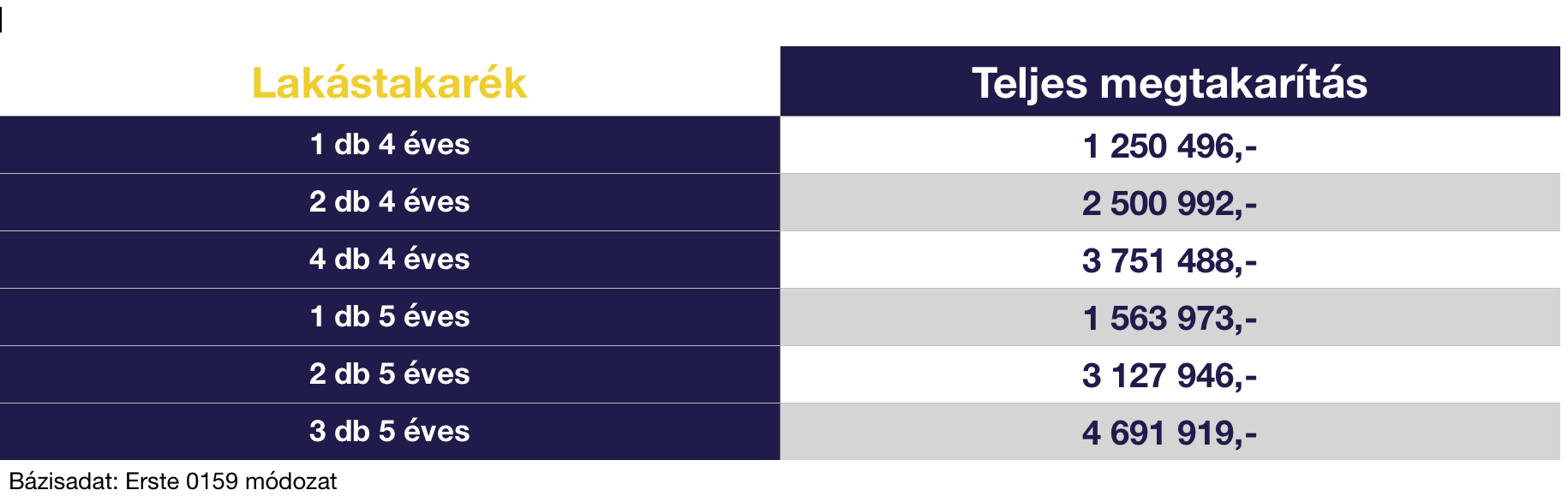

Önerőgyűjtés lakástakarékban

Éppen ezért a legfontosabb lépésünk minden szempontból, hogy teljesítsük ezt a pontot és az önerőt a lehető leghamarabb összegyűjtsük. Az önerőgyűjtést érdemes 4-5 éves periódusban vállalni, hiszen erre az időszakra struktúrált szerződéses keretek között 30%-os állami támogatással tudjuk megkezdeni és lefolytatni.

Ha megvan az első saját lakás, akkor hogyan tovább?

Miután lezártuk az első 4-5 éves periódusunkat és megszereztük a saját lakásunkat (önerő+hitel), azután tovább kell gondolkodni és folytatni a stratégiát. Tipikusan ezen a ponton szokott megtőrni a lendület, hiszen az elmúlt években teherként megélt lakáscélú öngondoskodás miatt szeretnének a családok egy kicsit levegőhöz jutni és élvezni az életet. Ezen a ponton, amikor már megvan a saját lakásunk és fizetjük a hitelünket, érdemes lehet elgondolkodni azon, hogy a továbbiakban a nettó jövedelmünk 10%-át tesszük félre további lakáscélra.

A KSH adatai szerint jelenleg ez az összeg egy átlagos családnál nettó 30-40e forint!

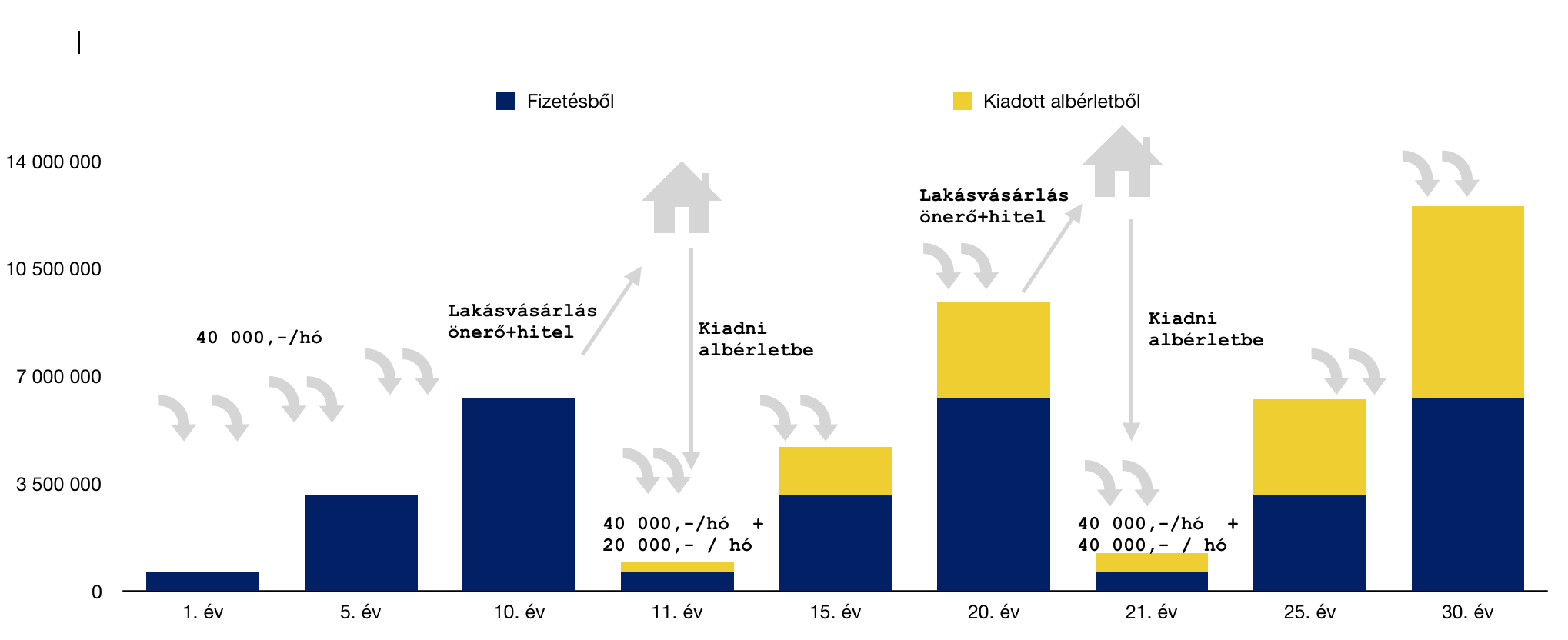

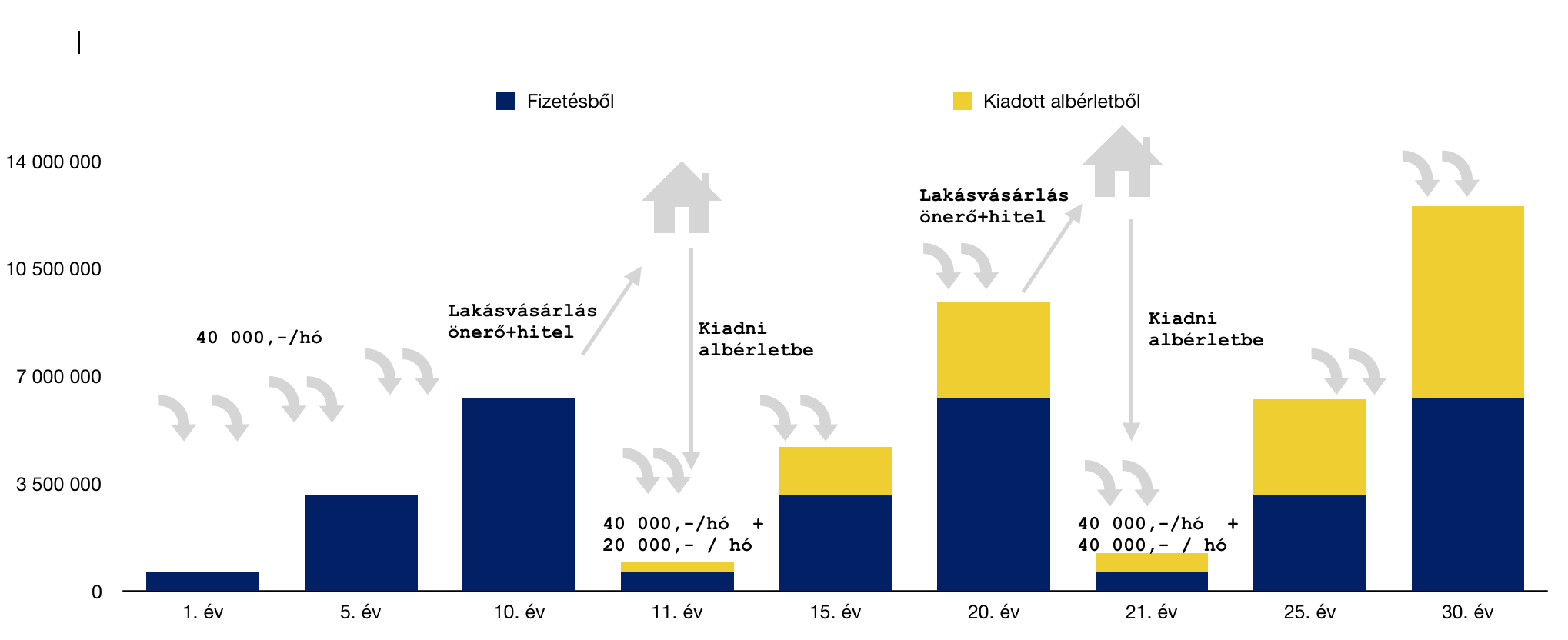

A stratégia lényege a folyamatosság

A diagrammból láthatunk egy hosszútávú stratégiát az ingatlanvagyon felhalmozására. Ebben a példában nem vettem figyelembe a várható bevételemelkedést illetve az inflációt. Kizárólag jelen értéken számoltam, így a saját felelősségünk, hogy az emelkedő bérünk és csökkenő jelenérték mellett képesek vagyunk e folyamatosan növelni a megtakarításainkat vagy sem.

A KSH adatai alapján egy budapesti fiatal házaspár havi 40 000 forintot kényelmesen félre tud rakni a fizetéséből. Ezt 10 éven keresztül lakástakarékba helyezve közel 6,2M forintot képesek összegyűjteni, ami megfelelő önerő lehet egy kisgarzonhoz. Az önerő mellé hitelt kell felvenniük, amit teljes egészében finanszírozhatnak az albérleti díjból. 10 év múlva megvan az első befektetési célú ingatlan.

Ezután egy új 10 éves periódust kezdenek meg,

ahol szintén 40 000 forintot (vagy annak a jövőértékét) teszik félre lakástakarékba + az albérletből származó 20 000 forintos szabad jövedelmet. Így a második periódus végére megint saját lakáshoz juthatnak, amihez több önerő és kevesebb hitel lesz. 20 év múlva megvan a második befektetési célú ingatlan.

A harmadi periódust ugyanezen logika alapján, de immáron két kiadott albérlettel a hátuk mögött tudják megkezdeni. Ez a harmadik 10. év végére azt jelenti, hogy már egészen minimális hitelre lesz szükségünk, mivel lényegesen több önerőt tudtak összegyűjteni. 30 év múlva megvan a harmadik befektetési célú ingatlan.

Természetesen a számok egészen eltérő eredményt mutatnak a valóságban, hiszen olyan változóktól függ a koncepció, mint a fizetésünk, a szabad felhasználható jövedelmünk, az ingatlanárak, a lakáscélú hitelek kamatai vagy éppen a gazdasági helyzet. Mégis azt gondolom, hogy ezen a vezérfonalon elindulva lehet egy átlagos ember számára hosszútávon ingatlanvagyont felhalmozni.

3 saját lakás már megfelelő szabadságot jelent nyugdíjas éveinkre

A stratégia szerves része, hogy lehetőleg nyugdíjas éveinkre már ne legyenek hitelek a lakásokon és így azok tiszta pénztermelő egységként működjenek a számunkra! A játék kedvéért az a mai nyugdíjas, amelyik három kisgarzont tudhat a magáénak, havi szinten körülbelül nettó 180 000 forintos bevételre számíthat. Ez azt jelenti, hogy a nyugdíj mellett/felett/helyett minden hónapban megérkezik a számlájára egy budapesti nettó átlagbér összege.

Ingatlanbefektetésnél legfontosabb szempontként szokták értékelni, hogy alapvetően értékálló befektetésről beszélünk, amit nem tud semmilyen alapkezelő elértékteleníteni. Viszont kettős befektetésként funkcionál, hiszen megfelelő időszakban értékesítve komoly hasznot lehet rajta realizálni, miközben a „passzív” időszakban albérletbe kiadva lehet bevételt szerezni belőle.

Ez volt a 3 részes sorozat első része, ami egy gazdagabb és stabilabb nyugdíjhoz vezethet! Amennyiben szeretnél értesülni a következő két részről, akkor like-old a Facebook oldalunkat!

A 2. részben- Egészség állami támogatással nyugdíjcélra

A 3. részben- Nyugdíjbiztosításról őszintén

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. január 08. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | jan 5, 2018 | Cikkek - pénzügyi blog, info, tippek&trükkök

Az emberek a világ minden pontján keresik az utat saját meggazdagodásukhoz. Ezt a szükségletet hivatottak kielégíteni az MLM (Multi Level Marketing) típusú rendszerek. De mit is jelent az MLM szisztéma? Mi az igazi mozgatórugója és milyen elemi törvényeknek képtelen megfelelni a rendszer? Ebben a cikkben végigvesszük az MLM rendszerek közös nevezőit és perspektívába helyezem azt számodra…

A multilevel marketing-rendszer lényege, hogy az értékesítés a vállalattal alvállalkozói szerződésben lévő értékesítők vagy hálózatépítők által történik, személyes fogyasztás, illetve az ismerősök felé történő ajánlás által. Az értékesítést lényegében a független termékforgalmazókból álló, többszintű érdekeltségi viszonyok alapján épülő hálózat végzi, mely a terméket vagy szolgáltatást közvetlenül, direkt módon juttatja el a fogyasztókhoz.- Wikipédia

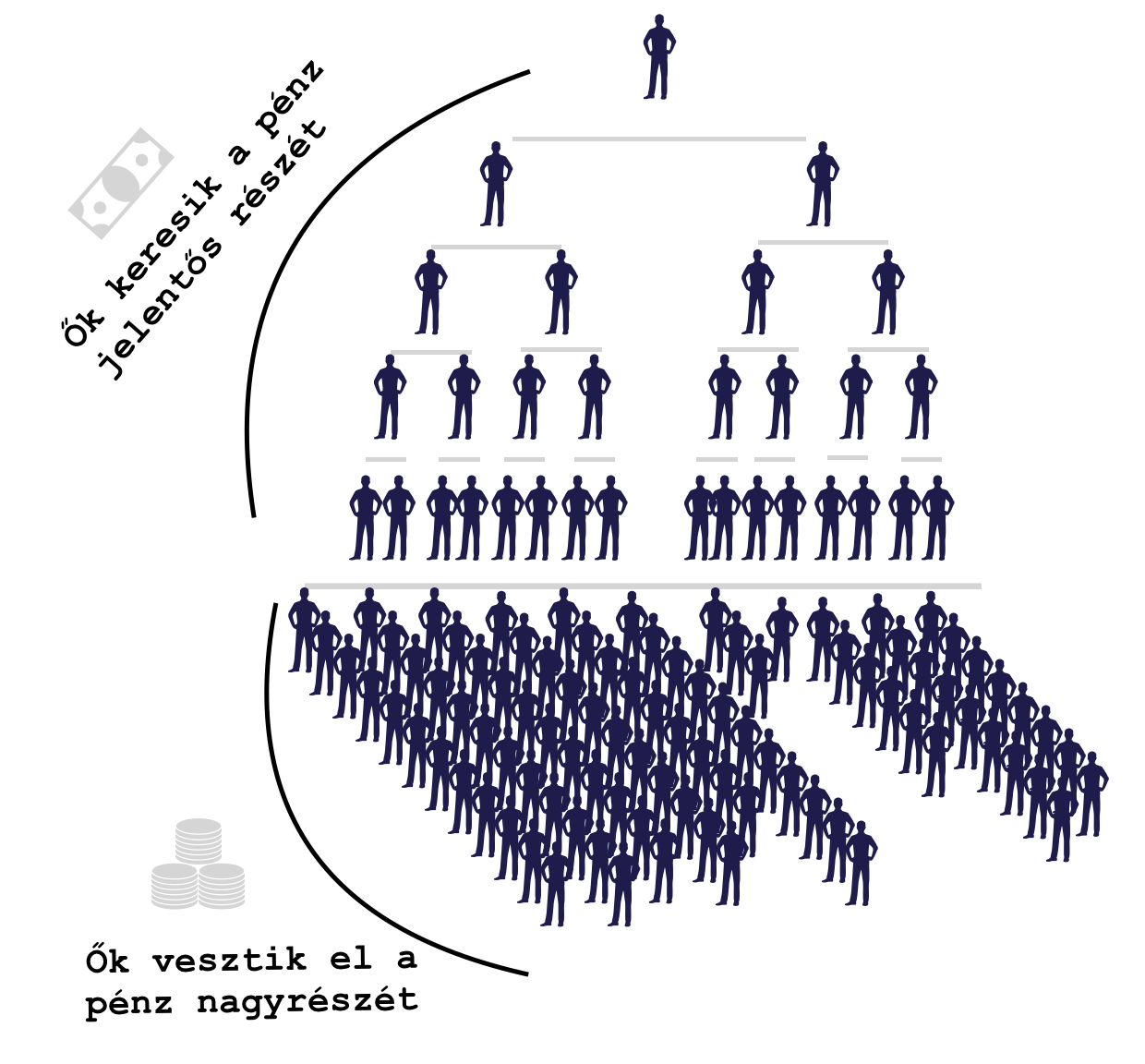

Az MLM rendszernek folyamatosan növekednie kell

Első megállapításom az, hogy az MLM rendszerek folyamatos növekedésre vannak kárhoztatva, máskülönben összeomlanak és fekete lyukként szippantják magukba a tagok bennragadt vagyonát. Ennek oka a rendszer azon sajátossága, miszerint a forgalmat valójában a tagok generálják, viszont minden tag limitált forgalmat képes egyedül összehozni (nem tudnak minden percben újabb terméket vásárolni saját maguknak, mint ahogyan nem veszik meg tizedik alkalommal is ugyanazt a túlárazott oktatóanyagot sem).

A hagyományos értelemben vett MLM rendszer tulajdonképpen egy fővállalkozó, amelyik megszervezi saját, zárt ellátási láncolatát, azaz kihagyva a kiskereskedelmi szektort, direkt módon nagykerből a fogyasztóknak juttatja el a terméket/szolgáltatást olyan módon, hogy a fogyasztókat „megjutalmazza” a kiskereskedelmi árrés egy részével, cserébe az új tagok/üzleti partnerek felkutatásáért és behozataláért.

Az MLM rendszerben rendkívül sokat lehet keresni az alkalmazotti munkaviszonyokhoz képest

Egy egy igen veszélyes állítás, ugyanis a magasabb kereseti lehetőséghez lényegesen magasabb felvállalt kockázat is társul. Történik ugyanis, hogy az MLM cég nem csak az ellátási láncát „szervezi ki”, hanem a felelősséget is teljes mértékben áthárítja a partnereinek, akik a fogyasztók közül kerülnek ki. Tipikusan vállalkozóvá kell válni annak minden járulékos költségével egyetemben és egy franchisehoz hasonló jogkört lehet megszerezni, ami magában foglalja az „egyenzászló képviseletében való egyenszabályokat, egyentermékeket, egyenlehetőségeket”.

Anyagi szempontból az MLM és a hagyományos alkalmazotti modell közötti lényegi különbség, hogy amíg az alkalmazotti jogviszonyban alapvetően nem kockáztatjuk a magánvagyonunkat, addig az MLM jellegéből adódóan (folyamatos befektetést vár el) a pénzünket is kockára tesszük a munkaidőnk, tudásunk és kapcsolati tőkénk mellett. Éppen ezért az MLM rendszerben már megjelenik a mínusz, mint kiszállási állapot.

Történelmi tények az MLM rendszerekről…

A legnagyobb MLM a világon, az Amway összes tagjának mindössze a 0,5%-a lépett tovább a „basic szintről” a „direct distributor” szintre. Az átlagos havi jövedelme az Amway tagjainak bruttó 40 dollár ( kb. 10 000 forint) / hó, amiből még adót kell fizetni és a járulékos költségeket (pl.: utazás, kávé…)

A legnagyobb MLM a világon, az Amway összes tagjának mindössze a 0,5%-a lépett tovább a „basic szintről” a „direct distributor” szintre. Az átlagos havi jövedelme az Amway tagjainak bruttó 40 dollár ( kb. 10 000 forint) / hó, amiből még adót kell fizetni és a járulékos költségeket (pl.: utazás, kávé…)

Egy éves jelentés alapján egy másik nagy MLM cég, a SEC elismerte, hogy minden évben a teljes ügyfél és közvetítőhálózatuk fele azaz 50%-a lecserélődik és helyüket újabb reménnyel teli befektetők veszik át.

Egy éves jelentés alapján egy másik nagy MLM cég, a SEC elismerte, hogy minden évben a teljes ügyfél és közvetítőhálózatuk fele azaz 50%-a lecserélődik és helyüket újabb reménnyel teli befektetők veszik át.

A világ második legnagyobb MLM vállalkozásában a Nu Skin-nál ez az arány 50-70%, ami az éven belüli kilépéseket jelenti. 1998-ban a teljes kifizetett jutalék 2/3-ad részét csupán 200 felsővonalbeli tagnak fizette ki, miközben a teljes hálózatban 63 000 aktív tag volt beregisztrálva. A kifizetett jutalék 99,7%-át a többiek befizetéseiből fedezték. (forrás: falseprofits)

A világ második legnagyobb MLM vállalkozásában a Nu Skin-nál ez az arány 50-70%, ami az éven belüli kilépéseket jelenti. 1998-ban a teljes kifizetett jutalék 2/3-ad részét csupán 200 felsővonalbeli tagnak fizette ki, miközben a teljes hálózatban 63 000 aktív tag volt beregisztrálva. A kifizetett jutalék 99,7%-át a többiek befizetéseiből fedezték. (forrás: falseprofits)

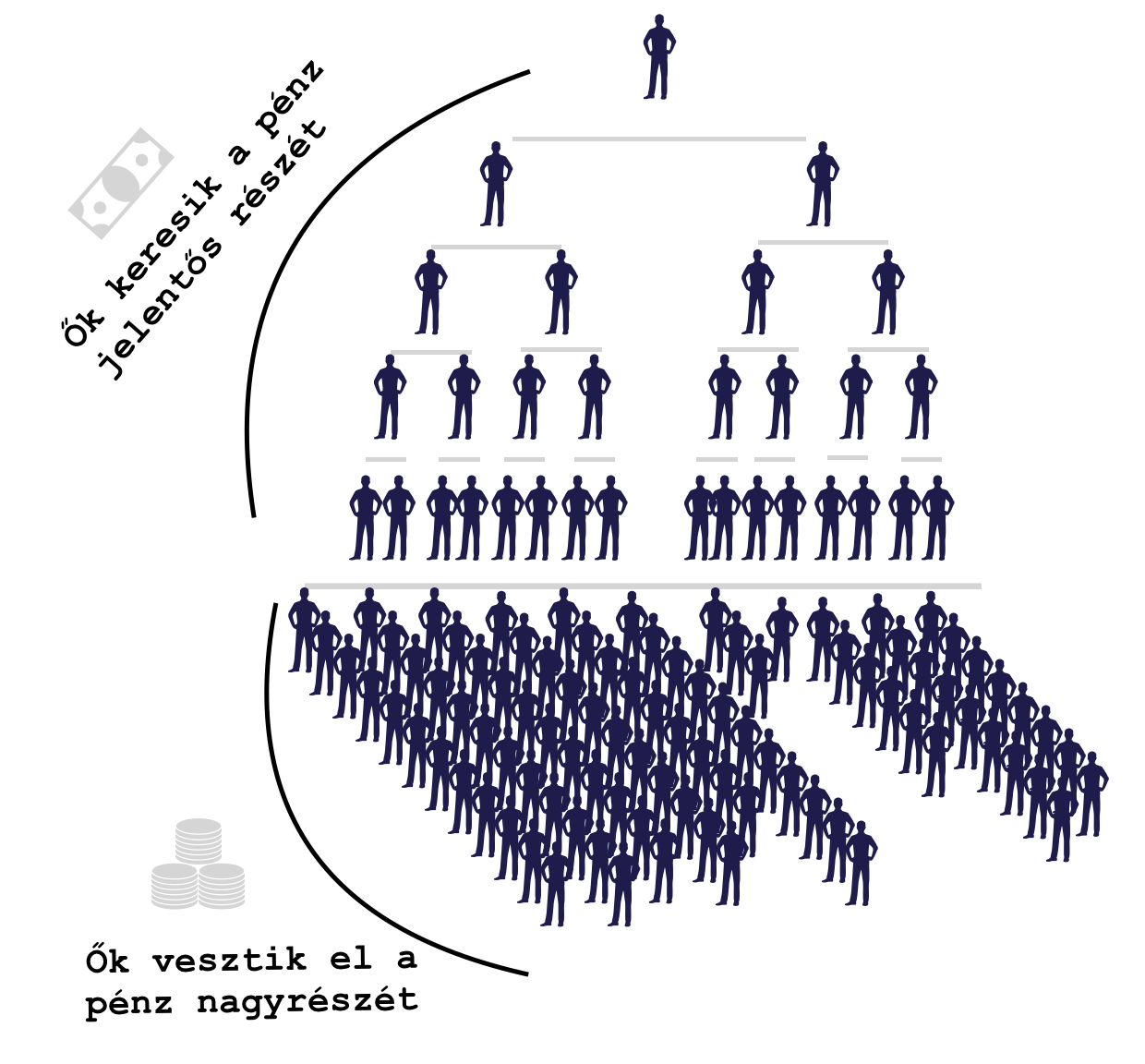

Ha 1 000 ember akar az MLM-ben jól élni, ahhoz 1 000x-ezni kell magukat

Érdekes matematikai megfigyeléseket tehetünk, amennyiben a pénz útját akarjuk követni és meg szeretnénk becsülni, hogy potenciálisan mekkora esélyünk van arra, hogy elérjük a kezdetben kitűzött anyagi célokat. Mert azt tudjuk, hogy a törvényesen működő MLM rendszerekben vannak olyan tagok, akik elérték ezt a szintet. A kérdés ilyenkor már csak az, hogy matematikailag mekkora esélyünk van erre nekünk is?

A matematikai esély alatt egy olyan becslést értek, amivel felmérhetjük a rendszerben rejlő potenciált. Ez nem a hitről szól vagy a „just do it” mentalitásról, hanem pusztán valódi esélyekről. Gondolj bele, hogy mekkora eséllyel tudnál belépni egy olyan piacra, ami már teljesen telített?

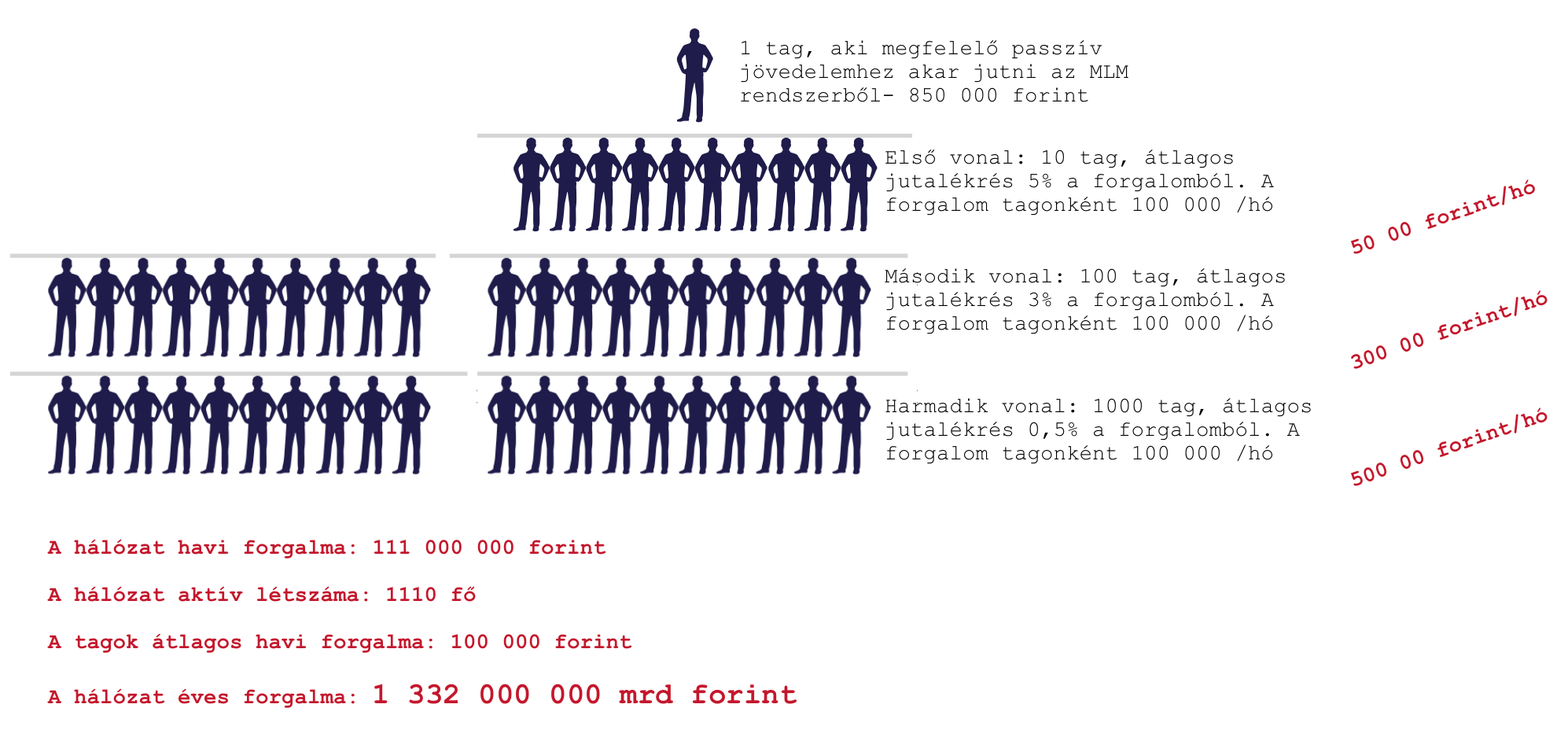

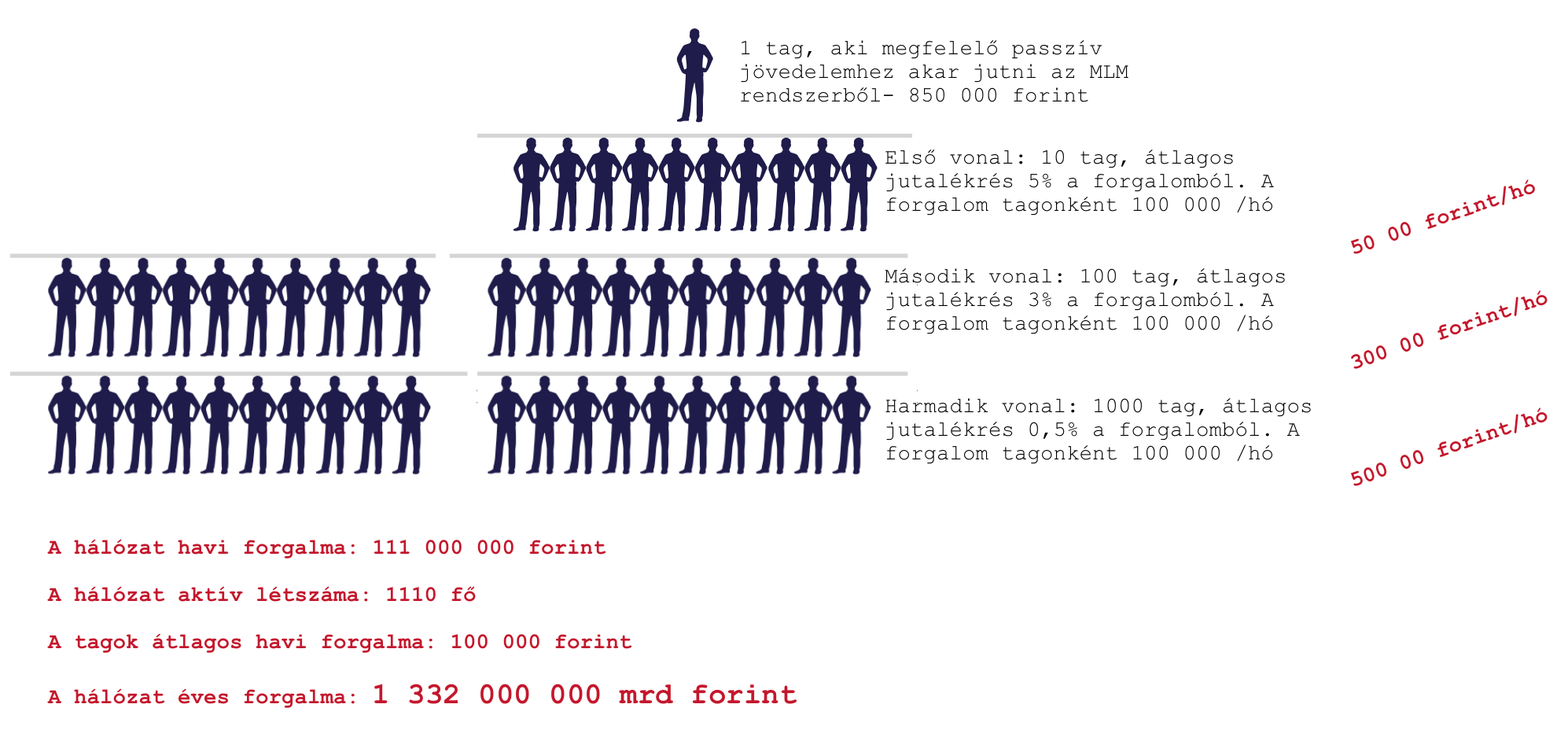

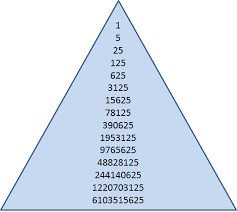

A képen egy termékértékesítéssel foglalkozó MLM struktúrát modelleztem le, ami a piaci átlaghoz közelítő haszonkulccsal operál. Mindezt három vonalon ábrázoltam, hogy egyszerűbb legyen átlátni! Ez alapján ahhoz, hogy te 850 000 forintot keress (passzív jövedelem) ebben a példa szerinti MLM vállalkozásban, évente 1,332 mrd forintos forgalmat kellene lebonyolítania a hálózatodnak egy több, mint 1000 fős vállalkozás élén.

Ha megkérdezed, hogy tulajdonképpen előtted már hányan bonyolítanak le ekkora forgalmat ezen a piacon és hányan érik el ezt a szintet, akkor nagyjából képet kaphatsz a potenciálról. Ugyanis minél többen keresik meg ezt az összeget, az azt jelenti, hogy hatványozottan csökken az esélye annak, hogy te is képes leszel ugyanazt a minőségű, mélységű és mennyiségű értékesítési hálózatot felépíteni, mint ami szükséges lenne.

Ez egy példaszámítás, így minden MLM-hez más számokat kell behelyettesíteni ahhoz, hogy tisztább képet lássunk a piaci potenciálról még azelőtt, hogy felmérnénk az ügyfelek potenciális igényét. De a számításból talán egyértelmű magyarázatot kapunk arról, hogy az átlagos havi jövedelem miért 10 000 forintnyi dollár az Amway-nél és miért nem 300 000…

Az MLM-nek oszthatónak és másolhatónak kell maradnia

A közös vízió egy sikeres MLM működtetéséhez alapvető feltétel, de nem egyedüli tényező. Olyan könnyen megérthető és másolható rendszerkövetelményt kell megalkotni, ami csökkenti a veszélyét annak, hogy a tagok önálló akciókat kezdeményeznek, gondolkodnak vagy saját stratégiákat kialakítva kockáztatják az MLM hírnevének a rongálását.

A rendszer nem az egyéniségekből él, hanem a nagy számok törvényéből. Ezen a mondaton most vérbeli MLM-es kollegák biztosan mosolyognak, hiszen biztosan ezerszer hallották ezt a törvényt. Ha kívülről megnézzük az MLM rendszert, akkor láthatjuk, hogy a rendszeren belül is ez az uralkodó erő. Nem az a cél, hogy legyen 100 minőségi disztribútor partner, hanem legyen 1000 közepes képességű ember, aki képes másolni.

Az oszthatóságnak van egy fizikai határa. Kiindulási pontnak tekinthetjük azt a körülményt, hogy az MLM-ben érvényesülni tagok beszervezésével lehet igazán. Feltételezhetjük hogy egy tagot csak egyszer lehet beszervezni, így minden egyes „elhasznált” taggal csökken a beszervezhetők köre.

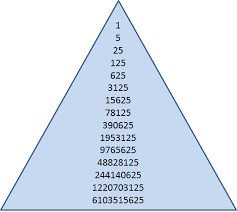

Meddig juthatunk a „mindenki hozzon be 5 embert tétellel?”

Egyértelmű, hogyha mindenki betartaná ezt a tételt, akkor nagyon hamar felemésztenénk a Föld teljes lakosságát! A 15. szintre elérnénk a 6 mrd betoborzott tagot, ami képtelenség. Az MLM rendszernek tehát matematikai értelmeben is van egy felső korlátja, amit nem lehet megugorni. Persze az újonnan felnövő generációk mindig friss utánpótlást jelentenek majd („újszülöttnek minden új”), de azt könnyen kiszámolhatjuk, hogy adott pillanatban milyen taglétszám a „realitás”.

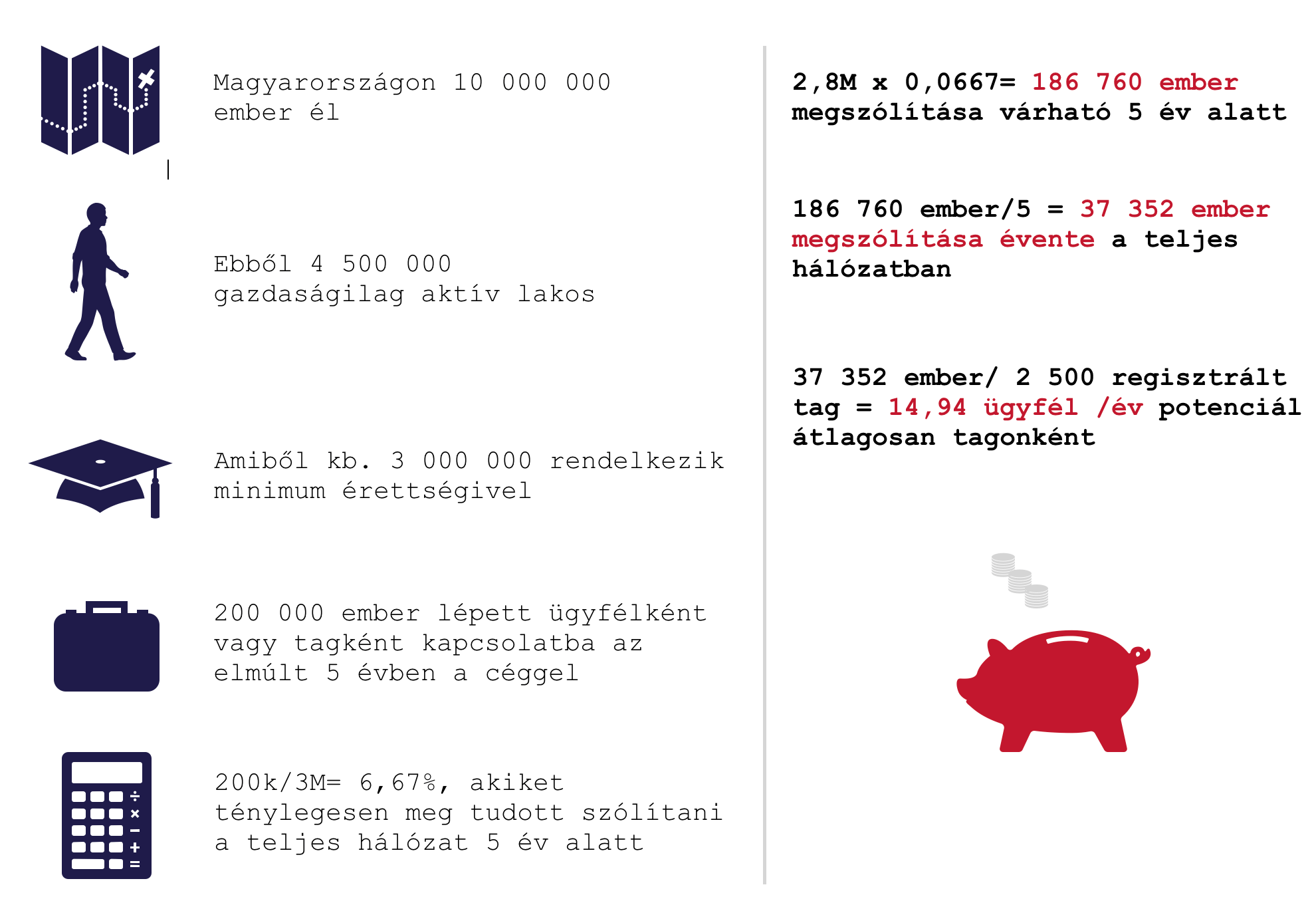

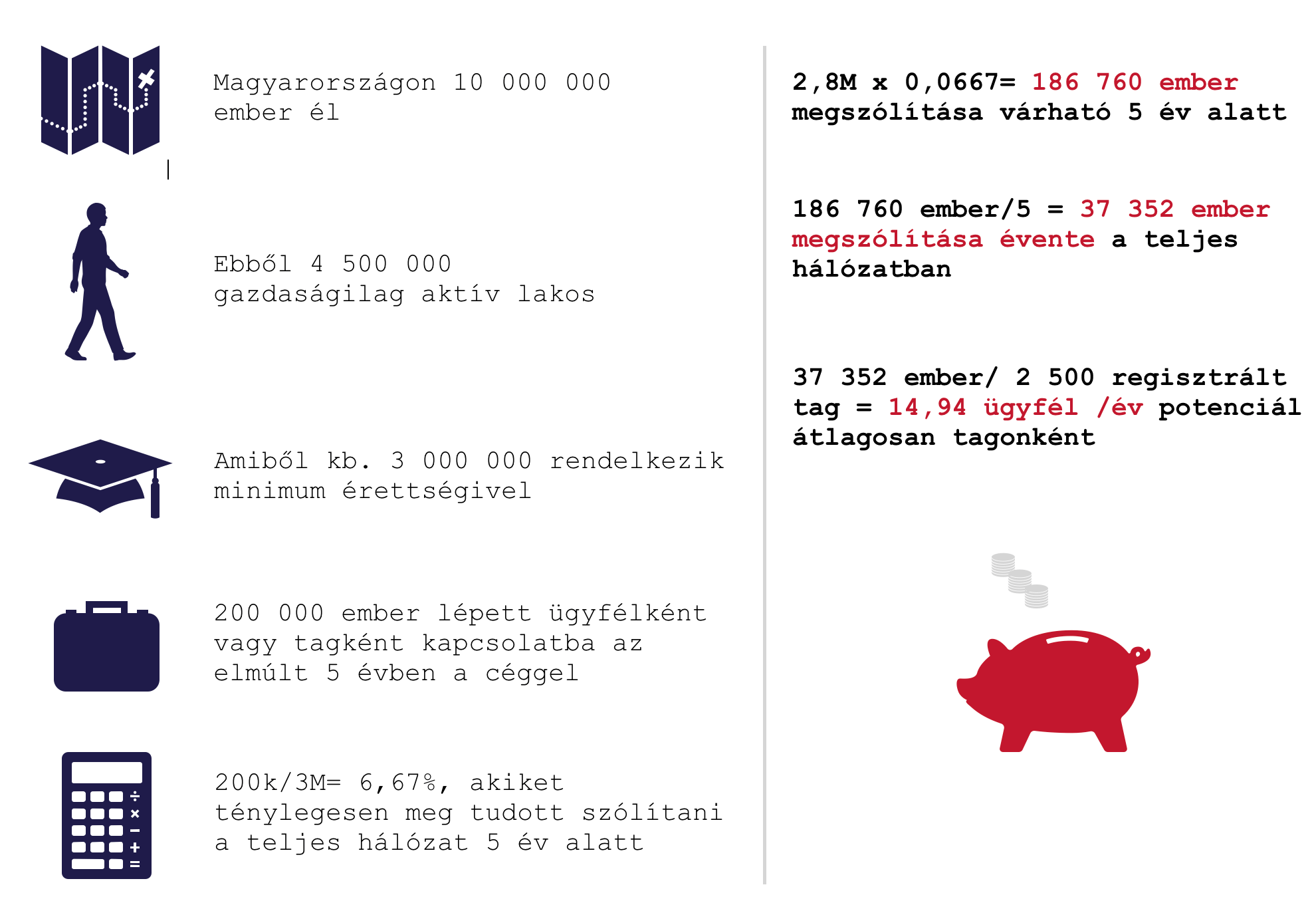

Példának okáért, ha te csatlakozni akarsz egy sikeres MLM vállalkozásba Magyarországon, akkor érdemes megnézned az elmúlt 5 évben regisztrált belépő és kilépő tagok számát, amiből máris következtethetsz a piaci potenciálra is, hogy mennyit bírhat el a piacod:

De te lehetsz ennél jobb

Persze a fenti számításban egy vélt modell átlagértékét próbáltam kiszámolni, ami azért nagyon közelít a vlaósághoz egy jól menő MLM cég esetében, ami az arányokat jelenti. Természetesen ilyenkor mondják azt, hogy „minden rajtad múlik”, mert lesznek, akik semmit nem csinálnak, vagy keveset. Ha te sokat csinálsz, akkor neked bejön.

Persze ezt semmi nem garantálhatja számodra. Az igazi kérdés az, hogy egy magas fluktuációval rendelkező MLM céghez, ahol az éves 14,94 ügyfél/tag potenciált tekinthetjük átlagnak, milyen lehetőségeink lesznek felépíteni egy olyan hálózatot, ami rendelkezik 500-1 000- 1 500 taggal is?

Láthattad, hogy ebben a számításban a potenciál a második 5 éves ciklusra közel 15 000 emberrel csökkent, ami egy óvatos becslés, hiszen nem vettem figyelembe az erőteljes információáramlás okozta negatív hatásokat sem. „A negatív élményeinket (itt nem tudtam pénzt keresni) továbbadjuk másoknak, akik emiatt elbizonytalanodnak”. Ilyen értelemben egyáltalán nem véletlen, hogy a legtöbb MLM vállalkozásnál megfigyelhetünk egy pár éves aranykorszakot, majd egy stagnáló fázist, amit az összeomlás követ. Csak nagyon kevés MLM vállalkozás képes profitabilis működésre hosszútávon.

Igazán lényeges az MLM-ben a mögöttes gazdasági mechanizmus

Mindenféleképpen érdemes a mögöttes gazdasági mechanizmusokat is megvizsgálni, mielőtt belépnénk egy rendszerbe. Meg kell vizsgálnunk, hogy az adott MLM miből él? A regisztrált tagoknak értékesíti a saját termékeit ( belső keresletet generál), tehát egy fogyasztói piacot hoz létre, vagy pedig a terméket/szolgáltatást kifejezetten a valódi keresleti piacra szánja, ahol megkülönböztetünk értékesítőt és ügyfelet (tehát nem ugyanaz a személy az eladó és a vásárló).

Nem nehéz kitalálni, hogy a belső piacra generált mesterséges kereslet egyértelműen piramisjátéknak nevezhető, hiszen mögöttes piacképes gazdasági tevékenység nem történik. A rendszert pusztán a tagok tartják életben, akik abban érdekeltek, hogy vegyenek és vetessenek, mert ezután kapnak jutalékot. Ilyen esetekben történnek olyan sztorik, amikor a garázs tele van MLM-es kacattal, mert a jobb élet reményében a tag mindent felvásárolt.

Amikor az MLM szembesül a piaci versennyel

Azonban a törvényesen működő, jóhiszemű MLM-ek nem akarják megúszni a piaci versenyt, ahol kizárólag folyamatos innovációval lehet talpon maradni. Itt pedig újabb korlátokba ütközik a rendszer, hiszen az innováció és folyamatos versenyhelyzet elképesztő mennyiségű pénzt emészt fel, amit az eladásokból lehet fianszírozni. Tehát az MLM cég kénytelen csökkenteni egy valós gazdasági tevékenység esetében a kiosztott jutalékokat, hiszen kizárólag így maradhat fenn hosszútávon.

A csökkentett jutalékok kevésbé vonzóak a tagok számára, mint azoknál a versenytársaknál, ahol sokkal többet kaphatnak. Így a tömeg eltolódhat a másik irányba, ami akár a jóhiszemű MLM anyagi válságát is okozhatja.

Szeretnél nyugdíjas éveidre félretenni?

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. január 05. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | jan 3, 2018 | Banki termékek, Cikkek - pénzügyi blog, Hitel, info

Nemrég töltötték be a hitelláz 2.0 szisztematikusan megalapozott intézményét, ami a kedvező kamatozás mellett további kérdéseket vet fel azokban, akik még emlékeznek a devizahitelezés korában tapasztalt hibáira. Az már most jól látszik, hogy a társadalom ijesztően könnyen felejt és néhány éves távlatból is ugyanazokat a ciklikusnak tekinthető hibákat követik el. Ennek a folyamatnak pedig nem lehet jelen pillanatban kevdezőbb kimenetele, mint volt…

A cikkben végigvesszük azoknak a fontosabb pontokat, amikben nem tapasztalható fejlődés (legalábbis nem elégséges)

A devizahitelezés sosem emlegetett összefüggése

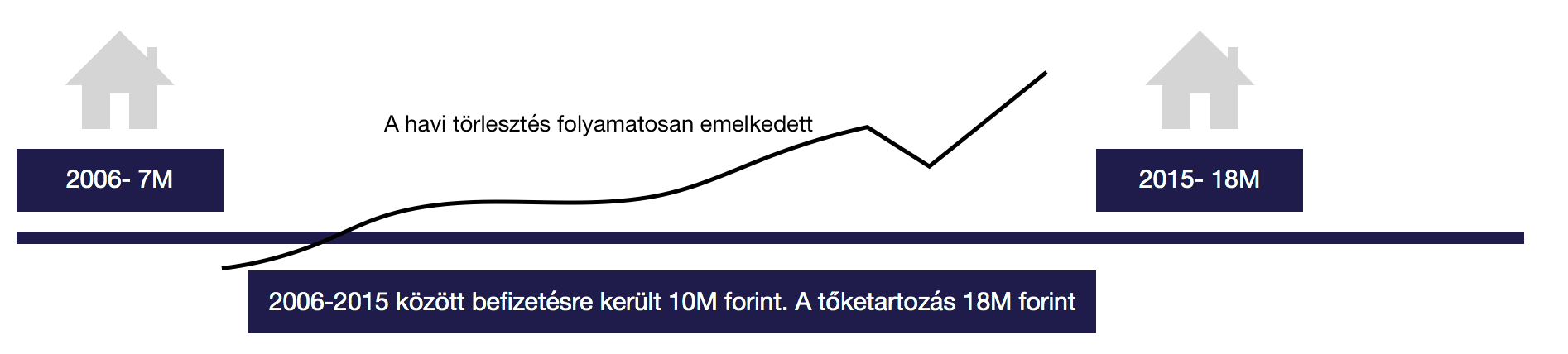

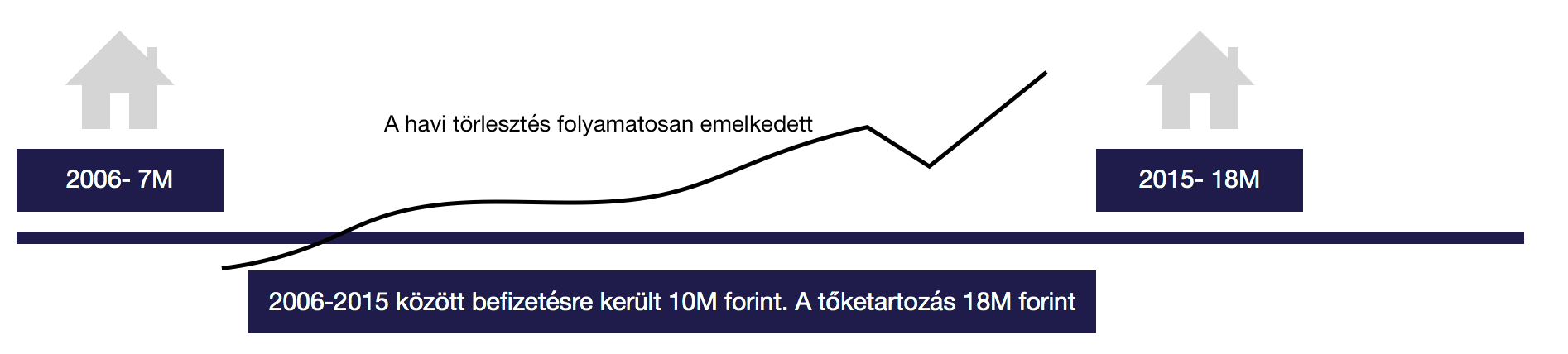

Ahelyett, hogy végigfutnánk a kötelező köröket, inkább beszéljünk egy olyan összefüggésről, amit nem nagyon emlegettek a devizahitelezés kapcsán. Ez pedig a fókuszpontvesztés helyreállítása. A devizakárosultak megragadták a két végpontot [az ingatlan vételára és a devizahitel kiszállási pontja] és elkezdték összehasonlítani.

Ezalapján egy ijesztően kedvezőtlen számot kaptunk minden esetben. A cikkben vizsgált konkrét ügyfél esetében ez a két szám a 7 millió forintos vételár szemben a 28 millió forintos teljes hitelvisszafizetéssel. Tehát papíron az ügyfél 4x fizette vissza a lakás árát és jogosan érezheti becsapva magát.

Azonban…

Hibás a fókuszpont, ugyanis a két tétel között eltelt 8-10 év. Az össszes hitelvisszafizetés azért ilyen magas, mert az árfolyamkockázat valósággá vált és megemelkedett a törlesztés. Ezen a ponton viszont az időbeliségre hivatkozva fontos megemlíteni, hogy menet közben az ingatlan értéke is megemelkedett a kezdeti 7 millióról 18 millió forintra a kiszállási ponton (2015 környékén). A köztes időszakban az ingatlanválság miatt az ingatlan értékvesztést is elszenvedhetett. Erre szokták mondani, hogy mindig az nyer, aki kitart!

Ha viszont ezzel szemben az ingatlan 2015-ös értékére koncentrálunk, akkor láthatjuk, hogy 11 millió forinttal, azaz 18 millió forintra emelkedett meg az értéke 9 év alatt. Ha ezt a lakást nem hitelből, hanem készpénzből vettük volna meg, akkor senki nem panaszkodna a nyereség miatt. Így megállapíthatjuk, hogy tulajdonképpen (ez egy utólagos vizsgálat, amit adott időpontokban nem tudtunk volna távlatosan értékelni) egy 18 millió forint értékű ingatlant tudott a vizsgált ember 9 évvel korábban 7 millió forintért megvásárolni.

Mégsem 4x fizettük vissza a lakás árát?

Nagyon közkedvelt érv, hogy a lakásunk árát 4x fizettük vissza. De ismét az időbeliségre hivatkozva, miért nem vesszük figyelembe, hogy menet közben a vizsgált ingatlan ára is 2,5x-ét éri (konkrét példa)? Tehát egyáltalán nem igaz ez az állítás, hiszen menet közben a vizsált embernél a tényleges ingatlanvagyon értéke is emelkedett.

18 millió forintos ingatlanérték a kiszállási ponton (eladás), amikor összességében 28M forintot fizettünk be a hitelre, tekinthető csapdának? Ma azt tartjuk, hogy a kiszámítható forint alapú hitelek kedvező kamatozás mellett nyújtanak kielégítő megoldást számunkra. Ha ma szeretnénk 20 évre felvenni 18M forintot, hogy ezt az ingatlant megvegyük, akkor 10 éves kamatperiódus esetén 26,6M forintot kellene visszafizetnünk.

Ha utólagosan ismerjük a beszállási és kiszállási pontokat, akkor valójában elviselhetetlen különbség összességében 18M forintra devizahitelben kifizetni 28M forintot, amikor a mai legjobb ajánlat is 26,6M forintos visszafizetésről szól 10 éves kamatperiódus mellett?

Ahelyett, hogy albérletben laktunk volna…

Mert a devizahitelezés és az egész hitelláz motorja éppen a választási lehetőség volt aközött, hogy ugyanazt az összeget a saját lakásunk törlesztésébe vagy albérletbe fizetjük ki. Legalábbis az első években ez volt a terv. Ha a konkrét példát nézzük, akkor tulajdonképpen nem történt más, minthogy az ember 2015-ben eladta a lakását 18M forintért és ebből teljesen kifizette a hitelét. A köztes időben pedig befizetett további 10M forintot, ami a lakhatási költségének, alternatív albérleti díjnak feleltethető meg.

A megkérdezett ember azt mondta,

hogy akkoriban ezt a lakást 70 000 forintért tudta volna kibérelni. Ez évente 840 000 forint, 9 év alatt (2006-2015) 7 560 000 forint lenne papíron. Viszont azt is tudjuk, hogy az albérleti árak az elmúlt években jelentősen megnőttek, így feltételezhetjük, hogy szerződésről szerződésre (2 évente) valamilyen albérleti díjemelkedés lehetett volna.

Ezzel szemben a 10M forintos hitelkülönbséget visszaosztva láthatjuk, hogy évente a lakhatás a bank lakásában 1 111 111 forintjába került, ami havi 92 592 forintnak felel meg. Valójában az erkölcsi, lelki veszteséget leszámítva az anyagi vesztesége a vizsgált embernek havi szinten a 92 592 és az albérleti díj különbsége volt. Ez pedig máris nem 4x visszafizetést jelent…

Fontos: ezek a megállapítások kizárólag utólagosan tehetőek meg, előre nem láthatta senki a folyamatot. Most egy konkrét ügyről volt szó, azonban minden ügylet különbözik és eltérő számokat produkálhat pozitív illetve negatív tartományba egyaránt!

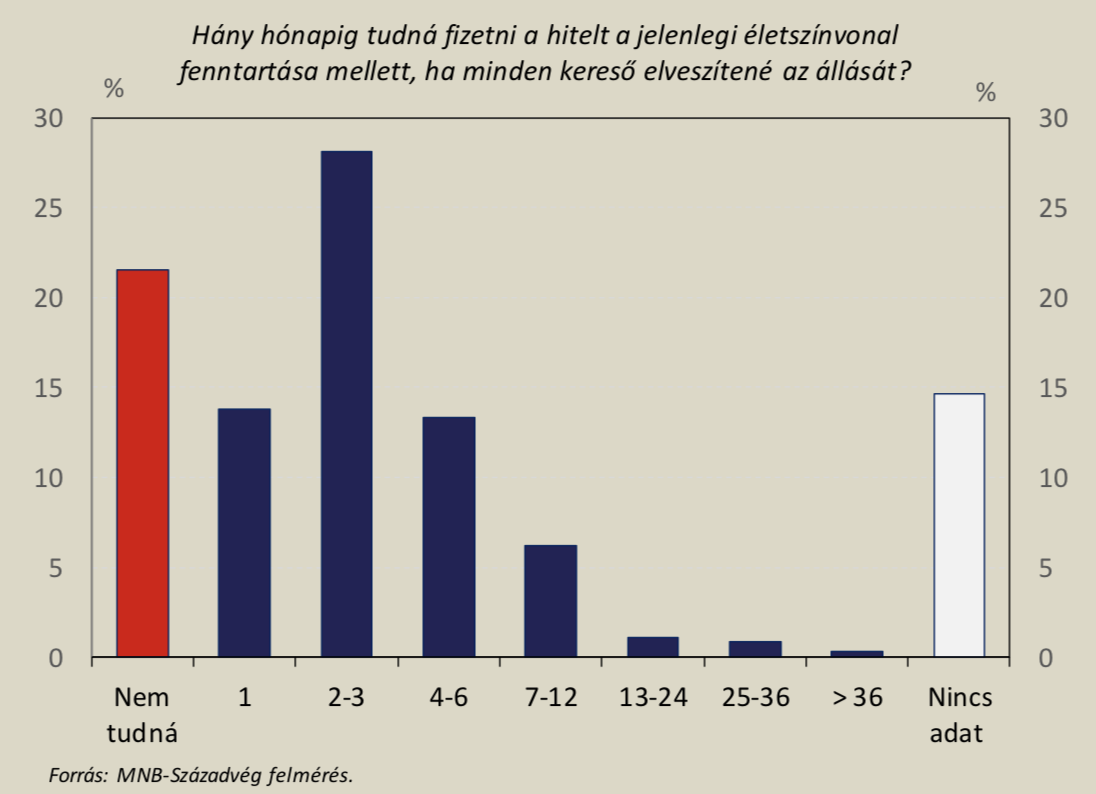

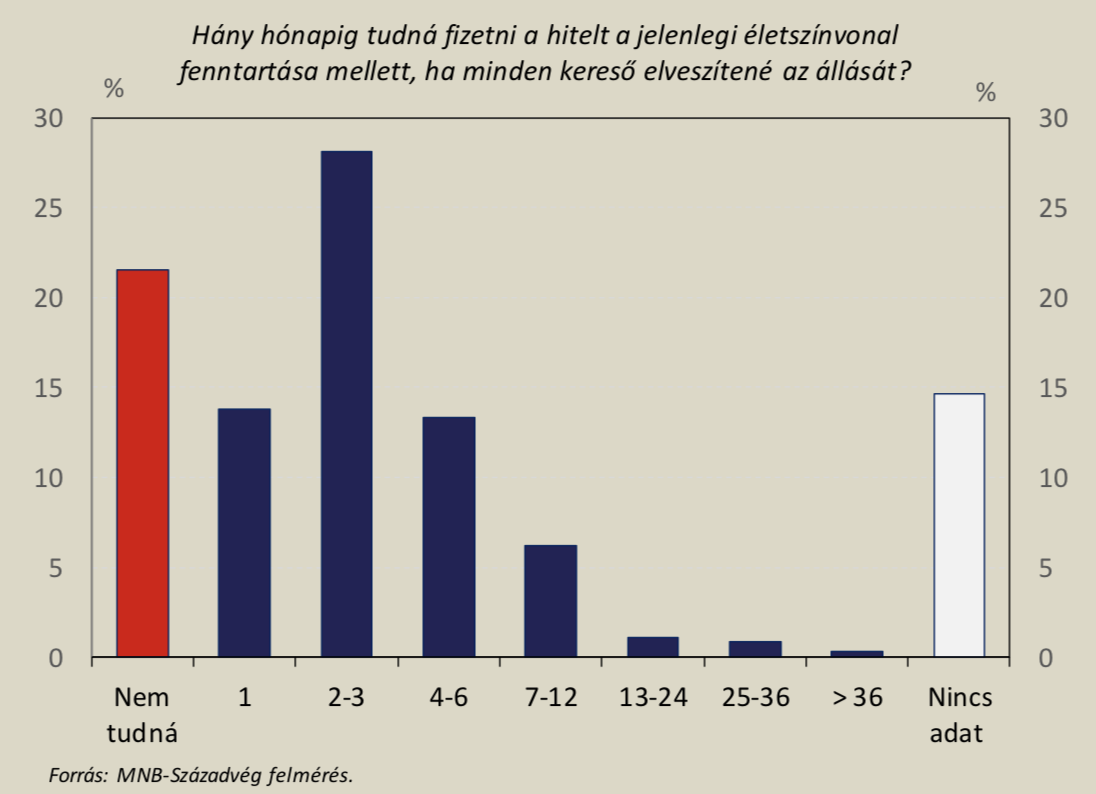

A devizahitelezés legnagyobb rákfenéje a lakosság likviditási felkészületlensége volt!

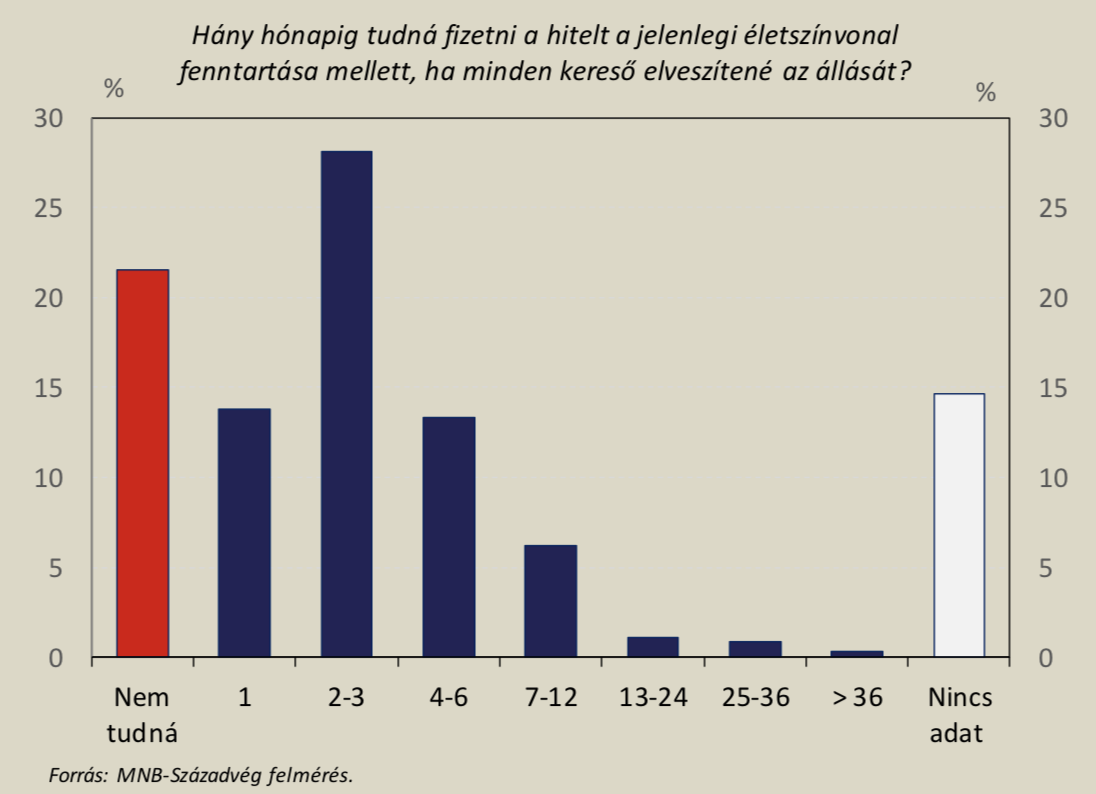

Az imént tettem egy olyan megjegyzést, miszerint „mindig az nyer, aki kitart”. Viszont a valóban devizakárosult családok képtelenek voltak kitartani, mivel elfogyott a pénzük és nem tudták fizetni a törlesztésüket. A lakosság megtakarításainak a hiánya tekinthető a legnagyobb tanulságának a 2007-től kezdődő, 2008 végétől Magyarországon hatását éreztető gazdasági és banki bizalmi válságnak. Ehhez képest a legfrisebb MNB felmérések azt mutatják, hogy ezt a tanulságot elfelejtettük levonni…

A felmérésből láthatjuk, hogy a megkérdezettek 65-70%-a családi vis major esetén legkésőbb a harmadik hónap után kénytelen lenne csődöt jelenteni, lejjebb adni az életszinvonalából illetve képtelen lenne tovább fizetni a hitelét (függően attól mennyire ügyesen képesek a családi költségvetést átalakítani). Mindez az eredmény különösen azért lehangoló, mivel Magyarországon a jövedelmi szintek folyamatosan javulnak, az emberek elkezdtek lényegesen többet keresni.

Mégsem képeznek likvid tartalékokat! [ Ha te szeretnéd tudni, hogyan kell tartalékot képezni, akkor olvasd el ezt a cikket: Pénzügyi tartalék képzése)

A végső következtetés egyértelmű: egy erős likvid anyagi tartalékkal rendelkező hitelfelvevő réteg túlélte volna a devizahitel válságát. Rosszul érintette volna őket, de nem okozott volna létbizonytalanságot és teljes kiszolgáltatottságot!

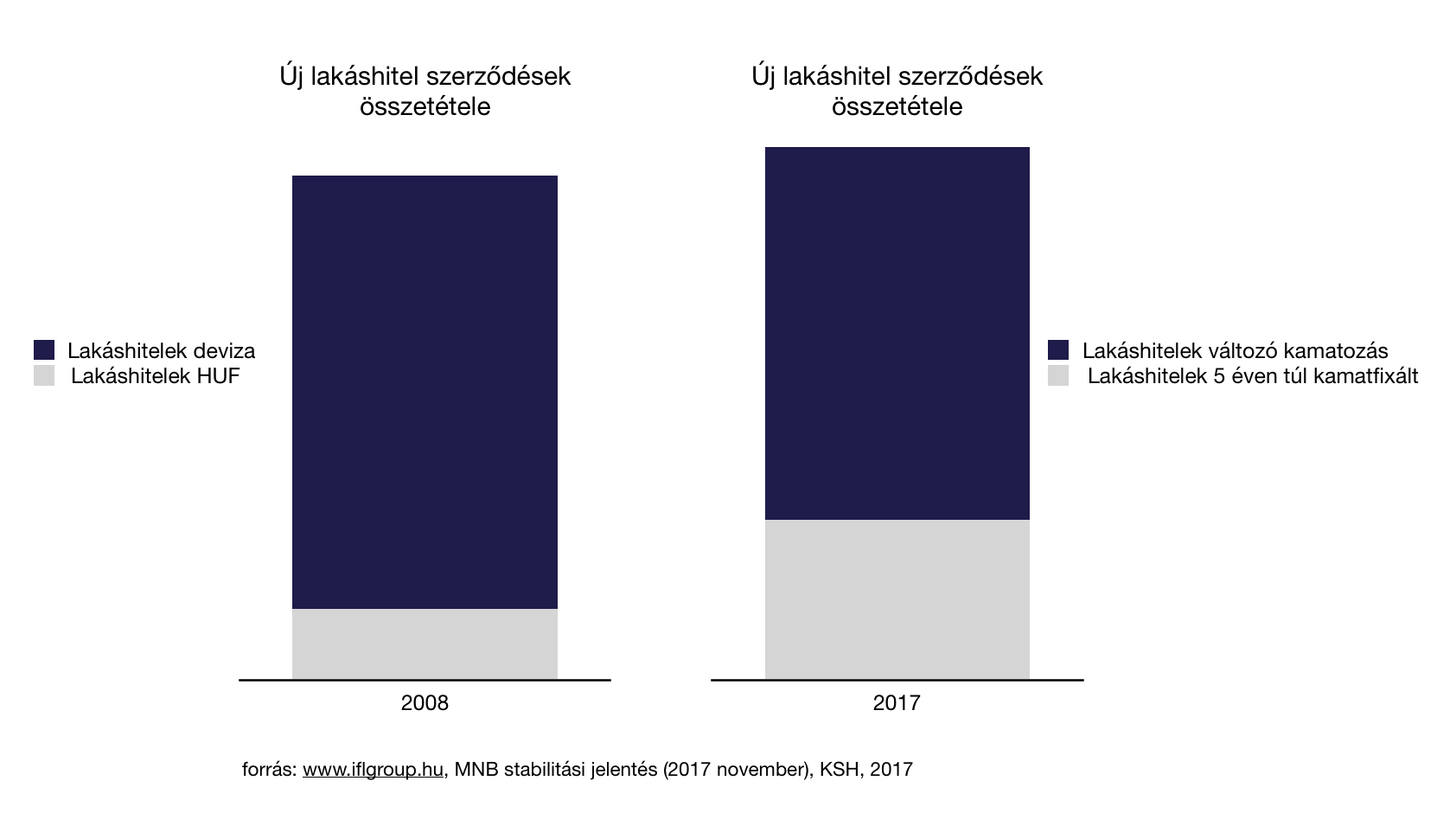

A jövőben a devizahitelezés megismétlődhet a változó kamatozású forinthitelekkel

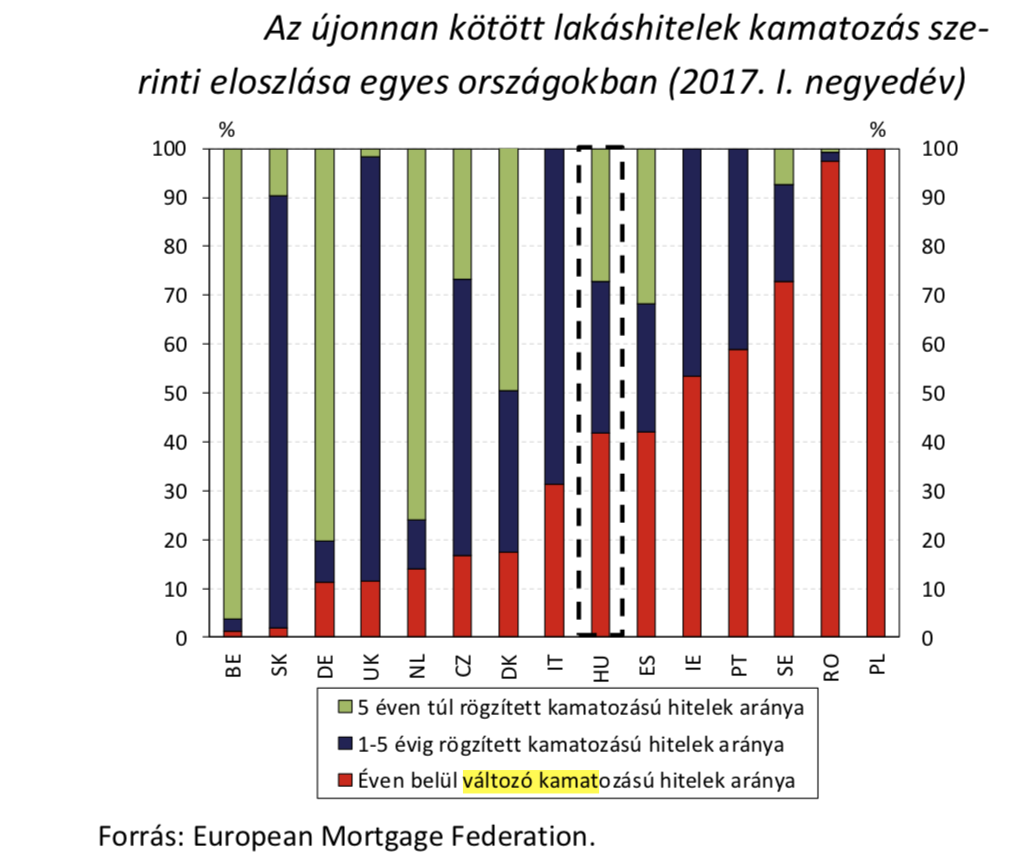

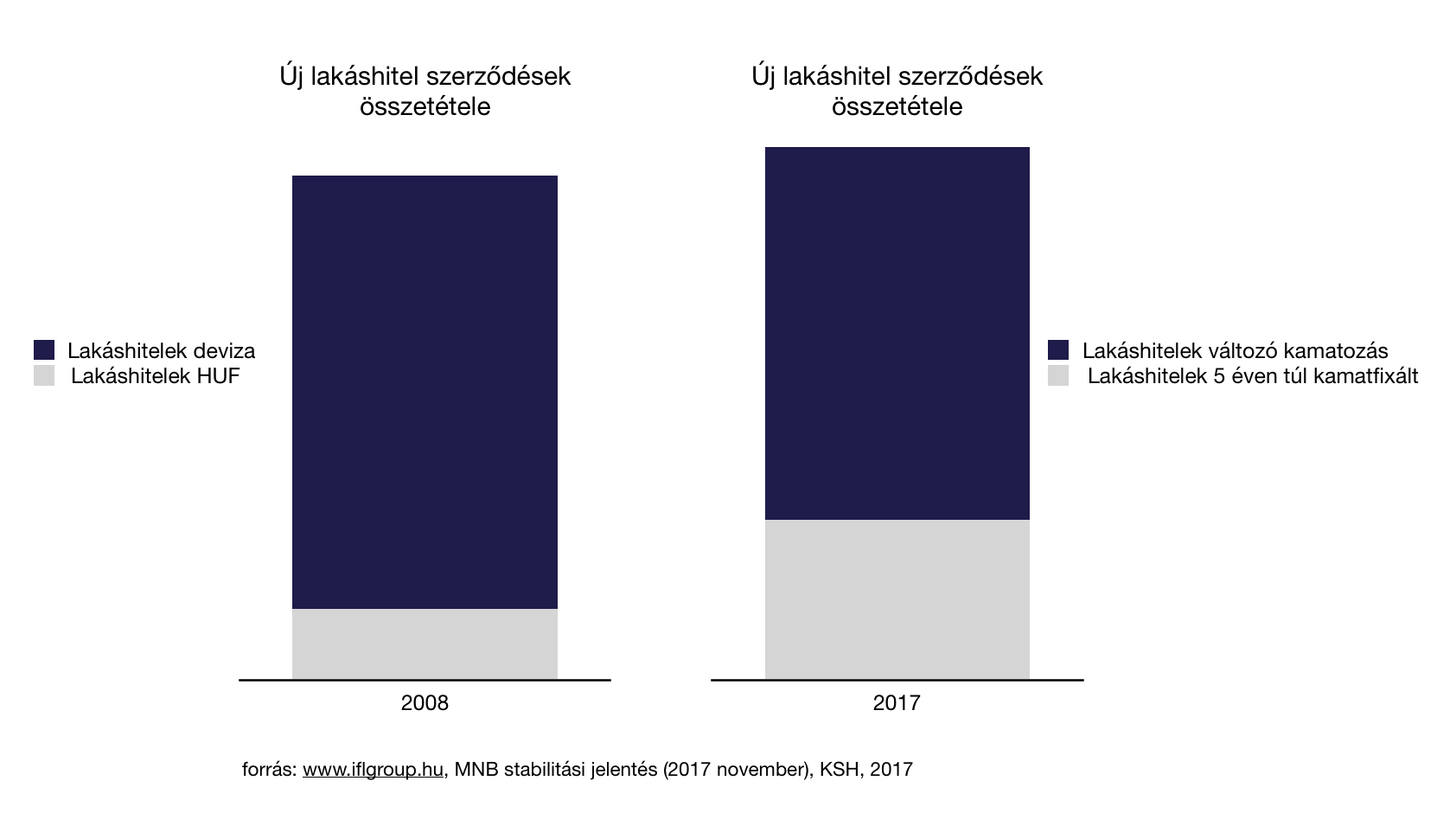

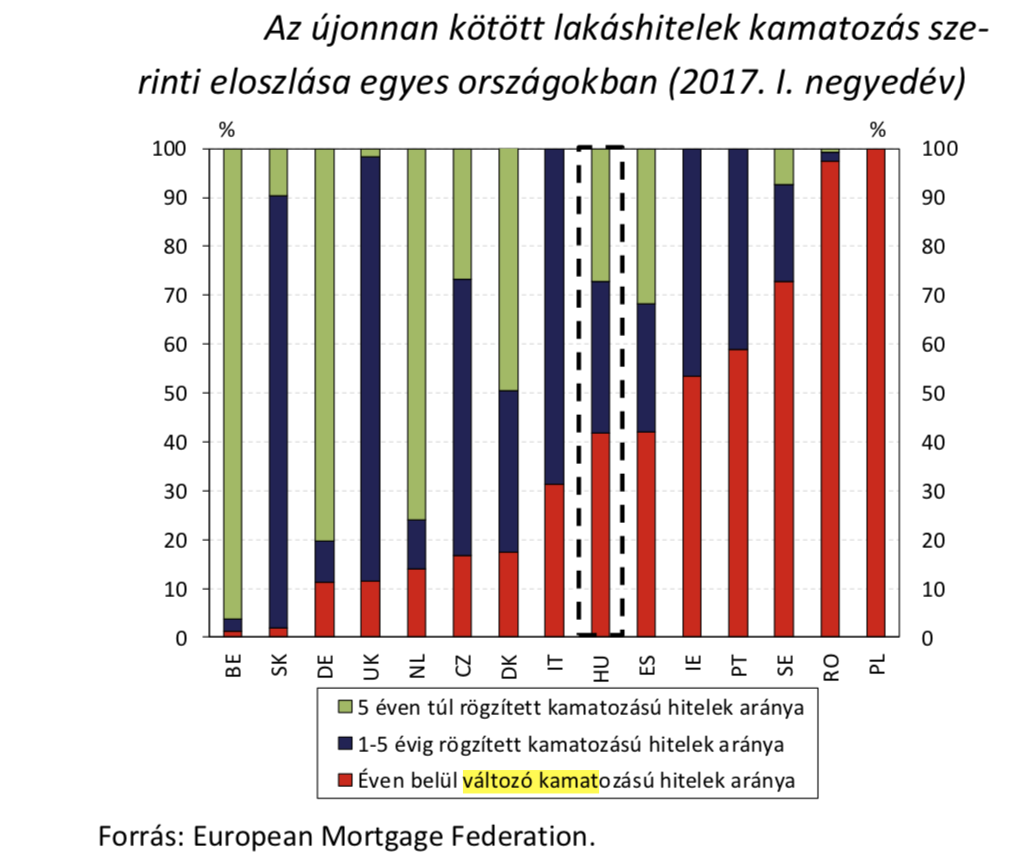

Hívhatjuk cinikusan devizahitel 2.0-ának a mai 2%-os kamaton futó változó kamatozású hiteleket, amiket a legtöbben nem tudatosan, befektetési céllal és kiszállási tervvel vesznek igénybe, hanem újfent anyagi kényszerből vagy tudatlanságból. Ijesztő statiszika, miszerint a 2017-ben felvett lakáshitelek 75%-a 5 éven belüli kamatozású, míg a teljes új állomány közel 50%-a változó kamatozású hitelt jelöl. Ez azt jelenti, hogy az arány a stabil és az instabil hitelek között kísértetiesen hasonlít a devizahitel és a forintalapú hitel különbségére…

A diagram rendkívüli hasonló értékeket mutat, aminek a közös nevezője tulajdonképpen az, hogy a többség a „biztos, de drágább” vagy a „bizonytalan, de olcsóbb” hitelek irányába mozdul e el. Ez annak fényében ijesztő és figyelmeztető adatsor, hogy az imént taglaltuk a lakosság likviditási problémáit. Hiszen a bizonytalan hitelek drágulása esetén könnyen előidézhető egy újabb hitelezési válság, ahol az adósok létbizonytalanságba kerülnek.

Az MNB is folyamatosan figyelmeztet…

Az MNB nemrégiben kiadott figyelmeztetésében felhívják a figyelmet arra, hogy 10 éven belül 3%-os kamatemelkedéssel számolnak. Márpedig 3%-os kamatemelkedés a jelzáloghitelek esetében azt jelentené (maradva a példa 18M forintnál 20 évre), hogy a havi törlesztés 30-35 ezer forinttal is megemelkedhet, ami önmagában 25-35%-os törlesztőemelkedés eredményezhetne.

Ezen a ponton kell minden hitelfelvevőnek elgondolkodnia azon, hogy ténylegesen milyen arányban akarja éppen leterhelni a jövedelmét (az IFL ajánlása maximum 35% a rendszeres bevételnek), és mit jelentene a családi költségvetés számára egy 30 ezer forintos törlesztőemelkedés. A stressztesztek azt mutatják, hogy ez nagyon sok családnak fájna, ami kíséretitesen emlékeztetne a devizahitelezés végkimenetelére.

Ha hitelt szeretnél felvenni, akkor mindenféleképpen kérd a segítségünket a tervezéshez és ügyintézéshez

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. január 03. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | jan 2, 2018 | Cikkek - pénzügyi blog, info, tippek&trükkök

A legnehezebb módja a saját megtakarításaink kezelésének, ha saját magunknak kell hétről hétre, hónapról hónapra gondoskodnunk róla, Gondolj bele, hogyha minden héten magadnak kellene félretenni pénzt, akkor öt év alatt összesen 52×5= 260 alkalommal kell odafigyelned, ami átlagosan 5 perccel számolva is 1300 perc, azaz 21,66 órát jelent az életedből! Ehhez képest egy automatizált megtakarítási rendszer megnyugtató megoldást jelenthet számunkra…

Megtakarítani abból a pénzből tudunk, amit nem látunk. Mert, ami már a kezünkben van, annak hajlamosak vagyunk egy „jobb célt” találni…

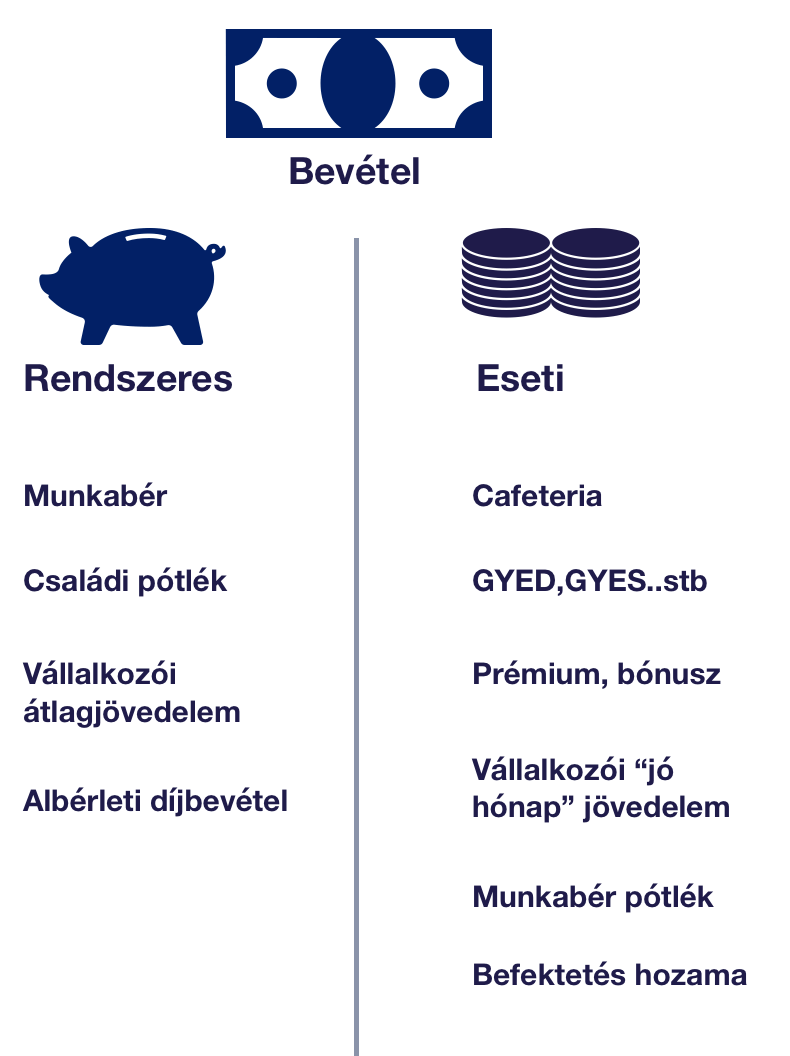

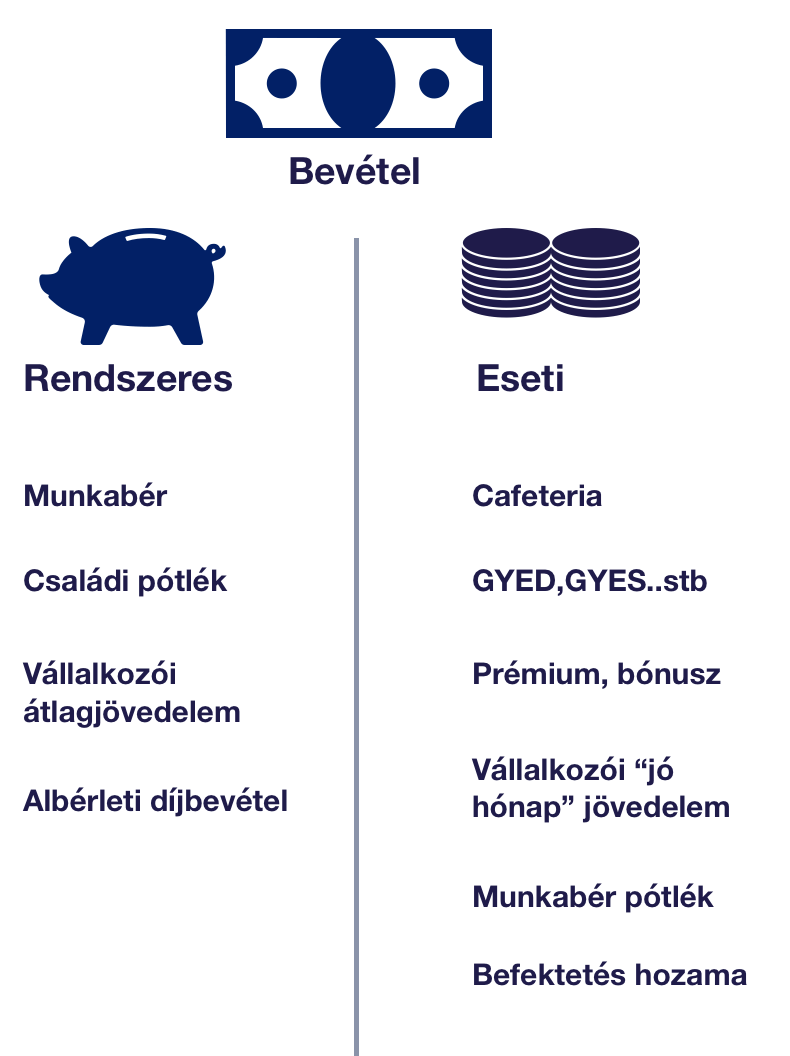

1. Lépés- Mi számít jövedelemnek?

Az automatizált megtakarítási rendszerünk kiépítésének alapja mindenféleképpen annak a tisztázása, hogy tulajdonképpen milyen jövedelemből gazdálkodunk és mit nem szabad figyelembe vennünk! Gyakori hiba, hogy jövedelmünknek megtakarítási szempontból az összes olyan pénzt tekintjük, amit megkapunk.

Fontos: megtakarítási szempontból jövedelemnek kizárólag a rendszeresen érkező (és tervezhető) pénzek számítanak. Az eseti pénzek (jutalmak, örökség, rendkívüli pótlékok) ebbe a halmazba nem számítanak bele, mert nem fenntarthatóak

Máris egy nagyon fontos következtetést vonhatunk le. Mégpedig attól, mert havonta megkeresünk 600 000 forintot, még nem azt jelenti, hogy a rendszeres jövedelmünk is ez az összeg. Az automatizált megtakarítási rendszerünk szempontjából kizárólag azokkal a tételekkel számolhatunk, amik alapvetően „nem eshetnek ki”, „nem csökkenhetnek”, ” nem időszakhoz köthetőek”. Mindig számolj a biztossal. Ami ezen felül marad, az mehet az eseti megtakarítási számládra.

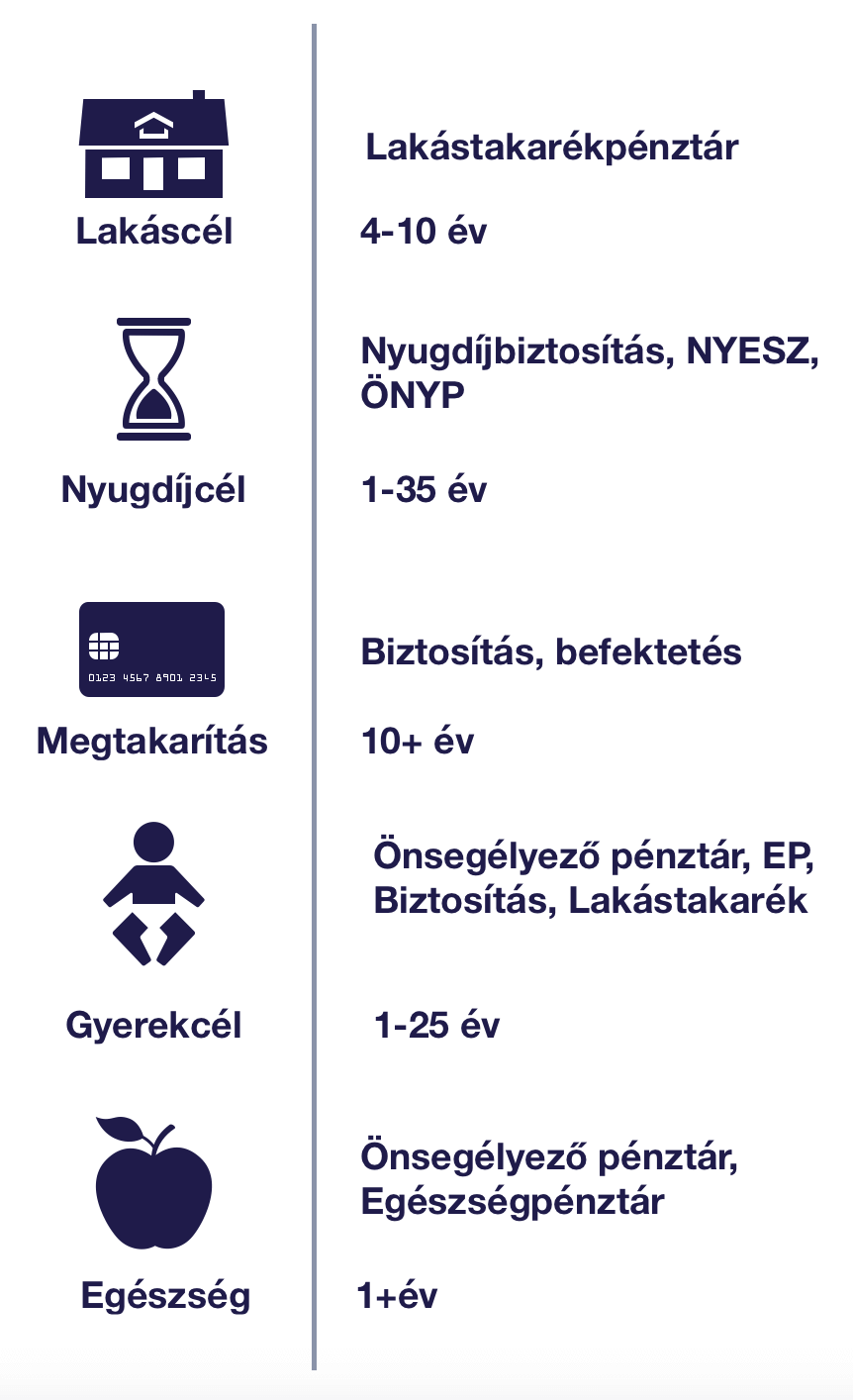

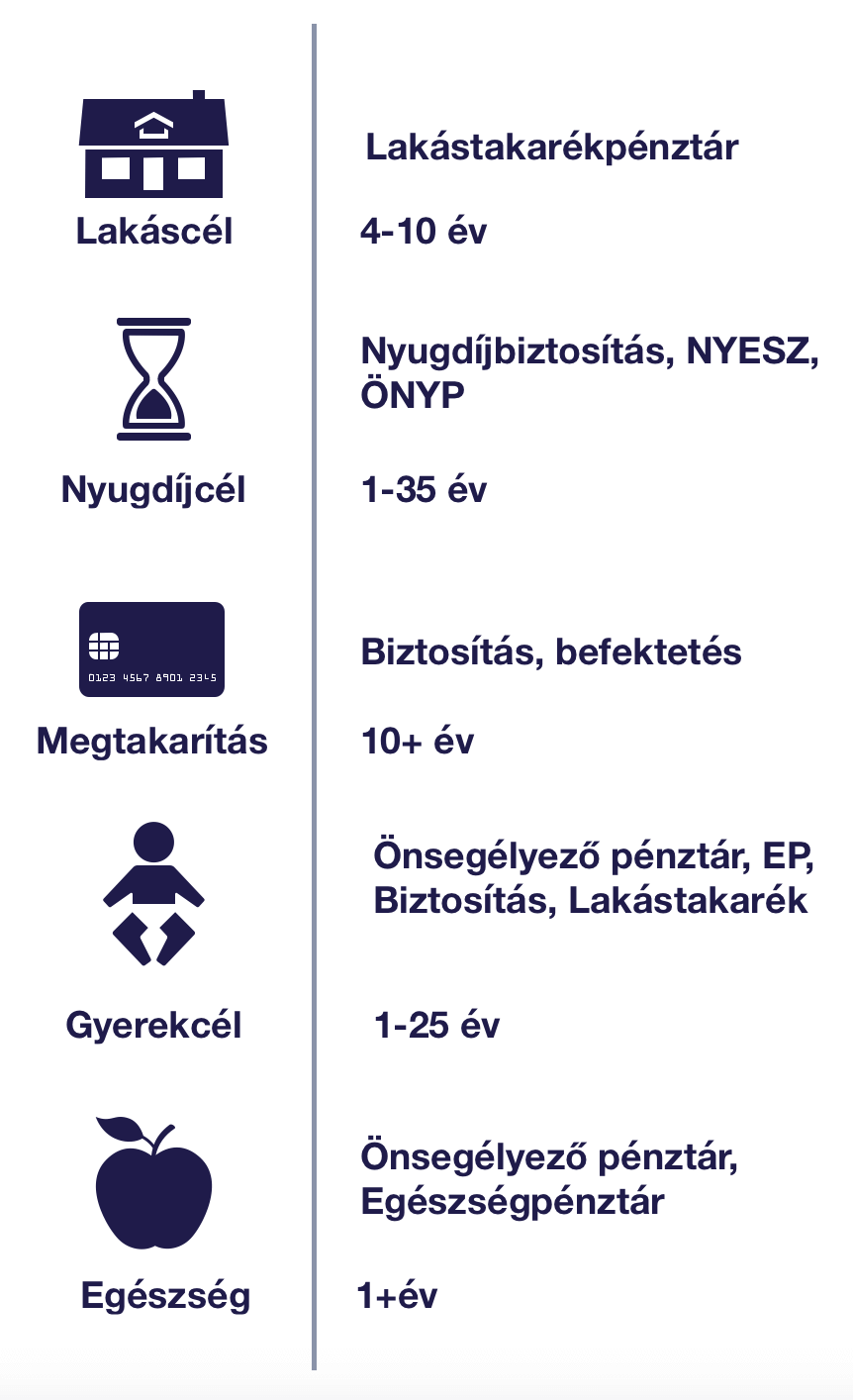

2. Lépés- Keress egy szolgáltatót a céljaidhoz

Az automatizált megtakarítási rendszerben rendkívül fontos szerepet töltenek be azok a pénzügyi szolgáltatók, akiknél meg tudod kötni a céljaidhoz megfelelő pénzügyi termékeket. Igaz, hogy ezért cserébe meg kell fizetned a költségeket, de alapvetően ez az ára annak, hogy legyen egy privát „felügyeleti szerved”, ami figyelmeztet téged arra, ha le akarsz térni az általad meghatározott útról.

Sokan alulbecsülik, felesleges elköteleződésnek tartják a pénzügyi szerződéseket. Ezzel szemben azonban egy lakástakarék, egy bank vagy egy biztosító törvényileg fel van hatalmazva arra, hogy a „fejünkre járjon”, ha elmaradunk. Sokaknak ez az idegesítő jogkör az, ami megmenteni a hosszútávú szerződéseket az enyészettől és totális csődtől.

Minden megtakarítási célhoz…

találni kell egy stabil szolgáltatót, ahol szükségszerű lenne beállítani a rendszeres átutalási megbízást. Az automatizmus pontosan azt jelenti, hogy a rendszer saját magától, a mi megbízásunkból indítja el hónap elején a megtakarítási befizetéseinket. Így sosem csúszunk el, sosem felejtjük el és sosem tudjuk „elkölteni” ezt a pénzt másra!

A tapasztalat pontosan alátámasztja ezt. Ha „nem jön” a megtakarítási csekk, nincsen beállítva semmi automatizmus, akkor egy idő után megunjuk, elfelejtjük ezt a „játékot”. Ha viszont beállítjuk a rendszert és nem veszünk róla tudomást, akkor egyszercsak azon vesszük észre magunkat, hogy egy jelentős összeget gyűjtöttünk össze!

Mitől rendszeres egy megtakarítás? – avagy az automatizált megtakarítási rendszer lényege

A megtakarításnak azt nevezzük, amikor rendszeres időközönként félretesszük ugyanazt az összeget. Én ezt tovább bontanám és az automatizált megtakarítási rendszerünk szempontjából azt nevezném rendszeres megtakarításnak, ami megfelel az alábbi kritériumoknak:

- konkrét időtávra szól

- meghatározott összeget fizetünk be

- valamelyik pénzügyi szolgáltatóval szerződünk le

- határozott célt akarunk megvalósítani vele

Amikor nem kell szolgáltató

Figyelmedbe ajánlom a pénzügyi borítékos rendszert, ami viszont a hétköznapi életedhez nyújthat fantasztikus megoldást. Így ezt a borítékos rendszert felhasználhatod azokra a megtakarítási céljaidra, amik tipikusan olyan rövidtávúak, mint egy nyaralás, egy új elektronikai eszköz vagy egy 1-2-3 éven belül esedékes autó. Ilyenkor nem érdemes pénzügyi szolgáltató termékét választani, hiszen túl rövid az idő ahhoz, hogy kockázatmentesen megforgasd a pénzedet!

3. Lépés- A Likvid megtakarítás automatizálása

Talán eddig a pontig nem mondtam sok újdonságot, hiszen nem nagy varázslat leszerződni valakivel, majd a csekkeket befizetni. Azonban sokan nem tudják, de a likvid (azaz hozzáférhető) megtakarításainkat is tudjuk automatizálni és kiszámíthatóvá, tervezhetővé tenni.

Ehhez nem kell mást tennünk, mint az első pontban meghatározott rendszeres bevételünkből kivonni a rendszeres és fix havi kiadásainkat (rezsi, hitelek, étel, utazás, rendszeres megtakarítások…stb), majd a fennmaradó összeg X százalékát „kinevezni” likvid tartalékba szánt összegnek.

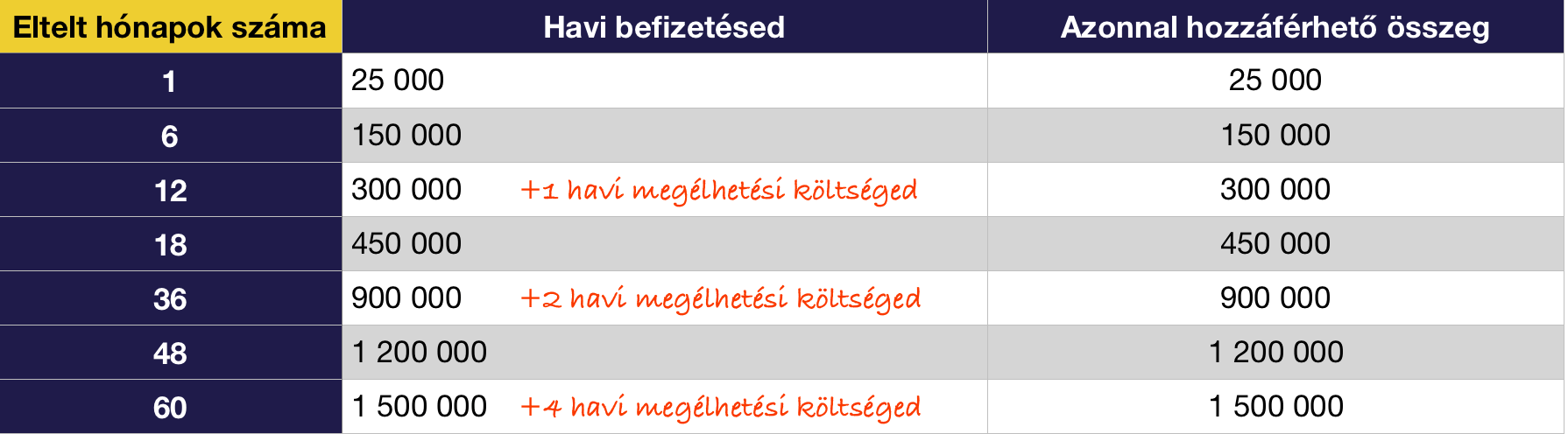

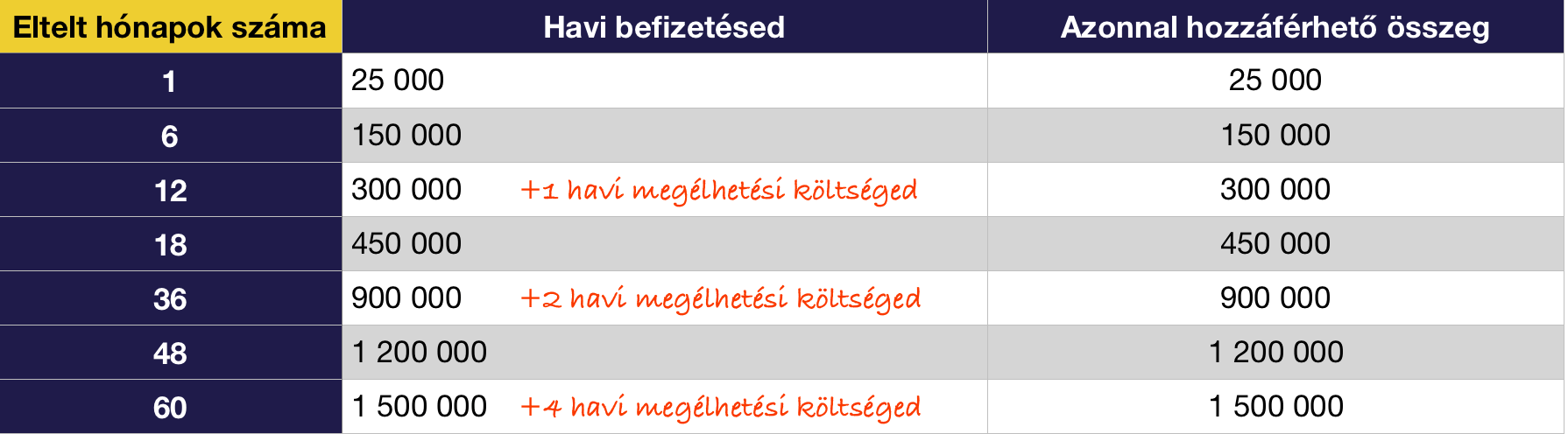

Mennyi legyen?

A rendszeres bevételed 600 000 forint. Ebből a rendszeres kiadásod 350 000 forint. A fennmaradó 250 000 forintnak veszed a 10%-át (25 000 forint), amit elkülönítesz és átirányítasz egy erre a célra kinvezett, különálló folyószámlára. Az átirányítás azt jelenti, hogy adsz a bankodnak egy rendszeres átutalási megbízást, hogy minden hónapban (amíg fenáll ez a jövedelmi helyzeted. Ha csökken, akkor csökkentesz, ha növekszik, akkor növelsz a megbízás értékén) azt az összeget ugyanúgy „utalja át”, mintha a rendszeres megtakarításodat fizetnéd be.

Tehát létrehozol magadnak egy „csekket”, egy kötelezően fizetendő pénzügyi eszközt. Ez olyan pénz lesz, amit szintén nem tartasz majd a kezedben, egy idő után nem is fog „hiányozni neked”, mert hozzászoksz, , hogy ez az összeg nem hozzáférhető, nem létezik.

Ez még csak a likvid 1

A táblázatból látható, hogy kamatok (és költségek nélkül) az adott példa jövedelmi szint mellett automatizált likvid megtakarítási rendszerelemből nagyon hamar már szabad szemmel is látható összeget tudunk magunknak felépíteni. Gyakorlatilag „észrevétlenül” gyűlik össze egy 7 számjegyű összeg néhány év elteltével.

Azt láthatjuk, hogy pusztán ez az összeg kellő fedezetet nyújthat(na) számunkra vészhelyzet esetén. A csavar azonban pontosan az, hogy ez a rendszeresített likvid tartalékunk, mondhatni a hozzá nem férhető likvid pénzünk. Mert a rendszer szerves része lesz a likvid 2 is…

4. Lépés- A likvid 2

Sokan nagyon büszkék a megtakarításaikra, miközben nem alakítják ki a saját portfóliójukat. Mert portfóliót nem kizárólag a befektetéseinkben tudunk kialakítani, hanem az egész megtakarítási rendszerünkben is. Fontos lenne a különböző célokra félretett pénzt tovább bontani, mint például a likvid tartalékot is egy tervezhető automatizált elemből (megmaradó havi jövedelmünk fix százaléka) és egy ad hoc elemből összeállítani.

Az ad hoc elemet nevezzük likvid 2 tartaléknak.

Vagyis erre a számlára/titkos helyre megy a jövedelmünk azon része, ami minden hónapban megmarad/nem marad meg, hiszen függ az adott havi költekezéseinktől. Szokták mondani, hogy:

Ne azt a pénzt tedd félre, ami megmarad a költekezéseidből, hanem azt a pénzt költsd el, ami megmaradt a megtakarításaid után!

És mi van azzal a tétellel, ami megmarad a megtakarítások és költekezések után? Nem törvényszerű mindig minden pénzt elkölteni. Helyette hozzuk létre a likvid 2 tartalékot, ami kifejezetten a hónap végén fennmaradó összegre koncentrál. Ez lesz az a persej, amihez először hozzányúlunk, ha szükségünk van plusz pénzre.

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. január 02. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | dec 28, 2017 | Állami támogatás, Banki termékek, Cikkek - pénzügyi blog, Hitel, info

Az MNB stabilitási jelentésében előrejelzést tett közzé, eszerint a következő 10 évben a változó kamatozású lakáshitel kamata közel 4 százalékkal nőhet meg. Ezzel a törlesztő is közel 40 százalékkal emelkedhet meg az induláshoz képest. Ez azt jelenti, hogy egy mai 15 000 000 forintos hitel kezdeti 80 000 forintos havi törlesztése változó kamatozású lakáshitel esetében pár év múlva könnyen 112 000 forintba is kerülhet…

Hibás vélekedés, miszerint „most könnyen megúszhatjuk” és nem kell megfizetnünk a változozó kamatozású lakáshitel árát! Ha nem mérlegeljük a kamatkockázatokat, akkor pár éven belül a devizahitelezéshez hasonló helyzet állhat elő, ami senki számára nem lenne kedvező…

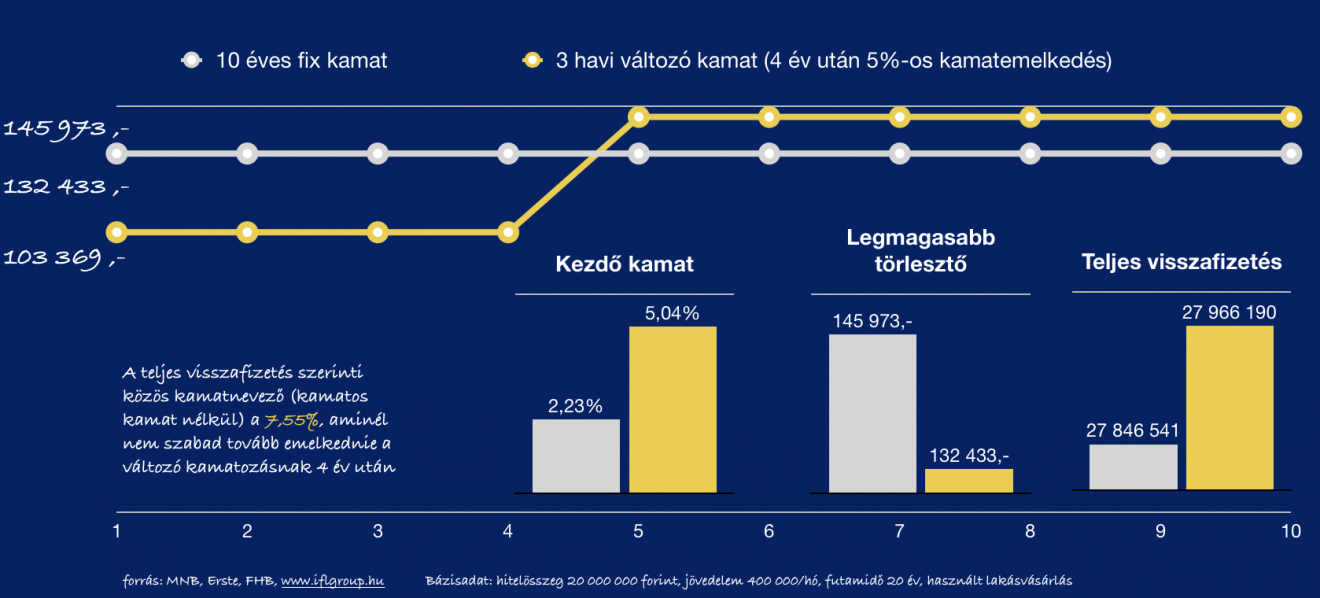

Kiszámoltuk, hogy meddig „éri meg a változó kamatozású lakáshitel”, és mikortól veszteséges

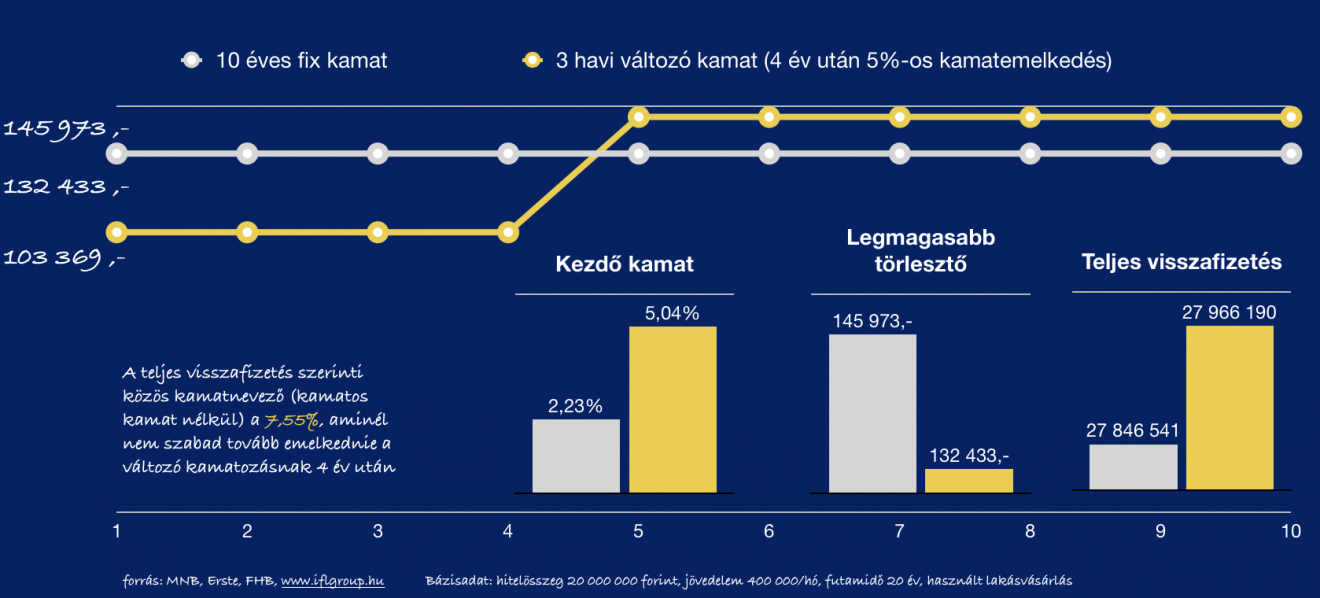

Alapul azt a statikus példát vettem, miszerint a következő 4 évben megmarad a változó kamatozású hitel kamata (2,23%). Ezután megvizsgáltam, hogyan viszonyul egymáshoz a változó kamatozású hitel törlesztése és az összes visszafizetés a 10 éves fix kamatozású minősített fogyasztóbarát hitelhez képest, amennyiben “legrosszabb” esetben az utolsó 6 évben a kamat 8%-os lenne a változó kamat esetén (5%-os kamatemelkedés).

Láthatjuk, hogy egy 5%-os kamatváltozás az ötödik évtől 41%-os emelkedést eredményezne eredeti törlesztőrészletünkben (változó kamat), míg a kezdetben magasabb fix kamatozású törlesztéshez képest ez az emelkedés 10,2%-os lenne. Az egyensúlyi állapot, amikor pontosan ugyanannyit fizetnénk vissza, a 7,55%-os kamat 4. év utántól a változó kamatozású hitelünk esetében.

Ebben a példában a végső következtetésünk az, hogy el tudjuk e képzelni azt a helyzetet, miszerint a következő 10 évből 6 évben a változó kamatunk magasabb lesz, mint 7,55%?

Teljes cikk

A lakosság elbukna a stressz teszten

Az igazán hatalmas problémát az okozza jelen pillanatban, hogy hitelfelvevők jelentős része nem stratégia megfontolásból választja a változó kamatozású lakáshitelt, hanem anyagi kényszerhelyzetből (mint anno a devizahitelek esetében). Ez azt jelenti, hogy azért vágnak bele az alacsonyabb törlesztésű hitelbe a legtöbben, mert csak így tudják megkapni az általuk szükségesnek vélt összeget.

Az MNB felméréséből kiderül, hogy milyen súlyos likviditási problémával küzd a lakosság, akiknek 65%-a elvérezne már a negyedik olyan hónapban, amikor egyik családtag sem keres pénzt és munkanélküli. Persze messzemenő következtetéseket nem feltétlenül szabad ebből levonnunk, hiszen könnyen lehet, hogy a hitelüket alacsonyabb életszínvonal mellett is teljesítenék…

Mégis a hitelfelvevők közel fele a változó kamatozású lakáshitelt választja

Ha megnézzük a vonatkozó statisztikákat, akkor láthatjuk, hogy milyen magas nálunk a változó kamatozású lakáshitelek aránya (új hitelek), míg a teljes (új) hitelállomány 73%-át viszi el az 5 éven belüli (változó kamatozás, 1-5 év közötti fix kamat) kamatozású hitelek aránya. Ez rendkívül magas arány annak tükrében, hogy az MNB figyelmeztetése szerint a következő 10 éven jelentősen emelkedhet a kamatkörnyezet.

Mi a megoldás? Milyen hitelt vegyünk fel?

A legfontosabb általános megoldás az lehet, hogy a kiindulópontnak mindig az 5/10 éves kamatozású lakáshitel törlesztését tekintjük. Ha úgy gondolkozunk, hogy számunkra megérheti az ismert kockázatok mellett a változó kamatozású hitel, abban az esetben is vállalt törlesztésnek az 5/10 éves fix kamatozású hitel ismert törlesztőjét tekintjük.

A különbözetet, ami az eltérő kamatozásból megmarad számunkra, azt befektetjük lakástakarékba , így duplán védjük saját magunkat:

- ha 4 éven belül vállalhatatlanul megemelkedik a hitelünk kamata a változó kamatozású lakáshitel esetében, akkor felmondjuk a lakástakarékot és annak díját a hiteltörlesztésre fordítjuk

- ha 4 éven túl emelkedik meg vállalhatatlanul a kamat, akkor a lakástakarék 30%-os állami támogatását felhasználva előtörlesztünk (csökken a tőketartozás és a részarányos havi törlesztőrészlet) illetve a lakástakarékon megspórolt havi díj lesz a mozgó törlesztő-keretünk, amiből tudjuk finanszírozni az emelkedést

- ha igazunk van és nem emelkedik meg vállalhatatlanul a változó kamatozású lakáshitel, abban az esetben végig tudjuk fizetni a lakástakarékot (vagy többet) és ezáltal folyamatosan tudunk előtörleszteni, végtörleszteni.

Hitelstratégia, CSOK, lakástakarék egy helyen egy független szakembertől

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2017. december 28. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.