Szerző: Szarvas Norbert | okt 15, 2018 | Cikkek - pénzügyi blog, tippek&trükkök

Te is kerültél már pénzügyi vészhelyzetbe? Hogyan oldottad meg? Milyen logika alapján kezdted el megbontani a megtakarításaidat? Előző cikkben már beszéltünk 1 okról, amikor bonthatod a befektetéseidet, most jöjjön a második legit eset, amikor zöld utat adhatsz magadnak!

Mi számít pénzügyi vészhelyzetnek?

Például megvásárolni a régóta áhított márkás polót nem számít annak. Sokan félreértik a vészhelyzet konzervatív definícióját és keverik a létszükséglet és a luxus kiadások szükségességét!

Az mindenkinek egyértelmű, hogy a „sárga csekket” be kell fizetni. Ha nem teszünk ennek eleget, akkor egyfajta pénzügyi vészhelyzetben találjuk magunkat. Ugyanez igaz azokra a konkrét kötelezettségeinkre, amik a lakhatásunkat, munkánkat, élelmünket vagy utazásunkat érintik!

Szerinted megvásárolni egy tárolót, pénzügyi vészhelyzetnek számít? Igen vagy nem?

Léteznek dedikált helyzetek, amik kínosan sürgetőek

Nézzünk egy egyszerű példát! Éppen lakást vásároltál és szembejött veled a lehetőség, hogy vegyél egy tárolót. Mivel nem akarsz a biztonsági tartalékodhoz nyúlni (ha van ilyened egyáltalán) és a költözés nagyon sok(k)ba kerül, ezért a tárolót a megtakarításaid bontásával tudnád megvásárolni.

Valóban vészhelyzet? Gondolkozzunk közösen. A célom, hogy egy gondolatsort adjak neked, amit aztán a saját életedre le fogsz tudni fordítani és segítséget jelent neked a döntésben! Ne felejts el, hogy érzelemalapú döntéseket szoktunk hozni. Most mégis a logikát hívjuk segítségül!

A logika azt diktálja, hogy ez pénzügyi vészhelyzet

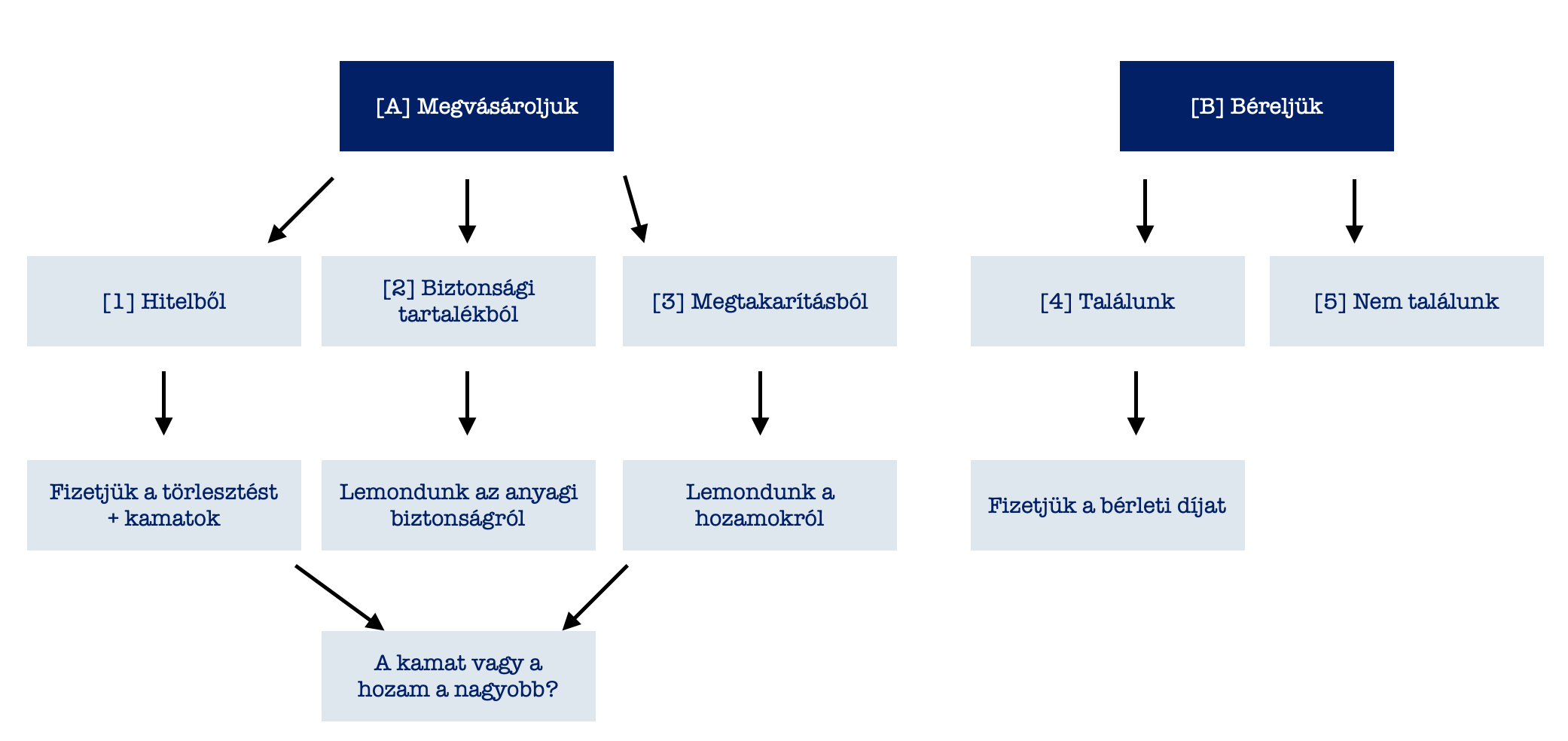

Először döntsük el azt, hogy a tároló számunkra létszükséglet (a jelenben vagy a jövőben) vagy sem? Most feltételezzük, hogy helyhiány miatt előbb-utóbb szükség lesz rá. Mit tehetünk?

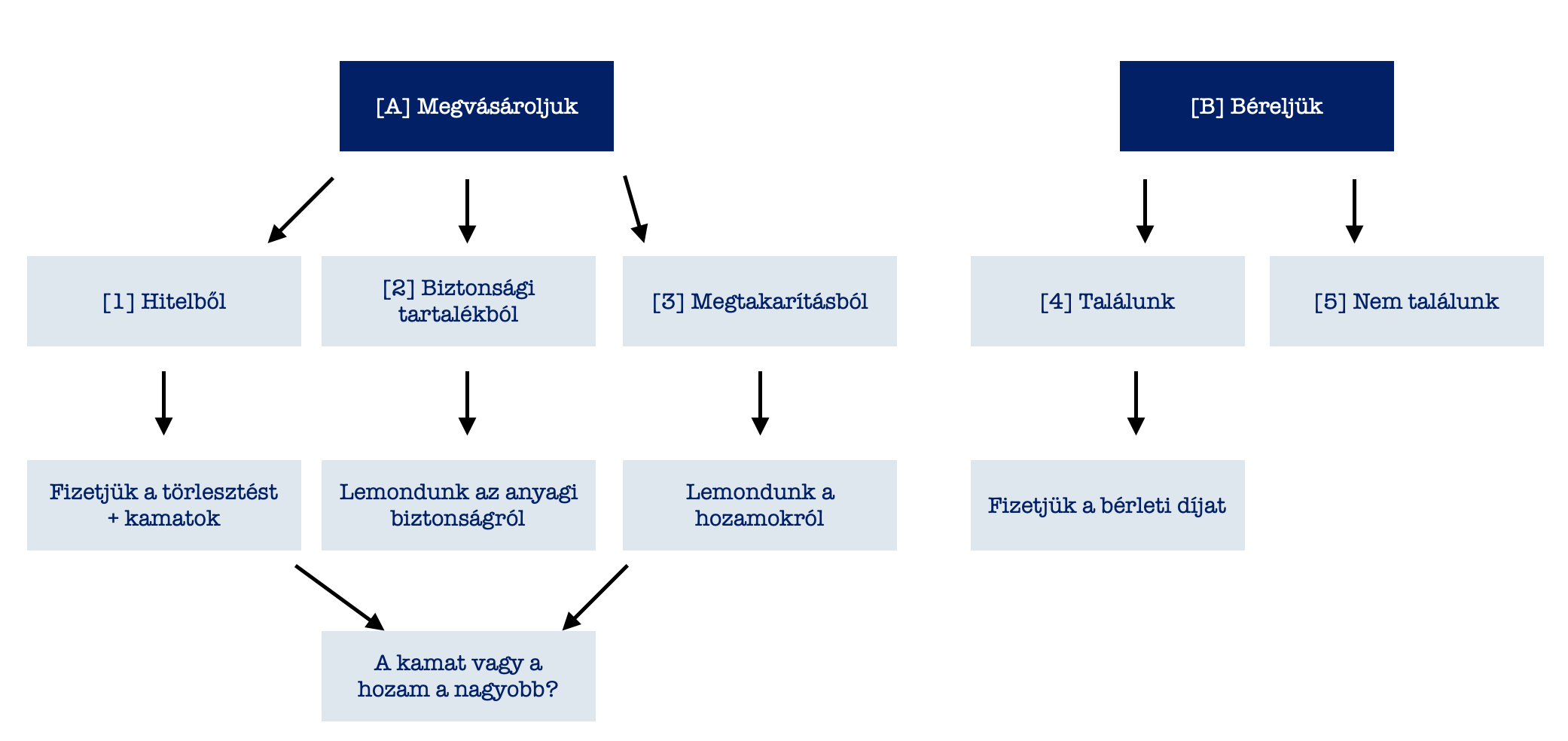

Két dolgot tehetünk: vásárolunk vagy bérelünk. A bérléssel kockáztatjuk, hogy nem találunk megfelelőt vagy magas lesz a bérleti díj, aminek a végén soha nem lesz a miénk a tároló. A bérleti díj általában 5-10%-a a tároló értékének éves szinten.

A tároló értéke 1,3M forint, a bérleti díj 10 000 forint havonta. Ha 5 év múlva a tároló értéke 2M forintra emelkedik, akkor a bérleti díj is emelkedik 15-18 000 forintra.

Biztosak lehetünk abban, hogy 10 év alatt kifizetjük a tároló mai értékét. Kérdés: 10 évig ott fogunk lakni vagy sem?

Megvásárolni a tárolót sok áldozattal jár

Alapesetben egy hitellel (személyi kölcsön vagy jelzáloghitel, ha hozzácsaptuk az ingatlan vételárához a tárolót) vagy kp-val próbálkozhatunk. A kp esetén vagy a biztonsági tartalékunkhoz nyúlunk vagy egy futó megtakarításunkat bontjuk fel.

A biztonsági tartalékkal az a baj, hogy anyagilag teljesen lecsupaszítod magadat és mindenféle negatív változásra fogékonnyá válsz, amiíg nem rendeződik az anyagi helyzeted.

A megtakarítás felbontásával az a nagyobb probléma, hogy egyrészt rosszul szállsz ki belőle, beáldozod a hosszútávú céljaidat másrészt hozamokl esel el. A kérdés az, hogy mivel járunk jobban?

A bérlésnek magasabb a költsége, mint az elérhető hozam?

Hosszútávon mekkora hozamot vagy képes realizálni a megtakarításaidon (válságban és gazdasági növekedésben egyaránt)? Ez több vagy kevesebb, mint a tároló 5-10%-os költsége az adott összeget tekintve?

10 év alatt az 10%-os „kamat azt jelenti, hogy a pénzem 63%-kal ér többet. Ez mennyire reális a megtakarításodban a költségeket és adóvonzatot figyelembe véve?

Számoljunk a tároló értékének az emelkedésével is. El tudod képzelni, hogy a ma 1,3M forintot érő tároló 10 év múlva 2M forintot ér? Ez önmagában 53,8%-os tőkenövekmény, amin felül nyerjük a „ki nem fizetett albérleti díjat”.

Ha a tőkenövekményt és az elérhető hozam / bérleti díj viszonyát nézem, akkor valószínűleg többet nyerünk a tároló megvásárlásával, mint amennyit a megtakarítás hozamával szereznénk meg, ami legjobb esetben is arra lenne elegendő, hogy kifizessük a bérleti díjat anélkül, hogy vagyont szereznénk.

Amikor a biztonsági tartalék a pénzügyi vészhelyzet fedezete

Ezidáig egy nagyobb beruházásról beszéltem, amit a hosszútávú megtakarításból célszerű fedezni azzal a feltételle, hogy idővel visszapótolod saját magadnak a kieső-kivett összeget. (magyarul kamatmentes hitelt adsz saját magadnak)

Azonban te remélhetőleg rendelkezel minimum 6 havi biztonsági tartalékkal. Ez a pénz alapvetően a felmerülő „hétköznapi” pénzügyi vészhelyzetek elhárítására való (mint pl.: sárga csekk befizetése).

Pontosan látnunk kell a pénzeink hiearchiáját és funkcióját. Mindig azt mondom, hogy a hosszútávú megtakarításunk nem elérhető- nem létezik számunkra. Éppen ezért hosszútávú. Kizárólag nagyon indokolt és logikus esetben lehet hozzányúlni.

Tehát a pénzügyi vészhelyzetet először oldjuk meg fizetési halasztással a rendszeres jövedelmünkből. Ha ez nem sikerül, akkor nyúljunk hozzá a biztonsági tartalékhoz. Ha ez kevésnek bizonyul, akkor kérjünk lehetőség szerint családi segítséget. – Ezen a ponton nem szabadna túlmenni…

Ha mégis túlmegyünk, akkor a céljainkat rangsoroljuk és a megélhetésünk szempontjából legkevésbé fontos megtakarítást bontjuk (ha van több célra, pl.: nyugdíjra és lakástakarék).

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. október 15. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | okt 12, 2018 | Cikkek - pénzügyi blog, info, tippek&trükkök

A tegnapi napon meghívott vendégként részt vettem a Borealis Tudásközösség Est-en, ahol a „nem tudás” volt a központi téma. Nagyon érdekes koncepció alapján szerveződött az est, hiszen a hallgatók aktív bevonásával – véleménymegosztások, kérdések, ötletek – , mondhatni „önszerveződő” beszélgetés alakult ki. Gondold el, milyen érdekes est lehetett, ahol Katona Melinda ügyvezető a kérdéseit a „nem tudással” kapcsolatosan egy volt amerikai katona – jelenlegi kávézó tulajdonosnak, egy drámapedagógusnak (ELTE Bárczi Gusztáv Gyógypedagógiai Kar, egyetemi docens,) és egy kriminálszakértő -túsztárgyalónak tette fel…

A cikk innentől kezdve a saját véleményemet és a gondolatvilágomat tükrözi. Ugyanis ennek a tudásestnek pontosan ez volt az értelme! Gondolatébresztő- beszélgetésindító! Szeretném veletek megosztani a bennem felmerült gondolataimat…

Mi jelent számomra a „nem tudás”?

Mi az, hogy „nem tudás”? Beszélhetünk-e pozitív értelembe véve erről egy olyan, alapvetően akadémisták által kialakított (ál)perfekcionista világban, ahol a legnagyobb erény valaminek a precíz tudása? Egy világ, ahol sokáig szégyenérzetett és megaláztatottságot jelentett, ha azt mondtuk valamire: „nem tudom”.

Itt máris visszacsatolnék mindenki iskolás éveire, ahol a tanító néni a röpdolgozatokat pirosra festette és a hibát kereste ahelyett, hogy zöldre festve, az erősségeinket hangsúlyozta volna ki. Kiskorunktól kezdve nevelt minket a társadalom a tökéletességre, miközben a hibáinkra fókuszált.

„A hibáidon javíts és ne az erősségeidet fejleszd” – keltették fel bennünk ezt az érzetet egész életünkben…

A tudást birtokolni akarjuk, miközben csak felhasználók vagyunk!

Melinda a tudásestet gyakorlatilag azzal a kérdéssel nyitotta, hogy „szerintünk hány %-nyi tudásra van szükségünk a sikerhez?”. Bennem elkezdett fejlődni egy gondolatcsíra ezzel kapcsolatban. Valóban szükséges birtokolnunk a tudást a sikerhez? Ugyanis miről van szó?

Hány % tudásra van szükséged? = Hány % tudást birtokolsz?

David Allen, GTDR- hatékonyságnövelés stresszmentesen megalkotójának a mondandóját hoznám fel példának, aki szerint az emberi agy egyszerűen nem alkalmas a tudás-információ „könyvtári birtoklására”. Az emberi agy alapvetően felhasználja az információt és továbbítja. Tehát nekünk nem a tudás birtoklására van szükségünk (az alaptudás szükséges), hanem azt a képességet kell kifejlesztenünk, hogy a minket körülvevő információs zűrzavarból megfelelően szortírozva tudjuk kivonni a hasznos tudást, majd felhasználni azt.

Egy olyan szakterületről „érkeztem”, ahol szégyen a „nem tudás”

Mikor mondtad utoljára, hogy „nem tudom”? Figyeld meg a szeretteidet és saját magadat, amennyire mániákusan küzd mindenki a „nem tudás” ellen. De szükséges mindenben szakértőként mutatkoznunk? Én évek óta gyakorlatilag úgy kezdem a szolgáltatásom bemutatását a konzultációra jelentkezőknek, hogy:

a konzultáción átbeszélünk mindent. Ha felmerül olyan kérdés, amire nem tudom azonnal a választ, akkor utánajárok és később megválaszolom!

Milyen vicces arc poetica ez egy olyan szakterületen, mint a pénzügy, ahol az információból élünk? Ahol öltönyös manuszok a nyakkendő mögé bújva építik saját személyes kultuszukat. És ahol az ügyfeleket úgy szocializálták, arra programozták, hogy az a tanácsadó, aki nem tud valamit, az egy rossz tanácsadó.

Ezt idejekorán felismertem saját karrieremben, hogy ez a hozzáállás vezethet a deinformációhoz és megágyazhat az ügyfelek veszteségeinek. Helyette bátran ki kell mondani, ha valamit nem tudunk. Ki is mondom! Az ügyfeleim pedig hálásak ezért, hiszen mára az őszinteséget és a „nem tudást” úgy igénylik, mint egy éhező a falat kenyért.

Saját félelmeink rabjai vagyunk – az eset, amikor a „nem tudás” lebéníthat…

Felmerült a beszélgetés során egy olyan gondolat, miszerint az emberek saját félelmeik rabjai. Viszont a félelmeink alapvetően a „nem tudásból” eredhetnek, hiszen azt senki nem tudja, hogy holnap mi következik be és mi nem következik be.

Mivel „nem tudunk”, ezért saját eshetőségeket gyártunk magunknak a jövőre nézve, amitől aztán elkezdünk félni, hogy bekövetkezik. Ennek az ördögi körnek a végén szokták mondani, hogy „bevonzottuk a dolgot”. Végh József kriminálpszichológus szerint azonban ez a félelem egy „üres valami”, amit mi töltünk meg látens tartalommal.

Ha viszont ezt felismerjük és elkezdünk „nem félni a saját félelmünktől”, akkor sokkal kevésbé leszünk hajlamosak megteremtenia saját valóságunkat, amiben „kiprovokáljuk”, azaz megteremtjük az összes feltételét az általunk előre konkretizált negatív kimenetelnek.

Létezik olyan, hogy túl sok tudás, ami hátrány?

Ezt a kérdést a tudásest résztvevői egyedi nézőpontok felől közelítették meg. Nem vagyok abban biztos, hogy mindenki megfelelően elkülönítette a „tudás” és az „információ” fogalmait. Hiszen amikor arról beszélünk, hogy azért nem indulunk el valahova, mert „azt olvastam”, hogy le van zárva az utca, majd a helyszínen kiderül, hogy már megnyitották, akkor az nem feltétlenül a tudás, mintsem az információ „hibája”.

A tudás az én értelmezésem szerint sokkal mélyebben gyökeredzik mindenki belső énjében. A tudásnak nevezem összefoglaló néven az összes, az életünk során ránk ható benyomásokat, információkat, tapasztalásokat, amik együttesen teszik ki a személyiségünket.

Az információ sokkal specifikusabb, hiszen nem a létünket határozza meg, nem emiatt adunk különféle reakciókat bizonyos helyzetekre. Az információ egyfajta lokális támpontot jelent egy adott helyzetben, míg a tudás felelős az adott helyzetre általunk adott „jellemző” reakciókért.

Túl sok tudás szerintem nem létezik. Nem tudhatunk túl sokat. Viszont túlinformáltság már valós problémát jelenthet, amikor egy adott dologról túl sokat tudok, ami eltorzítja a valóságészlelő képességünket, hiszen a múlt adataiból következtetünk a jövőre.

Az a bizonyos előítélet a másikkal szemben

Miért van az, hogy hajlamosak vagyunk előítélettel élni a másik ember iránt? Ez lehet a múltbeli ismerettségből eredő információ, vagy akár az első találkozás első 3 másodpercében rajtunk eluralkodó, a külső alapján meghatározott vélekedés.

Az emberek mindenkit skatulyáznak és dobozokba helyezik, ahonnan nagyon nehéz kitőrni. Ez probléma, hiszen itt egyfajta tudással rendelkezünk, ami helyett sokkal szerencsésebb lenne a „nem tudás”.

„Nem tudom, hogy Peti erre a helyzetre hogyan fog reagálni”.

„Nem tudom, hogy Peti a legutóbbi találkozásunk során miben változott”

” Nem tudom, hogy…”

Ehelyett mi történik? A múltbeli tudásunkból táplálkozva előre eldöntjük, hogy Peti mire képes és mire nem. Kizárjuk tudatalatt a lehetőségét annak, hogy Peti idő közben megváltozhatott és nem a mi véleményünk-feltételezésünk, hanem Peti tényleges reakciója a döntő tényező az adott helyzetben!

Feltétlen elfogadás

Az önismeret a kulcs

Azzal szerintem mindenki egyetértett, hogy az önsimeret a kulcs. A saját magunk által kreált realitás és a valóság közötti kapcsolatnak az önismeretünk a kulcsa. Mennyire vagyok képes saját magamat kívülállóként szemlélni?

Mennyire vagyok képes felismerni magamban a tudást és a „nem tudást”? Ha felismerjük, hogy valamit nem tudunk az már fél siker. Az igazi siker pedig az, ha a „nem tudásunkkal” megtaláljuk azokat az embereket, akik „tudnak” az adott kérdésben vagy területen. Így az információmegosztással végső soron mi is tudni fogunk.

Mert a „nem tudás” szerintem nem a gyengeség jele, hanem egy lehetőség, hogy a megfelelő információ begyűjtésével új tudásra tegyünk szert!

Nagyon érdekes volt a tudásest. Őszintén szólva úgy jöttem el, hogy ezen legközelebb is részt szeretnék venni, mert gondolkodó emberek jöttek össze, akik mind fejlődni akartak és tudást megosztani! Inspiráló volt…

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. október 12. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | okt 8, 2018 | Cikkek - pénzügyi blog, megtakarítás

A befektetések világában (legyen az rendszeres díjas vagy egyösszegű) rendkívül fontos az időzítés! Mikor szálljunk be és ki? Erre a kérdésre keresi mindenki a választ (sajnos nagyon alacsony sikerességi rátával). Ebben a cikkben végigvesszük azokat az okokat, amikor kiszállhatsz. Minden más esetben hülyeség lenne és előre nem tervezett veszteséggel járna számodra!

Rendkívül rossz befektetésed van, ami folyamatosan alulteljesít

De valójában mi a különbség a ténylegesen rosszul teljesítő és a potenciálisan rosszul teljesítő befektetés között? Nagyon sokan annyit vesznek észre, hogy az eredmények elmaradnak a várttól, miközben a befektetési eredmények mögé nézve fel kellene tudnunk mérni a jövőbeni potenciált.

Egy ország hozott rossz befektetési döntés az MNYP-ből való kilépéssel

Amikor az ország a Magánnyugdíjpénztárból vissza Állami nyugdíjrendszerbe lázában égett, akkor a legfontosabb érv az alacsony MNYP hozamok voltak. Még a csapból is ez folyt. Az emberek pedig megijedtek ettől és inkább elfogadták a „biztos megoldást”.

Már akkor lehetett tudni, hogy ez egy kifejezetten rossz befektetői lépés lesz, hiszen a válsgá kezdetén törvényszerűen esnek a hozamok (akár negatív irányba). A visszaesés azonban ciklikus és időleges.

Mégis miért volt hatalmas visszaesés, ami sokakat megijeszthetett? Gondoljunk bele, hogy a Magánnyugdíjpénztárakba a pénzünket 20-30-40 éves időtartamra helyeztük el a lehető legmagasabb hozam elérésének a reményében. A pénztár éppen ezért hosszútávú befektetési stratégiákat alkalmazott. Egyáltalán nem volt igazságos saját befektetésünkkel szemben, hogy a hosszútávú eredmény a válság kezdetekor, már rövidtávon el akartuk érni.

Mi történt azóta?

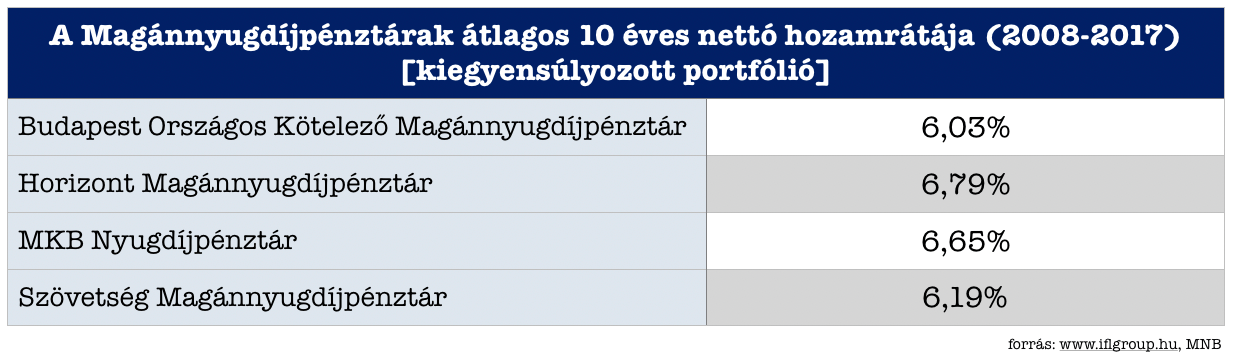

Nagyon megérte maradni befektetési szempontból a Magánnyugdíjpénztárban…

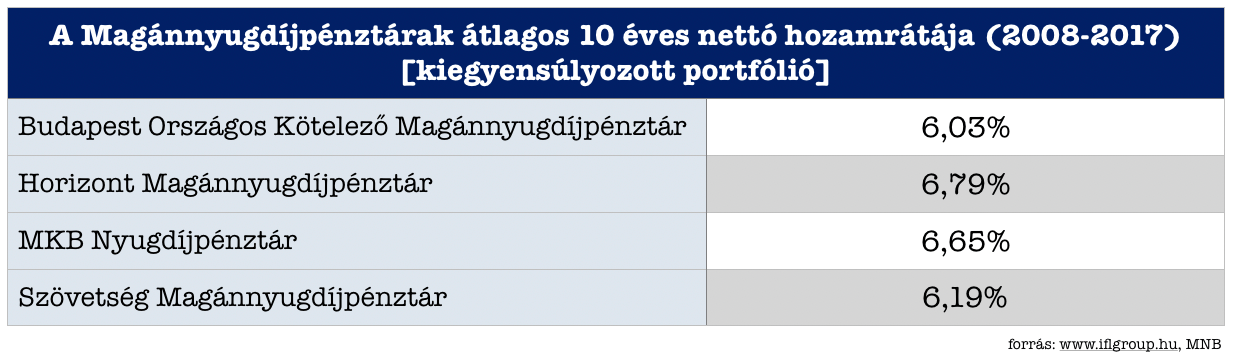

Akik pontosan felmérték a helyzetet és maradtak, azok rendkívül magas hozamot voltak képesek elérni. Átlagosan, a kiegyensúlyozott portfólióból 6,415%-os éves hozamot voltunk képesek realizálni. Viszonyításképpen az 5 éves Erste lakástakaréknak az EBKM-je (egységesített betéti kamatmutató) 6,55%.

Lakástakarék kötési akció az IFL-nél

Ennek függvényében érdemes értékelnünk az elért hozamokat, hiszen gyakorlatilag versenyben voltak az 5 éves, államilag támogatott lakástakarékokkal elérhető hozammal. Azonban az MNYP esetében 10 éves hozamokról beszélünk. Ha összehasonlítjuk a 10 éves lakástakarék EBKM-jével (4,22%), akkor kimondhatjuk:

Ugyanaz a 20 000 forintunk 2008-2018 között jobban kamatozott az MNYP-ben, mintha kötöttünk volna lakástakarékot 30%-os állami támogatásért cserébe!

Amikor hiba menekülni a Unit Linked szerződéseből

Tipikusan „menekülési termék” volt az elmúlt években a Unit Linked szerződés sokak számára. A folyamat ismert:

- megkötötték valamilyen célra 15-20 évre előre,

- viszont (a költségstruktúrájának köszönhetően) pár év múlva még mindig a befizetett összeg alat/körül mozog a befektetési érték.

- meginog a bizalom és menekülni kell

- ezzel realizálod a veszteséget

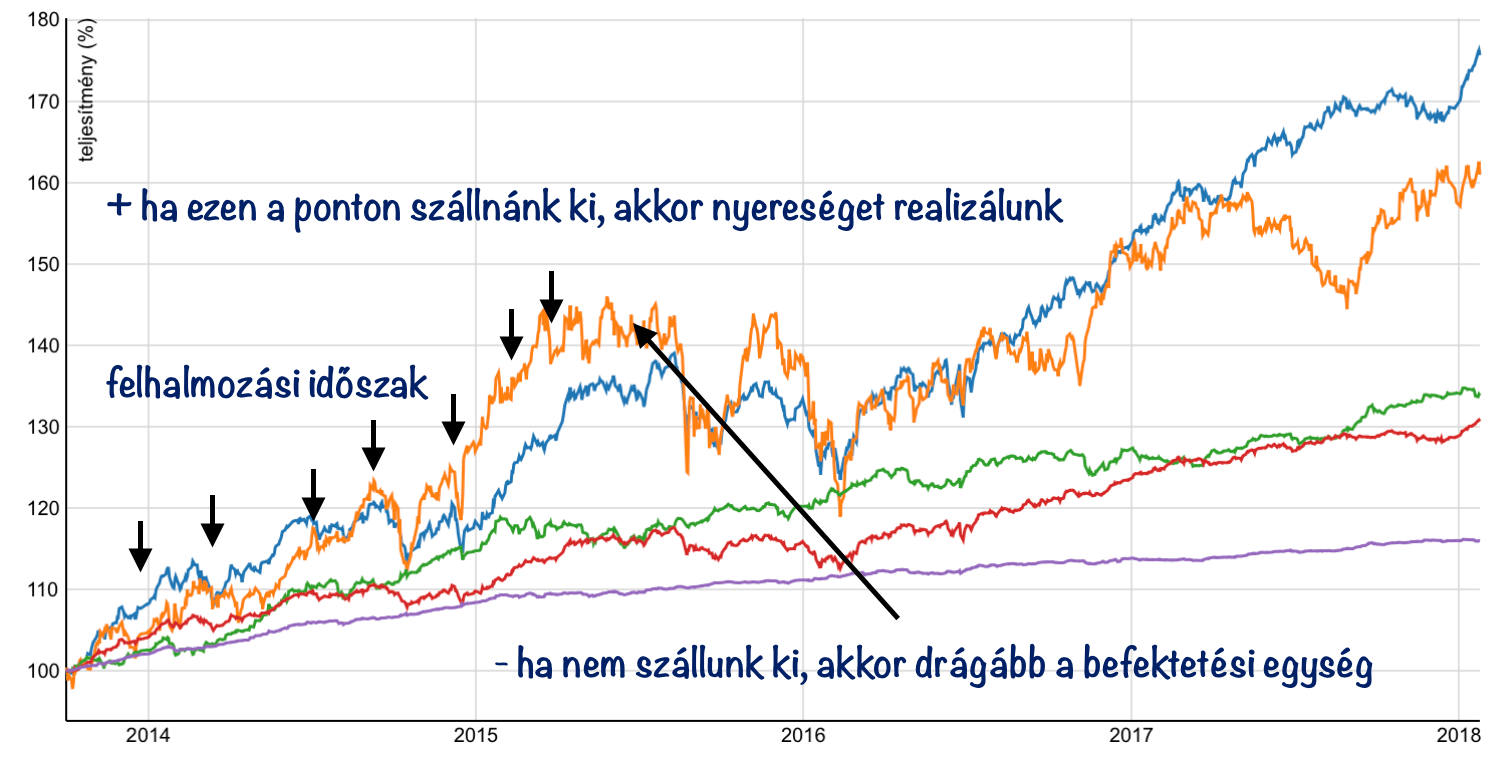

Havonta tőkésítünk, ami azt jelenti, hogy egy 20 éves szerződés esetében 240 alkalommal…

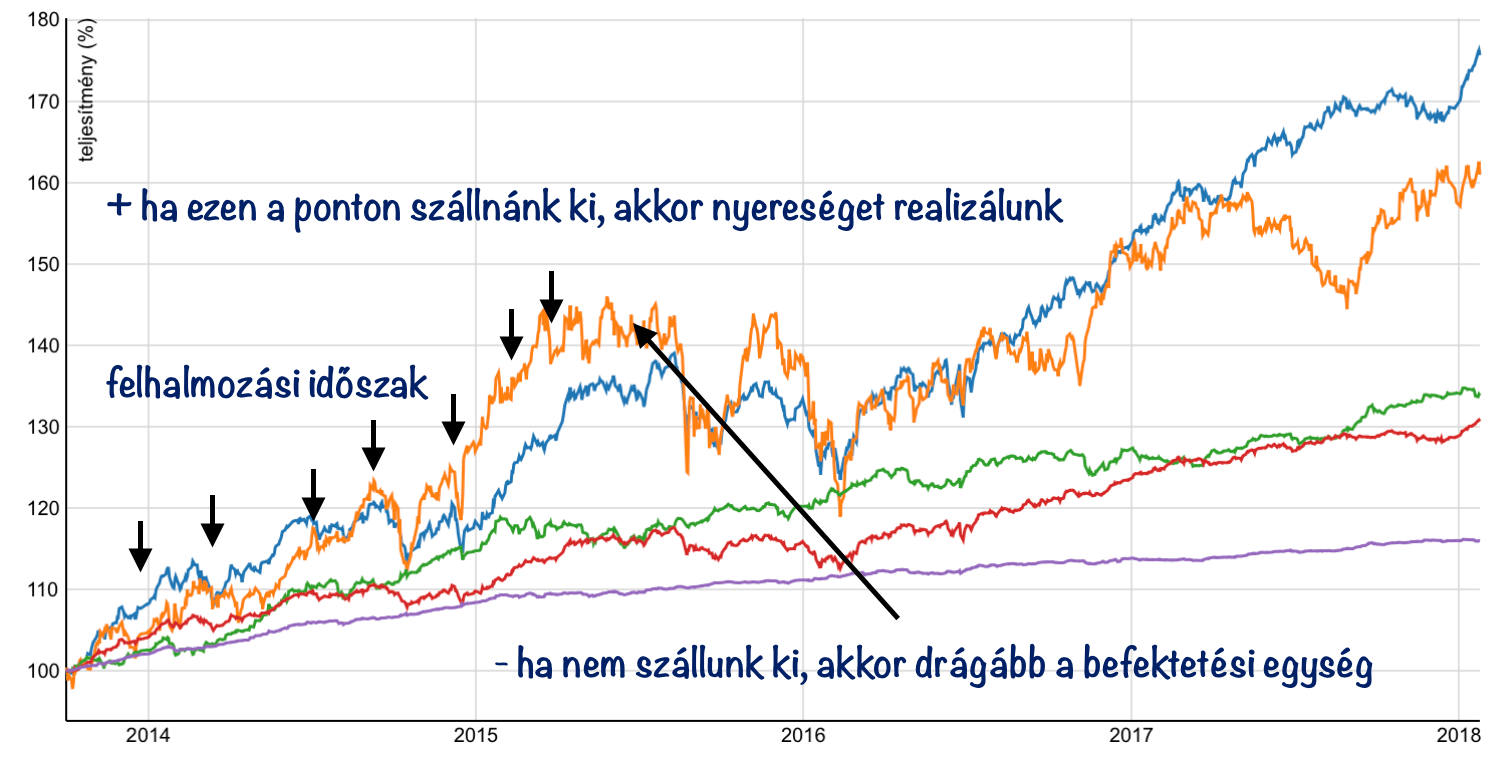

Ritkán esik szó arról, hogy a szerződés keretein belül tipikusan havi tőkésítés történik (havonta fizetjük a díjat), tehát havonta vásárolunk befektetési egységeket a különböző befektetési alapokból.

Amikor megnézed az alapok elmúlt időszakát, akkor tulajdonképpen mit látsz a %-ok mögött?

- Elmúlt 1 éves hozam esetén 12 darab tőkésítésnyi időszakot

- Elmúlt 3 éves hozam esetén 36 tőkésítésnyi időszakot

- Elmúlt 5 éves hozam esetén 60 tőkésítésnyi időszakot

Szóval összességében amit nézünk, az korántsem alkalmas arra, hogy a teljes futamidőre vetítve bármilyen következtetést levonjunk. Hogy mégis mit érdemes megnézni a befektetési alapok múltbeli eredményeivel kapcsolatban, azt kicsit később leírom…

Mit jelent a 240 darab tőkésítés számodra?

Az egyszerűség kedvéért nyugodtan nevezhetjük az első befizetésed és utolsó befizetésed közötti időszakot felhalmozási időszakban. Ilyenkor számodra alapvetően a legfontosabb cselekvés, hogy minél több befektetési egységet halmozz fel (darabszám), mivel a legvégén semmi mást nem csinálnak, minthogy az adott napi árfolyamot megszorozzák az általad felhalmozott befektetési egységek számával. Ez lesz a te megtakarításod kiszállási értéke.

A te megtakarításodban van például 1 000 befektetési egység. Ha az árfolyam 100, neked akkor is 1 000 befektetési egységed van. Ha az árfolyam 500, neked akkor is 1 000 befektetési egységed van. Az árfolyam változása egyedül akkor lesz számodra fontos az 1 000 egység vetületében, ha ki akarod venni a pénzed. A két értéket összeszorozzák és kiderül, hogy nyertél vagy vesztettél.

Tehát innen sem éri meg feltétlenül menekülni

Léteznek jó és rossz unit linked szerződések. Most kifejezetten a befektetési eredmények alapján valószínűsíthető cselekvésről beszélünk. Itt is érvényes a hosszútávúság stratégiája. Attól, mert az elmúlt években az alapok rosszul teljesítettek, az alapvetően számodra pozitív is lehet, hiszen olcsón vásároltál, több darab befektetési egységet, ami hosszútávon (következő 10-15 év) valószínűsíthetően magasabb árfolyamon fog állni.

Oké, de akkor mikor számít valami rossz befektetésnek?

Számtalan rossz befektetés létezik, de most feltételezem, hogy

- nem a „rezsire szánt pénzedet” akarod befektetni

- elég időd van a megtérülésre

- körültekintően és kizárólag megbízható helyen fektetsz be

Ha kizártuk a fenti okokat, mint a pénzszükséglet, a kevés idő vagy az extra kockázatos befektetés, akkor beláthatjuk, hogy megfelelő befektetési stratégia esetén nem feltétlenül létezik „rossz befektetés”, hiszen mindig lesz egy fenn (bika) és egy lenn (medve) időszak.

„Azonnal kiszállok, mert zuhan a piac”

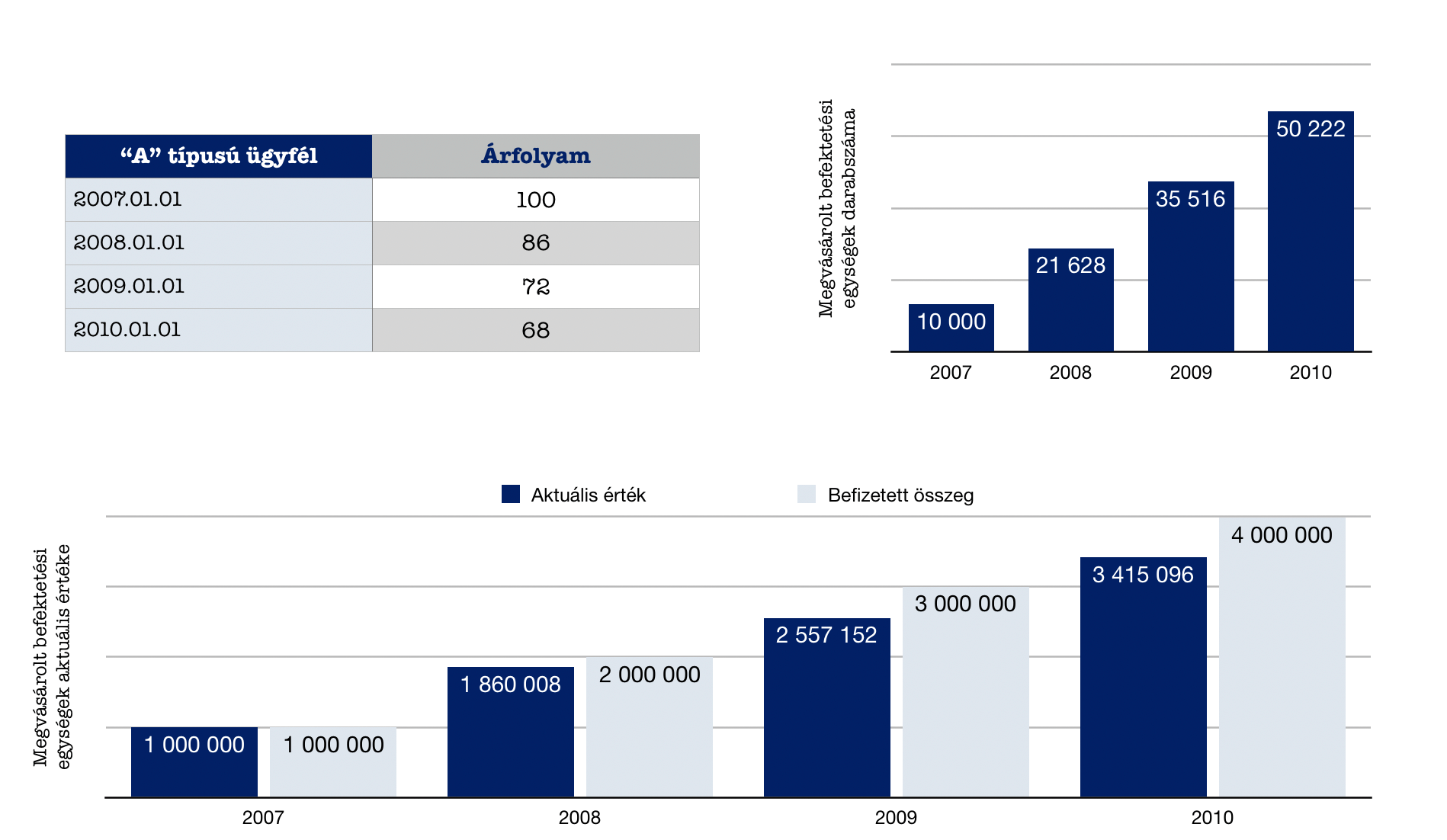

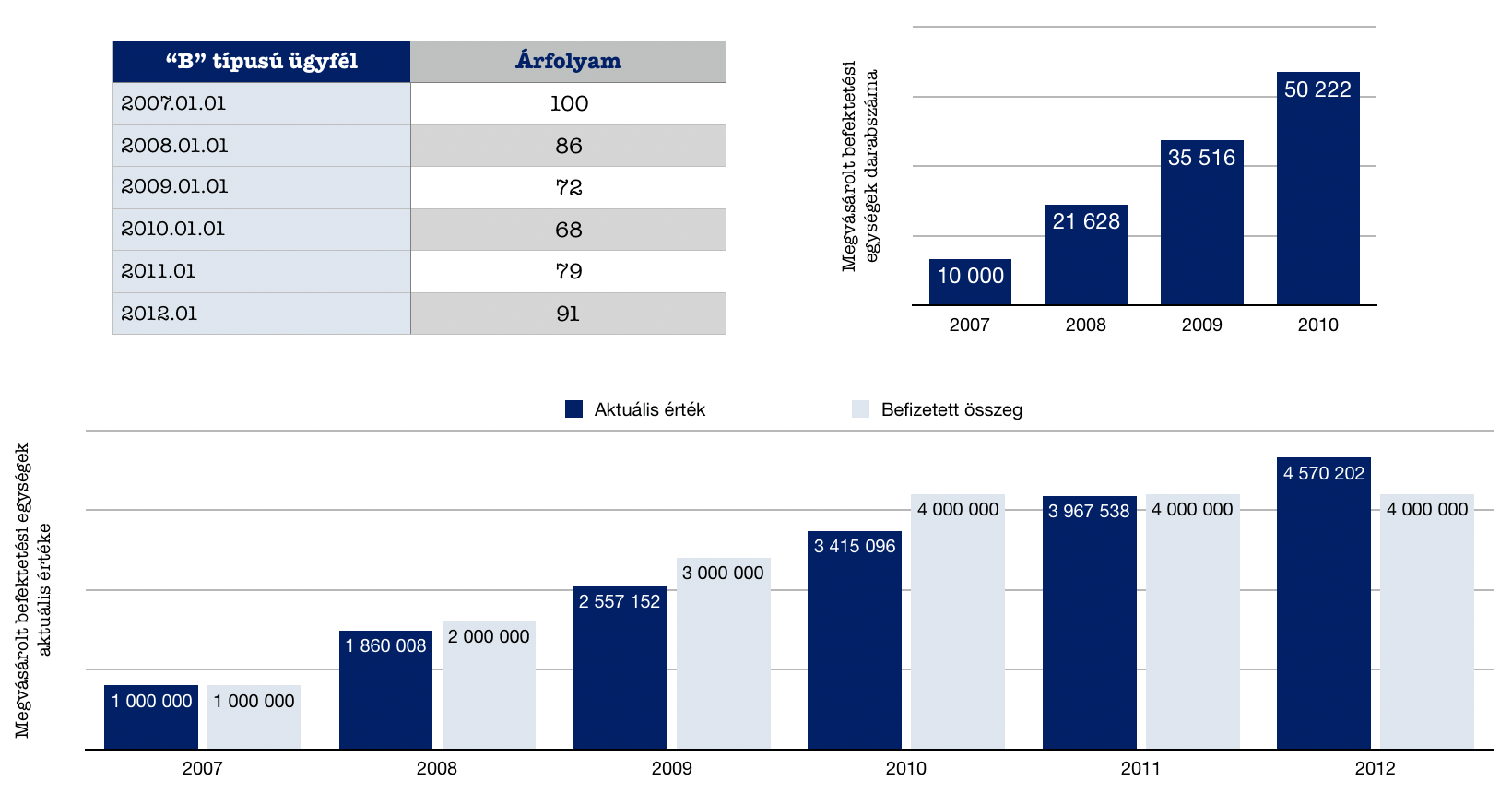

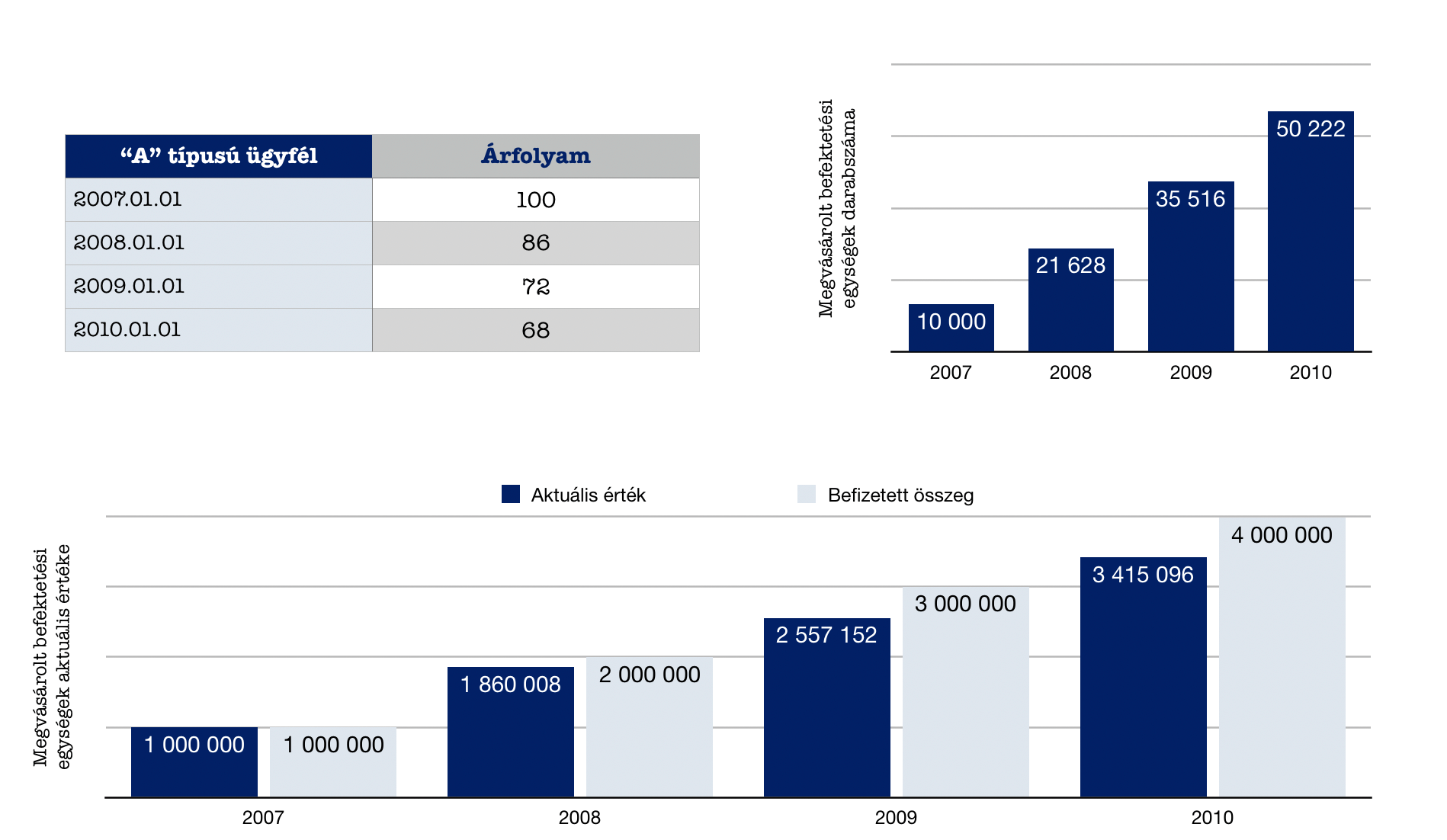

Nézd meg, hogy mi történik „A” típusú befektetővel, aki a magas megtérülés reményében fektet be minden évben 1 000 000 forintot, viszont a befektetésének az értéke folyamatosan csökken, emiatt 4 év alatt kiszáll a 8 éves befektetésből…

Láthatjuk a táblázatokból, hogy az árfolyam folyamatos csökkenése miatt a befektetésének az értéke az eredeti befizetések mértékéhez képest folyamatosan elmaradt. Viszont ezzel párhuzamosan egyre több befektetési egységet tudtunk vásárolni ugyanazért a pénzért.

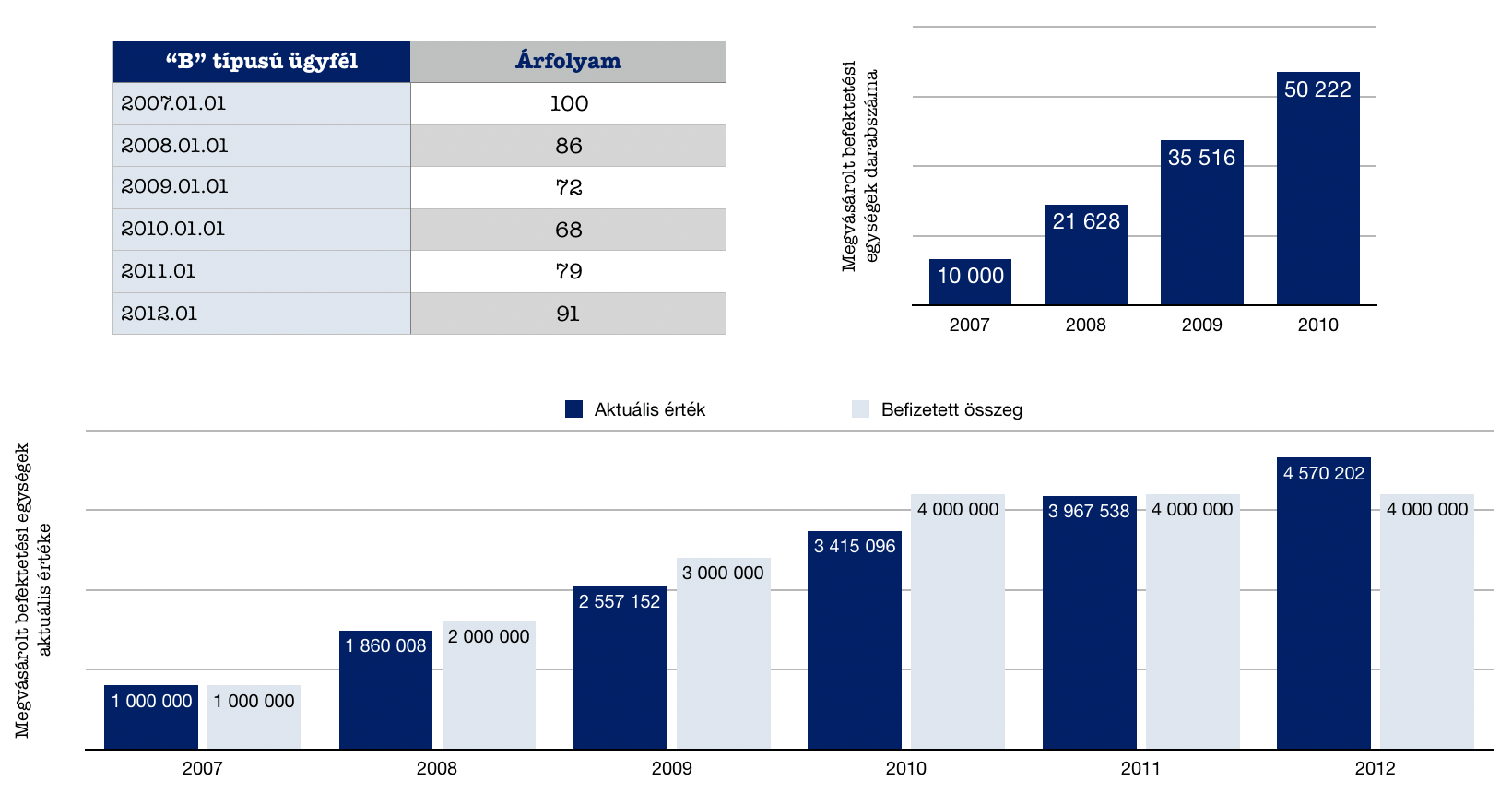

A „B” típusú ügyfél azért nyer, mert stratégiában gondolkodik

És ezen a ponton érkezik el a „B” típusú ügyfél ideje, aki ugyanakkor szállt be, viszont teljesen más stratégiai gondolatmenetet követve kivárásra játszik. Hiszen neki van ideje, pénze és türelme! A piac egyszercsak megfordul és akkor az aktuális befektetési érték helyett a megvásárolt befektetési egységek darabszáma lesz a mérvadó…

Az összehasonlíthatóság miatt a „B” típusú ügyfél is ugyanúgy, 4 évig évente 1 000 000 forintot fektetett be. Az ő stratégiája az volt, hogy miután megtalálta a számára megbízható befektetési alapot, addig vásárol, amíg az alap értéke alacsony /csökken, hiszen így ugyanazért a pénzért több darab egységet tud megvásárolni és kivárja az árfolyam emelkedését…

Hosszútávon mindig a befektetési stratégia a nyerő

A táblázat számaiból láthatod, hogy a „B” típusú befektető 2010-ben (és onnantól kezdve) szintén 50 22 db befektetési egységgel rendelkezett, mint az „A” típusú befektető. A különbség tehát nem ebben volt. Akkor mégis hogyan lehetséges, hogy az „A” befektető -600 000 forinttal szállt ki, míg a „B” befektető +500 000 forinttal?

Ez az idő értéke a befektetések vetületében. Hiszen a stratégiája megengedte, hogy ne kapkodjon és kivárja a számára kedvező időszakot. Éppen ezért gondolom azt, hogy nagyon sok „rossznak látszó” befektetés egy másfajta megközelítéssel és stratégiával egy jó befektetés lenne-lehetne.

Ez a cikk volt egy három részes sorozat első része! Látogass vissza rendszeresen, mert hamarosan érkezik a következő rész

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. október 08. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

![Hogyan döntsem el, hogy mikor KELL lakást vásárolnom? [útmutató]](https://iflgroup.hu/wp-content/uploads/2018/10/utmutato-lakasvasarlashoz.png)

Szerző: Szarvas Norbert | okt 3, 2018 | Állami támogatás, Banki termékek, Cikkek - pénzügyi blog, Hitel

Laknia mindenkinek kell valahol. Abban megegyezhetünk, hogy albérletet fizetni alapvetően nettó pénzégetés a saját lakáshoz képest. De tulajdonképpen mikor érkezik el a megfelelő idő a saját lakás (akár hitelből történő) megvásárlásához? Mikor van itt a most és mikor lenne érdemes inkább várnunk még egy picit? Ebben a cikkben egy útmutatót szeretnék neked adni, amin végighaladva jobban körvonalazódhat benned a válasz!

Mekkora önerővel rendelkezem?

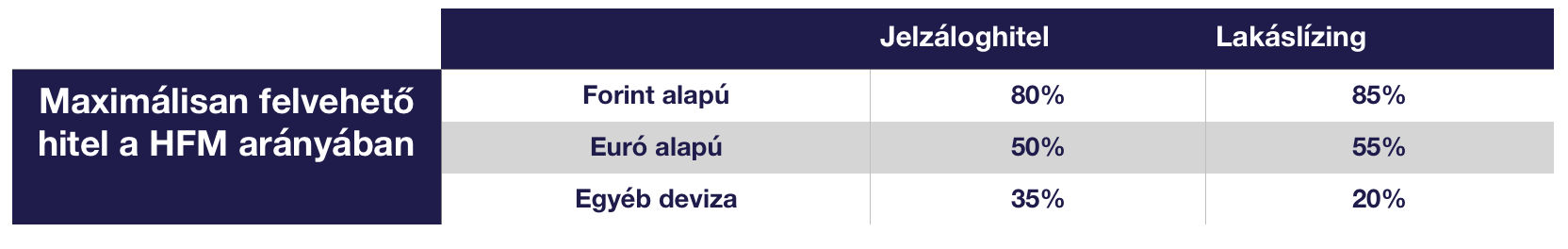

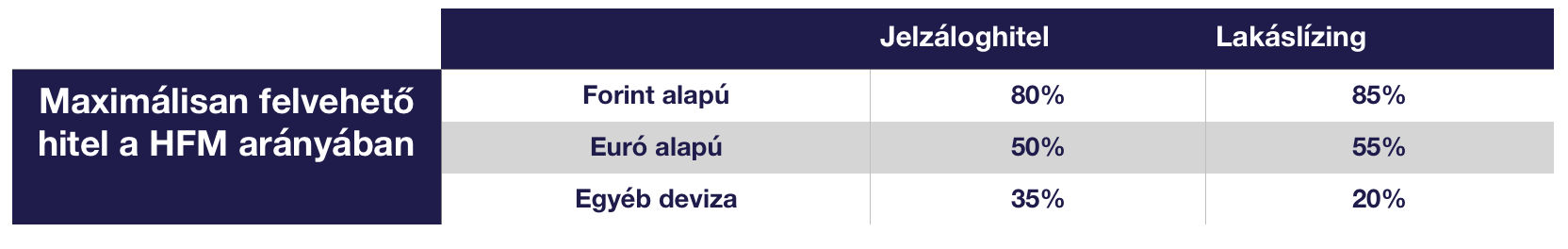

Sokan félnek attól, hogy az ingatlanjuk “nem bírja el” a szükséges hitelösszeget. A HFM (hitelfedezeti mutató) mutató elősegíti, hogy kizárólag a megfelelő vagyoni fedezettel tudjuk belevágni a lakásvásárlásba, amennyiben hitelre is szükségünk lenne.

2018-ban 10 lakásvásárlóból 5-6-nak szüksége van valamekkora lakáshitelre. Az átlagos lakáshitel számai az MNB felmérése alapján 2018. márcusában így alakultak:

átlagos hitelösszeg MFL hitel esetében: 11M forint

átlagos futamidő: 16,5 év

Tehát első lépésként el kell döntenünk, hogy nettó értéken számolva mekkora önerővel rendelkezünk a lakásvásárlással kapcsolatban. A nettó összeg nem egyezik meg a teljes likvid vagyonunkkal, amit a lakásvásárlási tranzakcióra szánunk, ugyanis ebből le kell vonnunk az alábbi tételeket:

- várható banki költségeket hitelfelvétel esetén (100-200e forint)

- ügyvédi díjak (pl.: adásvételi szerződés, a díj mértéke a vételi ár 0,5-1%-a)

- földhivatali illetékek (kb. 30e forint összesen)

- járulékos költségek (pl.: utazási ktg, a szabadságunk ktg.-je…stb)

- előre nem kalkulált költségek (módosítások, stb… erre tegyünk félre legalább 300e forintot)

- vagyonszerzési illeték – kedvezmények (a vételár 4%-a kedvezmények nélkül)

- új bútorok és a felújítás költsége, amit tervezünk

Összességében elmondható, hogy a rendelkezésünkre álló összegből levonva a kalkulálható kötelező költségeket, egy lényegesen alacsonyabb önerővel leszünk képesek ingatlant vásárolni. Például rendelkezünk 10M forinttal és egy átlagos vásárló vagyunk, akkor a nettó önerőnk várhatóan 6M forint körül alakul.

A nettó önerő meghatározza a maximálisan felvehető hitelösszeget

Mivel a legtöbb lakásvásárlónak szüksége van hitelre, ezért legelső lépésként érdemes megvizsgálnunk a felső határunkat, amire a jövedelmünk és az önerőnk nagysága predesztinál. Mivel fő szabályként maximum az ingatlan piaci értékének / eladási árának / értékbecslő által meghatározott értéke közül az alacsonyabbiknak a 80%-a adható hitelbe, ezért az önerődből pontosan tudunk számolni egy maximális hitelkeretet.

Kalkuláció:

Ingatlan piaci értéke: 37M forint

Vételár: 38M forint

A bank értékbecslője által megállapított forgalmi érték: 35M forint

Az ingatlanra adható maximális hitel: 35M x 0,8= 28M forint

Ebben az esetben tehát a bruttó 10M forintunkat teljesen bele kéne forgatni a vásárlásba ahhoz, hogy képesek legyünk megvásárolni az ingatlant. A probléma ezzel az, hogy nem marad semmink az ügyintézéshez, beköltözéshez, ami hatalmas gondot jelenthet. Ilyenkor szoktak családi segítséghez fordulni.

A kalkulációban látható, hogy milyen eltérést jelenthet, ha az általunk vélt ingatlanérték és az értékbecslő által meghatározott ingatlanérték között akár 1-2M forintos eltérés is mutatkozik. A negatív különbözetet mindig nekünk kell kipótolni önerő formájában vagy pedig nem tudunk költözni.

Az igazolható jövedelmem mekkora hitelt bír el? A JTM mutató…

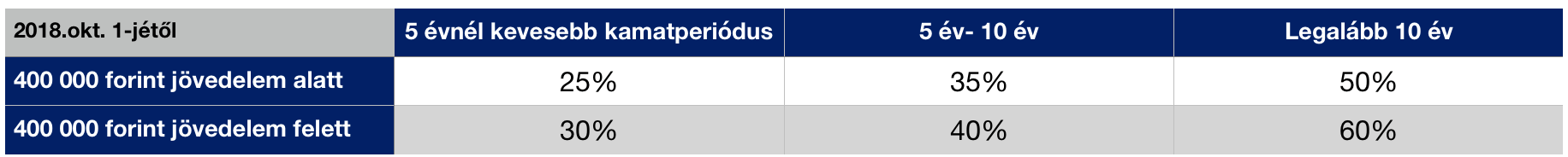

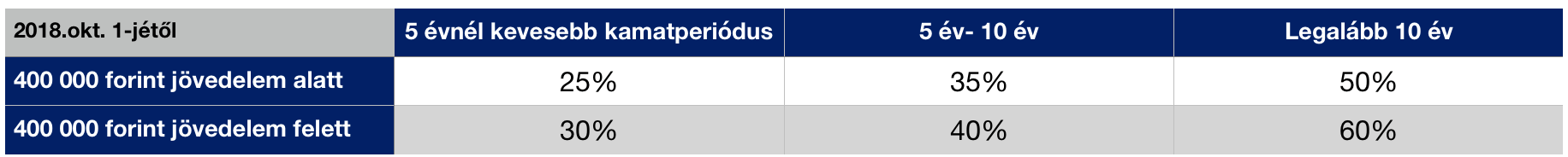

2/2014. (IX. 10.) MNB rendelet a jövedelemarányos törlesztőrészlet és a hitelfedezeti arányok szabályozásáról- update: 2018.okt.1-től szigorodik a JTM szabályozás a 10 éven belüli kamatozású hiteleknél

A JTM mutató azt vizsgálja, hogy az igazolható jövedelmed mekkora részét készülöd „elzálogosítani”. 2018. okt. 1.-jétől szigorodtak a szabályok. Az MNB nem titkolt célja a hitelfelvevők hosszabb távra fixált hitelekhez való terelése. Éppen ezért az alábbiak szerint módosult a JTM mutató:

A JTM alapja minden esetben az igazolt nettó jövedelem lesz. A vizsgálat során az adóstársak jövedelme és meglévő hiteleinek a törlesztése összesítve értendő. A jövedelemigazolás nem lehet 30 napnál régebbi.

Az igazolás lehet:

- munkáltatói

- állami adóhatóság által kiállított

- magyar vagy külföldi állam ellátást folyósító szerve által kiállított,

- ügyfél nyilatkozata és az átutalás jogcíme alapján az ügyfél fizetési számlájára érkező bére, nyugdíja, a magyar vagy külföldi állam által folyósított rendszeres ellátás összege, amelyek után az előírt közterhek levonásra kerültek az ügyfél tudomása szerint

- a bíróságnak a megállapításról, vagy jóváhagyásról szóló döntése alapján házastársi tartásdíj vagy üzletszerűen végzett járadékszolgáltatást nyújtó szervezet által igazolt rendszeres járadék.

Kizárólag 10 évnél hosszabb kamatperiódusban érdemes gondolkodni…

A JTM alkalmazásával a jövedelemvizsgálat a következőképpen történik: amennyiben a hitelfelvevők igazolt nettó jövedelme 400.000 Ft alatt van, akkor az esetlegesen már meglévő és az új hitel együttes törlesztőrészlete nem lehet több az igazolt jövedelem 50%-ánál, 400.000 Ft-ot meghaladó jövedelem esetén pedig a 60%-ánál. A jövedelmek és az adósságterhek több adóstárs esetében összevontan kezelendők.

Példa:

Tegyük fel, hogy a párodnak és neked az összes igazolható nettó jövedelmetek 500 000 forint / hó. 28 millió forintos hitelt szeretnétek.

Jelenleg van egy személyi kölcsönötök, aminek a havi törlesztése 22 000 forint. Emellett van egy folyószámla hitelkeretetek (200 000 forint), amit nem használtok. Ettől függetlenül 10 000 forintot kell levonnunk a JTM mutatóból. Illetve mindkettőtöknek van diákhitele, ami miatt a JTM mutatóból a mindenkori minimálbér 6-8-9%-át kell minimum levonnunk (bővebben itt: diákhitel törlesztés) , ami 2018-ban a legjobb esetben is 8 280 x 2= 16 560 forint.

500 000- ( 22 000+ 10 000+ 16 560) = 451 440 x 0,5= 225 720 a figyelembevehető jövedelemalap (2019.júniusától érvényes szigorúbb határokat figyelembe véve).

Ha a 28M forintot 10 éves futamidőre szeretnétek felvenni, akkor a havi törlesztésetek 285 000 forint lenne, ami magasabb, mint a bevállalható törlesztő a jövedelmetek alapján. Emiatt két lehetőségetek van, hogy beleférjetek a JTM keretbe:

- Megtartod a 10 éves futamidőt és csökkented a hitelösszeget

- Megtartod a hitelösszeget és hosszabbítod a futamidőt

20 éves futamidő mellett a 28M forint havi törlesztése 177 000 forint körül alakulna, tehát beleférnétek a keretbe. Természetesen léteznek lehetőségek, amennyiben valóban 10 év alatt szeretnéd kifizetni a hiteledet, akkor érdemes a törlesztőkülönbözetből lakástakarékot kötni, mert…

Hasznos cikk: Kiszámoltuk, hogy melyik a legjobb hitelkonstrukció

A meghatározott értékben milyen ingatlant vásárolhatnék?

Az eddigiekben a saját határainkat próbáltuk meghatározni. Nem számoltam bele a CSOK lehetőséget, amit valószínűleg az ingatlankutatás során fogunk eldönteni. Az alábbi kérdésekre keressük meg a válaszunkat:

- új építésű vagy használt?

- lakás vagy ház?

- CSOK vagy nem CSOK

- Milyen kerületek, városok jöhetnek szóba?

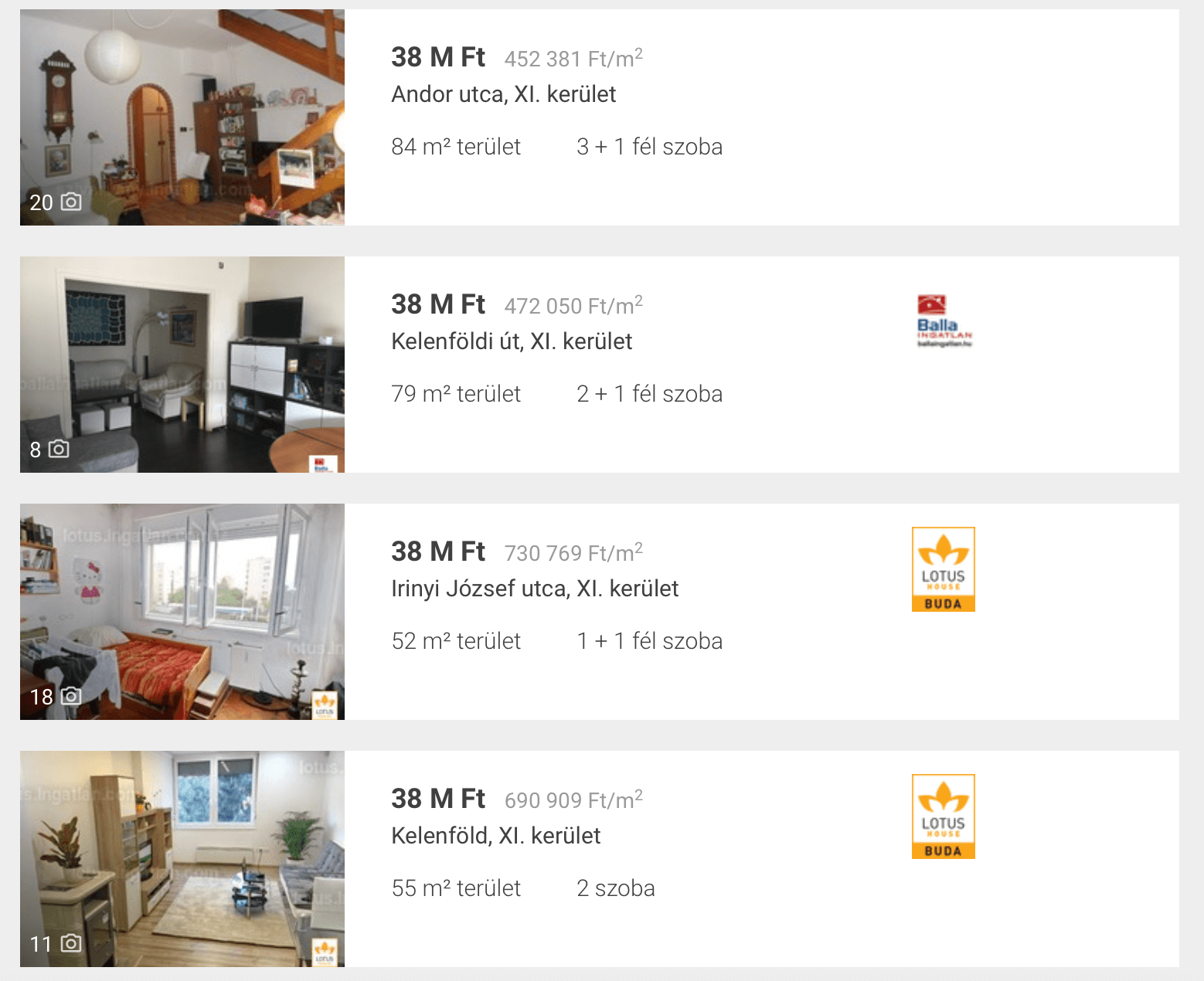

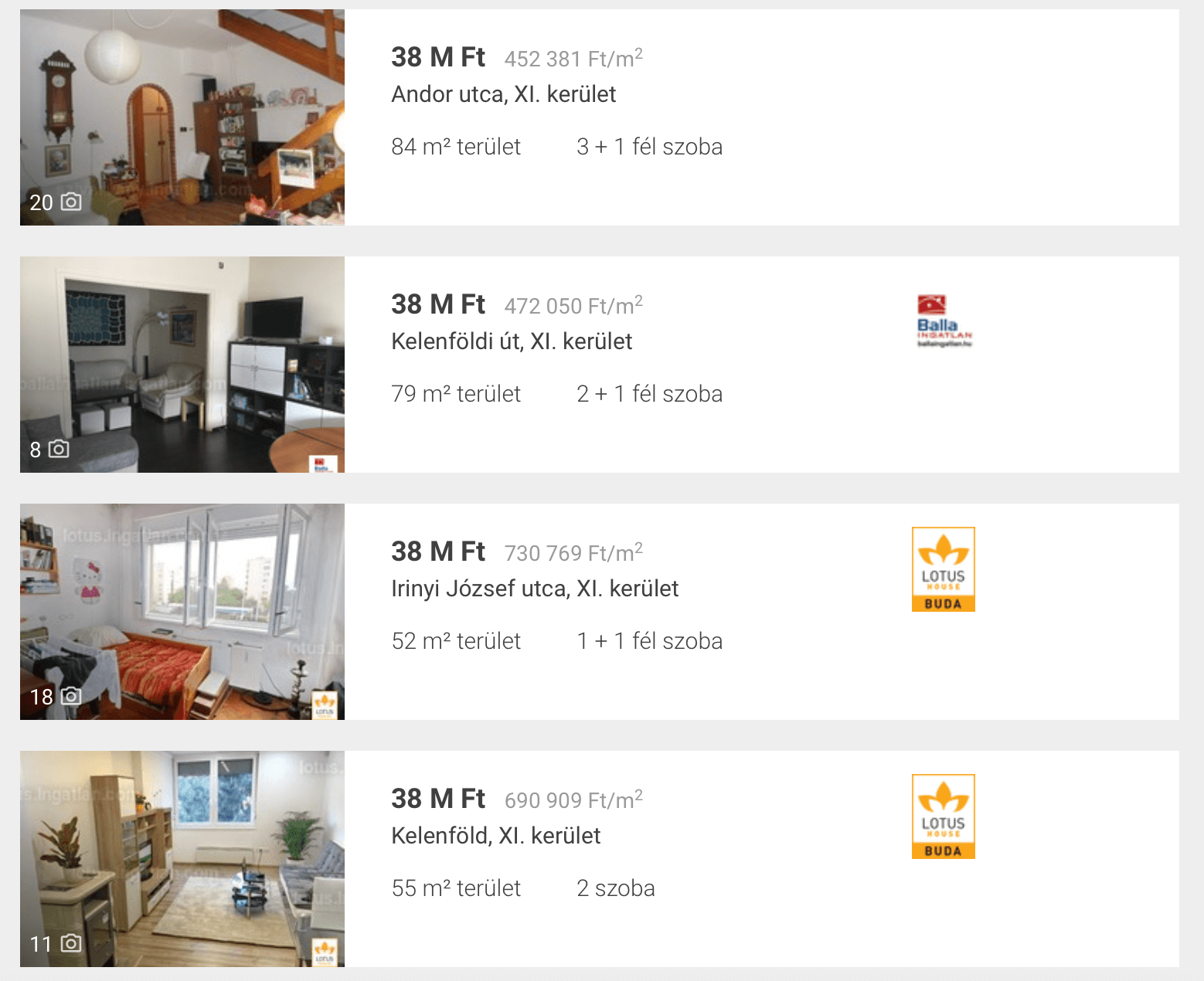

Folytassuk a példát és nézzük meg, hogy 38M forintért Budapestben a 11. kerületben milyen ingatlant találunk az ingatlan.com kereső alapján:

Ezeket dobta ki első helyen a kereső. Nyílván te sokkal jobban utánanézel a saját lehetőségeidnek, azonban egy képet már kaphatunk ezáltal is. Alapvetően a 2 szoba körüli használt lakásban tudsz gondolkodni 50-70nm között a XI. kerületben.

Ez megfelelő nektek?

Használt lakáshoz 2 gyerekes CSOK esetén 1,43M forintot tudnátok kapni. De mi lenne, ha rámennétek a 3 gyerekes CSOK 10 millió forintra, mert ti három gyereket szeretnétek?

Módosítva a keresést (új építés, min 3 szoba, min 38M forint) a legjobb ajánlat is 50M forint, de a legtöbb ajánlat ennél lényegesen magasabb a XI. kerületben. Hogyan módosulnának a számok, ha megpróbálnátok az 50M forintos új építésű lakást?

50M x 0,2= 10M forint önerőre van szükség

50M x 0,8 = maximum 40M forint az adható hitel első ránézésre, de nektek 30M hitelre van szükség a CSOK 10M miatt, aminek a törlesztője 20 évre 126 000 forint lenne (20M) + 47 000 ( a CSOK 10+10 kedvezményes hitel 25 évre), azaz összesen 173 000 forint lenne a törlesztőrészlet. Ez vállalható számotokra?

Tipp: A JTM szabálynál legyetek magatokhoz szigorúbbak és két alapszabályt tartsatok be a havi vállalható törlesztőrészlet vállalásánál:

- a törlesztőrészlet nem lehet magasabb az együttes jövedelmünk 30%-ánál

- a törlesztőrészletnek akkorának kell lennie, hogyha egyikőtök teljes jövedelme kiesik (pl.: gyerekvállalás), akkor is ki tudjátok fizetni

Tényleg jobban megéri az új építésű ingatlan?

Talán meglepő módon, de a fenti példában a CSOK támogatással akár még jobban is járhatnátok, hiszen nagyobb-jobb ingatlant tudnátok megvásárolni alacsonyabb törlesztéssel. Azonban fontos mérlegelnünk olyan kockázatokat, mint a CSOK kockázat (valóban akarsz 3 gyereket?) és az új építésű lakásokkal járó egyéb kockázatok, mint például a várható áremelkedés, ugyanis

2019.dec.31-ig lehet kifizetni az új építésű lakásokat 5%-os ÁFA-val. Ez azt jelenti, hogy a most épülő projektekbe beszállva megvan a kockázatod arra, hogy csúszik a kivitelezés ( szinte törvényszerű). Ebben az esetben neked kell a zsebedbe nyúlnod, hiszen:

- a CSOK és a hitel az önerő megfizetése után, a használatbavételi és az albetétesítés után utalható

- az adásvételi szerződést veletek nettó+ÁFA felbontást írják meg, tehát 2020-as átadás esetén neked ki kell fizetni az extra 22%-ot, ami az 50M forintos ingatlan esetében 47 619 047 nettó vételár mellett 10 476 190 forint extra ÁFA-t jelentene neked, amit ha nem tudsz befizetni, akkor elbukod a CSOK támogatást, a hitelt és a foglalódat.

Mindenkit az ingatlanárak változása izgat

Talán a legfontosabb eldöntendő kérdés, hogy mikor érdemes lakást vásárolom? Kétfajta vélekedés fut egymás mellett párhuzamosan: az egyik azt mondja, hogy a piac drágulni fog, míg mások a keresleti-kínálati görbe trendváltozásával és az újabb gazdasági válság képével magyarázzák a visszaesést.

A kérdés az, hogy te miben hiszel? Egyáltalán miért zárjuk ki annak a lehetőségét, hogy miközben a magyar ingatlanpiac (Budapest specifikusan) a túlkeresletből a túlkínálati oldalra lép át (értsd: az építőipar oroszrulettet játszik és mindenki ingatlanfejleszt azzal a tudattal, hogy lehet pont nála robban a bomba. Lásd: 13. kerület 1 az 1-ben építési terület…), ami miatt az ingatlanárak csökkennek a keresleti nyomástól,

addig a régiós összehasonlításokban rendkívül olcsónak számító budapesti ingatlanpiac az emelkedő bérek és emelkedő nemzetközi kereslet hatására drágulásba kezd?

Magyarul én egy olyan ingatlanpiacot vízionálok Budapesten, ami a következő években a természetesnél lassabban fog drágulni a piacra nehezedő negatív nyomás miatt. Magyarul úgy emelkedik, hogy tulajdonképpen a saját potenciáljához képest csökkennek az árak! Igazam lesz szerinted? Várom a kommentedet!

Kezdjek el inkább lakástakarékba fektetni?

Annyit biztosan tudunk, hogyha jelenleg nem tudunk lakást vásárolni, akkor a legjobb megoldás, ha elkezdünk az államilag garantált lakástakarékba fizetni 1-2-3-4 szerződést a számunkra megfelelő időtávra.

A napokban beszéltem az ügyfelemmel, aki mesélte, hogy jelenleg lakásvásárlási dilemmában van, hiszen a piaci átlagnak nagyjából a feléért van albérlete. Számára egyértelműen jó megoldás, ha a különbözetet, ami a „másik albérletnek a díja” – „mostani albérleti díj” félreteszi és elkezd önerőt felhalmozni. Ezzel:

- egyrészt önerőt gyűjt és stabilabban vág majd bele a vásárlásba

- másrészt megtapasztalja, hogy havi szinten mit jelentene a „rendes” havidíj

Azt gondolom, hogy a mai piacon „csak úgy” nem érdemes lakást vásárolni. Keressük meg a jó lehetőségeket és a jobb lehetőségeket (pl.: olcsóbb fizetni a hitelt, mint az albérletet) és lépjünk. Ha ezt nem találjuk, akkor kezdjünk el takarékoskodni, hogy minél hamarabb léphessünk!

Olvasd el: Jobb az albérlet, mint a saját lakás? Mit felejtenek ki a szakértők?

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. október 03. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | szept 27, 2018 | Cikkek - pénzügyi blog, info

Sajnos a banki-biztosítói-pénztári ügymenettel nem lehet mit kezdeni. Hiába próbálsz meg maximálisan etikus tanácsokat adni, azok nem feltétlenül lesznek örökérvényűek a mindennapi ügymenettel kapcsolatban. Hiszen egy vezetőségváltás könnyen jelentheti azt, hogy az adott cég elkezd játszani a szavakkal és megpróbálja megvezetni az ügyfeleit. Most néhány példát hozok fel, ami engem nagyon zavar…

A biztosító és az indexlevél

A biztosítói szerződésekkel kapcsolatban az indexálás mindig egy olyan speciális intézmény volt, ahol a figyelmetlen ügyfelektől vagyonokat tudnak „kiénekelni” a zsebükből. Például a megtakarítási szerződések esetében éveken keresztül tartotta magát az alábbi, kevésbé hangoztatott probléma:

amíg voltak kezdeti és megtakarítási egységek, visszavásárlási táblázat és 10-15 évre elosztott kezdeti költség, addig jellemzően az indexálás azt jelentette, mintha az a „pár száz forint” újra indult volna. Akárhanyadik évében járt a szerződésed, az indexált összegre ugyanúgy elkezdték levonni a kezdeti költségeket! Ma már ez a gyakorlat nem létezik az MNB rendelkezésének köszönhetően. Mégis évekig beszélte le mindenkit az indexálásról ezeknél a szerződéseknél, hiszen olcsóbb-jobb megoldás volt az eseti befizetés.

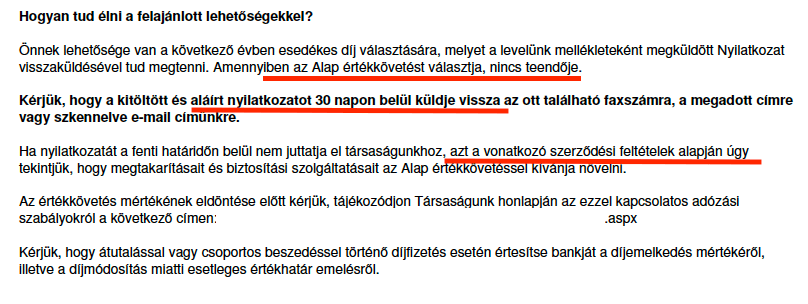

A kiküldött indexálási levélhez nem elég a szövegértés

Érdemes lenne megnézni ezeknek a leveleknek az evolúcióját, ahogyan egyre rafináltabb módszerekkel akarta a biztosító belekényszeríteni öntudatlanul az ügyfeleket a díjemelésbe. Számos szerződésnél ugyanis az indexálás egy választható opció, és nem kötelező elem.

Ettől függetlenül évek óta olyan leveleket küldtek-küldenek ki az ügyfeleknek, amiben – a bonyolult szövegbe elrejtve – felhívják a figyelmet, hogyha 30 nappal évforduló előtt nem küldik vissza a választ, akkor a szerződés automatikusan indexálódik!

Pedig a szerződés soha nem tartalmazott kötelező automatikus indexálást! Tehát aki későn eszmélt, annak megemelték akaratán kívül a díjat.

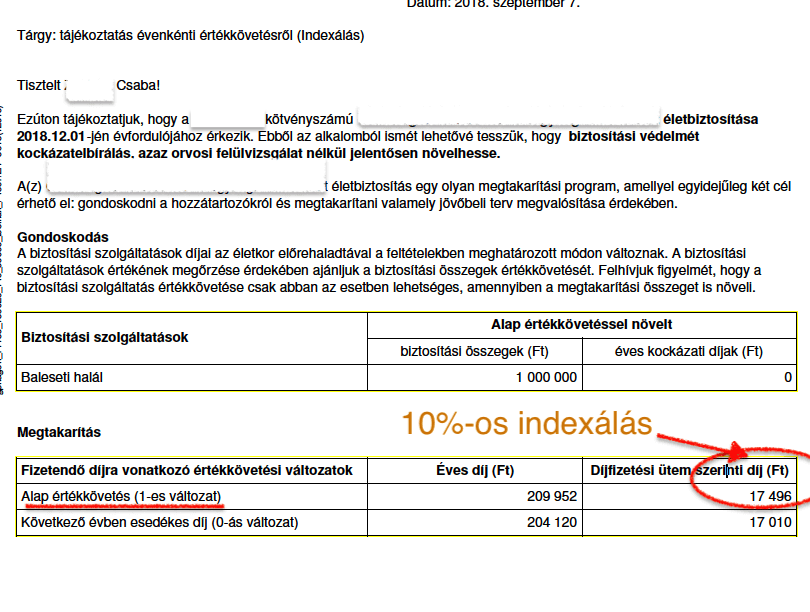

Csaba is kapott most egy levelet

Annak ellenére, hogy Csabának már az újabb szabályozás égisze alá tartozó terméke van, amiben az indexálás egyébként kötelező (de nem képződik extra költséglevonás. Ellenben extra bónusz már igen), mégis sikerült olyan levelet kapnia a biztosítótól, ami szerintem kimeríti a fogyasztó megvezetésének a fogalmát és nem utal a korrekt üzletmenetre!

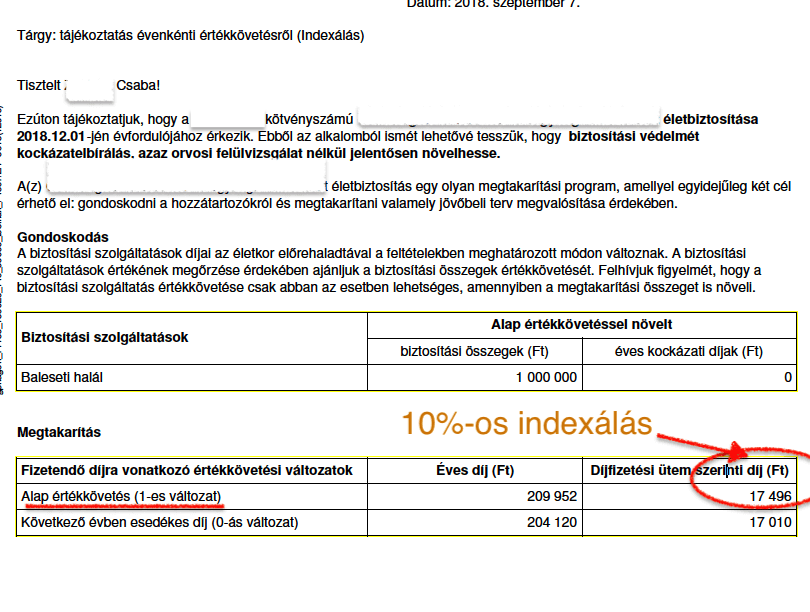

A félrevezető értékkövetési változatok

Ha megnézed, akkor a biztosító ebben az esetben két értékkövetési változatot ajánl fel Csabának. Első olvasatra még én is logikusnak gondoltam, hogy a szerződésbe „programozott” kötelező indexálást (5%) jelöli az alap megnevezés. Hiszen az „alap” pontosan attól alap, hogy nem extra. Sajnos a figyelmetlen ügyfelek (nagyjából a hozzá ne értők 90%-a) ezen logika mentén „elfogadja” az alap értékkövetést.

A probléma ezzel csak az, hogy az alap értékkövetés ebben az esetben 10%-os díjemelést jelent, szemben a [kötelező 5%-os indexálással]. De akkor hol van az 5%-os indexálás? Hát az „alap” alatt található, ami a „következő évben esedékes díj” néven fut. Itt már nevet sem adtak az indexálási opciónak, ezzel is folytatva a pszichológiai harcviselést.

Olvasd össze a két sort: Alap értékkövetés a következő évben esedékes díj – és bizony az emberi agy „összeolvassa” a két sort, megnyugtatja saját magát és semmilyen gyanúval nem él, hogy bizony itt nem egy, hanem két külön csomagról van szó.

Kényszerítő határidők

Érdekes módon a nyilatkozat hivatkozik a „vonatkozó szerződési feltételekre”, ami alapján legitimizálja az értékkövetés. Ez valóban így van és mégsem. Ugyanis a szerződési feltételekben nem arról van szó, hogy 10%-os értékkövetést kell automatikusan alkalmazni. A szerződés egyik külön pontjába arról van szó, hogyha az ügyfél nem nyilatkozik, akkor automatikusan alkalmazzák az indexálást (ami azért érdekes, mert a szerződésben az 5%-os indexálás amúgy kötelező elem).

Mit csinált ez a biztosító? Fogta magát és felcserélte a csomagokat, belekapaszkodik a szavakba és szemrebbenés nélkül folytatja etikátlan működését. Ugyanis valóban automatikus az indexálás, hogyha nem reagál az ügyfél. Azonban a „nem reakció” értelemszerűen az 5%-os indexálásnak szólna. Helyette játszik a szavakkal a biztosító, és a 10%-os indexálást helyezte (ami egyébként opcionális) a középpontba és úgy írta meg az értesítőt, hogy erre kell reagálnia az ügyfélnek.

Ilyen alapon akár 50%-os díjemelést is belevehetne a biztosító. Az is „jogszerű díjemelés lenne”, ha az ügyfél nem reagál időben az alap 50%-os díjemelésre…

Tartozás vagy nem tartozás?

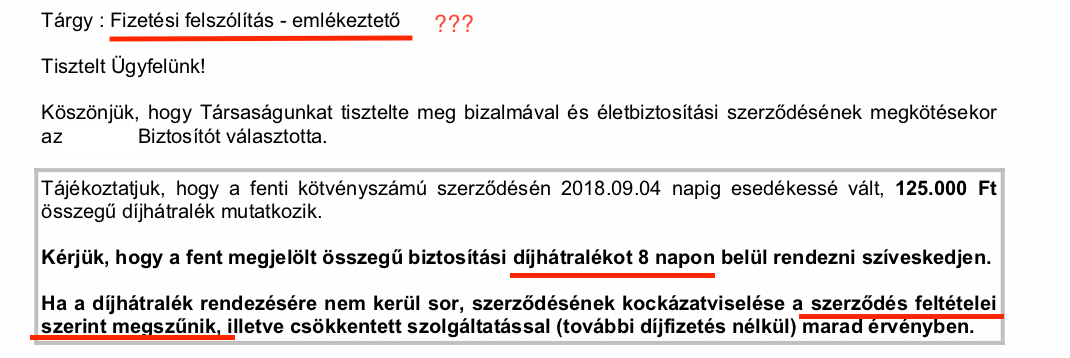

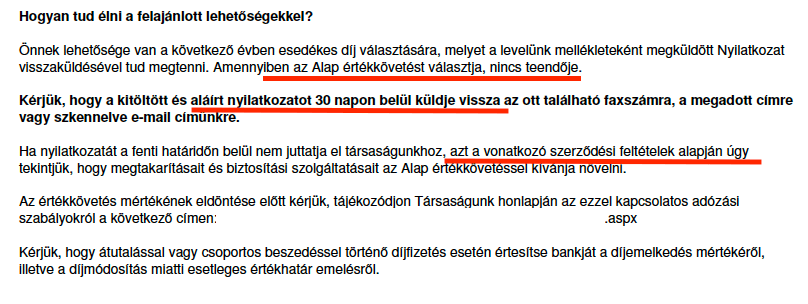

Egy másik biztosító másik termékénél mutatta nekem Péter ezt a levelet:

Első ránézésre ez egy nagyon kemény, megfélemlítő levél, ami arra késztet minket, hogy azonnal rendezzük a tartozásunkat. Ennél szebb levelet egy behajtó cég sem küldhetne. Apró szépséghiba, hogy egyébként a saját, önkéntes alapon megkötött megtakarításunkkal kapcsolatban bombáz minket ilyen szép levéllel a biztosító.

Egyrészt a tárgy mezőben nem tudja eldönteni, hogy akkor ez most fizetési felszólítás vagy emlékeztető? A kettő között jogi értelemben is hatalmas a különbség. Az előbbi egy olyan, törvényes úton behajtható tételt jelképez, ami tartozásként mutatkozik, míg az utóbbi az önkéntességen alapuló saját megtakarításunk elmaradásával kapcsolatban emlékeztet.

Végső soron ez egy olyan fizetési felszólítás, ami emlékeztetni akar és nem fenyegetni. – jobb megfogalmazás nem jutott eszembe, mert értelmezhetetlen számomra ebben a kontextusban.

A szövegben kínosan ügyelnek az egyensúlyra: megfélemlíteni törvényesen

Nagyon fontos ezeknél a szerződéseknél az önkéntesség fogalma. Túl sok eszköze nincsen a biztosítónak, hiszen ha nem akarod fizetni, akkor nem veheti el a pénzedet. Éppen ezért végig [díjhátralékot] ír és nem tartozást. Megint visszautalnék, hogy

- díjhátraléknál emlékeztetünk

- díjtartozásnál felszólítunk

Vagyis itt úgy szólítanak fel ténylegesen, hogy közben nem tartozunk, de éreztetik velünk, emlékeztetnek, de közben szankcionálni akarnak.

A szerződési feltételekkel vezetnek félre

Sok ügyfél számára a „szerződési feltételek” egy megfoghatatlan, ijesztő jogi massza. Éppen ezt a félelmet használják ki a cégek, amikor egy ilyen, kifejezetten félrevezető levélben lépnek fel ellenünk agresszívan. De mit mond valójában a szerződési feltétel?

- A díjhátralékot nem kell 8 napon belül rendezni, ugyanis a biztosítási törvény és a biztosító által meghatározott szerződési feltétel teljesen más ütemezést ír elő

- egy összegben „követeli” a biztosító a teljes tartozás befizetését (havi 25 000 forint a díj, viszont csak 4 havi az elmaradás- erről később), holott a szerződési feltétel lehetőséget biztosít az elmaradás görgetésére illetve akár részenkénti befizetésére. Tehát a szerződés működik tovább akár 1-2-3 havi befizetéssel is. Erről mégsem írnak semmit

- „szerződési feltétel szerint megszűnik”- érdekes módon szerződési feltétel szerint a szerződés nem szűnik meg, ha az ügyfél nem fizeti be a teljes-kért összeget. Ellenben tovább működik a feltételek szerint változatlan formában, ha legalább egy havi díjat befizet- erről miért nem kötelező tájékoztatni az ügyfelet egy ilyen fenyegető levélben?

- és akkor a legpofátlanabb dolog! Ennél a biztosítónál kéthárom éve történt vezetőségváltás és azóta egy teljesen más irányba mentek el. Ebben a levélben követelt 125 000 forint valójában 4 x 25 000 forint elmaradást + 25 000 forint aktuális havi díjat jelent. Tehát a biztosító már tartozásként követeli azt az összeget is, amit az adott hónapban kell befizetni, akár befizetésre is került, csak nem könyvelték le

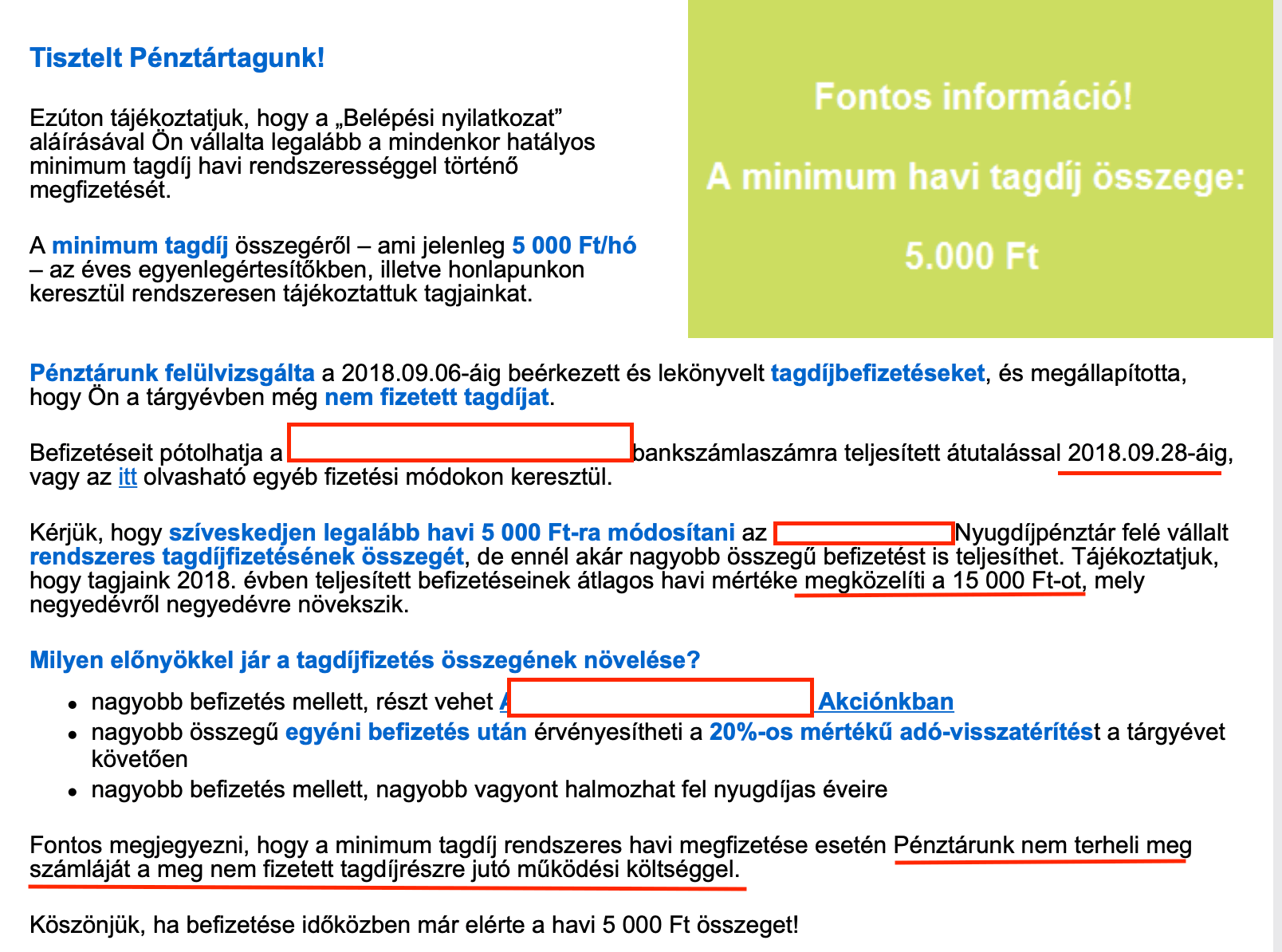

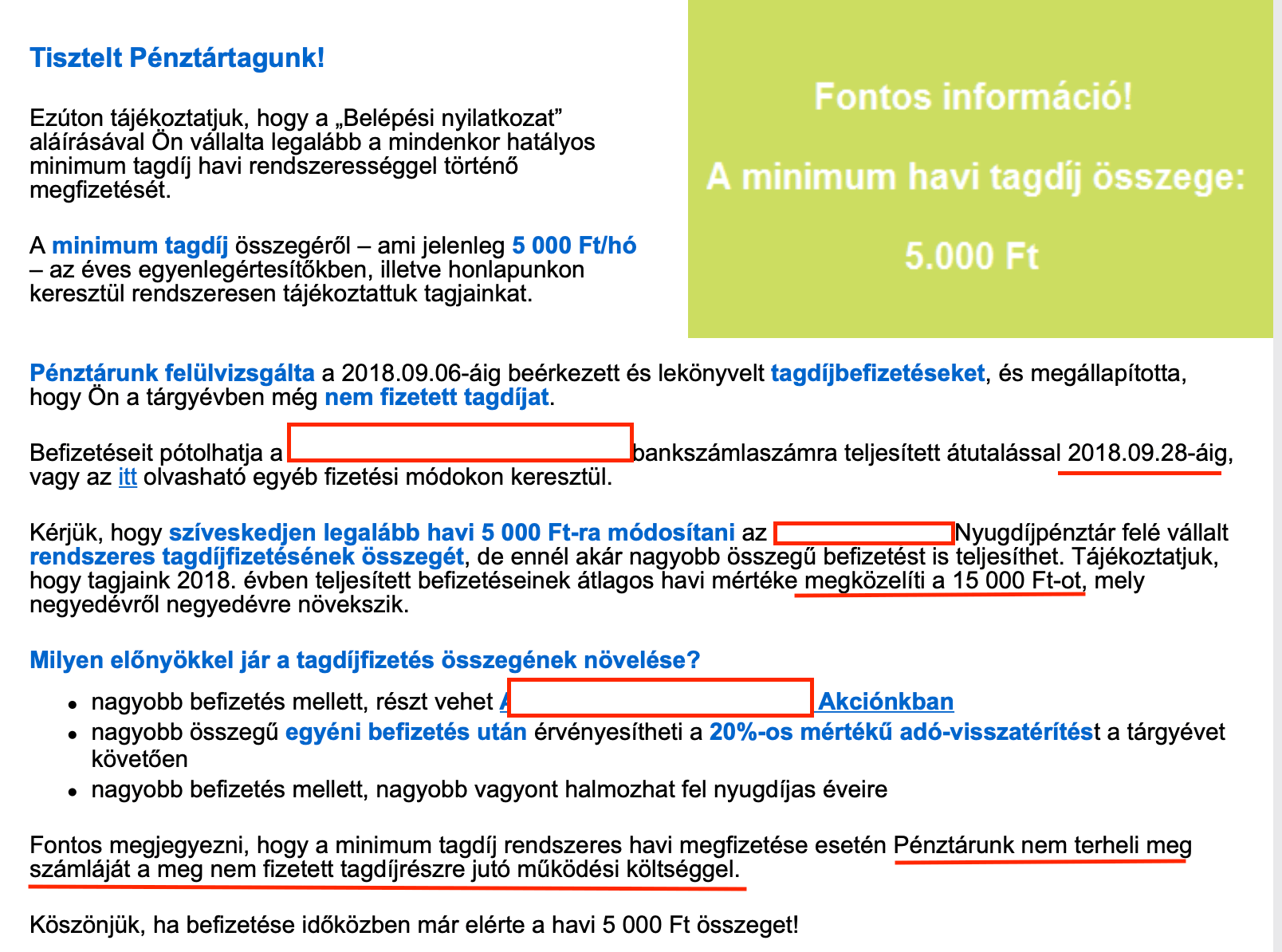

Az önkéntes nyugdíjpénztár se jobb

Tibor mutatta nekem az alábbi emailt, amit a pénztárától kapott. Esetében annyi történt, hogy jelen pillanatban nem szeretne a számlájára befizetni pénzt, mert teljesen más céljai vannak. Azt eddig is tudtuk, hogy az Önkéntes Nyugdíjpénztárba befizetni nem kötelező, kizárólag egy olyan ígérvényt adunk, ami pszichológiai ösztönző, de semmiféleképpen nem jogi kötelezettség.

Megint kapunk egy határidőt (2018.09.28), amit valójában semmilyen, a szerződést ténylegesen érintő szabály-feltétel nem indokol. Ugyanis az Önkéntes nyugdíjpénztári számlákat naptári években vizsgáljuk, hiszen az adójóváírás is naptári évre szól.

Miért „köteleznek” minket egy, az adójóváírást egyáltalán nem befolyásoló, irreleváns határidőre, ami minket nem érint, kizárólag a pénztárat? Persze a levél egy olyan „fizetési emlékeztető”, ami egyben kéretlen értékesítési levélként is felfogható!

Egyáltalán nem tárgyilagosan figyelmeztet minket valamire, ami a szerződésünket érinti, hanem megpróbálja a díjunkat megemeltetni 5 000 -»15 000 forint illetve értékesítési érveket felsorolni.

A minket terhelő költségek

Az utolsó lényeges állítást nagyon szeretném, ha kielemeznénk, mert megint a fogyasztó megtévesztésével operál:

„a minimum tagdíj rendszeres megfizetése esetén Pénztárunk nem terheli meg számláját a meg nem fizetett tagdíjrészre jutó működési költséggel…”

Megint egy nyelvtani csodával van dolgunk, hiszen ez a mondat azt sugallja nekünk, hogyha elkezdünk rendszeresen fizetni, akkor majd megúszunk valamilyen költséget. Itt jegyezném meg, hogyha én ilyen csodálatos mondatokat és érveket használnék a tanácsadások során, akkor szerinted az MNB hány millió forintra büntetne meg?

Valójában a működési költség egy kötelező eleme a szerződésnek, amit a befizetésekből vonnak le (pl.: 5,9%-a a befizetésnek). Tehát ezt a gyönyörű mondatot úgy lehetne folytatni, hogy:

Pénztárunk nem terheli meg számláját a meg nem fizetett tagdíjrészre jutó működési költséggel, mert a működési költséget a befizetéseiből vonja le

Jól érted! Ugyan körmönfontan, kifejezetten fenyegetően, de ezzel azt akarja a pénztár mondani, hogy a költséget mindenféleképpen le fogja vonni tőled vagy a befizetésedből vagy a számládon levő pénzből!

pl.: 5,9%-os működési költség esetén 5 000 x 0,059= 295 forint /hó, amit levon működési költség gyanánt

Itt érdemes megjegyezni, hogy arról nagyvonalúan hallgat a levél, hogyha megemelnéd a befizetéseket 15 000 forintra, akkor a működési költség is háromszorosan emelkedne (3x 295= 885 forint). Bár ez egy ilyen, államilag támogatott szerződés esetében szerintem nagyvonalúan nézve irreleváns, de akkor is megemlítendő.

Én fogom a fejemet ezek miatt

Sajnos ezekkel az üzleti gyakorlatokkal egyszerűen nem lehet mit kezdeni. Számomra hihetetlen, hogy ezen a területen miért nem történt még egységesítés és „korrektizálás”, miért nem lép fel a fogyasztóvédelem és az MNB együttes erővel az ügyfelek megvezetése és tudatos befolyásolása ellen?

Amikor ügyfeleknek javasolok egy terméket-termékcsoportot vagy pénzintézetet, akkor úgy gondolom, hogy felelős vagyok az ott történtek miatt. Hiszem, hogy a felelősségvállalás egy nagyon fontos, kifejezetten etikai-erkölcsi kérdés.

Mégsem tudom befolyásolni, amikor megváltozik az üzletmenet és az adott pénzintézet elkezd a fentebb sorolt példákkal élve tudatosan megvezetni ügyfeleket. Nekem pedig a passzív munkám ezzel növekszik, hiszen aki ilyenkor hozzám fordul, annak segíteni fogok a jó döntésben-jó válaszban.

Várom a pillanatot, amikor a pénzintézetek nem fejőstehénnek, hanem partnernek tekintik az ügyfeleiket. De minimum azt a pillanatot várom, amikor törvényi kötelezettségük lesz partnernek tekinteni az ügyfeleket…

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. szeptember 27. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | szept 20, 2018 | Állami támogatás, Cikkek - pénzügyi blog, info

A lakástakarék az én személyes kedvenc szerződésem, ami vitán felül a legjobb pénzügyi termék, ami elérhető a magyar piacon. Túl sok kérdés nincs, hiszen az Állam minden befizetésünkhöz hozzárak további 30% támogatást. A számlanyitási díj már lényeges különbség, és ehhez érkezett egy nagyon jó akció!

Az akció akciója – Erste lakástakarék

Minden futamidejű (48-60-72-96-120 hónap) erste lakástakarék szerződés esetében a számlanyitási díj (20 000 forintos szerződések esetében) szerződésenként 10 000 forint lesz, amennyiben

- Most 2 vagy több (darabonként 20 000 forintos betét) lakástakarékot kötsz meg

- Már van élő Erste lakástakarék (20 000 forintos betéttel) szerződésed és még kötnél

Ez mit jelent számokban, ha kötnél most 4 darab 10 éves lakástakarékot?

Mivel (jogosan) sokan félnek attól, hogy az állami támogatás mértéke a jövőben csökkeni fog, ezért sokan a 10 éves lakástakarékot választják, mondván hamarabb is hozzá lehet nyúlni (bizonyos feltételekkel), viszont az állami támogatás esetleges csökkentése nem érintené a szerződést. – erről magyarázatot itt olvashatsz:

Az Állam érdeke, hogy csökkenjen a lakástakarék támogatás?

Eredetileg egy 10 éves Erste lakástakarék szerződés számlanyitási díja 76 000 forint lenne, 4 db-é pedig 304 000 forint. Az új akció keretében összesen 40 000 forint lesz a 4 szerződés számlanyitási díj. Tehát spórolunk azonnal 264 000 forintot, ami egy lakástakarékpénztárra járó 3,6 évnyi állami támogatással megegyező összeg!

Szeretnél lakástakarékot kötni? Válassz minket, ahonnan az információt kaptad!

Átkötési akció

- Az Átkötési akciót azok az ügyfelek vehetik igénybe, akik rendelkeztek(nek) bármely magyarországi lakás-takarékpénztárnál (kivéve Erste Lakástakarék Zrt.) 12 hónapon belül megszűnt lakás-takarékpénztári szerződéssel, azaz olyan szerződéssel, amely 12 hónapon belül állami támogatás igényléssel szűnt meg, VAGY

- megtakarítási ideje a 8.* vagy 10. megtakarítási évét már meghaladta és az állami támogatást igénybe vevő adóazonosító jele kijelentésre került a Magyar Államkincstárnál.

* 2010.12.31-ig megkötött lakás-előtakarékossági szerződések esetében az állami támogatás igénybevételének a maximuma 8 év.

Kedvezmény mértéke?

Amennyiben a fenti feltételek hiánytalanul teljesülnek a szerződés 100 %-os számlanyitási díjkedvezménnyel köthető meg.

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. szeptember 20. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

![Hogyan döntsem el, hogy mikor KELL lakást vásárolnom? [útmutató]](https://iflgroup.hu/wp-content/uploads/2018/10/utmutato-lakasvasarlashoz.png)