Szerző: Szarvas Norbert | jún 25, 2018 | Állami támogatás, Cikkek - pénzügyi blog, Nyugdíj

Rendszeresen előkerülnek azok a cikkek, amik a nyugdíjmegtakarítás kapcsán konkrét összegeket emlegetnek, ami már elegendő lehet a nyugdíjvagyon felhalmozásához, kiegészítéséhez. Ebben a cikkben végigvesszük ezeknek a cikkeknek a legnagyobb hamis állítását, illetve megmutatok egy stratégiát arra nézve, hogy lehet valódi nyugdíjkiegészítést felhalmozni az évek során…

Nyugdíjmegtakarítás havi pár ezer forintból elég lesz?

„Ha valaki már 25 éves korában elkezd félretenni nyugdíjas éveire, elég lehet havonta 7600 forint ahhoz, hogy 65 éves korára közel 5,5 millió forintot gyűjtsön és ezzel jelentős mértékben kiegészítse nyugdíját.”- írja az egyik konzervcikk ezzel kapcsolatban

Sajnos még mindig abba a tévhitbe kergetjük magunkat, hogy a „fájdalommentes havi pár ezer forint” elég lehet bármire is. Mert az emberek a nyugdíjat még mindig meg akarják úszni,még mindig reménykednek az Állam segítő kezeiben, az állami nyugdíjellátó és újraelosztó rendszer „megjavulásában”.

Az öngondoskodás nem fájdalommentes.

Nem lehet úgy hozzáállni a nyugdíjmegtakarítás intézményéhez, hogy a lelkiismeretünk megnyugtatása miatt majd havi „pár ezer forintból” megoldjuk a problémát. Nincsen értelme addig tovább olvasni a cikkben, amíg nem látod be az alábbi számítást:

A nyugdíjrendszer számai

2018-ban a nyugdíjjárulék összege-mértéke 10%, azaz 120 000 forint bruttóból 12 000 forintot vonnak le arra+ fizet a munkáltató utánad Szocho-t, ami 19,5% (24 300 forint), hogy a mai nyugdíjasokat kifizessék. Cserébe kapsz egy ígéretet, hogy mai értékekkel számolva ennek a bruttónak megkapod majd a 70%-át, ami lassan 40%, majd 30%. És még egyes számítási modellek szerint a 25% se lenne fenntartható.

Tehát 12 000-et+24 300-at= 36 300 forintot fizetsz (változókat most nem veszek figyelembe) azért, hogy 50-80 000 forint körüli nyugdíjat legjobb esetben. És tudjuk, hogy ez a rendszer nem fenntartható, ez a tőke nem kitermelhető.

Számoljuk ki:

40 évet dolgozol x 12 (év) x 36 300= 17 424 000 forintot fizetsz be ebben a példában (változók nélkül). Ha ebből adnának neked 80 000 forintot, akkor 218 hónapig, azaz 18,15 évig járna neked nyugdíj (ha megéled). Persze a várható nyugdíjkorhatár utáni élettartam Magyarországon 14 év körül alakul. Jól hangzik?

Oké, csak nem mindenki után jár ekkora befizetés, ne mindenki dolgozik végig 40 évet, nem mindenki… Szóval a kockázati közösség ebben az esetben azt jelenti, hogy lesz egy szám, ami jár neked. Lehet, hogy neked a befizetéseid alapján több, lehet, hogy kevesebb járna…

De te nem 120 000 forintos bruttóra vagy bejelentve

Tudom, hogy vicces lehet számodra ez az összeg, amikor a nettó megélhetési költséged 300 000 forint van a családodnak. Akkor nevessünk együtt, hiszen még sokszor a 120 000 forintra vetített 12 000 forintot sem éri el a nyugdíjmegtakarítás összege.

Akkor milyen csodában bízol, hogy jelentős nyugdíjkiegészítést sikerül összegyűjtened (ahogyan a példa cikk is állítja) havi pár ezer forint félretételéből? Miből gondolod azt, hogy te megúszhatod a befizetést? Ha 10%-kal gondolkozunk – mint levonás- a (pl.:) 400 000 forintos bruttódból, akkor máris havi 40 000 forinttal kellene minimum elkezdeni a befizetést, amit aztán a fizetésemelkedés és infláció mértékével növelni minden évben.

Havi 40 000 forint sem elég…

A szépséghibája ezeknek a számításoknak, hogy mire te elkezdesz a nyugdíj témájával foglalkozni, addigra már 30-35 éves vagy a 25 helyett. Tehát alapból 10 évet elvesztegettél! 35 évesen elkezdeni 40 000 forintot félretenni azt jelenti, hogy 30x12x40 000= 14 400 000 forint (nem számoltam inflációval és hozammal, ami kiüti egymást optimális esetben). Ezt elosztod a várható 14 éves nyugdíjkorhatár utáni élettartammal, akkor megkapjuk, hogy 85 714 forint / hó nyugdíjkiegészítés vár rád!

De számoljunk hozammal és mondjuk azt, hogy mindig jól fektettél be, ezért neked ebből az összegből havi 134 000 forint nyugdíjkiegészítés jött össze. Elég lesz?

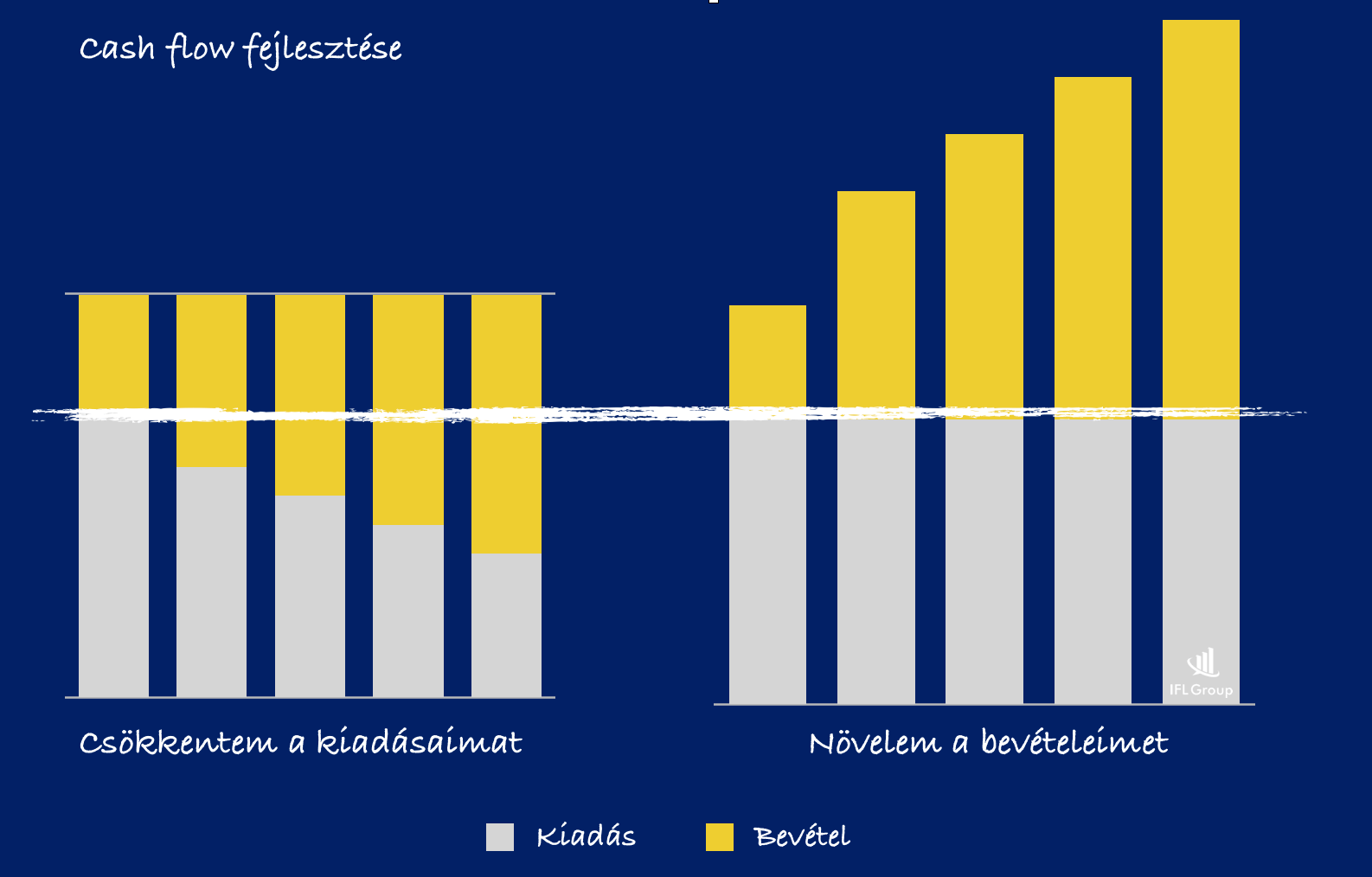

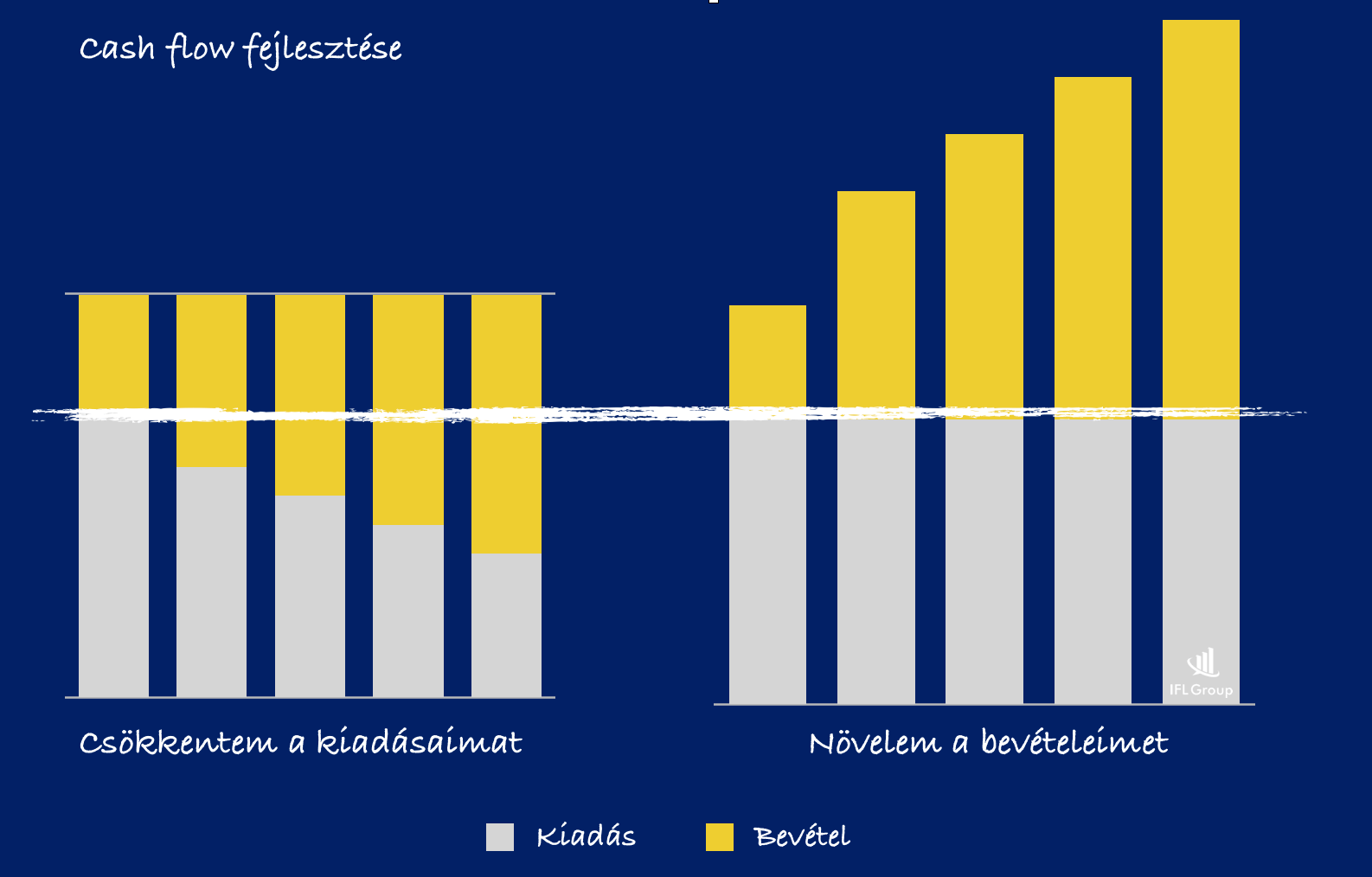

A realitás a konstans befizetés, ami valójában egyre kevesebbet nyugdíjmegtakarítást jelent

Tehát adott egy túlzott optimalizmus a piacon, hogy „majd biztosan jól hoz a nyugdíjmegtakarításom”, ami mellé egyfajta gőg is párosul, azaz „én nem emelem a befizetéseket, hiszen ez is elég…”. De ez mit jelent valójában számodra?

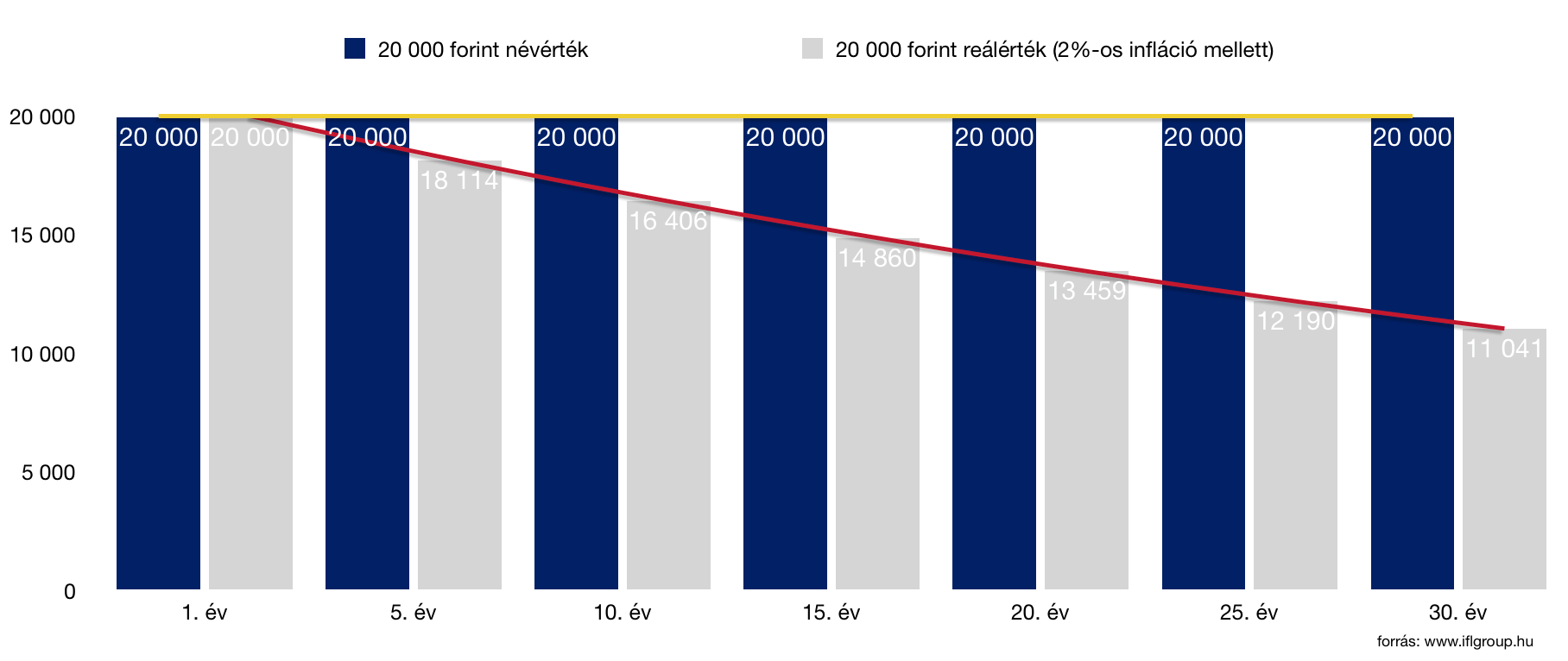

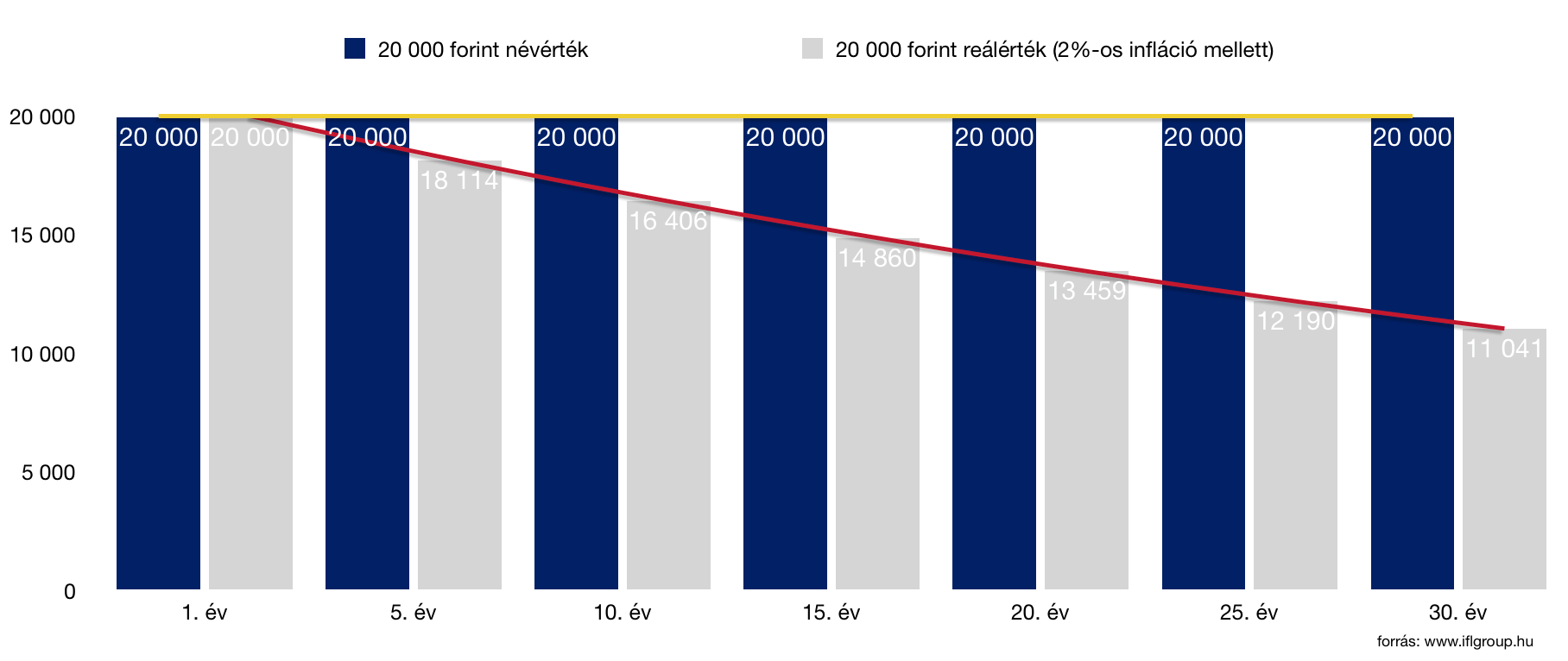

A diagrammból láthatod, hogy 2%-os éves infláció mellett hiába fizetsz be névértéken 20 000 forintot mindenhónapban, a valóságban ennek az összegnek a jelenértéke folyamatosan csökken. Tehát például a 15.évben az adott paraméterek mellett elképzelhető, hogy valójában 14 860 forintot fizetsz be!

Tényleg úgy akarsz nyugdíjcélra öngondoskodni, hogy évről évre valójában egyre kevesebbet fizetsz be?

De akkor mennyit érdemes félretenni nyugdíjcélra?

Már maga a kérdés is helytelen, ugyanis ez nem egy opcionális „verseny”, aminek nincsen semmi súlya az életünkre nézve. Talán még a „mennyit kell félretenni” is egy helytelen megközelítése a kérdésnek, hiszen mindenkinek adott egy anyagi lehetőség, és ahhoz mérten kell a lehető legtöbbet kihoznunk belőle!

Mivel nem tudsz előre tervezni, hogy az árszínvonal 10-20-30 év múlva hol tart éppen, ezért elég kockázatos abból kiindulni, hogy mennyi pénzre lehet szükséged. De mégis játszunk el ezzel is, és számoljuk ki, hogy 0%-os hozamkörnyezetben, infláció és indexálás nélkül mennyit kell egy mai 35 évesnek félretenni ahhoz, hogy nyugdíjasként garantáltan havi 200 000 forint legyen a számláján a nyugdíjmegtakarításból.

Számítás

Várható élettartam nyugdíjkorhatár után 14 év Magyarországon. 14x 200 000×12= 33 600 000 forintra lenne szükség.

/30 év (ennyi időnk van még hátra)= 1 120 000 forintot kell átlagosan évente félretenni. Ez havi 93 333 forintnak felel meg.

Mivel azonban a legtöbben nem tudnak ennyit félretenni, ezért az általánosan elfogadható tanács, hogy annyit tegyünk félre, amennyit tudunk.

Nyugdíjmegtakarítás stratégia

Szerintem a legjobb nyugdíjcélú stratégia, ami egyszerűen betartható, ha egyrészt egy rendszeres, másrészt egy rugalmas nyugdíjmegtakarítási lábat, azaz dinamikus nyugdíjportfóliót alakítasz ki saját magad számára.

A rendszeres láb viszonylag egyszerű, hiszen a fizetésünk 15-20%-át „illene” legalább nyugdíjcélú”, de minimum hosszútávú megtakarításba helyezni.

A rugalmas láb viszont máris érdekesebb, hiszen függ a körülményektől. Minden évfordulókor-évben reagálnod kell az élethelyzetedre olyan megkötéssel, hogy negatívan nem változtathatod (magyarul nem csökkentheted) a befizetéseket!

Ilyen változások lehetnek:

- fizetésemelés

- bónusz

- infláció

- új munkahely

- gyerek születése

- új adókedvezmények

- lejáró hitelek

- örökség

- mellékállás

- vállalkozás

- kedvezőbb adózási feltételek

- családi adókedvezmény

- …

Minden pozitív változás esetében el kell különítened a befolyó többlet legalább 10-15%-át a nyugdíjcélodra és ezzel megnövelni a rendszeres vagy eseti számlát. Csak így leszel képes valódi nyugdíjcélú kiegészítést felhalmozni magad és a családod számára.

Addig is tessék elfelejteni ezeket a „pár ezer forintból boldog nyugdíjasévek” fantazmagóriát, ami egyébként a pénzügyi piac természetes reakciója-kivetülése a saját téveszméidnek. Mert a piac azért versenyez, hogy te náluk kössél, ezért azt mondják, amit hallani akarsz.

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. június 25. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | jún 22, 2018 | Cikkek - pénzügyi blog, tippek&trükkök

Számos befektetési lehetőség létezik. Máig állítom, hogy a legjobb befektetés az oktatás. Ettől függetlenül sokak fantáziáját megmozgathatja az ingatlanvagyon, mint egy olyan legit és stabil vagyontárgy, amiből árfolyamnyereséget és hozamnyereséget egy időben is tudunk könyvelni. Átlagos ember léptékével mérve hogyan leszünk képesek 35 éves korunkra ingatlanvagyont felépíteni, felhalmozni, ha mindent a nulláról kell kezdenünk?

Mi számít ingatlanvagyonnak befektetési értelemben?

Az ingatlanvagyon pénzügyi értelemben egy olyan vagyonelem, ami az emberi szükségleteinken (laknunk kell valahol) felül képződik, aminek egyértelmű célja a pénzünk értékének megőrzése és/vagy gyarapítása. Tehát ingatlanvagyonunk akkor keletkezik, amikor megszerezzük az első, a második vagy a sokadik ingatlanunkat befektetési céllal.

Az ingatlanvagyonból kétféle bevételi forrásra tehetünk szert:

- hozamjövedelem: szokták mondani, hogy az ingatlan bérbeadásából évente 6-8%-os megtérülés várható. Ez a jövedelem számos tényezőtől függ, mint például az amortizációs és egyéb kiadások mértéke, a lokalizáció és társadalmi összetétel

- árfolyamnyereség: ugyanis akármilyen furcsa, de az ingatlannak van egy kezdeti árfolyamértéke (vételár) és egy záró értéke (eladási ár). A kettő különbsége lesz a mi árfolyamnyereségünk vagy veszteségünk.

A cikkben egy útmutatót kapsz ahhoz, hogy ingatlanvagyont tudjál felhalmozni. Viszont ettől függetlenül fontos tisztán látnod és odafigyelned a kockázatokra és kötelező költségekre egyaránt!

Milyen ingatlanban szabad gondolkodni?

A legnagyobb hibát a lelkes kezdő lakásvásárlók ott követik el, hogy nem ingatlanvagyon-stratégiában gondolkodnak, hanem álomvezérelten választják ki már az első lakásukat is. Azaz nem építkeznek, hanem megvalósítanak. Ez pedig azt jelenti, hogy első lakásként a lehetőségeiken túlmutatva nagyobb hitellel vagy magasabb önerővel vágnak bele egy nagyobb-szebb-drágább ingatlan megvásárlásába, ami tipikusan az otthonukként fog szolgálni a következő 20-25 évben, amíg a hiteleiket fizetik vissza.

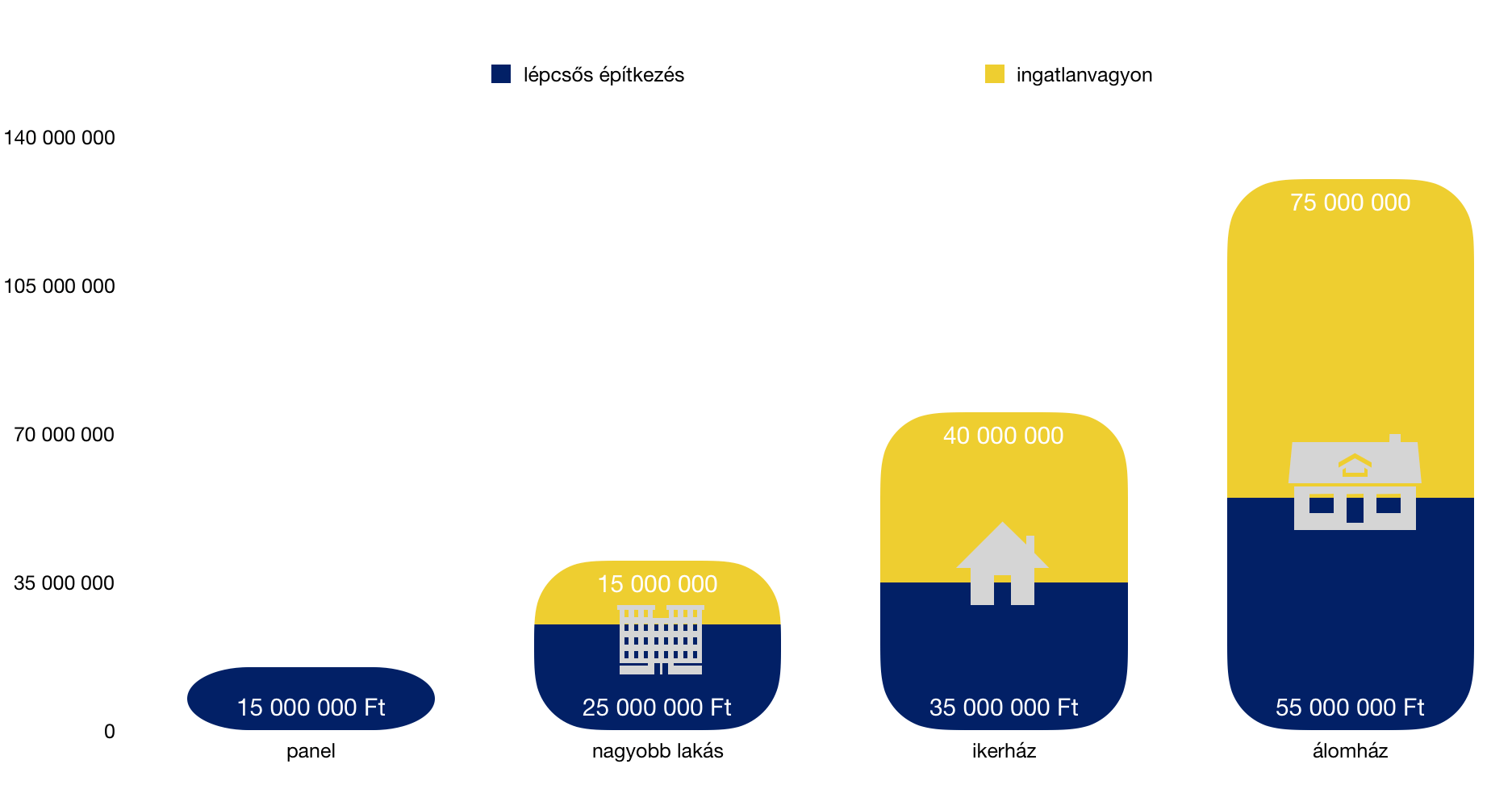

Amikor ingatlanvagyonban gondolkozunk, akkor anyagi helyzettől (kis túlzással) függetlenül egyetlen járható utat választhatunk magunknak, azaz a tudatos lépcsős építkezést, amikor a cél a folyamatos fejlődés, és nem az, hogy 30 éves korunkra ott lakjunk, ahol egyébként 45 évesen kellene.

Minden arról szól, hogy hitelkényszer helyett megtakarítási kényszerbe kerülünk!

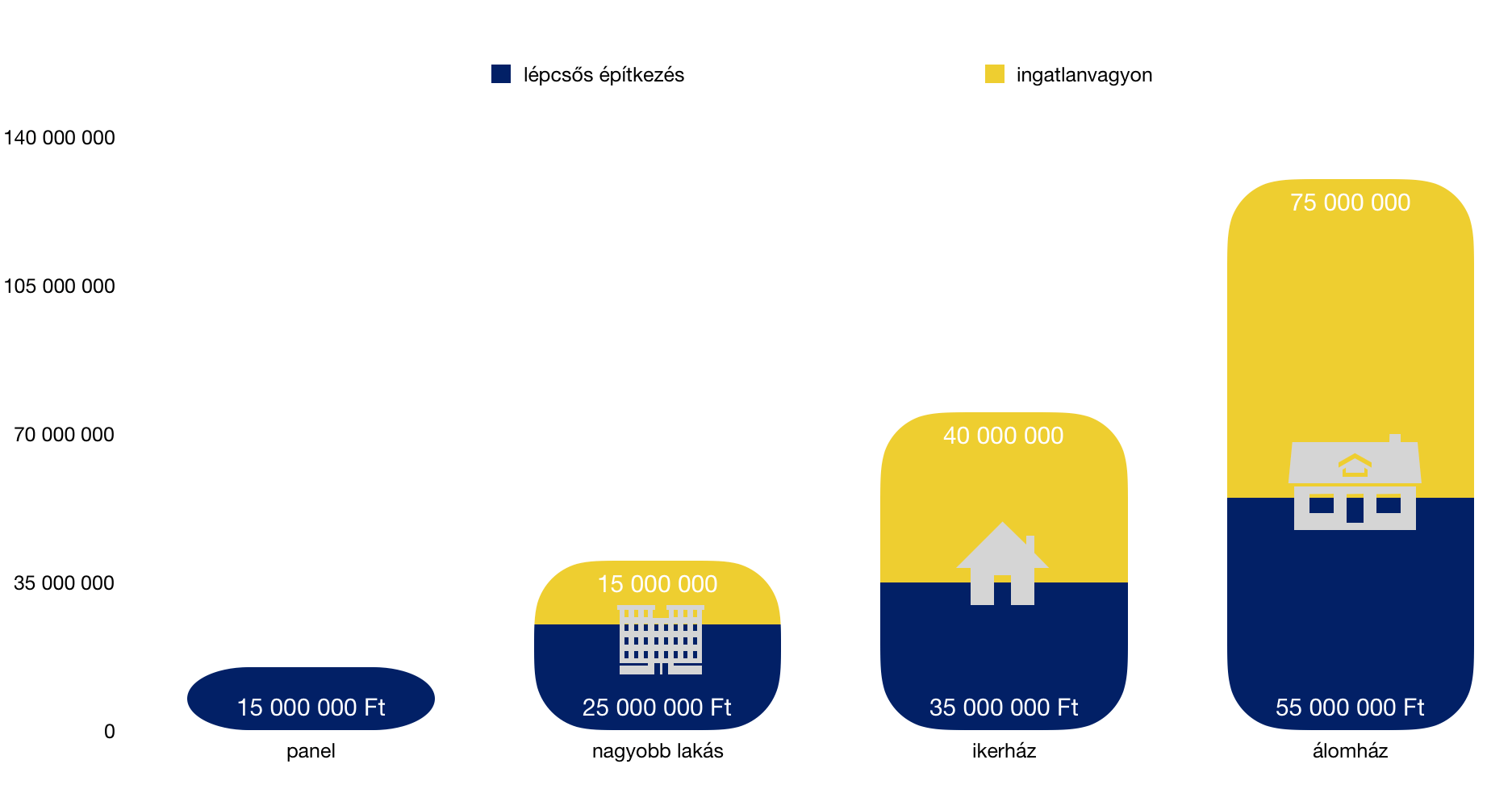

A diagrammból láthatsz egy tudatos építkezést, amikor a fiatal pár álmai háza helyett egy kis panelba költözik ideiglenesen, majd a megtakarításhoz kellő idő elteltével még mindig nem álmaik házát foglalják el, hanem a panel megtartása mellett költöznek tovább egy nagyobb lakásba.

Ezután tovább gyűjtenek és az addigi lakások megtartásával mennek tovább egy kompromisszumos családi házba, és majd az ezutáni lépcsőfok lesz az álomház megvásárlása/felépítése, amikor már jelentős ingatlanvagyonnal rendelkeznek, amiből hozamjövedelmet realizálnak minden hónapban, és árfolyamnyereséget az ingatlan esetleges értékesítésekor.

Mi történik, ha az álomházikót vásároljuk meg legelső lépésnek hitelből?

Akárhogyan számolunk, bármennyi önerővel rendelkezel, kifejezetten rossz befektetés a vagyonunkat abba a házba beleforgatni, amiben élni fogunk. Hiszen így soha nem tudunk realizálni hozamjövedelmet, amiből lehetne a rendszeres bevételünkön felül építkezni tovább.

Számoljunk:

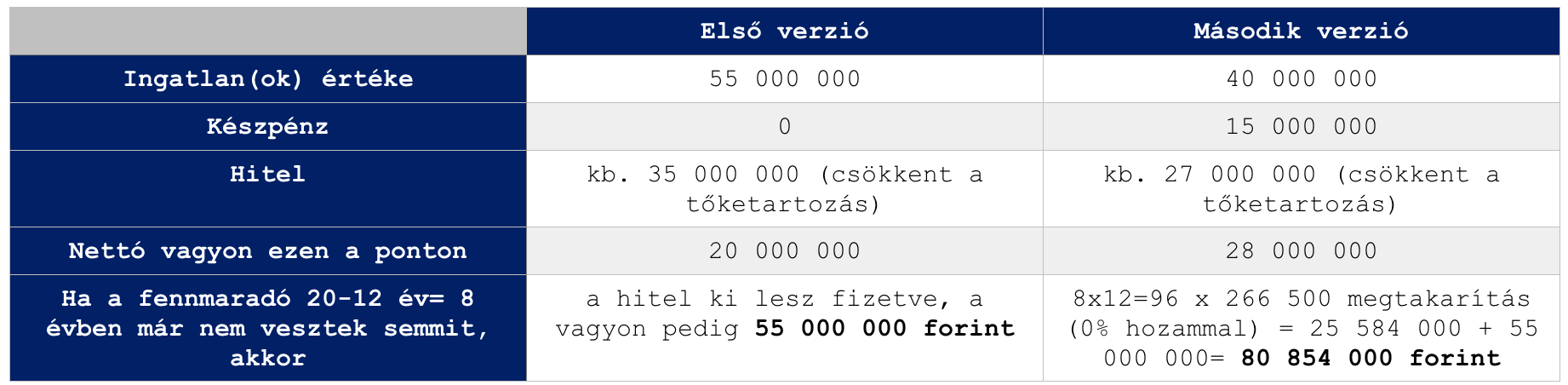

Van 15 millió forint önerőtök (amit családi segítségel vagy lakástakarékokkal 5-8 év alatt össze lehet gyűjteni). A kinézet álomház budapesti agglomerációban 55 millió forintba kerül. Ehhez szükségetek van 40M forint piaci hitelre, 10 év kamatperiódussal 20 éves futamidőre.

Havi törlesztőrészlet: 250 000 forint

Teljes visszafizetés: 240x 250 000 = 60 000 000 forint

Ezt persze lehet kombinálni lakástakarékokkal és egyéb megoldásokkal! Erről itt olvashatsz:

Kiszámoltuk, hogy melyik a legjobb hitelkonstrukció

Mivel olyan mértékű a havi törlesztés, ezért egyáltalán nem tudsz magadnak félretenni pénzt, 20 év alatt képtelen leszel további ingatlanokat megvásárolni.

Ahhoz, hogy lássuk ennek a kosntrukciónak a teljes veszteségét (az ingatlanok árfolyamváltozásával most nem számolunk, az egyenletben azt konstansnak tekintem, mivel ez is és az is változik), nézzük meg a másik megoldást, amikor stratégiában gondolkozol:

Ingatlanvagyon felhalmozása 4 lépcsőben

Hiába van 15M forintotok, először egy panelba költöztök, amit pont meg tudtok hitel nélkül vásárolni. Mivel az előző példában abból indultunk ki, hogy havonta 250 000 forintot simán tudnátok fizetni az álmház hitelére, így ez a pénz most is megmarad nektek, miközben van hol laknotok.

Ingatlancélú megtakarítások a következő 4 évben:

- lakástakarék: van lehetőségetek 6 db lakástakarékot kötni, ami havonta 120 000 forintot (havi 150 forintos admin költséggel most nem bonyolítjuk) kiadást jelent és 4 év múlva (mai számok alapján) 7 502 976 forintot (amiből 1 728 000 forint állami támogatás volt)

- megtakarítás 0% hozamért: feltételezzük, hogy a maradék havi 130 000 forinton nem tudtok elérni kamatot, ezért 48x 130 000= 6 240 000 forint gyűlik össze

Összesen: 13 742 976 forint önerőt gyűjtöttetek össze 4 év alatt

Mivel a panel kicsi lett nektek, ezért egy nagyobb lakásba kell költözni, aminek az ára már 25 000 000 forint. Ehhez 13,5M önerő befizetése mellett további 11,5M forint hitelre van szükségetek (20 év, 10 éves kamat) mindamellett, hogy a meglévő ingatlant meghagytátok befektetési céllal.

Havi törlesztőrészlet: 72 000 forint

A meglévő panel albérleti hozamnyeresége: 100 000 forint, a különbség tehát + 28 000 forint

4 év múlva költözés az ikerházba

Eddig ott tartunk, hogy van egy kiadott albérletetek, amiből a mostani lakás hiteltörlesztésén felül 28 000 forint marad, aminek minden hónapban az 50%-át félreteszitek álagmegőrzési kiadás címen. Így marad havi 14 000 forint + 250 000 (figyelem: nem számolok a fizetésemelkedéssel és az ingatlanárak változásával) forint, amit megint félre tudtok tenni lakáscélra, hogy végre ikerházba tudjatok költözni.

- lakástakarék: van lehetőségetek 6 db lakástakarékot kötni, ami havonta 120 000 forintot (havi 150 forintos admin költséggel most nem bonyolítjuk) kiadást jelent és 4 év múlva (mai számok alapján) 7 502 976 forintot (amiből 1 728 000 forint állami támogatás volt)

- megtakarítás 0% hozamért: feltételezzük, hogy a maradék havi 144 000 forinton nem tudtok elérni kamatot, ezért 48x 130 000= 6 912 000 forint gyűlik össze

Összesen: 14 414 976 forint önerőt gyűjtöttetek össze 4 év alatt.

Az ingatlanvagyonotok pedig a panel értéke, ami változatlan árak mellett 15M forint.

Az ikerház – amit kinéztetek magatoknak- 35M forintba kerül, amihez (kerekítve) szükségetek van 20M forint hitelre (a meglévő 11,5M mellé).

Havi törlesztőrészlet: 125 000 forint

A meglévő panel albérleti hozamnyeresége: 100 000 forint, a különbség tehát + 28 000 forint

A meglévő nagyobb lakás albérleti hozamnyeresége: 130 000 forint, a különbség tehát + 58 000 forint.

Újabb 4 év múlva felépítitek álmaitok házát

Most ott tartunk, hogy van két kiadott albérletetek, amiből a mostani lakás hiteltörlesztéseken felül 230 000-(125 000+ 72 000)= 33 000 marad, aminek minden hónapban az 50%-át félreteszitek álagmegőrzési kiadás címen. Így marad havi 16 500 forint + 250 000 (figyelem: nem számolok a fizetésemelkedéssel és az ingatlanárak változásával) forint, amit megint félre tudtok tenni lakáscélra, hogy végre ikerházba tudjatok költözni.

- lakástakarék: van lehetőségetek 6 db lakástakarékot kötni, ami havonta 120 000 forintot (havi 150 forintos admin költséggel most nem bonyolítjuk) kiadást jelent és 4 év múlva (mai számok alapján) 7 502 976 forintot (amiből 1 728 000 forint állami támogatás volt)

- megtakarítás 0% hozamért: feltételezzük, hogy a maradék havi 146 500 forinton nem tudtok elérni kamatot, ezért 48x 146 500= 7 032 000 forint gyűlik össze

Összesen: 14 534 976 forint önerőt gyűjtöttetek össze 4 év alatt

Az ingatlanvagyonotok pedig a panel és a nagyobb lakás értéke, ami változatlan árak mellett 15M+ 25M= 40M forint.

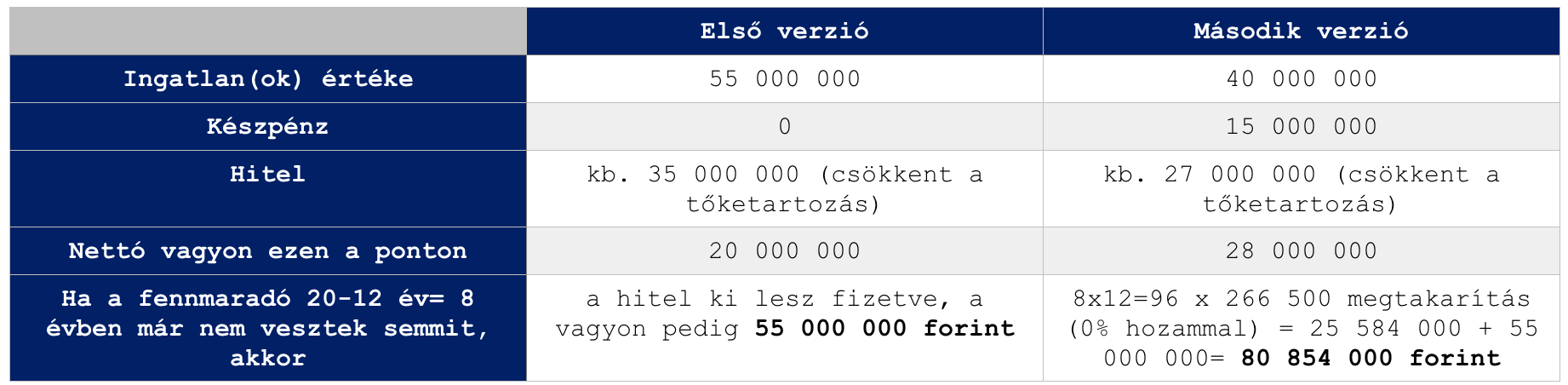

Ezen a ponton tartunk ott, hogy az ingatlanvagyonotok és az önerő összege pontosan az az 55M forint, amiért az első verzióban lakást vettetek volna 15M önerőből+40M hitelből és a havi törlesztése 250 000 forint lenne.

Hogy miért 80 854 000 millió a vagyon, ha ezen a ponton nem veszünk semmit? Mert a megszerzett ingatlanok (ingatlanvagyon) tovább termeli nekünk a hozamjövedelmet! Míg az álomlakás, amiben élünk, semmit nem termel.

Szóval az álomház megvásárlása…

14 534 976 forint önerőt gyűjtöttetek össze, míg összesen 55 000 000 forintra lenne szükségetek. Magyarul 40 000 000 hitel kell, aminek a törlesztése 250 000 forint (konstans kamatszámokat veszek áremelkedés nélkül).

Az ikerházat is albérletbe tudjuk adni, aminek a bevétele pesszimista becslés alapján is 160 000 forint + maradt a másik két albérletből minden levonás után havi 16 500 forint, azaz összesen 176 500 forintot tudunk fedezni a hitelből.

A maradék 73 500 forintot kell a rendelkezésünkre álló 250 000 forintból kifizetni. Magyarul 12-16 évnyi tudatos építkezés után ott tartunk, hogy az álomházunk havi 73 500 forintba kerül nekünk.

Ráadásul a keretből (250 000-73 500)= 176 500 forintunk marad, amit tovább tudunk gyűjteni (ez évente 2 118 000 megtakarítást jelent változatlan feltételek és életcélok mellett).

Az ingatlanvagyonunkat pedig egy panel, egy nagyobb lakás és egy ikerház képezi, amik „öneálltóak” és még pénzt is termelnek + árfolyamnyereségünk lehet, ha eladjuk őket.

Összegzés

A számuk magukért beszélnek, hiszen végső soron akár dupla, de tripla vagyont is összehozhatunk ugyanolyan mértékű havi ráfordítás mellett, ha stratégiában és nem álmok megvalósításában gondolkozunk.

Természetesen számos változó közbeszólhat, mint például

- jövedelemstagnálás

- élethelyzetváltozás

- új életcélok

- ingatlanok drasztikus áremelkedése

De ez végső soron egy okos térkép és megvalósítási terv lehet számunkra, amibe a saját számainkat beillesztve tudunk tervezni előre. Sok sikert kívánok hozzá!

Szeretnél megtakarítani?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. június 22. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | jún 21, 2018 | Cikkek - pénzügyi blog, tippek&trükkök

Napjaink egyik legfontosabb társadalmi kihívása a „sikeres emberek” reprodukálása. Valójában honnan kezdődik az értelmetlen és hasztalan másolódás, és mikor ér véget a hasznos tudás újrahasznosítása? Mivel alapvetően mindenki ugyanabban az életmodellben gondolkodik (pénz-karrier-család háromszögben különböző súlyozással maradva), ezért a sikeres emberek tüzetes vizsgálata alapján létrehozott „közös nevező”, akár még hasznos és megfontolandó tanácsként is működhet. A cikkben 10 pontról lesz szó, ami a gondolkodásbeli különbséget hivatott bemutatni és nem egy újabb über-pozitív konzervtudást ad…

#1 Egy újabb probléma, egy újabb kihívás

Minden embernek a saját munkája a legkeményebb, a legfontosabb, a leg-leg-leg. És minden ember úgy érzi, hogy az ő problémája a legnagyobb, a legnehezebb, a legigazságtalanabb. Persze vannak emberek, akiknek az életét több probléma=megoldandó feladat keresztezi, míg másoknak kevesebbell kell megküzdeni.

Nem lehet a problémákat egymással összehasonlítani és végképp nem szabad a másik problémáját hivatkozási alapul venni (mert bezzeg ő sem oldotta meg…). Valójában a sikeres emberek egy probléma felmerülésekor a kezdeti megrökönyödés után átlendülnek a holtponton és újabb kihívásként, megoldandó feladatként értékelik azt.

Mert két dolgot tehetünk minden esetben: hagyjuk, hogy a probléma deaktivizáljon vagy hagyjuk, hogy a probléma proaktivizáljon.

#2 Célok helyett éves tervekben gondolkodnak

Tipikus alkalmazotti mentalitás lehet (sőt a vállalkozók jelentős részére is igaz), hogy célról célra élnek, napról napra. Ehhez van egy nagyon komoly számítási modellem, hogy hova lehet eljutni egy év alatt ezzel a mentalitással, és hova juthatnánk el a nagyobb perspektívában gondolkodással:

- Célról célra gondolkodás

- 1+1=2, 1+1+1= 3, 1+1=2, 1=1

- Perspektivikus gondolkodásmód

- 365×1=365

Ha megfigyeled a két számsort, akkor észreveheted a leglényegesebb különbséget, miszerint a napi mérőszámunk az 1 -amit bizonyos rövid időközönként felhasználva – amiből soha nem fogunk tudni kétszámjegyű-háromszámjegyű értéket produkálni. Második esetben viszont egy évre előre felmérjük a teljes „keretünket” és azzal rendelkezünk. A második számításban már olyan értéket kapunk, amivel lehetőségünk van nagyobb dolgokat-célokat is megvalósítani, és sikeresen elmozdulunk az ingóságok önjutalmazó szintjéről.

#3 Nem lakni, hanem építkezni akarnak

Ha jobban megvizsgáljuk az emberek életmódját, akkor könnyen beláthatjuk, hogy a legtöbb ember mindig megpróbálja belakni a saját élethelyzetét. Tehát a céljait, elvárásait és lehetőségeit igazítja az adott helyzethez és nem a helyzetet igazítja az elképzeléseihez.

Valójában a legtöbb ember saját életének az albérlője.

Amikor találkozunk egy általunk sikeresnek gondolt emberrel, akkor észrevehetjük az élethez való hozzáállásban való különbséget, ahogyan a másik megpróbálja a saját életét tudatosan felépíteni és alakítani. Az alapvetően és szükségszerűen megfogalmazódott cél ebben az esetben nem a túlélés és stagnálás, hanem fejlődés és megélés.

#4 Minden ember egy új lehetőség

Attól még nem lett jobb soha senkinek, mert bebizonyította, hogy a másik nem jobb-okosabb-szebb valamiben nálunk. Márpedig jellemző attitüd, hogy állandóan magunkhoz mérjük a másikat és szüntelenül azon fáradozunk, hogy bizonyítsuk saját igazunkat, saját erőnket, saját életünk relevanciáját.

De miért nem tekintünk a másik emberre,mint egy értékes erőforrás? Mint egy lehetőség, hogy új perspektívába helyezzen egy gondolatot, egy ötletet vagy a világlátásunkat? Belegondoltál már abba, hogy mennyivel lenne jobb-könnyebb-egyszerűbb az életed, ha magadnál jobb kvalitású emberekkel vennéd körbe magadat és erőforrásként tudnád a másik képességét felhasználni?

Mindig win-win helyzetet kell kialakítani és közösen kitalálni, hogyan tudtok egymásból profitálni.

#5 A döntés az enyém, a felelősség az enyém, az eredmény az enyém

Miért adunk a másik véleményére olyan szinten, hogy azzal a saját belső megérzéseinket tompítjuk el? Miért lehetséges, hogy egy komoly üzleti döntés vagy életmegváltoztató lépés előtt szinte engedélyt kérünk a környezetünktől, és csak akkor vágunk bele valamibe, ha a környezetünk is látta ugyanazt a lehetőséget?

A válasz a felelősség hárítása. A legtöbben nem merik felvállalni a felelősséget , helyette mindenféle egérutat és megnyugtató választ kreálnak maguk köré, hogy a lehető legkényelmesebben tudjanak dönteni. Márpedig az igazi döntés magában hordozza a veszteség kockázatát. Nem véletlenül tartja magát a mondás, miszerint „kockázat nélkül nincsen győzelem”.

Ha képtelen vagy felvállalni mindenkitől függetlenül és mindenkivel szemben a saját véleményedet, akkor valójában nem kockáztatsz semmit. Ha nem kockáztatsz semmit, akkor beálltál a sorba, és soha nem tudsz előbbre kerülni az előtted levőnél.

#6 Nem várnak el túl sokat a másik embertől

Hajlamosak vagyunk a korrektséget összekeverni a hülyeséggel. Tipikus élethelyzet, amikor nem tisztázunk le egy közös munka előtt minden részletet (kinek mi a feladata, ki mennyit keres), hanem reménykedünk abban, hogyha mindent jól csinálunk, akkor a másik majd megjutalmaz érte.

Márpedig ez a fajta „megjutalmazó reflex” nem létezik, nem létezett soha a szabad kapitalizmusban. Mindenki pontosan annyit akar adni, amennyi elvárható. Éppen ezért fontos és létfontosságú képesség minden részletet előre letisztázni, a játékszabályokat minden esetben átbeszélni és pontosan ezeket betartatni. Egyszerűen nem lehet ennél többet várni senkitől, semmilyen helyzetben, mert nagy %-ban fogunk csalódni.

#7 Mernek nemet mondani

Valamiért úgy alakult a magyar kultúrában, hogy a „nem” egy sértő kifejezés. Valakinek valamire nemet mondani pedig kellemetlen, kényelmetlen, sőt kifejezetten progresszív. Ezek mind olyan társított érzések, amiket mindenki el akar kerülni. Ezért pedig nem mernek nemet mondani semmire.

Helyette olyan alternatív megoldásokat fejlesztettek ki az emberek, mint a sunyulás, kifogásolás, hazudozás. Inkább belemennek egy hazug információfolyamba, minthogy a legelső percben a másik szemébe nézve megmondjuk a valódi véleményünket.

Megfordítva a dolgot, valamiért a „szívességet kérni valakitől” azt jelenti, hogy a másiknak kötelező megtenni azt. Mivel azonban nem akarunk-tudunk mindig mindenkinek szívességet tenni és nemet se tudunk mondani, ezért kezdődik a fejvakarság és egymás hülyének nézése. Az élet sokkal egyszerűbb és kiszámíthatóbb lenne, ha ettől nem éreznénk magunkat kényelmetlenül és gond nélkül tudnánk bármire nemet mondani.

Gondolj bele, hogy most el kell altatnod a szenvedő háziállatodat. Melyik megoldást választod? Hagyod, hogy napokig szenvedjen és magától hulljon el, vagy pedig megakarod kímélni a borzasztó szenvedéstől és beadsz neki egy fájdalommentes injekciót? Mindig erre a döntésre gondolj, amikor azon gondolkozol, hogy kitalálj egy kamu történetet vagy pedig megmond azonnal, hogy nem.

#8 Mások sikerének örülnek

Valójában elolvashatunk végtelen mennyiségű Coelho bölcsességre felhúzott konzerv tudást, ami ontja magából a pozitív bullshitet, ha valójában még mindig ott tartasz, hogy a másik sikerének nem tudsz önzetlenül és őszintén örülni. Ha képtelen vagy a nyilvánvaló irigység helyett azon gondolkozni, hogy a másik mit csinált jól.

Márpedig mindig azon gondolkozni, hogy ki hogyan csalt,lopott, hazudott, mind olyan negatív és destruktív gondolatok, amik megerősítenek téged a jelenlegi helyzetedben, mint az erkölcsi győztes, aki becsületes, korrekt és szorgalmas. Mintha a becsületesség és a siker megférhetetlen lenne egymás mellett. Most figyelj mit mondok neked erre: NEM

#9 Nem reszketnek az egyedülléttől

Szerintem ok-okozati összefüggés van az egyéni siker és az egyedülléthez való hozzáállás között. Ennek oka, a felelősség és a saját vélemény felvállalásának, és ezáltal egy erős jellem kialakulásának a közvetett hozadék, hogy nincsen szükségünk mások megerősítésére.

Ha pedig ezen megerősítések nélkül is tudunk teljes életet élni, akkor kevésbé félünk attól, hogy egyedül maradunk, azaz nem lesz senki a környezetünkben, aki „engedélyt adna, megerősíteni” valamire-valamiben. Mivel az ember társaslény, ezért ez nem azt jelenti, hogy a sikeres ember szívesen maradna egyedül. Ez azt jelenti, hogy bátran felvállalja minden esetben a valódi véleményét, mert nem fél attól, hogyha ezt teszi, akkor a környezete magára hagyja és emiatt meg kell felelni mindenkinek mindenben.

#10 Az eredményt nem azonnal, hanem tartósan akarják

Pénzügyi területen gyakran tapasztalom az ügyfelek részéről az „azonnali” elvárást egy 15-20-25 éves megtakarítási program esetében is. Tehát az eredmény a saját preferenciáik alapján 1 év múlva akanák látni, holott ezeknek a termékeknek a jellemzője a hosszútávúság és fenntarthatóság.

A „jobb ma egy túzog, mint holnap egy veréb” mentalitás sajnos nem minden esetben érvényes. Vegyük például az autóvásárlást. Hiába akarunk most azonnal autót venni, hogyha ma egy rosszabb autót vehetnénk rövidebb távra, miközben +1 év gyűjtögetéssel már lényegesen jobb autót tudnánk hosszabb távra megvásárolni.

Mindig stratégiában kell gondolkodnunk és elképzelni, hogy hol fogunk tartani az adott dologgal 1-3-5-10 év múlva. Látom magam előtt, hogy a ma megvásárolt autót a kivádalmaimnak megfelelően tudom használni 5 év múlva? Ha nem, akkor mihez akarok vele kezdeni? Tudatos döntés az autócsere, vagy pedig egy „majd meglátjuk” fantazmagória?

Szeretnél megtakarítani?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. június 21. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | jún 18, 2018 | Cikkek - pénzügyi blog, info, megtakarítás

Mi az az öt pénzügyi hiba, amit szinte minden harmincas elkövet élete során? Tudtad, hogy a legtöbben reményekkel telve érkeznek meg a harmadik x-be, és mégis ennek az életszakasznak a végére válnak reményvesztetté? Ennek a változásnak okai egészen a pénzig, családig és karrierig vezethetőek vissza. Ezekből mi most a pénzügyi vonatkozást fogjuk megbeszélni, mire érdemes odafigyelni, ha reményvesztett negyvenes helyett egy önmegvalósító negyvenest képzelsz el magadnak!

#1 „ezt adod? ezt adom!”

A harmincévesek tulajdonképpen az élet folyásának a salátástálja. Egy kicsit mindenből van bennük, hiszen már nem fiatalok, de még nem idősek. Már nem szegények, de még nem gazdagok. Már nem újoncok, de még nem öregek. A karrierjüket már nem most kezdték, de még nem értek fel a csúcsra. Már családban gondolkodnak, de még nincsen családjuk (iskolás korú gyerekekre értendő).

Köztes állapotban élnek

A köztes állapot pedig nagyobb felelősséget is jelent, sokkal következetesebb hozzáállást. Máskülönben azon veszik észre magukat, hogy telnek az évnek, felgyorsul az idő és hirtelen a lelkes harmincasból a csalódott negyvenessé alakulnak át.

Ebben a korban nagyon nehéz pénzügyileg józannak maradni, hiszen optimális esetben biztosan felhalmozódott már a költségvetési többlet, azaz pár tízezer-pár százezer-pár millió forinttal több pénz áll rendelkezésre, ami még túl kevés valami nagyobb dologhoz (pl.: saját lakás), de megnyugtatóan elegendő az olyan lazasághoz, mint a „mindent bele balatoni nyarak”, ahol oly könnyen csábulunk el a napi kettő étteremnek és a mérhetetlen költekezésnek.

Egy átlagos harmincas legnagyobb ellensége

ha megpróbál versenyezni a kortársaival, az idősebbekkel és a pénzügyileg kevésbé fegyelmezett fiatalokkal. Meg kell érteni, hogy pénzügyi szempontból ez az időszak a legképlékenyebb, legveszélyesebb , hiszen itt történnek a legnagyobb változások. Mondhatni itt válunk valójában pénzügyileg felnőtté és önállóvá.

Legyen egy terved, egy megvalósítási célod és ahhoz mereven tartsd magadat. Ebben a korban az „ezt adod? ezt adom!” féle utazásokra, éttermekre és szórakozásokra mondjuk nehezebben igent, helyette keressük a jövedelmező kiadásokat (lakás, befektetés, vállalkozás).

Nem is annyira üres frázis: Itt kell megalapozni a saját és családod jövőjét

#2 Karrierválságból stagnálás

Legkésőbb a harmincas évek elejére utolér bennünket a felismerés, „hogyan tovább?”. Úgy érezzük, hogy mindent megtettünk, mégsem tartunk ott, mint a kortársaink vagy az idősebbek. Az elképzeléseink nehezen valósulnak meg és a legjobb esetben is 20 évre el kell adósítani magunkat ahhoz, hogy egy saját lakásunk lehessen egyáltalán.

Ennek oka pedig gyakran a kényelmes komfortzóna, aminek köszönhetően százszor átgondoljuk, hogy munkahelyet/területet váltsunk-e, merjünk-e egyáltalán kockáztatni és továbblépni. Hiába minden kutatás eredmény, még mindig nem elég ösztönző sokak számára a tény, hogy a rendszeres munkahelyváltás exponenciálisan növekvő fizetést jelent, miközben stagnálni egy munkahelyen egyenlő azzal,

mintha aláírtad volna, hogy a következő évtizedben nem akarsz többet keresni!

#3 Hitelkényszer helyett legyen cél a megtakarítási kényszer

Bárcsak annyi forintom lenne, ahányszor hallottam már éppen „kifutó” hitelesektől, hogy „soha többet” és „bárcsak többet tettünk volna anno félre” mondatokat. A probléma a társadalom közgondolkodásának a legmélyebb bugyraiban uralkodó pénzügyi kultúrális jegyekben rejtezik.

A magyar társadalomban még mindig a hitelkényszer az uralkodó, általánosan elfogadott nézőpont. Ha nem megy valami első nekifutásra önerőből, akkor azonnal segítséget kérünk, hitelt veszünk fel. Mert a legfontosabb a jelen birtoklása, akár a jövő felélése árán is. Nagyon nehéz megérteni, hogy bizony vannak olyan helyzetek, amikor várni kellene, gyűjtögetni és átgondolni a következő lépést.

A hitel nem rossz,

ha okosan és tudatosan használjuk fel. Ugyanakkor a hitel nem jelenthet mindenre megoldást és segítséget. Az az ember, aki az elmúlt 3-5-10 évben nem tudott havi 10 000 forintot sem meghagyni a számlán, de most belevágna egy nagyobb és drágább hitelbe, annak kifejezetten nem való, hiszen hitelkényszerben éli az életetét.

Ha ez az ember mindig tudott volna takarékoskodni, a költségvetésének kötelezően betartandó részét képezték volna a megtakarításai, akkor egyrészt ma kevesebb hitelt, alacsonyabb törlesztést kellene bevállalnia. Ez az ember egyfajta megtakarítási kényszerben éli az életét, aki pontosan tudja, hogy a céljait megtakarítással és pénzügyi fegyelemmel fogja elérni. A hitel pedig könnyítés lehet.

#4 Csak még egy álmot, meg még egyet…

A harmincasok mindig szembesülnek azzal a képtelen helyzettel, hogy már megfelelő hátterük van minden, az elmúlt 30 évben felhalmozódott álmuk megvalósítására. Ilyenkor jogosan vetnek számot magukkal szemben, hogy „miért küzdöttek ezidáig”, ha nem az álmok megvalósításáért.

Ez a tipikus nulladik kapuzárási pánik, azaz a családalapítás és elköteleződés előtti pánikroham, amikor a lehető legtöbb „álmot” meg akarja az ember valósítani, mielőtt még nem késő! Ilyenkor mennek el százezrek videójátékokra, legókra, utazásokra és minden vágyra, ami az adott emberben megfogalmazódott.

Valójában ezek mind pillanatnyi örömet okoznak, amit a legvégén bánunk meg, amikor rájövünk, hogy éppen az első lakásunk önerejét szórtuk szét a „tengerben” teljesen értelmetlenül. Talán ez a mértéktelen önjutalmazó inger az, ami a legnagyobb hibája majd’ minden harmincasnak.

#5 Célról célra akarsz haladni

Ugyan nem hoztam most nektek bizonyításképpen számokat, de el kell fogadnod az alábbi örökérvényű képletet:

pénz+idő=sok pénz

Ez azt jelenti, hogy bizony időre van szükségünk ahhoz, hogy nagy dolgokat érjünk el (tipikus nagy dolog az ember életében: a gyermekei támogatása, saját lakás, gondtalan nyugdíjas évek, jó autó). Mivel jellemzően korlátozott anyagi forrásokkal rendelkezünk, ezért meg kell tanulni a megfelelő arányt kialakítani az erőforrások felhasználása között.

Sajnos a célról célra haladás ebben az esetben nem feltétlenül kifizetődő, hiszen aki a következő 10-15 évben minden pénzét a saját lakásra /hitelre fordítja, annak nem marad elég ideje a nyugdíjra gyűjteni. Mint ahogyan a legtöbb gyerek sem a szülői szándék hiánya miatt nem kapott megfelelő támogatást felnőttként, hanem az idő hiánya miatt. Mire a szülők kifizették a hitelt (amire minden pénzt öszpontosítottak), addig a gyerek felnőtt…

A megoldás, ha a pénzedet felosztod!

A felosztás jelen esetben egyfajta súlyozást is jelent, hiszen 3 cél esetében nem megfelelő a 1/3-1/3-1/3 megosztás. Fontossági sorrendet kell kialakítani és az idő értékével is számolni. Például:

- Saját lakás: 3/6

- Gyerekeknek támogatás felnőttként: 1/6

- Nyugdíj: 2/6

Szeretnél megtakarítani?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. június 18. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | jún 18, 2018 | Cikkek - pénzügyi blog

A Provident Pénzügyi Zrt. reprezentatív felméréséből (3000 fős minta, azonban 6 országban – tehát Magyarországon nagyjából 500 embert kérdezhettek meg véleményem szerint) az derült ki, hogy a magyar lakosság (értsd: megkérdezettek) 65 %-ának nem okoz gondot a jelenlegi hitelének a törlesztése, míg a hitelesek 27%-ának a hitel törlesztője nem éri el a jövedelem 10%-át sem.

Igenám, de az is kiderült a sajtóközleményből, hogy az elmúlt egy évben a megkérdezettek harmada fordult hitelért, akiknek csupán 20%-a kapta meg azt a hitelösszeget, amit kért. Jogosan merül fel a kérdés, hogy ebben a számsorban hol van a hiba, hiszen

- a JTM szabályok alapján akár a jövedelem 50%át hitelezhetjük be

- viszont a megkérdezetettek 33%-a fordult az elmúlt egy évben hitelért

- akik közül 27%-a kapta azt, amit akart

- és ehhez vegyük hozzá, hogy 65%-nak nem okoz gondot a hitel törlesztése (már ha van)

Nekem az a bajom ezekkel a számokkal, hogy egyáltalán nem mindegy a megkérdezettek száma, a felmérés lokalizációja vagy éppen a megkérdezettek anyagi helyzete sem.

Sokkal inkább tapasztalom azt, hogy

- a családok már vettek fel hitelt (és 40-50% körül vannak leterhelve) vagy most akarnak hitelt felvenni (és 40-50%-ra terhelni magukat)

- az ingatlanfedezettel kifolyósított hitelek esetében „jellemzően” eltalálják a kért hitelösszeg és az adható hitelösszeg közötti egyensúlyt

A magyarok viszonylag nyíltan beszélnek a pénzügyeikről, a válaszadók 38 százaléka megosztja pénzügyi állapotát a rokonokkal. Ehhez képest a többi európai országban a pénzügy bizalmasabb témának számít, és átlagosan a válaszadók körülbelül 40 százaléka partnerével vagy élettársával osztja meg pénzügyeit. – írja a sajtóközlemény

A kutatás a megtakarítási formákra is kitért; kiderült, hogy a válaszadók hazánkban és a többi megkérdezett országban is leginkább bankszámlájukon tesznek félre. A magyarok 46 százaléka tartja bankban pénzét, míg minden harmadik megkérdezett (29%) a készpénz otthoni felhalmozását tekinti a legjobb megtakarítási módnak. Habár sokan ragaszkodnak a kézzel fogható pénzhez, a pénzintézetek különböző online felületeit szívesen használják az ügyfelek. A magyarok kedvelik az online bankolást: a lakosság kétharmada (67%) gyakori oldallátogató.

Sajnos ez egy elképesztően magas szám (46+29=75%), akik egyáltalán nem forgatják vissza a pénzpiacra a pénzt, hanem ülnek rajta. Így egy inflációs környezetben évről évre értéktelenedik a pénzük. Sajnos ez a magas arány a pénzpiaccal szembeni bizalmatlanságot jelenti és a rendkívül alacsony betéti kamatkörnyezetet. Az alternatív befektetések látszólag túl ingoványos terület az amúgy konzervatívnak mondható magyar lakosság számára!

Szeretnél megtakarítani?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. június 18. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | jún 14, 2018 | Cikkek - pénzügyi blog, tippek&trükkök

Hogyan legyek gazdag? Li Ka-Shing – 2018-ban a világ 23. leggazdagabb embere – 2017-ben elárulta a sikerreceptjét, egyfajta pénzügyi és életviteli útmutatót adott a mai fiataloknak, akik sikert akarnak elérni. A cikkben a legfontosabb gondolatokat beszéljük át és implementáljuk a magyar valóságba, hogy egy újabb közegidegen konzerv sikerrecept helyett számunkra hasznos és átélhető tippeket kapjunk.

Kicsoda ez a Li Ka-Shing?

Vagyonát jelen pillanatban 37,7 milliárd dollárra becsüli a Forbes, amivel a világ leggazdagabb embereinek a listáján az előkelő 23. helyett foglalja el. A májusban visszavonult Li Ka-Shing-et a világ vezető befektetőjének, fejlesztőjének tartják az egészség és szépség területén Ázsiától egészen Európáig.

Mit kell tennünk szerinte ahhoz, hogy 5 éven belül vagyonunk, saját házunk és autónk legyen?

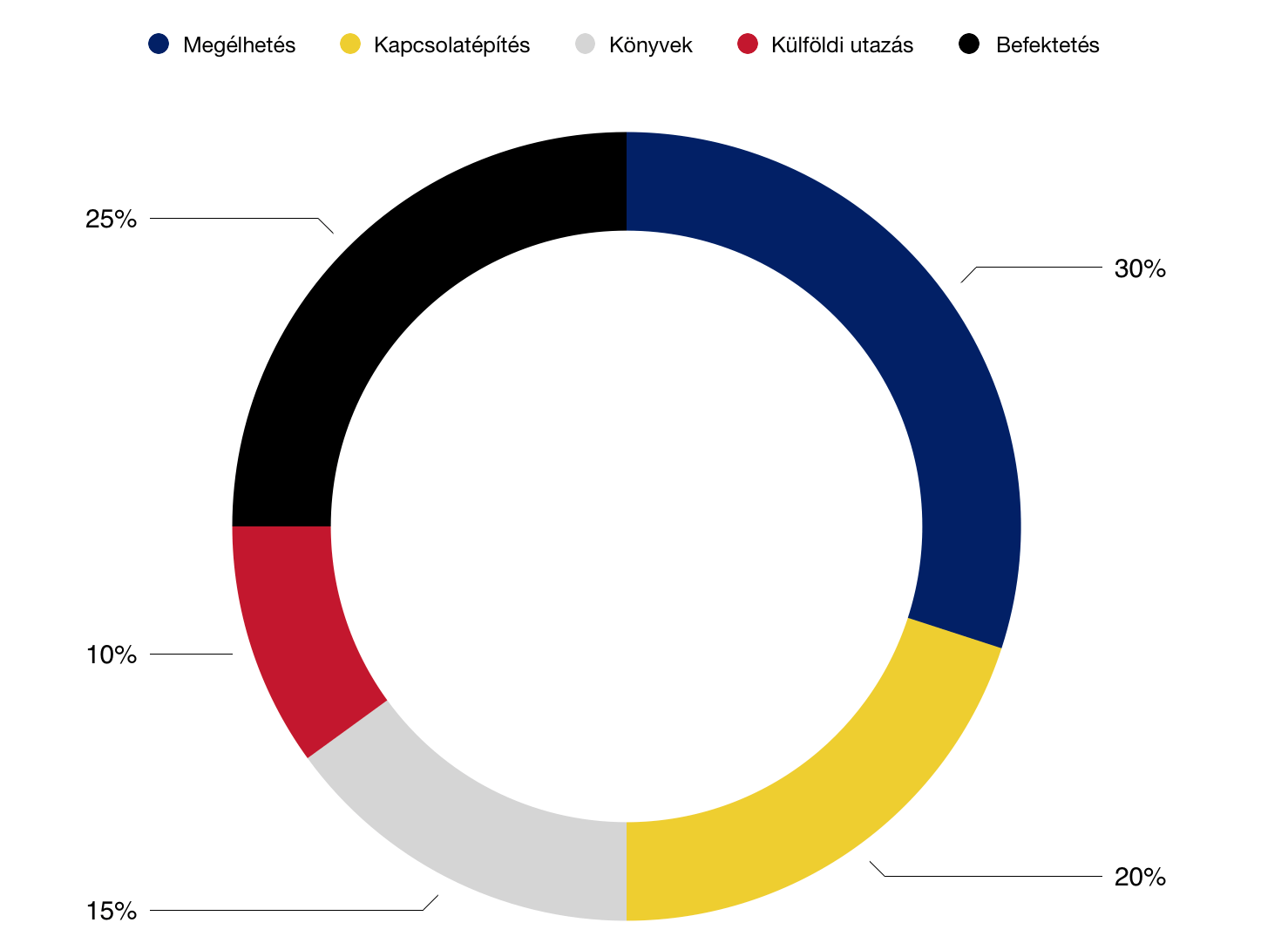

Az ázsiai milliárdos szerint a jövedelmed

- 30%-át költsd a megélhetésre

- 20%-át költsd kapcsolatépítésre (ebéd, kávé…stb)

- 15%-át költsd könyvekre

- 10%-át külföldi utazásra

- 25%-át fektesd vállalkozásba, tehát ez a „startup” pénzed

Olvastad már az 50-30-20-as szabályt?

A magyar gyakorlatban nem véletlenül mások az arányok

Az ember lehetőségeit nagyban meghatározzák az alábbi tényezők:

- családi vagyon

- környezeti hatások

- kultúrális jegyek

- gazdasági-politikai környezet

Végső soron be kell látnunk, hogy ugyanazok a konzerv trükkök nem alkalmazhatóak teljesen más kultúrális körből- anyagi háttérrel származó emberek esetében. Amikor magyaroknak írom a pénzügyi tanácsokat, akkor is gyakran kapom a felháborodott leveleket, hiszen teljesen mást képes megvalósítani egy alföldi közmunkás, mint egy budapesti ügyvéd vagy azoknak a gyermekeik.

Hogyan nézhetnének ki a számok?

30% megélhetésre – tökéletesen egyezik az 50-30-20-as szabállyal ez az arány. Ugyanakkor itt különveszi a megélhetést és a megélhetési költségeket (lásd: kávézás költségei). A lényeg, hogy a költségeinket (lakhatás, rezsi, étel) igyekezzünk leszorítani.

Valójában mégis nagyon nehéz, hiszen a fejlettebb nyugati országokban is pontosan a megélhetési költségek a magasak, nem ritkán 50-60% körüli értéket érnek el. Mivel egy szint alá nem tudod letornászi minőségromlás nélkül az életedet, így nem marad más választásod, mint növelni a bevételeidet!

Bérkalkulátor : Hogyan tárgyaljunk jobban a fizetésünkről, mint az emberek 99,99%-a?

Számít, hogy mennyit keresünk, mert egy szint alatt nem működik

Valójában képesek vagyunk 30%-át a bevételünknek megélhetésre fordítani? Vagy egyszerűen képtelenség?

Ha…

100.000-ret keresel, akkor 100.000 forintod megy el a megélhetésre 100%

200.000-ret keresel, akkor 150.000 forintod megy el a megélhetésre 75%

300.000-ret keresel, akkor 200.000 forintod megy el a megélhetésre 66%

400.000-ret keresel, akkor 300.000 forintod megy el a megélhetésre 75%

Két dolgot tehetsz, ha jobban akarsz élni…

Fontos lenne kapcsolatot építeni, amire nem szabad sajnálni a pénzt

Persze ennél a tanácsnál valószínűleg nem a hétvégi bulikra gondolt Li úr, hanem olyan szakmai kapcsolatépítésekre, amik azzal az ígérettel és elvárással kecsegtetnek, hogy később profitálhatunk egymásból.

Jellemzően ilyen kapcsolatépítési költségek lehetnek a workshopok, szakmai szervezetek belépési költségeik, szakmai rendezvények. Persze önmagában megjelenni egy eseményen nagyon kevés, ha ott már képtelenek vagyunk másokkal kommunikálni, megismerkedni.

Sztori: Egy pénzügyi tanácsadó mesélte, hogy például ő az Oxygen wellnes és fitnesz központba jár edzeni annak ellenére, hogy a havi bérlet 30 000 forint felett van. Ennek az oka, hogy ott a szaunában mindig megismerkedik valakivel, aki idővel minőségi ügyfelévé válik -»a kapcsolatépítési költség (bérlet) sokszorosan megtérül

Ismerjük meg a világot és az ok-okozati összefüggéseket

A mai digitális bennszülötteknek nem feltétlenül érdemes olyan „hogyan legyek gazdag ” tanácsokat osztogatni, minthogy olvassanak könyveket. Legalábbis a szó hagyományos értelmében medő helyzet alakulna ki.

Sajnos a könyvek önmagukban már nem feltétlenül képesek az ingerküszöbét megugorni egy mai 15-21 éves fiatal felnőttnek. Viszont az üzenet, amit ez a tanács hordoz, univerzális és minden korban alkalmazható. Egyszerűen alkalmazkodni kell a jelenkorhoz, ami ebben az esetben:

- Facebook szakmai csoportokat

- Youtube szakmai(bb) videókat

- Letölthető e-book-okat

- Önéletrajzi könyveket jelenthet.

Érdekes, de ma már ez a fajta univerzális tudás szinte korlátlanul és minimális költséggel elérhető az interneten, ha ügyesen keresgélünk (nem a torrent letöltésre gondolokk!). A fizetős könyvek és anyagok mára már nem az abszurd tudást hordozzák magukban, hanem a specifikus-kiegészítő-fejlesztő információt, amivel tovább mélyülhetünk egy témában.

Indítsunk vállalkozást vagy fektessünk be egy startup-ba

A magyarok gondolatvilágához ma még sokkal közelebb áll egy egyéni vállalkozás elindítása, minthogy egy kockázati tőkeinjekción (azaz semmi sem garantált) elérhető rizikós startup.

Hogyan keressük meg a pénzt a 21. században?

Éppen ezért lehet fontos, hogy ma már egyre többen indítanak valamilyen szolgáltatás-orientált vállalkozást mellékállásban, amiben megvan a lehetősége a statikus alkalmazotti létből való kitőrésnek.

Végső soron minden tőled függ

Ezeknek a tanácsoknak az értelme inkább költői, mintsem gyakorlati. Az ok pedig, hogy helyetted senki nem fog semmit sem megcsinálni. Neked kell meghatároznod az utadat. Annyi azonban biztos, hogy bizonyos pontokat be kell tartanod minden esetben, ha valóban gazdag szeretnél lenni (anyagi vagy erkölcsi értelemben):

- Tartsd alacsonyan a jövedelmedhez képest a havi fix kiadásaidat

- Folyamatosan fejleszd magadat tovább

- Keresd a lehetőségeket és kezdjél bele

Szeretnél megtakarítani?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. június 14. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.