Szerző: Szarvas Norbert | márc 1, 2018 | Cikkek - pénzügyi blog, info

Nagyon érdekes tanulmányt tett közzé a Pénzügyi Szemle oldalán Pandurics Anett-Szalai Péter szerzőpáros, akik megvizsgálták a legfrissebb elérhető adatokkal a magyar nyugdíjrendszert, amit különböző módokon értékeltek is. Számos vélhető kimenetel mellett az szinte biztosra vehető, hogy az egyetlen megnyugtató megoldást a nyugdíjkorhatár emelése jelenti! A nyugdíjrendszer megváltoztatása!

A cikkben szemezgetünk a tanulmányból, illetve saját véleményünket, következtetéseinket vonjuk le, mindezt kiegészítve más forrásokból származó adatokkal- témákkal, amiket a tanulmány nem érintett.

A nyugdíjkatasztrófa mindenféleképpen bekövetkezik! – Vagy szükséges a nyugdíjrendszer megváltoztatása

Egy nemrégiben megjelent MNB-tanulmány elemeztea négy legfontosabb intézkedést Magyarországon:

- Korhatáremelés 62-ről 65-re

- MNYP rendszer beolvasztása az állami nyugdíjba

- Korhatár előtti nyugdíjba vonulás lehetőségének szigorítása

- A “nők 40” szabály, ami 2012-től a legalább 40 év szolgáltai idővel rendelkező nők számára megteremti a nyugdíjbavonulás lehetőségét

Ezek az intézkedések ugyanakkor nem oldották meg a problémát, kizárólag konzerválták a jelenlegi állapotokat 2035-2040-ig. A tanulmány szerint az intézkedések előtti helyzetben a GDP-arányos hiány 2% körül ingadozott volna 2040-ig. Utána a korfa probléma miatt fokozatosan emelkedett volna GDP 4-4,5%-ára.

Az intézkedéseknek köszönhetően a nyugdíjegyenleg nagyjából 2035-ig nem mutat deficitet, amikor ugyanúgy bekövetkezik a társadalmi katasztrófa Magyarországon, a hiány pedig ugyanúgy eléri az intézkedés előtt prognosztizált 4-4,5%-os hiányt.

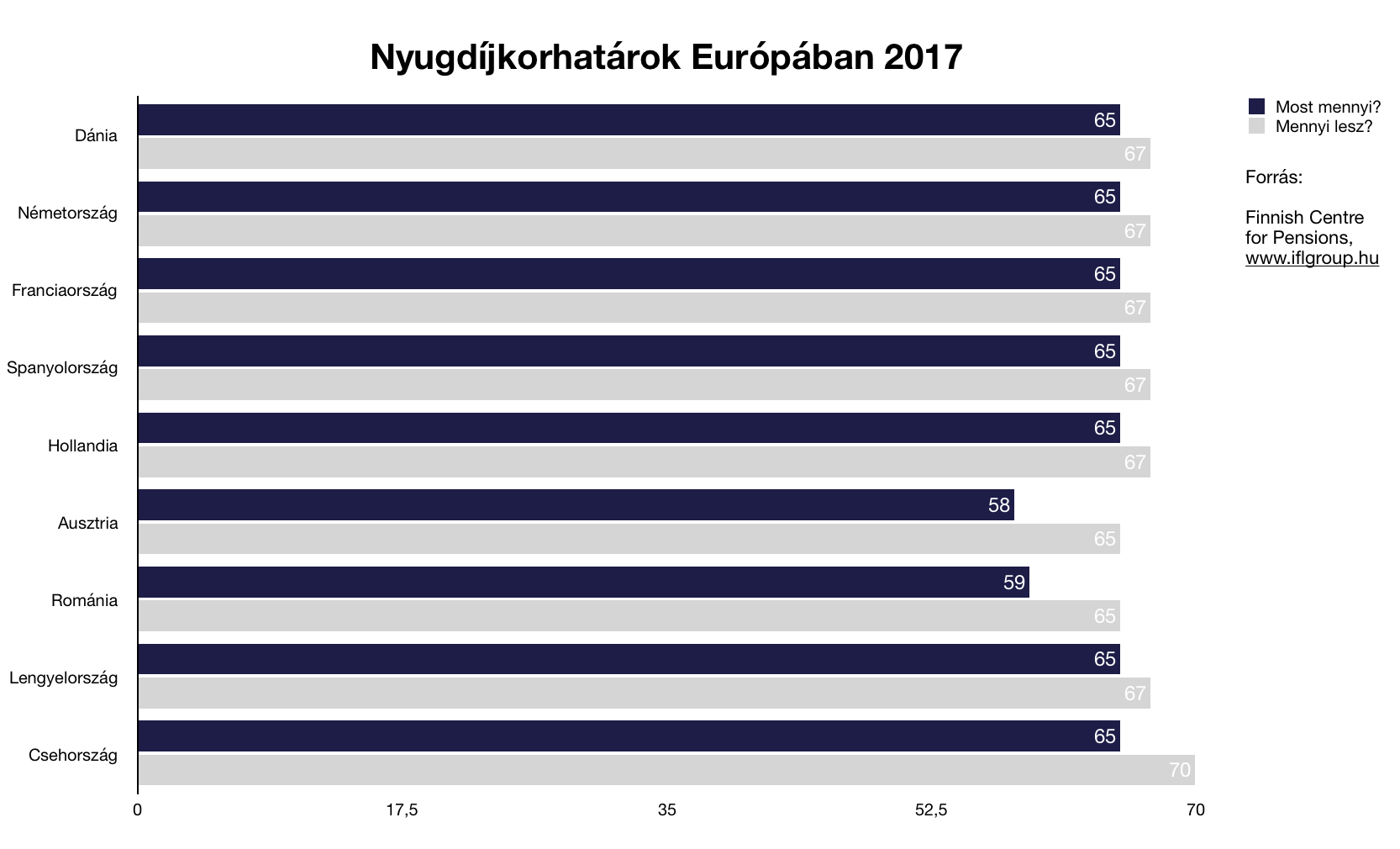

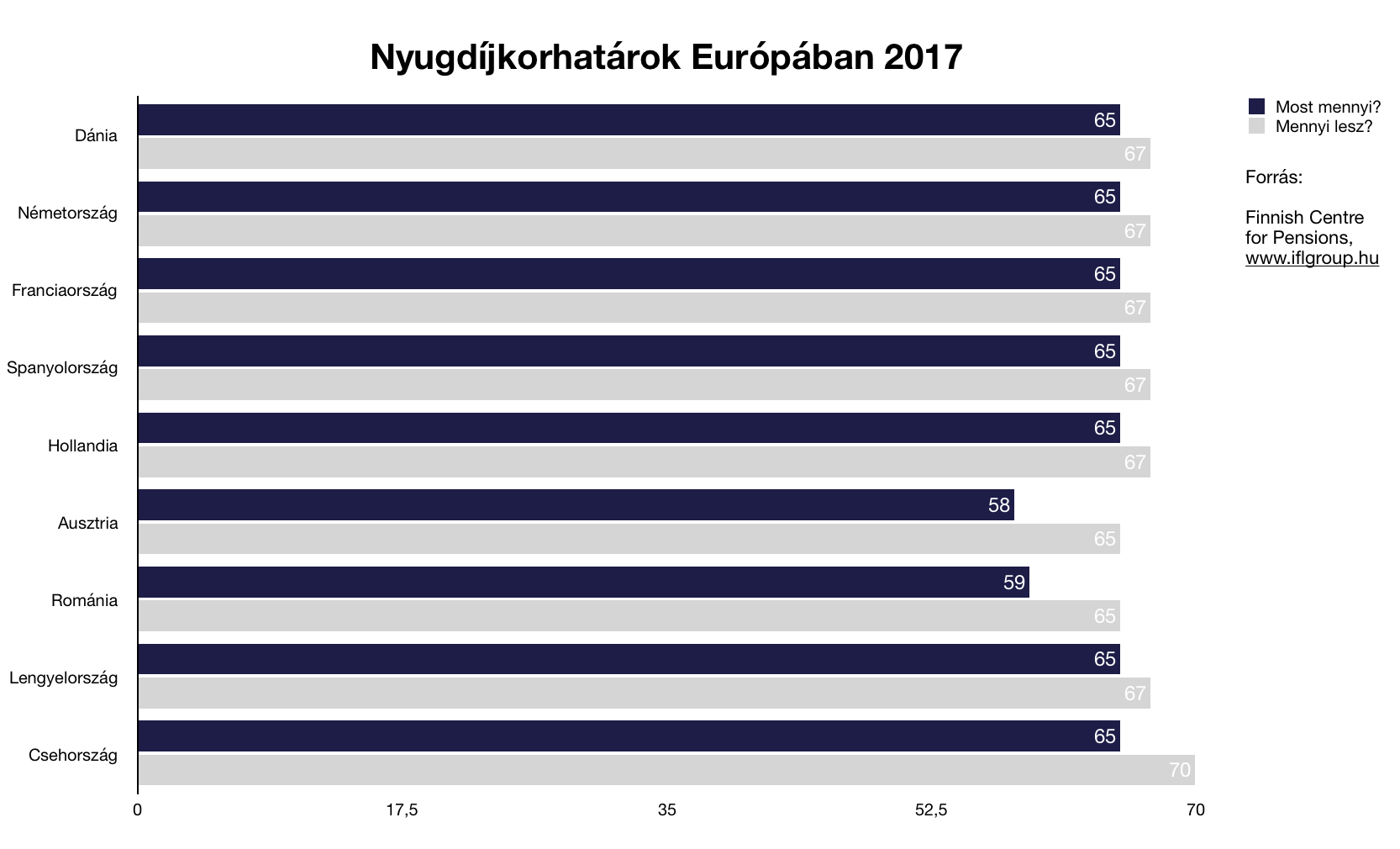

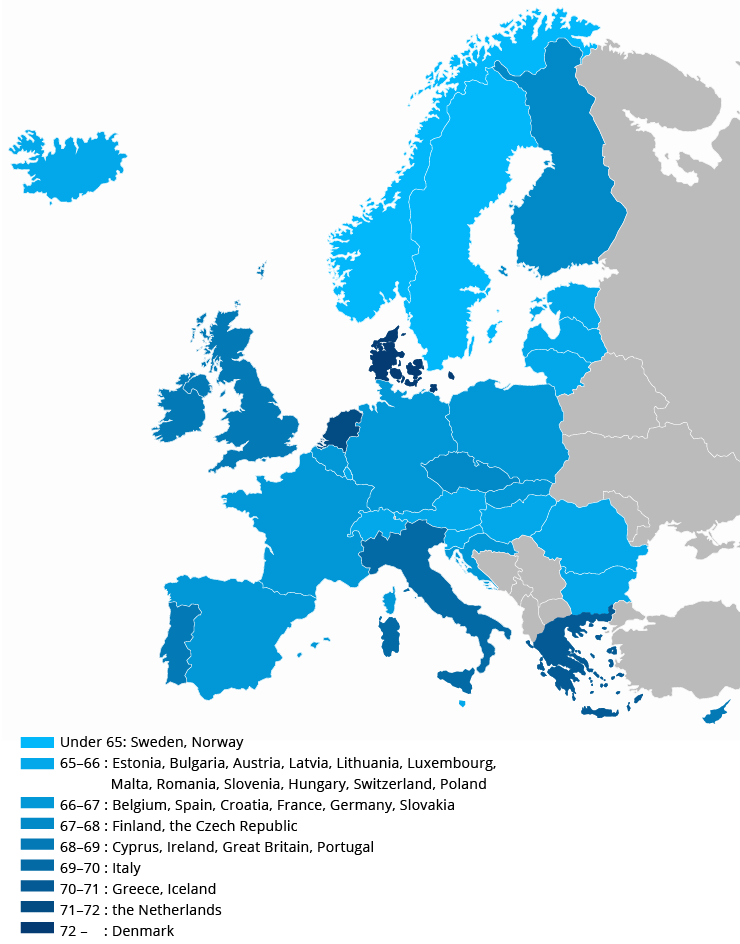

A nyugdíjkorhatárt mindenhol emelik

Egész Európában igen komoly probléma, hogy miközben az emberek egyre tovább élnek, addig egyre kevesebb gyermek (jövőbeni járulékfizető) születik. A nyugdíjrendszerek már is jellemzően hiányt termelnek, ami az elkövetkezendő két évtizedben exponenciális növekvő pánikot szülhet.

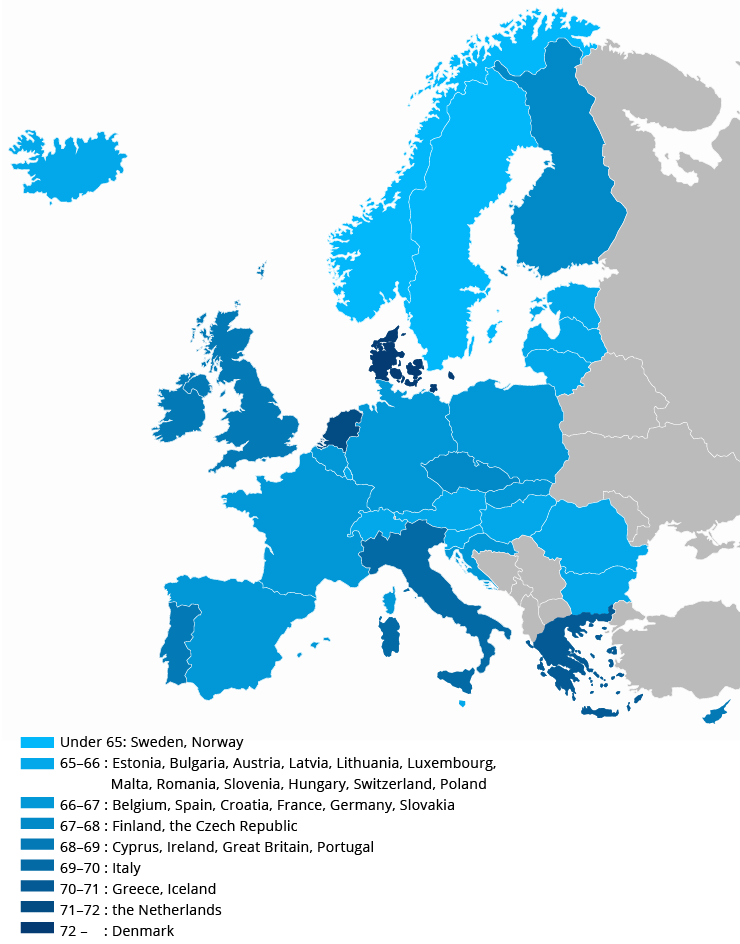

A brittek például a születéskori várható élettartamhoz kötnék a mindenkori nyugdíjkorhatárt, de az már most látszik, hogy majdnem minden ország eljátszik azzal a gondolattal, hogy felemeljék a nyugdíjkorhatárt 70-évre. A csehek voltak az elsők, akik hivatalosan is meglépték ezt. Náluk 2041-től lesz ez a szám érvényes.

Várható nyugdíjkorhatárok 2050-ben – Finish Centre for Pensions

Mindegyik tanulmány egyértelműen előre vetíti az öngondoskodás fontosság, ami mostmár nem egy romantikus ábránd egy szebb jövőkép eszményéért, hanem az egyetlen megoldás a nyugdíjas mélyszegénység elkerülésének.

Mindenféle különösebb számítás mellett beláthatjuk, hogy az 1+1 az kevesebb, mint az 1+1+1. Minél többet és hosszabb ideig teszel félre, annál jobb esélyeid lesznek. Viszont az még a mai napig nem rögzült az emberekben, hogy a nyugdíjkorhatár emelésével tolódik a kifizetés is!

Egy kiskapu…

A személyi jövedelemadóról szóló 1995. évi CXVII. törvény 3. § 93. pontja szabályozza a nyugdíjbiztosítás fogalmát. …

a biztosító szolgáltatását a biztosíto ….

d) a szerződés létrejövetelekor érvényes öregségi nyugdíjkorhatár biztosíto általi betöltése váltja ki

Tehát azért nincsen időd sokáig gondolkozni, mivel ma Magyarországon egyedül a nyugdíjbiztosítás rendelkezik azzal a kötött törvényi háttérrel, ami garantálja, hogy a lejárod a szerződés megkötésekor érvényes öregségi nyugdíjkorhatár lesz. Tehát ez azt is jelenti, hogy hiába emelik fel 70 évre a nyugdíjkorhatárt, te akkor is 65 éves korodban kapod meg a pénzt.

Ezzel szemben a NYESZ-R és az ÖNYP mindig azonosul az aktuális öregségi nyugdíjkorhatárral, tehát amennyiben kitolják ezt a dátumot, úgy tolódik párhuzamosan a kifezetés ideje is.

Nem annyira mesés nyugdíjvagyon halmozható fel!

A “30-as nyugdíjas” buktatói és tanulságai

Nagyon fontos a pénz időértékével is számolnunk. Reálisan nézve, egyáltalán nem mindegy, hogy hány évesen kezdünk el takarékoskodni és mennyit fogunk félretenni! A táblázatban láthattuk, hogy 35 év alatt havi 20 000 forint + évi 5%-os emelkedés mellett 45 000 000 forintot tudunk összegyűjteni, amivel két dolgot kezdhetünk:

- újrabefektetjük és törekszünk az évi nettó 3%-os hozamra, ami havi szinten 112 500 (évente 1 350 000,-) forintot biztosít számunkra.

- elosztjuk az összeget a várható élettartamra (Magyarországon jelenleg 17 év a várható élettartam nyugdíjasként), azaz 45 000 000/17= 2 646 058,-, ami havi 220 588 forintnak felel meg

Láthatjuk,

hogy nominálértéken sem túl mesés kilátások, így mindenféleképpen javasolt az életkorhoz kötött, dinamikus nyugdíjfelhalmozás, ami azt jelenti, hogy követjük az alábbi számsort:

- 20-as éveinkben 20 000

- 30-as éveinkben 30 000

- 40-es éveinkben 50 000

- 50-es éveinkben 100 000 forintot teszünk félre nyugdíjra.

Hasznos cikkek

Megoldás a nyugdíjas éveinkre!- 1. rész

Megoldás nyugdíjas éveinkre!- 2. rész

Megoldás a nyugdíjas éveinkre!- 3. rész

Jobb, ha mindenki felkészül, 70 éves kor az új nyugdíjkorhatár” – állítja Suze Orman, amerikai pénzügyi guru.

Ha hasznos volt számodra a cikk, akkor támogasd a blogot egy kávé árával!: Tetszett a cikk

Segítünk kiválasztani a legjobb nyugdíjmegtakarítást

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. március 01. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | febr 27, 2018 | Cikkek - pénzügyi blog, info, tippek&trükkök

Az idő a legfontosabb, legértékesebb erőforrásunk. Az idő, amivel nem rendelkezünk, maximum behatárolhatjuk. Nagyon érdekes megnézni, hogy mennyire különböző módszerekkel határoljuk be. Az átlagos emberek januártól decemberig gondolkoznak éves szakaszokban, a cégek negyedéveket határoztak meg, az egyetemisták pedig szemesztereket. Jogosan merül fel a kérdés, hogy a pénzügyeid esetében mért időt hosszabbítani vagy rövidíteni szükséges? Inkább koncentráljunk nagyob egységekre vagy a fókusz inkább az apróbbakon legyen?

Az idő értéke

Legyen egy bankszámlád, ahol minden reggel 86 400 forint kerül a számládra!

Ez nem marad meg a holnapi napra. Minden este lenullázódik, akármennyit is használsz fel a nap folyamán.

Hát akkor mit lehet tenni?

Természetesen használd fel MINDET!

Mindannyiunknak van egy ilyen bankja. Ez az IDŐ.

Minden reggel 86 400 másodperccel gazdagabbak vagyunk.

Minden este lenullázódik, elvész, akármennyit is használtunk fel céljaink eléréséhez.

Soha nem marad egyensúlyban. Soha nem lesz több, egy másodperccel sem.

Minden új nap új számlát nyit nekünk, és minden este felégeti a maradékot.

Ha elmulasztod felhasználni, az aznapi betéted értéke elveszik. Soha nem kapod vissza. Nem íródik jóvá másnap.

A jelenben kell élned, a mai betétet használva.

Befektetni, hogy a lehető legtöbbet tudj vásárolni.

Hogy megértsd, mennyit ér egy év, kérdezd meg a diákot, akinek ismételni kell.

Hogy megértsd, mennyit ér egy hónap, kérdezd meg az édesanyát, aki koraszülöttet hozott a világra.

Hogy megértsd, mennyit ér egy hét, kérdezd meg a hetilap szerkesztőjét.

Hogy megértsd, mennyit ér egy óra, kérdezd meg a szerelmest, aki a találkozóra vár.

Hogy megértsd, mennyit ér egy perc, kérdezd meg az utast, aki lekéste a vonatot.

Hogy megértsd, mennyit ér egy másodperc, kérdezd meg az autóst, aki nem tudta elkerülni a balesetet.

Hogy megértsd, mennyit ér egy tizedmásodperc, kérdezd meg a sportolót, aki ezüstérmet nyert az Olimpián.

Forrás: http://alpha-dit.blogspot.hu/2011/01/az-ido-erteke.html

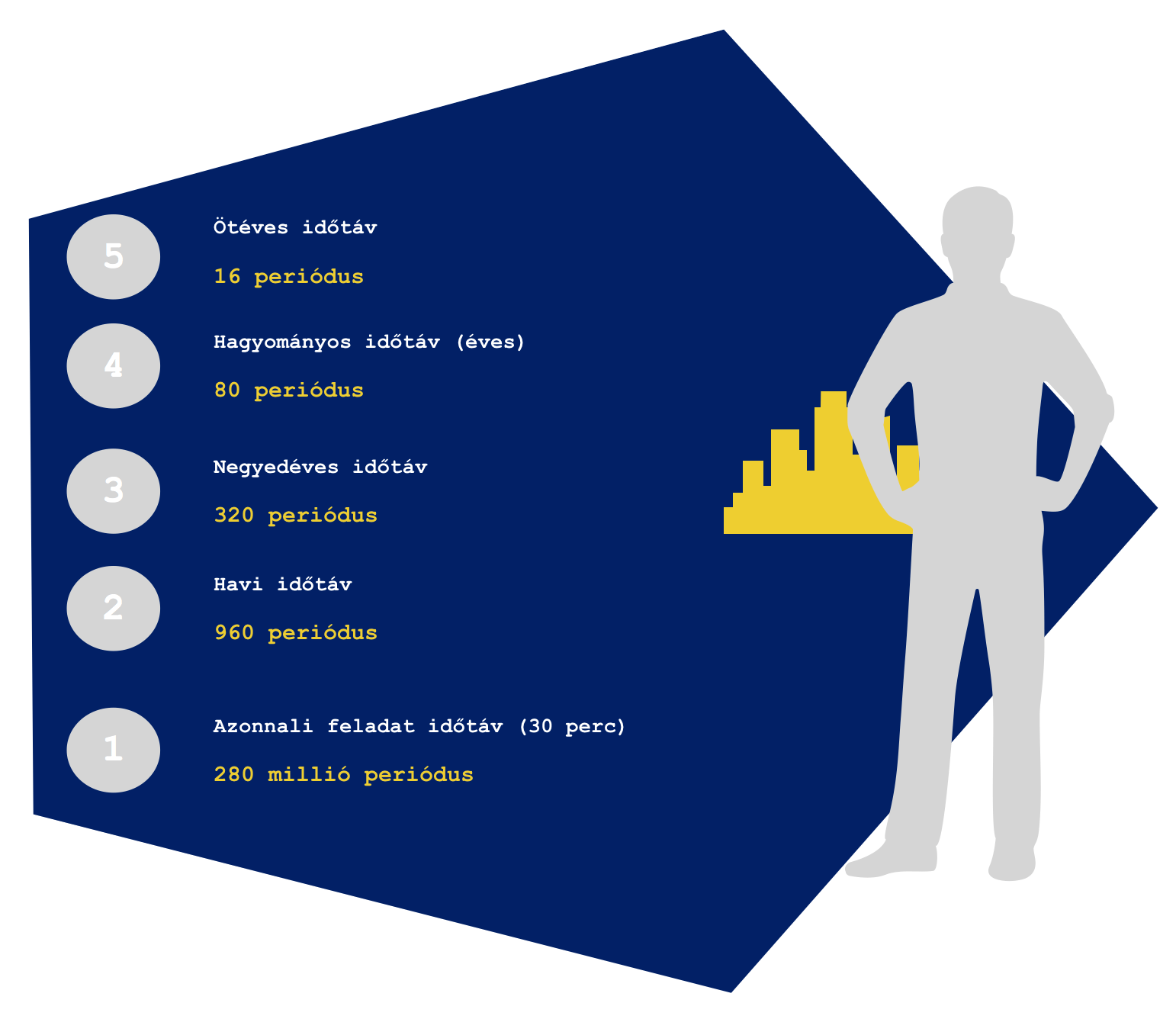

Az ötéves időtáv csapdája

Az idősebbek emlékezhetnek az ötéves tervgazdálkodásra. Nem lehet véletlen, hogyha az elmúlt 20 évben bármikor megkérdeztünk egy ingatlantulajdonnal nem rendelkező magyart arról, hogy mikor szeretne saját lakást, akkor kivétel nélkül mindenki azt válaszolta, hogy „5 éven belül”. Ennek ma már biztosan praktikus oka van, hiszen statisztikák szerint egy átlagos magyar az átlagos fizetésével 10,5 év alatt képes Pest megyében saját lakásra összegyűjteni a teljes vételárat.

Ez már akkora összeg, amit nem feltétlenül szabad ezernyi részegységre elnyújtani, hiszen az egy végeláthatatlan útnak venné a kezdetét. Helyette „kellemesebb” érzés azt gondolni, hogy „elég egyszer vagy kétszer átélnem az 5 éves tervet” és akkor elértem a célt. Magyarul az agyunkat becsapjuk azáltal, hogy a problémát nem 5×365= 1 825 nap alatt akarjuk 1 825 feladatba csomagolva megoldani, hanem 1×5 év alatt egyetlen egy feladatként.

A probléma ott kezdődik, hogy nem mindenre az ötéves terv a megoldás

Ha akarsz egy autót, akkor 5 éven belül szeretnéd

Ha akarsz egy álomnyaralást, akkor legkésőbb 5 év múlva

Ha veszel egy drága számítógépet, akkor 5 évre veszed

Ha veszel egy drága cipőt, akkor „5 évig biztosan jó lesz”

Tehát az 5 év egy univerzális időtáv, amivel egyetlen problémánk, hogy rendkívül kevés részegységből áll, elképesztő módon felpörgeti az évek múlását, mivel az agyunknak nem 1 825 feladatot kell megoldania, hanem egyetle egyre koncentrálni az adott időtávon belül!

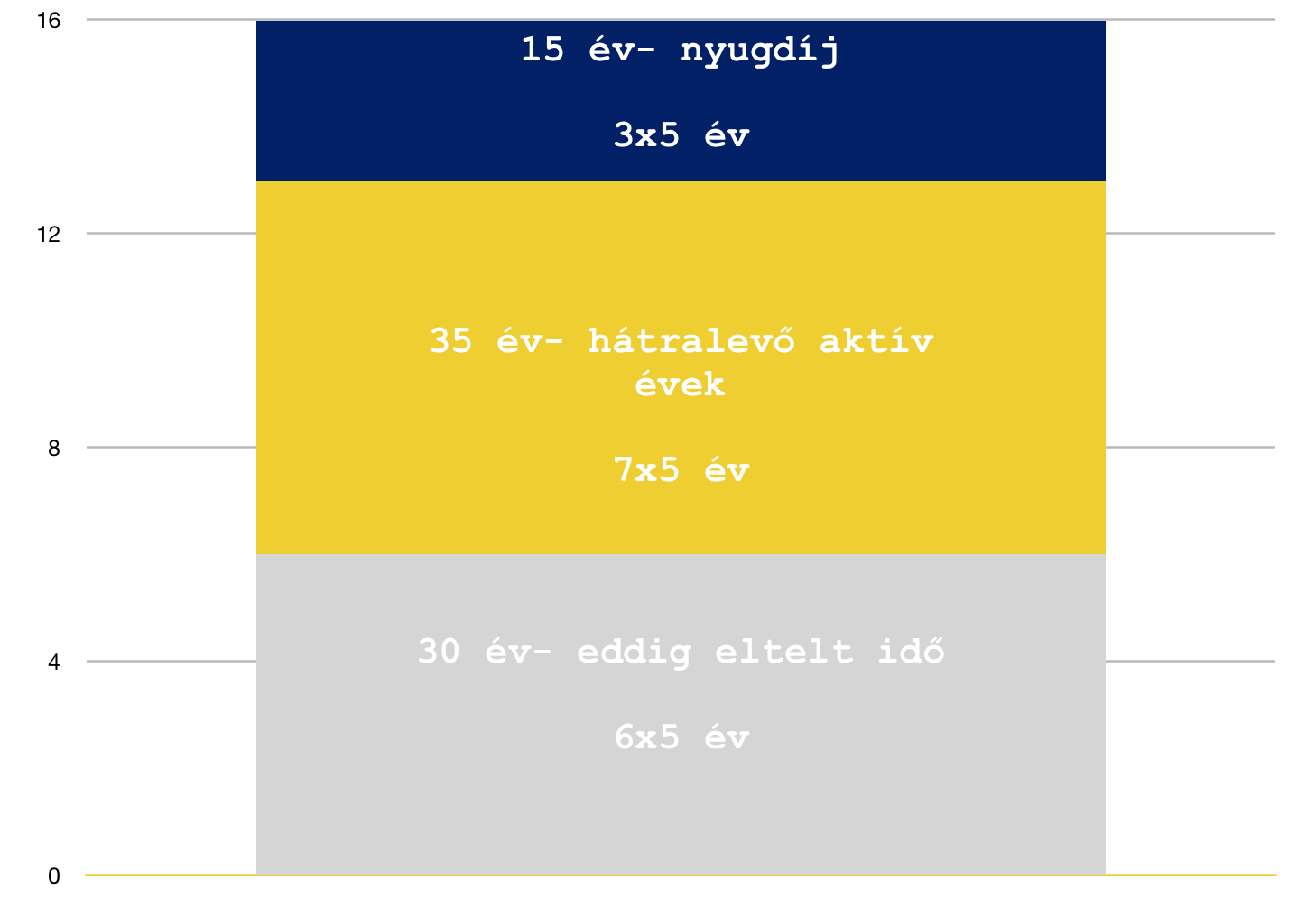

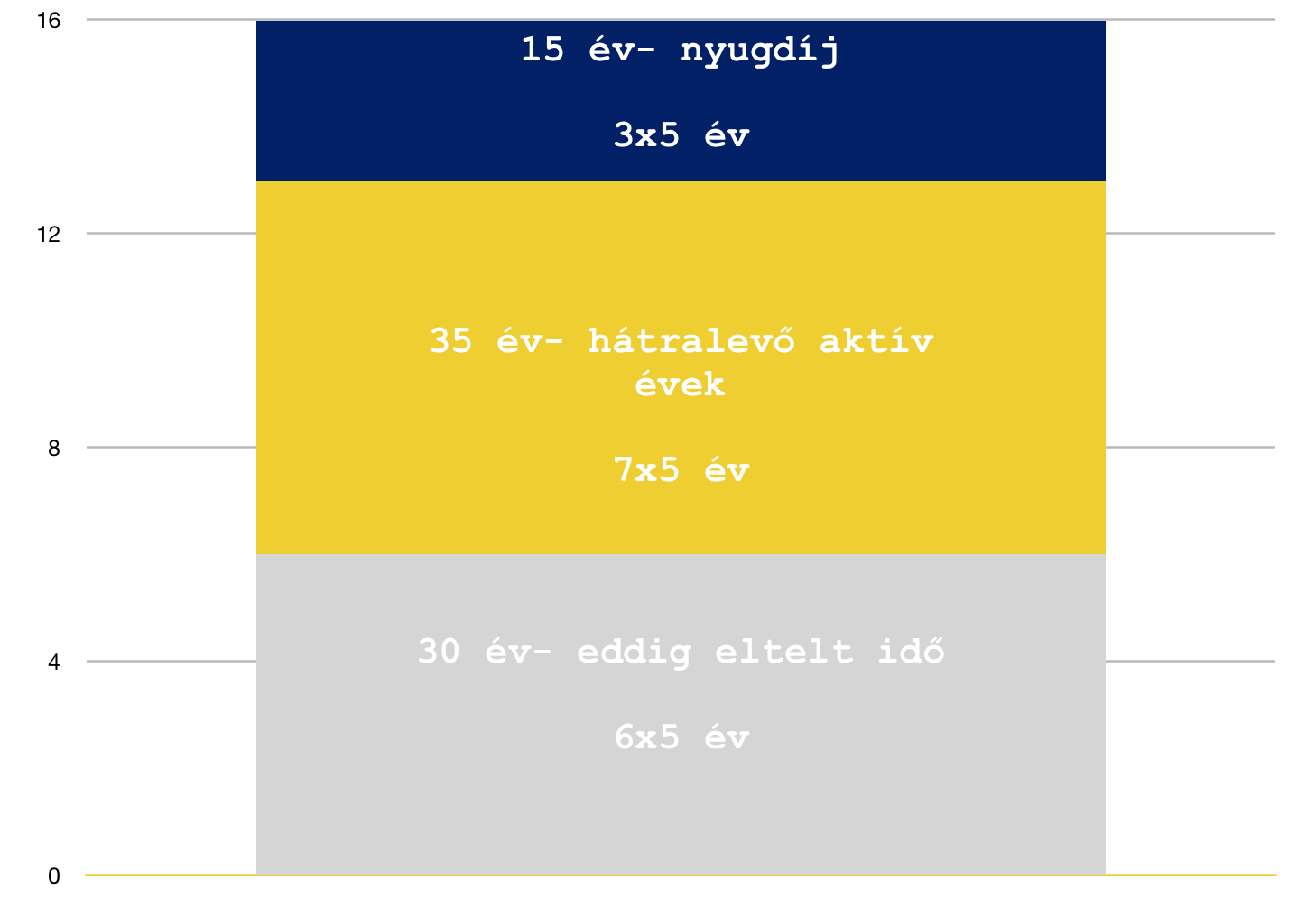

Azt vegyük észre, hogy saját lehetőségeinket határoljuk be és teljesen feleslegesen stresszeljük saját magunkat, ami végül a megfelelhetetlenség miatt totális közönybe fordul át (feladjuk a hátralevő éveinket és beletörődünk mindenbe). Aki most 30 éves, az már túl van 6 perióduson. Aktív éveiből még hátravan 7 periódus.

Persze

ez a 7 periódus sem 7, hiszen ki álmodozna arról, hogy majd 50 éves korában éri el saját preferenciáinak a csúcsát, mint például az első saját lakás. Így kiesik már az aktív évekből ezen logika alapján a 3 aktív-felső periódus. Mivel most nincsen pénzünk belevágni, ezért most kezdjük megint az „5 év múlva lesz saját lakásunk projektet”. Tehát a következő 1 periódus is kiesett az önmegvalósításban.

Mi marad számunkra?

Összesen 3 periódus az aktív éveinkben, amikor még nem csalódásként élnénk meg a dolgokat. 35-45 év kor közötti időszakról beszélünk. És akkor tovább gondolkozik az ember, hogy 45 évesen már nyugdíjra kellene gondolni, nem pedig egy 20-25 évig tartó hitelbe belevágni. Így sikerült még egy 5 éves periódust kivenni a képletből. Leszűkítettük a lehetőségeinket kettő azaz 2 opcióra.

Persze 40 évesen azért már illene (a saját preferenciáink alapján) egy normális autóban ülni és legalább évente elmenni egyszer nyaralni. Tehát itt a lakásprojekt máris mégnehezebben valósulhat meg, így az igazán alkalmas időtáv valóban az „5 éven belül lesz saját lakásom”. Ezzel a számítással leszűkítettük a lehetőségeinket saját magunk számára egy opcióra, amit ha „kihagyunk”, akkor vége az életnek és kezdődhet a vegetálás és kompromisszumok időszaka, vagyis életünk levezetése…

Érdemes dinamikusan kezelni a célok időbeniségét

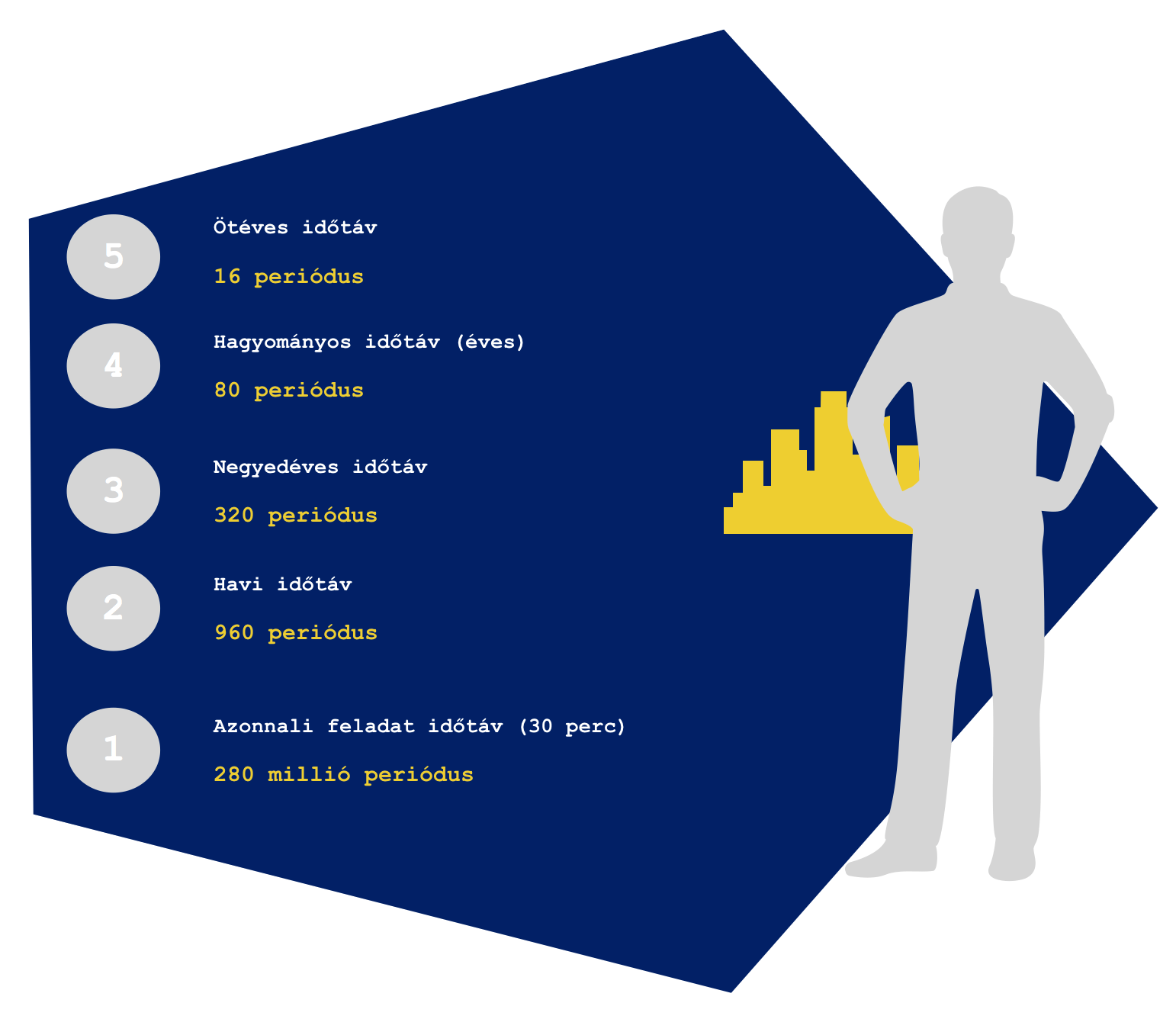

Gondolj bele, hogy mi lenne, ha te is negyedéves ciklusokban gondolkoznál? Akkor tulajdonképpen lenne egész életed során 320 periódusod, amibe azért sokkal több hibázási lehetőség fér bele, mint jelen pillanatban, amit biztosítasz saját magad számára. Persze jól hangzik, de kötve hiszem, hogy a lakáscélod vagy hasonló anyagi mértékegységgel járó kiadás negyedévente megvalósítható lenne. Viszont negyedéves célokra kiváló lehet egy nyaralás megtervezése financiális szempontból (pl.: most három hónapig meghúzom a nadrágszíjat és megspórolom a nyaralás költségeit).

De menjünk ennél is tovább! Az Apple naptára fél órás periódusokat határoz meg,tehát egész életünket rendkívül jól be tudjuk osztani. 80 éves élettartamot nézve 280 millió egységet tudunk megjelölni. Kérdezem én, hogy ennyi már elég lesz ahhoz, hogy ne stresszeld halálra?

A dinamikus célidő meghatározásához kategóriákat kell felállítanunk

A célokat a fenti 5 kategória egyikébe kell elhelyezni, így sikeresen meghatároztuk az időbeni megvalósítási keretünket is. Tehát például egy mozi a 2-es kategóriába eshet, míg egy autóvásárlás az 5-ösbe. Az újévkor jellegzetes fogyási-fogadalom pedig egyértelműen a 4-es kategóriába tartozhat. Ezeket a kategóriákat is rugalmasan kell kezelnünk és egyedileg meghatározni. Amire figyeljünk nagyon oda, hogy a kategóriákat lehetőleg ne változtassuk folyamatosan, mert akkor nem ér semmit az egész.

Támogasd a blogot egy kávé árával!: Tetszett a cikk

Nyugdíjcélú megtakarítást keresek

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. február 27. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | febr 24, 2018 | Cikkek - pénzügyi blog, info

Ahogyan én látom, világszerte elterjedőben van az a fajta paradigmaváltás, aminek köszönhetően a társadalom egyre inkább lebontja béklyóit, szakít berögződéseivel és konzervatív szemmel nézve kifejezetten extrém életet alakít ki. Ilyenek például a digitális nomádok, akik továbbmentek a „home office” jelenségen és immáron határokon túllépve élik mindennapjaikat egy számítógép és internetkapcsolat segítségével. De idevehetnénk a „30-as nyugdíjas” jelenséget is, ami annyira divatos köntösbe öltözteti saját magát, hogy a saját nyugdíjuk miatt reménytelenül aggódó, a rendszerben csalódott emberek számára a végső megoldást jelentheti. Legalábbis sokan hihetik majd ezt…

A „30-as nyugdíjas” jelenség lényegét úgy foglalhatjuk össze, hogy adott egy ember / egy pár, aki(k) életükből 10-12 évet rendkívül szigorú keretek között élve arra törekednek, hogy a lehető legtöbb pénzt félre tudják tenni (amit aztán okosan befektetve), aminek kamataiból, hozamaiból mindenféle bevételkényszer nélkül meg tudnak élni.

Mekkora vagyon képes eltartani minket életünk végéig? – A 30-as nyugdíjas

Hiba azt feltételezni, hogy valaki 35 évesen nyugdíjba megy és a következő 35-40 évben a felhalmozott megtakarításait éli fel. Tehát nem szabad az x megtakarítást elosztani a 35-40 évvel. Sokan hibásan feltételezik azt, hogy a „30-as nyugdíjas lét” azt jelenti, hogy többet nem kell már semmit sem tenni. Sokkal inkább érdemes párhuzamba állítani a hagyományos alkalmazotti-irodában ülős munkaviszonyt a szabadúszóval. A kettő közötti legfontosabb különbség, hogy a második esetben mi döntjük el mikor és mivel foglalkozunk. Magyarul saját magunk számára maximalizáljuk az elérhető bevételt és a szabadidőt.

Lehet tippelgetni,

hogy mekkora vagyont kell felhalmozni ahhoz, hogy akár 35 évesen mi is átcsöppenjünk ebbe a létbe, azaz az életünket átalakítsuk és onnantól kezdve a saját magunk urai legyünk, anyagilag teljesen függetlenül élve. A válasz az, hogy az anyagi függetlenséghez kezdő vagyon sem szükséges, hiszen maga az anyagi függetlenség egy döntés, amikor kimondjuk, hogy innentől kezdve a saját munkaerő-értékünket fogjuk maximalizálni és értékesíteni a munkaerőpiacon.

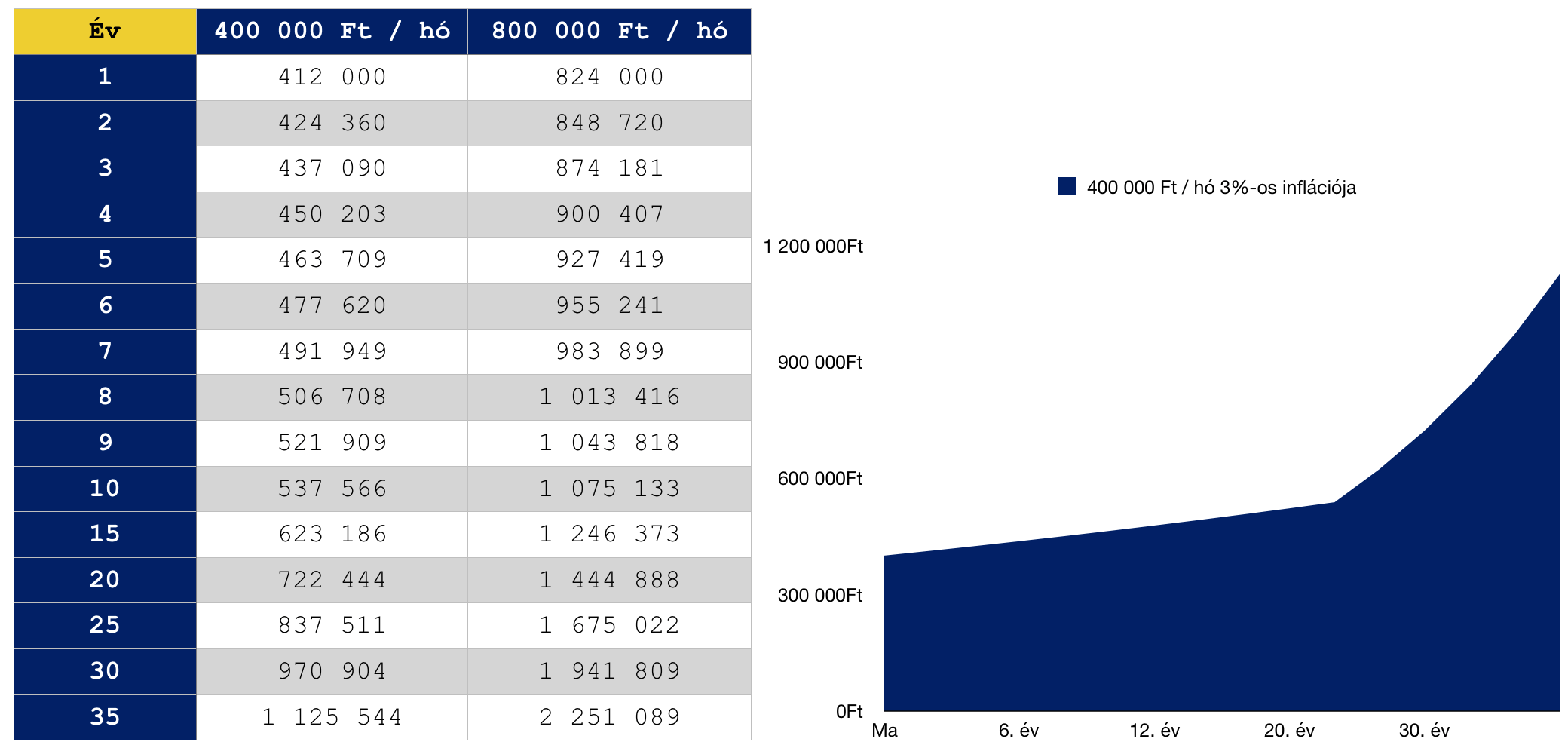

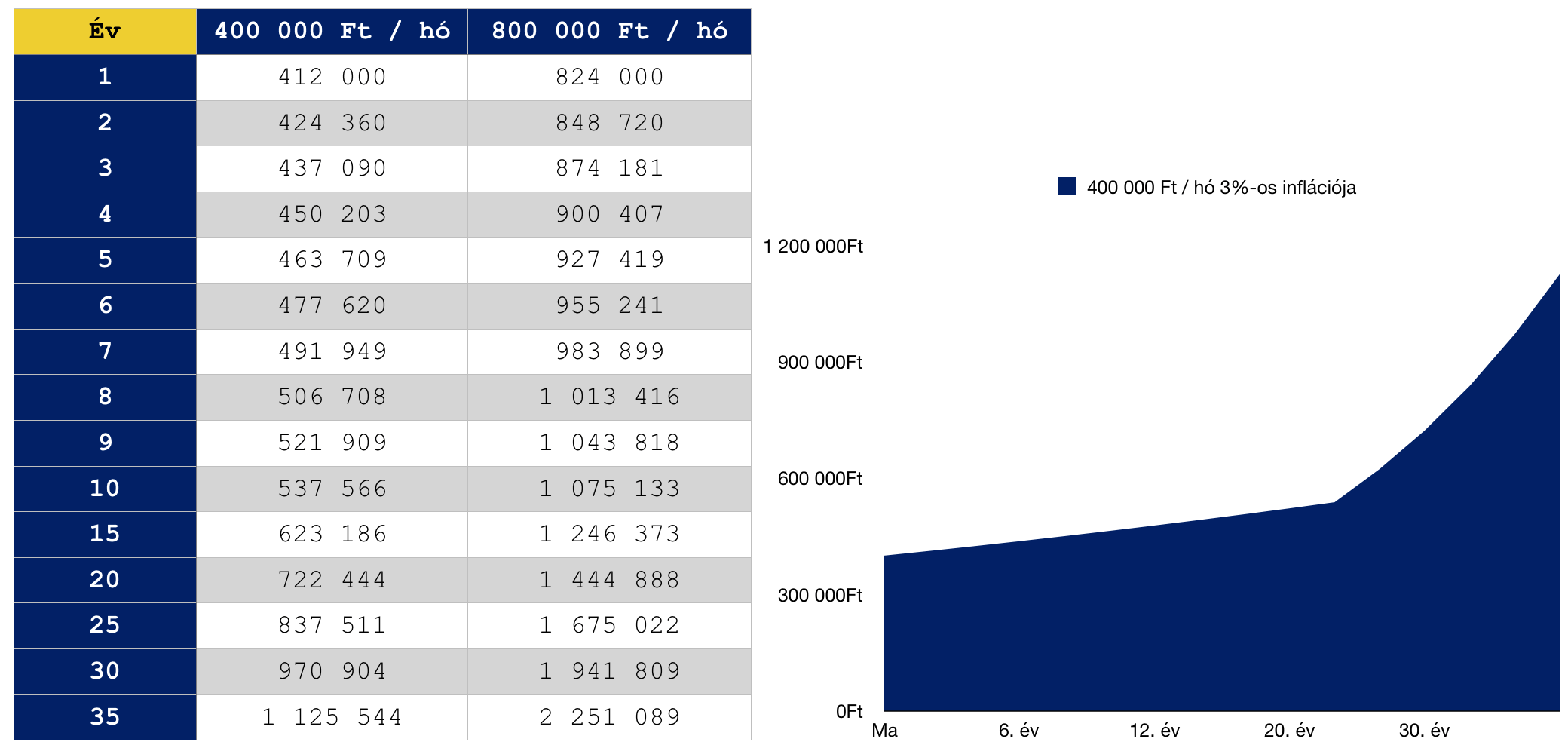

Viszont a gondtalan anyagi függetlenség már feltételezi, hogy rendelkezünk a „kellő mértékű” vagyonnal, amit okosan fektettünk be, így rendszeresen passzív jövedelemre tehetünk szert. Az összegre mondhatnánk azt, hogy egyénfüggő. Bár nagyon képmutató lenne, hiszen senki sem szeretne szegény nyugdíjas lenni, mint ahogyan nagyon gazdag nyugdíjasok sem lehetünk,hiszen a nagyon gazdag = valami nagyon bejött és teljesen más szinten mozgunk. Jól beszűkítve a kategóriákat, kijelenthetjük, hogy a szükséges havi bevétel ebben az esetben valahol 400 000 és 800 000 forint között van.

Számoljunk a pénz időértékével

Igaz, hogy meghatároztuk a szükséges havi passzív bevétel két végét, de ez hosszútávon nem elég a sikerhez. Gondoljunk bele a pénz értékvesztésébe és az árak emelkedésébe. Az árak emelkedését sokkal nehezebb megsaccolni, elég az ingatlanárak extrém kilengésére gondolni. Ettől függetlenül fogadjuk el az ökölszabályt, miszerint évente 35 éven keresztül 3%-kal átlagosan biztosan romlik a pénzünk értéke (infláció). Ez azt jelenti, hogy a következő években a havi szinten szükséges passzív bevételigényünk emelkedni fog:

A táblázat nagyon egyértelmű. Ha számolunk a pénz inflációjával, akkor láthatjuk, hogy a „havi 400 000 forintos passzív bevételünkhöz” kevés lesz az a pénztömeg, ami képes évente 400 000 forintos bevételt biztosítani számunkra osztalék-bérleti díj- hozam formájában. Érdekességképpen ahhoz, hogy egy pénztömeg 4%-os nettó megtérülési rátával 1 125 544 forintos passzív jövedelmet termeljen számunkra adott hónapban (400 000 Ft/hó 35 év múlva), ahhoz a vélt vagyontömeg 337 663 200 forint!!!

Persze ezt a vagyontömeget nem most kéne összehozni,

hanem majd 35 év múlva van rá szükségünk. Ugyanezzel a matekkal számítva, ha most kerülnénk „30-as nyugdíjas” állapotba, 10 év múlva a szükséges vagyontömeg 4%-os nettó megtérüléssel számolva (400 000 forintos jelenértékű passzív bevételt feltételezve) 161 269 800 forint!

És akkor láthatjuk a totális félreértésnek az első bizonyítékát! A „30-as nyugdíjas” nem azt jelenti, hogy akkor onnantól kezdve nem kell dolgoznunk és foglalkoznunk a pénzzel! Ráadásul ne felejtsük el, hogy az imént számított vagyontömeg pont arra elég, hogy adott évben a megtérülésből (nettó 4%) fenntartsuk az életünket (400 000 forint / hó mai értéken). Tehát ezzel önmagában nem növeljük a vagyonunkat, ami azért probléma, mert a vagyontömegnek folyamatosan növekednie kell ahhoz, hogy az inflációt tudjuk ellensúlyozni.

A „30-as nyugdíjasnak” folyamatosan azon kell dolgoznia, hogy jó befektetési döntéseket hozzon, ne veszítsen és gyarapítani tudja a vagyonát.

Számoljunk a munkaerő-értékünk inflációjával

Ma nem nehéz átlagon felül félretenni, ha átlagon felüli szakmai tudással rendelkezünk. Magyarul ha ma értékesek vagyunk a munkaerőpiac számára, akkor előtudjuk idézni azt az állapotot, amikor a megfelelő összeget félre tudjuk tenni a cél eléréhez. Azonban, mint mindennek, így a munkaerő-értéknek is megvan a maga inflációja.

Ez azt jelenti, hogy folyamatosan fejlődnünk kell a munkaerőpiaccal együtt, ha nem akarunk lemaradni. Meg kell felelnünk a társadalmi-jogi-technológiai fejlődés kivánalmainak, máskülönben lemaradunk. Hogy mennyire lemaradunk, arra jó példa az az marketinges, aki vér profi az offline reklámozásban, de nem ért az online világhoz. Vagy jó példa az a hűtőgépszerelő, aki csukott szemmel összerakja a 40 éves Lehel hűtőt, de nem érti a modern technikával-elektronikával felszerelt rendszereket.

Az a baj,

hogy ezt nem tudjuk kiszámolni, nem tudjuk meghatározni, hiszen nem ismerjük a világ fejlődésének az ütemét és irányát a jövőben. Egyedül abban lehetünk biztosak, hogy saját magunk szakmai tudásának az önfejlesztése és szinten tartása nélkül elértéktelenedünk a munkaerőpiac számára. Hogy ezt miért írom? Mert a „30-as nyugdíjas” ugyan nincsen bevételkényszerben, de márcsak saját maga „szórakoztatása végett” is szükséges dolgoznia az általa megválasztott feladatokban és partnerekkel (mint egy szabadúszó).

A tanulság, hogy a „30-as nyugdíjas” hosszútávon nem a hagyományos nyugdíjazást jelenti. Valójában nem is nyugdíjazásról van szó, pusztán a „nyugdíj” a leginkább marketingelhető közös nevező. Sokkal inkább célozza meg ez a jelenség a rugalmasabb életvitelt, ahol felértékelődik az egyén döntési képessége és lehetősége.

Az óvatlan „30-as nyugdíjas” könnyen válhat „40-es hajléktalanossá”

Ha képtelenek vagyunk a jövőben mind a munkaerőpiaci, mind a vagyoni tőkénket növelni-megfelelően gondozni, amihez párosul egyfajta „valóban nyugdíjas” lélekállapot, akkor bizony nagyon hamar azon kaphatjuk magunkat, hogy nyugdíjasból hajléktalanossá váltunk. Itt szeretném párhuzamba állítani a jelenséget a lottónyertesek sorsával, akik a hirtelen megszerzett vagyonhoz nem tudtak felnőni és középtávon mindent elvesztettek.

A „30-as nyugdíjas” maga dolgozott meg éveken keresztül a vagyonáért, tehát volt ideje belenőni a dologba. Ettől függetlenül nem mehetünk el a tény mellett, hogy éveken-évtizeden keresztül igen komoly lemondásokkal kellett élnie ahhoz, hogy elérje a szükséges vagyontömeget. Ez akaratlanul is hiányérzetett okozhat számunkra, amíg el nem érjünk a vélt „kánaán”, tehát a „30-as nyugdíjas létállapotot”. Mivel évekig ezért küzdöttünk és már elértük, így megszűnik a motivációnk, amivel kordában tudtuk saját költekezéseinket tartani.

Ez a pont vízválasztó lehet,

hiszen könnyen csábulhat el az ember önigazolást keresve az önjutalmazásban. Hiszen (gondolhatja) 100-200-300 000 000 forintból venni egy 10 000 000 forintos autót, meg elmenni egy 2 000 000 forintos nyaralásra beleférhet. Valójában nem fér bele, hiszen a nem tudatosan megtervezett költekezés könnyen felboríthatja a költségvetésünket, így mindig át kell csoportosítanunk, romboljuk a vagyonunk jövedelmezőségét, nem érjük el a kívánt megtérülési rátát és végső soron növekedés helyett csökkenő pályára „állunk be”.

A „30-as nyugdíjas” ugyanúgy dolgozik, ugyanúgy napi problémákat old meg és soha nem ér véget a szigorú szabályok szerint felállított költsgévetése. Ha az a terv, hogy az állapot elérése után minden megoldódik, akkor biztosan csődbe mész idővel. Pontos tervvel kell rendelkezned a „mi lesz utánra?”…

Képesek vagyunk jó befektetési döntéseket hozni?

Nyilvánvalóan a megszerzett vagyonunkkal valamit kezdeni kell. Konzervatív megoldás lehet az ingatlanvagyon felhalmozása, aminél számolnunk kell az amortizációs és egyéb járulékos költségekkel éppen úgy, mint egy esetleg ingatlanválság esetén bekövetkezett nettó albérleti díjbevétel eleséstől.

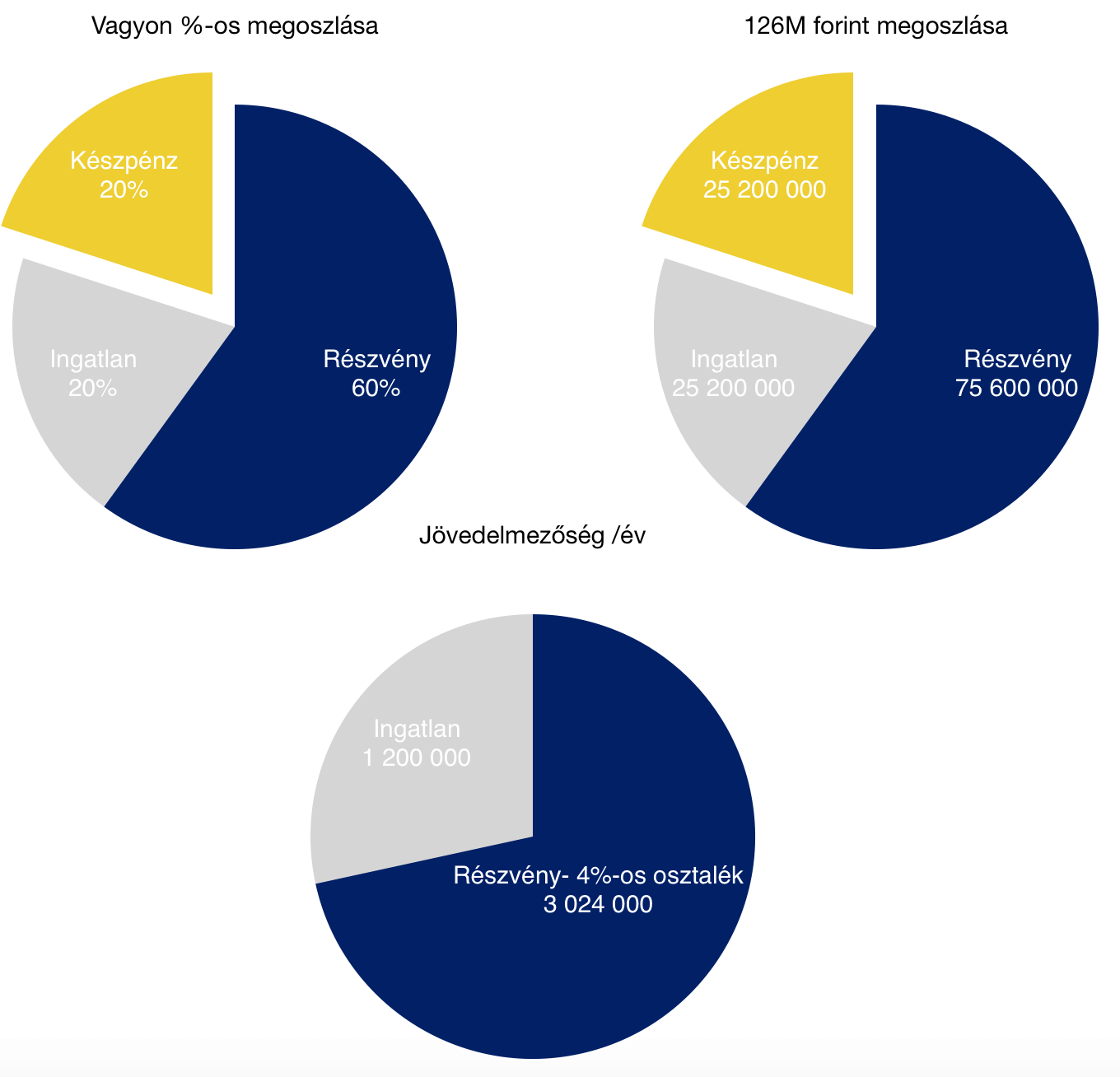

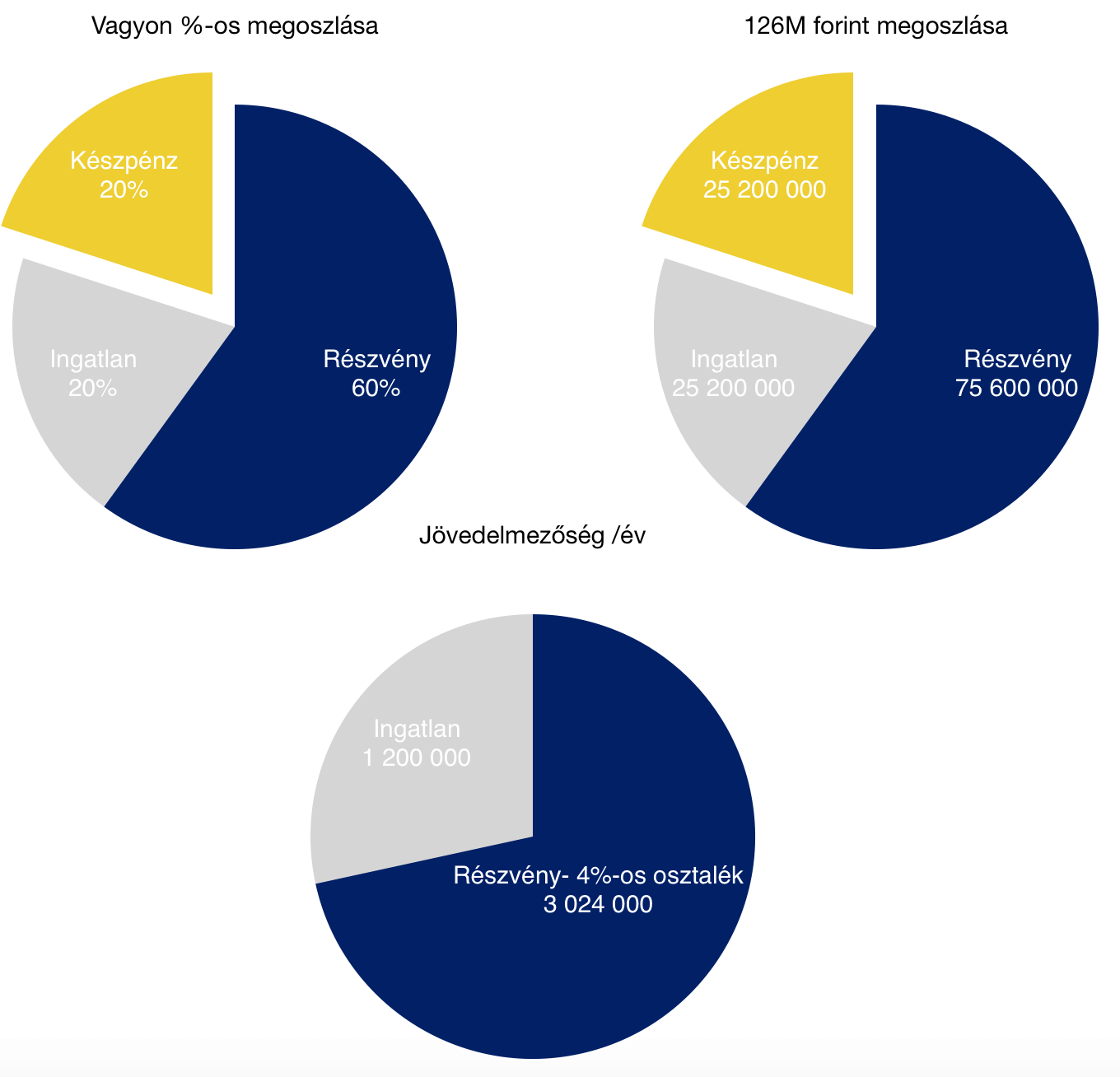

Az első „30-as magyar nyugdíjas’ az alábbiak alapján alakította ki a vagyoni portfólióját:

A portfóliómnak kb. 60 százaléka van részvényben, 20 százaléka ingatlanban és 20 százaléka készpénzben. Leginkább osztalékfizető részvényeim vannak. Az ingatlant befektetési céllal vettem. Az osztalékok, a bérleti díj és a fizetett alkalmi munkák folyamatosan duzzasztják a készpénzállományomat, egyrészt ebből élek, másrészt újra befektetem. A részvények nagy részét már rég vásároltam össze, kapóra jött a 2008-as válság, amikor nagyon jó papírokhoz tudtam hozzájutni alacsony áron. Az Állami Nyomda részvényeit például anno 400 forint környékén vettem, és idén 86 forint osztalékot fizetett. Ez önmagában több mint 20 százalékos hozam.- Takács Szabolcs, HVG

Szabolcs azt mondja,

hogy az éves megélhetési költség 35x-ét kell ehhez a létállapothoz felhalmozni. Ilyenkor jogosan merül fel a kérdés, hogy „melyik évi megélhetési költségnek?”. Ami elég volt 2008-ban, vagy ami 2018-ban szükséges? Ugyanis a kettő között lényeges különbség adódik.

Vegyük azt, hogy a megélhetési költségünk úgy, hogy saját lakásban élünk, mindenre odafigyelünk, viszont vannak gyermekeink és feleségünk, háziállatunk, nagyjából havi 300 000 forint. Ez évente 3,6M, aminek a 35x-öse 126 000 000 forint.

Azt könnyen beláthatjuk,

hogy a készpénzállomány az gyakorlatilag nem kamatozik. Így marad az ingatlan bérbeadásából származó nettó bevétel (feltételezve, hogy ez a saját ingatlan nem az, amiben lakik), ami nagyjából havi 100 000 forintot generál „biztosan” számára. Kivéve abban az esetben, ha az ingatlanvagyont nem mai értéken határozta meg, hanem az ingatlanválság idején nyomott áron megvásárolt ingatlanok vételárával számol. Mert akkor 2 lakással rendelkezik, amiből havi 180 000-200 000 forint érkezhet be nettó összegként.

Az osztalékfizető részvények esetében én 4%-os megtérülési rátával számolok, mivel van, amelyik biztosan többet fizet most, míg mások kevesebbet. Ebből vélelmezésem szerint beérkezik évente 3M forint. Így összesen a passzív jövedelem évente 4-5M forint körül alakul, ami havi 330 000-420 000 forint közötti bevételt jelenthet a „30-as nyugdíjasnak”.

Ezek nem tények, pusztán a matek kedvéért feltételezések

De ehhez az eredményhez már jó döntéseket kell hoznunk

Gondoljunk bele, hogy az Állami Nyomda részvényei most 20%-körül fizettek. De ez nem lesz mindig így, mint ahogy az ingatlanbefektetés sem mindig jövedelmező. Mivel a vagyon 60%-a részvényekben van, így kifejezetten ki van téve a gazdasági hullámoknak-válságoknak. Tehát joggal feltételezhetjük, hogy vannak-lesznek a következő 20-30 évben jobb és rosszabb időszakok. A rosszabb időszak jelentheti azt, hogy minimális az osztalékkifizetés, így abban az évben nem 3, hanem mondjuk 1 millió forint érkezett be.

Az egész „30-as nyugdíjas” állapot megborulhat egy sorozatosan rosszul meghozott befektetési döntéssornak köszönhetően. Éppen ezért jó stratégia készpénzben tartani a vagyon 20%-át, hiszen így lesz miből kipótolni a kimaradó passzív jövedelmet. Azt látnunk kell, hogy önmagában 126 millió forintnyi vagyontömeg sem garancia semmire.

Az eszme nagyon fontos pénzügyi kultúrális jegyeket hordoz magában

Megszűnik a bevételkényszer

Nagyon fontos fogalom a bevételkényszer, hiszen ez az ösztönző „okolható” a hirtelen meghozott rossz döntésekért illetve az alkalmazotti munkaviszonyba történe bebábozódásért. Hiszen amíg folyamatos bevételkényszerben vagyunk, addig „minden munkát bármennyiért” el kell vállalnunk és képtelenek leszünk jó üzleteket kötni.

Ma a magyar lakosság 75%-a olyan szintű bevételkényszerben éli mindennapjait, hogy egy anyagi megreccsenés esetén a harmadik hónapban csődbemenne, ugyanis addig a pontig rendelkezik maximum likvid biztonsági tartalékkal. Éppen ezért a fejlődés helyett mindig a szintentartás a cél.

Hogyan képezzünk biztonsági tartalékot?

A biztonsági tartalék 3 szintje

Hogyan kell felkészülni a hitelfelvételre?

Annyit kell költeni, amennyit elbír a vagyon

A vagyonfelhalmozás alapszabálya, hogy kevesebbet költünk, mint amennyit megkeresünk. Amikor mi is „30-as nyugdíjasok” akarunk lenni, akkor fokozottan oda kell figyelnünk erre az egyszerű megállapításra. Annyit költeni, amennyit a vagyon elbír, sosem azt jelenti, hogy 1-et keresek 1-et költök el. A megszerzett vagyonunk nem tőkeáttétes (holott sokan szeretik ezt hinni a hitelek miatt) , tehát a költségeinknek is tükröznie kell ezt a különbséget.

A hétköznapokba ezt a gyakorlatot úgy kell átültetni, hogy keretszámokat adunk meg. Legyen ez a szám a 60. Azaz a bevételünk 60%-át költjük el, 40%-át pedig különböző megtakarításokba helyezzük. Tehát a vagyonunk havi 300 000 forintos bevételnél a 180 000 forintos rendszeres költést „bírja el”.

A pénzügyi tudatosság első lépése az önellenőrzés

„Ha egy hordó ezer helyen lyukas, akkor hiába töltik bele a vizet”- a látványos, nagy dolgok helyett először a saját pénzügyeinket kell végigvenni és átgondolni, hol is „folyik el a pénz”. Legyen ez egy drága biztosítás, egy hitel, vagy éppen a kedvenc üdítőnk mértéktelensége. Rendszereznünk kell, fontossági sorrendet felállítani és pontosan tudni, hogy mi-mikor-hova-miért!

Mihez kezdenék a második 500 000 forintommal?

A felelősségvállalás intézménye

A „30-as nyugdíjas” veszélyes terep lehet azoknak, akik mindig valakire mutogatnak és rossz döntéseikért mindig másokat hibáztatnak. A pénzügyi kultúra egyik legfontosabb elemének kellene lennie a felelősségvállalás intézményének. Ha hozunk egy rossz döntést, akkor vállaljuk a felelősséget és elszenvedjük a negatív hozadékát.

Működni csak akkor fog, ha működtetjük

Nincsen bajom az eszmével, sőt kifejezetten hasznosnak gondolom. A cikket azért készítettem el, hogy teljesebb képet kaphass erről a folyamatról és emlékeztessek mindenkit, hogy nincsen „ingyen ebéd”. Mert jól hangzik, hogy valaki „gondtalanul, passzív bevételből éli a mindennapjait”, de hiba lenne ezt kiragadni a kontextusból.

Márpedig a „30-as nyugdíjas” valódi narratívája a nehéz, embertpróbáló döntéseken átvergődött, pénzügyileg képzett és öntudatos ember, akinek mindig szigorú pénzügyi keretek között kell élnie amellett, hogy soha nem hagy fel saját maga fejlesztésével és a munkával. A különbség annyi, hogy a munka idejét, helyét és természetét saját maga választja, mivel nem kerül bevételkényszerbe.

Tehát ez egy működőképes társadalmi modell, ami számos ponton bukhat meg annak ellenére, hogy te mindent elkövetsz. Viszont számos ponton nyerhetsz vele annak ellenére is, hogy nem sikerül teljesen. Valahol ezt az eszmét a pénzügyi kultúra hiánya szülte meg, a vágy egy kiszámíthatóbb jövő iránt, ahol az egyén saját maga felett akar rendelkezni.

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. február 24. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | febr 22, 2018 | Cikkek - pénzügyi blog

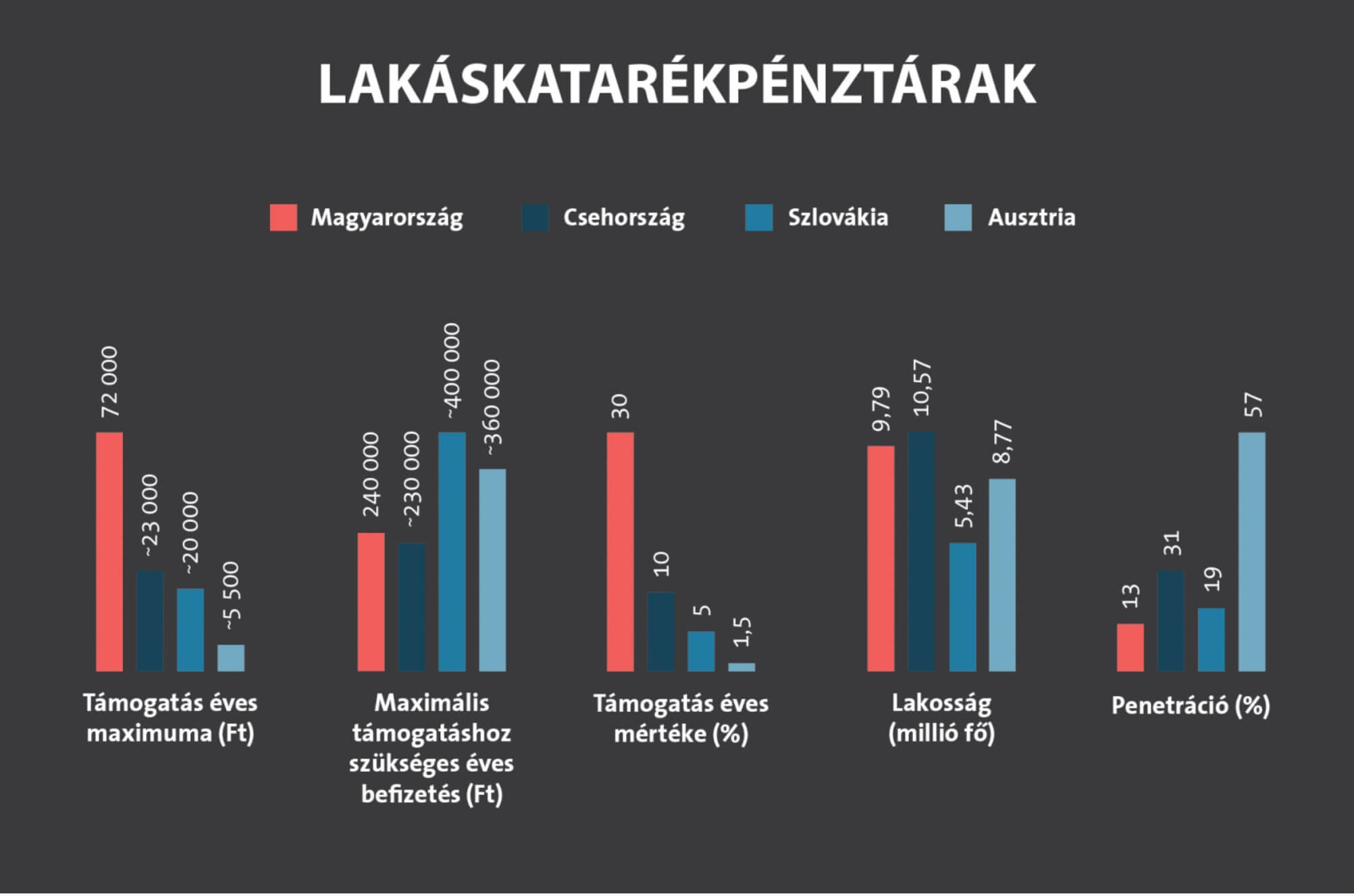

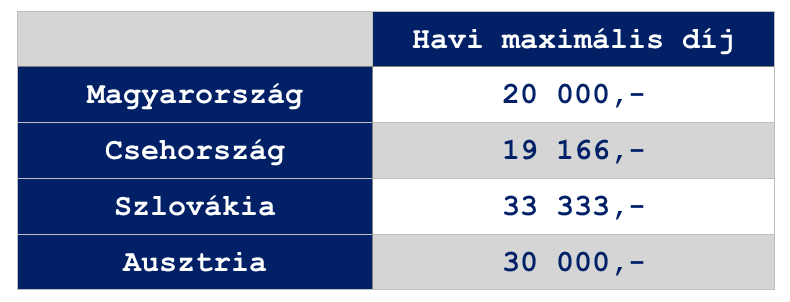

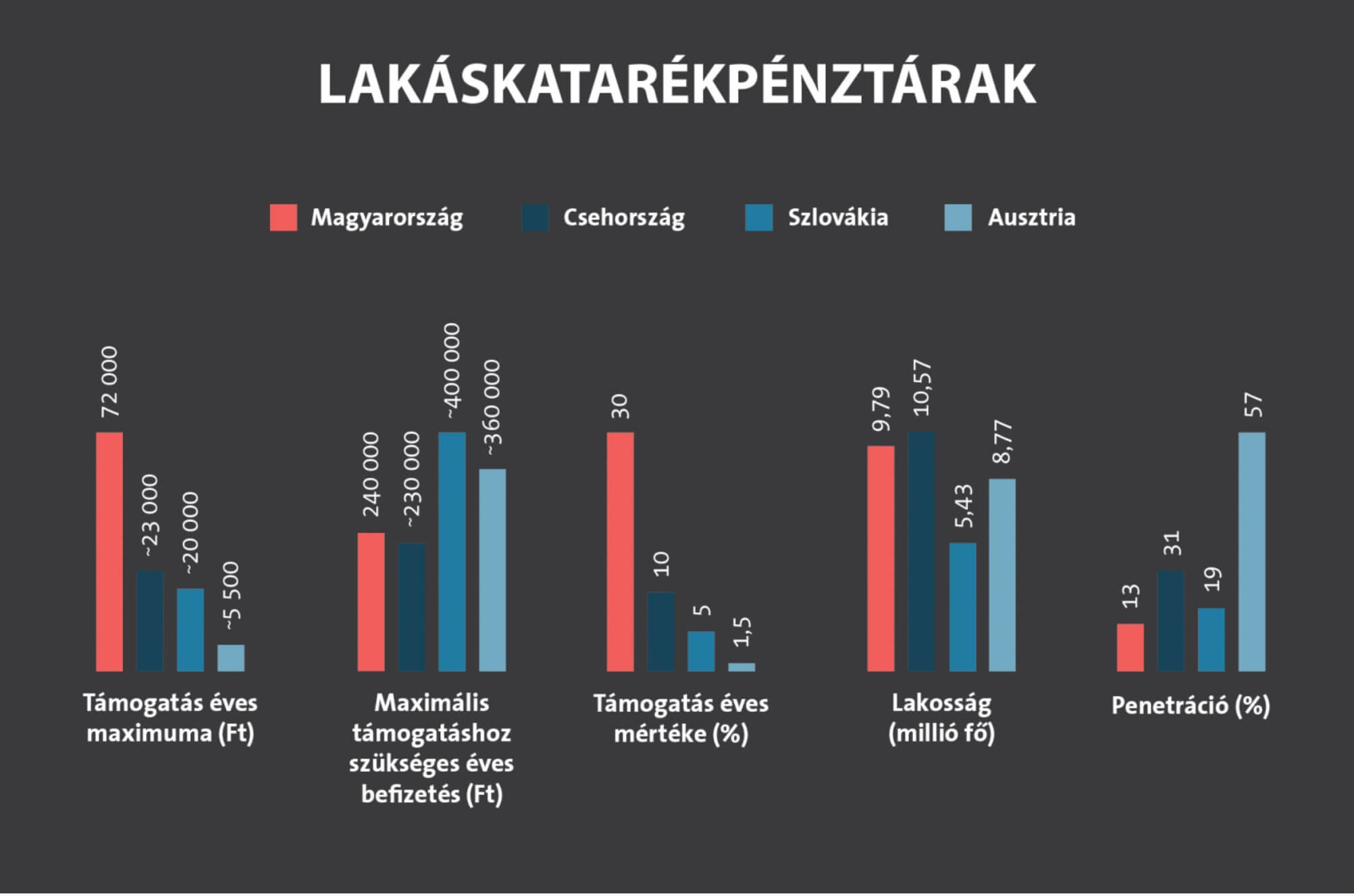

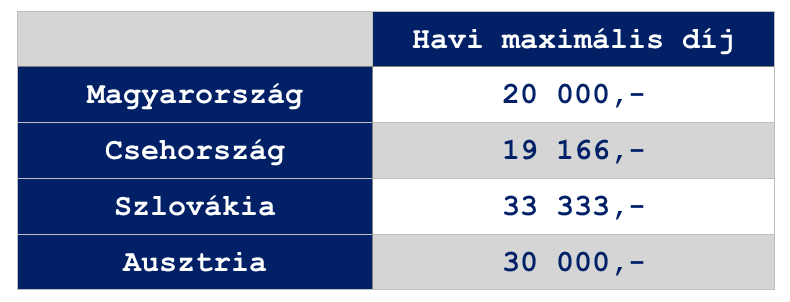

Időnként előkerül egy nemzetközi összehasonlítás a magyar lakástakarék állami támogatásának a mértékével kapcsolatva. Azért valamilyen szinten irreális, ahogyan a magyar Gipsz Jakab vélekedik az elvárt hozamokról. Egyszerűen nem tudja értékelni, ha 10 év alatt garantáltan kap közel 5%-ot, miközben szomszédaink összetennék a két kezüket, ha 4 évre megkapnák ezt a mértékű garantált kamatot (menet közben lemaradtak a lakástakarékról). Hogy a kamatnak mi köze az állami támogatáshoz? Az állami támogatás alanyi jogon jár a lakástakarék szerződésekre, míg minden futamidőhöz és módozathoz hozzá van rendelve egy EBKM (egységesített betéti kamat mutató), hogy összehasonlító legyen mindenki számára a „nyereség”.

Fontosabb megállapítások:

- A szomszédaink lényegesen kevesebb pénzt kapnak meg, aminek megszerzéséhez magasabb díjat kell befizetniük

- Egy magyar szerződésre több állami támogatás jár összegszerűen, mint a cseh-szlovák-osztrák szerződésre összesen! 72 000 vs (23 000+20 000+ 5 500)=48 500Ez azt jelenti, hogy amíg egy magyar szerződésre elég havi 20 000 forintot befizetni az évi 72 000 forintért cserébe,

addig cseh-szlovák-osztrák szerződésre összesen havi 82 499 forintot kell befizetni havonta a 48 500 forintos össztámogatásért három szerződés keretein belül.

- A magyarok egy lakástakarék szerződésre 30%-os állami támogatást kapnak, ami 20x-osa a 1,5%-os osztrák állami támogatásnak. Ha a magyarok 1,5%-os állami támogatást kapnának egy 20 000 forintos havidíjas szerződésre, akkor 72 000 forint helyett 3 600 forint járna évente.

- Ennek ellenére a magyar lakosság rendelkezik a legkevesebb lakástakarék szerződéssel a vizsgált országokban. A 1,5%-os, éves 5 5500 forintnyi támogatással kecsegtető Ausztriában gyakorlatilag minden második embernek van lakástakarék szerződése. A hozzánk hasonló lélekszámú cseheknél 3x többen kötnek lakástakarékot, mint a magyarok.

Nagyon szomorú, hogy a magyarok még mindig nem vették észre, hogy milyen rendkívüli lehetőségük volt az elmúlt években arra, hogy saját otthont teremtsenek maguknak állami támogatással.

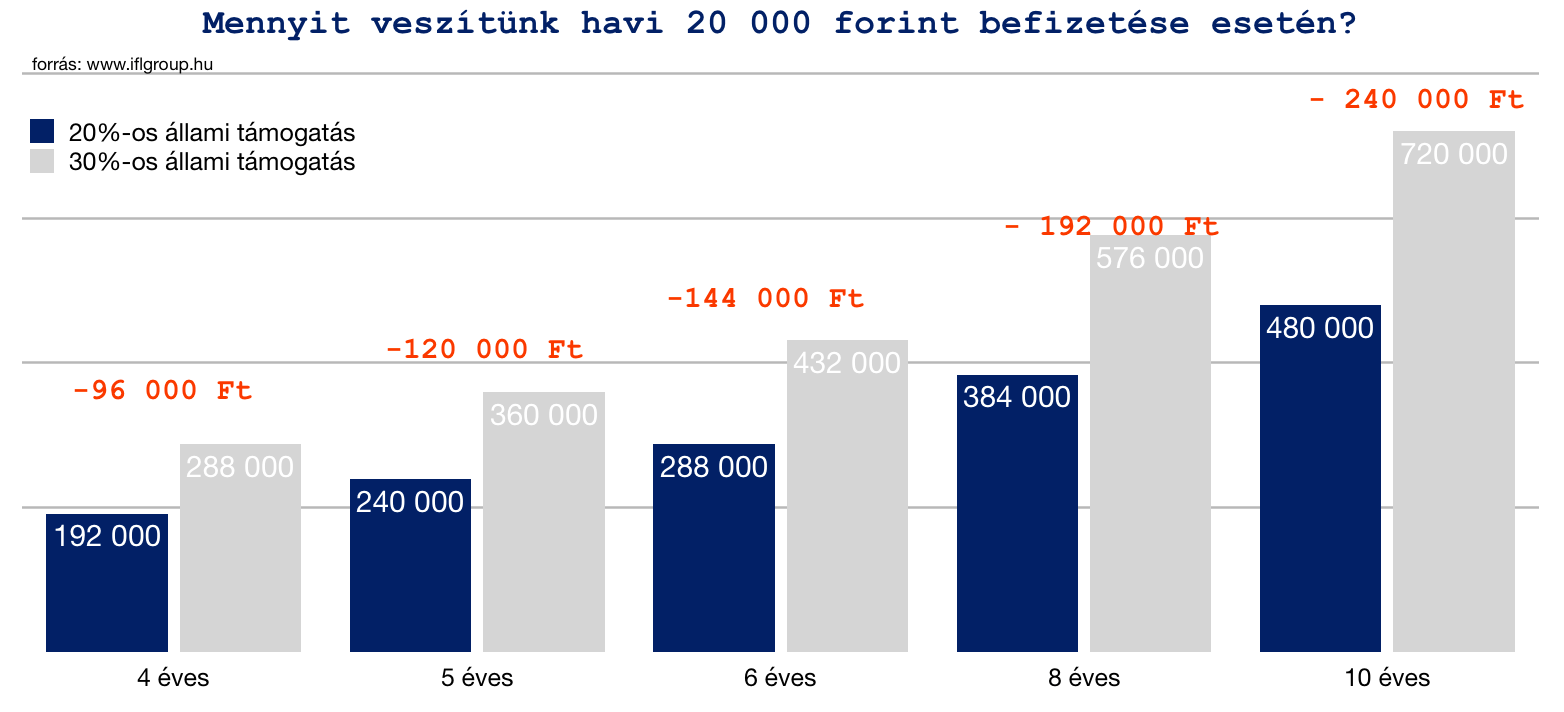

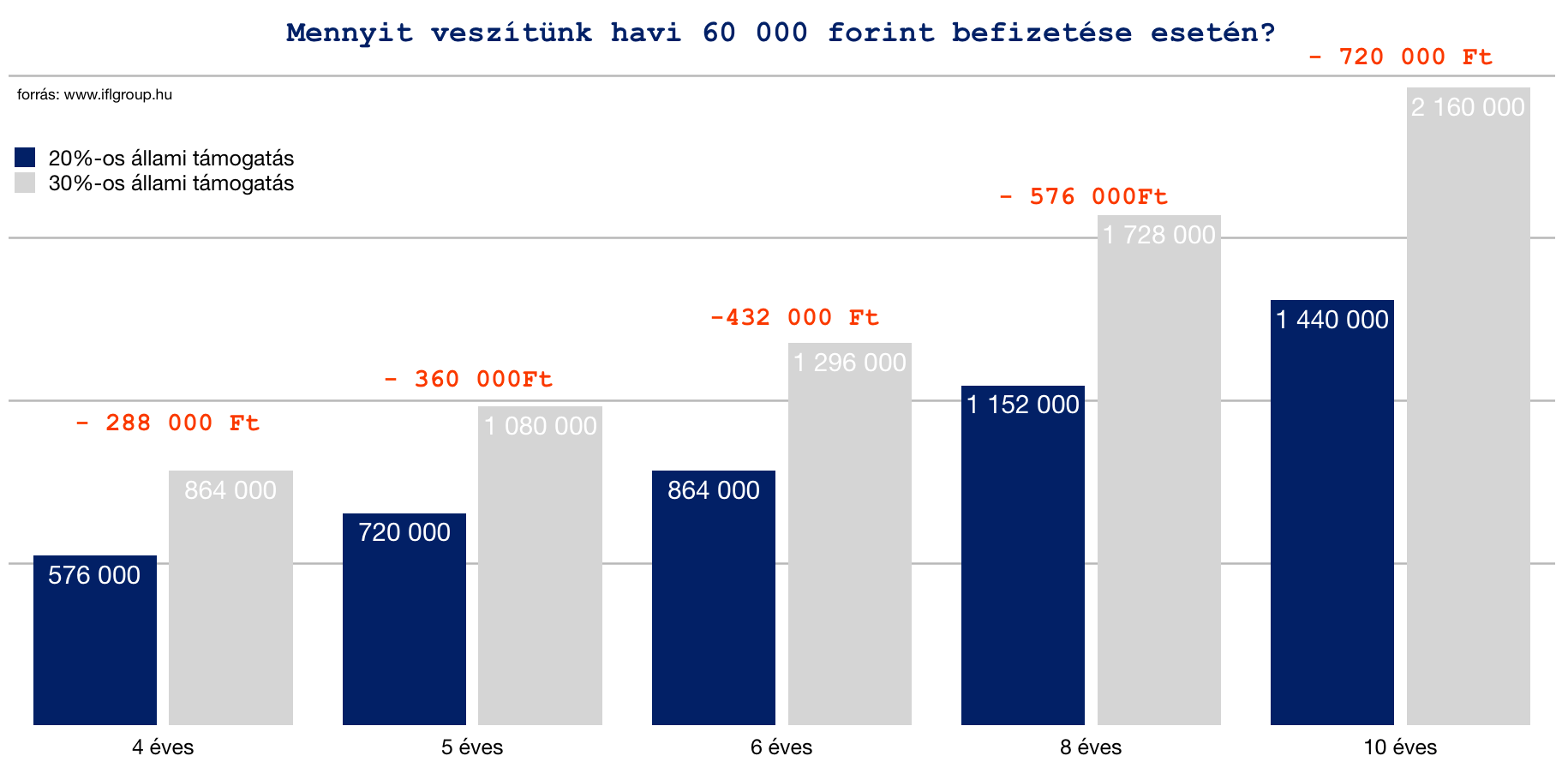

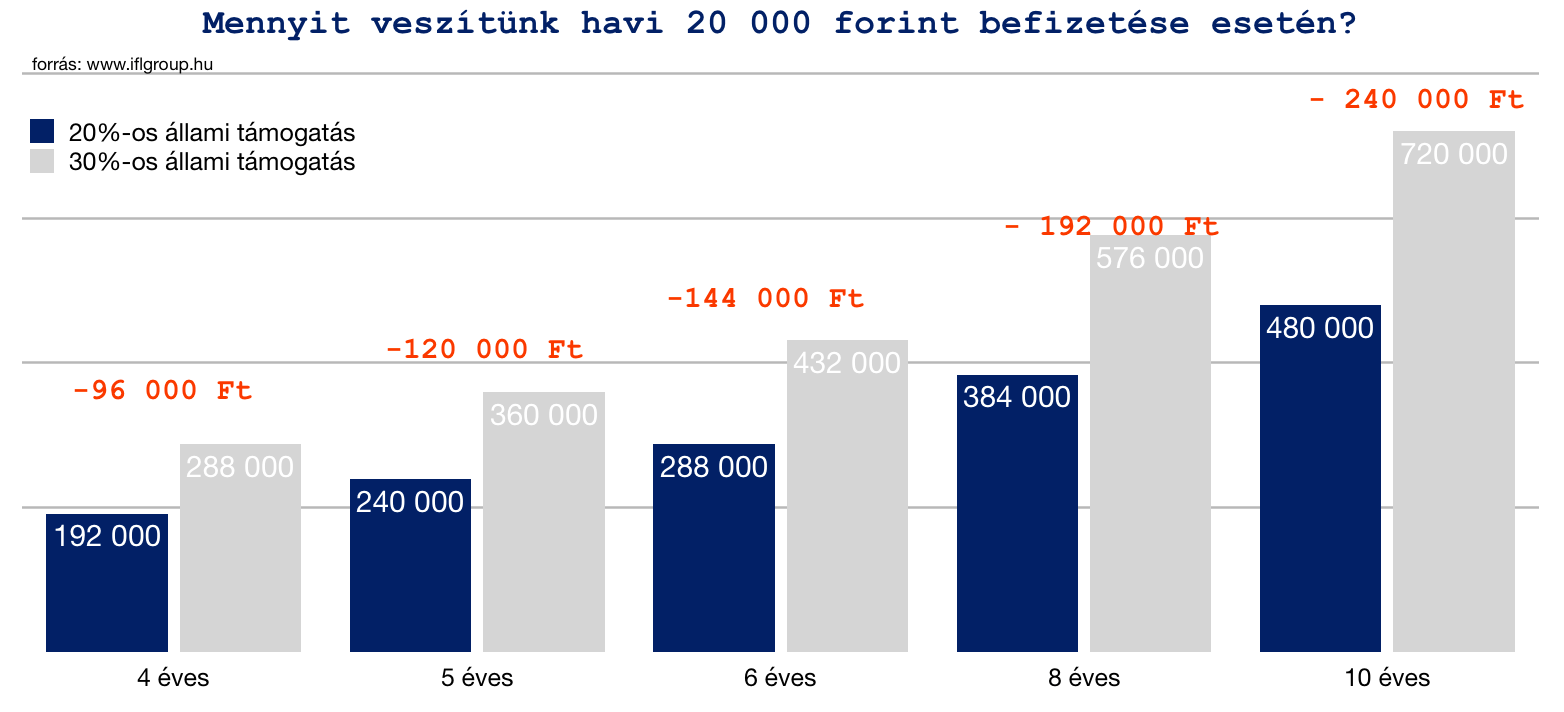

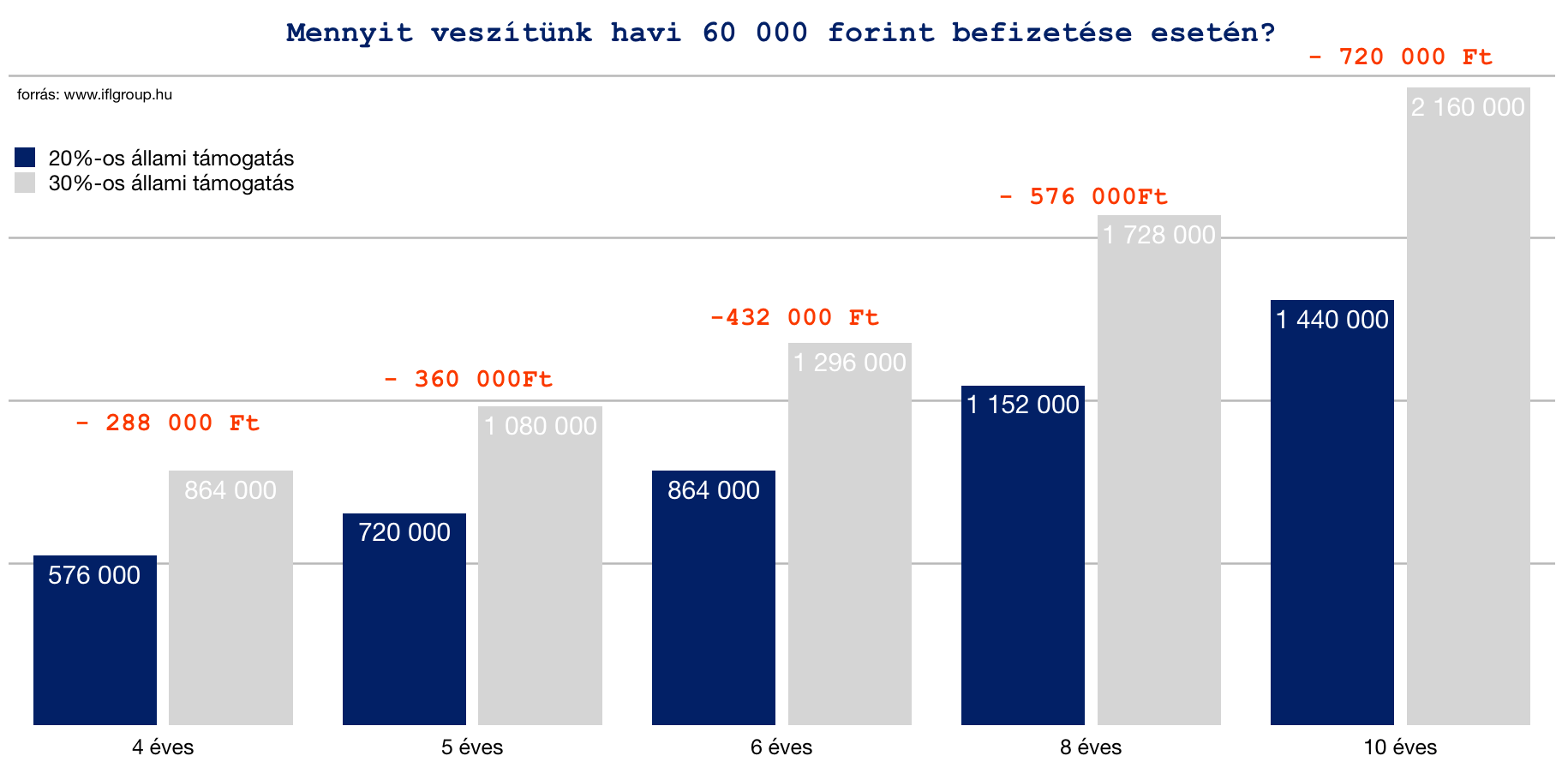

Csodálkozzunk, ha megváltoztatják a magyar támogatás mértékét?

Saját szakmai véleményem, hogy nem lenne meglepő, ha elérkeznénk ahhoz a ponthoz, amikor a magyar lakosság olyan mértékben megerősödött anyagilag, hogy az állam megváltoztathatja a lakástakarékok állami támogatását! És egy szavunk nem lehetne, ha

- 30% helyett 20% lenne a támogatás, ami még mindig a legmagasabb lenne a régióban

- havi 20 000 forint helyett 30 000 forintot kellene félretenni a maximális 72 000 forintos összegért

Ha ez megtörténik, akkor mennyit fogunk ahhoz képest veszíteni, mintha most megkötöttük volna ezt a szerződést?

És ha 3 lakástakarékot tudunk kötni?

Igen, jól látod: 3 darab lakástakaréknál egy ilyen változásnál konkrétan annyit buknál, mint +1 lakástakarék szerződés állami támogatása!

Tetszett a cikk? Itt tudsz meghívni egy virtuális kávéra: Érdekel

Ha szeretnél lakástakarékot kötni, akkor remek akciókkal tudok segíteni neked!

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. február 22. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | febr 21, 2018 | Cikkek - pénzügyi blog, tippek&trükkök

Az emberiség egyre inkább „felköltözik” a felhőbe, ami azt jelenti, hogy a világhoz immáron egyre szorosabban csatlakozunk online módon. Kialakult egyfajta függőség, így nem véletlen az a hihetetlen adatsor, miszerint egy átlagos felnőtt naponta 30-40 különböző honlapot néz meg, 1 órát tölt a közösségi média felületein (Facebook, Instagram…stb), 100-nál is több alkalommal nyúl hozzá a telefonjához és legalább 50 alkalommal ellenőrzi, hogy kapott e valakitől üzenetet vagy értesítést. Az biztos, hogy ma már szinte képtelenség összpontosítani a feladatainkra a minket körülvevő infosztráda és impulzuscunami ignorálásával! De akkor mit tehetünk? Hogyan tanuljunk meg összpontosítani?

David Allen (GTD módszer kialakítója) előadásán hallottam még 2,5 évvel ezelőtt, hogy az emberi agy alkalmatlan az adatok tárolására. Ez azt jelenti, hogy minden, amit a lexikális tudás fontosságáról tanítottak nekünk, teljes mértékben szembemegy az emberi agy biológiai-kémiai képességeivel. A technológiai fejlettségünk eljutott arra a pontra, amikor agyunkat rendeltetésszerűen, komplex feladatok megoldására használhatjuk ahelyett, hogy minden adatot megpróbálnánk rajta „tárolni”.

Az applikációk addig növelik a hatékonyságunkat, ameddig hagyjuk

Nagyon fontos megértenünk az applikációk működésének a narratíváját. Mind-mind olyan eszköz, ami elvileg a mi érdekünkben készült el, gyakorlatban viszont végtelenségig képesek megosztani a figyelmünket azáltal, hogy „mindegyik igényli a törődést”. Az életünk nem feltétlenül lett egyszerűbb azáltal, hogy a Snapchat-Facebook-Instagram féle eszközökkel sokkal könnyebben kapcsolatba tudunk lépni a világgal.

Hiszen mindegyik applikáció függőséget okoz, maga az érzés, hogy mások figyelnek minket- érdekesek vagyunk mások számára dopamint termel az agyban, ami pillanatnyi jóérzéssel tölt el minket. Ugyanolyan függőség alakul ki, mint az alkohol vagy dizájnerdorgok esetében. De ugyanez a függőség megfigyelhető az email-applikációk, hatékonyságnövelő programok vagy egyéb, számunkra használatos alkalmazás esetében is.

Rákényszerítjük saját magunkat, hogy az aktuális, koncentrációt igénylő teendőnket megszakítsuk „egy pillantásra”.

Sajnos ez az „egy pillantás” sosem csak egy pillantás lesz. Az egy pillantás jó esetben 5 percre, rosszabb esetben akár fél órára lefoglal minket. Ráadásul a feladatunkra „visszamenet” újra fel kell vennünk a fonalat, át kell szellemülnünk és ott folytatni, ahol abbahagytuk. Ez pedig nem megy mindig azonnal és egyszerűen.

Alakítsunk ki egy rendszert – Hogyan tanuljunk meg összpontosítani?

Az összpontosítás-modellben a legfontosabb, hogy kialakítsuk a saját subrutinunkat, amihez mindig viszsatérünk. Mindennek meg kell lennie az életünkben a helyének, az applikációk alkalmazásához is szükséges egyfajta „menetrendet” kialakítani, ha kontrollálni akarjuk a folyamatot és a továbbiakban nem vagyunk hajlandóak tovább megosztott figyelemmel „működni”!

Nagyon nehezen működik, hogy a telefonodat nyomogatod, miközben a munkára gondolsz és közben hallgatod, ahogyan a gyereked meséli a napját…

Első lépés a „repülő mód” bekapcsolása

Akkor tudunk valamire összpontosítani kellőképpen, ha figyelmünket nem vonja el semmi. A semmi, pedig tényleg semmi legyen. Tegyünk arról, hogy nem kapunk értesítéseket a Facebookról, nem vesszük fel a telefonunkat …stb. Tehát totálisan az uralmunk alá hajtjuk a pillanatot. Érdemes egyfajta „repülő módba” kapcsolni, amihez az alábbi lépéseket biztosan meg kell tennünk:

- a böngészőben bezárni az összes, a feladathoz szükségtelen ablakot (híroldalak, Facebook…stb)

- a számítógépen beállítani lehetőség szerint a „repülő módot” vagy a „ne zavarjanak” módot. Így munka közben biztosan nem látjuk az emaileket és egyéb bejövő impulzusokat

- letisztázni a szeretteinkkel, hogy kizárólag SOS helyzetben hívjanak a feladat (munka) közben

- ismeretlen számról jövő hívást nem felvenni- majd akkor hívod vissza, amikor erre időt szánsz. Így nem szakítják meg a gondolataidat folyamatosan

Tehát tegyünk meg mindent, hogy elkerüljük a felesleges impulzusokat!

Második lépés a szubrutin kialakítása

A napi szubrutin nem rossz dolog és a spontaenitásnak sem ellensége. Itt arról van szó, hogy az emailjeidet nem nézed meg percenként, a Facebookra nem mész fel céltalanul. Tehát alapvetően nem töröd meg a napi lendületedet ezekkel a modern „fekvőrendőrökkel”, amik mind megosztanák a figyelmedet.

Megoldásként javasolt kijelölni óránként 5-5 percet, amikor:

- megnézed a Facebook, Instagram…stb dolgaidat

- megnézed az emailjeidet (csak azokat válaszolod meg, amiket gyorsan, fél perc alatt le tudsz rendezni)

- visszahívod azokat, akik kerestek téged és az egyszerű dolgokat lebeszéled, a bonyolultabb beszélgetésekhez pedig visszahívást igérsz

- elolvasod azokat a cikkeket, amik felkeltették az érdeklődésedet

Napi szintű megoldásként pedig fontos lenne kijelölni azokat a konkrét időket (pl.: reggel és délután 5-kor), amikor

- megválaszolod a bonyolultabb emaileket

- visszahívod a komplikáltabb ügyekkel kereső embereket

- aktívan kommentelsz Facebook csoportokban (tehát nem egész nap ad hoc jelleggel kommentelgetsz, mert egy komolyan szakmai párbeszéd egy ilyen csoportban képes egész napra lefoglalni téged és megosztani a figyelmedet)

- elintézed a hivatalos ügyeket, adminisztrációdat

Harmadik lépés a digitális „no signal” menetrendszerinti beiktatása

Nem szabad megfeledkezni arról, hogy az infosztrádán olyan mértékű impulzus ér minket, aminek hatására túlterheljük az agyunkat. Míg pár évvel ezelőtt évenkénti szüneteket tartottak a szakemberek érdemesnek, addig ma már havi „no signal”-ok beiktatását lenne érdemes legalább egy hétvégére megtervezni.

A „no signal” lényege, hogy egy hónapban minimum két napig kikapcsolod a telefonodat, nem nyitod meg a számítógépet, nem nézegetsz semmit a neten és lehetőség szerint semmilyen elektronika közelébe nem merészkedsz. Helyette a családodra és a lelki békédre fókuszálsz.

Mondhatni ezzel tehermentesíted az agyadat és picit visszatérsz a hétköznapi-offline életbe, ami másfajta szabályok és elvárások alapján működik, mint az online tér. Az agyadnak szüksége van arra, hogy időnként mentesítsük a véget nem érő, komplikált feladatokat jelentő információ cunami alól.

Tetszett a cikk? Itt tudsz meghívni egy virtuális kávéra: Érdekel

Szeretnél nyugdíj célra félretenni és keresed a legjobb megoldásokat?

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. február 21. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.