Szerző: Szarvas Norbert | ápr 11, 2018 | Állami támogatás, Cikkek - pénzügyi blog, info, megtakarítás

A lakástakarék szerződés kétség kívül a pénzpiac egyetlen olyan megtakarítási terméke, ami vitán felül kínál államilag támogatott és ezáltal garantált lehetőséget céljaink eléréséhez. A termékben alapvetően nincsenek elrejtett apróbetűs csapdák és az ltp konstrukció lényege is egyszerű: minden befizetésünkhöz az állam 30%-ot, maximum szerződésenként évi 72 000 forintot rak hozzá! Most nézzük meg az ltp szerződést jellemzőit…

Mióta van Magyarországon lakástakarék? Magyarországon 1997. január 1-én lépett életbe a többször módosított 1996. évi CXIII. törvény a lakás takarékpénztárakról. Magyarországi lakás-takarékpénztári már négy szereplős, a Fundamenta-Lakáskassza Zrt., az OTP Lakás-takarékpénztár Zrt., az Erste Lakástakarék Zrt., és az Aegon Lakástakarék Zrt.

Ki köthet kire lakástakarékot?

Alapszabályként lakástakarékot magunkra illetve közeli hozzátartozó személyre köthetünk, akinek van adószáma, amire még nem kötöttek érvényben levő lakástakarékot.

Mi történik, ha a lakástakarék kedvezményezettje meghal? A megtakarítási időszak alatt a betétszámla felett a lakás-előtakarékoskodó rendelkezik és Ő dönt felhasználási célról. A kiutalás elfogadását megelőzően, írásban bármikor kérheti a kedvezményezett módosítását illetve törlését. Tehát a megtakarítási időszakban a kedvezményezett elhalálozása esetén a pénz a hagyatéki eljárás nélkül a szerződőt illeti, aki dönthet a szerződés folytatásáról is.

A lakástakarítás megtakarítási időszak

A négy lakástakarék termékeinek több módozata közül választhatunk magunknak függően a termékek hosszától, a számlanyitási díj költségeitől (akció) vagy éppen a betéti kamattól, esetleg a lakástakarékhoz igényelhető lakáscélú jelzáloghitel kamataitól.

A lakástakarék szerződést egészen alacsony összegtől havi 20 000 forintos befizetésig választhatjuk. A számlanyitási díj minden esetben törvényileg meghatározottan a szerződéses összeg (összes megtakarítás+betéti kamat+állami támogatás+adott módozhathoz felvehető hitelösszeg) maximum 1%-a lehet, amitől a pénztár saját akció keretében az ügyfél számára pozitív irányba eltérhet.

Mekkora az állami támogatás a lakástakaréknál? Az állami támogatás nagysága az adott megtakarítási évben befizetett összes megtakarítás 30%-a. Magánszemély esetén, havi 20.000,- Ft-os megtakarítással érhető el a maximum évi 72.000,- Ft állami támogatás (szerződésenként).

Az állami támogatás jellemzői

Az állami támogatás nem naptári évenként jár a szerződésre, hanem megtakarítási évenként (mindenkinek saját megtakarítási éve van) az erre az időszakra befizetett összeg után. A Magyar Államkincstártól a pénztár az állami támogatást nem havonta, hanem a megtakarítási évet követő hónapban hívja le.

Töltsd le a részletes lakástakarék könyvet ingyen: Lakástakarék könyv

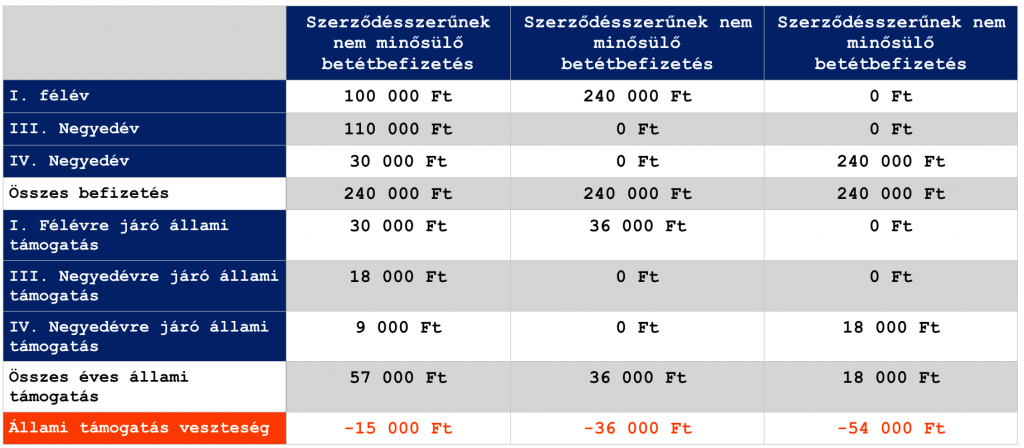

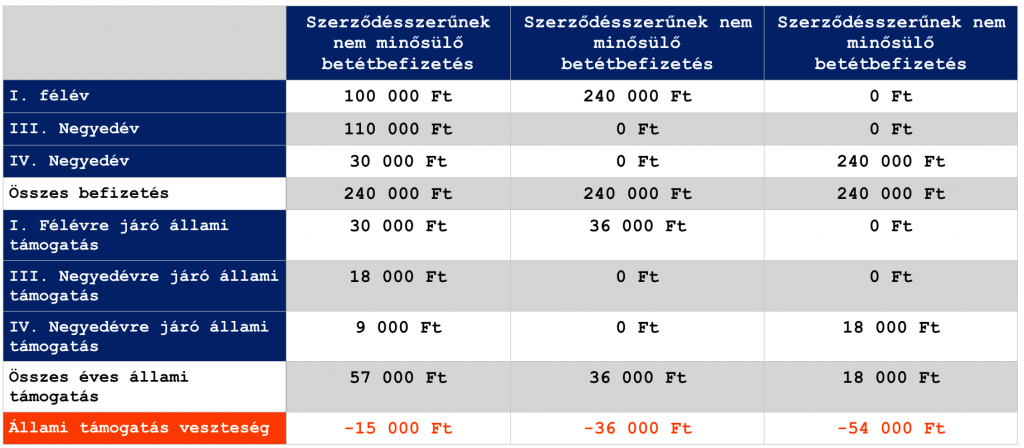

Hogyan lehet elbukni az állami támogatást?

Nagyon fontos, hogy minden hónapban a pénztár által meghatározott időre beérkezzen az adott havi megtakarításunk összege a pénztár számlájára, máskülönben akár elbukhatjuk az állami támogatás részösszegét is.

Állami támogatás szempontjából fontos, hogy az ügyfél ne év végén egy összegben teljesítse a befizetéseit. Amennyiben így tesz, az állami támogatás jelentős részétől elesik, mivel a megtakarítási év III. és IV. negyedévében befizetett saját megtakarítás összege után csak a teljes évi megtakarítás alapján megszolgált állami támogatás maximum 25-25%-a igényelhető.

A lakástakarék kiutalási időszaka

A lakástakarék kiutalását is a lakástakarék törvény szabályozza és egységesen érvényes, bármelyik lakástakaréknál kötjük meg a szerződést. Ezidáig 3 hónapban határozták meg ezt az időt, azonban 2017 óta 2 hónapos kiutalási idővel kell számolnunk, amennyiben nem igénylők felárért azonnali kiutalást.

A szerződés kiutalása nem egyenlő a kifizetéssel! A két hónapos kiutalási időszak során az ügyfélnek döntenie kell, hogy lakáscélja megvalósításához elegendő-e a saját befizetés, az állami támogatás és az ezekre járó betéti kamat, vagy igénybe kívánja venni a lakástakarék által nyújtott kedvező kamatozású lakáskölcsönt is.

A kiutalási időszak (2 hónap) 35. napjáig szükséges az ügyfélnek nyilatkoznia, amennyiben kéri a megtakarításának kiutalását a megadott kiutalási időszakban, ekkor kell meghatároznia, hogy mire szeretné felhasználni a szerződéses összeget.

A tervezett felhasználási céltól függően vagy előzetesen a 2 hónapos kiutalási időszakban (pl.: adásvétel, hitelkiváltás) vagy a törvényben rögzített határidőkön belül kell az igazolásokat (pl.: felújítás/korszerűsítés, az utolsó részfolyósítástól számított 120 napon belül) megküldeni.

Milyen utójogaink vannak a szerződéssel?

Módozatváltás

Azonos termékcsaládon és azonos módozatcsoporton belül van lehetőség módozatváltásra (megtakarítási idő és díj emelés/csökkentés)

Szerződéses összeg csökkentése

Bármikor csökkenthető a szerződéses összeg, amennyiben a kisebb összeg is elegendő számunkra (ezt senki nem ellenőrzi, szóval indoklás nélkül megtehetjük).

Felmondás

A lakástakarékot bármikor írásban felmondhatjuk (felmondási idő 2 hónap). Négy évnél korábbi időpontban történő felmondás esetén az ügyfél nem jogosult az állami támogatásra és annak kamataira. Csak a befizetéseket és a betéti kamatot kaphatja meg (illetve amennyiben számlanyitási díjkedvezménnyel kötötte a szerződést, abban az esetben a péntár levonhatja a kedvezmény összegét). A felmondás díjmentes.

Amennyiben a felmondás 4 éven túl, de még az aláírt futamidő előtt történik meg, abban az esetben az előtakarékoskodó jogosulttá válik az időarányos megtakarítási összeg és állami támogatás felhasználására. Tehát egy 10 éves szerződést is felhasználhatunk 4-5-6-8 év múlva. ebben az esetben időarányosan kapjuk meg a megtakarítási összeget. A pénztárnak joga van időarányosan levonni a megadott kedvezmény összegét is.

OBA garancia a lakástakarék szerződésnél

Amikor lakástakarék szerződést nyitunk, akkor az összes befizetésünket az Ország Betétbiztosítási Alap (OBA) garanciája védi, ami a lakástakarék-pénztár esetleges csődjének esetén vállal maximum 100 000 EUR értékhatárig 100%-ban kiterjedű tőke- és kamatgaranciát személyenként. Ez azt jelenti, hogy a pénzünk teljes mértékben ellenőrzött és biztonságos helyen van, amiből minden esetben visszakaphatjuk a pénzünket.

Fontos megjegyezni, hogy személyenként 100 000 EUR-ig jár a visszatérítés. Egy szerződőnek 5 szerződés lehet a nevén, így a maximális 10 éves lakástakarékokkal számolva – amiknek a lejárata előtt 1 hónappal jelentene csődöt a pénztár – a szerződésenkénti 20 000 forintos maximálisan támogatott befizetés mellett az alábbi számokat vehetjük figyelembe:

3 135 630 Ft teljes megtakarítási összeg

– 1 hónap (20 150,- + 6 000 ,-)

= 3 109 480 Ft

x5 db szerződés = 15 547 400 forint, ami mai árfolyamon (310 HUF/EUR) 50 152 EUR-t jelent. Tehát ebben az esetben az OBA biztosítaná mind az 5 szerződés megtakarítását.

De mi történik a Fundamenta lakástakarék új konstrukciójával, amiben havi 40 000 forintot tudunk szerződésenként félretenni?

5 547 943 Ft teljes megtakarítási összeg

– 1 hónap (40 150,- + 6 000,-)

= 5 501 793 Ft

x5 db Fundamenta lakástakarék szerződés= 27 508 965 forint, ami mai árfolyamon (310 HUF/EUR) 88 738 forintnak felel meg. Tehát az OBA ebben az esetben is teljes mértékben biztosítja az 5 db szerződést.

Bónusz cikk: A NAGY ÖSSZEHASONLÍTÁS: 4 vs 10 éves lakástakarék a hitel mellé

Mire használható fel a lakástakarék szerződés?

Ajtó-ablak

- ablak

- bejárati kapu

- biztonsági rács

- biztonsági üvegfólia

- biztonsági zár

- garázs ajtó

- harmonika ajtó

- kilincsek

- kopogtató

- napellenző

- névjegytábla

- redőny

- reluxa

- szúnyogháló

- távirányító bejárati kapuhoz

- védőrács

- nyílászárókhoz szigetelő anyag

- ablakok építése, üvegezése

- autó bejáró építése

Fürdőszoba

- csempe

- járólap

- szaniterek

- gázbojler

- hidromasszázs

- kád

- pezsgőfürdő

- szappantartó,falra szerelhető akasztók

- szauna

- tükör

Konyha

- beépített hűtőgép

- beépített konyhamalac

- beépített mikrohullámú sütő

- beépített mosogatógép

- beépített konyhabútor

- beépített szag és páraelszívó

- beépített főzőlap

- beépített gáztűzhely

- beépített lávaköves sütő

Ház

- lakás, családi ház, tanyai lakóingatlan vásárlása, építése vagy cseréje

- terasz kiépítés

- teraszra napellenző

- térkő és annak lerakása

- riasztóberendezés

- búvárszivattyú

- kútfúrás

- medence

- szauna

- tereprendezés

- termőföld

- díszkő burkolat a járdán

- elektromos kapu

- garázs építés /felújítás

- konténer, anyag – és sitt szállítás

Szoba

- galéria

- gardrób

- polcrendszerek és ezekhez szükséges anyagok

- fürdőszobai szekrények

- bútorlap

- csavarok

- különféle gipszstukkók

- karnis

- szalag függöny

- padlószőnyeg

- pvc szőnyeg

Hűtés-fűtés

- beépített légkondícionáló

- cserépkályha készítés

- kandalló készítés

- radiátorokhoz hő visszaverő fólia

- radiátor

- villanykályha vétel, beszerelés

- napelem

Világítás

- villanykapcsoló

- izzó

- csillár

- falra és menyezetre szerelt lámpatest

- kerti kandeláber

- antenna cseréje

- internet, kábe tv., telefonhálózat kiépítése

Szeretnél lakástakarékot kötni?Segítünk a legjobb akciókkal és szakértelemmel!

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. április 11. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | ápr 6, 2018 | Cikkek - pénzügyi blog, Felső bal, info

2018-ban is számos lehetőség kínálkozik arra, hogy a családunk illetve a gyermekünk után különböző jogcímen vegyünk igénybe vissza nem térítendő állami támogatásokat, adókedvezményeket, pénzeket. Ez a családtámogatások 2018 koncepciója, amit ebben a cikkben végigveszünk, hogy biztosan ne maradj le semmiről sem!

Tartalom:

- Családtámogatások 2018: a gyermekek után járó támogatások

- A családi pótlék 2018

- Gyermekgondozást segítő ellátás: GYES 2018

- Gyermeknevelési támogatás: GYET 2018

- Anyasági támogatás

- Csecsemőgondozási díj: CSED 2018

- Gyermekgondozási díj: GYED 2018, Diplomás GYED 2018

- Laktóz intolerancia miatt alanyi jogon járó adókedvezmény 2018

- Családi adókedvezmény 2018

- Első házasok adókedvezménye 2018

- Pénzügyi termékekhez igénybe vehető adójóváírások, állami támogatások

- Lakáscélra alanyi jogon megszerezhető állami támogatás

- Nyugdíjcélra igénybe vehető adókedvezmények

- Egészséget egészségpénztárból

- CSOK 2018

Családtámogatások 2018 : a gyermekek után járó támogatások

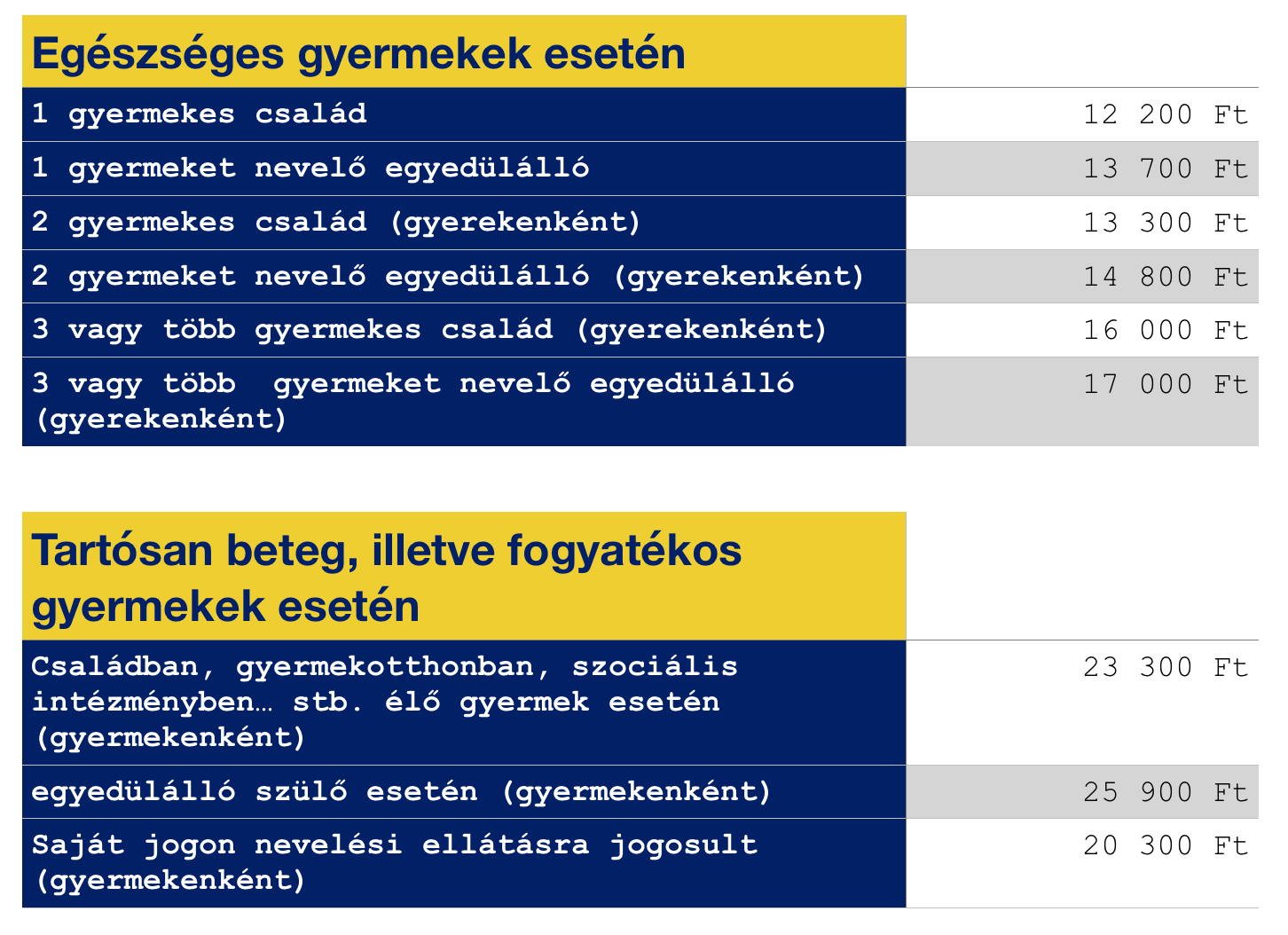

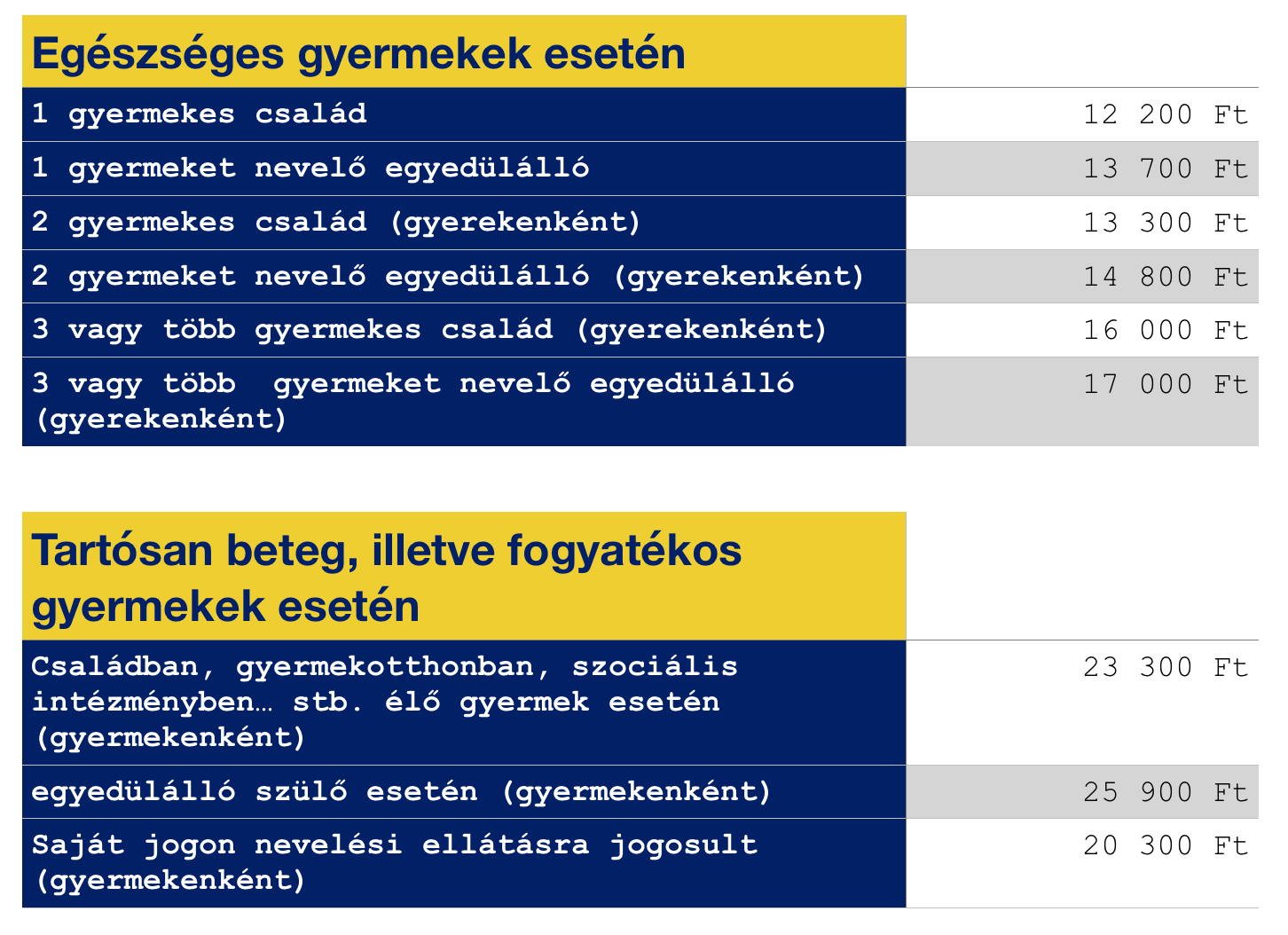

1. A családi pótlék 2018

Ki jogosult a családi pótlékra 2018-ban? A családi pótlékot bármelyik szülő igényelheti, aki a gyermeket neveli. Az igényléshez a Magyar Államkincstár által kiadott hivatalos formanyomtatvány benyújtása szükséges. Nemcsak vér szerinti szülő, hanem akár hivatásos nevelőszülő vagy örökbefogadó szülő, illetve a gyám is megkaphatja. Illetve a szülővel együttélő élettárs (hivatalos Éllettársi Nyilatkozatok Nyilvántartásában szereplő) is jogosult a támogatásra. Innen tölthető le:

Kérelem családi pótlék megállapítására

A családi pótlékot 2016-tól már a megyei Kormányhivataloknál tudod igényelni. Néhány éve a családi pótlék fogalmát két részre bontották, így jelenleg a nevelési ellátás és az iskoláztatási támogatás együtt képezi a családi pótlékot 2018-ban is.

Fontos: Mivel a családi pótlékot visszamenőlegesen „csak” két hónapra lehet igényelni, ezért fontos, hogy amint jogosulttá válunk rá, minél hamarabb kezdjük el intézni, hogy a családi pótlék utalás minél hamarabb megérkezzen!

A nevelési ellátás

(Cst. 7. §) a gyermek születésétől a tankötelezetté válása évének október 31-ig jár az ügyfél részére. Továbbá nevelési ellátásra saját jogán is jogosultságot szerezhet a kérelmező – a feltételek fennállása esetén.

A nemzeti köznevelésről szóló törvény rendelkezései szerint a gyermek abban az évben, amelynek augusztus 31. napjáig a hatodik életévét betölti, legkésőbb az azt követő évben tankötelessé válik. Az a gyermek, akinek esetében azt a szakértői bizottság javasolja, további egy nevelési évig az óvodában részesül ellátásban, és ezt követően válik tankötelessé.

Ki jogosult nevelési ellátásra?

Nevelési ellátásra jogosult:

- a saját háztartásban nevelt gyermek vér szerinti, vagy örökbe fogadó szülője,

- a saját háztartásban nevelt gyermek szülőjével együtt élő házastárs,

- az a személy, aki a saját háztartásában nevelt gyermeket örökbe kívánja fogadni, és az erre irányuló eljárás már folyamatban van (a fentiek elnevezése együttesen: szülő)

- a nevelőszülő, a hivatásos nevelőszülő a gyám,

- akinél a gyermeket a Gyvt. alapján ideiglenes hatállyal elhelyezték (1997. évi XXXI. törvény (Gyvt.) 72. § (1) bekezdés),

- a gyermekotthon vezetője a gyermekotthonban nevelt,

- a szociális intézmény vezetője az intézményben elhelyezett,

még nem tanköteles gyermekre tekintettel.

Az iskoláztatási támogatás a tankötelessé válás évének november 1-jétől a tankötelezettség teljes időtartamára, valamint a tankötelezettség megszűnését követően közoktatási intézményben tanulmányokat folytató gyermekre tekintettelannak a tanévnek az utolsó napjáig jár, amelyben a gyermek a 20. életévét, sajátos nevelési igényű gyermek esetén a 23. életévét betölti.

Ki jogosult iskoláztatási támogatásra?

Iskoláztatási támogatás (Cst. 8. §) iránti kérelmet a következő ügyfelek nyújthatnak be:

- a saját háztartásban nevelt gyermek vér szerinti, vagy örökbe fogadó szülője,

- a saját háztartásban nevelt gyermek szülőjével együtt élő házastárs

- az a személy, aki a saját háztartásában nevelt gyermeket örökbe kívánja fogadni, és az erre irányuló eljárás már folyamatban van (a fentiek elnevezése együttesen: szülő)

- a nevelőszülő, a hivatásos nevelőszülő. a gyám

- akinél a gyermeket a Gyvt. alapján ideiglenes hatállyal elhelyezték (1997. évi XXXI. törvény (Gyvt.) 72. §. (1) bekezdés),

- a gyermekotthon vezetője a gyermekotthonban nevelt,

- a javítóintézet igazgatója vagy a büntetés-végrehajtási intézet parancsnoka a javítóintézetben nevelt, vagy büntetés-végrehajtási intézetben lévő, és gyermekvédelmi gondoskodás alatt álló tanköteles gyermekre tekintettel,

- a szociális intézmény vezetője az intézményben elhelyezett gyermekre tekintettel

- a gyámhivatal által a szülői ház elhagyását engedélyező határozatban megjelölt személy.

Saját jogán az az ügyfél kérelmezheti az iskoláztatási támogatást, aki közoktatási intézményben tanulmányokat folytat, a tankötelezettsége megszűnt, és

- akinek mindkét szülője elhunyt,

- akinek a vele egy háztartásban élő hajadon, nőtlen, elvált, vagy házastársától külön élő szülője elhunyt,

- aki kikerült az átmeneti vagy tartós nevelésből

- akinek a gyámsága nagykorúvá válása miatt szűnt meg

- aki a vér szerinti, örökbe fogadó szülőjével, nevelőszülővel, hivatásos nevelőszülővel, gyámmal nem él egy háztartásban

- a gyámhivatal szülői ház elhagyását engedélyező határozata szerint az iskoláztatási támogatást a nagykorúvá válása előtt is részére folyósították.

Jogosultak továbbá a bevándorlási vagy letelepedési engedéllyel rendelkező, vagy magyarországi hatóság által menekültként elismert személy.

Amennyiben gyermekünk 18. életévét betöltve tartósan betegként van nyilvántartva a kiemelt családi pótlékot saját jogán továbbra is jogosult a támogatásra.

Kiemelt családi pótlékra is van lehetőség, amennyiben gyermekünk valamilyen tartós betegséggel küzd. Ezzel kapcsolatos betegségekről és fogyatékosságokról a magasabb összegű családi pótlék rendeletben tudhatunk meg többet.

A családi pótlék összege 2018-ban

A családi pótlék igénylése

A lakóhely vagy tartózkodási hely szerinti illetékes kormányhivatalnál, kormányablaknál igényelhető.

Szükséges nyomtatványok:

- első gyermek esetén: “Igénybejelentés családtámogatás ellátásokra ” című formanyomtatvány

- testvér születése esetén: “Bejelentés gyermekszámváltozásról” című formanyomtatvány

- csatolandó dokumentumok:

- igénylő személyi igazolványa, lakcímkártyája, TAJ-száma

- külföldi személy esetén plusz:

- E401 és E411-es nyomtatvány A és B része

- gyermek anyakönyvi kivonata (eredeti példány) , Taj-száma

- szülővel EGYÜTT ÉLŐ HÁZASTÁRS igénylőnek a házassági anyakönyvi kivonata

- az igénylő GYÁM-nak a gyámhatóság gyámrendelő határozata

- annak a személynek, aki a saját háztartásában nevelt gyermeket örökbe kívánja fogadni, és az erre irányuló eljárás már folyamatban van,a gyámhivatal kötelező gondozásba történő kihelyezést elrendelő határozat.

Bónusz cikk: Hova érdemes félretenni a családi pótlékot 2018-ban?

2. Gyermekgondozást segítő ellátás : GYES 2018

Mi az a GYES?

A gyermekgondozást segítő ellátásról szóló 1998.évi LXXXIV. tv. 20§ – 22§ -a rendelkezik. Az ellátás biztosítási jogviszony nélkül is igénybe vehető, amennyiben: a gyermek már elmúlt egy éves de még nem töltötte be a 3. életévét,

ikerterhesség esetén a tankötelessé válás évéig tartósan beteg,

illetve súlyosan fogyatékos gyermek esetén a 10. életévének betöltéséig

Kik igényelhetik?

A gyermek vér szerinti szülője mellett, már az örökbefogadó szülője, tovább annak együtt élő házastársa (nagyszülők) is igényelheti. Ezekben az esetekben a következő feltételeknek kell teljesülniük:

- a gyermek betöltötte első életévét

- a gyermek gondozása, nevelése a szülő háztartásában történik

- a gyermek szülei írásban nyilatkoznak arról, hogy a gyermekgondozást segítő ellátásról lemondanak, és egyetértenek a gyermekgondozást segítő ellátásnak nagyszülő részéről történő igénylésével

- a szülő háztartásában nincs másik olyan gyermek vagy ikergyerek, akire tekintettel gyermekgondozást segítő ellátást folyósítanak.

Hogyan igényeljem a GYES-t?

A GYES kizárólag írásban igényelhető a “Igénylés családtámogatási ellátásokra” című formanyomtatványon, és a 2.számú pótlap kitöltésével. (amennyiben nagyszülő igényli a támogatást, ezt csakis kormányhivatalnál teheti meg, s ebben az esetben a 2. számú pótlap helyett a 3. számút kell kitölteni.

Amennyiben a GYES-t a szülők veszik igénybe, a lakó vagy a tartózkodási hely szerinti illetékes kormányhivatalt vagy kormányablakot kell felkeresniük kivéve, ha munkahelyükön családtámogatási kifizetőhely működik.

Amennyiben nagyszülők igényik a támogatást, ők ezt csakis kizárólag kormányhivatalnál tehetik meg.

Csatolandó dokumentumok a GYES igényléséhez :

- az igénylő személyi igazolványa

- lakcímkártyája

- adóazonosító jelét tartalmazó igazolvány (közismertebb nevén adókártya)

- a gyermek születési anyakönyvi kivonata (eredeti példányban)

- valamint mind a szülő, mind a gyermek TAJ-kártyájára

- Kérelem gyermekgondozást segítő ellátás megállapítására

Indokolt esetben bekérik továbbá:

- a tartósan beteg, vagy súlyosan fogyatékos gyermek esetén a betegség jellegét igazoló orvosi igazolást

- állami gondoskodás alatt álló gyermek nevelőszüléjétől a gyámhatóság határozatát a gyermek elhelyezéséről

- ha az igénylő bankszámlára kéri a folyósítást, a számlavezető banktól igazolást a számla meglétéről, érvényességéről

GYES 2018 kifizethető összege

A gyermekgondozási támogatás havi összege – függetlenül a gyermekek számától – azonos az öregségi nyugdíj mindenkori legkisebb összegével, töredékhónap esetén egy naptári napra a havi összeg harmincad része.

A GYES 2018 összegéből nyugdíjjárulék, illetve magán-nyugdíjpénztári tagdíj kerül levonásra (10%). A szülő 25 650 forintot kap kézhez.

Az ellátás összege ikergyermekek esetén:

- 2 gyermek : öregségi nyugdíj mindenkori legkisebb összegének 200%-a

- 3 gyermek : öregségi nyugdíj mindenkori legkisebb összegének 300%-a

- 4 gyermek. öregségi nyugdíj mindenkori legkisebb összegének 400%-a

- 5 gyermek: öregségi nyugdíj mindenkori legkisebb összegének 500%-a

- 6 gyermek: öregségi nyugdíj mindenkori legkisebb összegének 600%-a

3. Gyermeknevelési támogatás 2018 (GYET)

Ki jogosult a gyermekvédelmi támogatásra? (GYET 2018). A gyermeknevelési támogatásra az a szülő vagy gyám jogosult, aki saját háztartásában 3 vagy több kiskorú gyermeket nevel. A támogatás a legfiatalabb gyermek 3. életévének betöltésétől a a 8. életév betöltéséig jár. Méltányossági kérelemből származó hosszabításra van lehetőség, amennyiben igazoltan szükséges a család helyzete miatt a támogatás folyósítása.

+1 A támogatásban nem részesülhet az a személy, aki kereső tevékenységet heti 30 órát meghaladóan folytathat, de ha a munkavégzés otthonában történik, akkor nincs efféle időkorlátozás.

Mekkora összeg igényelhető?

A gyermeknevelési támogatás (GYET 2018) összege megegyezik az öregségi nyugdíj mindenkori legkisebb összegével (függetlenül a háztartásban nevelt gyermekek számától). Mivel 2018-ban az öregségi nyugdíj összege nem emelkedik a korábbi évekhez képest, ez havi 28.500 forintot jelent. Mivel az ellátás összegéből 10 százalék nyugdíjjárulék kerül levonásra, ezért ténylegesen 25.650 forintot utalnak havonta. Nem teljes, hanem töredék hónap esetén egy naptári napra a havi összeg harmincad része jár.

Mikor nem vagyunk jogosultak a GYET-re?

A gyermeknevelési támogatás nem jár annak a személynek, aki

- olyan gyermek után igényli a gyermeknevelési támogatást,

- akit a gyermekek védelméről és gyámügyi igazgatásról szóló törvény alapján ideiglenes hatállyal elhelyeztek, nevelésbe vettek, továbbá 30 napot meghaladóan szociális intézményben helyeztek el,

- előzetes letartóztatásban van, vagy szabadságvesztés büntetését tölti,

- illetve aki rendszeres szociális pénzellátásban részesül, ide nem értve a gyermekgondozást segítő ellátást és gyermeknevelési támogatást, az ezek folyósítása mellett végzett kereső tevékenység után járó táppénzt, baleseti táppénzt, továbbá a járási hivatal által a fokozott ápolást igénylő súlyosan fogyatékos személy gondozását, ápolását végző személy kérelmére megállapított ápolási díjat.

Hogyan igényelheted meg a GYET-et?

A nyomtatvány mellett szükséges csatolnunk az alábbi iratokat is:

- érvényes személyi igazolvány, útlevél vagy jogosítvány

- külföldi állampolgár esetében érvényes bevándorlási, letelepedési engedély

- indokolt esetben a jogcímet igazoló gyámsági határozatot

- indokolt esetben házassági anyakönyvi kivonatot vagy bejegyzet élettársi jogviszonyt igazoló okiratot

- adókártyát

A támogatás megállapításáról az igénylő lakóhelye szerint illetékes megyeszékhely szerinti járási hivatal dönt, a kérelmet hozzájuk kell eljuttatni. Amennyiben a jogosultsági feltételek fennállnak, az ellátás már az igény benyújtásának időpontjától jár. Késedelmes benyújtása esetén visszamenőleg legfeljebb két hónapra, az igénybejelentés napját megelőző második hónap első napjától számítva igényelhető meg a támogatás.

4. Anyasági támogatás

Ki jogosult az anyasági támogatásra? Anyasági támogatásra jogosult a szülést követően a) az a nő, aki várandóssága alatt legalább négy alkalommal – koraszülés esetén legalább egyszer – várandósgondozáson vett részt; (az anyasági támogatás a jogosultat akkor is megilleti, ha a gyermek halva született) b) az örökbefogadó szülő, ha a szülést követő hat hónapon belül az örökbefogadást jogerősen engedélyezték; c) a gyám, ha a gyermek a születését követően hat hónapon belül – jogerős határozat alapján – a gondozásába kerül.

Az anyasági támogatás összege 2018-ban

Az anyasági támogatás – gyermekenkénti – összege azonos a gyermek születésének időpontjában érvényes öregségi nyugdíj legkisebb összegének 225%-ával (2018-ban 64 125 Ft), ikergyermekek esetén 300%-ával (2018-ban 85 500,-Ft).

Hogyan lehet az anyasági kérelmet benyújtani?

Az anyasági támogatás iránti igény benyújtása az „Kérelem anyasági támogatás megállapítására„ című formanyomtatvány kitöltésével történik. A formanyomtatvány tartalmazza a kérelemhez benyújtandó iratok, illetve iratmásolatok körét. A formanyomtatvány ingyenes. Az igényelbíráló szerv az igénylő lakóhelye szerint illetékes megyeszékhely szerinti járási hivatal, illetve, ha az igénylő munkahelyén működik ilyen, akkor a családtámogatási kifizetőhely.

Fontos: a terhesgondozást végző védőnő vagy orvos igazolása szükséges, amely igazollja, hogy a szülőnő részt vett megfelelő számú alkalommal aterhesgondozáson

Az anyasági támogatásra vonatkozó igényt a szülést követő hat hónapon belül lehet benyújtani!

5. Csecsemőgondozási díj (CSED 2018)

Mi az a CSED? A csecsemőgondozási díj a gyermek születéséhez kapcsolódóan kieső jövedelem pótlását szolgálja. Biztosítási jogviszonyhoz kötött pénzbeli ellátás, amely a szülési szabadság időtartamára jár.

Ki jogosult a csecsemőgondozási díjra (CSED 2018)?

Csecsemőgondozási díjra jogosult az a nő, aki a gyermeke születését megelőző két éven belül 365 napon át biztosított volt, és akinek a gyermeke

- a biztosítás tartama alatt vagy

- a biztosítás megszűnését követő negyvenkét napon belül születik, vagy

- a biztosítás megszűnését követően negyvenkét napon túl baleseti táppénz folyósításának az ideje alatt vagy a folyósítás megszűnését követő huszonnyolc napon belül születik.

A szülő nő helyett csecsemőgondozási díjra jogosultságot szerezhet

-

az a nő, aki a csecsemőt örökbefogadási szándékkal nevelésbe vette (a gyermek gondozásba vételének napjától),

-

az – a gyermekek védelméről és a gyámügyi igazgatásról szóló 1997. évi XXXI. törvény (a továbbiakban: Gyvtv.) 5. § sz) pontja szerinti – családbafogadó gyám, aki a csecsemőt jogerős döntés alapján gondozza (a gyám kirendelésének napjától),

-

a csecsemőt gondozó vér szerinti apa, ha a gyermeket szülő nő az egészségügyi szolgáltató által – az e törvény végrehajtására kiadott kormányrendeletben meghatározott adattartalmú nyomtatvány szerint – igazoltan, az egészségi állapota miatt kikerül abból a háztartásból, ahol a gyermeket gondozzák (az igazoláson feltüntetett naptól a gyermeket szülő nő – igazolás szerinti – egészségi állapotának fennállásáig),

- a csecsemőt gondozó vér szerinti apa, ha a gyermeket szülő nő meghal (az elhalálozás napjától),

- az a férfi, aki a csecsemőt örökbefogadási szándékkal nevelésbe vette, ha a gyermeket vele együtt örökbe fogadni szándékozó nő az egészségügyi szolgáltató által – az e törvény végrehajtására kiadott kormányrendeletben meghatározott adattartalmú nyomtatvány szerint – igazoltan, az egészségi állapota miatt kikerül abból a háztartásból, ahol a gyermeket gondozzák (az igazoláson feltüntetett naptól a gyermeket szülő nő – igazolás szerinti – egészségi állapotának fennállásáig),

- az a férfi, aki a csecsemőt örökbefogadási szándékkal nevelésbe vette, ha a gyermeket örökbe fogadni szándékozó nő meghal (az elhalálozás napjától),

amennyiben a fentebb meghatározott feltételek bármelyikének bekövetkezése napján a szülő nőre vonatkozó jogosultsági feltételekkel rendelkezik.

A csecsemőgondozási díjra való jogosultsághoz szükséges előzetes 365 nap

A csecsemőgondozási díjra jogosultsághoz szükséges előzetes 365 napi biztosítási időbe be kell számítani

- a társadalombiztosítás ellátásaira és a magánnyugdíjra jogosultakról, valamint e szolgáltatások fedezetéről szóló 1997. évi LXXX. törvény 5.§-a szerinti biztosításban töltött időt,

- a biztosítás megszűnését követő baleseti táppénz, csecsemőgondozási díj, gyermekgondozási díj folyósításának az idejét – kivéve az ún. diplomás gyedet (a kötelező egészségbiztosítás ellátásairól szóló 1997. évi LXXXIII. törvény 42/E.§ alapján megállapított gyermekgondozási díj),

- közép- vagy felsőfokú oktatási intézmény nappali tagozatán egy évnél hosszabb ideje folytatott tanulmányok idejéből 180 napot,

- a rehabilitációs járadék, rehabilitációs ellátás folyósításának idejét.

A csecsemőgondozási díjra való jogosultsághoz szükséges előzetes 365 napi biztosítási időnek nem kell folyamatosnak lennie.

Mennyi időre jár a CSED? A szülési szabadságnak megfelelő időtartamra jár. Az anyát 24 hét szülési szabadság illeti meg. A CSED legfeljebb a baba megszületését követő 168. napig jár, kivéve koraszülött gyerek esetében..

Mekkora a CSED összege?

A csecsemőgondozási díj a naptári napi alap, illetve a naptári napi jövedelem 70 %-a. Az így megállapított összeg személyi jövedelemadó köteles bruttó összeg, a megjelölt adókedvezmények figyelembevételével a személyi jövedelemadó-előleget a folyósító szerv levonja.

A csecsemőgondozási díj után egészségbiztosítási és nyugdíjjárulékot nem kell fizetni.

Igényléshez szükségem dokumentumok

- a várandósgondozásról szóló kiskönyv másolata

- a várandós-állományba vételről szóló orvosi igazolás

- a gyermek születési anyakönyvi kivonatának másolata (amennyiben az ellátást a gyermek születésének napjától veszik igénybe)

- örökbefogadás esetén gyámhivatali határozat vagy gyámhivatali igazolás arról, hogy a csecsemőt örökbefogadási szándékkal nevelésbe vették

- foglalkoztatói igazolás, amennyiben a munkahely nem TB kifizetőhely

- “Jövedelemigazolás egészségbiztosítási ellátás megállapításához” című nyomtatvány, ha az igénylőnek megszűnt a biztosítási jogviszonya

- igazolvány abiztosítási jogviszonyról és az egészségbiztosítási ellátásokról

-

a „Nyilatkozat csecsemőgondozási díj megállapításához” elnevezésű nyomtatvány

További információ: OEP CSED információs oldal

6. Gyermekgondozási díj (GYED 2018, Diplomás GYED 2018)

Mi az a GYED? A CSED lejárta után lehte igényelni a GYED-et, amely a gyermek 2. életévének betöltéséig jár, ikerterhességkor ez az idő egy évvel meghosszabodik, azaz a gyerekek 3. életévük betöltéséig. Diplomás GYED esetében a gyermek születésétől számítva, a gyermek első életévének betöltéséig jár.

GYED összege 2018

A minimálbér 2018-ban bruttó 138 000 forint, a garantált bérminimum pedig 180 500 forintra. A gyed a szülő korábbi keresetének 70%-a, de van maximuma: nem lehet több, mint a minimálbér kétszeresének 70%-a. A gyed összegét a szülést megelőző két évben szerzett jövedelem alapján számítják.

GYED példaszámítás: A szülő korábbi keresete bruttó 200 000 forint volt. A GYED várható összege bruttó bruttó 140 000 forint ebben az esetben

A legmagasabb elérhető összeg 2018-ban 193 200 forint.

A gyed a csecsemőgondozási díj (csed) lejárta után igényelhető, és a gyernek 2. életévének betöltéséig jár.

A „diplomás gyed” összege és időtartama is nő. A diplomás gyed azoknak jár, akik felsőoktatásban, nappali tagozatos hallgatói jogviszonyban vannak. Eddig ez a juttatás a gyermek születésétől 1 éves koráig járt, ez 2018-tól a gyermek 2 éves koráig bővül. Összege a minimálbérhez igazítva 89 200-ról 96 600 forintra, illetve 112 ezerről 126 350 forintra nő.

Diplomás GYED

Az igénylő a felsőoktatási hallgatói jogviszony alapján igényelt gyermekgondozási díj megállapítása iránti kérelmét az egészségbiztosító által rendszeresített és az egészségbiztosító honlapján közzétett „IGÉNYBEJELENTÉS Hallgatói jogviszony alapján igényelt gyermekgondozási díjra” elnevezésű nyomtatványon nyújthatja be.

A vér szerinti apa,

valamint a szülés napján nem biztosított szülő nő a hallgatói jogviszony alapján igényelt gyermekgondozási díj megállapítása iránti kérelmét a lakóhelye szerint illetékes járási hivatalhoz nyújthatja be.

Ha az anyuka a gyermek születésének napján biztosított, akkor a hallgatói jogviszony alapján igényelt gyermekgondozási díj megállapítása iránti kérelmét a foglalkoztatójához kell benyújtani.

Az igénybejelentéssel egyidejűleg a következő okmányokat kell bemutatni, benyújtani:

- a gyermek születési anyakönyvi kivonatának másolatát,

- a felsőoktatási intézmény által kiállított „Igazolás aktív hallgatói jogviszonyról gyermekgondozási díj igényléséhez” elnevezésű nyomtatványt,

- valamint, ha az igénylő az EGT tagállam állampolgára, akkor a magyarországi lakcíméről kiadott hatósági igazolvány másolatát.

- amennyiben a vér szerinti apa a szülő nő halála miatt igényli az ellátást, mellékelni kell a halotti anyakönyvi kivonat másolatát.

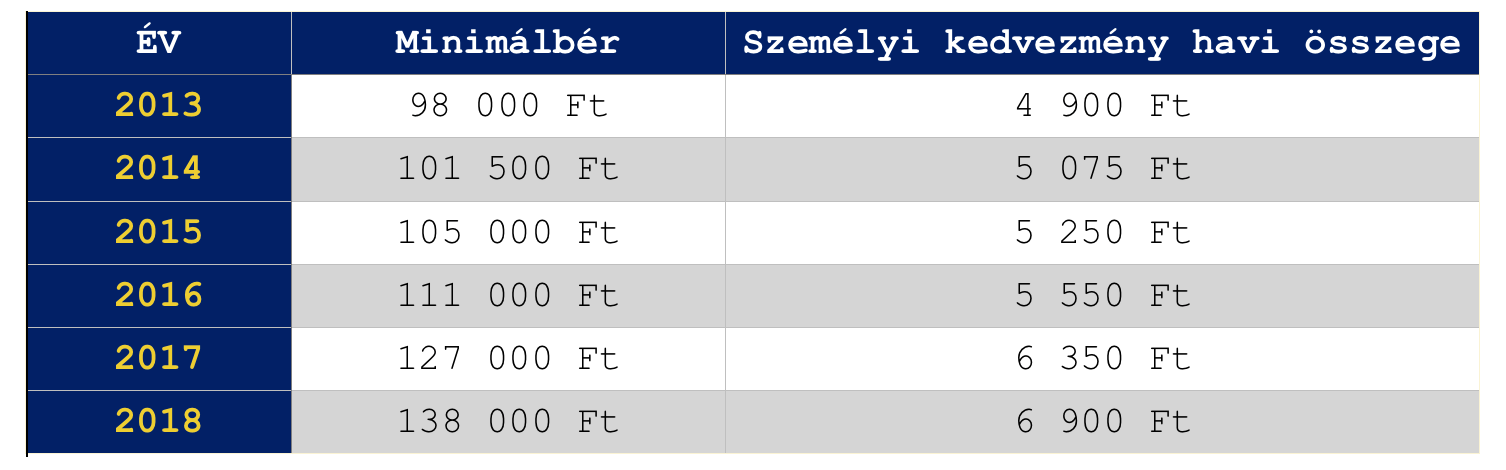

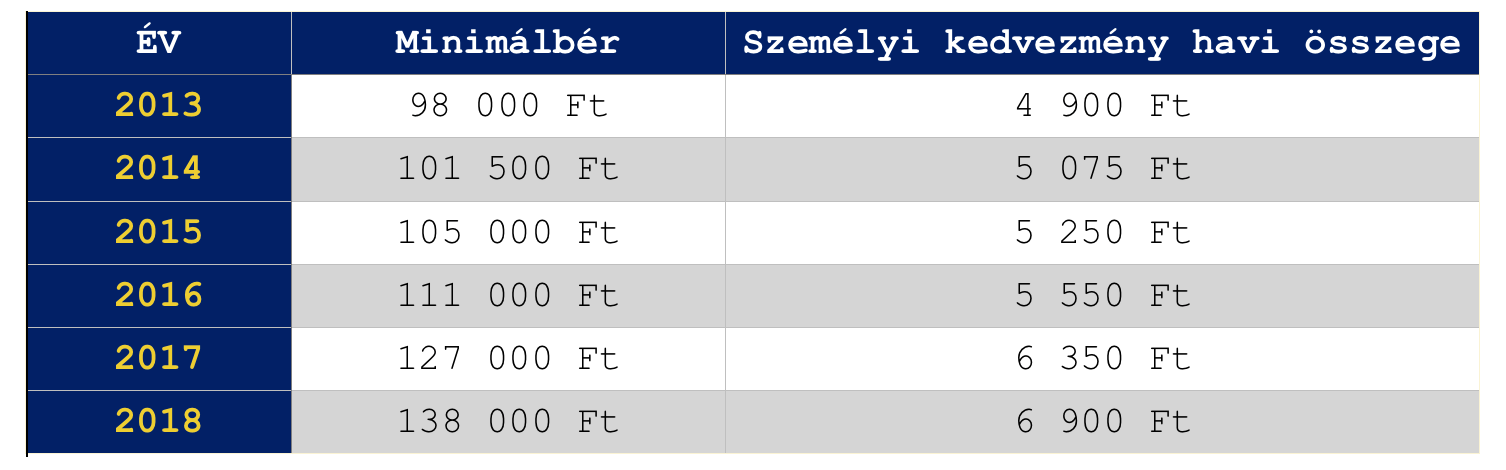

7. Laktóz intolerancia miatt alanyi jogon járó személyi adókedvezmény 2018

Laktóz intolerancia adókedvezmény törvény: 40. § Az összevont adóalap adóját csökkenti a súlyosan fogyatékos magánszemélynél az erről szóló igazolás alapján a fogyatékos állapot kezdő napjának hónapjától ezen állapot fennállása idején havonta az adóév első napján érvényes havi minimálbér 5 százalékának megfelelő összeg (személyi kedvezmény). (2)Súlyosan fogyatékos személynek azt kell tekinteni, aki az összevont adóalap adóját csökkentő kedvezmény igénybevétele szempontjából súlyos fogyatékosságnak minősülő betegségekről szóló kormányrendeletben említett betegségben szenved, továbbá, aki rokkantsági járadékban részesül.

Az adókedvezmény mértéke

Kik jogosultak a laktóz intolerancia adókedvezmény 2018-ra?

Ez nem állami támogatás hanem a saját jövedelmünk adóalapját csökkenthetjük vele, tehát több pénz marad a zsebünkben. Aki nem rendelkezik jövedelemmel, az sajnos nem tudja igénybe venni ezt a kedvezményt.

Két úgynevezett [szabályzó] van beépítve a jogosultsági elvárásokba. Az egyik esetben jogosultakká kellett válnunk a rokkantsági járadékra. Első esetben pedig meghatározott laktózbetegségekre (pl.: E73 -Laktóz intolerancia, E730- Veleszületett laktóz-hiány vagy E739- Laktóz intolerancia, k.m.n…stb)vehető igénybe a kedvezmény, amiről orvosi igazolást kell bemutatnunk.

Laktóz intolerancia igazolás nyomtatvány

Családi adókedvezmény 2018 mértéke

Az előző évekhez képest a családi adókedvezmény 2018 mértéke nem változott az egy vagy több gyermekes családoknálm viszont a 2 gyermekes családok családi adókedvezménye emelkedett.

- 1 gyermek esetén havonta 66 670 forint adóalap-kedvezményt

- 2 gyermek esetén havonta 116 670 forint adóalap-kedvezményt

- 3 vagy több gyermek esetén 220 000 forint adóalap-kedvezményt lehet igénybe venni GYERMEKENKÉNT.

Ez adókedvezményre lefordítva ennyit jelent (ennyivel lesz magasabb a nettó béred az adókedvezmény miatt)

- 1 gyermek esetén havonta 10 000 forint gyermekenként és havonta

- 2 gyermek esetén havonta 17 500 forint gyermekenként és havonta

- 3 vagy több gyermek esetén 33 000 forint gyermekenként és havonta.

Családi adókedvezmény nyilatkozat

Első házasok adókedvezménye 2018

Azok a fiatalok, akik úgy döntenek, hogy összeházasodnak, két évig járó, havi 5 000 forintos adókedvezményt vehetnek igénybe abban az esetben, ha legalább az egyik fél az első házasságát köti.

Magyarul nem feltétel mindkét félnek az „első házasság”. Az igénylésnek ugyanakkor nincsen felső korhatára. Az első házasok adókedvezménye 2018-ban azt jelenti, hogy összesen 120 000 forinttal több pénzt kapnak kézhez, ami egyfajta anyagi segítségnek is tekinthető.

Első házasok adókedvezménye nyilatkozat

Pénzügyi termékekhez igénybe vehető adójóváírások, állami támogatások

Lakáscélra alanyi jogon megszerezhető állami támogatás

Mi az a lakástakarék? A lakás-takarékpénztáraknál tudod befizetni lakáscélú megtakarításaidat (amikre szeretnél 30%-os állami támogatást kapni), illetve az általad kiválasztott pénztár adhat számodra lakáscélú jelzáloghitelt annak reményében, hogy ezzel meg tudod valósítani a céljaidat.

A maximálisan igénylhető állami támogatás évente és szerződésenként 72 000 forint, amihez havi 20 000 forintos befizetést (+150 forintos adminisztrációs költség) kell teljesíteni!

Töltsd le a lakástakarék könyvet ingyen, hogy megismerd a feltételeket!

Bónusz cikk 2: Az osztrákok és a szlovákok lemaradtak a lakástakarékról?

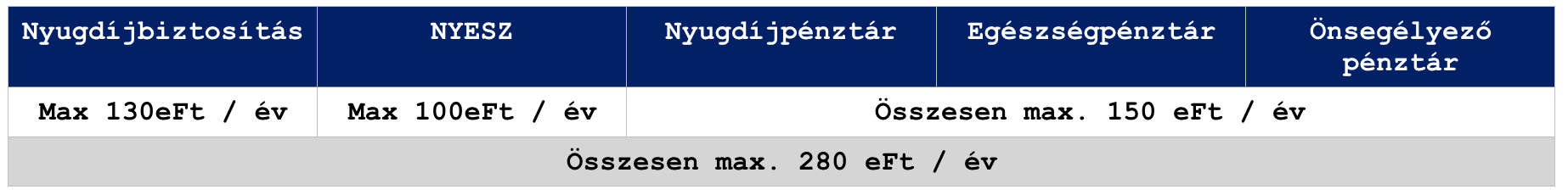

Nyugdíjcélra igénybe vehető adókedvezmények 2018

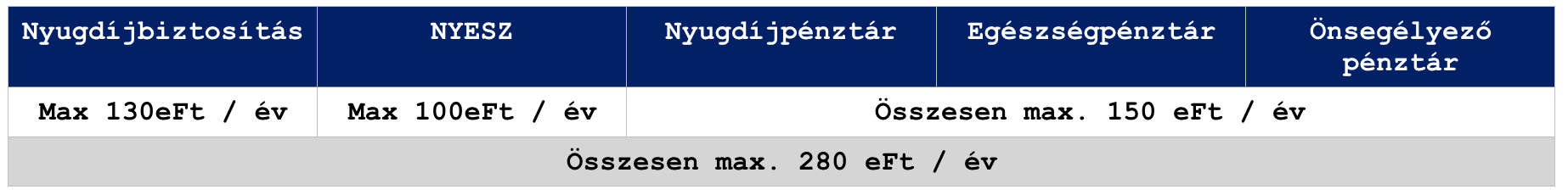

A nyugdíjcélú öngondoskodásunkat három államilag támogatott terméktípusban kezdhetjük el ( nyugdíjbiztosítás, nyesz, önyp), amik esetében minden befizetésre 20%-os adójóváírást vehetünk igénybe abban az esetben, ha van még fel nem használt, szabad SZJA alapunk.

A felhasználható keretek:

A táblázatból láthatjuk, hogy egy évben személyenként (tehát egy családban több keresőnek többszöröződik ez a keretösszeg) maximálisan 280 000 forintos adójóváírást vehet igénybe. Ezt a keretet 100%-osan kimerítheti kizárólag nyugdíjcélú megtakarítások (Önkéntes Nyugdíjpénztár + Nyugdíjbiztosítás és/vagy NYESZ) megkötésével, vagy pedig nyugdíjcélú és egészség célú termékek kombinálásval.

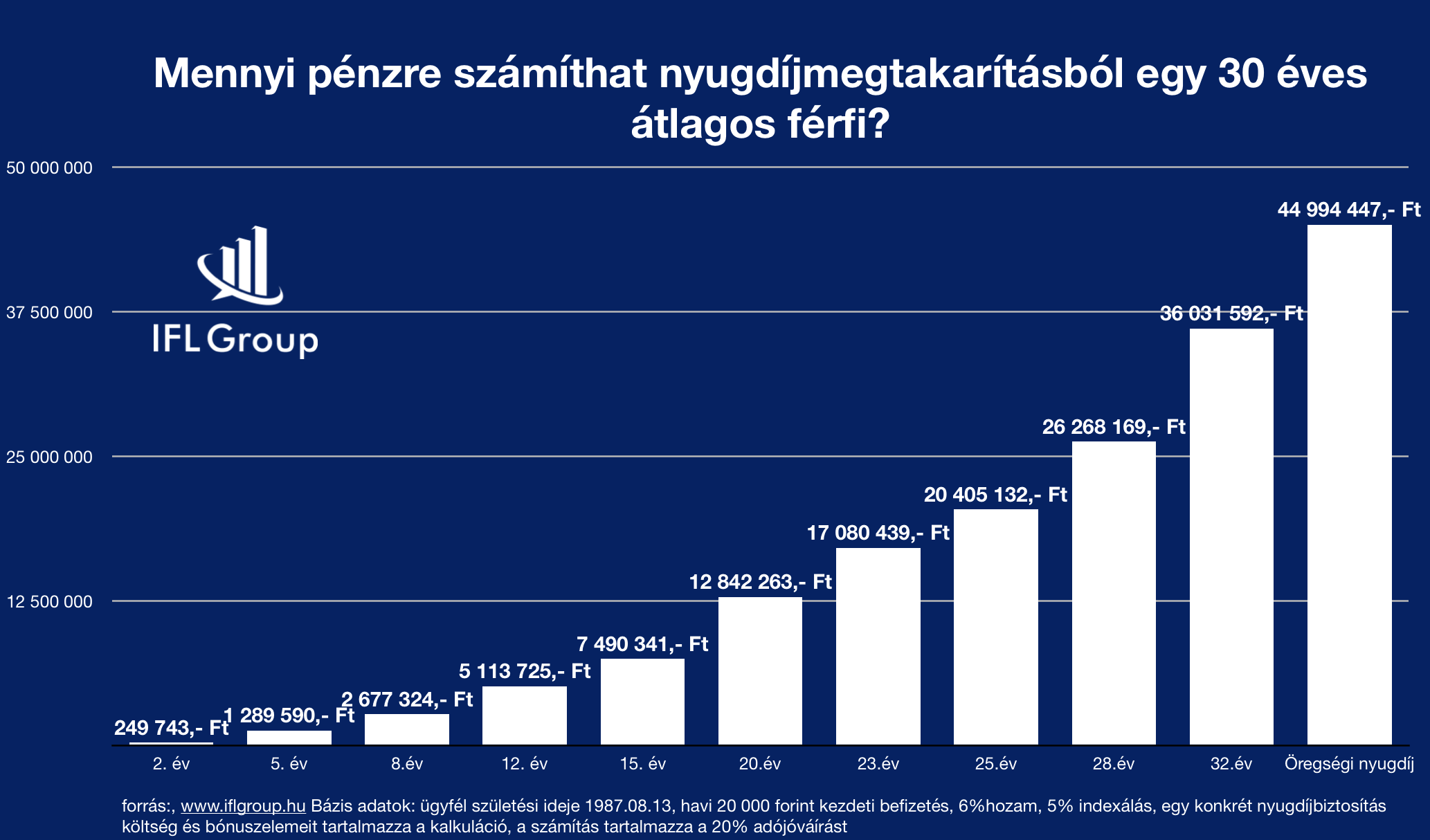

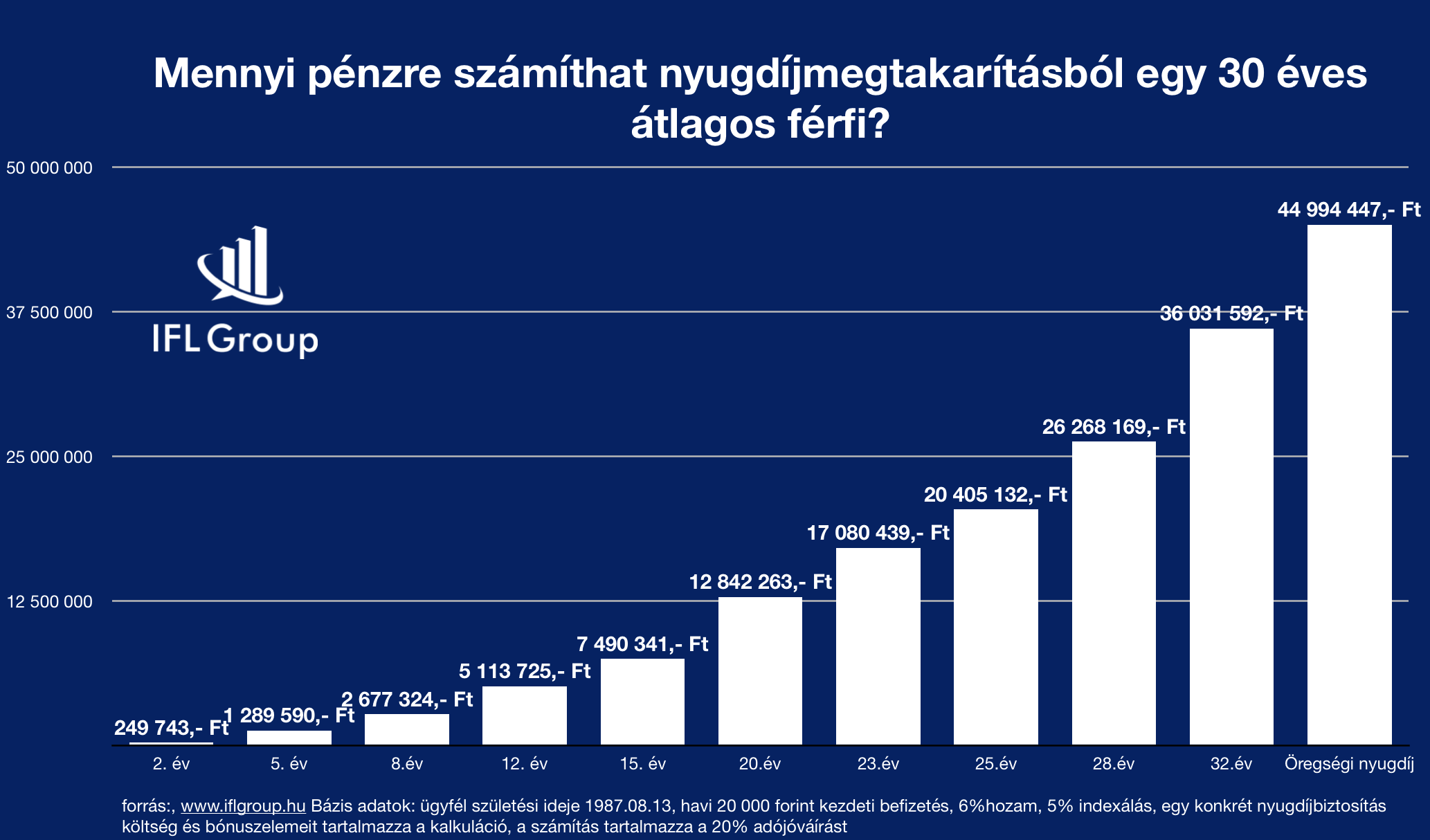

A nyugdíj célú öngondoskodás egyik lehetséges módja a nyugdíjbiztosítás. Ez a terméktípus olyan célhoz kötött befektetési forma, ahol megtakarításaidat több fajta befektetési eszközalapba fektetheted,valamint 20%- os állami adó-visszatérítést vehetsz igénybe, ezzel is növelve az elérhető hozamok mértékét.

Extra cikkek a témával kapcsolatban:

Megoldás a nyugdíjas éveinkre!- 1. Rész

Megoldás nyugdíjas éveinkre!- 2. Rész

Megoldás nyugdíjas éveinkre!- 3. Rész A nyugdíjbiztosításról őszintén

Fizessük az egészségügyi kiadásainkat egészségpénztárból 20%-ért cserébe

Mi az az egészségpénztár? Az állam az egészségmegőrzés támogatásával kapcsolatban 20%-os adójóváírást biztosít egészséggel kapcsolatos kiadásainkkal kapcsolatban, ha egészségpénztáron keresztül vásárolunk.

Mire használhatjuk fel az egészségpénztári kártyára való befizetéseinket?

- gyógyszerek

- gluténmentes élelmiszerek

- gyógyászati segédeszközök

- egészségügyi szolgáltatás

- otthoni gondozás

- gyógytorna, gyógymasszázs, fizioterápia

- kieső jövedelem pótlása

- gyógyteák, fog- és szájápolók

- sporteszköz

- természetgyógyászat

Az egészségpénztár működése

Nagyon leegyszerűsítve a folyamatot:

- Kiválasztjuk a számunkra megfelelő szolgáltatót (odafigyelünk a költségekre)

- Amint megkaptuk az egészségkártyát (olyan, mint egy bankkártya) ráutalunk pénzt

- Másnap már a beutalt pénz-költségek (1-2-3-4%) 100%-át felhasználhatjuk a pénztárban és egyéb helyen fizetésként (egészségpénztári kártyával fizetünk)

- Következő évben az adóbevallásunkba bevalljuk a pénztártól kapott igazolást az előző évi befizetéseinkről

- A Magyar Államkincstár a bevallás alapján az előző évi teljes befizetés 20%-át ráutalja a számlára, ami azonnal felhasználható egyenlegként jelenik meg. (Arra is megkapjuk a jóváírást, amit nem használtunk fel egyenleg, csak befizettünk).

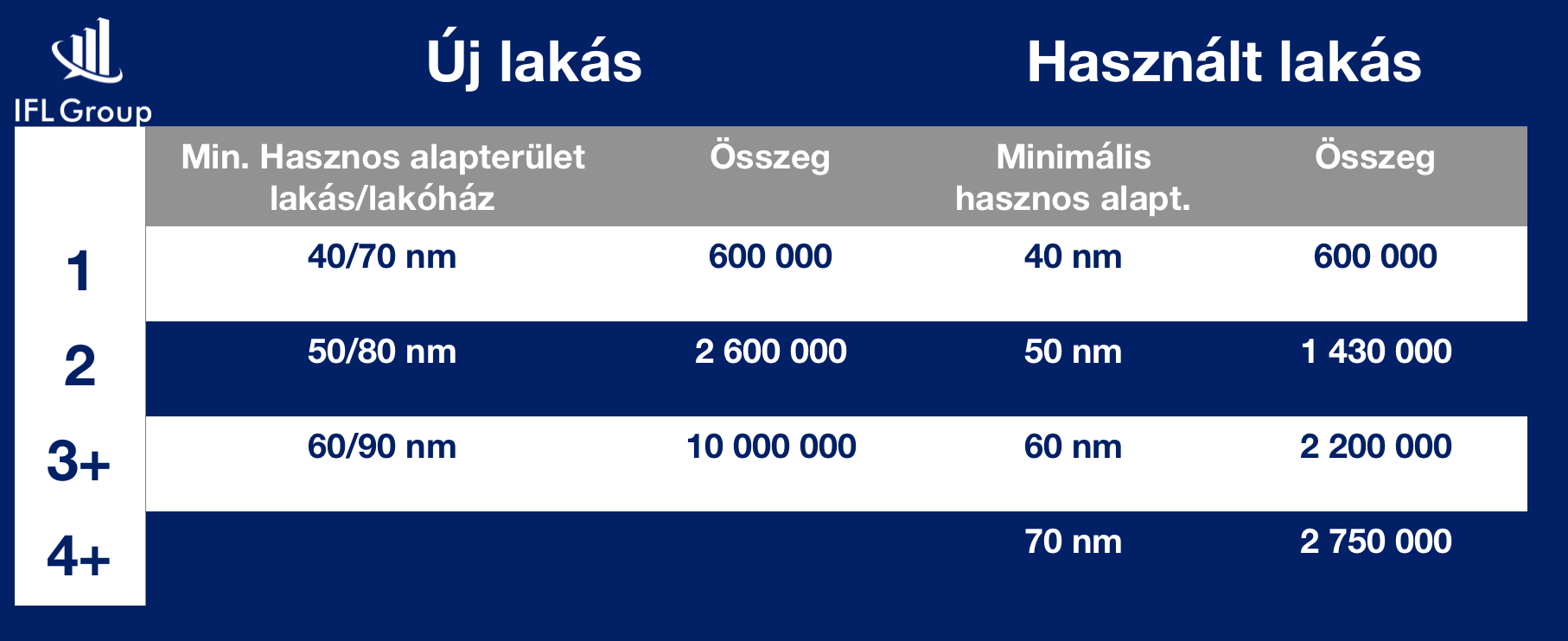

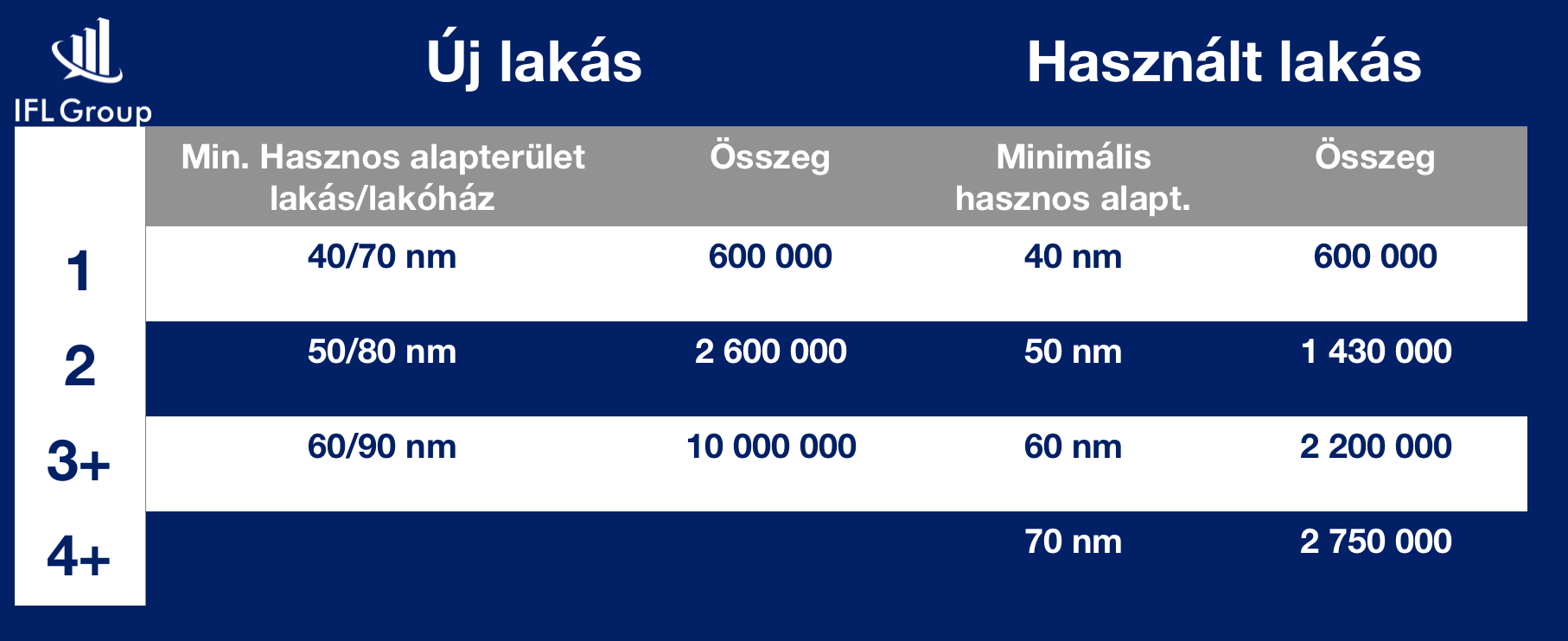

CSOK 2018

A Családi Otthonteremtési Kedvezmény (régi szocpol) alanyi jogon járó állami támogatás, amennyiben költözni szeretnénk, és ehhez rendelkezünk a megfelelő anyagi feltételekkel. A gyermekek számától függően vehetjük igénybe az összegeket.

Bónusz cikk: CSOK változások részletesen- 2018 március

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. április 06. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | márc 30, 2018 | Banki termékek, Cikkek - pénzügyi blog, Hitel, info

Melyik a legjobb hitelkonstrukció? Mindenki ezt a kérdést teszi fel magának és keresi rá a választ. Természetesen nem létezik egyetemes „legjobb megoldás”, hiszen minden hitelkonstrukció és ügyfél más megközelítést igényel. Azonban érdemes elgondolkodni időnként ezen és megnézni azokat az államilag támogatott lehetőségeket, amikkel érdemes párosítani az annuitásos jelzáloghitelünket!

Egy konkrét hitelhez és szituációhoz képest viszonyított egyedi stratégiát mutatok be, amit szakértő nélkül nem javasolt önállóan megvalósítani!

Milyen lakást vásárolhatok hitelből?

Gyorsan fussunk végig a kötelező körökön. A mai példában egy olyan átlagos család élethelyzetébe képzeljük magunkat, ahol Okos Eszter még felsőoktatásban tanuló, aki 3 hónapos állapotos, jövedelme pedig még nincs. Okos Jakab (a párja) pedig havonta nettó 400 000 forintot visz haza. Albérletben laknak és elérkezettnek látták az időt, hogy végre saját lakásba költözzenek. Ehhez azonban hitelre lesz szükségünk.

A törvény szerint hitelre maximum (400 000 forint vagy alatta) a fizetés 50%-át lehet költeni. Az IFL ajánlása, hogy hitelre maximum 35-40%-ot szánjunk, máskülönben komoly bajba kerülhetünk, ahogyan változik az élethelyzetünk…

Mivel Okoséknak sikerült 3M forint önerőt összegyűjteni (+ tartalék az illetékre, ügyvédre, ügyintézésre), ezért maximum 15M forint értékben (80-20-as szabály) nézelődhetnek az ingatlanpiacon.Gyors fejszámolás után kiderül, hogy 12M forint hitelre lesz szükségük, amit a lehető legokosabban szeretnének felvenni.

CSOK-ot mikor érdemes ígénybe venniük?

Kapásból rávághatnánk, hogy a hitelösszeget simán tudjuk csökkenteni CSOK támogatással. Azonban egyáltalán nem mindegy, hogy mikor és milyen feltételekkel vesszük ígénybe a CSOK-ot? Okoséknak jelen pillanatban csok szempontból egy meglévő gyermekük (magzat) van. Terveik szerint még egy gyereket biztosan szeretnének, ezért akár a 2 gyermekes csok is játszhat a dologban.

Azonban nem zárják ki annak a lehetőségét, hogy a jövőben még egy harmadik gyereket is bevállaljanak. Ebben az esetben biztosan költözniük kellene egy nagyobb házba, amihez jól jön majd a CSOK 10+10, mint lehetőség (arra számítanak, hogy nem szűnik meg 2019 után ez az összeg). Ha most felveszik használt lakásra a 2 gyermekes csok támogatást, akkor megkapnak 1 430 000 forintot.

Ez azt jelenti, hogy a jövőben a CSOK 10+10-ből ennyivel kevesebbett kapnának meg, ugyanakkor addig sem az albérletbe fizetnek, hanem a saját lakásukat törlesztik vissza és növelik a családi vagyont ezáltal. Éppen ezért Okosék úgy döntenek, hogy biztosra mennek és most a 2 gyerekre felveszik a CSOK támogatást!

A tényleges hitelösszeg, amire szükségük van: 10 570 000 forint

Melyik a legjobb hitelkonstrukció?

Mindenféleképpen annuitásos hitelben kell gondolkodunk, ami azt jelenti, hogy a bank felé fizetünk kamatot és tőkét is. Ezáltal a tőketartozásunk folyamatosan csökken. Egyedüli kérdésként a futamidő szokott felmerülni. Okosék úgy gondolkodnak, hogy minél hamarabb „megszabaduljanak” ettől a hiteltől, hiszen nem szeretnének életük végéig eladósodni.

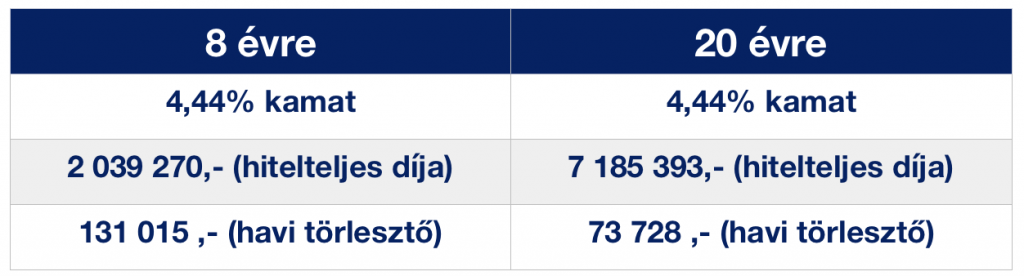

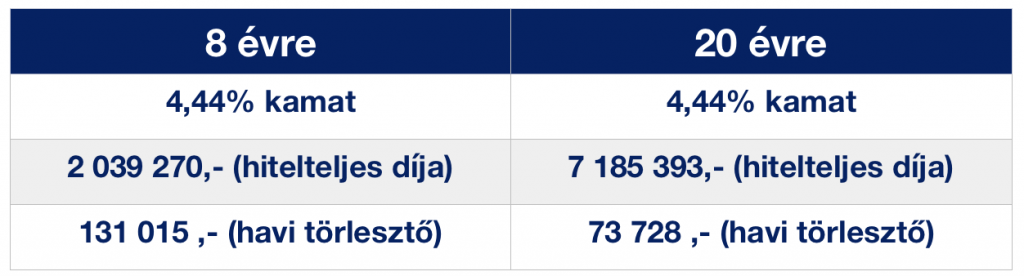

Ilyenkor logikus megoldás a „minél rövidebb futamidő”. De akkor hol lenne az okosság a teljes konstrukcióban? Mitől lenne egyáltalán hitelstratégia, ha simán bemegyünk a bankba és elvitelre kérjük 8 évre? Nézzük meg mi történik ezzel a havi törlesztőrészlettel és kamattal, ha 20 évre vesszük fel:

kamatperiódusban érdemes minél hosszabb időre fixálni. Okosék az 5 éves fix mellett döntöttek

Láthatjuk, hogy a „minősített fogyasztóbarát hitelek” korszakában a futamidővel nem változik a kamat. Értelemszerűen minél rövidebb ideig fizetünk kamatot, annál olcsóbb volt nekünk ez a hitelt. Ennek oka, hogy a kamatot minden évben a teljes és aktuális tőketartozásunkra számítják ki. Ha előbb szeretnénk kifizetni egy hitelt, akkor mindig az aktuális tőketartozást+ végtörlesztési/előtörlesztési díjat kell megfizetnünk. A bank nem kéri számon rajtunk az „elmaradt” kamatait. Ettől nem kell félni!

Kombináljuk lakástakarékkal

Az első okos húzásunk az lehet, ha lakástakarékkal szeretnénk kombinálni a hitelünket. Ezt azonban kizárólag abban az esetben éri meg, ha a lakástakarék EBKM-je (kamata) magasabb lesz, mint a hitel kamata. Magyarul ugyanazt a pénzt jobban tudjuk fialtatni a lakástakarékban, mintha a banknak adnánk oda.

A konstrukcióban Okosék ingyenesen törleszthetnek elő lakástakarékból a hitelbe, ezért ezzel a költséggel nem kell számolniuk. Viszont törvényileg maximum 2%-os lehet ennek a díja!

Nagyon fontos, hogy ne csak a végösszeget vegyük figyelembe, hiszen alapvetően a végösszeget (ha nincsen akció) csökkenti a számlanyitási költség illetve a havonta fizetendő adminisztrációs díj miatt alapvetően többet kell befizetnünk 7 200 forinttal. De talán ezek nem azok a jelentős összegek, amik meghatározzák a hitelünket!

A keretünket alapvetően az eredeti feltételekhez kell igazítanunk. Ez azt jelenti, hogyha a 8 éves hitel 131 015 forint lenne, és a 20 éves futamidővel 73 728 forintot kellene fizetnünk, akkor a „szabad hitelkeretünk” 60 000 forint. Tehát tudunk 3 db lakástakarékot kötni…

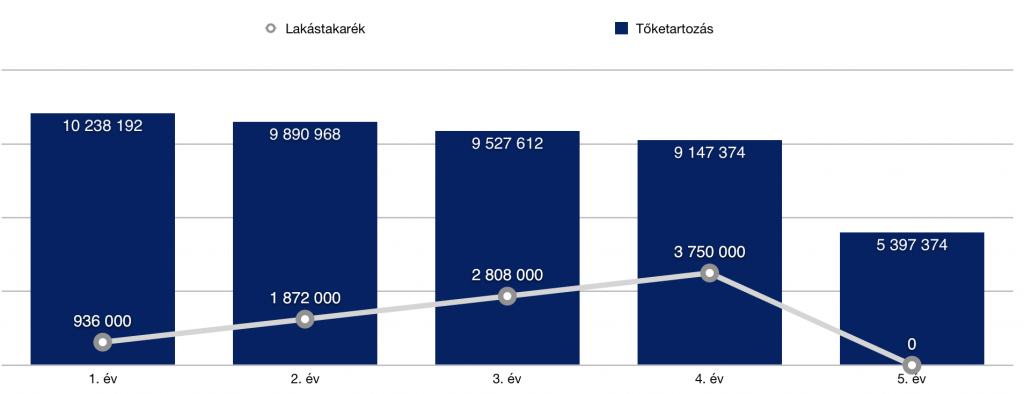

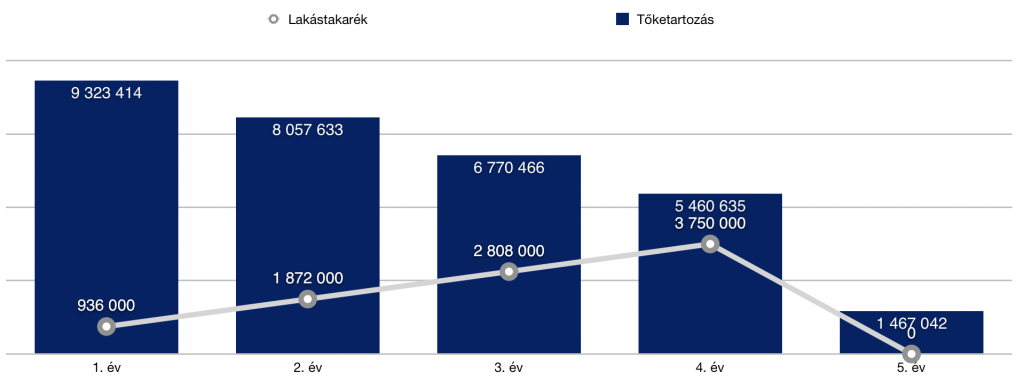

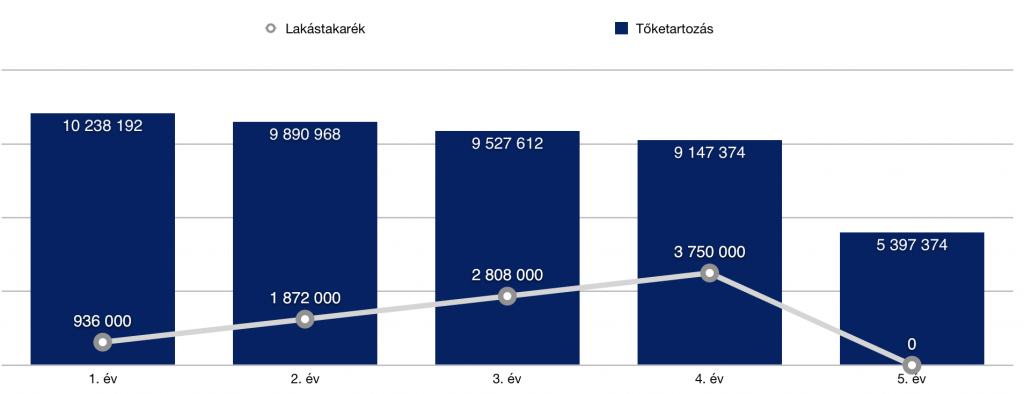

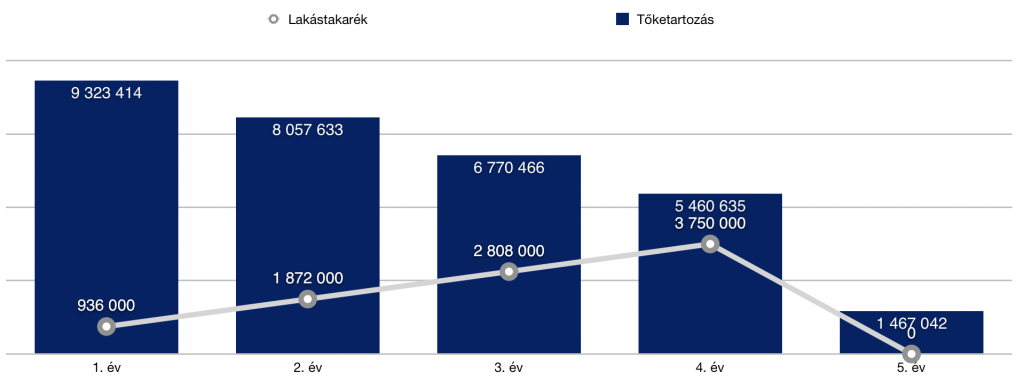

Láthatjuk, hogy 3×20 000 Ft/ hó lakástakarékkal+ az annuitásos hitel miatti tőkecsökkenéssel a tőketartozásunkat az 5. évre le tudjuk csökkenteni 5 397 374 forintra. Most egyenlőre ne menjünk tovább, vonjuk le a tanulságokat és a végén fésüljük össze a kapott értékeket, ugyanis a stratégia többi elemével alapvetően az első 4 évben még tudunk játszani!

Használjuk fel a cafeteria-t!- Lakáshitel támogatás

Amennyiben a munkáltatónktól kapunk cafeteria és lehetőségünk van a lakáshitel támogatást választani, akkor érdemes élni ezzel a lehetőséggel A keretösszeg 5 évente 5 millió forint, amit akár havi felosztásban is megkaphatunk. Mint ahogyan a legtöbben, így Okosék sem kapnak a munkáltatótól havi 83 000 forintot, viszont havi 15 000 forintot erre a célra mégis engedélyez a munkáltató!

a lakáshitel támogatás 2017-ben adómentességet élvez, ugyanakkor bizonyos feltételeknek meg kell felelnünk!

- a támogatott személynek az ingatlanban tulajdonosnak vagy haszonélvezőnek kell lennie

- egyeztetnünk kell az indító bankkal, hogy az el tudja e ezeket a feladatokat látni- igazolást kell kiállítania a kiadás évét követő január 31-ig számunkra az indított juttatásokról

- a támogatás a vásárlási vagy építési ktg. 30%-ig terjedhet ki, maximum 5 millió forint. Tehát Okosék 15M forintos lakásához maximum 4,5M forintot kaphatnának. Mivel havonta 15 000 forintot fizetne a munkáltató, ami 900 000 forint 5 év alatt, ezért beleférnek a keretbe.

- Úgynevezett méltányolható szobaszámnak is meg kell felelnünk, ami Okosék esetében (2 felnőtt+ 1 meglévő+1 vállalt gyerek) 4 szoba. Ennél nem költözhetnek nagyobb lakásba, ha szeretnék ezt a támogatást.

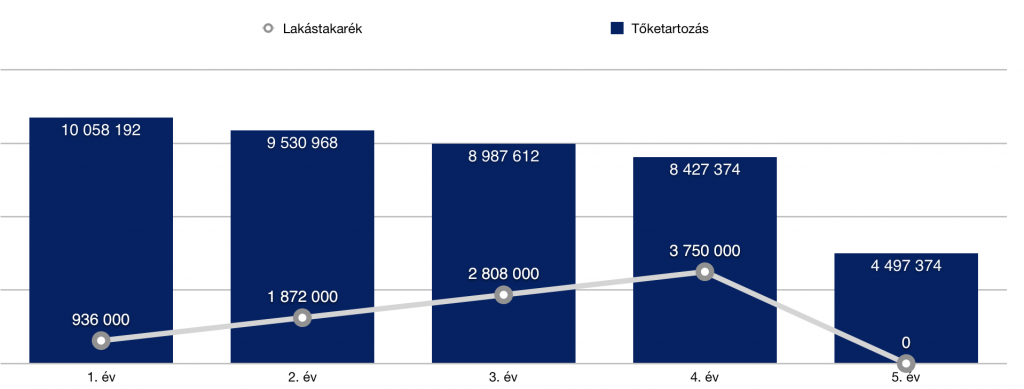

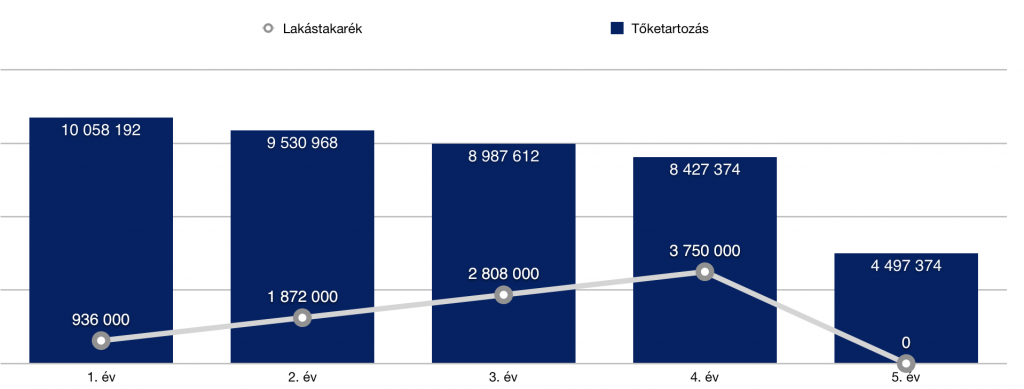

Nézzük meg hogyan alakul ezzel a támogatással a tőketartozásuk:

Láthatjuk, hogy szépen tudtuk ezáltal az első 4-5 évben csökkenteni a tőketartozásunkat. Menet közben a havi fizetendőnk is csökkent, hiszen folyamatosan csökkent a tőketartozásunk is a lakáshitel támogatás cafeteriából féle előtörlesztésnek köszönhetően. Ez azonban annyira minimális, hogy most ezt nem számoltam ki. (Örülünk neki, hogy havi szinten idővel pár ezer forint a zsebünkben marad). Viszont nem számolok itt sem tovább, mint 5. év. Nézzük meg, mi történik a többi okosság megvalósulása esetén!

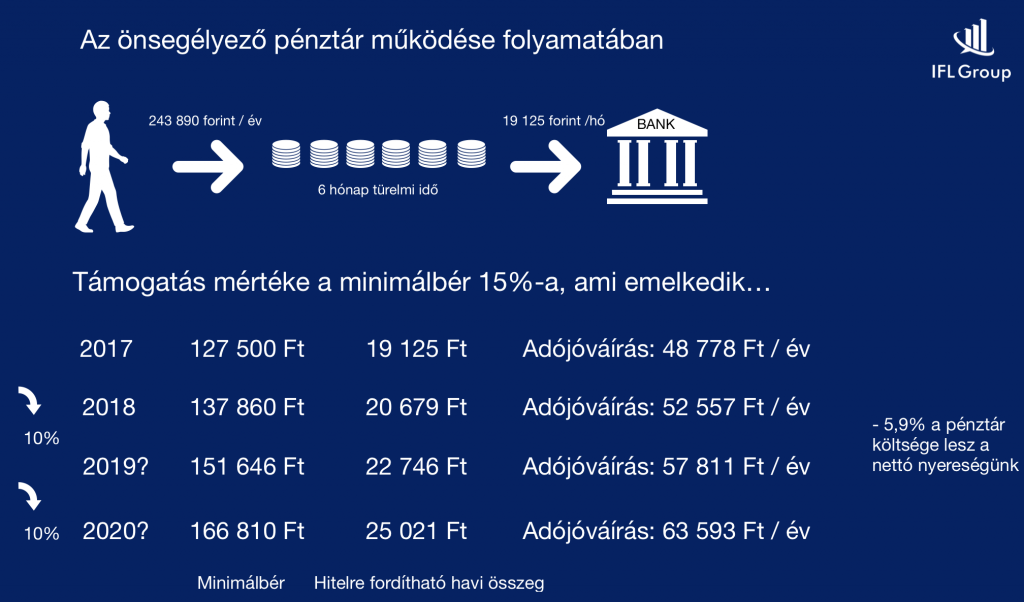

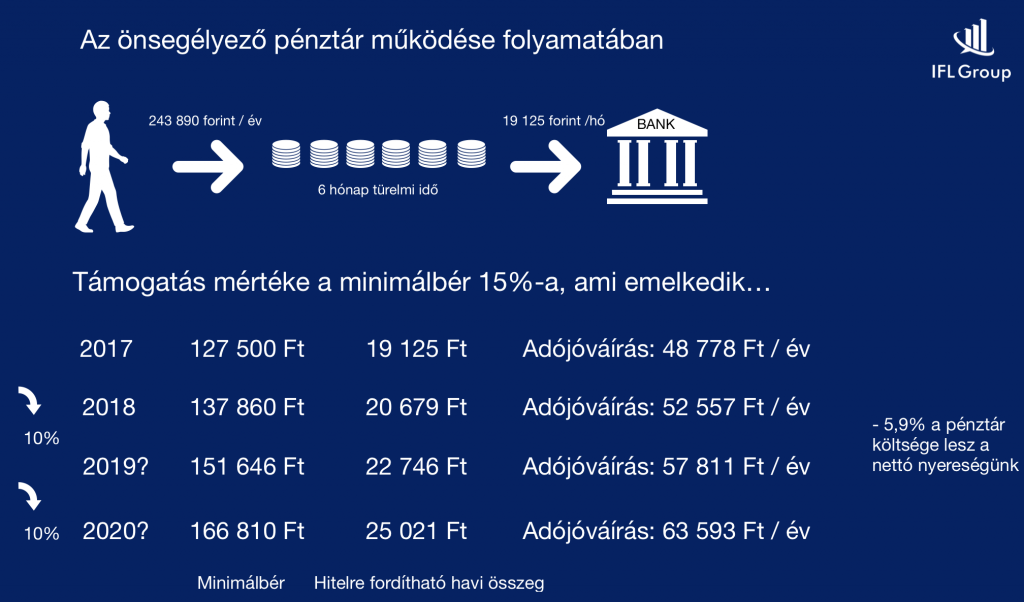

Önsegélyező pénztár, mint adójóváírás a hitelhez

Sokan nem tudjátok, de az önsegélyező pénztár (ha szeretnél kötni, írjál emailt nekem: szarvas.norbert@iflgroup.hu) felhasználható hiteltörlesztéshez is. A működése pontosan ugyanolyan, mint a már ismert egészségpénztár esetén. Minden befizetésre jár 20% adójóváírás (amennyiben fizetünk megfelelő mértékben SZJA-t), amit aztán felhasználhatunk.

A 1993. év XCVI törvény 2016. január 1-jén hatályba lépő módosítás miatt a pénztáron keresztül fizethető a lakáshitel törlesztőrészlete, ami után adókedvezmény vehető ígénybe.

A kezelési költség 5,9%, vagyis az állami támogatást, ha csökkentjük a Pénztár költségével, még akkor is nyersz rajta 14%-t. Van még egyszeri 4.000 Ft számlanyitási díj és kártyadíj 2.000 Ft két évre, mert a pénztárból a gyógyszerekre, szemüvegre, családalapításra, gyermekruházatra és egyetemi tandíjra is költhetsz. Vagyis az ilyen jellegű kiadásaid után is kapsz adókedvezményt, ha azt az IZYS számlán keresztül fizeted.

Mi történik a feltöltés után?

A számlára feltöltött összegnek 6 hónapig kell kamatoznia mielőtt elköltöd. Azonban erre az időszakra kamatot fizet a Pénztár. A kamat mértéke alacsony, mert kizárólag biztonságos eszközökbe történik befektetés, így a hozam mindig pozitív, de csak 1-3% mértékű. Jó hír viszont, hogy kamatadó és kamatehó mentes, így a jóváírt kamat 100%-ban téged illet.

A lakáscélú hitel törlesztőrészletekre igénybe vehető összeg nem túl magas, a havi minimálbér 15%-a lehet. Vagyis 2017-ben 19.125 forint/hó (mert 127.500 forintra emelkedik a minimálbér). Egy évben 243.890 forint az az összeg, amit maximálisan érdemes befizetned, ha kizárólag hitel törlesztésre (pl nem költesz gyermekruhára, gyógyszerre) akarod használni. Így az adókedvezményed 48.778 forint lesz évente. Azt te döntöd el, hogy havonta fizetsz 20.325 forintot, vagy egy évre előre befizeted ennek tizenkétszeresét, de azt jó ha tudod, hogy a 2017-ben befizetett összeg 20%-a már 2017. március-júniusában a számládon jóváírásra kerül, a 2017-os befizetések után járó adóvisszatérítés pedig csak 2018-ban.

Azonban a törlesztő részletet fizethetik az adósok és az adóstársak is, így többszörözhető a havi 19.125 forint. Csak a példa kedvéért ha a törlesztő részletetek 60.000 forint és hárman vagytok adósok, akkor szinte a teljes törlesztő részletet tudjátok fizetni az IZYS számláitokról. Ha évente 3 x 243.890 forint a befizetésetek, akkor 146.334 forint adókedvezményt tudtok igénybe venni. Vagyis 2,5 havi törlesztőt kaptok vissza a béretekből levont személyi jövedelemadóból. Okosék jelen pillanatban csak Jakab után tudják ígénybe venni, mivel Eszter még tanuló.

Mekkora a felhasználható keret?

Számos feltételt kell figyelembe vennünk, de a számításunk alapja lehet az, hogy havi szinten fizetik be erre a számlára Okosék a havi törlesztésre szánt összegből azt a 19 125 forintot+ 5,9% (költség), amivel kimaxolhatják a hitelre fordítható keretösszeget. Ez azt jelenti, hogy Okoséknak idén még a zsebükbe kell nyúlni, hiszen ha egy összegben befizetik év végéig az egész évnyi keretösszeget, akkor maximalizálhatják az állami adójóváírást már jövőre és onnantól beáll a rendszer.

(a táblázatban éltünk azzal a feltételezéssel, amit a kormány adott közre, miszerint átlagosan a következő években 10%-kal emelkedik a minimálbér, ami az alapja lesz az igényelhető összegnek- ez változhat, ha nem ebben a mértékben változik a minimálbér)

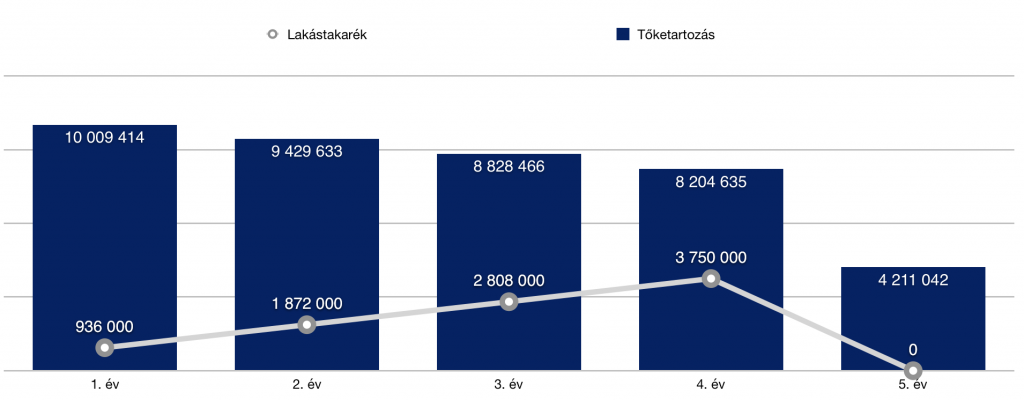

Nézzük meg, ez mit jelent nagyságrendileg a hitelben:

És még itt sincsen vége, ha megvalósul 2018.januártól tartósan az, amit bejelentettek…

Diákhitelből lakás

2018.01.01-től valósággá válik a kormány elképzelése, miszerint a 2018 után született gyerekek számától függően elengedik a felvett diákhitel 1 vagy diákhitel 2 50%-át vagy 100%-át, két illetve három gyerek után. Okosék biztosan terveznek két gyereket, így számukra az alaphelyzet az lenne, hogy a diákhitel1 -nek (szab. fel). az 50%-át elengedik majd. A harmadik gyerek pedig, azt jelentené, hogy teljesen elengedték a felvett hitelt.

Eszter állapotos és nappali tagozatos tanulóként próbál érvényesülni. Abban gondolkodnak, hogy ezt a kedvezményt kihasználva felveszik a diákhitel 1 maximális összegét (félévente 350 000 forintot) és előtörlesztésre fordítják, mivel biztosak abban, hogy egyrészt legalább a fele elengedésre kerül, másrészt a diákhitel kamata számukra kedvezőbbnek tűnik, mint a hitel kamata.

FONTOS: plusz kedvezményként a diákhitel 1 kamata nem pörög, amíg megvan a tanulói jogviszony + a diákhitel 1 törlesztését bevonják az adó- és járulékmentes cafeteria juttatások körébe, tehát végső soron lehet majd a cafeteriáából is finanszírozni!

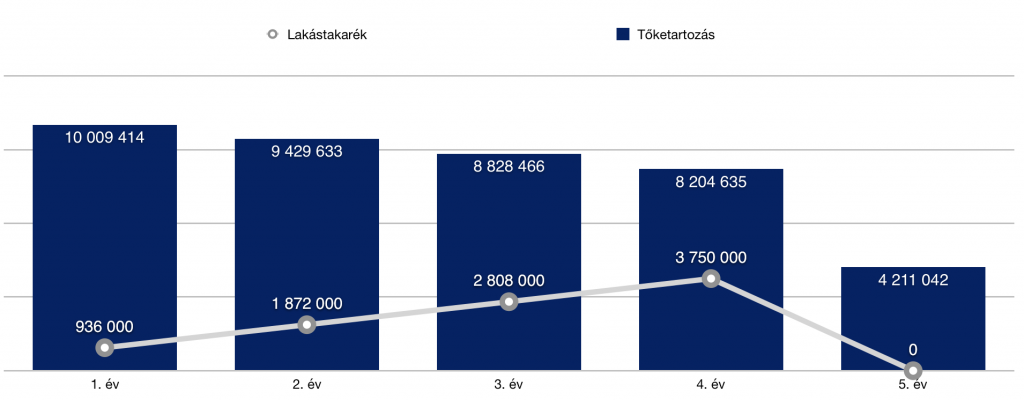

Ez mit jelent számokban? 4 év alatt (ők így terveznek) felvesznek 4x2x 350 000 forintot, amit minden félévben előtörlesztenek. Jelen pillanatban azt tudjuk, hogy az előtörlesztési költség maximális értéke a befizett összeg 2%-a. Így mi is ezzel számolunk, tehát a nettó befizetés: 4x2x343 000 forint= 2 744 000 forint

Fontos! Ha Okoséknak két gyermeke születik, akkor a felvett 2 800 000 forint diákhitelből marad még 1 400 000 forint hiteltartozásuk, amit szintén ki kell majd fizetni. Ráadásul az ötlet veszélye, hogy amint a terv szerint vége a 4. évnek a felsőoktatásban mostantól számítva, úgy elkezd kamatos kamattal növekedni a tartozás, amit minél hamarabb le kell tisztázni! Ha megszületik a harmadik gyerek, akkor nincsen gond, mert ez a tartozás megszűnik!

Mennyit fizetünk vissza összesen?

Alapvetően érdemes szerintem Okosék esetében is különválasztani a diákhiteles és a nem diákhiteles megoldást!

Diákhitel nélkül

- az 5. évben 4 211 042 forintos tőketartozás mellett havonta kell fizetniük 30 916 forintot.

- A tőketartozás a 8. évben 3 425 669 forint lesz, aminek kifizetéséhez kellene kötni még nagyjából 50 000 forint/ hó értékben lakástakarékot

- Vagy pedig folytatják tovább az önsegélxyező pénztár+ lakáshitel támogatás cafeteriaból stratégiát, amihez már csak 30 ezer forint értékű lakástakarékot kellene nagyjából indítani

- és 8 év alatt ki van fizetve a hitel

Diákhitellel

- az 5. évben 1 467 042 forintos tőketartozás mellett havonta kell fizetniük 10 770 forintot.

- A diákhitel tartozása vagy 0 vagy pedig (ha nem gondolják meg magukat) 1 400 000 forint, ami elkezd kamatozni

- a hitel kifizetéséhez elég kötni egy 4 éves 20 000 forintos lakástakarékot és ki van fizetve 8 év alatt a jelzáloghitel

- havi szinten marad a családi hitelkeretben az eredetihez képest 131 000-11 000-20 000= 100 000 forint, amit ha 14 hónapig a diákhitel kifizetésére szánnak, akkor 1 év 2 hónap alatt minimális kamattal ez is ki lett fizetve. Onnantól kezdve pedig minden hónapban nyereségként mutatkozik az a 100 000 forint…

Tetszett a cikk? Kérd segítségünket!

A cikkben felvázolt mintastratégia számos buktatót és feltételezést tartalmaz! Éppen ezért teljes átvétele, 100%-os megvalósítása senkinek sem javasolt. Ez egy elmélet levezetése volt.

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. március 30. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | márc 27, 2018 | Alsó bal, Banki termékek, Cikkek - pénzügyi blog, Hitel

A legjellemzőbb ügyféligény, amivel az elmúlt hónapokban találkoztam: fix kamat mellett maximum 10-12 év alatt ki legyen fizetve a hitel. Amíg tíz évvel ezelőtt a „köztudatban” a 20-25 éves hitelek mentek, addig ez mára abszolút megdőlni látszik és megpróbálják az ügyfelek minél hamarabb letudni a lakáshitelüket. Ennek oka elsősorban az anyagi lehetőségek kibővülése, amit lehet többek között a pénzügyi tudatosság miatti többlet-önerő felhalmozásával is magyarázni, ami miatt kevesebb hitelre van szükség. De másik ok lehet az eladott lakások megemelkedett eladási árból származó többlet is. Ugyanakkor a kérdés az, hogy miért éri meg mai állapotok mellett mégis 20-25 évre felvenni a hitelt (hosszú futamidejű hitel) akkor is, ha hamarabb szeretnénk kifizetni?

Az alapfelvetésünk az, hogy a hosszútávra felvett jelzáloghitel mellé lakástakarékokat tudunk kötni, amiknek magasabb a kamata, mint a hitel kamata. Magyarul jobban dolgozik nekünk a pénz, mintha a banknak fizetnék. Tehát megtartjuk a „10 év múlva ki legyen fizetve a hitel” elvet, ugyanakkor más forrásösszetétellel elérjük a kevesebb visszafizetést.

Hogy milyen lakástakarékot érdemes hitel mellé kötni? Két szakértő egymással szembement ebben a cikkben:

A nagy összehasonlítás: 4 vagy 10 éves lakástakarékot kössünk a hitel mellé?

Bázisadat: a továbbiakban a kalkulált hitelösszeg 20 000 000 forint, a futamidőcél 10-12 év, az igazolt havi jövedelem folyószámlára 500 000 forint. A kamatperiódus 5 év

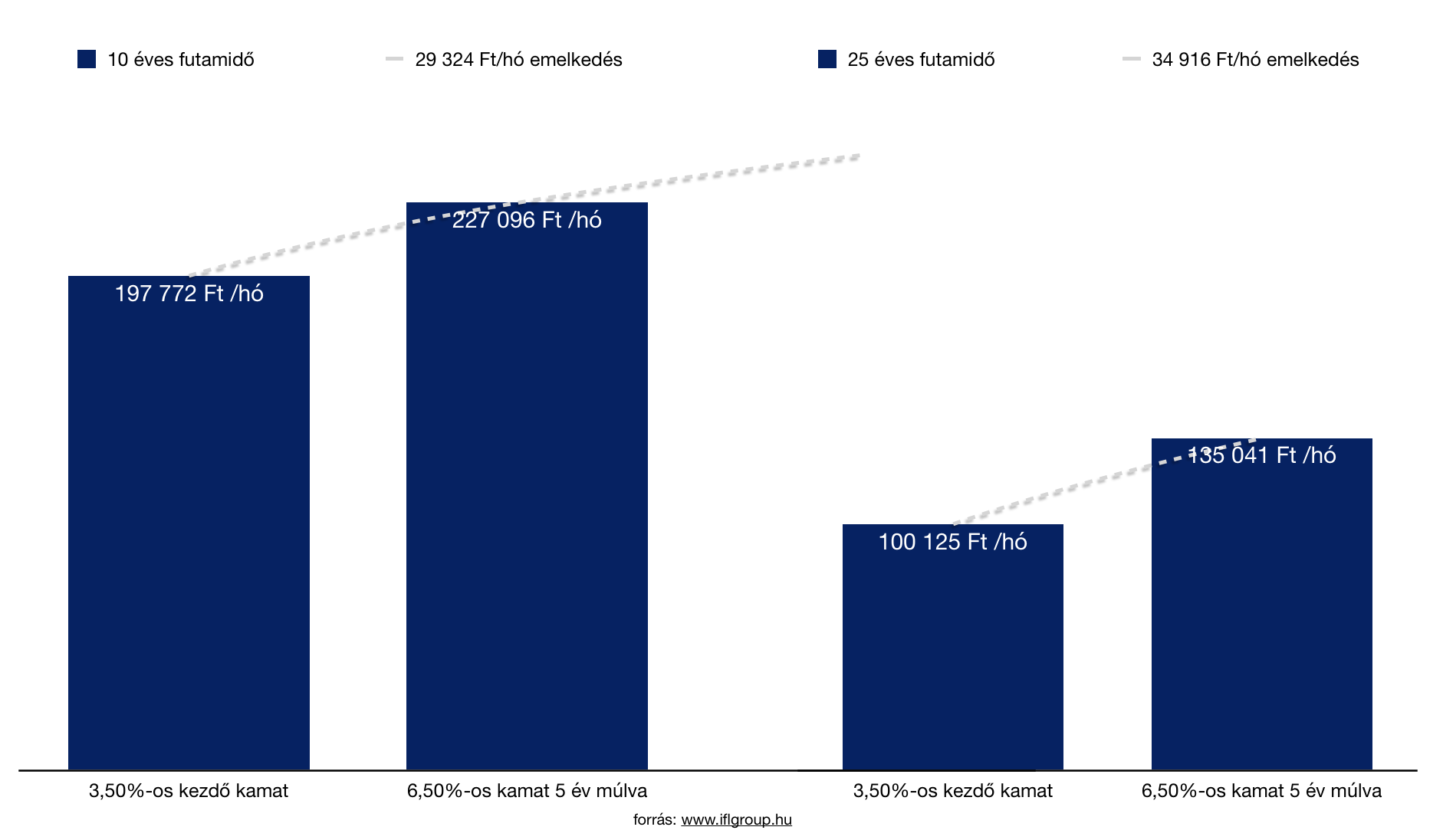

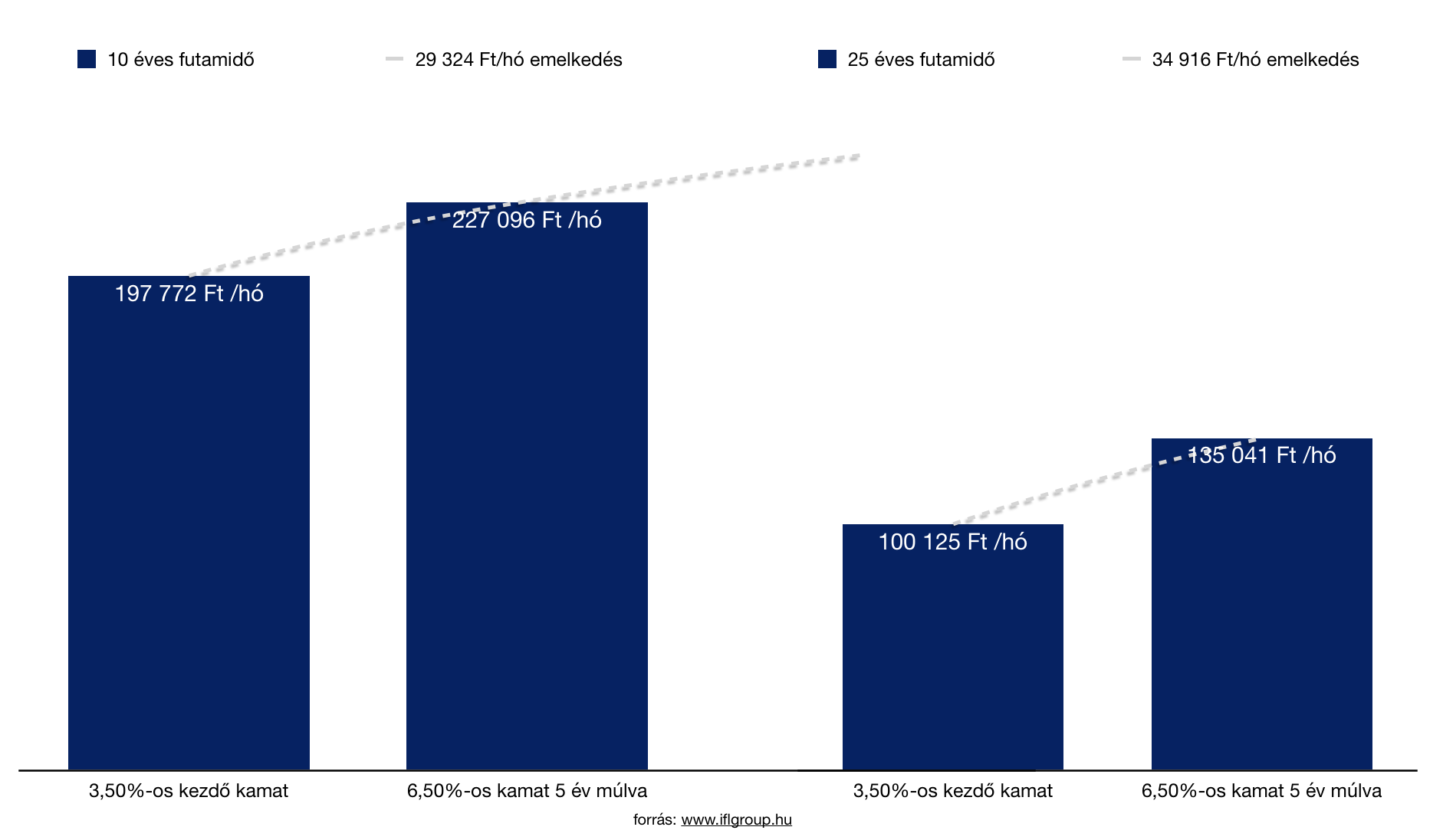

Ha változik a kamat, akkor egyáltalán nem mindegy a banknak fizetendő hányad

Az MNB 10 éves előrejelzésében alapvetően egy 3%-os kamatemelkedéssel számol-figyelmeztet. Ez a figyelmeztetés azoknak az ügyfeleknek lényeges, akik a 10 évesnél rövidebb kamatperiódusban gondolkoznak, mint például 5 éves kamatperiódus. A Minősített Fogyasztóbarát Lakáshitel konstrukciójának köszönhetően az ügyfelek elindultak a 3 vagy annál hosszabb kamatperiódusú hitelek irányába. De jogosan merül fel a kérdés, hogy mi történik akkor, ha az 5 éves kamatforduló esetében a mostaninál 3%-kal magasabb kamatot állapít meg a bank?

Az eredmény meglepő

Ha megnézzük az összehasonlítást, akkor meglepő eredményt láthatunk. Ez alapján 3%-os kamatemelkedés esetén a 25 évre felvett jelzáloghitel havi törlesztése forintban kifejezeve nagyobb mértékben emelkedik, mint a 10 évre felvett hitel esetében. Ez azért lehet meglepő, mivel a hosszú futamidővel elnyújtjuk a fizetést is. Tehát önmagában drágább -nagyobb a havi törlesztőemelkedés- a kamatváltozás a hosszútávra felvett hitel esetében.

Ugyanakkor nem szabad elfelejteni a kiindulóállapotot sem, ami miatt mégis érdekes a hosszútávra felvett annuitásos (kamat+tőke) hitel. Egyáltalán nem mindegy, hogy a megemelkedett törlesztőrészletünk 227 096 forint vagy 135 041 forint lesz!

Biztonsági mechanizmus

Nem szabad a jelenlegi élethelyzetünkből kiindulni, amikor 10 évnél hosszabb időre kötelezzük el magunkat. Ez azt jelenti, hogy hiába „fér bele” most a magasabb törlesztőrészlet, ugyanis a jövőben elképzelhető, hogy

- megbetegedünk

- elveszítjük az állásunkat

- jelentősen megnövekednek a megélhetési költségeink

- …

Tehát valamilyen negatív kimenetelű esemény hatására már nem tudjuk tartani a kívánt életszinvonalat és a törlesztőrészletet. Ilyenkor megvan a lehetőségünk menet közben futamidőt hosszabbítani, de talán ennél is nagyobb megnyugvást jelenthet egy alacsonyabb törlesztésű hitel, amihez lakástakarékokat fizetünk az első perctől kezdve. Ugyanis a lakástakarékot bármikor fel tudjuk bontani és a teljes befizetést-(számlanyitási díj+állami támogatás-t levonva) visszakaphatjuk, tehát lesz olyan forrásunk, amihez legrosszabb esetben hozzá tudunk jutni.

Én azt gondolom, hogy a bank kevésbé rugalmas egy nem várt élethelyzetben (ráadásul drágább), mint limitálni a bank felé fizetendő havi törlesztést (indokolt esetben, mint például a különbözet lakástakarékba való elhelyezése) és ezzel stabilizálni a jövőbeni anyagi helyzetünket is.

Érdemes lehet a lakástakarék lehetőségével élni

Mivel a cikk elején megtalálod a linket a cikkről, amiben hosszasan kifejtettünk a konstrukció működését és kiszámoltuk a matekot, ezért csak olyan alapvető összefüggést szeretnék megmutatni számodra, minthogy:

Annuitásos hitel 10 éves futamidővel 5 éves kamatperiódussal (változatlan kamattal számolok) teljes visszafizetése 120x 197 772= 23 732 640 forint

Hosszú futamidejű lakáshitel (25 év) + 5db 10 éves ltp teljes visszafizetése (120x 100 125) + (120x5x20 150)= (12 015 000+ 12 090 000)- 350 000 forint = 23 755 000 forint

(10 év múlva ennek a hitelnek a tőketartozása 15 155 707 forint. 1 db 10 éves 20 150 forintos lakástakarékból a felvehető megtakarítás összege átlagosan 3,1M forint, 5×3,1M= 15,5M forint, amiből teljes mértékben kifizethető a hitel és még marad 350 000 forint).

Megint érdekes az eredmény

Gyakorlatilag a 10 éves ltp-s verzió a 10 éves lakáshitellel szemben semmilyen különbséget nem mutat teljes visszafizetés terén (a különbség 22 360 forint). Ebből következik, hogy azok a konstrukciók amikben rövidebb lakástakarékot forgatunk bele és ezáltal csökkentjük a tőketartozást, biztosan jobbak lesznek, hiszen ott összességében ennél kevesebbet kell visszafizetnünk. Viszont a folyamatos beforgatásnak a kockázata, hogy menet közben lecsökken az állami támogatás- erről a linkelt cikkben kifejtős magyarázat.

Viszont, ami ennél is fontosabb, az a biztonsági mechanizmus és a jövőbeni opciós lehetőség. Ugyanis adott két konstrukció, amik hasonló teljes visszafizetést és havi törlesztést mutatnak. Egyik esetben nehézkesen tudjuk megváltoztatni a paramétereket és a havi fizetendőt, míg a másik esetben a rétegelt termékkonstrukciónak köszönhetően akár lakástakarékról (20 150 ft/hó) lakástakarékra tudjuk csökkenteni a havi fizetendőt, és probléma esetén ezzel „enyhíteni” a családi költségvetés kiadás oldalát.

Magyarul probléma esetén nem szükséges a második esetben azonnal lemondani a teljes konstrukcióról, hanem elég annak egy részéről. Másrészről pedig a felmondott lakástakarékból is számíthatunk visszafizetésre, ami azért fontos, mert egy újabb likvid biztonsági keretet alkottunk meg saját maguknak.

Jövőbeni opció lehetősége

Nagyon érdekes, mondhatni alternatív közgazdasági meglátás a jövőbeni opció lehetőség. Ez azt jelenti, hogy a lakástakarékkal ötvözött hitelkonstrukció esetében 10 év múlva nem kötelező a hiteltbe betörlesztenünk az összeget. Elkölthetjük egy másik lakás megvásárlására is. Ez egy nagyon fontos lehetőség, hiszen két esetben abszolút indokolt lenne ez a lépés:

- az ingatlanárak lezuhantak és befektetésként jobban megéri még egy lakást venni a lakástakarékból

- új lakást vennénk hitelből, de annak a kamata magasabb lenne, mint a meglévő hitel kamata. Így a megoldás, hogy a meglévő hitelt meghagyjuk és a jövőbeni hitel helyett a lakástakarékokat használjuk fel

Ez két olyan eset, amikor akár százezreket-milliókat is nyerhetünk egy okos döntéssel. Itt figyelmeztetek mindenki arra, hogy az első vizsgált konstrukció esetében (10 éves futamidő), amikor csak a banknak fizetünk, erre nem lesz lehetőségünk.

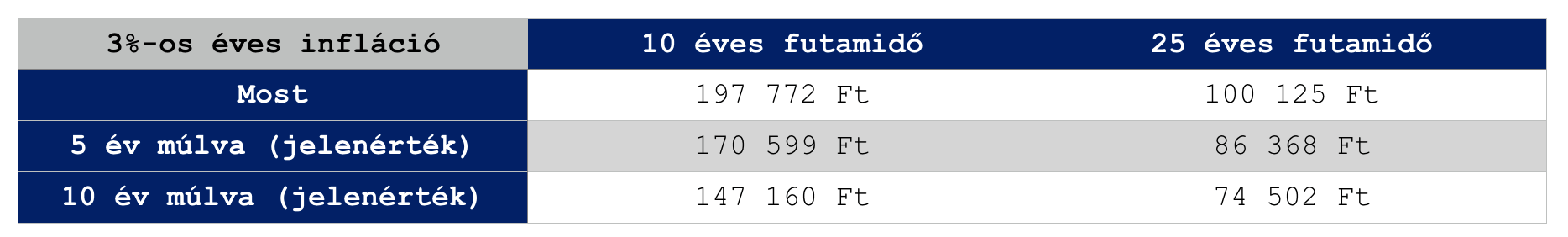

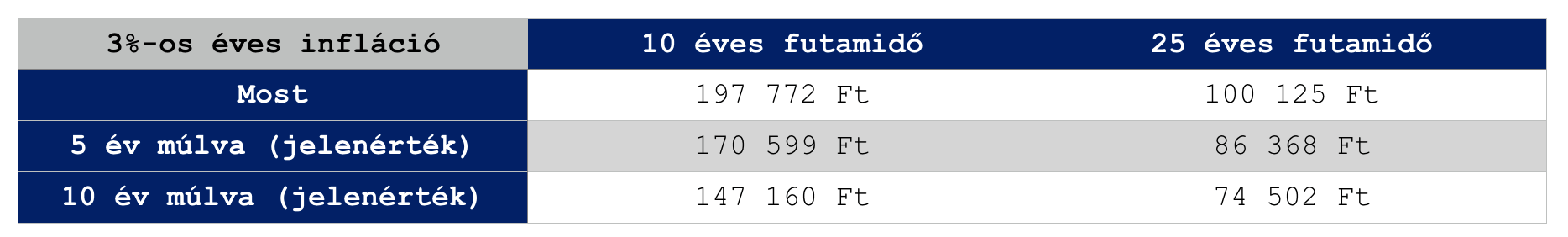

A pénz jövőbeni értéke a kezünkre játszhat a hosszú futamidejű hitel esetében is

A pénzünk ugye alapvetően romlik, azaz kevesebbet ér. Ma 1 kilo kenyeret 300 forintért tudunk megvenni, 15 évvel ezelőt ugyanez a kenyér 120 forintba került. Ugyanez igaz mindenre, aminek köze van a pénzünkhöz, így a lakáshitel törlesztőjének a jelentértéke szintén romlik. Tehát :

A táblázatból láthatjuk, hogyha megvalósulna (nem fog) az éves, konstans 3%-os pénzromlás, abban az esetben gyakorlatilag egyre kevesebbnek éreznénk- kevesebbet érne a havi törlesztésünk, miközben nominálisan ugyanannyit fizetünk a banknak. A romlás szépen kikövetkeztethető, ugyanakkor nem ismerjük a jövőt.

Itt megint egy elvi lehetőséget hagyjuk meg magunknak azzal, hogyha úgy döntenénk, hogy megtartjuk a hitelünket, akkor a kezünkre játszik a havi törlesztőnk jelenértékének a változása, ami miatt nem mindegy, hogy 10 évre vettük fel a hitelt, vagy hosszabb időre. Ugyanis a rövidebb futamidő azt jelenti, hogy rövidebb idő alatt kell magasabb törlesztőrészletekkel kifizetni a hitelt. A pénz romlása miatt így a legjobban nekünk „az első időszakban kifizetett törlesztő fáj”, hiszen ott a jelenérték váltás 1:1, azaz a 197 772 forintot ténylegesen 197 772 forintnak „érezzük”.

Az biztos, hogy nem létezik egyértelműen legjobb konstrukció. Minden megoldás mellett pro és kontra érvek sorakoznak fel, így mindig figyelembe kell vennünk a saját lehetőségeinket, illetve pénzügyi kultúránkat. Ismernünk kell a saját pénzügyi fegyelmünket annyira, hogy el tudjuk dönteni: milyen konstrukció nem való nekünk! Döntés előtt érdemes szakértővel átbeszélni a lehetőségeket!

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. március 27. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | márc 21, 2018 | Cikkek - pénzügyi blog, info

Előző héten írta egy követőm a Facebook oldalunkon a kérdést, miszerint mit tanácsolok, kezdő munkavállalóként hogyan érdemes elindulniuk, milyen buktatókra kell odafigyelniük? Ez egy nagyon fontos, mindenkit érintő témakör, hiszen mindenki volt/van/lesz kezdő munkavállaló és tipikusan ugyanazokat a hibákat követjük el generációról generációra. Megpróbálom összeszedni a legfontosabb gondolatokat ezzel kapcsolatban. Konkrét termékekről azért felesleges beszélni, hiszen a piac változik és terveim szerint ez a cikk évek múlva is segítséget nyújt majd.

A zsebpénz világából a felnőtt világba – kezdő munkavállalóként

Azok a bizonyos iskolása évek… Amikor minden önmagunk felfedezéséről és a szórakozásról szólt. Egy roppant élménydús időszak, aminek csak a zsebpénzünk/diákmunkánk szabhatott gátat. Normális esetben mindenki szembesül ezen időszak alatt az anyagi szűkösség intézményével, azaz át kell gondolni, hogy mire költünk, mivel „nem fog minden beleférni”. Ez a fajta anyagi atyai pofon a felnőtt létnek az előszobája, amikor még teljes mértékben élvezzük a mama-hotel szolgáltatásait és fesztelenségét, miközben már bontogatjuk a szárnyainkat.

Ebben az időszakban születnek meg azok az önjutalmazó berögződéseink, amiket később meg szeretnénk élni. Hiszen már tudatában vagyunk a világnak, vannak elképzeléseink, de a lehetőségeink korlátozottak. Ilyenkor gyakran hangazanak el az olyan mondatok, minthogy „majd ha lesz munkám, akkor első dolgom lesz megvenni ezt…”. Minél tovább tolódnak az iskolás éveink (felsőoktatás) anélkül, hogy kilépnék a felnőtt világba, annál hatalmasabbá növekszik bennünk ez a fajta önjutalmazó reflex, aminek a kielégítése akár évekig is elhúzódhat!

Nem csoda, hogy az első fizetés egyből kuka

Ha igazán pénzügyileg tudatos felnőtté szeretnél válni, akkor a legelső fizetésedből a „köteles részek” után mindent elköltesz azokra a dolgokra, amikért epekedtél az elmúlt években. Fogd be a benned kialakult önjutalmazó reflex száját és ne adj okot neki arra, hogy éveig gyötörjön téged a tudat!

Az első fizetés (bármennyi is legyen) a világ egyik legfantasztikusabb és legtisztább érzése. A pillanat, amikor elmondhatjuk, hogy rendesen megdolgoztunk érte és ki fizettek minket. Általában ez az összeg nagyságrendekkel több, mint amennyiben akár előző hónapban tengődtünk diánkéveink alatt. Nem ritka, hogy hirtelen annyi pénz kerül a számlára, mint amennyi összesen az azt megelőző évben-félévben elérhető volt számunkra.

Mihez kezdjünk ezzel a „hatalommal és szabadsággal”? Gyakorlatilag bármit megvehetünk- érzik gyakran ezt a fiatalok. Szerintem pénzügyileg legit lépés ilyenkor, ha a fiatal fogja magát és anyagi túlkapásokba kezd. Nem ritka, hogy az első fizetés két nap alatt elköltődik „magától”. Ilyenkor esik meg, hogy az addig havonta 10-20e forintból élő fiatal felnőtt az első fizetéséből bemegy álmai márkaboltjába, hogy 30 ezer forintért vegyen magának egy pólót. Hogy miért? Mert erre vágyott és most megteheti!

Okos technika: Nem szabad elaprózni a dolgokat. Sokkal jobb, ha beáldozzunk az első-második havi fizetésünket a túlköltekezésre, minthogy elnyújtjuk és passzív-agresszív módon akár 2-3 évig csippentünk le a fizuból egy kisebb-nagyobb szeletet. Hidd el, hogy az elhúzott önjutalmazás sokkal károsabb az anyagi függetlenségünkre, mint két erőteljesebb hónap.

Innentől kezdve szembesülünk a felnőtt élet költségeivel is

Miután lezajlott (lehetőleg minél hamarabb) a megérdemelt önjutalmazás időszaka, egyre inkább kezdjük bontogatni a szárnyainkat és kötelezettséget vállalni az életben. Először ez még tipikusan játékos formában valósul meg, gondolok itt a fiatal felnőttre, aki úgy dönt, hogy majd a mama-hotelben saját maga vásárol be valami menő kaját, mivel unja az otthoni kosztot. Persze itt is tetten érhető a túlkapás, az asztalon pedig a T-bone steak.

Hiába vagyunk pályakezdők, alapvetően nem sürget minket az idő és nem fogunk automatikusan felnőtt emberré válni. Lépésről lépésre kell megtapasztalnunk a feladatainkat, lehetőségeinket és kötelezettségeinket. Ez egy köztes állapot, amiben kötelezően hibáznunk kell.

Költsünk hülyeségekre, de ne legyünk hülyék!

Minden belefér…telefonelőfizetés, számítógép

Képzeljük el azt a helyzetet, amikor pályakezdőként úgy látjuk, hogy havi szinten megmarad mondjuk 80 000 forintunk. Természetesen az elején nem marad meg, mivel elszórjuk, és ezt érzékeljük is. A tökéletes jelzője ennek az időszaknak a „belefér” . A második lépés a pazarló költekezés után, a rendszerezett költekezés.

Bármilyen fura kimondani, de egy fiatal felnőttnek kifejezetten izgalmas aláírni az első telefonelőfizetését, vagy megkapni az első névre szóló sárga csekket. Ezzel manifesztálódik tulajdonképpen új státuszunk a felnőtt világban. Az elején ez még büszkeséggel tölt el, majd később válik teherré, ahogyan egyre több ilyen elköteleződést vállalunk be.

A második szakaszban már érdemes egy picivel megfontoltabban cselekednünk és meghúzni a saját határainkat lehetőség szerint. Mivel mindenkinek mások a lehetőségei, ezért nagyon nehéz univerzális megoldást adni. Annyi biztos, hogy éveken keresztül mindent elkölteni nagyon rossz döntés.

Ne hidd el, hogy túl fiatal vagy. A pénzügyeihez senki sem lehet túl fiatal!

Pénzügyi analfabetizmus ellen

Ma még sajnos a legnagyobb veszély – ami a pályakezdőre leselkedik anyagi értelemben – a magyar pénzügyi oktatás és magyar pénzügyi kultúra totális impotenciája. Kifejezetten felháborító, úgy jönnek ki fiatal felnőttek az iskolapadból, hogy fogalmuk nincsen arról, mire való egy lakástakarék. Illetve pontosítanék: csak azok a fiatal felnőttek tudják, hogy mi ez, akiknek a családjában foglalkoztak a témával. De maga az iskola nem tanít meg többek között erre sem.

Persze kritizálás helyett egy igen hasznos és hatékony megoldással készültem neked, hiszen mindig megoldásban és cselekvésben kell gondolkodnunk!

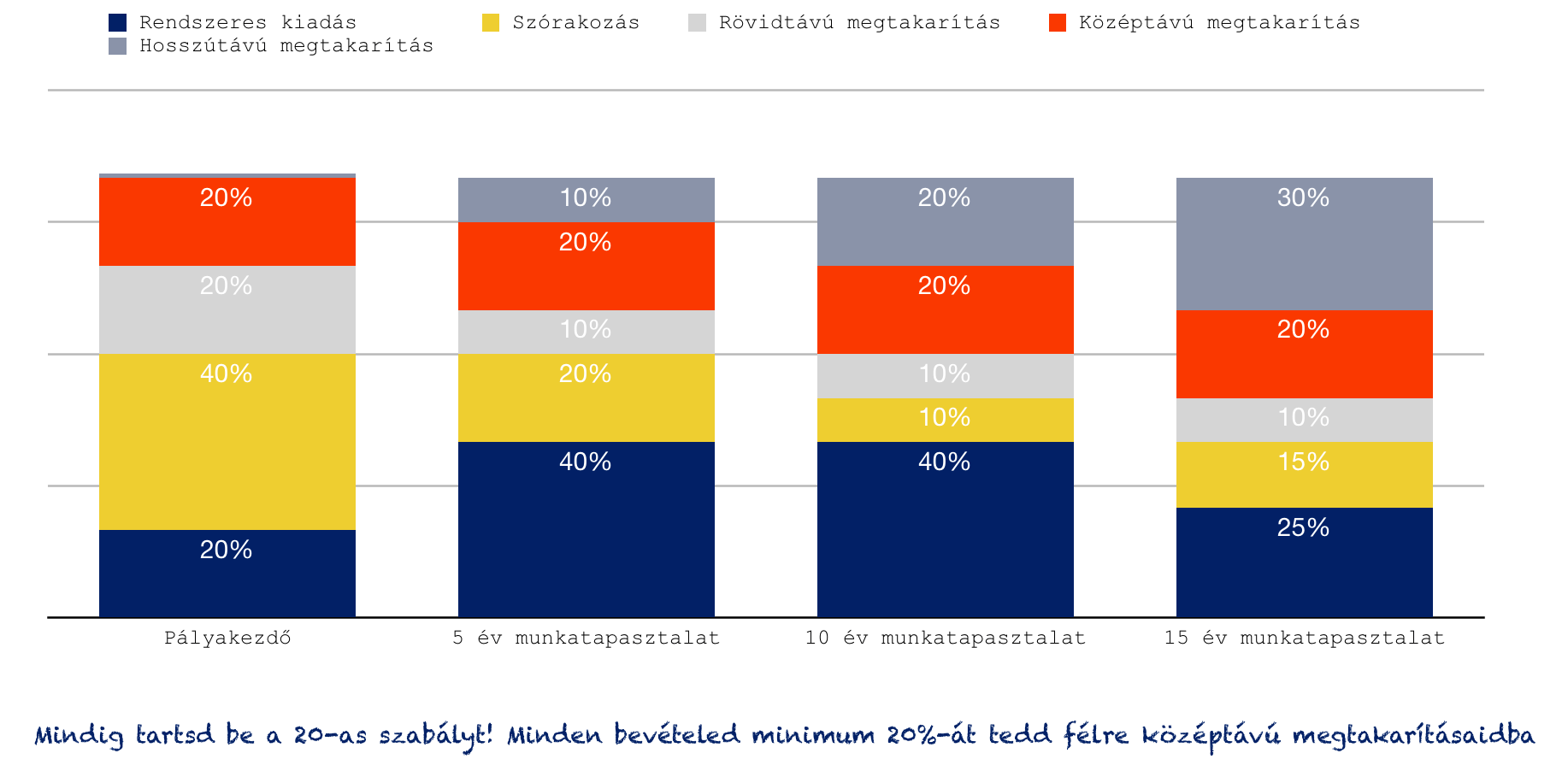

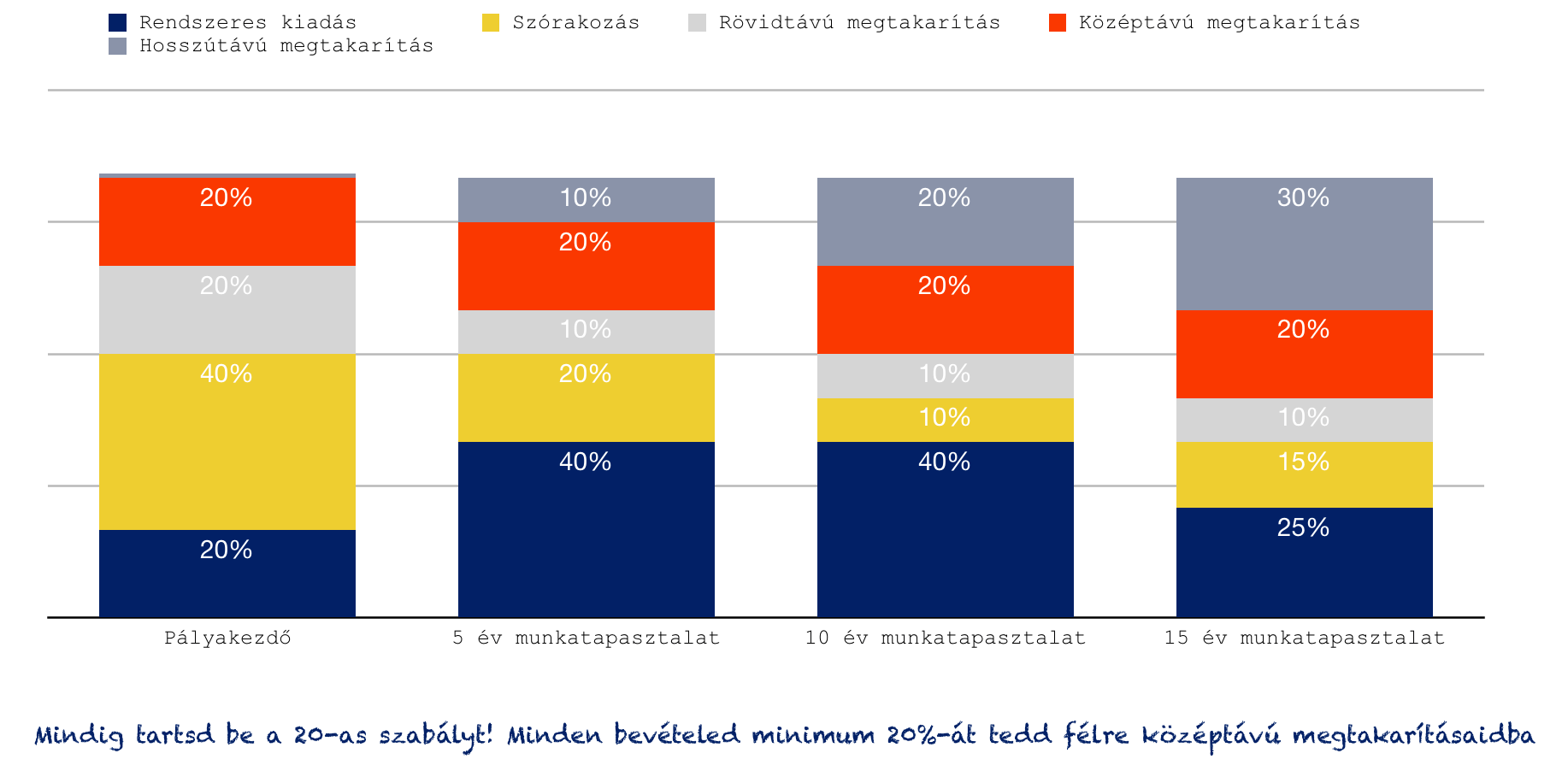

A fenti ábrával egy térképet szeretnék adni, amit következő, viszonylag normális keretek között tudhatod a pénzügyeidet. Az nyílvánvalóan látszik, hogy pályakezdőként többet költünk szórakozásra, mint később. Ennek oka az önjutalmazó reflexió, míg idővel megváltozik a fontossági sorrend és értéknek nem a következő Balaton Sound-ot tekintjük, hanem egy saját ingatlant. Tehát alapvetően nem a pénzünk összetétele, hanem a célja változik meg, ahogyan a fontossági sorrend felcserélődik és családot alapítunk.

Éppen ezért pályakezdőként teljesen felesleges olyan hosszútávú célokkal foglalkozni, mint nyugdíj. Előbb pénzügyi értelemben is ki kell élnünk magunkat és fokozatosan rászoktatni maguknat a hosszútávú elköteleződésre. Ezzel szemben az első perctől kezdve érdemes félretennünk a fizetésünk legalább 10, de inkább 20%-át a biztonsági tartalékunkban, azaz egy olyan anyagi bázist felépíteni, ami biztonságot és stabilitás nyújt számunkra!

Gondolj bele, hogyha keresel 150 000 forintot és minden hónapban 15 000 forintot teszel el a biztonsági tartalékba, akkor egy év múlva már több, mint 1 havi fizetésed van „elmentve”. Ez nagy dolog, hiszen ekkor már többet tettél önmagadért és anyagi függetlenségedért, mint a magyar felnőtt lakosság több, mint 50%-a, akik semmilyen tartalékkal nem rendelkeznek.

Ismerkedj meg a lakástakarékkal

Akárki akármit mond, a lakástakarék a legjobb belépő termék a pénz világába. Államilag támogatott, kockázatmentes és jól meghatározott (lakás)cél valósítható meg vele. Ráadásul a fizetési fegyelemre nevel azzal a biztonsággal, hogyha bármilyen gond van, akkor a számlanyitási díjon és állami támogatáson kívül minden befizetést bármikor visszakaphatunk további költségelvonás nélkül.

Ha ehhez hozzátesszük azt a megfigyelést, miszerint minden fiatalm felnőtt pályakezdő legfontosabb célként jelöli meg az „5 éven belül saját lakást”, akkor adva van szerintem a megoldás. A lényeg, hogy ne akarjunk több lépcsőfokot egyszerre megmászni. Amíg nem rendelkezünk biztonsági tartalékkal és középtávon sem teszük félre (pl.: lakástakarék), addig kifejezetten alkalmatlanok vagyunk arra, hogy hosszabb távú célt valósítsunk meg.

Komoly veszteségek: Számos pályakezdő a biztonsági tartalék feltöltése és a középtávú cél megtakarítása helyett hosszabb távra (pl.: nyugdíj vagy más megtakarítás) köteleződik el. Mivel azonban ez már egy sokkal későbbi lépcsőfok, ezért 1-2-3-4 év alatt rájönnek, hogy a pénz másra kell és felmondják a szerződést. A felmondás során pedig esetenként akár több százezer forintot is veszíthetnek, ami elkerülhető lett volna, ha sorjában haladnak: először a biztonsági tartalék, majd a középtávú cél és csak azután gondoskodnak a fenmaradó összegből a hosszútávú célokról.

Számos középkorú emberrel beszélgettem, akik ma kénytelenek nagyobb jelzáloghitelt felvenni, mivel nem kötöttek időben lakástakarékot, de mindig is tudták, hogy ez számukra egy fontos cél. Gondolj bele abba, hogy egy átlagos magyar felnőtt 30 éves korában jut először saját lakáshoz (többnyire hitelből). Viszont tipikusan már 20 évesen pályakezdőnek számítanak a folyó tanulmányok mellett is.

Ha a köztes időszakban félretettek volna lakástakarékba, akkor 30 éves korukra összegyűlt volna:

1 szerződés esetén nagyjából: 3,2M forint (720 000 forintos állami támogatással)

2 szerződés esetén nagyjából: 6,4M forint (1 440 000 forintos állami támogatással)

Ezek pedig a „pont jól jönne” összegek, amiket nem kéne hitelbe felvenni. Ha ezt a 6,4M forintot (amiért 10 éven keresztül havi 40 300 forintot fizettünk ki) hitelbe vesszük fel (kényszer) 20 évre, akkor a megfizetett kamat legjobb esetben is 3 000 000 forint! Azaz 3 millió forintunkba kerül az a rossz döntés, miszerint a lakéscélunkért semmit nem tettünk ebben az esetben, csak a hitelben gondolkodtunk!

El kell felejteni a „minden belefér” nyarakat

Amikor az ember pályakezdő és jellemzően egyedülálló vagy család nélküli párkapcsolatban él, akkor minden nyáron megrendezik a „mindent bele nyarakat”, amikor a pénz nem számít a hitelkártya fedezetéig. Ilyenkor az átlagos emberek azonnal lenullázzák addigi megtakarításaikat és visszatérnek a start mezőre, ahol tavaly és azelőtt is tartottak. Semmiféle vagyont nem halmoznak fel, az élményeket beváltják egy creditért, ami arról szól, hogy „most vagy fiatal, most kell élni”.

Kedvenc kérdésem: Most vagy fiatal, akinek nincsenek kötelezettségei. Tehát most tudsz többet dolgozni és nem akkor, amikor már itt a gyerek is. Igaz? Akkor döntsd el, hogy mit akarsz! 5-8 évig keményen és fegyelmezetten dolgozni-karriert építeni-vagyon felhalmozni (racionális mértékű szórakozás mellett), hogy aztán 30-40 évig gondtalanul élj vagy pedig 3-5 évnyi „mindent bele buliért” választod a 30-40 évnyi szívást és kilátástalan küzdelmet?

Ezeken a „mindent bele eseményeken” (nyaralás, karácsony, szülinap…stb) az ember, aki keres 200 000 forintot, úgy költekezik, mint aki 1 000 000 forintot keresne minden hónapban, hogy aztán hónapokig úgy éljen, mint egy munkanélküli, aki egy tábla csokit nem engedhet meg magának. Ha 200 000 forintot keresel, akkor mindig költekezzél úgy, mint aki 150 000 forintot keres és tegyél úgy félre, mintha 250 000 forintot keresnél!

Cikk ajánló:

Hogyan bukott el egy év alatt Jóska közel 1 millió forintot?

Szeretnél megtakarítani?

Hasznos cikkek számodra: