![[új megoldás] Ingatlanértékesítés mesterséges intelligenciával?- Propero ingatlan](https://iflgroup.hu/wp-content/uploads/2018/03/chatbot-uzleti-felhasznalas-ingatlankozvetites-2018.png)

Szerző: Szarvas Norbert | márc 26, 2018 | Cikkek - pénzügyi blog, info

A mesterséges intelligencia óhatatlanul is betőrt az életünkbe. Gyakorlatilag ma már előfordulhat olyan online ügyfélszolgálati kommunikáció, amikor észre sem veszed, hogy egy előre programozott válaszokból dolgozó robottal beszéled meg a problémáidat. A [bot] technológia pedig fejlődik és új területeket hódít meg. Kifejezetten izgalmas kérdés, hogy milyen hatása van a [bot]-nak és az automatizált rendszereknek az ingatlanértékesítésre… Propero ingatlan

Mi az a [bot]?

A chatbot egy olyan technikai megoldás, ami egyfajta automatizált ügyfélszolgálati rendszert jelent. Ilyen módon minden üzlet legdrágábbik eleme, az élő munkaerő kivehető a képletből, hiszen a tipikusan előforduló ügyfélproblémákra-ügyfélkérdésekre-ügyfélmegkeresésekre előre be lehet programozni a chatbotot, aki aztán „készségesen” és azonnal megválaszolja számunkra a kérdéseinket.

Ezzel a módszerrel alapvetően felgyorsítható a kommunikáció, hiszen minden ügyféllel a rendszer várakozás nélkül, azonnal „tud foglalkozni”, míg a tipikus kérdéseket (esetek 90%-a) hatákonyan meg tudja majd számunkra válaszolni. Az egyedi választ igénylő ügyfélmegkereséseket pedig a rendszer automatikus összeköti a válaszolni képes élő emberrel, aki így valóban azokkal tud majd foglalkozni, akiknek egyedi meglátásaik vannak.

Mi az a Propero ingatlan?

Magyarországon egy innovatív cég, a Propero ingatlan úgy döntött, hogy megreformálják az ingatlanközvetítési piacot és bevezetik az automatizált [bot] rendszert, aminek köszönhetően az alábbi vállalásokat tudják az ügyfeleiknek megtenni:

- a legolcsóbb közvetítési díjjal dolgoznak a piacon (1%)

- egyedülálló módon 45 napra vállalja az ingatlanok értékesítését

- 0-24 órás automatizált ügyfélszolgáltatot üzemeltetnek a mesterséges intelligencia segítségével

- hatékony ügyfél-, és ingatlan előszűrő rendszerükkel gyorsítják a folyamatot

- az emberi (ingatlanközvetítő) hibázási faktort kivették a képletből

- költséghatékonyság mellett az ügyfeleik számára a legnagyobb portálokon hírdetik meg az ingatlanokat

- közvetlenül az eladóval kötik össze az érdeklődőt, tehát nem rejtik el az ügyfelet és játszanak kéretlen harmadik felet az ügyletben

A csevegőbot egy olyan interaktív ügynök, vagy mesterséges beszélgetést folytató számítógépes program, amely hangos vagy szöveges módszerekkel beszélgetést végez a nevünkben. Javítja az ügyfelekkel való kommunikáció minőségét, növeli a marketingstratégia hatékonyságát. – mondja Kiss Zoltán, alapító

Felboríthatja a megszokott ingatlanpiaci állóvizet?

Nagyon érdekes kérdést vet fel a mesterséges intelligencia megjelenése az ingatlanpiaci környezetben. Az biztos, hogy a gyakran tolakodó ingatlanközvetítőket sokan nem szeretik. Hiszen onnantól kezdve, hogy a magas, akár 3-5%-os jutalékért cserébe megkeresték nekünk a vevőt (akit nem mindig szűrnek elő megfelelően), rátelepednek az ügymenetre, – reszketve saját maguk kikerülésétől -gyakorlatilag hátráltatják a folyékony ügyemenetet azáltal, hogy információs gátként, mindennek rajtuk keresztül kell áthaladnia.

Kikerülhető az emberi tényező? Nagyon érdekes kérdés, hogy alapvetően a mesterséges intelligencia milyen mértékben képes kiváltani a személyes jelenlétét egy szakembernek, aki végig tudja vezetni az ügyfelet „kézenfogva” a teljes ügymeneten. Egyáltalán meg kell e kerülnünk az élőtőkét ilyen esetben, amikor az ingatlanközvetítő személye „is sokat nyomhat a latba”?

A [bot] technológiát felhasználó Propero ingatlan ígérete pontosan az,amire az ügyfelek laboratóriumi körülmények között vágynak:

- alacsony közvetítői díj

- gyors ügymenet

- hatékony információáramlás

- megfelelő előszűrés

- minimális emberi jelenlét

- nincsen tukmálás

- eladó-vevő direkt kontaktálása

Más kérdés, hogy a valóság sokkal árnyaltabb és bizony sokaknak lehet valós igénye a fizikai közvetítő jelenléte. Azonban vélhetően nem ők lesznek ennek a technológiának a célpiaca. Viszont azok a vevők és eladók, akik nyitottak erre az „ígéretre”, minden bizonnyal kényelmesebben érezhetik magukat az ügymenet folyamán, mint egy drága ügynök megfizetésével.

A Propero.hu szakértő csapata a megadott adatok alapján gondosan elkészíti otthona hirdetését, saját költségén megjeleníti és kiemeli az ismertebb hirdetési csatornákon, valamint kiajánlja a már adatbázisban rögzített potenciális vevőknek. Mesterséges Intelligenciával rendelkező csevegőbotunk irányzott kérdéseket tesz fel kereső ügyfeleinknek, mellyel megtudjuk milyen ingatlant keresnek. Amennyiben minden megfelel, Önnek nincs más dolga, mint megbeszélni a mindkét félnek megfelelő időpontot és megmutatni otthonát, mellyel egy 20 Millió forintos ingatlan eladásánál a Propero ingatlan csapatával akár 800.000 forintot is spórolhat az ingatlanközvetítő irodákkal szemben.- írja a szolgáltatásról az oldal

Minden a költségen múlik!

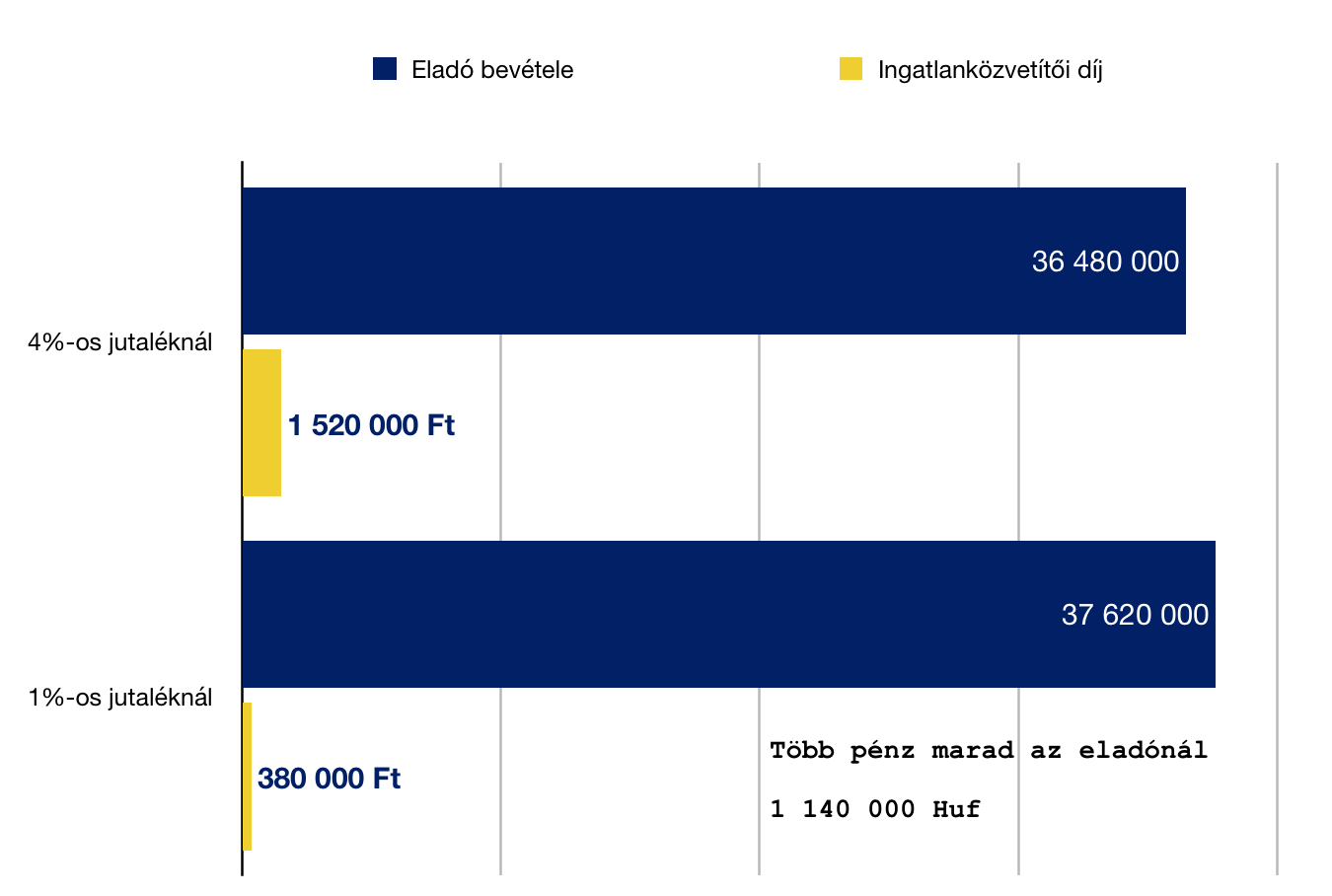

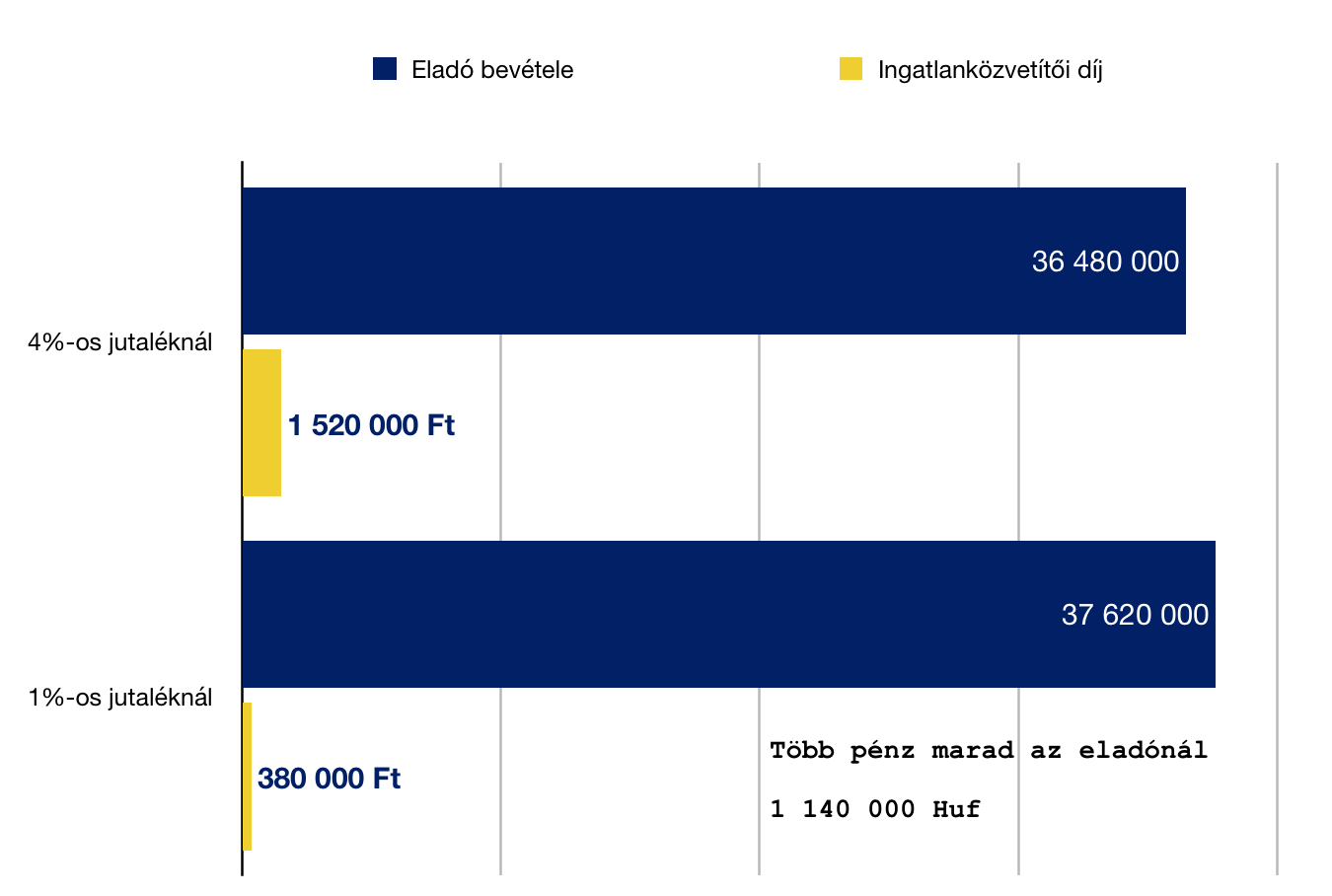

Kétségkívül egy ingatlaneladás sorána. rendkívül árérzékeny magyar piac számára a közvetítői díj mértéke determinálja magát a folyamatot. Ebből a szempontból kifejezetten érdekes lehet a mesterséges intelligencián alapuló technológia, amivel többek között kiváltják (és megspórolják ezeknek az élőtőkéjét) a

- ingatlanközvetítőt

- ügyfélszolgálatost

2017-ben az átlagos ingatlanár eladások esetében 38 000 000 forint volt. Egy ilyen értékű ügylet esetében már a piaci 4%-os átlagosnak tekinthető közvetítői díj 1,5M forintos kifizetendő jutalékot jelent a megbízó számára. Ez egy rendkívül jelentős tétel, aminek a mértékét a közvetítőcég haszna, a marketingköltségek, az iroda fenntartása, az ingatlanközvetítő jutaléka és az ügyfélszolgálat fenntartása teszi ki. Ezen a költségen próbál spórolni a chatbot technológia ebbena felhasználási módban. Ehhez képest a Propero ingatlan redukálta ezeket a költségeket és ajánlatával ebben az esetben 1 140 000 forintot tudott az eladó megspórolni.

Ha hasznos volt számodra a cikk, akkor támogasd a blogot egy kávé árával!: Tetszett a cikk

Szeretnél nyugdíjadra félretenni? Segítek megtalálni a legjobb lehetőséget!

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. március 26. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | márc 21, 2018 | Cikkek - pénzügyi blog, info

Előző héten írta egy követőm a Facebook oldalunkon a kérdést, miszerint mit tanácsolok, kezdő munkavállalóként hogyan érdemes elindulniuk, milyen buktatókra kell odafigyelniük? Ez egy nagyon fontos, mindenkit érintő témakör, hiszen mindenki volt/van/lesz kezdő munkavállaló és tipikusan ugyanazokat a hibákat követjük el generációról generációra. Megpróbálom összeszedni a legfontosabb gondolatokat ezzel kapcsolatban. Konkrét termékekről azért felesleges beszélni, hiszen a piac változik és terveim szerint ez a cikk évek múlva is segítséget nyújt majd.

A zsebpénz világából a felnőtt világba – kezdő munkavállalóként

Azok a bizonyos iskolása évek… Amikor minden önmagunk felfedezéséről és a szórakozásról szólt. Egy roppant élménydús időszak, aminek csak a zsebpénzünk/diákmunkánk szabhatott gátat. Normális esetben mindenki szembesül ezen időszak alatt az anyagi szűkösség intézményével, azaz át kell gondolni, hogy mire költünk, mivel „nem fog minden beleférni”. Ez a fajta anyagi atyai pofon a felnőtt létnek az előszobája, amikor még teljes mértékben élvezzük a mama-hotel szolgáltatásait és fesztelenségét, miközben már bontogatjuk a szárnyainkat.

Ebben az időszakban születnek meg azok az önjutalmazó berögződéseink, amiket később meg szeretnénk élni. Hiszen már tudatában vagyunk a világnak, vannak elképzeléseink, de a lehetőségeink korlátozottak. Ilyenkor gyakran hangazanak el az olyan mondatok, minthogy „majd ha lesz munkám, akkor első dolgom lesz megvenni ezt…”. Minél tovább tolódnak az iskolás éveink (felsőoktatás) anélkül, hogy kilépnék a felnőtt világba, annál hatalmasabbá növekszik bennünk ez a fajta önjutalmazó reflex, aminek a kielégítése akár évekig is elhúzódhat!

Nem csoda, hogy az első fizetés egyből kuka

Ha igazán pénzügyileg tudatos felnőtté szeretnél válni, akkor a legelső fizetésedből a „köteles részek” után mindent elköltesz azokra a dolgokra, amikért epekedtél az elmúlt években. Fogd be a benned kialakult önjutalmazó reflex száját és ne adj okot neki arra, hogy éveig gyötörjön téged a tudat!

Az első fizetés (bármennyi is legyen) a világ egyik legfantasztikusabb és legtisztább érzése. A pillanat, amikor elmondhatjuk, hogy rendesen megdolgoztunk érte és ki fizettek minket. Általában ez az összeg nagyságrendekkel több, mint amennyiben akár előző hónapban tengődtünk diánkéveink alatt. Nem ritka, hogy hirtelen annyi pénz kerül a számlára, mint amennyi összesen az azt megelőző évben-félévben elérhető volt számunkra.

Mihez kezdjünk ezzel a „hatalommal és szabadsággal”? Gyakorlatilag bármit megvehetünk- érzik gyakran ezt a fiatalok. Szerintem pénzügyileg legit lépés ilyenkor, ha a fiatal fogja magát és anyagi túlkapásokba kezd. Nem ritka, hogy az első fizetés két nap alatt elköltődik „magától”. Ilyenkor esik meg, hogy az addig havonta 10-20e forintból élő fiatal felnőtt az első fizetéséből bemegy álmai márkaboltjába, hogy 30 ezer forintért vegyen magának egy pólót. Hogy miért? Mert erre vágyott és most megteheti!

Okos technika: Nem szabad elaprózni a dolgokat. Sokkal jobb, ha beáldozzunk az első-második havi fizetésünket a túlköltekezésre, minthogy elnyújtjuk és passzív-agresszív módon akár 2-3 évig csippentünk le a fizuból egy kisebb-nagyobb szeletet. Hidd el, hogy az elhúzott önjutalmazás sokkal károsabb az anyagi függetlenségünkre, mint két erőteljesebb hónap.

Innentől kezdve szembesülünk a felnőtt élet költségeivel is

Miután lezajlott (lehetőleg minél hamarabb) a megérdemelt önjutalmazás időszaka, egyre inkább kezdjük bontogatni a szárnyainkat és kötelezettséget vállalni az életben. Először ez még tipikusan játékos formában valósul meg, gondolok itt a fiatal felnőttre, aki úgy dönt, hogy majd a mama-hotelben saját maga vásárol be valami menő kaját, mivel unja az otthoni kosztot. Persze itt is tetten érhető a túlkapás, az asztalon pedig a T-bone steak.

Hiába vagyunk pályakezdők, alapvetően nem sürget minket az idő és nem fogunk automatikusan felnőtt emberré válni. Lépésről lépésre kell megtapasztalnunk a feladatainkat, lehetőségeinket és kötelezettségeinket. Ez egy köztes állapot, amiben kötelezően hibáznunk kell.

Költsünk hülyeségekre, de ne legyünk hülyék!

Minden belefér…telefonelőfizetés, számítógép

Képzeljük el azt a helyzetet, amikor pályakezdőként úgy látjuk, hogy havi szinten megmarad mondjuk 80 000 forintunk. Természetesen az elején nem marad meg, mivel elszórjuk, és ezt érzékeljük is. A tökéletes jelzője ennek az időszaknak a „belefér” . A második lépés a pazarló költekezés után, a rendszerezett költekezés.

Bármilyen fura kimondani, de egy fiatal felnőttnek kifejezetten izgalmas aláírni az első telefonelőfizetését, vagy megkapni az első névre szóló sárga csekket. Ezzel manifesztálódik tulajdonképpen új státuszunk a felnőtt világban. Az elején ez még büszkeséggel tölt el, majd később válik teherré, ahogyan egyre több ilyen elköteleződést vállalunk be.

A második szakaszban már érdemes egy picivel megfontoltabban cselekednünk és meghúzni a saját határainkat lehetőség szerint. Mivel mindenkinek mások a lehetőségei, ezért nagyon nehéz univerzális megoldást adni. Annyi biztos, hogy éveken keresztül mindent elkölteni nagyon rossz döntés.

Ne hidd el, hogy túl fiatal vagy. A pénzügyeihez senki sem lehet túl fiatal!

Pénzügyi analfabetizmus ellen

Ma még sajnos a legnagyobb veszély – ami a pályakezdőre leselkedik anyagi értelemben – a magyar pénzügyi oktatás és magyar pénzügyi kultúra totális impotenciája. Kifejezetten felháborító, úgy jönnek ki fiatal felnőttek az iskolapadból, hogy fogalmuk nincsen arról, mire való egy lakástakarék. Illetve pontosítanék: csak azok a fiatal felnőttek tudják, hogy mi ez, akiknek a családjában foglalkoztak a témával. De maga az iskola nem tanít meg többek között erre sem.

Persze kritizálás helyett egy igen hasznos és hatékony megoldással készültem neked, hiszen mindig megoldásban és cselekvésben kell gondolkodnunk!

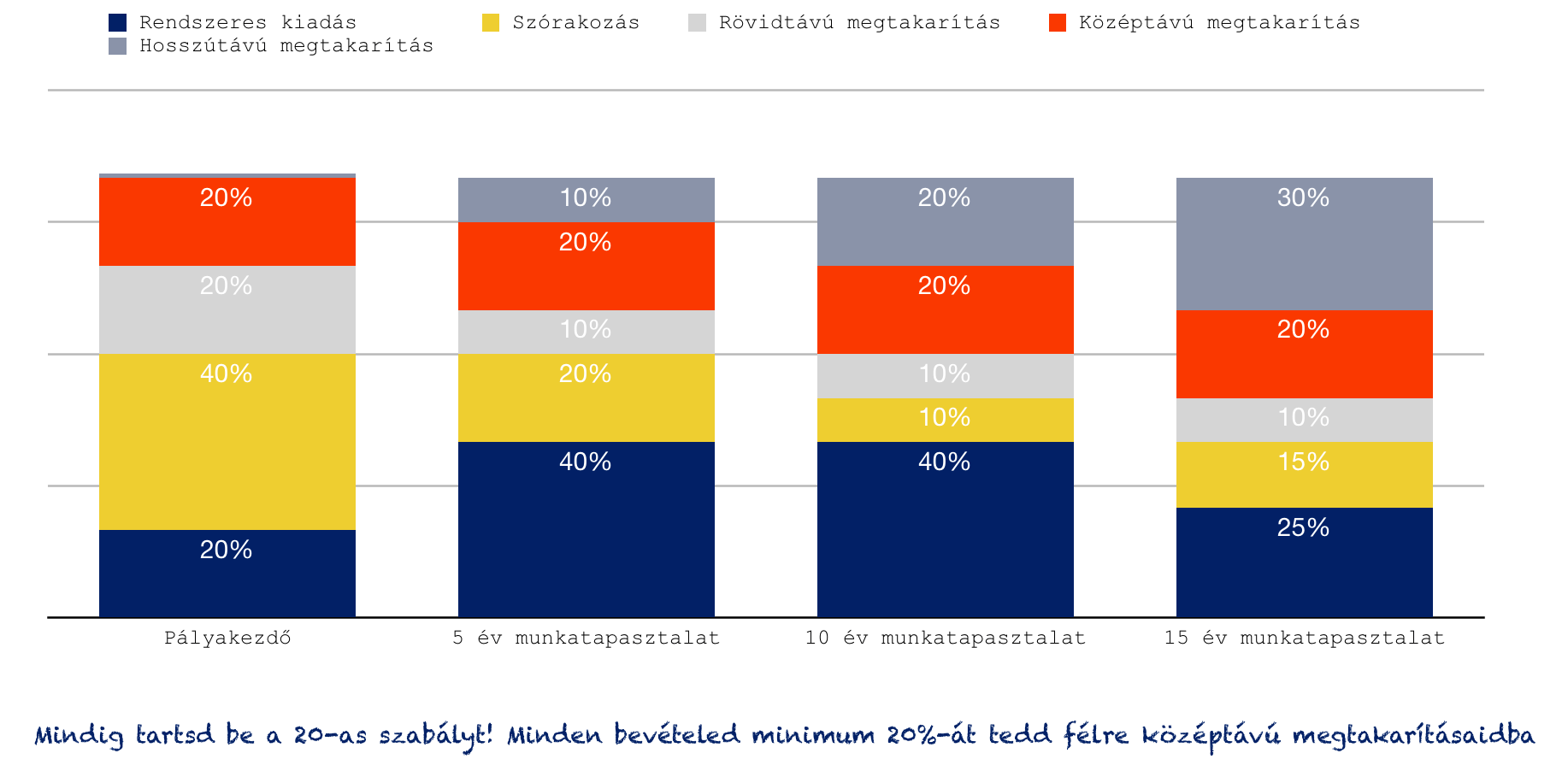

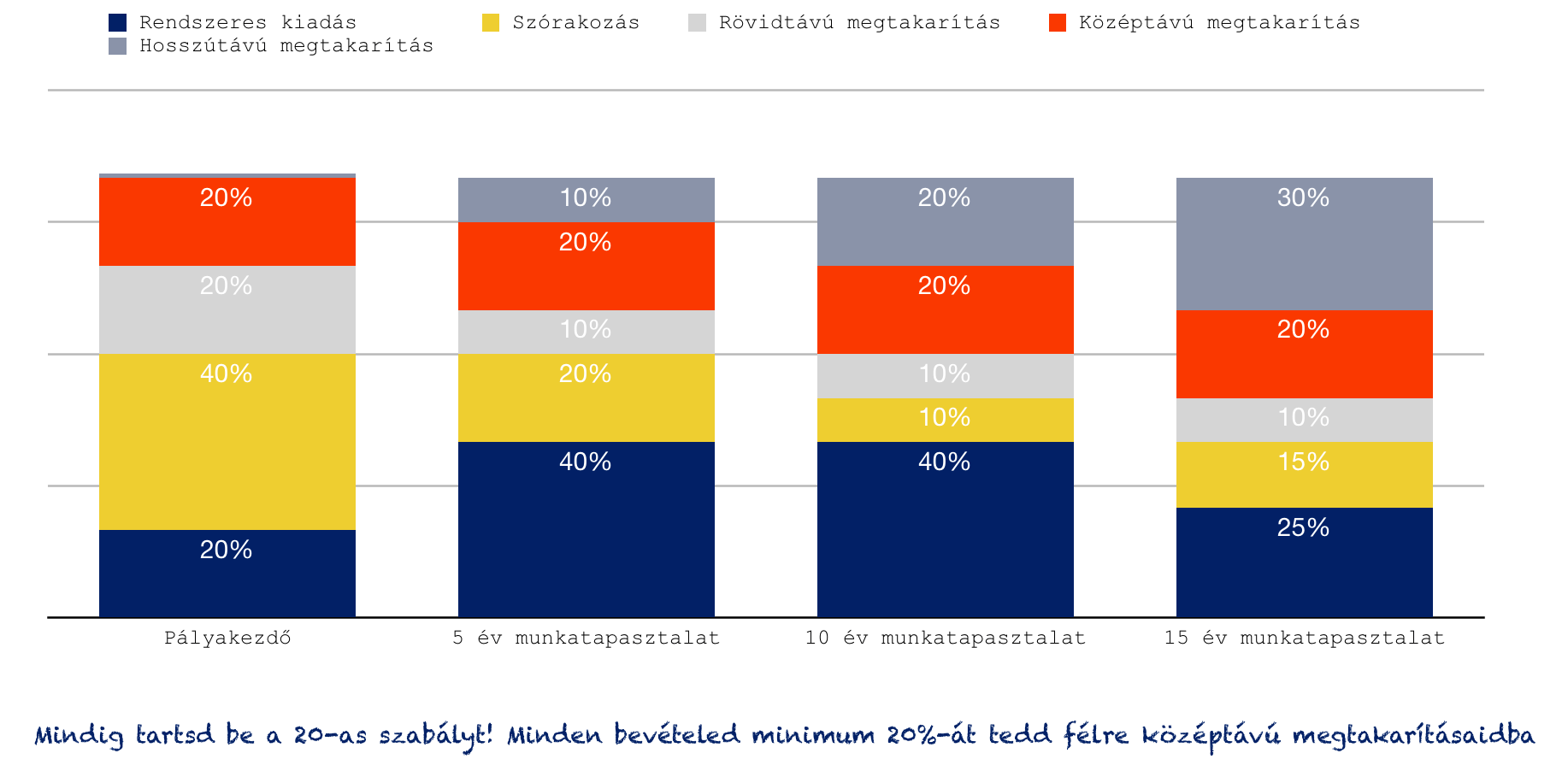

A fenti ábrával egy térképet szeretnék adni, amit következő, viszonylag normális keretek között tudhatod a pénzügyeidet. Az nyílvánvalóan látszik, hogy pályakezdőként többet költünk szórakozásra, mint később. Ennek oka az önjutalmazó reflexió, míg idővel megváltozik a fontossági sorrend és értéknek nem a következő Balaton Sound-ot tekintjük, hanem egy saját ingatlant. Tehát alapvetően nem a pénzünk összetétele, hanem a célja változik meg, ahogyan a fontossági sorrend felcserélődik és családot alapítunk.

Éppen ezért pályakezdőként teljesen felesleges olyan hosszútávú célokkal foglalkozni, mint nyugdíj. Előbb pénzügyi értelemben is ki kell élnünk magunkat és fokozatosan rászoktatni maguknat a hosszútávú elköteleződésre. Ezzel szemben az első perctől kezdve érdemes félretennünk a fizetésünk legalább 10, de inkább 20%-át a biztonsági tartalékunkban, azaz egy olyan anyagi bázist felépíteni, ami biztonságot és stabilitás nyújt számunkra!

Gondolj bele, hogyha keresel 150 000 forintot és minden hónapban 15 000 forintot teszel el a biztonsági tartalékba, akkor egy év múlva már több, mint 1 havi fizetésed van „elmentve”. Ez nagy dolog, hiszen ekkor már többet tettél önmagadért és anyagi függetlenségedért, mint a magyar felnőtt lakosság több, mint 50%-a, akik semmilyen tartalékkal nem rendelkeznek.

Ismerkedj meg a lakástakarékkal

Akárki akármit mond, a lakástakarék a legjobb belépő termék a pénz világába. Államilag támogatott, kockázatmentes és jól meghatározott (lakás)cél valósítható meg vele. Ráadásul a fizetési fegyelemre nevel azzal a biztonsággal, hogyha bármilyen gond van, akkor a számlanyitási díjon és állami támogatáson kívül minden befizetést bármikor visszakaphatunk további költségelvonás nélkül.

Ha ehhez hozzátesszük azt a megfigyelést, miszerint minden fiatalm felnőtt pályakezdő legfontosabb célként jelöli meg az „5 éven belül saját lakást”, akkor adva van szerintem a megoldás. A lényeg, hogy ne akarjunk több lépcsőfokot egyszerre megmászni. Amíg nem rendelkezünk biztonsági tartalékkal és középtávon sem teszük félre (pl.: lakástakarék), addig kifejezetten alkalmatlanok vagyunk arra, hogy hosszabb távú célt valósítsunk meg.

Komoly veszteségek: Számos pályakezdő a biztonsági tartalék feltöltése és a középtávú cél megtakarítása helyett hosszabb távra (pl.: nyugdíj vagy más megtakarítás) köteleződik el. Mivel azonban ez már egy sokkal későbbi lépcsőfok, ezért 1-2-3-4 év alatt rájönnek, hogy a pénz másra kell és felmondják a szerződést. A felmondás során pedig esetenként akár több százezer forintot is veszíthetnek, ami elkerülhető lett volna, ha sorjában haladnak: először a biztonsági tartalék, majd a középtávú cél és csak azután gondoskodnak a fenmaradó összegből a hosszútávú célokról.

Számos középkorú emberrel beszélgettem, akik ma kénytelenek nagyobb jelzáloghitelt felvenni, mivel nem kötöttek időben lakástakarékot, de mindig is tudták, hogy ez számukra egy fontos cél. Gondolj bele abba, hogy egy átlagos magyar felnőtt 30 éves korában jut először saját lakáshoz (többnyire hitelből). Viszont tipikusan már 20 évesen pályakezdőnek számítanak a folyó tanulmányok mellett is.

Ha a köztes időszakban félretettek volna lakástakarékba, akkor 30 éves korukra összegyűlt volna:

1 szerződés esetén nagyjából: 3,2M forint (720 000 forintos állami támogatással)

2 szerződés esetén nagyjából: 6,4M forint (1 440 000 forintos állami támogatással)

Ezek pedig a „pont jól jönne” összegek, amiket nem kéne hitelbe felvenni. Ha ezt a 6,4M forintot (amiért 10 éven keresztül havi 40 300 forintot fizettünk ki) hitelbe vesszük fel (kényszer) 20 évre, akkor a megfizetett kamat legjobb esetben is 3 000 000 forint! Azaz 3 millió forintunkba kerül az a rossz döntés, miszerint a lakéscélunkért semmit nem tettünk ebben az esetben, csak a hitelben gondolkodtunk!

El kell felejteni a „minden belefér” nyarakat

Amikor az ember pályakezdő és jellemzően egyedülálló vagy család nélküli párkapcsolatban él, akkor minden nyáron megrendezik a „mindent bele nyarakat”, amikor a pénz nem számít a hitelkártya fedezetéig. Ilyenkor az átlagos emberek azonnal lenullázzák addigi megtakarításaikat és visszatérnek a start mezőre, ahol tavaly és azelőtt is tartottak. Semmiféle vagyont nem halmoznak fel, az élményeket beváltják egy creditért, ami arról szól, hogy „most vagy fiatal, most kell élni”.

Kedvenc kérdésem: Most vagy fiatal, akinek nincsenek kötelezettségei. Tehát most tudsz többet dolgozni és nem akkor, amikor már itt a gyerek is. Igaz? Akkor döntsd el, hogy mit akarsz! 5-8 évig keményen és fegyelmezetten dolgozni-karriert építeni-vagyon felhalmozni (racionális mértékű szórakozás mellett), hogy aztán 30-40 évig gondtalanul élj vagy pedig 3-5 évnyi „mindent bele buliért” választod a 30-40 évnyi szívást és kilátástalan küzdelmet?

Ezeken a „mindent bele eseményeken” (nyaralás, karácsony, szülinap…stb) az ember, aki keres 200 000 forintot, úgy költekezik, mint aki 1 000 000 forintot keresne minden hónapban, hogy aztán hónapokig úgy éljen, mint egy munkanélküli, aki egy tábla csokit nem engedhet meg magának. Ha 200 000 forintot keresel, akkor mindig költekezzél úgy, mint aki 150 000 forintot keres és tegyél úgy félre, mintha 250 000 forintot keresnél!

Cikk ajánló:

Hogyan bukott el egy év alatt Jóska közel 1 millió forintot?

Szeretnél megtakarítani?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. március 21. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | márc 20, 2018 | Cikkek - pénzügyi blog, info

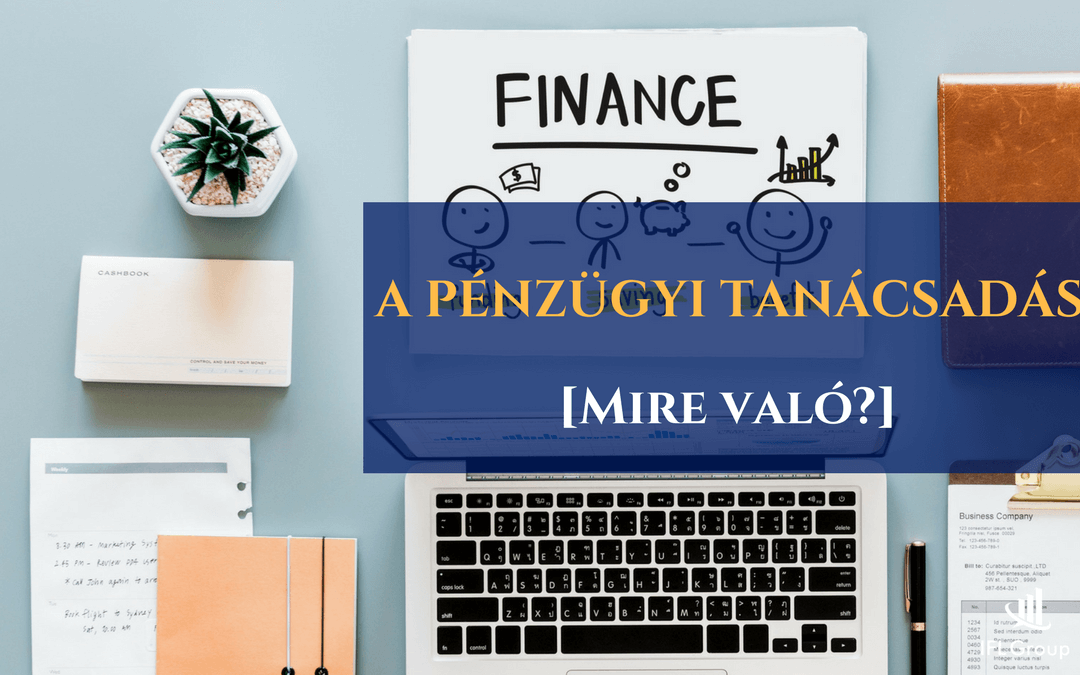

Régóta tervezek egy cikket arról, hogy milyen szerepe van a pénzügyi tanácsadónak a te életedben! Valójában egy nepperről beszélünk, egy pénzügyi termékekkel foglalkozó disztribútorról vagy egy legit hozzáadott értéket szállító szakemberről? Nagyon érdekes kérdés, hiszen nem mehetünk el a társadalom azon élménye mellett, amit kénytelen volt elszenvedni negatív értelemben a 2000-es évek közepén. Az igazi kérdés az: Fejlődött a pénzügyi tanácsadás Magyarországon? Ha igen, akkor most mivel foglalkoznak? Miben tudnak neked segíteni?

A pénzügyi tanácsadás Magyarországon különböző szolgáltatások összefoglalása. Az utca embere nem képes megkülönböztetni a terméket (is) közvetítő tanácsadót attól, akinek fizet a tanácsaiért. Ugyanígy egységesen tanácsadónak nevezik azt, aki egy cég képviseletében érkezik a tanácsadásra, mint azt, aki több cég termékeit (úgynevezett független pénzügyi tanácsadó) közvetíthető.

A legelterjedtebb pénzügyi tanácsadó: a termékeket közvetítő

Alapvetően két fő irányvonalat különböztethetünk meg. Az egyik esetben fizetünk a tanácsokért, a második esetben vásárolunk a tanácsokért. Az előbb eset elméletben azt jelenti, hogy a pénzügyi tanácsadó nem beszélhet konkrét termékekről, nem adhat ajánlatot- szimplán pénzügyi életvezetési tanácsaiért jár az óránkénti 20-30-40 ezer forintos tanácsadói díj. A második esetben viszont a tanácsadás díjmentes az ügyfél számára, hiszen a tanácsadó konkrét ajánlatokat és megoldásokat nyújthat az ügyfélnek, amit aztán megkötve jutalékra jogosulttá válik. Tehát második esetben a tanácsadót a pénzügyi szolgáltató fizette meg a saját nyereségéből a terméken, amit az ügyfél fizet meg, mint költség.

Tényleg drágább a tanácsadói termék? Első negatív élménye a társadalomnak a drága közvetített termékek voltak. A mai napig azt gondolják az emberek, hogyha bemennek a pénzügyi szolgáltatóhoz (lásd: biztosító), akkor olcsóbb terméket fognak kapni. Ez az élmény valódi volt 5-10-15 évvel ezelőtt. Ma már azonban a hatalmas piaci verseny, az MNB szabályozói környezet és az olyan edukációs pénzügyi oldalak, mint az IFL hatására a tanácsadói termékek alapvetően azonos áron futnak a piaci termékekkel, gyakran ugyanazokról a termékekről van szó. Az exkluzív ajánlatok pedig valamilyen extra előnnyel rendelkeznek az adott üzleti megállapodás keretében, aminek mértékéről mindig a volumenkedvezmény dönt.

Mit jelent az allfinanz, mint pénzügyi tanácsadás?

A pénzügyi tanácsadó lehet függő vagy független, ha terméket is közvetít. A független pénzügyi tanácsadó több pénzügyi szolgáltatónak a termékeit viheti az ügyfélnek. Azonban létezik az úgynevezett allfinanz pénzügyi tanácsadás, ami már kilép az adott pénzügyi szektor (biztosítói szektor, bank szektor vagy lakástakarék szektor) kötöttségéből és szektorokon átnyúló tanácsokkal és termékekkel tudja az ügyfél igényeit kielégíteni.

A pénzügy egy sokkal komplexebb dolog, minthogy arról beszéljünk, hogy hol kössünk biztosítást és kinél vegyük fel a hitelünket. Az allfinanz pénzügyi tanácsadó pontosan erre a komplex problémára próbál megoldást nyújtani azáltal, hogy egyaránt képes hiteleket közvetíteni, mint ahogyan lakástakarékkal vagy nyugdíjjal kapcsolatban is fordulhatunk hozzá. Ez a komplexitás gyakorlatilag azonos azokkal a pénzügyi tanácsadókkal, akiknek mi fizetünk a tanácsaiért.

Akkor mi a különbség? Ez a két komplexebb tanácsadói réteg teljesen más irányból közelíti meg a kérdést. A fizetős tanácsadó azt mondja, hogy ő az összefüggéseket érteti meg az ügyféllel és mindenért pénz kér. Az allfinanz pénzügyi közvetítéssel foglalkozó tanácsadó pedig azt mondja, hogy nem pusztán az összefüggésekről kell beszélgetni, hanem ténylegesen segítséget kell nyújtani az ügyfélnek, hogy a lehető legjobb döntést tudja meghozni saját maga számára.

Akkor miért mondják, hogy ez bullshit? Gyakran hozzák fel ellenérvként, hogy aki terméket közvetít, az már nem lehet független, hiszen érdeke a termék értékesítése. Ez valóban így van. Ugyanúgy érdeke az értékesítés a közvetítőnek, mint annak a tanácsadónak, akinek fizetünk a szolgálataiért. Csak a második esetben nem a terméket, hanem saját magát kell értékesítenie az embernek és ebből eredően meg kell tudnia arról győznie, hogy miért fizess neki mondjuk egy nyugdíjmegtakarítás megkötése előtt, ahelyett, hogy egy allfinanz közvetítővel beszélnéd át a termékek közötti különbséget.

A kulcs a stratégiai gondolkodásmód

Sokféle pénzügyi tanácsadó működik a piacon. Azt sem lehet mondani, hogy az adott meghatározáson belül (pl.: allfinanz pénzügyi tanácsadó) mindenki ugyanazt a minőséget vagy szemléletmódot képviselné. Ha maradunk az allfinanz pénzügyi tanácsadónál (akiknek száma Magyarországon elérheti a 10 000 főt), akkor meg kell értenünk, hogy vannak ezen belül, akik inkább egy termékcsoportot értékesítő ügynökként dolgoznak, míg vannak olyanok, akik magas elméleti és gyakorlati tudással valójában ugyanazt (vagy jobbat) mondják el az ügyfélnek, mint a fizetős tanácsadó, csak itt még lehetőség van egy helyen megkötni a szerződést is, segítenek neked a választásban és az ügymenet lebonyolításában.

Mégis nagyon kevesen gondolkodnak így! A pénzügyi tanácsadói szakmában elképesztő mértékű a fluktuáció. Ez a fluktuáció más szakmákban is jelen van, azonban a szakma felelősségteljességéből és komolyságából eredően sokkal inkább feltűnő, mint mondjuk egy polcszervízes kiválása a területről. Ennek oka, hogy végső soron emberek jövőjéről és pénzügyeiről van szó. Egy felelőtlen döntés vagy tanács akár évekre, évtizedekre visszavetheti az embereket saját lehetőségeikhez képest.

Felelősségvállalás még mindig nagyon kevesek gondolkodásmódja! Az én olvasatomban a pénzügyi tanácsadónak akkor is erkölcsi felelősséget kell vállalnia, ha a hatályos törvény éppen nem rendelkezik erről. Az erkölcsi felelősségvállalás azt jelenti, hogy az „általam kiajánlott termékért vagy tanácsért” 5-10 év múlva is fel tudom vállalni a felelősséget, meg tudom védeni szükség esetén akkori létjogosultságát. Ezt kizárólag úgy lehet(ne) megvalósítani, ha a pénzügyi tanácsadó a pályafutása minden pillanatában jóhiszeműen cselekszik és hivatásának tekinti ezt a területet. Sajnos a valóságban a hatalmas fluktuációnak igen komoly köze van a „gyors meggazdagodáshoz fűzött reményhez”.

A jutalékorientáltság lehet hátrány és áldás

Sajnos 2018-ban még mindig ugyanaz az élményünk, mint 2010-ben. Ha gyorsan „akarok 18-20 évesként” pénzt szerezni, akkor el kell menni ingatlanozni vagy pénzügyi tanácsadósdit játszani. Hiszen tipikusan két olyan területről van szó, aminek a belépési korlátja igen alacsony, gyakorlatilag bárki belekezdhet anélkül, hogy bármit is kockáztatna vele. A jutalékéhség pedig elhomályosítja a minőséget és hosszútávúságot.

A rendszerek úgy épülnek fel, ha menet közben derüljön ki az adott fiatal szakmai és erkölcsi alkamassága. Viszont a jutalékkényszer miatt a „szakmai kinyílvánítás” időpontjáig is elhelyezkedik a pénzügyi tanácsadó szerepébe. Nyilvánvaló, hogy ekkor még nem szabadna magát pénzügyi tanácsadónak hívni, mégkevésbé szabadna embereknek pénzügyi döntést elősegíteni. Mégis megtörténik, aminek a fedezete mindig egy nagyon kényelmes és fényes öltöny. Mert az öltöny szakértelmet és komolyságot hitelez bárkinek.

Viszont a jutalék előnyt jelenthet az ügyfélnek! Gondoljunk bele, hogy az ügyfél megoldást keres a pénzügyi problémájára vagy a pénzügyi értelemben vett vágyára. Ilyenkor biztosan kell kötnie valamilyen szerződést valamelyik pénzügyi szolgáltatónál. Akkor pedig miért fizessen külön a tanácsadásért, ha van, aki ugyanazt el tudja mondani a termékről és még stratégiai gondolkodásban tanácsot is tud adni? Van egy szűk réteg ezen a területen Magyarországon, akik jutalékért dolgoznak, viszont megfelelő erkölcsi és szakmai tudás birtokában dolgoznak hosszútávon!

A jutalék elősegíti a közös együttműködést hosszútávon. Gondoljunk bele logikusan, hogy vannak olyan allfinanz pénzügyi tanácsadók, akik jutalékból élnek. A jutalék mindig a megkötött szerződések után érkezik, tehát nem egy asztal mögött ülve, gyakorlatilag függetlenül a teljesítménytől és minőségtől havi fizetés formájában. Ha a tanácsadó nem rendelkezik naprakész információkkal, nem megfelelő erkölcsileg, akkor az ügyfelek nem fognak visszatérni hozzá és nem fogják tovább ajánlani őt. Márpedig ezen a területen 5-10-15 éven keresztül fizikai képtelenség minden hónapban „hideg ügyfeleket felhajtani”. Tehát jutalékból hosszútávon két féle allfinanz pénzügyi tanácsadó képes megélni:

- aki a legmagasabb emberei és szakmai minőséget képviseli

- aki egy komoly vállalkozást épített fel ezen a területen, amiben számos pénzügyi tanácsadó dolgozik „alatta”

A pénzügyi tanácsadó cég lehet MLM?

Gyakran hozzák fel az allfinanz pénzügyi tanácsadó vállalkozásokkal szemben, hogy MLM-ként működnek, aminek a legjellegzetesebb vállalkozásszervezési funkciói az alábbiak:

- folyamatosan tagokat „szerveznek be”

- jutalékért dolgoztatnak

- a pénzügyi tanácsadók tulajdonképpen termék disztribútorok

- mindig a legfelső szintek élnek a legjobban

- wannabe életérzést közvetítenek

Számomra az MLM olyan cég, ahol a tagok egyben fogyasztók is. Tehát a cég bevétele és forgalma jelentősen függ attól, hogy a belépő tagok rendszeresen vásároljanak. Itt tipikus disztribútori feladatokat látnak el, hiszen az MLM cégnek van saját terméke, amit amatőr „kiskereskedők” által, azok ismerettségeit és kommunikációs csatornáit felhasználva képes terjeszkedni.

Ebből következik, hogy az allfinanz pénzügyi tanácsadó vállalkozás tevékenységéből adódóan sem lehet MLM, hiszen

- nincsen saját termékük

- a forgalma nem függ a tagok vásárlásaitól. Sőt több helyen kifejezetten tiltják a tagok kötéseit és jutalékorlátozást vezettek be rájuk

- a pénzügyi tanácsadók nem termék disztribútorok, hanem szakképzettséggel rendelkező, piaci pénzügyi termékeket közvetítők

Wannabe életérzés, azaz a motivációs bullshit

Hogy miért terjedt el mégis az MLM nézet ezzel a szakterülettel kapcsolatban? Valójában nagyon indokolt, hiszen látszólag tényleg rendelkeznek azokkal a kritikus tulajdonságokkal, amik az MLM szerves részei:

- wannabe életérzés

- minden a gazdagság körül forog

- önmegvalósításos maszlag

- több szintű hálózatok

Több szintű hálózatok- Egy német gazdasági újságban olvastam még 8 évvel ezelőtt egy nagyon találó megfogalmazást az allfinanz pénzügyi tanácsadók rendszerével kapcsolatban. Ők úgynevezett struktúrált értékesítési hálózatban dolgoznak. Ez már egy sokkal barátságosabb és reálisabb megnevezés, mint összemosni a multi level marketinggel. A többszintű hálózatok szervezése tulajdonképpen a hagyományos szervezeti struktúra nyomvonalát követi, ahol a felelősség és kötelezettség a különböző csoportokra van delegálva. Így lehet hatékonyan megszervezni a folyamatokat több ezer résztvevő között.

Ami mégis más, mondhatni MLM-es ebben a szervezeti felépítésben, az tulajdonképpen az, hogy a rendszeren belül nem alkalmazottak, hanem alvállalkozók tevékenykednek sokkal nagyobb szabadsággal és sokkal erőteljesebb kötelezettséggel. A szervezeti szinteket pedig organikusan, saját maguk szervezik meg, ami így már nem egy „felsőbb döntés”, hogy „nyitni kéne egy új csoportot”, hanem a résztvevő alvállalkozók egyéni preferenciáján alapul.

Itt még nem szervezték ki a Szabó Péter coachingot- Teljesen egyetértek azzal, hogy nem feltétlenül összeegyeztethető az erkölcsileg megfelelő pénzügyi tanácsadói lét és a wannabe önmegvalósítási program. Ugyanis a második a „mindenkin átgázoló” egoista embert építi fel, míg az első opció tulajdonképpen a másik érdekét előtérbe helyező, felelősségteljes embert jelenti.

Sajnos a keveredés sem véletlen, így az önmegvalósító wannabe rétegből nagyon sokan merészkednek át a pénzügyi tanácsadói létbe, hogy vegyítsék az ultramotiváltságot a pénzzel. Hiszen nincsen jutalékorlát, ezért mindenki annyit keres, amennyit el tud magának képzelni, vagy legalábbis amiért megdolgozik. A wannabe coaching pedig pontosan ezt hirdeti: „annyit keresel, amennyit el tudsz képzelni magadról”

Azt vettem észre, hogy olyan piacvezető cégek, mint az OVB Vermögensberatung Kft megpróbálja levetni magáról ezt a wannabe köntöst és motivációs oktatások helyett a szakmaiságra igyekszik a hangsúlyt helyezni. Már sokan felismerték a piacon, hogy a jövő egyértelmű a bullshitmentes, erkölcsileg és szakmailag megalapozott tanácsadói lét.

Nincsen jutalékorlát, sokan el is buknak

A jutalék alapon működő allfinanz pénzügyi tanácsadó vállalkozások esetében a legmotiválóbb erő a pénz, vagyis a jutalékorlát és megkötés nélküli lehetőség. Mindenki annyit keres, amennyit dolgozik és amennyit ténylegesen ér a munkája. Így a munkaidőt felváltja a munkahatékonyság intézménye, azaz egységnyi időn belül mekkora értéket képes a tanácsadó előállítani, ami a megkötött szerződésekben manifesztálódik.

Így lesznek, akik

- sokat dolgoznak és keveset keresnek

- sokat dolgoznak és sokat keresnek

- keveset dolgoznak és sokat keresnek

- keveset dolgoznak és keveset keresnek

Tévhit, hogy mindig a munka mennyisége számít- Azt vettem észre az elmúlt 10 évben, hogy a pénzügyi tanácsadók mindig a munka mennyiségében gondolkoznak és nem a minőségében. Ha többet akarnak keresni, akkor jobban erőlködnek. Én már egy jó ideje rájöttem, hogy a mennyiség helyett célszerű mindig a minőséget előtérbe helyezni, hiszen csak ez fogja magát hosszútávon meghálálni.

A legveszélyesebb az allfinanz pénzügyi tanácsadók számára mégis ez a határtalanság. Az átlagos pénzügyi tanácsadó a jutalék határtalanságát látja maga előtt, de a jutalék mélységét érzi a lábai alatt. Az eszme, hogy sokat keressen valaki ezen a területen. Azonban az alvállalkozói létbe van kódolva, hogy lesznek olyan vállalkozók, akik csődbe mennek (mint mindenhol). Ennek oka, hogy képtelen volt egységnyi idő alatt hatékonyan és eredményesen dolgozni.

Itt mindenki vállalkozó a vállalkozásban

Nagyon fontos megértenünk az allfinanz péngyzügyi tanácsadók működésének az alapját. Ebben a rendszerben mindenki alvállalkozóként dolgozik. Ez azt jelenti, hogy alapvetően saját maga viseli az olyan járulékos költségeket, mint például telefon, utazás, repiköltségek, vagy iroda illetve öltözködés, mint ahogyan a vállalkozással kapcsolatos költségeket (adók, könyvelő..stb) is ki kell termelni. Tehát amikor azt halljuk, hogy egy pénzügyi tanácsadó tavaly megkeresett 6M forintot, akkor az nem jelenti azt, hogy havi 500 000 forintot keresett. Sőt! Levonva ezeket a felsorolt költségeket, a havi nettó jövedelme valahol 200-350 000 forint között lehetett.

Márpedig a költség oldal alapvetően egy fix kiadás, míg a bevétel oldal abszolút mozgóbér, tehát sosem egyenletes. Van olyan hónap, amikor megkeres valaki egy millió forintot, míg máskor hónapokig nem éri el a 200 000 forintot. Ezért kell mindig átlagot számolni. Sokan elkövetik azt a hibát, hogyha az évben kétszer valóban jól kerestek, akkor elhiszik és úgy élnek, mint minden hónapban megkeresnék ezt az összeget.

Pénzügyi tanács pénzügyi tanácsadóknak- Fizessetek magatoknak havi fizetést. Havi tavaly 6M forintot kerestél, akkor idén is minden hónapban fizess magadnak 350 000 forintot. Ha kevesebbet keresel akkor is, és ha többet akkor is. A cél, hogy sose élj nagyobb lábon és hullámvölgyeken keresztül, mint ami reális lenne a számodra.

A felelősséget kell megérteni!- A középkorúak emlékezhetnek még a 90-es évek „kényszervállalkozói kultúrájára”, amikor boldog boldogtalant vállalkozni kényszerített a munkáltatójuk. Sajnos ezen a területen is hasonló a helyzet, ugyanis a kezdő pénzügyi tanácsadók még nem értik, hogy mit jelent vállalkozni. Ők még tipikusan azt látják, hogy a „nettó a bruttó” és így többet kereshetnek. Pedig a kockázatokat ugyanúgy mérlegelni kell mielőtt valaki belekezd.

Honnan lesznek ügyfelek?

A szakma legfontosabb kérdése: honnan lesz ügyfél? A hagyományos út az ajánlói rendszer kiépítése, ahol alapvetően dm (direct marketing) eszköztárat használva a pénzügyi tanácsadó kutatja fel az ügyfeleket. Azonban a technológiai és törvényi szabályozás ide is elért, nem beszélve az ügyfelek totális elidegenedéséről.

Manapság két irányzatot vélek felfedezni:

- Az egyik esetben az online marketing lehetőségeket kihasználva, szakértői státuszt felépítve fizetett hirdetések általi ügyfélszerzés

- A másik az, amiben az IFL is hisz, azaz a folyamatos értékadás, információs sztrádára való felcsatlakoztatás, aminek a vége egy lehetőség, hogy organikus módon, szabad akaratból felvegyék velünk a kapcsolatot.

Mindkettő működik és még az olyan offline irányok, mint az ajánlói rendszer sem haldoklik feltétlenül. A jövő azonban az online irányába mutat, hiszen már ma is az emberek 95%-a döntés előtt az interneten informálódik, független és hiteles forrásokat felkutatva.

Mivel több a pénzügyi tanácsadó?

Érdekes kérdés, hiszen itt a blogon is számtalan olyan információt osztok meg veletek, ami által akár magatok is el tudtok pénzügyi dolgokat intézni. Ettől függetlenül azt gondolom, hogy pénzügyi tanácsadóra még mindig szüksége van mindenkinek akkor is, ha éppenséggel nagyon tájékozott a pénzügyekben. Ennek oka, hogy egy külső szemlélő, aki nem érintett érzelmileg, képes olyan kérdéseket feltenni és olyan aggályokat megosztani, amit saját magunkkal képtelenek lennénk. Én például az elmúlt évben is több ügyfelet beszéltem le (enyhe túlzással élve) a hitelfelvételről, mint ahány hitelt közvetítettem. Ennek oka az erkölcsi megfelelőség, mivel láttam, hogy hosszútávon rossz döntés lenne annak az adott ügyfélnek a hitel felvétele.

Piaci információkkal rendelkezik vagy meg tudja erősíteni azokat- Az igazság az, hogy a pénzügyi piac elképesztően hatalmas. Nem létezik olyan pénzügyi tanácsadó, aki minden információval időben rendelkezne. Velem is előfordult, hogy az ügyfél előbb olvasott valamit, mint én. Ilyenkor azonban nagyon lényeges, hogy a pletykát a saját pénzügyi kapcsolatok által meg lehet erősíteni, meg lehet cáfolni vagy éppen hozzá lehet tenni.

Időt spórol számunkra! Az idő minden ember legfontosabb erőforrása. Nincsen kétségem afelől, hogy egy átlagos ember hosszas kutakodás után meg tudná magának találni a legjobb megoldást a saját pénzügyeiben. Itt a kérdés az, hogy valójában mennyit ér az ideje és mennyi volt az elméleti vagy tényleges költsége emiatt. Mertha három napig csak ezzel foglalkozik, akkor három napig nem tud mással foglalkozni. Ez pedig erőforrás elpazarlása. Tehát ilyen értelemben is képes nekünk egy tanácsadó segíteni, hogy időt spórol nekünk.

Nem véletlenül kell mindig fejlődni! Érdekes, hogy vannak ügyfelek, akik azt hiszik, hogyha elhatározzák magukat, akkor 3-5 nap alatt megtudják szerezni azt a tudást, amit más 10 éve folyamatosan fejleszt. Valójában hatalmas lutri, hogy pont jó döntést hozzon ilyen rövid idő alatt valaki.

Mikor káros egy pénzügyi tanácsadó?

Az igazság az, hogy egy pénzügyi tanácsadónak hátrányai is lehetnek, nem csak előnyei. Mint ahogyan nem minden villanyszerelőt ajánlanál a barátodnak, úgy azt sem mondhatjuk, hogy minden pénzügyi tanácsadó ugyanazt a színvonalat képviseli mind emberileg, mind szakmailag. Lehet valaki agyonedukált szakember, akinek minden mondata hiteles, ha közben egy beképzelt, antipatikus személy. Mert ebben az esetben nem biztos, hogy képes megérteni a te problémádat és segíteni benne.

A társadalom élménye az alffinanz pénzügyi tanácsadóval az öltönyös, beképzelt, oldalra zselézett nyálas kiscsikó volt, aki mindenáron tukmál, antipatikus, lelkes és beképzelt. Ez pedig nem túlságosan szimpatikus dolog és kifejezetten nem ügyfélbarát. Mert miért bízzon meg valaki egy olyan tanácsadóban, akinek a legfontosabb a saját csillogása?

Ha hasznos volt számodra a cikk, akkor támogasd a blogot egy kávé árával!: Tetszett a cikk

Hitelt szeretnél felvenni? Ha budapesti vagy agglomerációs illetőségű vagy, akkor tudok segíteni

Szerző: Szarvas Norbert | márc 6, 2018 | Banki termékek, Cikkek - pénzügyi blog, info

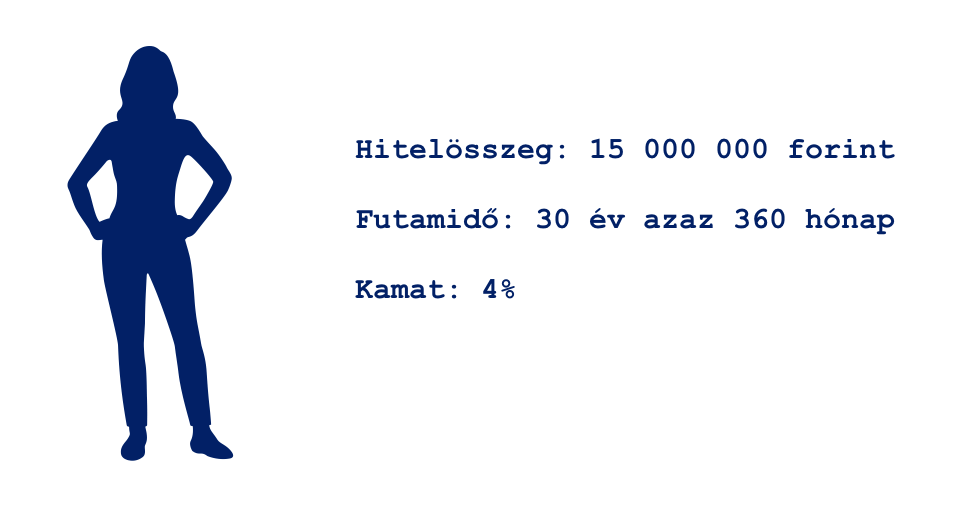

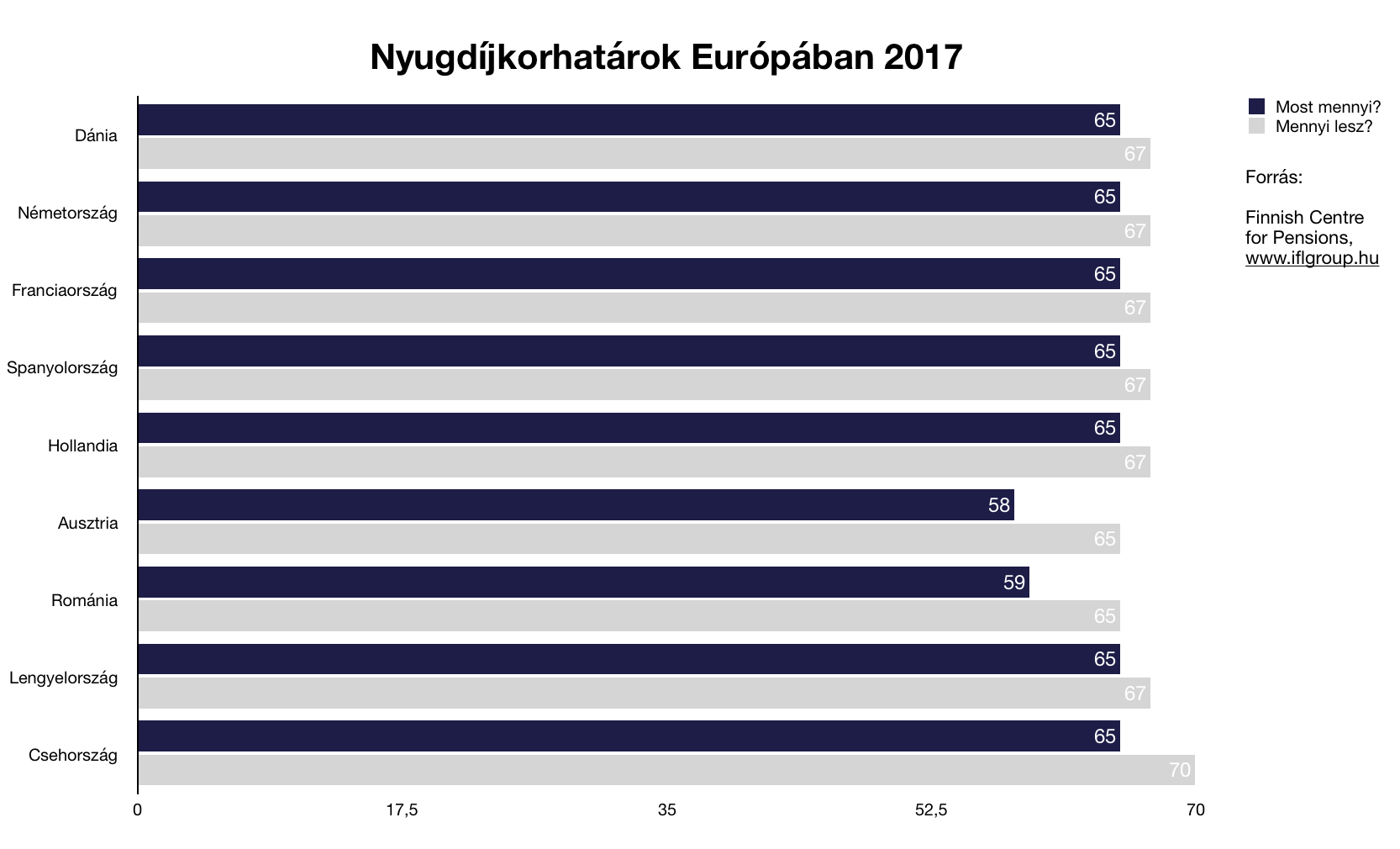

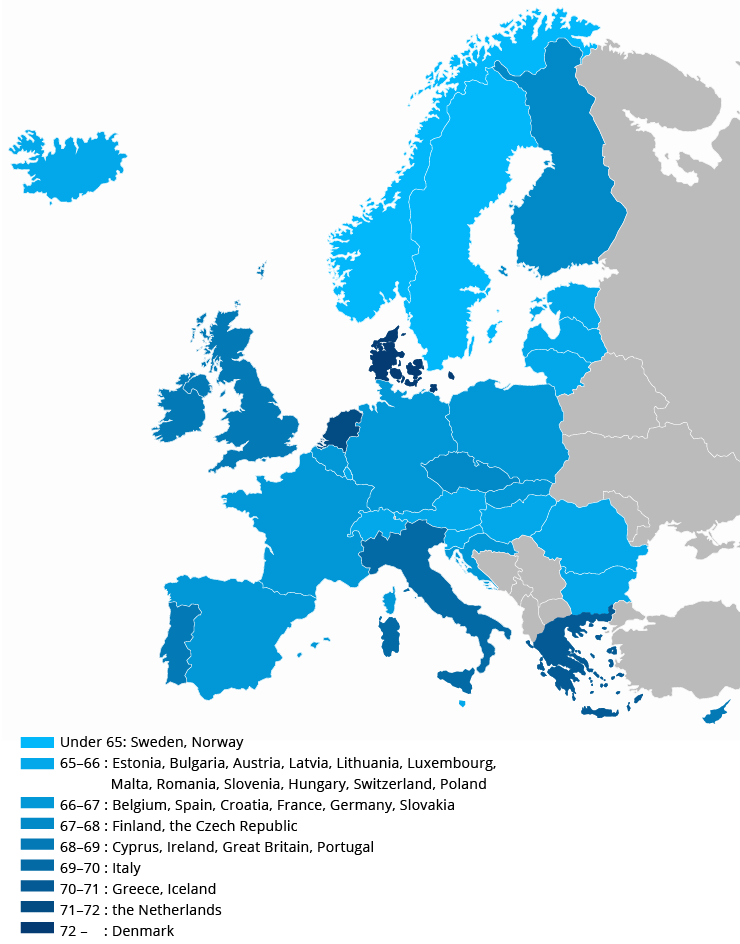

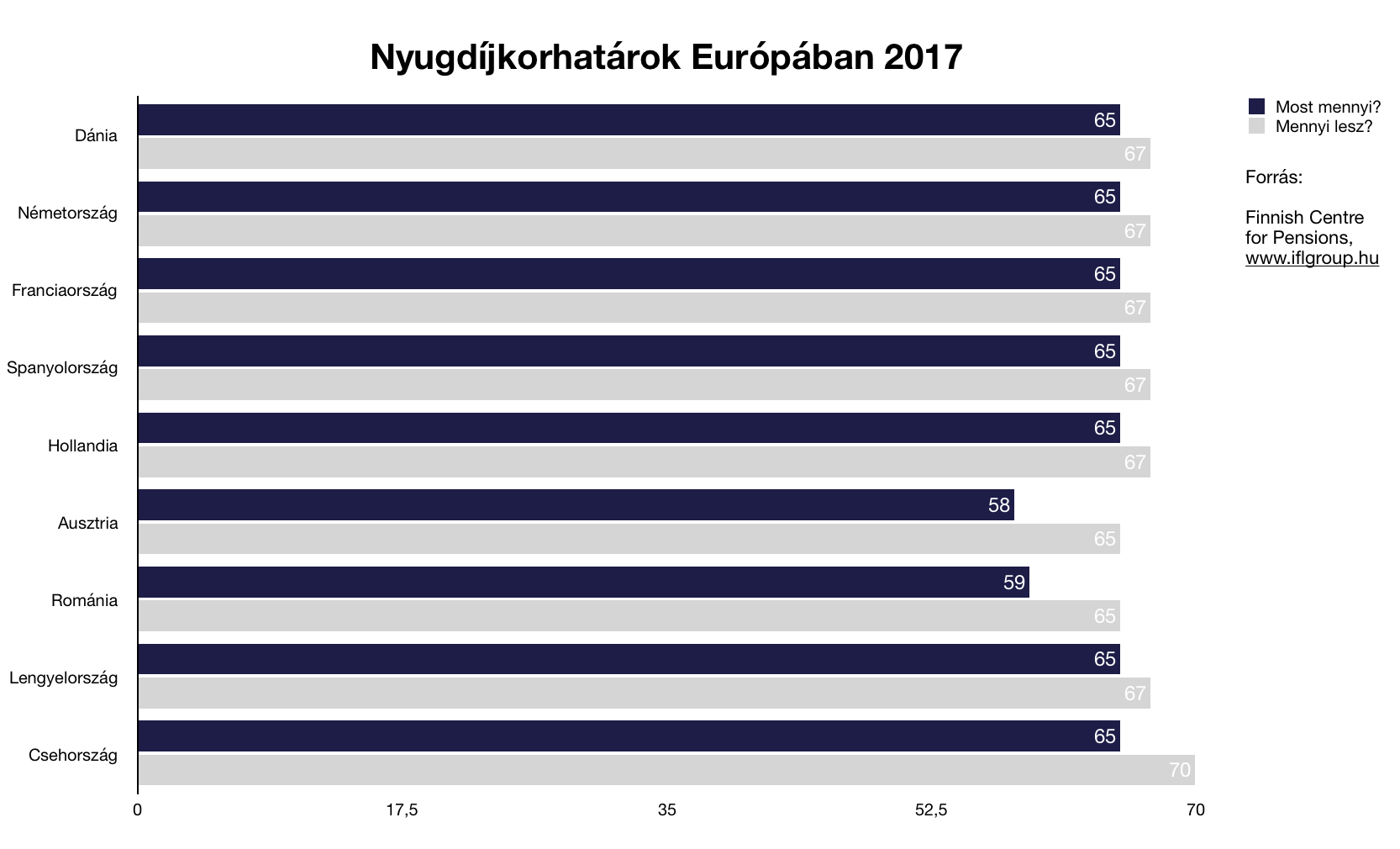

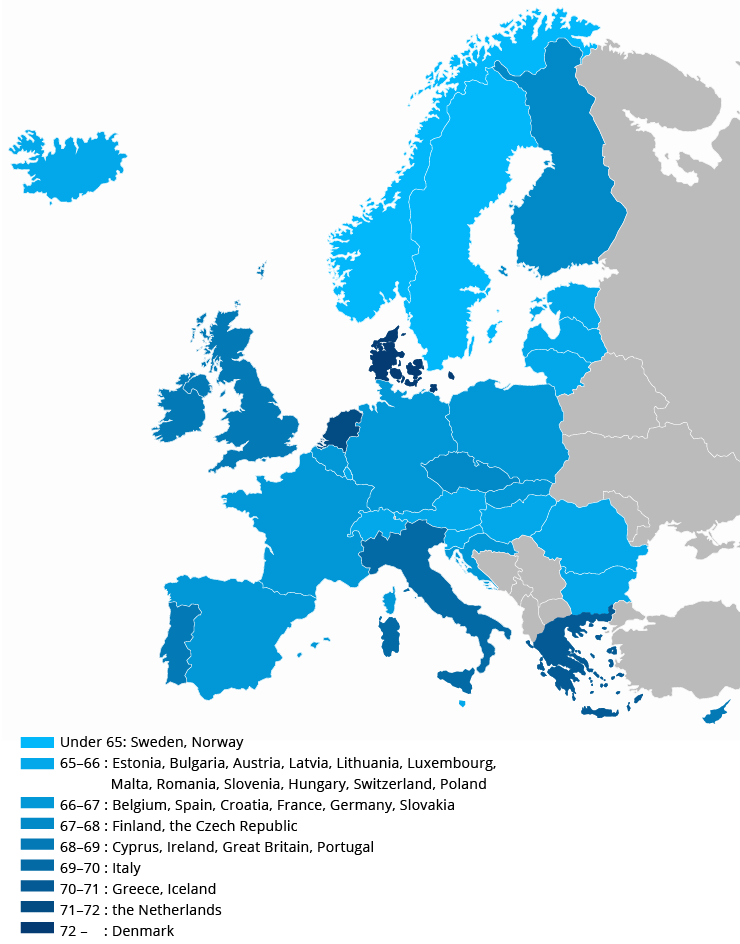

Évek óta vitatkozik a szakma arról, hogy a hitelhez stratégiailag hozzákapcsolt lakástakarék szerződések esetében a 4 évenként előtörlesztés a kifizetődőbb vagy pedig alapból kössünk 10 éves lakástakarék szerződést annak reményében, hogy a lehető legstabilabb konstrukciót tudjuk magunknak összeállítani (lakástakarék a hitel mellé)? A kérdés 2018-ban abszolút létjogosult, hiszen manapság egyre inkább reálissá válik a lehetősége a lakástakarék szerződések állami támogatásának a csökkentése, illetve egyre inkább kiéleződik a változó kamat kontra hosszan fixált hitelkamat elvi vita. A cikkben arra keresünk választ, – egy típuspéldán keresztül levezetve – milyen irányba érdemes elmenni és milyen kockázatokat kell cserébe bevállalnunk!

Vendég társszerző: Váradi Marcell, független pénzügyi tanácsadó, hitelspecialista

A lakástakarék jövője

Mielőtt belekezdünk a cikk érdemi részébe(n), érdemes megnéznünk a lakástakarék jelenlegi és jövőbeni helyzetét Magyarországon. Röviden a lényeg: Magyarországon messze-messze a legmagasabb az állami támogatás aránya ezeken a szerződéseken (30%), mint a regionális szomszédaink esetében. Például az osztrákok 1,5% állami támogatást kapnak, mégis majdnem (majd 60%-os piaci lefedettségük, ellenben nálunk alig haladja meg a 15%-ot) mindenki rendelkezik ezzel a szerződéstípussal. Nem lennénk meglepve, ha egyszercsak módosítanának a lakástakarék feltételrendszerén.

Legvalószínűbb módosítási javaslat:

- 30% helyett 20% lenne a támogatás, ami még mindig a legmagasabb lenne a régióban

- havi 20 000 forint helyett 30 000 forintot kellene félretenni a maximális 72 000 forintos összegért

Javasolt cikk, amiben megtalálod az indoklásokat: Az osztrákok és a szlovákok lemaradtak a lakástakarékról?

Változó kamatozású hitelt vagy fixet vegyünk fel?

Váradi Marcell (vendégszerző)

Míg 2013-2017 első feléig a változó kamatozású hitel irányába tereltem az ügyfeleimet, azóta pedig már inkább a fix kamatozású hitelek felé. Miért mondom ezt? Pontosan azért, mert a kamatkörnyezet sok mindent befolyásol. Soha nem lehet azt mondani, hogy a változó lesz a jobb vagy a fix/fixebb lett volna az. Ezt mindig a jövő dönti el majd. Azt viszont lehet tudni (ha nem üt be valami krach, ami most nem is várható), hogy milyen irányba mutat a jegybank kamatpolitikája a következő 3-5 évben. Megpróbálom a saját példámon keresztül bemutatni ezt. 12,8M Ft kölcsönt vettünk fel a párommal 2017.02.24-i folyósítással a K&H banknál, ráadásul változó kamatozással (1 éves kamperrel, azaz BUBOR-os kamatszámítással). Azért döntöttünk akkor a K&H mellett (azontúl, hogy náluk volt a legolcsóbb az akkori ajánlat), mert egyedül náluk van/volt lehetőség arra, hogy évfordulón változtassunk a kamatperiódus hosszabbításán anélkül, hogy ez szerződésmódosítással (új közjegyzői stb.) járna. Ca. 10.000 Ft/ hó volt a különbség az 1 éves és 5 éves kamatperiódus között. Akkor úgy gondoltam, hogy 1-2 évig még biztosan keresünk az 1 éves verzióval, aztán majd módosítunk rajta. Most is így gondolom, de az MNB kamatpolitikája abba az irányba mutat, hogy ez tovább is tarthat, azaz 2020 márciusában is megléphetem a dolgot. Akkor most miért inkább a fix és nem a változó kamat? Egyrészt, azért, mert már beszűkült a tér és igen rövid az intervallum, mire elkezdenének emelkedni a kamatok, továbbá csökkent a rövid és a hosszú kamatok közötti különbség is (már alig 1%-os sok esetben), végül pedig már nem olyan egyeduralkodó a K&H kamatai a többi bankkal szemben (leginkább csak a kamatperiódus váltás miatt) főleg a hosszabb kamatperiódusú hitelek esetén.

Szarvas Norbert (IFL alapítója)

Én átéltem a szakmában azt az időszakokat, amit sokan csak a devizahitelesek válságának hívnak Magyarországon. Sokkal többről volt szó a válság kapcsán, azonban leegyszerűsítve a problémát, valószínűleg ez marad meg az emberekben hosszútávon. Éppen ezért óvatos vagyok és mindenkinek ezt tanácsolom, amikor 10-15-20 évre szeretne elköteleződni a bankok irányába. Lehet, hogy rövidtávon drágább a hosszútávra fixált jelzáloghitel, viszont összességében nézve a témát és az MNB 10 éves előrejelzéseit figyelembe véve nem biztos, hogy annyival jobban járunk a változó kamatozással.

Két fontos érv, amiért nem lehetünk okosabbak a banknál változó kamatozás esetén sem:

- Mire mi eljutunk a kamatperiódus megváltoztatásához a hitelszerződésben, addigra a bank felemelte a kamatát. Piaci hitelnél ráadásul szabad kezet kap. Megoldásként tekinthetünk egyfajta hitelkiváltásra (de annak további százezres költségei vannak) minősített fogyasztóbarát hitellel. De azt nem szabad elfelejteni, hogy abban az esetben is magasabb beárazott kamaton tudunk fixálni.

- Ha emelkednek a kamatok, az mindig a hitelezés csökkenését jelenti. Ha csökken a hitelezés, akkor kevesebb ingatlant vásárolnak. Emiatt jelentős áresésnek lehetünk tanúi vagy pedig hónapokig egyáltalán nem találunk vevőt, mivel egyre szűkebb a fizetőképes keresletünk.

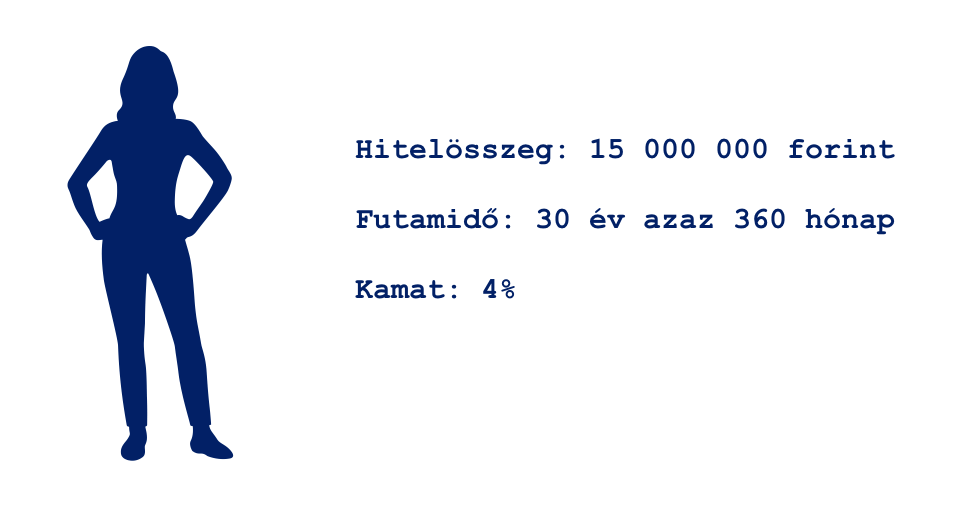

Egy konkrét kalkuláció

Alapul azt a statikus példát vettem, miszerint a következő 4 évben megmarad a változó kamatozású hitel kamata (2,23%). Ezután megvizsgáltam, hogyan viszonyul egymáshoz a változó kamatozású hitel törlesztése és az összes visszafizetés a 10 éves fix kamatozású minősített fogyasztóbarát hitelhez képest, amennyiben “legrosszabb” esetben az utolsó 6 évben a kamat 8%-os lenne a változó kamat esetén (5%-os kamatemelkedés).

Láthatjuk, hogy egy 5%-os kamatváltozás az ötödik évtől 41%-os emelkedést eredményezne eredeti törlesztőrészletünkben (változó kamat), míg a kezdetben magasabb fix kamatozású törlesztéshez képest ez az emelkedés 10,2%-os lenne. Az egyensúlyi állapot, amikor pontosan ugyanannyit fizetnénk vissza, a 7,55%-os kamat 4. év utántól a változó kamatozású hitelünk esetében.

Ebben a példában a végső következtetésünk az, hogy el tudjuk e képzelni azt a helyzetet, miszerint a következő 10 évből 6 évben a változó kamatunk magasabb lesz, mint 7,55%?

Teljes cikk: Ingatlanvásárlás befektetési céllal

Mikor éri meg lakástakarékkal kombinálni a hitelt? Lakástakarék a hitel mellé?

Váradi Marcell (vendégszerző)

Régóta foglalkozom a témával. Jómagam 2012 óta ezzel a koncepcióval tanácsolom az ügyfeleimnek a hitelfelvételt is (korábban azért nem működött az elv, mert a lakáshitelek kamatai 10% vagy afelett voltak). Röviden a lényeg: ha felveszünk egy pl. 15M Ft-os lakáshitelt és megszabjuk, hogy van rá ca. 150e Ft-unk havonta (és nem akarunk meglepetést közben), akkor fix 10 éves kamatperiódussal 10 év alatt pont le is tudjuk röpke 18.215.000 Ft-ból. Ez nagyon jól hangzik annak, aki még a régi érában vett fel (netalán CHF alapú) hitelt, hiszen hírből sem hallhatott fix 4%-os hitelről árfolyamkockázat nélkül.

Ellenben, ha ugyanezt megfordítjuk és azt mondom, hogy kedves ügyfél, ne vegye fel 10 évre, hanem inkább 30-ra, akkor jön az első megrökönyödés. Miért akarnám őt eladósítani 30 évre? Származik nekem érdekem abból? A válaszom, igen! Na nem kell egyből félreérteni a dolgot, nem származik belőle több hasznom, ha hosszabb időre adósítom el az ügyfeleket.

Ez csak egy elvi dolog,

ugyanis, ha valaki felveszi a fent említett kölcsönt, 10 év esetén 151.796 Ft-os törlesztővel kell számoljon havonta – akkor is ha elveszíti a munkáját – akkor is ha esik, ha fúj, a bank minden hónapban azt az összeget fogja kérni tőle. Nincs is ezzel baj, erre szerződtünk. Na, de ha én elnyújtom TECHNIKAILAG a futamidőt 30 évre a törlesztőm kapásból ’’csak” 71.526 Ft lesz. Ezzel egy kockázatot már is csökkentettem, azaz feleakkora követelése van a banknak felénk minden hónapban. Önmagában ez viszont nem jelent jövőre nézve helyes megoldást. És akkor most jön a képletbe a jó öreg LTP-s megoldás

Szarvas Norbert (IFL alapítója)

Marcival egyetértünk abban, hogy egyfajta kockázatcsökkentő hatása van annak, ha a hitel futamidejét elnyújtjuk és ezzel csökkentjük a bank felé havonta fizetendő köteles részt. De ezt a műveletet szigorúan akkor szabad meglépni, ha a különbözetet nem zsebre tesszük, hanem lakástakarékokat indítunk belőle és törekeszünk a hitel minél hamarabbi visszafizetésére.

A legfontosabb szabályunk, hogy lakástakarékot csak abban az esetben szabad az „eltérített törlesztőrészből” nyitni, ha a lakástakarékon elért kamat (EKBM) magasabb, mint a hitelnek a kamata. Tehát jobban tudjuk a pénzünket dolgoztatni, mintha a banknak adnánk. Ha a hitelt felvesszük 20-25-30 évre és mellett fut 4-5 lakástakarék, akkor legjobb esetben hamarabb ki tudunk szállni a hitelből. Ha a legrosszabb esetet nézem, akkor ott van a lehetőségünk arra, hogy menet közben felmondjuk 1-2-3 lakástakarékot és az addigi befizetéseket 100%-ban (mínusz állami támogatás és számlanyitási díj)visszakapjuk. Mintha feltőrtük volna a malacperselyünket.

Exkluzív cikk egy speciális hitelkosntrukcióról: https://www.patreon.com/posts/egyenlito-hitel-16857393

4 évente vagy 10 évente törlesszünk be a hitelünkbe lakástakarékból?

A betörlesztés minden esetben díjmentes lakástakarékból, ugyanis feltételezzük, hogy Minősített Fogyasztóbarát Lakáshitelt választjátok

A példában ugyan 4%-os kamattal számolunk végig, mégis nagyon fontos megjegyezünk, hogy a 10 évre fixált lakáshitel kamata legjobb esetben (jó ingatlan, magas jövedelem) 4,25%, az átlag pedig 4,6% körül alakul, de az 5 évesnél már elérhető 2,4% körüli kamat is. Ha pedig változó kamatozásra adjuk a fejünket, akkor hasonló feltételek esetén 2,1% körüli kamatot is el tudunk érni. Viszont ebben az esetben igen komoly az esély arra, hogy a következő években az MNB megemeli a jegybanki alapkamatot (ők 10 éven belül 3%-os emelkedésre figyelmeztetnek) és drasztikusan elszáll a változó kamatunk, akár tartósan 5% fölé.

1%-os kamatváltozás egy 15 000 000 forint hitel esetében (4%-os kamat, 30 éves futamidő) 8 500 forintos havi törlesztőemelkedést jelent. Ez egy évben 102 000 forintot jelent, 10 év alatt pedig 1M forint ráfizetést.

2%-os kamatváltozás esetén ugyanez a hitel 17 000 forintos havi törlesztőösszeggel emelkedik meg, 10 év alatt a különbség 2M forint lenne.

Nagyon meg kell gondolnunk, hogy változó kamatozást vagy pedig fix kamatozású hitelt választunk!

1. Modell (4 éves LTP-vel)

-

Lépés

360 Hó – (aktuális tőketartozás): 15.000.000 Ft

Bank felé fizetendő: 71.612 Ft/ Hó (50 hónapig)

4 db LTP: 80.600 Ft (48 hónapig) (4x 20 000 forint betét + 4×150 forint adminisztrációs díj)

4 db LTP számlanyitási díja: 4x 28 000 = 112 000 forint

Összesen: 152.212 (71 612 + 80 600) x 48 + 71.612 x 2 = 7.449.400 Ft

Megj.: A lakástakarék kiutalási ideje 2 hónap, így a 48. hónap után két hónapig még kell fizetnünk a rendes tőrlesztőrészletet a banknak, mielőtt a lakástakarékból előtörlesztünk díjmentesen.

Aktuális tőketartozás: 13.826.238 – (1.250.496 Ft x 4) = 8.824.254 Ft

Új törlesztőrészlet a bank felé: 45 705 Ft /hó

-

Lépés

360 – 50 = 310 Hó – (aktuális tőketartozás): 8.824.254 Ft

Bank felé fizetendő: 45.705 Ft/ Hó (50 hónapig)

5 db LTP (4x20e +5e): 105.900 Ft (48 hónapig)

5 db LTP számlanyitási díja: 5x 28 000 + 7 000 = 147 000 forint

Megj.: A teljes konstrukció elbukhat abban az esetben, ha 4 év után nem rendelkezünk 5 darab olyan „szabad adószámmal”, amire megköthetjük az új lakástakarékokat!

Összesen: 151.605 x 48 + 45.705 x 2 = 7.368.450 Ft

Aktuális tőketaertozás: 7.939.513 – (1.250.496 Ft x 5 + 312.638) = 1.374.395 Ft

-

Lépés

310 – 50 = 260 Hó – (aktuális tőketartozás): 1.374.395 Ft

Bank felé fizetendő: 7.912 Ft/ Hó (50 hónapig)

1 db LTP: 20.150 Ft (48 hónapig)

1 db LTP számlanyitási díja: 28 000 forint

Összesen: 28.062 x 48 + 7.912 x 2 = 1.362.800 Ft

Tőketartozás: 1.193.513 – (1.250.496 Ft) = -56.983 Ft

Mibe került ez Összesen:

7 449 400 + 7 368 450 + 1 362 800 = 16 180 650 Ft – 56 983 (LTP túlfizetés)= 16 123 667 Ft

+ az LTP számlanyitási költségei

16 123 667 + 287 000 = 16 410 667 forint

2. Modell (10 éves LTP-vel)

-

Lépés

360 Hó – (aktuális tőketartozás): 15.000.000 Ft

Bank felé fizetendő: 71.612 Ft/ Hó (122hónapig)

4 db LTP: 75.600 Ft (120 hónapig) (3x 20 000 + 1x 15 000 + a 4×150 forint adminisztrációs díj)

4 db LTP számlanyitási díja: 75 000 forint (akcióban, amúgy pedig 3x 76 000 forint+ 1x 57 000 forint lenne= 285 000,- helyett)

Összesen: 147.212 x 120 + 71.612 x 2 = 17.655.440 Ft

Tőketartozás: 11.753.046 – (3.135.630 Ft x 3 + 2.351.762 Ft) = -5.606 Ft

Mibe került ez Összesen:

17.655.440 Ft – 5.606 Ft (megmaradt összeg az előtörlesztés után) = 17.649.834 Ft

+ Költségek:

- Számlanyitási díjak: 75.000 Ft

Összesítve: 17.649.834 Ft + 75.000 Ft = 17.724.834 Ft

Összességében elmondhatjuk, hogy változatlan feltételek mellett (azonos kamat, azonos állami támogatás) a 4 évenként betörlesztéssel 1 314 167 forinttal járunk jobban. Viszont fontos figyelembe venni azokat a konstrukciót működtető feltételezéseket, minthogy képesek vagyunk akár 5 lakástakarékot megkötni (5 szabad adószám), képesek vagyunk maximális havi törlesztést fizetni (és ez nem változik a jövőben sem) és folyamatosan fegyelmezettek leszünk.

Mi történik akkor, ha a lakástakarék állami támogatását lecsökkentik 20%-ra?

A számításban az első modellt, azaz a 4 évenként betörlesztősdit érintené, ha lecsökkene menet közben az állami támogatás, ugyanis a már megkötött lakástakarékok szerződésének az állami támogatását utólag nagy valószínűséggel nem fogják megváltoztatni. 10 éves lakástakarék 10 évig garantált állami támogatással működik.

-

Lépés

360 Hó – (aktuális tőketartozás): 15.000.000 Ft

Bank felé fizetendő: 71.612 Ft/ Hó (50 hónapig)

4 db LTP: 80.600 Ft (48 hónapig)

4 db LTP számlanyitási díja: 4x 28 000 = 112 000 forint

Összesen: 152.212 x 48 + 71.612 x 2 = 7.449.400 Ft

Tőketartozás: 13.826.238 – (1.250.496 Ft x 4) = 8.824.254 Ft

-

Lépés

360 – 50 = 310 Hó – (aktuális tőketartozás): 8.824.254 Ft

Bank felé fizetendő: 45.705 Ft/ Hó (50 hónapig)

5 db LTP(4x20e +5e): 105.900 Ft (48 hónapig)

5 db LTP számlanyitási díja: 5x 28 000 + 7 000 = 147 000 forint

Összesen: 151.605 x 48 + 45.705 x 2 = 7.368.450 Ft

Aktuális tőketartozás: 7.939.513 – (1 181 089 Ft x 5 + 295 272) = 1 738 796 Ft

Figyelem: a 2. lépésben 6 db ltp-t kell kötni, azaz 6 db szabad adószámmal kellene rendelkezni 4 év múlva! Ezt vegyük figyelembe

-

Lépés

310 – 50 = 260 Hó – (aktuális tőketartozás): 1.738.796 Ft

Bank felé: 10.010 Ft/ Hó (50 hónapig)

2 db LTP: 30.300 Ft (48 hónapig)

Számlanyitási díj: 42 000 forint

Összesen: 40.310 x 48 + 10.010 x 2 = 1.954.900 Ft

Tőketartozás: 1.509.956 – (1.181.089 Ft + 590.545 Ft) = -261.678 Ft

Mibe került ez Összesen:

- 449.400 Ft + (2.) 7.368.450 Ft + (3.) 1.954.900 Ft = 17.042.750 Ft – 150 hó alatt (12 év 6 hó alatt).

17.042.750 Ft – 261.678 Ft (megmaradt összeg az előtörlesztés után) = 16.781.072 Ft

+ Költségek:

- Számlanyitási díjak: 301.000 Ft

Összesítve: 16.781.072 Ft + 301.000 Ft = 17.082.072 Ft

Ebben a „maximális” kalkulációban láthatjuk, hogy még egy esetleges 20%-ra való lecsökkentett állami támogatás esetén is jobban jár az ügyfél (feltételezve, hogy biztosan tud kötni 4 év múlva 6 darab lakástakarékot és kezdésnek is 4-et), mintha 10 évre kötötte volna meg a szerződést.

Mi történik abban az esetben, ha egy átlagos ügyfél maximum 3 lakástakarékot tud kötni?

Mivel kevesebb lehetőségünk van lakástakarékot kötni, éppen ezért képesek vagyunk nagyobb havi törlesztőrészletet vállalni, ami az annuitásos (kamat+tőke) konstrukcióban rövidebb futamidőt feltételez, mint az eddig kalkulált 360 hónap. A példa kedvéért most 240 hónapos futamidővel számolunk, míg a kamat (4%) megmarad az összehasonlíthatóság kedvéért.

10 éves lakástakarékokat kötünk

-

Lépés

240 Hó – (aktuális tőketartozás): 15.000.000 Ft

Bank felé fizetendő: 90.897 Ft

3 db LTP: 1×13 000+2×20 000Ft (120 hónapig)

3 db LTP számlanyitási díja: 2x 20 000+13 000 = 53 000 forint

Összesen:143 897×120 = 17 267 640 Ft

Tőketartozás: 8 977 917 – (3.135.630×2+2.038.185) = -68 472 Ft

Mibe került ez Összesen:

17 267 640 Ft + 68 472 Ft (megmaradt tartozás az előtörlesztés után) = 17 336 112Ft

+ Költségek:

- Számlanyitási díjak: 53 000 Ft

Összesítve: 17 336 112 Ft + 53 000 Ft = 17 389 112 Ft

4 éves lakástakarékokat kötünk

-

Lépés

240 Hó – (aktuális tőketartozás): 15.000.000 Ft

Bank felé fizetendő: 90.897 Ft (50 hónapig)

3 db LTP: 60 450 Ft (48 hónapig)

3 db LTP számlanyitási díja: 3×28 000Ft = 84 000 forint

Összesen: (151 347×48) +181 794= 7 446 450 forint

Tőketartozás: 12 875 005 – ( 3 751 488 Ft) =9 123 517 Ft

-

Lépés

240 – 50 = 310 Hó – (aktuális tőketartozás): 9 123 517 Ft

Bank felé fizetendő: 64 896 Ft/ Hó (50 hónapig)

3 db LTP: 60 450 Ft (48 hónapig)

3 db LTP számlanyitási díja: 3×28 000Ft = 84 000 forint

Összesen: 125 346 x 48 +64 896 x 2 = 6 146 400 forint

Aktuális tőketartozás: 7 250 669 – (3 751 488 ) = 3 499 181 Ft

-

Lépés

190– 50 = 140 Hó – (aktuális tőketartozás):3 499 181Ft

Bank felé: 31 319 Ft/ Hó (50 hónapig)

2 db LTP: 20 300 Ft (48 hónapig)

Számlanyitási díj: 56 000 forint

Összesen: 51 619 x 48 + 31 319 x 2 = 2 540 350 forint

Tőketartozás: 2 431 718 – 2 500 992 = + 69 274 forint lakástakarék megtakarítás maradt meg

Mibe került ez Összesen:

- 7 446 450 forint + (2.) 6 146 400 forint + (3.) 2 540 350 forintt = 16 133 200 forint.

16 133 200-69 274= 16 063 926 forint

+ Költségek:

- Számlanyitási díjak: 224 000 Ft

Összesítve: 16 133 200 Ft + 224 000 Ft = 16 357 200 Ft

Miben látjuk a kockázatokat és melyiket kötnéd?

Váradi Marcell

Mivel magára a konstrukcióra már régen rájöttem és eszerint az elv szerint tanácsoltam eddig is az ügyfeleimnek, ezért kitartok a 4 éves LTP-s verzió mellet. Norbinak sok mindenben igaza van és ténylegesen nevelni és vezetni kell az ügyfeleket, akiket ugye nem mindig lehet… Sőt benne van a pakliban, hogy több ügyfél végül jobban járt volna a 10 éves verzióval, mégis azt mondom, hogy a 4 éves a tuti. Én pénzügyi tanácsadó vagyok, a számok nem hazudnak, szóval ezzel jobban jársz, viszont a felelősség a tied, hogy végig is csinálod! Én az biztos, hogy ott leszek és fogom a kezed (mint az elmúlt 9 évben), sőt megmondom és fel is hívom a figyelmed rá, hogy miben állapodtunk meg! A jó hír, hogy nekem szinte csak pozitív tapasztalataim vannak. Sőt, többször előfordult már az is, hogy az ügyfél felülírta a célját, azaz nem 4 év után, hanem közben már 2 év után akart további LTP-t nyitni. Összefoglalva: felülírhatja sok minden a tervet, de az ügyfeleim esetében azt tapasztaltam, hogy ezt tudják fegyelmezetten komolyan véve végigcsinálni (sok ügyféllel túl vagyunk már az 1. 4 éves perióduson, szóval tapasztalatból beszélek)…

Szarvas Norbert

Láthattunk a laboratóriumi körülmények között megszületett számokat. Azt gondolom, hogy minden élethelyzet más, mint ahogyan minden ügyfélnek teljesen eltérő a kapcsolata a saját pénzügyeivel. Egy átlagos pénzügyi berendezkedésű család számára továbbra is fenntartom, hogy jelenlegi környezetben a hosszútávra fixált hitelkamat és a hosszabb futamidejű lakástakarék a nyerő. Ugyanis 100%-ig biztos vagyok benne, hogy 10 átlagos ügyfélből legjobb esetben is csak 4 kötné újra a lakástakarékokat 4 év után a megfelelő darabszámban. Onnantól kezdve pedig máris kedvezőbb a 10 éves ltp konstrukció, ha elsunnyogjuk az újrakötéseket. Márpedig az emberek mindig találnak jó alibit maguknak, amiért eltolják a dolgokat. Nekem van olyan ügyfelem, aki a hitelükhöz számolt második négy éves lakástakarékot pár hónappal később akarta megkötni, mint a hitelfelvétel. Ennek már 3 éve…

A konstrukció kockázatai

Összeszedem, hogy milyen kockázatokkal kell szembesülnöd abban az esetben, ha a 4 éves verziót választod (minden pozitívumával egyetemben)

- állami támogatás kockázata, amit mi ugyan 20%-kal néztünk meg csökkenés esetén, de semmi nem garantálja, hogy pontosan ennyi lenne a jövőben

- adószámok kockázata, ugyanis nem biztos, hogy a szükséges időben megfelelő számú lakástakarékot tudsz majd kötni. Ha pedig nem tudod megkötni, akkor a hitel máris drágább lehet

- személyi kockázat,mivel bármikor felboríthatod a konstrukciót és jellemzően az emberek kényelemből vagy más indíttatásból meg is szokták tenni

Ha hasznos volt számodra a cikk, akkor támogasd a blogot egy kávé árával!: Tetszett a cikk

Hitelt és CSOK-ot szeretnél? A független szakértő segít Budapest és Pest megye területi hatállyal

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. március 06. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | márc 5, 2018 | Banki termékek, Cikkek - pénzügyi blog, info

Március 15-től változnak a Családi Otthonteremtési Kedvezmény szabályai (CSOK változások). Ezeket a változásokat foglaltuk össze. Ebben a cikkhez a lehető legrészletesebben vesszük végig a változások pontjait és közérthetően vannak leírva a teendők. A cél, hogy mindenkihez eljusson az információ és meg tudja valósítani lakáscélját a támogatással egyetemben.

Egyszerűbb lett a csok igénylése: Eredeti igazolások helyett csak nyilatkozatok kellenek

Jelentősen egyszerűsödik március közepétől a csok igénylése. A korábbi számos eredeti dokumentum beszerzése helyett az igénylőnek csak nyilatkozatokat kell tennie, hogy megfelel a feltételeknek.

A csok-igénylés benyújtása után a bank csak azt fogja megvizsgálni, hogy az előírt nyilatkozatokat az igénylő rendben csatolta-e a kérelemhez. Azt a bank nem vizsgálja, hogy a nyilatkozatok valósak-e vagy nem. Például a házassági anyakönyvi kivonat helyett benyújtott házassági nyilatkozat esetén nem fogják lekérni az adatokat, hogy az igénylést tényleg házaspár adta-e be. A bank tehát csak az előírt papírok teljeskörűségét nézi, a valóságtartalmát nem.

A benyújtott nyilatkozatok valóságtartalmát,

így a csok igénybe vételének jogszerűségét azonban a hatóságok később bármikor megvizsgálhatják. Eddig csak a járási hivatalnak volt meg ez a jogosultsága, az új szabályok szerint a NAV is indíthat ilyen vizsgálatot.

Jogosulatlan igénylés esetén a folyósított összeget késedelmi kamattal kell visszafizetni.

Lényeges, hogy a beadott nyilatkozatoknak úgynevezett “teljes bizonyító erejű magánokiratnak” kell lenniük.Teljes bizonyító erejű magánokiratnak minősül többek között az igénylő által aláírt, majd két tanú által hitelesített irat. Ezt várja el a rendelet az összes nyilatkozat esetében.

A szükséges nyilatkozatokra még visszatérünk, de előbb nézzük meg, hogy mi változik még!

Az igénylés egyszerűsítése mellett több szabályt is módosítottak, illetve pontosítottak.

Határidőt kaptak a bankok a bírálatra

Hivatalosan a benyújtás ideje az a nap, amikor a bankhoz minden szükséges irat és nyilatkozat hiánytalanul megérkezik. A bank egy egy igazolást állít ki:

- a kérelem befogadásáról,

- és a benyújtott iratokról.

Ebben az igazolásban az igénylőt tájékoztatni kell az elbírálás várható határidejéről is. Eddig a szabály változatlan. Az újdonság az, hogy mostantól a rendelet megszabja a maximális elbírálási időt is. A betartandó határidők a következők:

– új és használt lakás vásárlása esetén 30 nap

– új lakás építése és használt lakás bővítése esetén 60 nap.

A határidőt a hiánytalan benyújtás napjától kell számítani. A bank viszont a benyújtás után is kérheti a dokumentumok kiegészítését. Ilyenkor a hiánypótlásra adott határidő nem számít bele a rendelkezésre álló 30 vagy 60 napba.

Több támogatás kapható a bővítésre – CSOK változások

Bővítés esetén a bank által elfogadott költségvetés szerint számítódik a csok. Eddig a csok összege nem lehetett több, mint a bővítés bekerülési költségeinek a fele. Tehát a bővítési munkálatok felét saját zsebből kellet kifizetni. Ezt a szabályt eltörölték: most már a teljes bekerülési költségre kapható csok.

Fontos változás az is, hogy eddig a már megkezdett bővítésekre nem lehetett csok-ot igényelni. Csak azokat a bővítéseket támogatták, amelyeket a csok kérelem benyújtása után kezdtek el. Ez március 15-től megváltozik. Az új szabályok szerint a már megkezdett bővítésekhez is igényelhető csok, de a támogatást csak a hátralevő munkákra lehet felhasználni. Vagyis a már megkezdett bővítéseknél a bank által elfogadott költségvetésből a még fennmaradó bekerülési költségekre lehet a támogatást kapni.

Használt lakásra igényelt csok új szabályai

Szigorodtak a lakás közműveire vonatkozó feltételek. Előírás, hogy a támogatással érintett lakásnak szennyvíz-elvezetéssel és vezetékes ivóvízzel kell rendelkeznie. Ha nincs vezetékes ivóvíz, akkor elfogadható az ivóvíz-minőséget szolgáltató kút is, szennyvízhálózat helyett pedig az egyedi szennyvízkezelő berendezés. Ez annyiban szigorodott, hogy ez utóbbiak csak akkor fogadhatók el, ha az egész településen nem áll rendelkezésre az ivóvíz- és szennyvízhálózat.

Gyerekek, akik után már kapott a család lakástámogatást

A csok-ot egy gyermek után csak egyszer lehet igénybe venni. Ha valamelyik gyermek után korábban már vettünk igénybe támogatást, az nem zárja ki azt, hogy egy új lakásra újra igényeljünk támogatást. De ilyenkor a korábbi támogatás csökkenti az igényelhető összeget. A korábbi szabályok szerint ilyen esetben csak úgy kaphattunk csokot, hogy a korábban folyósított összeget levonták a most adható támogatás összegéből. Változás, hogy mostantól megtehetjük, hogy a levonás helyett egyszerűen azt a gyermeket az igénylésben figyelmen kívül hagyjuk, aki után korábban már vettünk fel valamilyen támogatást. Ennek a változásnak akkor lehet szerepe, ha a most igényelhető támogatás alacsonyabb, mint az az összeg, melyet korábban a másik gyermekre tekintettel már felvettünk.

Egylakásos lakóépület

Az eredeti rendelet a családi házakat egylakásos lakóépületként határozta meg. Ezekre vonatkozóan írta elő a legkisebb kötelező négyzetmétereket, illetve az adóvisszatérítésnél a 300 négyzetméteres felső határt.

A jogszabály azonban eddig nem fogalmazta meg pontosan, hogy mit kell e rendelet szerint egylakásos lakóépületnek tekintenünk. Bizonytalan volt például a sorházak, ikerházak megítélése, hogy ezeket egy- vagy többlakásos ingatlannak kell-e tekinteni. Ezt a hiányosságot most pótolták. Eszerint egylakásos lakóépület tulajdoni formájától függetlenül a következő lehet:

- Egy lakást magában foglaló lakóépület, amely

-

- önálló tető- és épületszerkezettel rendelkezik

- és a terepszintről közvetlen bejárata van

A beépítési mód lehet:

- szabadon álló,

- oldalhatáron álló,

- zártsorú

- vagy a telken meglévő épülethez csatlakozó módon épített

- Ikerház, sorház vagy láncház (A láncház összekapcsolódó házakat jelent, amelyeknél a homlokzat nincs egyvonalban.) Itt is feltétel, hogy a csok-os lakás

- önálló tető- és épületszerkezettel rendelkezzen

- és a terepszintről közvetlen bejárata legyen.

Egy ikerházban vagy sorházban kialakított lakás tehát akkor számít egylakásos lakóépületnek, ha az önálló tetőszerkezettel és önálló épületszerkezettel is rendelkezik.

Elhunyt szülő gyermekének tulajdona

A korábbi csok-szabályok szerint a támogatással érintett lakásban csak az igénylők szerezhetnek tulajdont. Vannak azonban olyan esetek, amikor nem kikerülhető, hogy a kiskorú gyermek is a tulajdonosok közé kerüljön.

Ilyen eset, ha az egyik szülő korábban, még a csok igénylése előtt meghal. A gyermek örökli a meglévő lakásban lévő tulajdonrészét. A család később nagyobb lakásba költözne vagy építkezne. Az új szabályok szerint ilyen esetben elfogadható, hogy a csok-ot igénylő, életben lévő szülő mellett a gyermek is résztulajdonosa legyen az új lakásnak vagy háznak a gyámhatóság rendelkezésének megfelelő mértékben.

A támogatott lakás eladása 5 éven belül

Pontosítottak egy arra vonatkozó szabályt, hogy mi történik, ha valaki néhány éven belül eladja a csok-kal vásárolt vagy épített lakást, és kisebbe költözik. Eddig is érvényes volt az a szabály, hogy ha az új lakás alapterülete vagy értéke kisebb a régebbinél, akkor a csok összegét arányosan vissza kell fizetni. Ha például az új lakás 30 százalékkal olcsóbb, mint a csok-kal vásárolt előző, akkor a felvett támogatás 30 százalékát kell visszafizetni.

Az új szabály most azt pontosítja, hogy mennyit kell visszafizetni, ha az új lakás értéke és területe is kisebb. Ilyenkor a rendelet szerint azt kell alapul venni, ahol nagyobb az eltérés. Ha például az új lakás területe 20 százalékkal kisebb, ára pedig 25-tel alacsonyabb a korábbinál, akkor a támogatás 25 százalékát kell visszaadni.

ÁFA-visszaigénylés új lakásra

Újdonság, hogy az új lakás építése után igényelhető áfa-visszatérítés lehetőségével nyugdíjasok is élhetnek. A támogatást

– az öregségi nyugdíjban

– a korhatár előtti ellátásban és

– szolgálati járandóságban részesülők is igényelhetik.

Nyugdíjas igénylő esetén nem kell igazolni a tb-jogosultságot.

Az áfa-visszaigényléssel kapcsolatban lényeges pontosítás, hogy kizárólag a 27 százalékos áfát tartalmazó számlák után lehet az adót visszaigényelni. Azt a számlát nem vehetik figyelembe, mely 5 százalékos adót tartalmaz. (Ez eddig is így volt, de most egyértelműen bekerült a jogszabályba.)

Otthonteremtési kamattámogatás feltételei

Itt bevezet egy új szereplőt a rendelet, ő a „nem támogatott hiteladós”. Azt a személyt jelenti, aki nem tartozik a csok igénylői közé, de a banki feltételek miatt adóstársként szerepelnie kell a felvett hitelnél. Szüksége lesz egy nyilatkozatra. Akkor lehet a nem támogatott szereplő adóstárs, ha nyilatkozatban vállalja, hogy eddig nem vett fel, és nem is fog felvenni a csok keretében támogatott hitelt. Arról is nyilatkoznia kell, hogy neki nem lesz lakóhelye a támogatással épített vagy vásárolt lakásban.

Milyen nyilatkozatokat kell a kérelemhez benyújtani?

Nyilatkozat a megadott adatok ellenőrzéséről. Mivel a korábban előírt igazolások helyett most a legtöbb állítást csak nyilatkozattal támasztjuk alá, szükség lehet ezek utólagos ellenőrzésére. E nyilatkozattal ahhoz járulunk hozzá, hogy a NAV és a járási hivatal a különböző hatóságoktól beszerezze az adatainkat, és ellenőrizze azokat.

Nyilatkozat a korábban már felvett vissza nem térítendő támogatásról. Az új szabály szerint nyilatkozni kell arról, hogy csak olyan gyermek után nyújtjuk be az igényt, aki után vissza nem térítendő lakáscélú állami támogatást korábban nem vettünk igénybe.

Gyerekek, akik után már kapott a család lakástámogatást

A csok-ot egy gyermek után csak egyszer lehet igénybe venni. Ha valamelyik gyermek után korábban már vettünk igénybe támogatást, az nem zárja ki azt, hogy egy új lakásra újra igényeljünk támogatást. De ilyenkor a korábbi támogatás csökkenti az igényelhető összeget. A korábbi szabályok szerint ilyen esetben csak úgy kaphattunk csokot, hogy a korábban folyósított összeget levonták a most adható támogatás összegéből. Változás, hogy mostantól megtehetjük, hogy a levonás helyett egyszerűen azt a gyermeket az igénylésben figyelmen kívül hagyjuk, aki után korábban már vettünk fel valamilyen támogatást. Ennek a változásnak akkor lehet szerepe, ha a most igényelhető támogatás alacsonyabb, mint az az összeg, melyet korábban a másik gyermekre tekintettel már felvettünk.

Nyilatkozat a fennálló házasságról.

A korábbi szabályok szerint be kellett mutatni a házassági anyakönyvi kivonatot, az új szerint ez nem kell. A házasságról elég nyilatkozni. A nyilatkozatnak tartalmaznia kell a következőket:

– a házastársak neve

– személyi számuk

– születési adataik

– a házasságkötés helye és ideje.

Nyilatkozat a gyermekekről.

Nem kell bemutatni a gyermekek születési anyakönyvi kivonatát sem, helyette a következőket kell nyilatkozatba foglalni:

– a nyilatkozattevő és a gyermek neve

– adóazonosító jele

– születési adatai

– örökbefogadott, vagy nevelt gyermekek esetén: az örökbefogadásról, vagy a gyám kirendeléséről szóló a döntést meghozó hatóság megnevezése, és a döntés időpontja

– elvált szülők esetén, ha a gyermek kiskorú: az elhelyezésről döntő hatóság, bíróság megnevezése és a döntés időpontja.

Nyilatkozat a közös háztartásban élésről.

Házastársak esetén is nyilatkozni kell arról, hogy közös háztartásban élnek. Élettársak esetén ennek az együttélésnek a kezdeti időpontjáról is nyilatkozni kell. (Házastársak esetén erre nincs külön szükség, hiszen a házasságról külön nyilatkozat készül.)

Nyilatkozat több lakásból álló, osztatlan közös tulajdon esetén.

Ilyen esetben arról kell nyilatkozatot készíteni, hogy a támogatással érintett lakáson a kérelmezőnek kizárólagos használati joga áll fenn, melyet az ingatlan-nyilvántartás is tartalmaz.

Nyilatkozat büntetlenségről.

Ez a nyilatkozat az erkölcsi bizonyítványt váltja ki. A kérelmezőnek nyilatkoznia kell arról, hogy büntetlen előéletűnek számít. A nyilatkozathoz itt egy hozzájárulást is csatolni kell arról, hogy ezt a csok megítélésével összefüggésben ellenőrizhesse

- a bank,

- az adóhatóság

- és a járási hivatal.

Külön hozzájárulásra itt azért van szükség, mert a büntetett előéletre vonatkozó információ különleges adatnak minősül, s csak kifejezett hozzájárulás alapján kezelhető.

Nyilatkozat köztartozás-mentességről.

Az egyik legfontosabb nyilatkozat, mely a NAV által kiállított „nullás” igazolást váltja ki. A köztartozás-mentességről nem kell külön nyilatkoznia annak, aki szerepel a köztartozásmentes adózók nyilvántartásában.

Nyilatkozat vállalt gyermek esetén, ha a család nem igényel családtámogatási ellátást.

Ha a csok-ot a család vállalt gyermekre igényli, akkor a gyermek megszületésének a tényét a családi pótlékot és gyest folyósító Kincstár jelzi a csok-ot intéző banknak. Külön intézkedés akkor kell, ha a család nem igényel ilyen ellátást. Korábban ilyenkor be kellett mutatni a gyermek születési anyakönyvi kivonatát, adóigazolványát és lakcímkártyáját is a banknak. Az új szabály szerint erre nincs szükség. A lakcímkártyát továbbra is be kell mutatni, a többi dokumentum helyett azonban csak egy nyilatkozatot kell tenni a gyermek nevével, születési adataival és adóazonosító jelével.

Nyilatkozat arról, hogy nem családtagtól veszik a lakást.

A szabályok szerint a lakás vásárlásához kapcsolódó csok esetén a megvenni kívánt lakás eladója nem lehet az igénylő közeli hozzátartozója vagy élettársa. Ha pedig az eladó egy gazdálkodó szervezet, akkor az igénylő nem lehet semmilyen tulajdonosi kapcsolatban ezzel a céggel. Az eddigi jogszabály is tartalmazta ezt a feltételt, de nem rendelkezett az igazolás módjáról. Most erről is külön nyilatkozatot kell írni.

Vállalt gyermek esetén nyilatkozat az örökbe fogadott gyermek családba kerüléséről.

Megelőlegező csok esetén a gyermek megszületését a Kincstár igazolja a támogatást elbíráló bank számára. Ha viszont a gyermek nem most születik, hanem örökbe fogadás, vagy bírósági határozat révén kerül a családba, akkor az igénylőnek ezt egy nyilatkozattal kell igazolnia. A nyilatkozatnak tartalmaznia kell

- a háztartásba került gyermek személyes adatait,

- a döntést hozó bíróság vagy hatóság megnevezését

- és a határozathozatal időpontját.

Megváltozott munkaképességű az igénylő, vagy a gyermek.

A megváltozott munkaképesség igazolásához korábban az illetékes orvosszakértői szerv igazolására volt szükség. Most egy nyilatkozat lesz kötelező, mely tartalmazza:

- a megváltozott munkaképességű személy nevét, adatait,

- a döntést hozó hatóság megnevezését

- és a döntés időpontját.

Továbbra sem elég a nyilatkozat, hanem igazolás kell

a tb-jogviszonyról, de nem minden esetben. Az igénylőnek, vagy házastársak esetén legalább az egyik félnek igazolnia kell, hogy rendelkezik érvényes társadalombiztosítással. Ennek kötelező időtartama

- egy vagy két gyermek után 180 nap,

- 3 vagy több gyermek után legalább 2 év.

Ezen időszakok alatt folyamatos biztosítás kell.

A rendelet három esetet különböztet meg:

– az igénylő az előírt idő szerint biztosított – erről továbbra is igazolást kell hoznia a tb-től.

– Az igénylő középfokú oktatási intézmény tanulója vagy felsőoktatásban részt vevő, nappali tagozatos hallgató – erről nem igazolást kell hoznia, hanem nyilatkoznia kell. A nyilatkozat tartalmazza:

- az igénylő személyes adatait,

- az oktatási intézmény azonosítóját,

- a képzés kezdeti idejét és várható befejezését is.

– Az igénylő valamelyik másik európai államban volt biztosított – ehhez be kell mutatnia az illetékes EU tagállam hatóságának igazolását. Továbbá nyilatkoznia kell arról, hogy 180 napon belül Magyarországon is biztosítottá válik.

Forrás: 26/2018 kormányrendelet a családi otthonteremtési kedvezmény igénylésének adminisztratív egyszerűsítéséhez kapcsolódóan egyes kormányrendeletek módosításáról

Cikk ajánló:

Létezik „0 forintos” jelzáloghitel konstrukció?

Köszönjük a www.csoktanacs.hu-nak, hogy rendelkezésünkre bocsájtotta Magyarország első CSOK könyvéből ezeket az új információkat!

Ha hasznos volt számodra a cikk, akkor támogasd a blogot egy kávé árával!: Tetszett a cikk

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra: