Szerző: Szarvas Norbert | okt 29, 2018 | Állami támogatás, Cikkek - pénzügyi blog

A fedezet a lakástakarékok beszántásával spórolt pénz?

A sajtóban és a nyilatkozatokban szokás összemosni két állítást és azonos szintre emelni:

- a lakástakarékok évente 72 mrd (ami az NGM tájékoztatása szerint 61,6 mrd) forintba kerülnek az Államnak

- a lakástakarékok állami támogatásának eltörlésén megspórolt pénzt forgatják a CSOK-ba

Ez a két állítás a következő években semmilyen szinten nem kerülhet egymással ok-okozati összefüggésbe!

Gondoljunk bele, hogy a meglévő, azaz 2018.okt.16-ig megkötött lakástakarékpénztári szerződésekre a vállalt futamidő végéig jár az állami támogatás. Tehát amennyibe a szektorba 2017-ben az Állam 61,6 mrd forintot rakott bele, ez a kötelezettsége fennáll a következő években is, amíg nem futnak ki a szerződések.

A világgazdaság számítása szerint 2017-ben kicsivel több, mint 100 000 szerződést kötöttek, átlagosan 17 000 forintos betéti díjjal. Ez azt jelenti, hogy 100 000 x 17 000 x 0,3 = 510 millió forinttal kevesebb kifizetendő állami támogatást spórolhat meg évente a magyar Állam.

2019-ben 510 millió forintot

2020-ban 1 mrd forintot

2021-ben 1,5 mrd forintot spórolhat meg a rendszer ilyen módon.

Az index augusztusi cikkéből kiderült, hogy tavaly 20 mrd forintnyi támogatást vettek igénybe a családok. Az igénylők közel fele a CSOK10+10 támogatást vette igénybe. Ezen összegek mellett egyszerűen eltörpül, amit a rendszer megspórol a következő években a lakástakarékokon!

Cikk ajánló: Mi történt a lakástakarék piacon és innentől kezdve milyen további lehetőségeid maradtak?

A támogatott hitelt bővítették és nem a CSOK-ot

A kormány jelen pillanatban a CSOK-hoz felvehető hitel mértékét és jogosultak körét bővítette. Kizárólag új építésű lakás vásárlása vagy építése esetén!

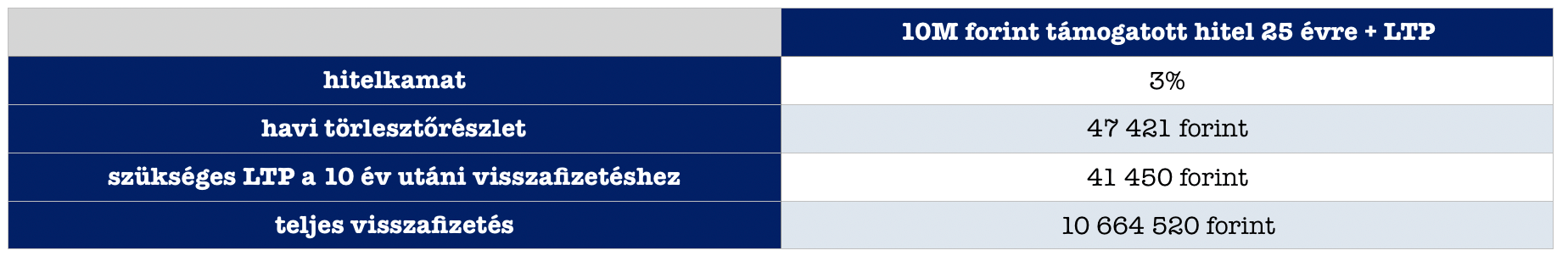

Már a kétgyermekesek is felvehetik a 2,6M CSOK mellé a 3%-os kamatozású 10M forintos hitelt.

A háromgyerekesek a CSOK 10M mellé 15M forint 3%-os kamatozású hitelt vehetnek fel a CSOK 2019 – től.

A lakástakarék konstrukciók helyett kapunk egy olcsóbb hitelt. Jó lesz nekünk?

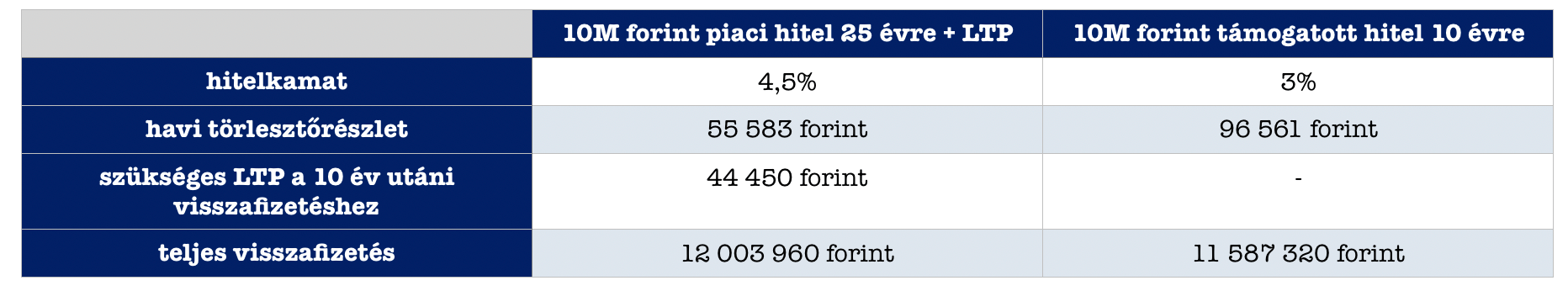

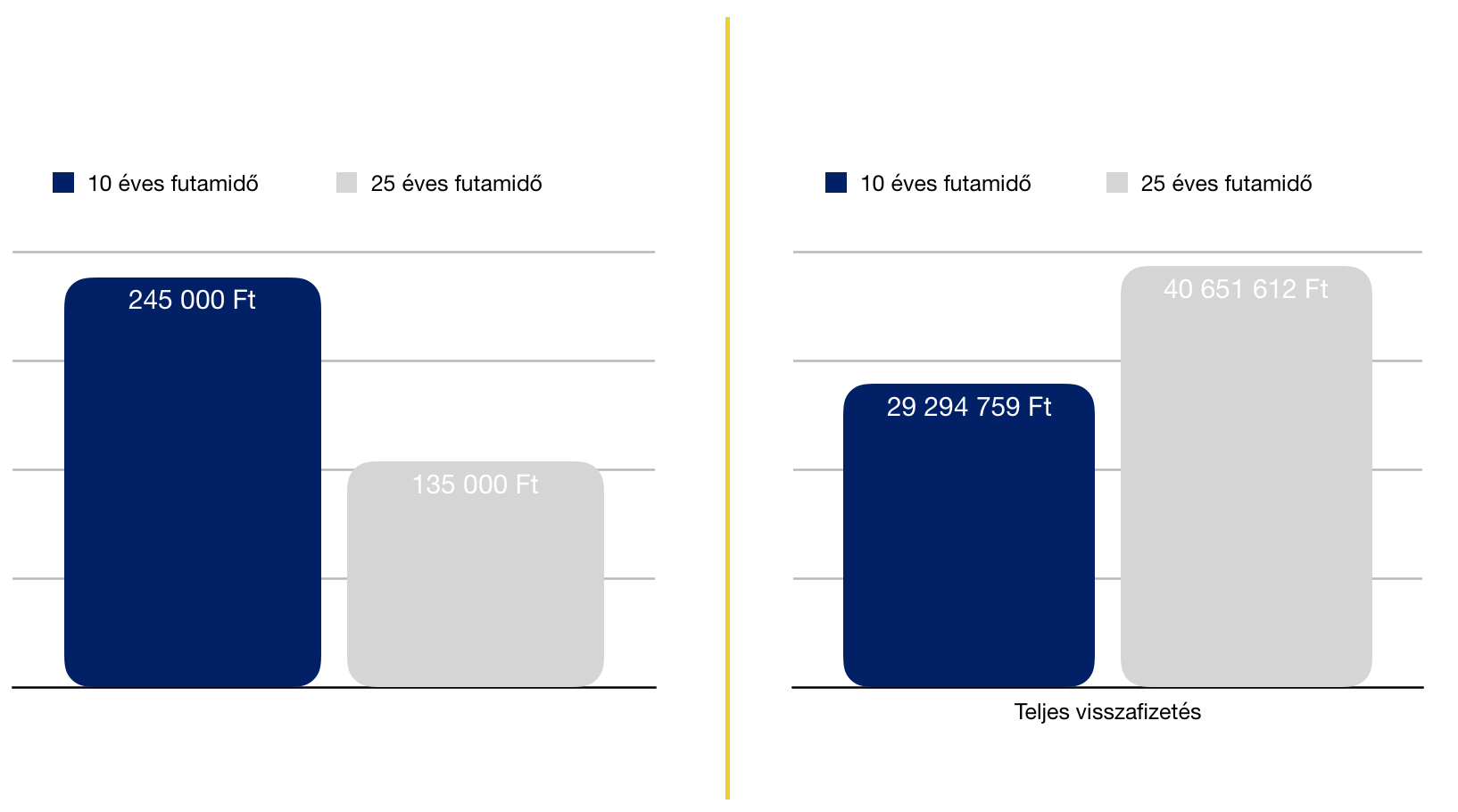

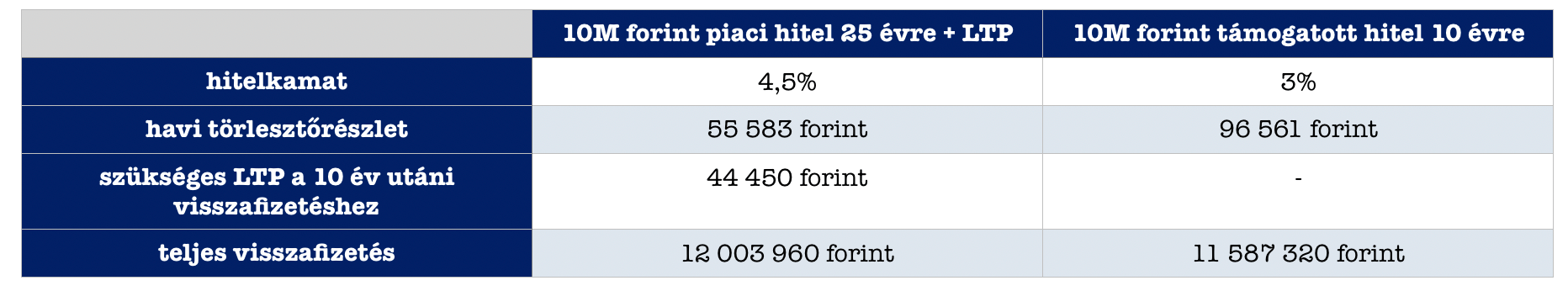

Most azt fogjuk kiszámolni, hogy azok a családok, akiknek hitelre volt szükségük a lakásvásárláshoz/építéshez, melyik verzióval járnak/jártak jobban, ha 10 év alatt szerették volna visszafizetni a 10M forint lakáshitelt?

A kiindulópontunk tulajdonképpen az, hogy a kétgyermekes családok 10 éves időtávon 416 640 forintot „nyertek” azzal, hogy lehetőségük nyílt a 3%-os hitelt felvenni, szemben a 10 évre fixált kamatozású- 25 évre felvett – havi 44 450 forintos betéti díjjal fizetett (3db) lakástakarékkal kombinált hitellel szemben szemben.

amennyiben ugyanez a család kötött volna bármilyen lakáscélra +1 db 10 éves, 20e forintos lakástakarékot, akkor elbukott 720 000 forint állami támogatást. Magyarul 720 000 – 416 640 forint = – 303 360 forinttal lesz kevesebb vagyonuk – ekkora összeget buknak a teljes képet nézve ebben a konkrét élethelyzetben.

Ha nem a lakástakarékból fedezik az új hiteleket, akkor még jobb lett volna.

Amíg egymás mellett élt a lakástakarék és a CSOK 10+10 M kedvezményes hitele, számos család választotta azt a megoldást, hogy a CSOK 10M forint hitelt felveszik 25 évre (maximális futamidő) és mellette kötnek lakástakarékot:

Tehát ezidáig a legjobban az működött, ha a lakástakarékot kombináltuk a támogatott hitellel, amivel közel 1M forintot tudtunk a támogatott hitelhez képest megspórolni. Viszont a jogosultak köre alapvetően korlátozott volt, hiszen kizárólag a 3 vagy több gyermekkel rendelkező / vállaló családok tudták új építésű ingatlanra felhasználni.

A jogosultak körét terjesztette ki a kormányzat.

400 000 forint illetékmentesség a háromgyerekeseknek

A vagyonszerzési illetékről gyakran megfeledkezünk, ugyanakkor rendkívül komoly tétel lehet. Ebben a cikkben részletesen kifejtem egy konkrét példán keresztül, hogy mire jár és mire nem jár a mentesség és kedvezmény.

Ami számunkra lényeges, hogy az illetékmentesség kizárólag a CSOK összegére jár, azaz a vételárból le kell vonnunk a támogatás összegét. A háromgyerekesek esetében a CSOK 10 esetében a 10M forintot teljes mértékben le kell vonunk, így arra nem kell megfizetnünk az illetéket.

Sajnos a kedvezményes hitelre ugyanez a mentesség nem jár, tehát meg kell fizetnünk a 4% vagyonszerzési illetéket, amennyiben valamilyen kedvezményre nem vagyunk jogosultak.

A CSOK 2019 -nél már a kétgyermekesek számára is igénybe vehető 10M forint támogatott hitellel kapcsolatban fontos megjegyeznünk, hogy a 2018.okt.1.-jétől érvénybe lépő új JTM szabályzat teljes mértékben boríthatja a teveinket, ugyanis:

A 25 évig államilag támogatott, max. 3%-os kamatozású hitelek 5 éves kamatperiódussal rendelkeznek, amiről ezt írta nekem az MNB:

A Magyar Nemzeti Bankhoz (MNB) érkezett megkeresésére az alábbiakról tájékoztatjuk.

A jövedelemarányos törlesztőrészlet és a hitelfedezeti arányok szabályozásáról szóló 32/2014. (IX.10.) MNB rendelet az állami kamattámogatással nyújtott hitelek esetében két esetet különböztet meg a jövedelmek terhelhetőségének szempontjából.

Az állami kamattámogatási időszakot nem meghaladó futamidőre nyújtott hitelek esetén a jövedelemarányos törlesztőrészlet mutatót az határozza meg, hogy a kamattámogatási időszakban milyen hosszú a kamatperiódus

Az állami kamattámogatási időszakot meghaladó futamidőre nyújtott hitelek esetén pedig a kamattámogatási időszakot követő időszakban alkalmazott kamatperiódus a mérvadó.

Amennyiben Ön 5 éves kamatperiódussal veszi fel a hitelét, abban az esetben a jövedelemarányos törlesztőrészlet mutató nem haladhatja meg a 35%-ot.

Mivel a CSOK 10M (illetve 2019-től a 15M) forintot szeretnénk felvenni, nincsen választási lehetőségünk. Kötelezően 5 éves kamatperiódussal kell számolnunk, ami azt jelenti, hogy 2019-től 500 000 forintos igazolt nettó jövedelem alatt a szabad jövedelmünk (meglévő hiteltörlesztéseket le kell vonni) 35%-át teheti ki a támogatott és nem támogatott lakáshitel törlesztője!

Nézzünk egy számítást:

Igazolható jövedelmünk 450 000 forint. Jelenleg rendelkezünk 2 diákhitellel (10-10e forintot törlesztünk), és van egy hitelkártyánk 300 000 forintos kerettel, amit nem használunk (a teljes keret 5%-át kell figyelembevenni). A szabad jövedelmünk tehát: 450 000 – 35 000= 415 000 forint, aminek a 35% használható fel, azaz 145 250 forint.

A kétgyermekes családoknak ezidáig piaci hitellel kellett megoldaniuk a helyzetet. Piaci hitel esetén, 10 éves kamatperiódus mellett a jövedelem terhelhetősége 50% (2019-től 500 000 forint igazolhaót jövedelem alatt): 207 500 forint,

Így a maximálisan felvehető hitelösszeg ebben az esetben számukra 20 éves futamidő mellett 31M forint körül alakul mai kamatok mellett. (ha emelkednek a kamatok, akkor csökken a felvehető hitelösszeg).

A CSOK 2019 -től igényelhető 10M forintos kedvezményes hitel esetén viszont a felvehető hitelösszeg 10M támogatott hitel + 15M forint piaci hitel. Tehát ezzel a kedvezménnyel valójában ellensúlyozta a kormány a JTM szigorítás okozta hitelezhetőség-romlást, másrészt „rákényszerít”, hogy a támogatott igénylése esetén magasabb önerőt mozgosítsanak a családok.

Az új lakások ÁFA-ja 22%-kal emelkedik, ami nem jelent feltétlenül 22%-os áremelkedést

Annyira bennem van egy beszélgetés két évvel ezelőttről, amikor egy építési vállalkozó kérte a segítségemet a CSOK-kal és az ÁFA-val kapcsolatban. Amikor rákérdeztem, hogy hogyan oldják meg a 27%-os ÁFA-val megvásárolt alapanyagok 5%-os továbbadását, vállat vont és azt mondta:

Sehogy. Egyszerűen megemeljük a nettó értéket, beépítjük az árba. Ez még jobb is, hiszen akkor nem kell várnunk a pénzünkre.

Igaza lett, ugyanis az építőipar újraárazta magát és beépítette a nettó árba az ÁFA különbözetét (+ a CSOK támogatás egy igen jelentős részét is). Egyre jobban körvonalazódik bennem a felismerés, hogy az ÁFA megemelése nem fogja feltétlenül drasztikusan megemelni az árakat.

Sokkal inkább látom reálisnak a nettó árak csökkenését, az ÁFA emelkedését és egy minimális 5-10%-os nettó áremelést, amit majd az ÁFA emelkedésével fognak indokolni a vállalkozók.

A kivitelező rémálma a két gyermekeseknek „odaadott” 10M támogatott hitel

Ugyanis a JTM szabályok miatt egyszerűen a családok hitelezhetősége romlik, mivel a támogatott hitel miatt 35/45%-os jövedelem finanszírozhatóság mellett kevesebb hitelt kaphatnak, mint például 2018-ban.

Persze a kérdés a volumen. Nem szabad elfelejteni, hogy a keresleti piac és a lakosság lakáscélú megtakarítása az elmúlt években drasztikusan csökkent. Akik lakást akartak venni, azok nagy része (a tömeg) már lépett valamerre. A CSOK 10+10 esetében fontos tényező a 10M forintos támogatás, ami az önerő része.

A kétgyermekeseknél a 10M helyett marad a 2,6M önerő, ami már elgondolkodtathat minden családot, hogy érdemes e nekik feltétlenül új építésű lakásba költözni? Ha igen, akkor honnan szerzik meg a szükséges önerőt?

Az IFL véleménye

Teljes mértékben szubjektív vélemény következik:

Szerintem hibás okfejtés részünkről és hibás magyarázat a kormányzat részéről összemosni a lakástakarékok támogatásának a megszüntetését és a CSOK 2019 -ben tapasztalható támogatott hitelekre jogosultak körének a bővülését.

Egyszerűen a két piac volumenében olyan szignifikáns eltérés tapasztalható, ami miatt ez az állítás nem állja meg a helyét. Maga a kétgyermekesekre kibővített 10M forintos támogatott hitel és a háromgyerekeseknek felemelt 15M forintos hitelkeret rétegintézkedés.

Lesz egy réteg Magyarországon, akiknek pont jól jön ez az intézkedés és valódi segítséget jelent a számukra. Míg a lakástakarék szegénynek- gazdagnak, fiatalnak-öregnek egyaránt legit segítséget jelenthetett a lakáscéljával (nem csak vásárlás, hanem felújítás, korszerűsítés) kapcsolatban!

Azt pedig jól tudjuk, hogy egy réteget specifikusan támogatni mindig sokkal olcsóbb, mint mindenkinek adni.

A lakástakarékokat nagyon sajnálom, mivel a magyar öngondoskodás intézménye ellen vétettek a döntéshozók. Ráadásul a jövőben egy komolyabb problémát vettek a nyaukukba azáltal, hogy az elöregedő lakásstruktúrát nem lesz miből korszerűsíteni, hiszen az emberek nem lesznek motiváltak az öngondoskodásban.

A CSOK támogatott hitel jogosultak kibővítésése pedig egy jó intézkedés szerintem, ugyanis úgy szorítja vissza a kormányzat a túlzott eladósodást, hogy közben potens segítséget nyújt azoknak, akik a megcélzott réteghez tartoznak.

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. október 29. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

![[5 eset] Mikor ne vegyünk fel jelzáloghitelt?](https://iflgroup.hu/wp-content/uploads/2018/08/5-eset-amikor-ne-vegyunk-fel-jelzaloghitelt.png)

Szerző: Szarvas Norbert | aug 28, 2018 | Banki termékek, Cikkek - pénzügyi blog, Hitel

Mikor ne vegyünk fel jelzáloghitelt? Ezzel a cikkel a célom az, hogy átbeszéljük részletesen azokat a tabukat, amikre nem szoktak az emberek gondolni. Nézzünk szembe a valósággal és vegyük számba azokat az eseteket, amikor nem szabadbevállalni a lakáshitelt vagy kisebb hitelben kell gondolkodnunk!

#1 A munkaerőpiaci értéked

Számos szubjektív tényező közül az egyik a jövőbeli kereseted mértéke. A válasz a „nem tudom”. A JTM szabály azt mondja, hogy az igazolható jövedelmed 50%-át költheted el októbertől 10 éves fix kamatozású hitel esetében 400 000 forint alatt (2019.júniusától 500 000 forint a határ).

Tehát a bank alapvetően nem vizsgálja a munkaerőpiaci értékedet és a benned rejlő potenciált. Ránéznek a jövedelmedre és a jelenlegi adatokat vetítik a jövőre nézve. Felelős hitelfelvétel esetében neked nem szabad ennyivel megelégedned. Rendkívül szigorú önszabályozást kellene elvégezned ahhoz, hogy pontosan megállapíthasd a munkaerőpiaci értékedet!

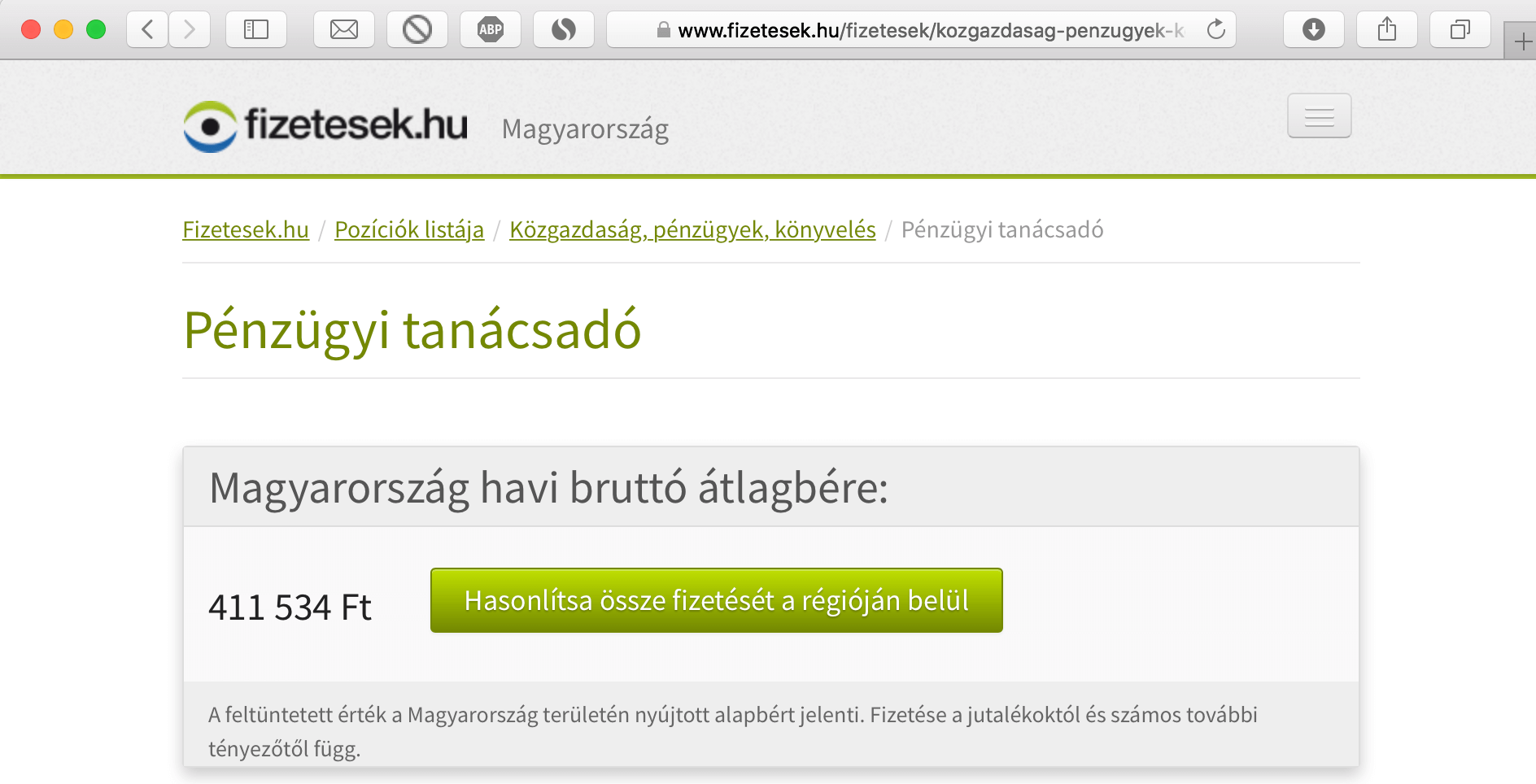

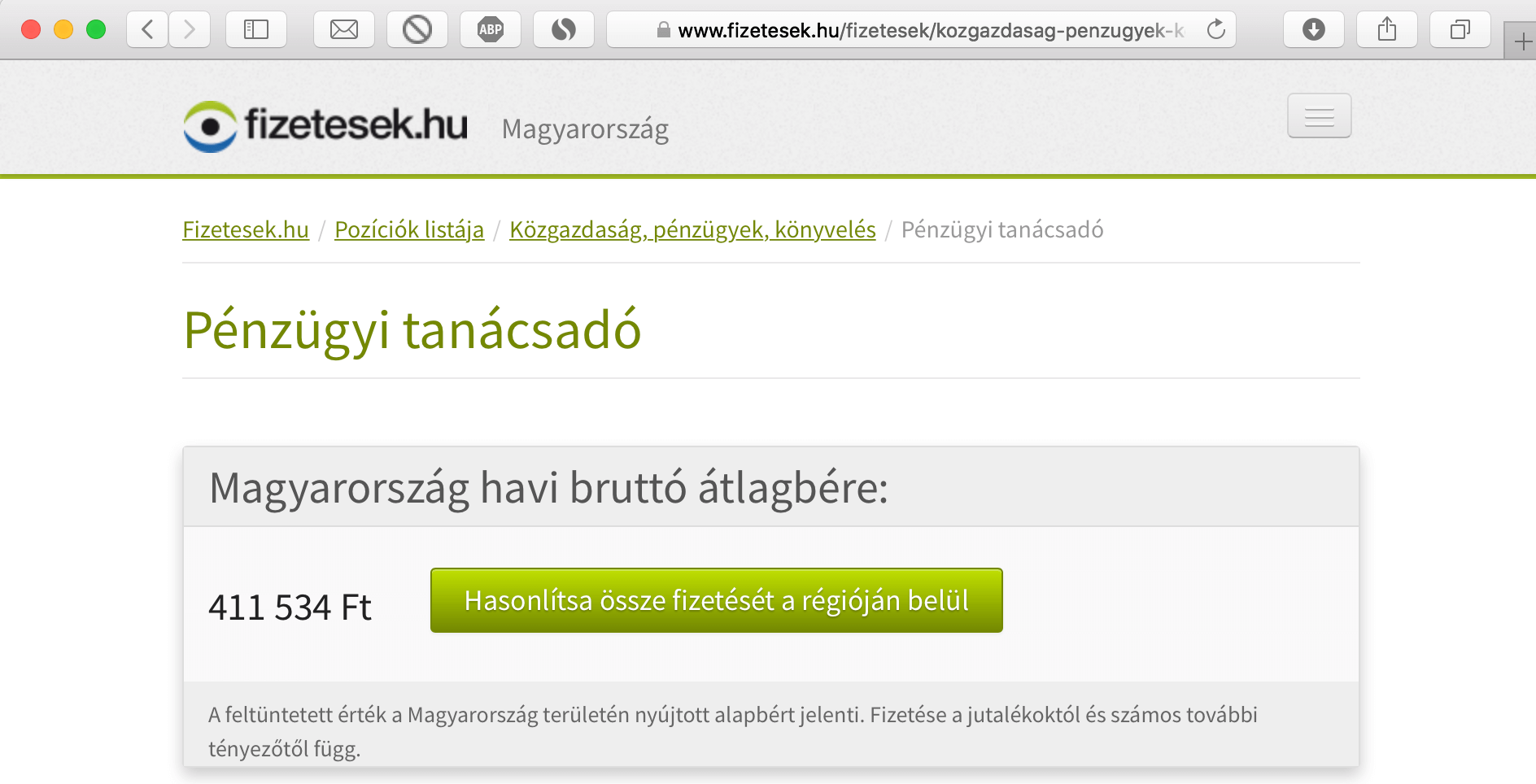

Mit mond a fizeteseket gyűjtő oldal?

Érdemes felnézni a fizetesek.hu oldalra, ami folyamatosan statisztikákat gyűjt az általunk elérhető átlagbérekről. Pozíció szerinti lebontásban több dolgot érdemes vizsgálnunk a jelenlegi jövedelmünkhöz viszonyítva:

- nagyobb vagy alacsonyabb az átlagjövedelem a szektorban? Ha nagyobb, akkor máris találtunk egy potenciált, amivel a jövőben munkahelyváltással többet kereshetünk

- az adott területen más pozícióban mennyivel lehet többet keresni és mit kell ehhez tenni? Ez egy másik potenciál, ugyanis elképzelhető, hogy adott területen belül másik pozíciót megpályázva magasabb jövedelemre tehetünk szert

Hogyan értékeled a jövődet?

Az önelemzés során érdemes eldönteni, hogy életed milyen szakaszába készülsz belépni? A családod vagy a karriered lesz a prioritás? Ennek megfelelően többet, kevesebbet vagy ugyanannyit szeretnél majd dolgozni? Egyáltalán a saját szakterületeden belül szeretnél maradni vagy váltani szeretnél?

Számos kérdést kell majd feltenned. Itt egy lista, hogy miket kell mindenféleképpen megválaszolnod magadnak:

- Szeretnél váltani munkahelyet / pozíciót?

- Van előrelépés a jelenlegi helyeden?

- Van előrelépés a pozíciódban?

- Meg akarod tenni a szükséges dolgot az előrelépéshez? (pl.: extra képzések)

- A családodra mennyivel szeretnél több időt fordítani?

- Milyen életszínvonalat szeretnél előteremteni?

- Mennyire keresik az embereket a szakmádban?

- Magyarországon vaygy külföldön képzeled el a jövődet?

A jelzáloghitelhez a kiindulópontod a potenciál és nem a jelenlegi kereseted

Sokan követik el a hibát, miszerint a jelenlegi anyagi helyzetükhöz igazítják a kiadásaikat, vállalásaikat. Ez nagyon veszélyes, hiszen az életünk bármikor vehet egy sokkal kedvezőtlenebb fordulatot. Vegyük a pénzügyi tanácsadó példát.

A statisztika szerint átlagosan bruttó 411 534 forintot keresnek az emberek Magyarországon ebben a pozícióban. Ha te például bruttó 1 000 000 forintot keresel jelenleg, akkor a törvény szerint akár 350 000 forintos törlesztést is bevállalhatnál, ami magasab, mint az átlagjövedelem.

Pontosan ezért fontos feltenni magunknak a kérdést, hogy legeslegrosszabb esetben mennyire pénzt tudnánk biztosan megkeresni a szakmánkban, ha elvesztenénk a mostani munkahelyünket-pozíciónkat? Kiindulópontnak nagyon jó az átlagfizetés, ha mi átlag felett keresünk.

Én azt javaslom, hogy mindig az átlaghoz igazítsuk a kötelező vállalásainkat (mint pl.: a jelzáloghitel). Pénzügyi tanácsadóként például a vállalt havi jelzáloghitelteher a 411 534-hez viszonítva maximum 150 000 forint legyen havi szinten függetlenül attól, hogy bruttó 1 000 000 forintot keresünk most meg.

#2 Családalapítási tervek

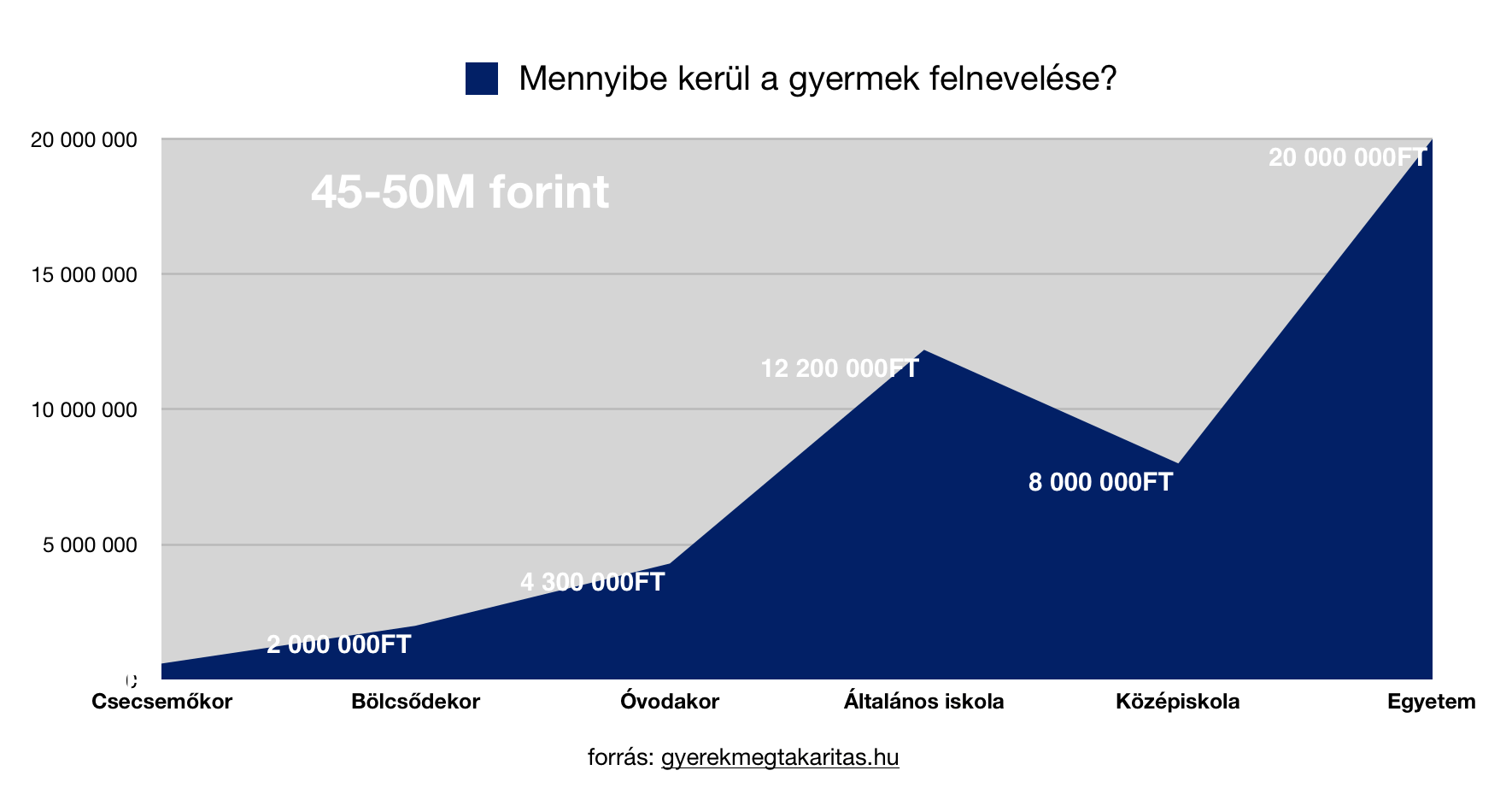

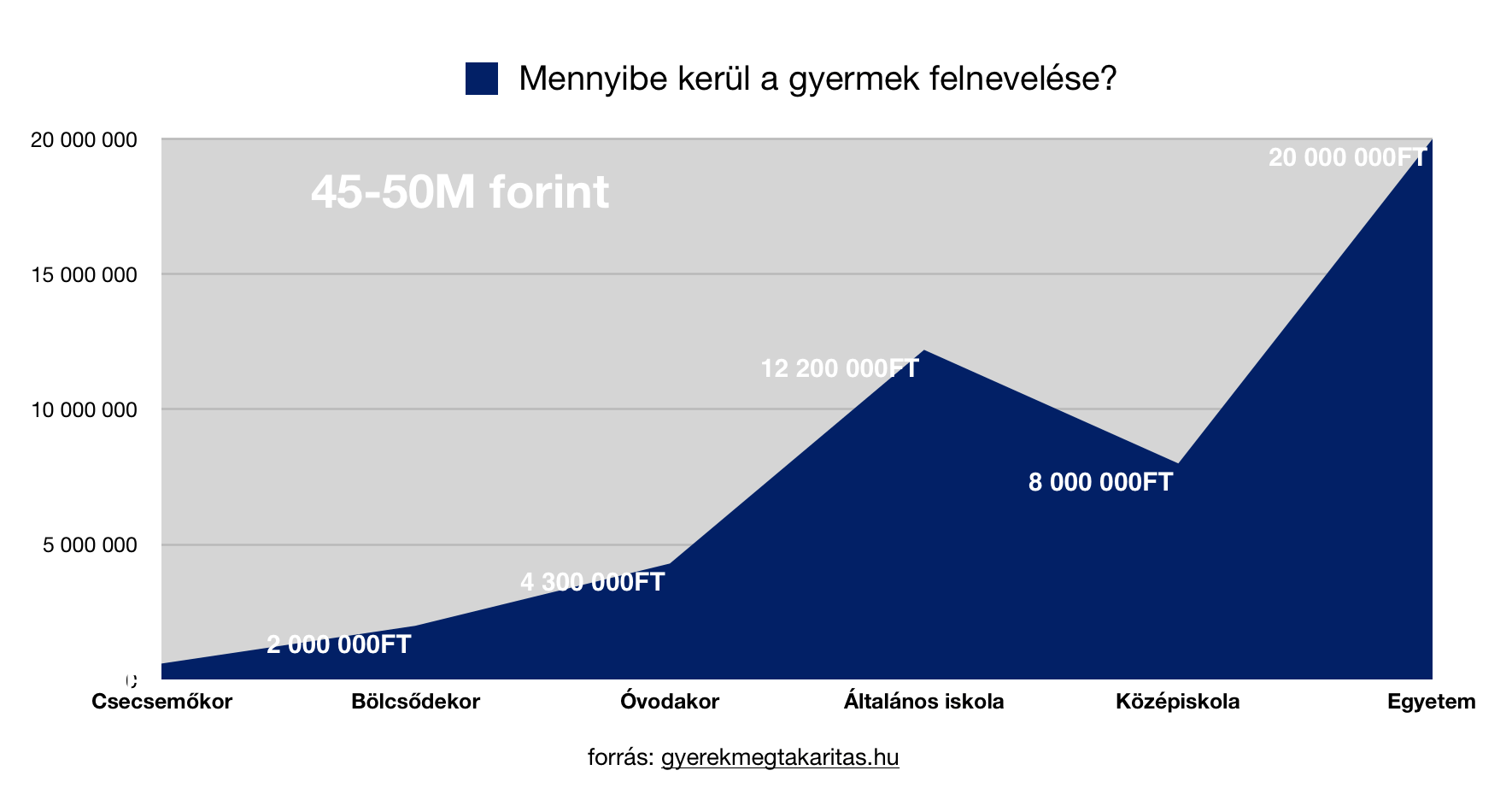

Különféle életszakaszban vagyunk. Alapvetően mindenki a családalapítás előtt, közben vagy utáni szakaszt éli meg. Rendkívül fontos szempont, hiszen egy gyerek felnevelése sok tízmillió forintot jelenthet a családok számára.

Felelős döntést a családunk figyelembevételével hozhatunk meg. Figyelembe kell vennünk a jövőbeni terveinket (pl.: hány gyereket szeretnénk) és az ehhez kapcsolódó kiadásokat (pl.: szülés költsége sok százezer forint is lehet).

Ha itt a gyerek, akkor ki tudom fizetni a jelzáloghitelt?

Igen fogós kérdés abban az esetben, ha még további 1-2-3 gyerek megszületését tűztük ki célul. Gondolj bele, hogy most keresel nettó 400 000 forintot és felvennél egy hitelt havi 150 000 forintos törlesztéssel. Mi lesz veletek, ha minden gyermek megérkezett és a havi kiadások meguranak minimum 100 000 forinttal?

Ez olyan, mintha ma nem 150 000, hanem 250 000 forintos törlesztést kéne kifizetned. Képes lennél rá gond nélkül?

Tudom, hogy sokak számára ijesztő és elképzelhetetlen összeg lehet gyerekenként rászámolni 45-50M forintot a családi költségvetésre. Nyilván ebben benn van egy erőteljes támogatás egyetemista korban, amit sok gyerek megkap, míg mások nem.

Az biztos, hogy a gyerekek jelentős havi kiadással járnak, amit bele kell számolnunk előre a családi költségvetésbe. Viszont addig, amíg nem érkeznek meg az új „kis adókedvezményeink”, addig érdemes a különbözetből is pénzt csinálni!

Például: 2 gyereket szeretnénk még x év múlva és erre havi 40 000 forint extra kiadást számolunk. Ebből a 40 000 forintból addig is kössünk államilag támogatott lakástakarékot, hogy évente jogosultak legyünk a 2×72 000 forint, 4 év alatt összesen 576 000 forint állami támogatásra, ami a lakhatási céljainkat szolgálja majd.

Mit tegyünk, ha a gyerekekkel „terhelt” költségvetésbe nem fér bele a havi törlesztőrészlet?

A cikk címe egyértelmű választ ad: „akkor ne vegyél fel hitelt”. Ennél azonban lehetünk árnyaltabbak is. Gondolkozhatunk abban, hogy egy olcsóbb lakásba költözünk, kevesebb hitelt veszünk fel.

Egyfajta lépcsőzetes építkezéssel haladunk előre és idővel a kisebb lakásból megyünk a gyerekekkel a nagyobb lakásba, majd a házba. A lényeg, hogy induljunk el valamilyen irányba ahelyett, hogy beragad jelenlegi életünkben.

Extra cikk: Ingatlanvagyon 35 évesen? Lehetséges!

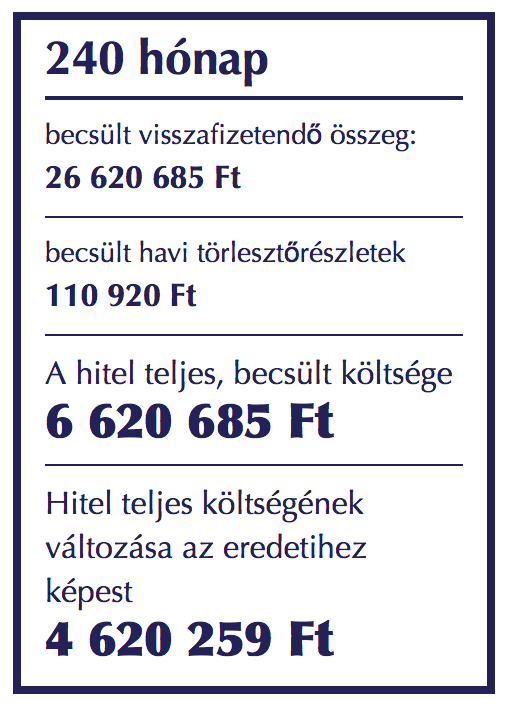

#3 Nem tudjuk megfizetni a 10 éves fix kamatozású jelzáloghitel törlesztőjét

Minden cikkemben megpróbálok a lehető legegyszerűbben fogalmazni és olyan közérthető formába önteni a mondanivalót, amit mindenki egyszerűen fel tud majd használni. Ha meg kéne válaszolnom, hogy honnan tudhatod, mekkora hitelt szabad felvenned, akkor azt mondanám hogy:

pontosan akkora hitelt vegyél fel, aminek a 10 éves kamatozású változát (magasabb törlesztő) kellemesen ki tudod fizetni bármikor. Ha számodra komoly gondot jelentene a 10 éves kamatozású változatnak a törlesztése és ezért választod az olcsóbb változó kamatozást, akkor erre a hitelre nincsen pénzed.

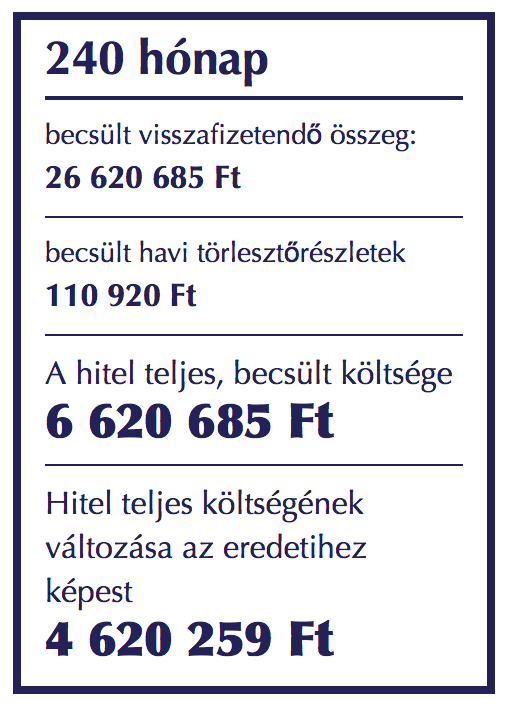

- 106 000 / hó, változó kamatozás

- 126 000/hó, 10 eves fix kamatozás

Vedd figyelembe, hogy a változó kamatozású hitel jelentősen megdrágulhat és meg is fog!

A táblázatban láthatod egy 20 éves futamidejű, változó kamatozású lakáshitel számait. Havi törlesztőrészlet 110 920 forint. Az utolsó sor nagyon érdekes. Ugyanis ez a szám (4 620 259 forint) azt a többletet mutatja meg, amit akkor kellene megfizetned, ha az első kamafordulókor (1 év) 2%-kal emelkedne a kamatod.

Tehát, ha most felveszel egy változó kamatozású jelzáloghitelt és egy év múlva 2%-ot emelkedik a kamatod (simán benne lehet a pakliban), akkor máris elvesztettéla. teljes futamidőre vetítve közel 5 millió forintot…

A havi hiteltörlesztésed pedig felemelkedne 131 991 forintra, ami közel 5 000 forinttal havi szinten magasabb, mintha alapból 10 éves kamatozású hitelt vettél volna fel. Tedd fel magadnak a kérdést, hogyha ma nem tudnál 126 000 forint törlesztés fizetni, akkor miből fizetnél ki egy év múlva 131 991 forintot?

A különbözetet is fel kell használnunk

2018-ban a változó, 3 vagy 5 éves kamatozású hitelt az embereknek stratégiai megfontolásból és nem törlesztési megfontolásból kellene választaniuk. A célnak tehát nem a havi kiadás csökkentése kell, hogy legyen, hanem olyan indokok, mint például:

- a JTM szabálynak csak az olcsóbb hitel felel meg a jövedelmünk függvényében

- az olcsóbb hitel és a hosszabb távon fixált hitel közötti különbözetet lakástakarékba forgatjuk

- pár év alatt ki akarjuk fizetni a teljes hitelt

Ha ezen indokok egyike sem áll fenn és mégsem a hosszabb távon fixált hitelt választod, akkor neked nem szabadna azt a hitelösszeget felvenned annak ellenére, hogy a bank és a hatályos törvények megengedik számodra!

#4 Befektetési céllal vásárolnánk ingatlant, és számítunk az albérletből befolyó összegre

Gyakran felmerül ötletként az ügyfelek körében, hogy a meglévő lakás megtartásával és magasabb hitelösszeggel vennének új lakást. Cserébe a magasabb hiteltörlesztést részben/ egy az egyben a megmaradt lakás albérleti díjából fedeznék – mondván kidolgozza saját magát.

Azt gondolom, hogy jó megoldás lehet, hiszen pénz kizárólag pénzből lehet csinálni. Másrészről igen veszélyes megoldás lehet, amennyiben a megemelkedett havi törlesztést a rendszeres bevételünkből (albérleti díjtól függetlenül) nem tudjuk kifizetni. Mert mi van, ha hónapokig nem találunk albérlőt? És akkor mi van, ha olyan álagmegőrzési költségünk jelentkezik az ingatlanon, ami elviszi x hónapnyi albérleti díjunkat?

Tartsuk be az 50%-os szabályt

Ilyen műveletek esetén rendkívül fontos, hogy a meglévő ingatlanunkat ne terheljük le jobban, mint a megengedett HBÉ érték 50%-a. Ha van egy 20 millió forint értékű ingatlanunk, akkor a HBÉ érték ( 16 millió forint) felével, azaz 8 millió forint hitellel szabad(na) számolnunk, ha nem szeretnénk nehéz helyzetbe kerülni.

A 8 millió forint lehet(ne) az önerőnk, ami egy maximum 40 millió forintos ingatlan öneréjére lehet elég. Ebben az esetben a teljes hitelünk 40 millió forint lenne (most nem számolok CSOK-kal és egyéb likvid tőkével), az eredeti 40 millió- lakásár (20 millió)= 20 millió forint hitel helyett.

Ez ebben az esetben is duplatörlesztőrészletet jelent. 10 éves fix kamatozású hitelnél 2x126e= 256e forint törlesztést. A kérdés az, hogy mennyire hiszünk az albérletre szánt ingatlanból befolyó minimum 126 000 forintban, ami fedezné a hitelünk felét?

Ha nem tudunk zsebből kifizetni havi 256 000 forintot, akkor túl nagy a kockázat

Természetesen a meglévő ingatlant papíron bármikor el lehet adni és az eladási árral csökkenteni a tőketartozásunkat. A valóságban azonban könnyen belefuthatunk egy több hónapos értékesítési periódusba vagy egy újabb ingatlanválság kellős közepén találhatjuk magunkat, ahol a kényszerértékesítés számunkra azt jelentené, hogy nyomott áron kell eladnunk = realizáljuk a veszteséget.

Senki sem szeretné magát ilyen helyzetben találni. Ezért fontos, hogy az általunk felvett jelzáloghitel törlesztője akkor is kifizethető legyen, amikor ideig-óráig megszűnnek az olyan extra bevételi források, mint az albérleti díj.

#5 Ha nem marad a számládon legalább 1 millió forint

Miközben a jelzáloghitelen és a lakáson pörgünk, hajlamosak vagyunk elfeledkezni a járulékos költségekről. Meglepő módon gyakran kérdezem meg a tervezési fázisban az ügyfeleimet, hogy mennyi pénzük marad, miután az önerőt kifizették?

Csak néhány tétel a vásárlással kapcsolatban:

- ügyvédi díj 150-300 000 forint

- közjegyzői díj 50-100 000 forint

- értékbecslés 30 000 forint (utólag gyakran visszatérítik, de meg kell előlegezni hetekig)

- földhivatali díjak 25-30 000 forint

- illeték változó, de akár 500 000-1 000 000 forint is lehet ilyen értékű ingatlannál

- költöztető 30-50 000 forint

- festés 30-60 000 forint

- konyhabútor 300-500 000 forint

- …stb

Belegondoltál abba, hogy egy lakásvásárlás során olyan költségeid merülnek fel, ami milliós tétel lehet az önerőn felül? Ez azért probléma, mert tipikusan mindenki az önerőre gyűjt és nem foglalkozik az imént sorolt „kötelező” tételekkel.

Márpedig könnyen likviditási probléma merülhet fel, amennyiben elhanyagoljuk ezt a kérdést. Annak semmi értelme nincs, hogy felvegyük a jelzáloghitelt és a többi tételt a „majd megoldjuk” kategóriába helyezzük?

A lakásvásárlás lényege nem a nullázódás

Természetesen egy lakásvásárlás jelentős anyagi terhet jelent mindenki számára. Ettől függetlenül azt gondolom, hogy nem szabadna túlfeszíteni a saját költségvetésedet azáltal, hogy nagyobb önerővel-nagyobb hitellel vágsz bele az ügymenetbe.

Ha teljesen lenullázna téged az adott költségvetés, akkor inkább halaszd el a vásárlást lehetőségeidhez mérten és kezdje el saját magadnak havi törlesztést fizetni egy elkülönített számlán. A havi törlesztésed mértéke a felvevendő hitel törlesztője- jelenlegi albérleti díj, amihez nem szabad hozzányúlnod.

Így meg fogod tudni, hogy mit jelentene a költözés a családi költségvetés és az idegrendszered számára!

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. augusztus 28. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | aug 4, 2018 | Banki termékek, Cikkek - pénzügyi blog, Hitel

Tegnap beszélgettem egy ismerősömmel arról, hogy volt neki a 11. kerületben egy panel lakása, amire 6 millió forintnyi devizahitelt vett fel még a válság előtt. Egy ponton feltette magának a kérdést: „nem tudom fizetni a lakáshitelemet, mit tegyek?”. Innentől nagyon tipikus a történet, ugyanis célorientált ember lévén eladta a lakást 11 millió forintért (nullán szállt ki) – ma ez a lakás 25-28 millió forintot érne – és elvesztette az esélyét annak, hogy a következő években kitőrjön az albérletből. De mi lett volna számára a valódi megoldás?

Az ember természetes reakciója

Az emberek jellemzően A pontból akarnak B pontba eljutni, ami egyfajta célorientált gondolkodásmódot feltételez a részükről. Ilyen esetben ténylegesen nem látják a fától az erdőt, nem képesek reálisan és perspektivikusan értelmezni saját helyzetüket.

A célorientált ember ebben az esetben hitelt vesz fel, hogy legyen lakása. Ha nem tudja fizetni a hitelt, akkor „visszaadja” a lakást, hogy megszabaduljon a hiteltől. Ahelyett, hogy megpróbálna a „győzelembe menekülni”, behúzza a féket és egy ősi reflextől vezérelve inkább visszafordul és meghúzza magát. Ilyenkor egy albérletben vagy a családnál…

Mi marad a legvégén?

Egy aranyos, ámbár elkeserítő történetet szeretnék elmesélni még 2010-ből. Egy bankos ismerős mesélte, hogy egyszer egy elkeseredett ügyfél megjelent a bankfiókban és a biztonsági őrnek odaadta a lakáskulcsát, mondván nem bírja fizetni a hitelét és részéről lezártnak tekinti az ügyet azzal, hogy „visszaadja a lakását”.

De gondoljunk bele, hogy tényleg ennyiről van szó ebben a történetben? Ha albérlet helyett a saját lakásomba akarom bedobálni a pénzt, akkor hitelt veszek fel. Ha nem tudom fizetni a hitelt évek múltán, akkor (akár veszteséggel) eladom a lakásom és vége van? Valójában éveket veszítettünk és ami a legfontosabb, az esélyünket!

A legnehezebb eljutni a saját lakás megvásárlásáig!

Meg kell értenünk, hogy a legnehezebb lépés mindig az, hogy eljussunk egyáltalán a lakásvásárlásig. A legtöbben pontosan azzal a problémával szembesülnek, hogy albérlet mellett, családi segítség hiányában képtelenek belátható időn belül akár a 20%-os önerőt is összegyűjteni. Enélkül pedig nem tudnak lakást venni.

Helyette gyakran az esetleges lakáshitel törlesztőjével megegyező / azt meghaladü albérleti díjat fizetnek minden hónapban, mert nincsen más választásuk! Tehát azok a családok, akiknek sikerült ezt az első lépcsőfokot meglépni, mondhatni olyan helyzetbe kerültek, ahonnan a legkilátástalanabb helyzetben is lesz választási lehetőségük!

Meg kell érteni egy nagyon fontos dolgot a lakással kapcsolatban

Az albérleti árak és az ingatlanok árai /hitelek kamata mindig kéz a kézben mozog. Az albérletet kiadó személy azért fektetett ingatlanba, hogy nyerjen rajta. Ő pontosan a te szerencsétlenségedet akarja meglovagolni, azaz azt, hogy

egyáltalán nincsen választási lehetőséged, mivel nem tudsz saját lakást venni (általában az önerő hiánya miatt).

Tehát ő akár pontosan akkora albérleti díjat is elkérhet, amekkora lenne a havi törlesztőd! Neked pedig ki kell fizetned, hiszen valahol mindenféleképpen laknotok kell. Az ingatlanpiac így működik és ezt nem árt nagyon jól a fejünkbe vésni.

Amikor azt mondom, hogyha bejutottál, akkor mindenáron maradjál benn, akkor erre gondolok. Attól, mert visszaadod a lakásod kulcsát, szinte garantáltan nem lesz könnyebb az életed, garantáltan nem fogsz kevesebbet kifizetni, mint a hiteledet! Csak onnantól kezdve már nem a saját hiteledet, hanem általában az albérleted tulajdonosának a hitelét fizeted vissza szorgalmasan.

De akkor mi a megoldás, ha lehetetlen helyzetbe kerülsz?

Az ismerősöm egy elgondolkodtató helyzetet vázolt fel saját tragédiájával kapcsolatban. Annyira félt a hiteltől, annyira nem értette a hitel működését, hogy 5 éves távlatban inkább okozott saját magának 28-11=17 millió forintos ingatlanérték veszteséget + az azóta kifizetett albérleti díjak, mintsem a hitelével játszott volna.

Ő úgy gondolta, hogy „játszott” vele, hiszen ameddig lehetett, addig nem fizette a törlesztőt. Ez azonban a legutolsó lépcsőfok, pláne ha lenne más lehetőségünk. Esetében meglepődtem, hogy a hitel 12 évre vette fel, tehát egyszerűen hosszabbíthatott volna a futamidőn, amivel

- drasztikusan csökkenthette volna a havi törlesztést

- időt nyerhetett volna saját magának, amíg az élete megint kedvező irányt vesz

Miért nem tette?

Félelemből és pénzügyi tudatlanságból. Mivel a hitelt nem értette, ezért mindenáron szabadulni akart tőle azon a ponton, amikor a tőketartozás elszabadult és már elviselhetetlenné vált. Nem vette észre, hogy ezen a ponton már nincsen visszaút. A szabadulás azt jelenti, hogy realizálja az árfolyamveszteséget és most fizeti ki a bank nyereségét. Időt akart magának nyerni, helyette idővel fizetett.

Másrészt az emberekbe van kódolva, hogy a hitelt minél hamarabb ki kell fizetni. Annyira képtelenek hosszútávon gondolkodni (20-30 évben), hogy inkább mennek önként a híd alá, minthogy aláírják a papírt egy 20-30 éves futamidőről (ez akár az életüket menthetné meg).

Hol leszel 20 év múlva?

Beszélgetés közben megkérdezte, hogy én hány évre veszem most fel a lakáshitelemet? Büszkén mondtam, hogy 25 évre, de szívem szerint 30 évre venném fel. Hüledezve nézett rám, mivel nem tudja ezt az időtávot elképzelni.

Én abból indulok ki, hogy 20-30 év múlva is laknunk kell valahol és biztosan fizetnem kell a lakhatásomért vagy a befektetéseimért (ingatlanvagyon) cserébe. Akkor miért kedveznék a bankomnak azzal, hogy minél hamarabb kifizetem a hitelemet, ha közben a felszabaduló tőkémből (hosszútáv-rövidtávú hitel különbözete havi törlesztésben) én már egy új befektetési célomat tudom megvalósítani?

Ha el kell költöznöd, akkor el kell a lakást is adnod?

Legyünk reálisak! Kerülhet az ember olyan helyzetbe, amikor a csökkentett havi törlesztés is megugorhatatlannak látszik. Ilyenkor egyetlen megoldás, vissza az alma materbe, azaz a szülőkhöz, ahol feltehetőleg ingyen lakhatunk.

Persze középtávon mindenféleképpen ugyanúgy fogunk fizetni a lakhatásunkért, a kérdés az, hogy milyen jogcímen?

- a saját lakásunk törlesztését fizetjük?

- az albérletet fizetjük?

- a többgenerációs otthonunkba (szülők lakása) adunk bele?

Erre kell készülnöd, ha stratégiai gondolkodásmódban akarsz haladni. Komplex megoldást és várható következményeket kell megalkotnod, amiben egyik fix pont a sok változó mellett, hogy valahova fizetni fogsz.

Azt mondod, hogy ” nem tudom fizetni a lakáshitelemet „? Én azt mondom, hogy fizesse ki valaki más!

Emlékszel a cikk legelső megállapítására? A legnehezebb lakáson belülre kerülni. Pláne egy bebukott hitel után, amikor esélyed nem lesz új hitelt felvenni és önerőt összegyűjteni. Helyette mit csinálnak az ilyen helyzetbe került családok középtávon? Visszaadják a lakásukat /eladják áron alul és mennek albérletbe!

ahol majd másnak a hitelét fizetik vissza…

Megfordult a fejedben, hogy amikor elhagyod az otthonodat, – mert nem tudod fizetni a hiteledet – akkor ne eladd a lakást, hanem kiadd? Jól látod, nem elírás! Add ki albérletbe a lakást, amit éppen felszámolni készülsz! Keress valakit, aki olyan helyzetben van, mint amilyenbe te fogsz kerülni! Azaz olyat, aki

- lakni akar valahol

- nincsen elég önereje a saját lakásának a fizetéséhez

- kénytelen a te lakásod hitelét fizetni (albérlet)

Egyszerűen nem értem, hogyan lehet egy 11. kerületi lakást elbukni

Tudom, hogy nagyon provokatív a felütése, de legalább ugyanannyira igaz! Az országban léteznek olyan helyek, ahol szinte azonnal lehet albérlőt találni a lakásunkra. Budapesten a 11. kerület pontosan olyan környék, ahol mindig lehetett találni valakit.

Ráadásul ilyen helyeken bátran lehet számolni az ingatlanárak emelkedésével, mint ahogyan ebben a történetben is történt. Mert a bebukott hitelek mi a másik jellemzője? Hogy általában válságos időszakban, nyomott ingatlanárak mellett következnek be. Tehát az idővel ténylegesen pénzt keresünk, ha sikerül kibekkelni a következő gazdasági virágzási eltelt időt!

Tudod mi történt volna ezzel az ismerősömmel, ha 5 éve nem menekül a hitelből, hanem hosszabbítja egy egyszerű szerződésmódosítással a futamidőt és kiadja albérletbe?

- valaki fizette volna helyette a hitelét

- ma lenne egy 25-28 millió forint értékű ingatlanja, egy nagyjából 6-8 millió forintos tőketartozással

- ma az albérletért már nem 60 000 forintot kérhetne, hanem 150 000 forintot, ami kétszerese lenne a havi törlesztőjének. A különbözetet zsebre tehetné, lakástakarékba rakhatná vagy egyszerűen csökkenthetne megint a futamidőn…

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. augusztus 04. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | aug 2, 2018 | Cikkek - pénzügyi blog, Hitel

Az emberek jellemzően célokban és nem stratégiában gondolkodnak. Egy lakásvásárlásnál a célod lehet, hogy visszafizetnéd a lakáshiteledet. A stratégia viszont ennél sokkal perspektivikusabb, kevésbé ok-okozati összefüggésekkel és lineáris felépítéssel működik. A stratégiád ilyen esetben például a cikkben leírt folyamatok összessége lehet, tehát az út, aminek a végére komplett ingatlanvagyont építesz fel- erre koncentrálsz a hitel visszafizetése helyett…

Negatív berögződésünk, hogy a hitel rossz – azonnal szabadulnunk kell tőle!

Amikor azon agyalsz már a hitelfelvétel előtti, informálódós szakaszban is, hogyan fizethetnéd vissza a lehető leghamarabb (minden mást háttérbe szorítva) a lakáshiteledet, akkor stratégiai szempontból hibát követsz el. Mondhatni ezzel az egyszerű ok-okozati gondolatmenettel

- lemondasz a potenciális ingatlanvagyonod egy részéről

- lemondasz a potenciális albérleti díjakról

- lemondasz a potenciális ingatlanérték emelkedéséből származó árfolyamnyereségedről

A negatív berögződés alapja véleményem szerint évtizedekkel ezelőttre vezethető vissza, ahol még a „szerény, de becsületes élet” perspektívája nyújtotta menedékbe helyezkedtek el az átlagos emberek. Az ingatlanvagyont és magát a vagyont átlagos ember számára elérhetetlennek titulálták, míg a hitelt egy olyan kényszermegoldásnak, aminek az ára a bank felhízlalása volt.

Aminek a végén nem jutunk előre…

Ha logikusan belegondolunk, akkor mi történik, miután 10-15-20 év alatt kifizetted a lakáshiteledet (mindent ennek szentelve)? Valójában semmi. Hiszen ezidáig is itt éltél-laktál, tehát minőségbeli változás nem történik az életedben azáltal, hogy visszafizetted a hiteledet. Ez pedig generációs traumát okozhatott az elmúlt két évtizedben, hiszen az általános gondolkodásmód azonosult és teljesen elfogadta ezt az állapotot!

Az emberek pedig továbbgondolták ezt az állapotot

Amit magunkkal hoztunk otthonról, az általában a bankok és a hitel gyűlölete és a cél, hogy „csak az első lakás legyen meg- minden mást majd utána” mentalitás. Persze menet közben az újabb generációk elkezdtek egyre könnyebben egyre nagyobb jövedelmekre szert tenni.

Mi volt a természetes reakciójuk? Hát természetesen a hitelek futamidejének a csökkentése. Emlékszem, hogy 2008-ban még mindenki 15 év alatt akarta visszafizetni a lakáshitelét, míg ma már mindenki 10 év alatt akar szabadulni tőle. A lakáshitel futamidejének inflációja 5 év volt az elmúlt időszakban.

Ezzel pusztán van egy hatalmas probléma, mégpedig az, hogy nem vesszük figyelembe a környezetünket és nem tesszük fel magunknak a kérdéseket akkor, amikor felvesszük az első hitelünket:

- az ingatlanpiac fenn vagy lenn van?

- drágán vagy olcsón veszek most lakást?

- a hitelek kamata drágulni fog vagy olcsóbb lesz?

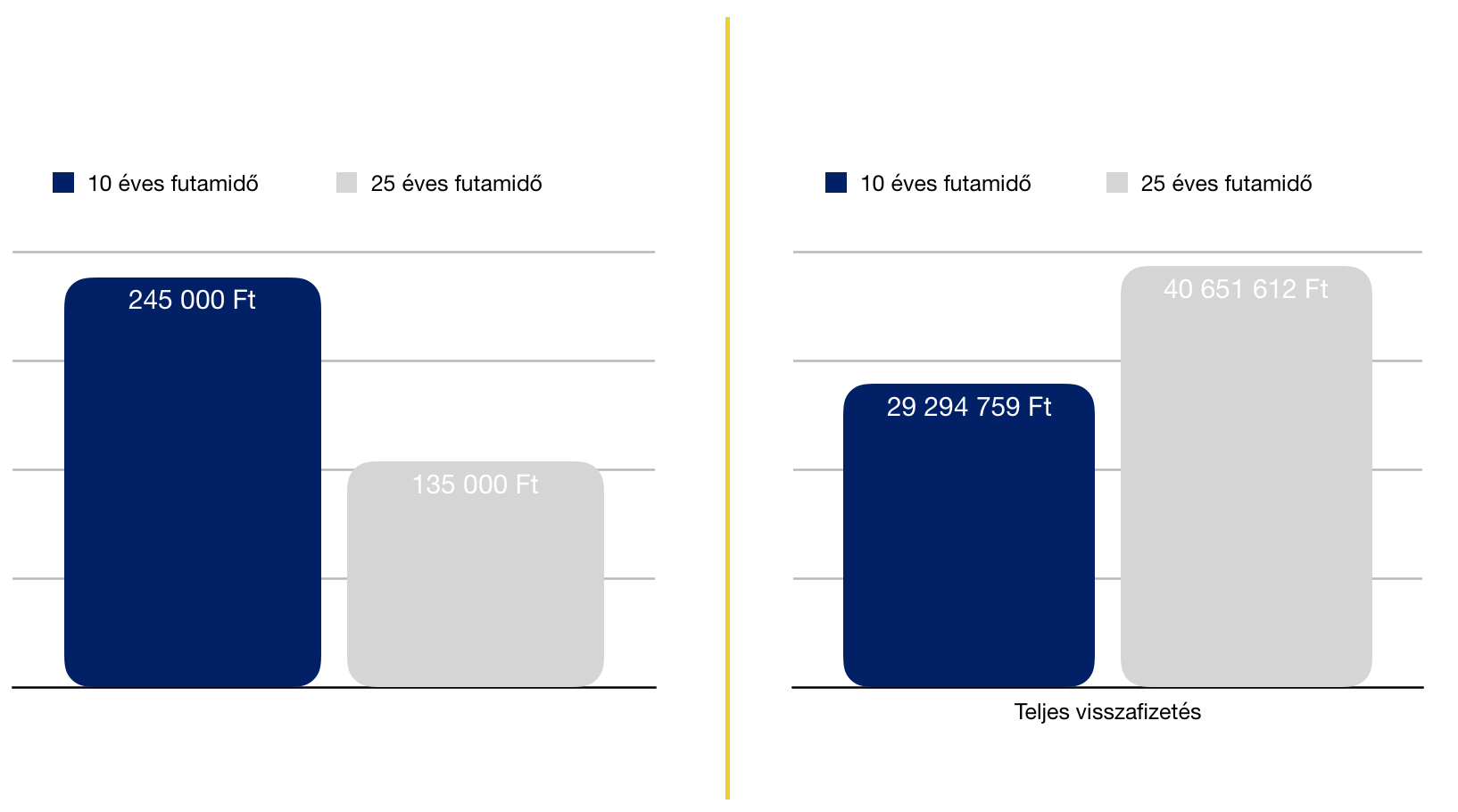

- a lakásom értéke nőni fog, stagnálni vagy csökkeni?

A stratégiai gondolkodásmódba nem fér bele a lakáshitel azonnali visszafizetése

Tegyük fel, hogy szeretnél egy 30 millió forint értékű lakást venni, amihez kell 24 millió forint hitelösszeg. Ezt a hitelt 10 év alatt akarod visszafizetni!

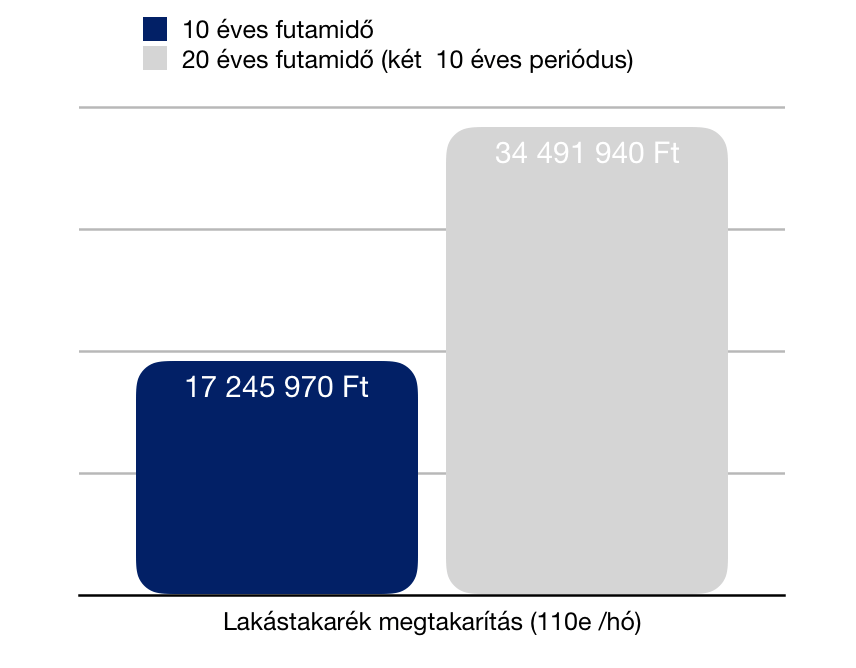

A célorientált hitelfelvétel során alapvetően a diagrammban látható két összehasonlítás érdekli az embereket! Mennyi lesz a havi törlesztőrészlet és mennyit kell teljesen visszafizetni! Amikor meglátják, hogy 25 év alatt közel 10 millió forinttal kell többet fizetni, akkor mindent megtesznek azért, hogy a kék oszlopot válasszák ki.

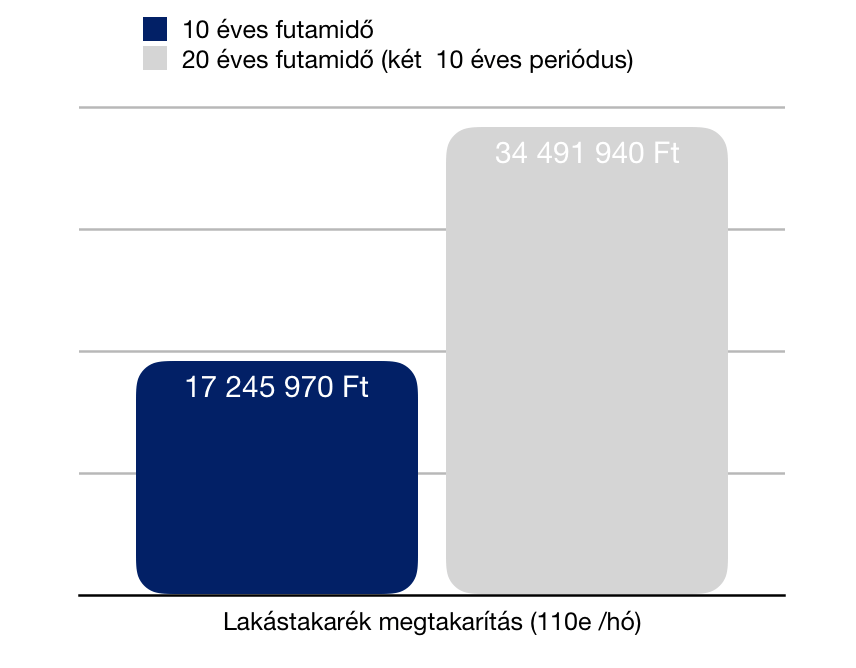

De miért nem számolunk soha megtérülési rátát és miért nem nézzük meg, hogy a pénz alternatív felhasználásával mit érhetnénk el? Miért nem rakjuk hozzá ehhez a diagrammhoz például a két havi törlesztő különbségéből megkötött lakástakarékok hozamrátáját? Azaz miért nem nézzük meg, hogy mennyit nyernénk azon, ha a bank helyett a saját zsebünkbe rakosgatnánk a pénzt?

A lakástakarékon egyébként csak nyerni tudunk

110 000 forint a havi különbsége a 10 éves és a 25 éves futamidejű hiteltörlesztésnek. Ez azt jelenti, hogy a kiindulópontunk (van 245 000 forintod havonta, hiszen máskülönben hogyan akarnál 10 év alatt szabadulni a hiteltől?) ez a keret.

Miközben a célorientált gondolkodásmódban azon izgulsz, hogy a rövidebb futamidővel 10 millió forintnyi kamatot akarsz megspórolni, addig nem veszed észre, hogy a tőke átirányításával egy államilag garantált termékben (feltéve, hogy a családodban tudnál 6 lakástakarékot kötni a példa alapján)

- 10 év alatt nyersz 17 245 970 forintnyi lakáscélra fordítható „likvid” tőkét

- 20 év alatt nyersz 34 491 940 forintnyi lakáscélra fordítható „likvid” tőkét

Nem tudom, hogy 17 millió forint mire lesz elég 10 év múlva az ingatlanpiacon, de egy dolog biztos…

A stratégiai gondolkodásmódban mindig három verziót számolunk:

- legrosszabb

- optimális

- legjobb

Azt nem tudom megmondani, hogy 17 millió forintnyi lakástakarék mire lesz elég számodra, de azt pontosan tudjuk, hogy a 25 évre felvett, 10 éves kamatperiódusú 24 millió forintos lakáshiteled tőketartozása 10 év múlva 17 530 000 forint. Ez azt jelenti, hogy legrosszabb esetben a lakástakarékból kifizeted a hiteledet és ugyanúgy lezártad, mintha mindent a banknak fizettél volna 10 évig.

Az optimális lehetőség, hogy ez a 17 millió forint lakástakarékban felhalmozott összeg, több mint a szükséges önerő egy lakás megvásárlásához. Lehet, hogy 30%, -40%- 50% önerőt is jelenthet számodra, amihez hitelt kell felvenni. Viszont kiadva a lakást albérletbe, máris kitermelheti a hiteled és ezáltal a lakásod árát.

De azt is jelentheti ez az összeg, hogy 100%-os önerőként meg tudsz egy lakást tehermentesen vásárolni, amit aztán kiadsz albérletbe (ez egyébként a legjobb verzió).

Az ingatlanvagyon értelme pontosan a vagyon és a havi bevétel növelése

Amikor ingatlanvagyonban gondolkodunk és ehhez lépésről lépésre kell haladnunk (akár hitelek felvételével), akkor alapvetően két bevételi forrás reményében cselekszünk:

a, vagyonfelhalmozás, ugyanis egy ingatlan alapvetően (álagmegóvással) tartja az értékét, de a ciklikus piaci felfutás idején emelkedik a négyzetméterár, ami a te nyereséged. Az infláció miatt biztos drágábban tudod eladni a lakást később, mint amennyiért ma megveszed. Ez egy esély arra, hogy névlegesen több pénzed legyen- nagyobb vagyonod.

b, albérleti díj, ami egyfajta fix bevételi forrásod. Ez a pénzt lehet az abszolút nyereséged (5-8%-os megtérülési rátával), vagy pedig a lakásra felvett hitel havi törlesztőjének a fedezete. Ha belegondolunk, akkor az albérleti piacnak két szereplője van: az aki felveszi a hitelt és az, aki kifizeti a másik hitelét.

Reálisan az albérleti díj elég lehet a lakásra felvett hitel 10 éven belüli visszafizetésére- vagy pedig további ingatlanok vásárlására (stratégia)

Ha abból indulok ki, hogy a 17 millió forintnyi lakástakarékból 10 év múlva tudsz venni 10-15 millió forintnyi hitellel szinte biztosan egy panelt, amit aztán ki tudsz adni albérletbe, akkor a stratégia működni fog. A hitel törlesztése akkor sem lesz több, mint havi 100 000 forint, viszont az albérleti díj ilyen árak mellett biztosan 150 000 körül lesznek.

Nem szabad elfelejteni, hogy az albérleti árak mindig kéz a kézben járnak az ingatlanárakkal. És azt sem szabad elfelejteni, hogy ingatlanár emelkedésnél nem feltétlenül a hitel egységnyi kamata drágul (sőt!), hanem a minimális önerő mellett felvevendő hitelösszeg emelkedik.

Ez azt jelenti, hogyha te képes vagy a minimálisnál nagyobb önerőt összegyűjteni (lásd: stratégia), akkor téged nem fog érinteni az áremelkedésből eredő havi kötelezettségemelkedés, mivel bebiztosítottad magadat erre az esetre is és a legrosszabb verzióban sem kell lényegesen több hitelt felvenned!

Mi történik, ha megmaradsz célorientáltnak?

Akkor a példában 10 év alatt lesz egy ingatlanod, ami mai értéken 30 millió forintot ér. Viszont nincsen önerőd, így megint kell várnod 5-10 évet arra, hogy elkezdd a következő lépést megvalósítani. Ez pedig lehet, hogy végzetes, hiszen ma vagy 35 éves, akkor 45 évesen jár le ez a hitel és 55 éves korodra akarod a következő lakást beütemezni?

És mi történik, ha stratégiában gondolkodtál?

10 év múlva van 17 millió forintnyi lakástakarékod, ami elegendő fedezet egy másik lakáshoz (akár hitelből) + a meglévő lakásod tőketartozása 17 millió forint, amit továbbra is fizetned kell (135e forint). Ha veszel (akár részben hitelből) egy másik lakást és kiadod albérletbe, akkor legrosszabb esetben az albérlőid kifizetik a hiteledet 10 év alatt. Ráadásul megszerezted az esélyt arra, hogy az ingatlanod értéke is emelkedjen, így ezt a nyereséget is zsebre vághatod, ha egyszer eladod a lakást.

És mi lesz 20 év múlva? Az első hiteledből tartozol még 7,2 millió forinttal. De közben a 30 milliós lakásod mellett van egy másik lakás, aminek éppen lejár a hitele (köszönd meg az albérlőidnek) + ha okos voltál akkor 10. évnél újrakötötted a lakástakarékokat és most megint van (ha addig nem változott az állami támogatás mértéke) 17 millió forint lakáscélra elkölthető összeged! -»ezt hívjuk stratégiai vagyonfelhalmozásnak.

Címszavakban, amikkel nem számoltunk

Persze nem akartam a végtelenségig bonyolítani a cikket, de még a malmodra hajthatja a vizet (vagy éppen kifoghatja a vitorládból a szelet)

- a hitelkamatok változása – ha később drágább lesz a hitel, mint ma, akkor mégjobban megéri a mostani hitelt tartani és az új lakásra kevesebb hitelt felvenni, mintsem a régit kifizetni és az újból többet, drágábban felvenni

- az ingatlanpiac árainak változása – árfolyamnyereséget és veszteséget is elszenvedhetsz.

- demográfiai változás

- az épület és utcakép amortizálódása / fejlődése

- dinamikusabb befektetési stratégia, azaz nem pont 10 évenként lépsz, hanem igazodva a piaci viszonyokhoz, hamarabb eladod az új lakást (realizálva a nyereséget) és az ingatlanpiac mélypontján veszel megint – közben a lakástakarékokat fizeted tovább

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. augusztus 02. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | júl 26, 2018 | Banki termékek, Cikkek - pénzügyi blog, Hitel

Lakáshitel felvételében gondolkozol? Akkor ideje leszámolni egy rendkívül káros berögződéssel, ami meggátol téged abban, hogy elkerüld a devizahitelesek szomorú sorsát. Márpedig ma még minden lehetőség adva van a jó döntés meghozatalához. A legfontosabb feladatunk, hogy kapzsiság helyett konzervatív hitelfelvevőként viselkedjünk!

Hülyeség a lakáshitel kamatát pusztán számok alapján kiválasztani!

Nem tudok mit mondani, minthogy totális családi költségvetési harakirit követsz el, ha

- megpróbálsz okosabb lenni, mint a bank

- a legjobb hitelkonstrukció szerinted azonos a legjobb havi törlesztővel

- a legjobb havi törlesztőt kamatperiódusok összehasonlításával is figyelembe veszed (tehát a rövidebb kamatperiódust választod, mert az mégolcsóbb)

- hiszel abban, hogy a gazdaság a végtelenségig erősödni fog

- tagadod a következő ciklikus gazdasági válság eljövetelét

És a lényeg pontosan ez: a bank százmilliókat költ el arra, hogy megfizessen egy szakértői aparátust, akik egész nap a várható gazdasági események megjósolásával foglalkoznak. Innentől kezdve, amikor azt hallom egy lakossági ügyféltől, hogy majd akkor vált át hosszabban fixált kamatperiódusra, amikor már látja, hogy bekövetkezik a drasztikus kamatemelkedés, akkor csak fogom a fejem és kikérem a következő gyömbéremet a pincértől.

A bank mindig beépíti az ajánlatba a kamatkockázatát = a bank mindig nyer

A bank mindig nyer, viszont konzervatív befektetőként ő sem az abszolút győzelemre törekszik. A hiteleknél nem a nyereségét maximalizálja (egy folyamatos kamatemeléssel), hanem a potenciális veszteségét csökkenti azáltal, hogy a kamatárazásában mindig a saját „üzemi hőmérsékletét” éri el.

Erre jön Gipsz Jakab – aki nagyjából 2 hete foglalkozik a hitel témájával – és megpróbálja egy kávé közben megjósolni a jövőt és a bankon nyerészkedni olyan buta módon, hogy most változó kamatozással / rövidebb kamatozással veszi fel a hitelt az alacsony törlesztésért, majd menet közben hosszabbítja.

Meg kell érteni, hogy mire te észreveszed ezt, addigra a bank már régen kamatot emelt. Ráadásul egy lusta dög vagy, így 10-ből 9-en lustaságból és kényelmetlenségből nem fognak a bankba rohanni úgy sem…

Ennél mégrosszabb, ha azért választod a rövidebb kamatperiódust, mert a hosszabbat nem tudnád kifizetni

Persze sokan kényszerűségből választják az olcsóbb, ámbár rövidebb ideig fix kamatozású hiteleket. Hiszen számukra nem fér bele az átlagosan 12%-kal magasabb törlesztésű 10 éves fix a változó kamatozású lakáshitellel szemben.

Nagyon veszélyes egy olyan hitelbe belevágni, aminél egy esetleges 10-15%-os törlesztőemelkedés máris megnyomorítaná a családi költségvetést. Ilyenkor mindig felteszem magamban a kérdést, hogy ezek az ügyfelek mihez kezdenek 6 hónap / 1 év múlva, amikor elérkeznek az első kamatfordulóhoz?

Mi lesz velük, ha éppen náluk emelkedik a kamat mondjuk 1%-kal? Mert tudod mit jelent 20M forintos 20 éves hitel esetében az 1%-os kamatváltozás?

Nem fogod elhinni, de 1%-os kamatemelkedés esetén máris ugyanannyit kell fizetned, mintha alapból 10 évre fixált kamatozású hitelt vettél volna fel! Tehát máris 12%-kal emelkedett a törlesztőrészleted! Mire számítasz, mi lesz egy év múlva? Könnyebben ki tudjátok fizetni, mint most?

És mi történik, ha a bank úgy dönt (indokolt esetben), hogy 1,3%-kal emeli meg a kamatodat? Akkor már 16%-kal magasabb a törlesztőd, mint az elején! Ésha mondjuk megtörténik az, ami a világtörténelemben már megtörtént? A bankod (akár több lépésben 2 év alatt)megemeli a kamatot 2,6%-kal? Akkor a havi törlesztésed 27%-kal lesz magasabb belátható időn belül! Ezt miből fizeted ki?

Amikor döntesz, akkor ne a mai számok alapján és a jövő megjóslása alapján döntsd el a lakáshitel kamatperiódusát!

A legfontosabb üzenete ennek a cikknek, hogy döntésnél még véletlenül se azért válassz rövidebb kamatperiódust, mert a drágábbat nem tudod megfizetni. És ne gondolkodj abban, hogy te jobban meg tudod a várható „gazdasági jövőt” jósolni, mint a bank.

Tehát nem két számot hasonlítasz össze a kamatperiódus során. Mert úgy nyilván az olcsóbb a jobb. A döntésnél amit mérlegelned kell, az a saját hitelfelvételi stratégiád:

- hány év alatt akarom visszafizetni?

- milyen lakástakarékot kötöttem mellé?

- milyen egyéb forrásokkal rendelkezem?

- befektetési vagy lakhatási céllal vettem a lakást -»milyen könnyen tudok tőle szabadulni?

- az ingatlan típusa milyen likvidizálási időre predesztinál?

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. július 26. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

![[5 eset] Mikor ne vegyünk fel jelzáloghitelt?](https://iflgroup.hu/wp-content/uploads/2018/08/5-eset-amikor-ne-vegyunk-fel-jelzaloghitelt.png)