Szerző: Szarvas Norbert | okt 24, 2018 | Cikkek - pénzügyi blog, Gyerekmegtakarítás, Hitel, info, megtakarítás, Nyugdíj, tippek&trükkök

A gazdagság elég relatív, hiszen megkülönböztetünk lelki és anyagi gazdagságot. A gazdagság az én olvasatomban egy egyéni mérföldkő, amit ha elér valaki, akkor onnantól kezdve számít szigorúan saját magához mérten gazdagnak! Olvasd el figyelmesen a cikket és mutasd meg mindenkinek, ugyanis most megismered a titkokat! Mert a gazdagság nem egy jó ötlettel vagy egy jó befektetéssel kezdődik!

Komplex pénzügyi stratégiában gondolkodjunk!

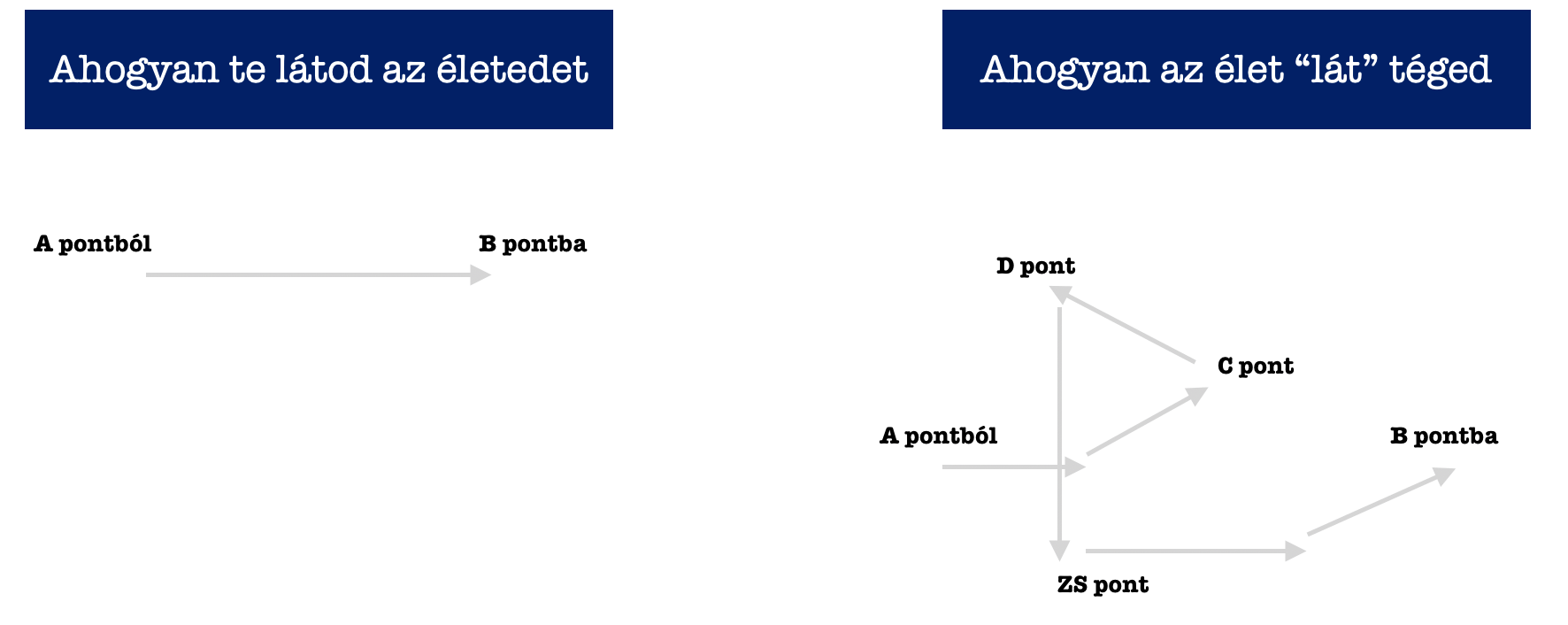

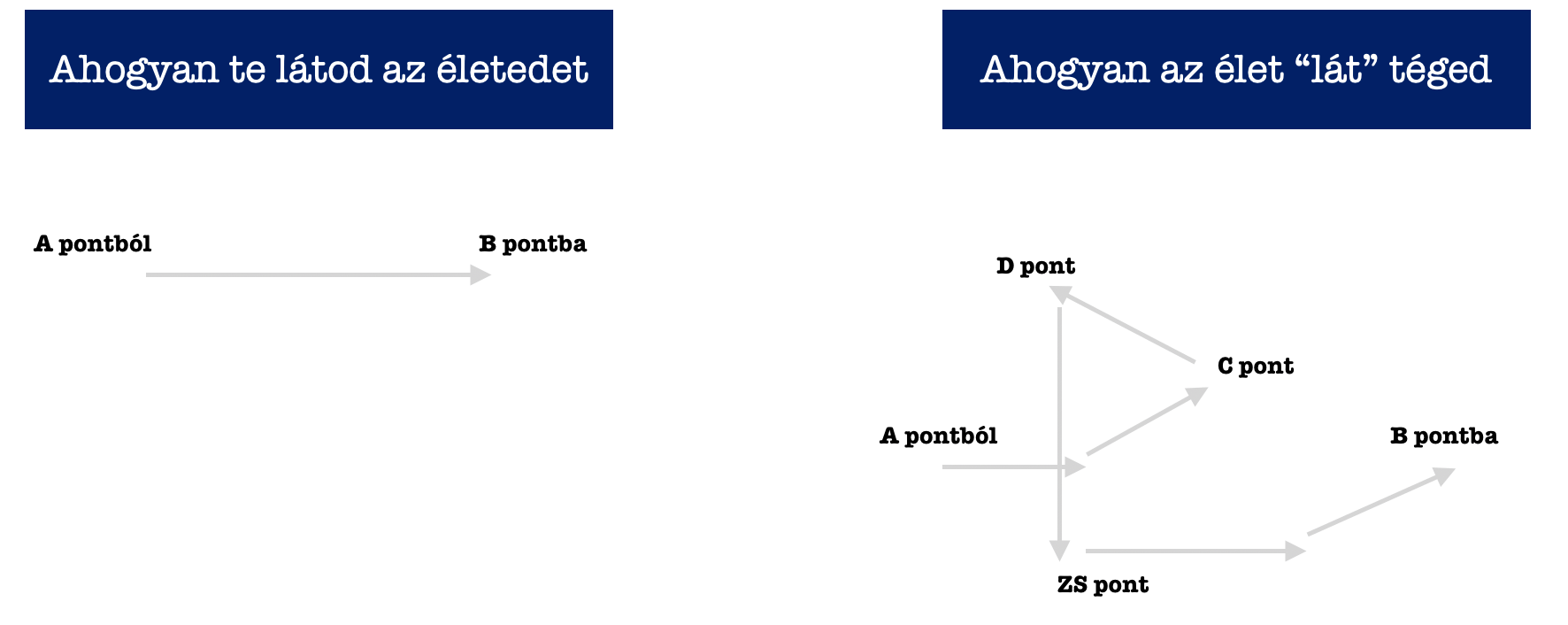

Az emberek általában célorientáltak. Mindig a következő célt akarják megoldani és közben elfelejtik, hogy az élet komplexebb, sok tényezős. A házat sem úgy építjük, hogy külön kezeljük a falakat, a födémeket, a tetőt. Egy komplex terv szerint haladunk lépésről lépésre. Az életed a házad…

A célorientált megvalósítással a legnagyobb probléma, hogy minden erődet és figyelmedet egy adott dologra, egy vágyra kontentrálod, amit ha elérsz, akkor mindent a nulláról kezdesz újra.

Ha az anyagi képességed az, hogy havonta 100 000 forintot tudsz félretenni, viszont célorientált vagy és a céljaid a saját lakás – aztán gyerek – aztán nyugdíj célok körül összpontosulnak, akkor a lehetőségeidet korlátozod be:

A céljaink megvalósítása mindig folytatólagos – a pénznek nincsen ideje dolgozni

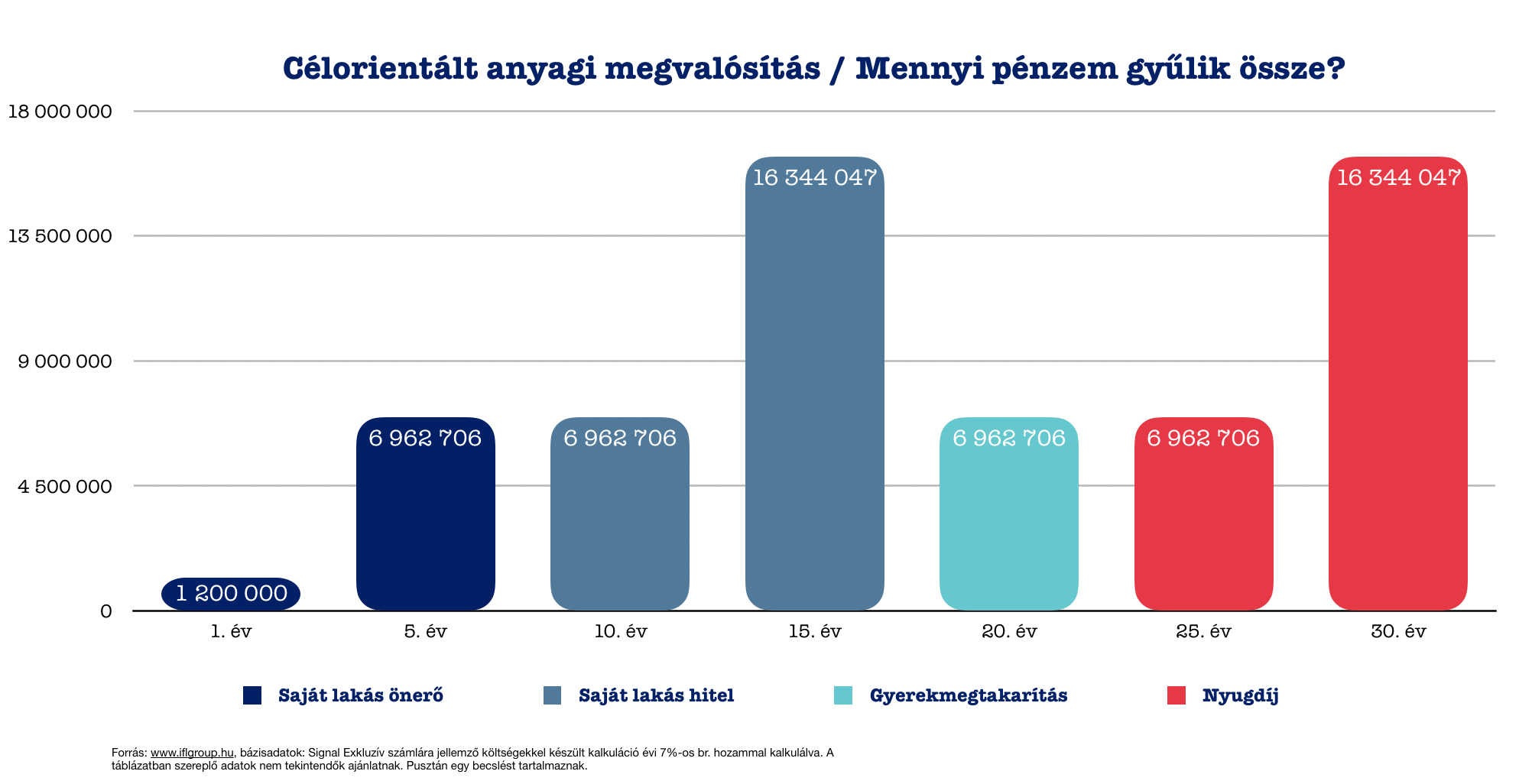

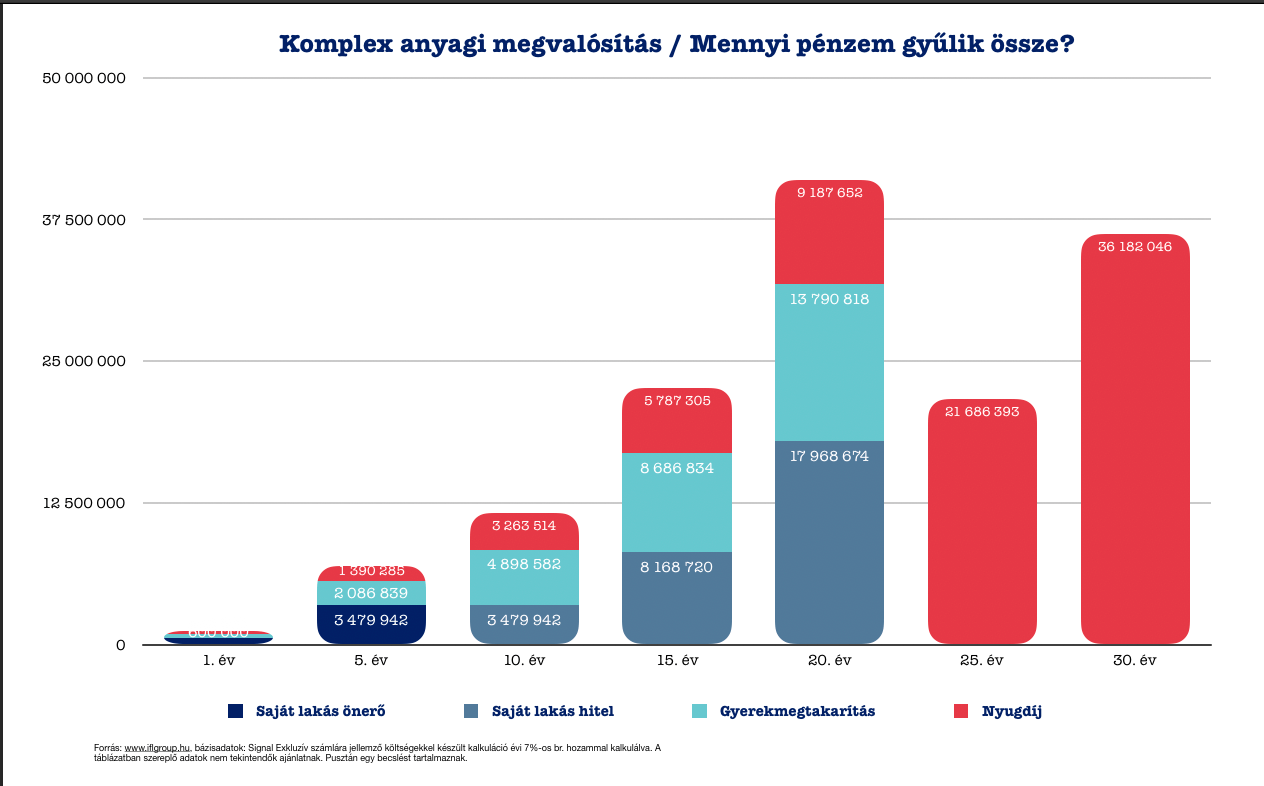

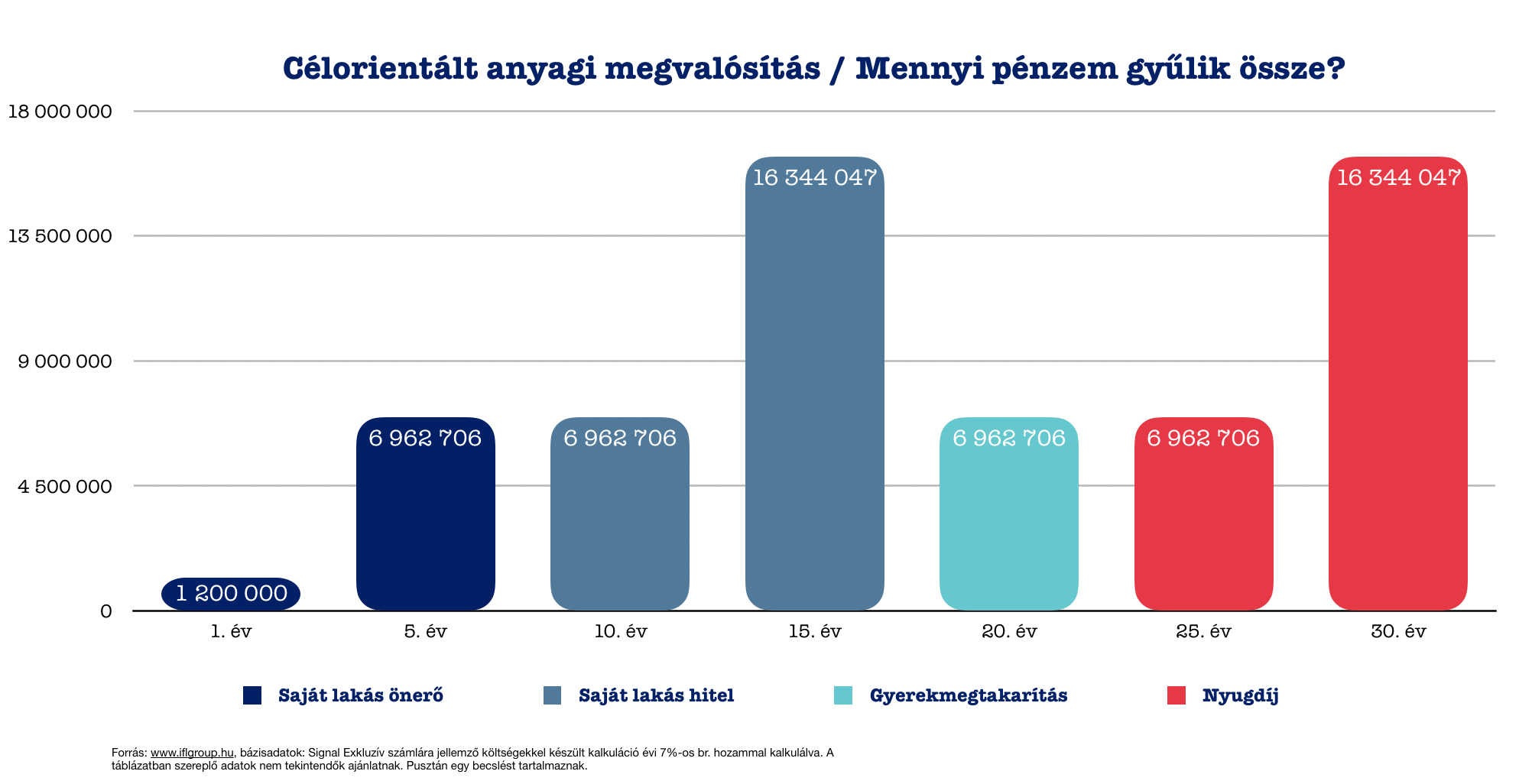

A cikkben törekszem végig ugyanazokkal a költségekkel és hozamokkal számolni az összehasonlíthatóság miatt. A diagrammból láthatjuk, hogy

- lakásunk önerejére összegyűlhet 6 962 706 forint 5 év alatt

- lakáshitelünk végtörlesztéséhez 16 344 047 forint 10 év alatt

- a gyerekünk életkezdéséhez 6 962 706 forint 5 év alatt

- a nyugdíjas éveinkre 16 344 047 forint 10 év alatt

Kérdés az, hogy például nyugdíjas éveinkre elegendő 16 344 047 forint? A KSH adatai alapján Magyarországon a férfiak és a nők átlagosan 16,5 évet töltenek nyugdíjban, ha elérték a nyugdíjkorhatárt. 16 344 047 / 16,5= 990 548 forint évente, ami havi 82 545 forintnak felel meg mai nominális értéken. Vásárlóerőt tekintve ez az összeg sokkal kevesebbet érhet majd, hiszen az infláció miatt romlik a pénzünk.

Vagy a hozamokból szeretnénk megélni? Tételezzük fel, hogy ebből az összegből képesek vagyunk évi 10%-os nettó hozamot elérni minden évben. Ez évente 1 634 404 forintnak felel meg, ami havi 136 200 forint mai nominálértéken, ami nyugdíjas éveinkre lényegesen kevesebbet fog érni.

A megoldás a komplex pénzügyi stratégia, ami az egész életünket átszövi!

Feltetted magadnak a kérdést, hogy mi lenne, ha az életed minden pontján rendelkeznél egy teljes megvalósítási tervvel, ami átszövi a teljes életedet? Itt persze nem szabad jóslásokba bocsájtkozni. Egyszerűen jelöljük ki a sarokpontjait az életednek, mint például a lakás-lakáshitel-gyerek-nyugdíj.

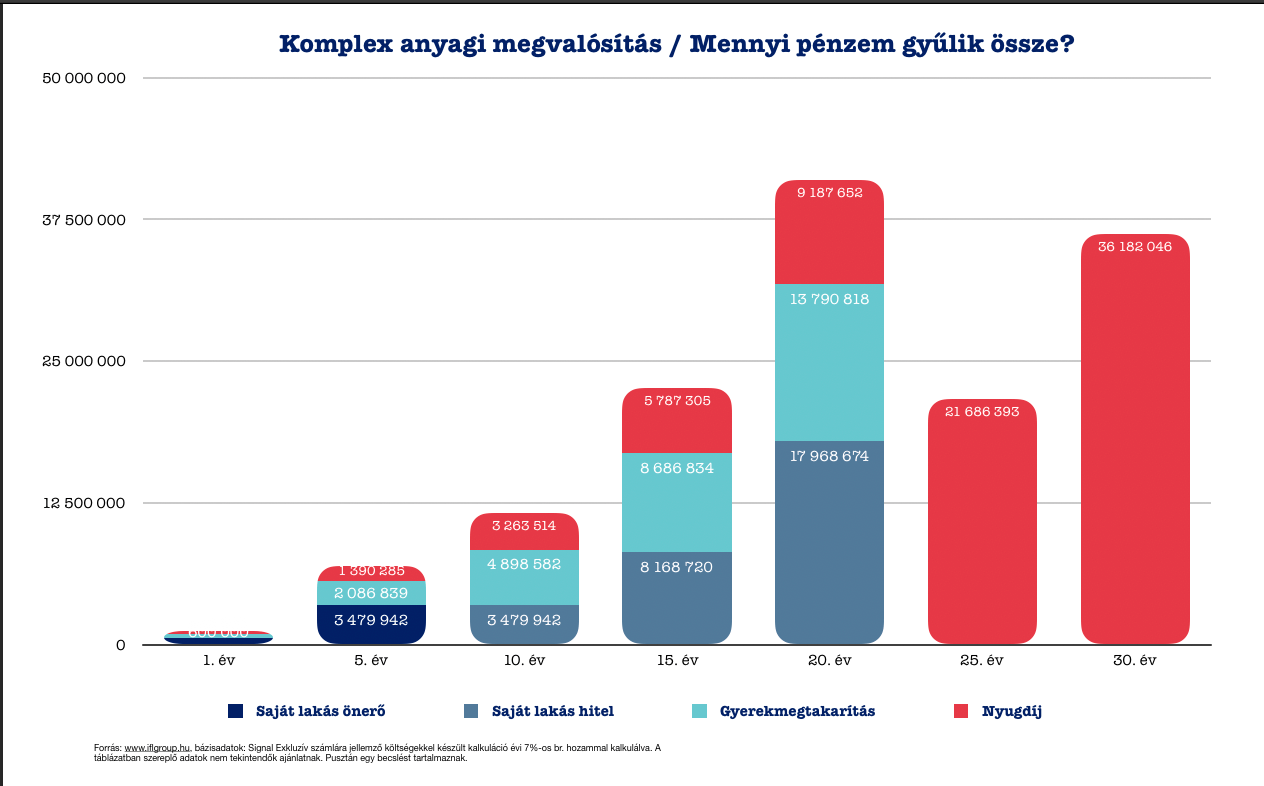

Nézzük meg, hogyan alakulnának a számaid, ha betartanád a az 50-30-20-as szabályt és ezt alkalmaznád a példában szereplő havi 100 000 forint elosztásánál is?

- Lakás-lakáshitelre 50%

- Gyerekcélra 30%

- Nyugdíjra 20%

Mi történt?

A kapott számokat kezeljük fenntartással és inkább egy példaként tekintsük rájuk. Ennek az oka, hogy ez egy számítási modell, ami minden költséget figyelembe vesz, br. 7%-os éves hozammal számol. Viszont nem tudja figyelembe venni a világgazdaság alakulását. A két diagramm számai viszont már összehasonlíthatóak éppen amiatt, hogy ugyanazon szabályrendszer alapján „készültek”.

Azáltal, hogy a rendelkezésünkre álló 100 000 forintot egyfajta komplex életstratégia mentén osztottuk el, a különböző célokra sokkal több pénzt tudtunk összegyűjteni a pénz+idő=több pénz alapvető szabály miatt.

Megállapítások:

- kevesebb önerő gyűlt össze a lakásunkra, ami miatt kisebb lakásba „kell” költöznünk. Ez azt is jelenti, hogy a lehetőségeinkhez mérten valóban megfelelő lakásba mentünk túlköltekezés helyett

- a lakáshitelünket nem 10, hanem 15 év alatt fizettük vissza

- a gyerekünknek nem 5 évig, hanem 20 évig tudtunk félretenni. Így 98%-kal több pénzt adtunk oda.

- a nyugdíjas éveinkre 121%-kal több pénzt gyűjtöttünk össze. Ennek oka, hogy az utolsó 10 évre „kifutott a többi célunk”, így onnantól már havi 100 000 forinttal tudtunk összpontosítani életünk utolsó, „nagy céljára”, míg az ezt megelőző 20 évben havi 20 000 forintokat tettünk félre.

Tényleg a hitel visszafizetése a legjobb befektetés?

Az előző fejezetben a rendelkezésre álló, szabad jövedelmünket osztottuk el komplex stratégiai szemléletben. De hogyan kezeljük, a már meglévő hiteleinket? Elterjett néphiedelem, hogy a hitelt azonnal vissza kell fizetni. Ezzel azonban nem értek teljesen egyet!

A diákhitel visszafizetése a legjobb befektetés

Mégis kezdjük a legrosszabb hitellel, amit el tudok kézpelni. Ez pedig a diákhitel, amit pénzügyileg fegyelmezetlen fiatalokkal vetetnek fel mindenféle bírálat vagy különösebb figyelmeztetés nélkül.

A diákhitel kamatos kamattal gyarapodik, ami azt jelenti, hogy az aktuális éves kamattal növelik minden évben a tőketartozásodat! Példa évi 3%-os kamatra, 3M forintos kezdő tőketartozásra:

- év 3M forint

- év 3 090 000 forint

- év 3 182 700 forint

- év 3 278 181 forint

- év 3 376 526 forint

Figyelem: 5 év alatt a tőketartozásod 12,5%-kal növekedett, ha nem fizettél vissza semmit!

Márpedig teljesen reális pálya, hiszen a diákhitel az iskolás éveinkben is kamatozik. Tehát te felveszed, a suli miatt még nem törlesztesz és mire elkezdenél dolgozni, addigra már sokkal több a tartozásod, mint amennyit felvettél.

Így ebben az esetben ténylegesen jó megoldás azonnal letudni a hitelünket, mielőtt elviselhetetlen mértékűvé dagad!

Kedvezmény: Nőknek bevezették, hogy 1 gyereknél nem kamatozik a diákhitel, 2 gyereknél a felét, míg 3 gyerek felett a teljes tartozást elengedik

Fogyasztás alapú hitelek

Ide sorolom a személyi kölcsönöket, áruhiteleket és folyószámla hitelkereteket, hitelkártyákat. Itt mindig minden a túlfogyasztásról szól, azaz a többletköltésről. Persze vannak rendkívüli helyzetek, amikor jól jön az „extra pénz”.

Jellemzőjük, hogy viszonylag rövidtávra kapjuk a hitelt 10-20% közötti kamatra. Ezeknél a hiteleknél inkább az életmód diktálta alapszabályokra kell figyelnünk, amit ha betartunk, akkor nem fogunk eladósodni!

Életmód alapú pénzügyi szabályok:

- a folyószámla hitelkereted nem lehet több, mint a havi rendszeres bevételed 30%-a. Hiszen csak így tudod minden hónapban kényelmesen visszafizetni a tartozást.

- a hitelkártya keretére ugyanez a szabály igaz.

- a hitelkártya esetében minden felhasznált összeget 30 napon belül 100%-ban vissza kell tennünk, így kamatmentesen használtuk a bank pénzét és újra kamatmentesen felhasználhatjuk.

- áruhitellel kizárólag szükségletet és nem vágyat elégítünk ki! Szükséglet egy háztartási nagygép lehet. A vágy, amit viszont nem áruhitellel valósítunk meg, tipikusan a szórakoztatótechnikai elemek, mint egy nagyobb tv!

Jelzáloghiteltől akkor most szabaduljak vagy ne?

Erről megoszlanak a vélemények és órákig lehetne a pro- kontra érveket felhozni. Én abból indulok ki, hogy nem rendelkezel korlátlan mennyiségű szabadon felhasználható tőkével. Így pedig a hiteltől való mihamarabbi szabadulás azt jelenti, hogy egy másik célod feláldozásával fizeted meg az árát!

Lehet, hogy a hiteltől való szabadulással spórolsz a hitelkamaton, de kiszámoltad már, hogy egy másik célod beáldozásával mennyit veszíthetsz? Érdemes visszamenni a két diagrammhoz, ahol láthatod a valódi különbséget!

Szeretem megnyugtatásul felhozni a pénz időértékét és romlását, amit a javunkra fordíthatunk! Gondolj bele, hogy idővel nem csak a te 100 forintod romlik, hanem a bank 100 forintja is. Mivel a lakáshitelek ma már (reményeim szerint) minimum 10 évre fixált kamatozású forinthitelek, így a tőketartozásod fix (és nem emelkedő).

Ez mit jelent?

Ez azt jelenti, hogy ma tartozol 15M forinttal, akkor 10 év múlva is 15M forinttal (mínusz, amit már megfizettél tőketartozás) fogsz tartozni! Ez mit jelent 2%-os éves inflációval számolva?

12 305 224 forint.

A ma felvett 15M forintod 10 év múlva „esedékes” valódi értéke 2%-os infláció esetén. Magyarul te 2,7M forintot nyertél a jövőértéket figyelembe véve az ügyleten, ha nem holnap fizetted vissza a hitelt.

Persze ez egy egzakt szám, hiszen a nyereségedhez szükséges, hogy a fizetésed is emelkedjen évi 2%-ot legalább. Akkor van probléma, ha a következő 10 évben nem emelkedik a fizetésed, viszont a tartozásod névértéke ugyanaz mar (mínusz megfizetett tőketartozás).

De a fizetésed emelkedik!

Joggal bízhatsz abban, hogy a fizetésed (akár munkahelyváltással) emelkedni fog. Rendkívül fontos a folyamatos továbbképzés és a tudásod naprakészen tartása. Ha értékes tudsz maradni a munkaerőpiac számára, akkor nem kell ettől félned alapvetően.

Mennyit kerestél 10 éve? És mennyit keresel ma? Ez több vagy kevesebb névértéken? Ne feledd! A hiteled tőketartozását névértéken számítják és nem ahhoz viszonyítják, hogy ma mennyivel drágább az élet!

Bízhatsz az ingatlanod értéknövekedésében is

Ha tovább gondoljuk az ingatlanvásárlással és jelzáloghitellel kapcsolatos ügyeidet, akkor érdemes elgondolkodni az ingatlanárak természetes emelkedésén, amit többek között az infláció, a jövedelmek emelkedése és egyéb olyan tényezők befolyásolnak, amiket te is átélsz.

Pénzt csak pénzből lehet csinálni – A legnagyobb veszteségünk könnyen a legokosabbnak gondolt pénzügyi döntésünk lehet. Ha minél hamarabb visszafizetjük a hitelünket, akkor a későbbi céljaink mellett egyáltalán nem marad pénzünk egy másik lakás befektetési céllal való megvételére sem.

Az elmúlt 10 évben több olyan ügyféllel találkoztam, akik belátták, hogy az a lakás, amiben élnek, semmilyen pénzt nem termel számukra. Ez a holttőke. Pénzt lakásból csak egy másik megvételével lesznek képesek szerezni.

Mert egy másik lakásmegvétele esetén két bevételi forrásra számíthatunk:

- albérleti díj

- értéknövekedés különbözete

Tedd fel magadnak a kérdést, hogy melyik a jobb? Kifizetni a hiteledet mindenáron, aminek a kamata évi 4-5-6%, vagy pedig átrendezni a tőkédet és megpróbálni még egy lakást venni, amiből szintén tudsz évi 5-6-10%-os nyereséget realizálni + árfolyamnyereség, ha emelkednek az árak!

A kockázatokat is mérlegeld egy ilyen döntésnél, minthogy nem tudod kiadni a lakást, sokat kell rákölteni vagy túl magas az adó. Azért nem választja mindenki ezt a megoldást, mert nem mindenki lenne képes több nyereséget elérni, mint amennyit elbukik a meglévő lakáshitelen!

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. október 21. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | jún 25, 2018 | Állami támogatás, Cikkek - pénzügyi blog, Nyugdíj

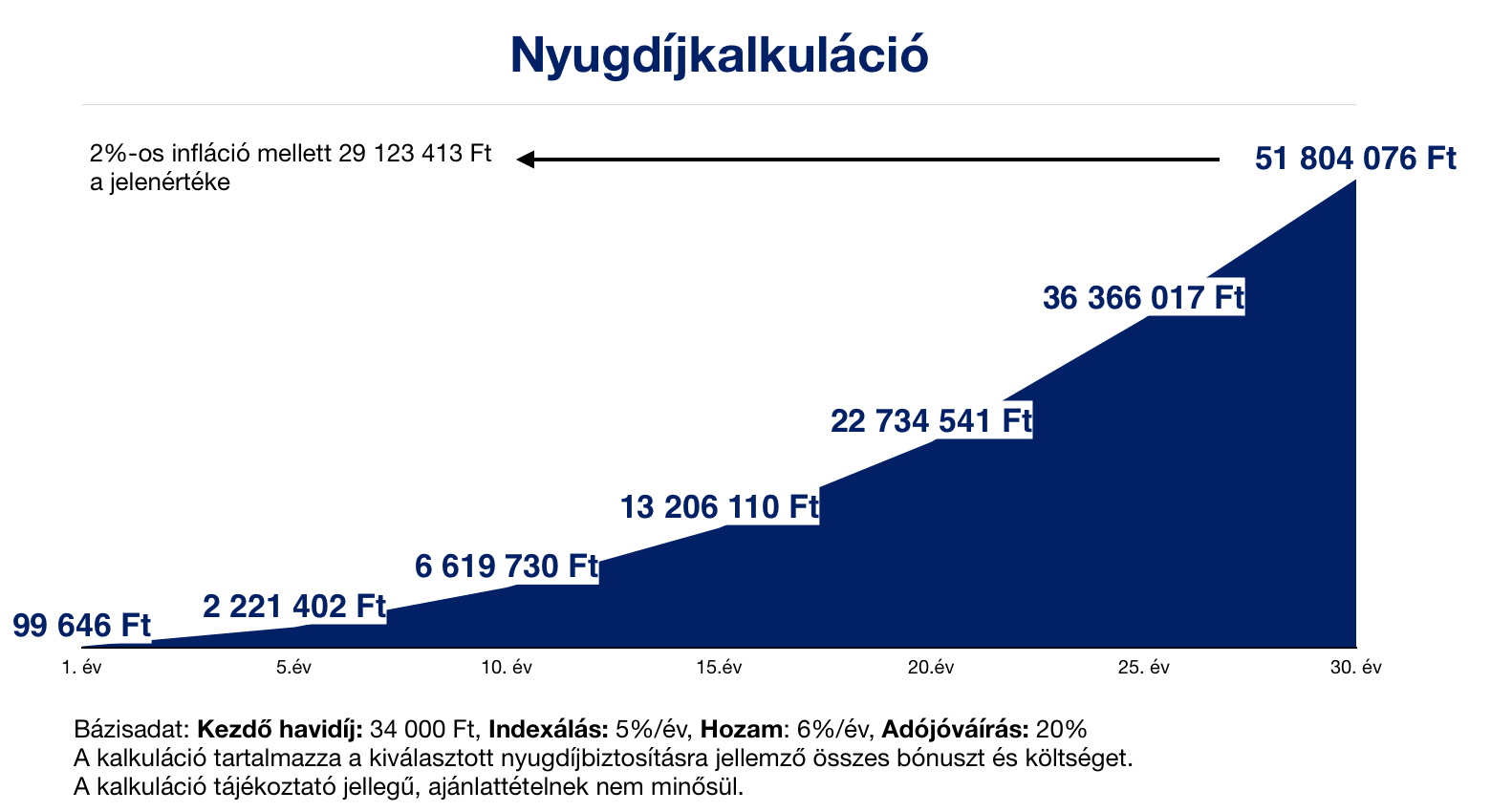

Rendszeresen előkerülnek azok a cikkek, amik a nyugdíjmegtakarítás kapcsán konkrét összegeket emlegetnek, ami már elegendő lehet a nyugdíjvagyon felhalmozásához, kiegészítéséhez. Ebben a cikkben végigvesszük ezeknek a cikkeknek a legnagyobb hamis állítását, illetve megmutatok egy stratégiát arra nézve, hogy lehet valódi nyugdíjkiegészítést felhalmozni az évek során…

Nyugdíjmegtakarítás havi pár ezer forintból elég lesz?

„Ha valaki már 25 éves korában elkezd félretenni nyugdíjas éveire, elég lehet havonta 7600 forint ahhoz, hogy 65 éves korára közel 5,5 millió forintot gyűjtsön és ezzel jelentős mértékben kiegészítse nyugdíját.”- írja az egyik konzervcikk ezzel kapcsolatban

Sajnos még mindig abba a tévhitbe kergetjük magunkat, hogy a „fájdalommentes havi pár ezer forint” elég lehet bármire is. Mert az emberek a nyugdíjat még mindig meg akarják úszni,még mindig reménykednek az Állam segítő kezeiben, az állami nyugdíjellátó és újraelosztó rendszer „megjavulásában”.

Az öngondoskodás nem fájdalommentes.

Nem lehet úgy hozzáállni a nyugdíjmegtakarítás intézményéhez, hogy a lelkiismeretünk megnyugtatása miatt majd havi „pár ezer forintból” megoldjuk a problémát. Nincsen értelme addig tovább olvasni a cikkben, amíg nem látod be az alábbi számítást:

A nyugdíjrendszer számai

2018-ban a nyugdíjjárulék összege-mértéke 10%, azaz 120 000 forint bruttóból 12 000 forintot vonnak le arra+ fizet a munkáltató utánad Szocho-t, ami 19,5% (24 300 forint), hogy a mai nyugdíjasokat kifizessék. Cserébe kapsz egy ígéretet, hogy mai értékekkel számolva ennek a bruttónak megkapod majd a 70%-át, ami lassan 40%, majd 30%. És még egyes számítási modellek szerint a 25% se lenne fenntartható.

Tehát 12 000-et+24 300-at= 36 300 forintot fizetsz (változókat most nem veszek figyelembe) azért, hogy 50-80 000 forint körüli nyugdíjat legjobb esetben. És tudjuk, hogy ez a rendszer nem fenntartható, ez a tőke nem kitermelhető.

Számoljuk ki:

40 évet dolgozol x 12 (év) x 36 300= 17 424 000 forintot fizetsz be ebben a példában (változók nélkül). Ha ebből adnának neked 80 000 forintot, akkor 218 hónapig, azaz 18,15 évig járna neked nyugdíj (ha megéled). Persze a várható nyugdíjkorhatár utáni élettartam Magyarországon 14 év körül alakul. Jól hangzik?

Oké, csak nem mindenki után jár ekkora befizetés, ne mindenki dolgozik végig 40 évet, nem mindenki… Szóval a kockázati közösség ebben az esetben azt jelenti, hogy lesz egy szám, ami jár neked. Lehet, hogy neked a befizetéseid alapján több, lehet, hogy kevesebb járna…

De te nem 120 000 forintos bruttóra vagy bejelentve

Tudom, hogy vicces lehet számodra ez az összeg, amikor a nettó megélhetési költséged 300 000 forint van a családodnak. Akkor nevessünk együtt, hiszen még sokszor a 120 000 forintra vetített 12 000 forintot sem éri el a nyugdíjmegtakarítás összege.

Akkor milyen csodában bízol, hogy jelentős nyugdíjkiegészítést sikerül összegyűjtened (ahogyan a példa cikk is állítja) havi pár ezer forint félretételéből? Miből gondolod azt, hogy te megúszhatod a befizetést? Ha 10%-kal gondolkozunk – mint levonás- a (pl.:) 400 000 forintos bruttódból, akkor máris havi 40 000 forinttal kellene minimum elkezdeni a befizetést, amit aztán a fizetésemelkedés és infláció mértékével növelni minden évben.

Havi 40 000 forint sem elég…

A szépséghibája ezeknek a számításoknak, hogy mire te elkezdesz a nyugdíj témájával foglalkozni, addigra már 30-35 éves vagy a 25 helyett. Tehát alapból 10 évet elvesztegettél! 35 évesen elkezdeni 40 000 forintot félretenni azt jelenti, hogy 30x12x40 000= 14 400 000 forint (nem számoltam inflációval és hozammal, ami kiüti egymást optimális esetben). Ezt elosztod a várható 14 éves nyugdíjkorhatár utáni élettartammal, akkor megkapjuk, hogy 85 714 forint / hó nyugdíjkiegészítés vár rád!

De számoljunk hozammal és mondjuk azt, hogy mindig jól fektettél be, ezért neked ebből az összegből havi 134 000 forint nyugdíjkiegészítés jött össze. Elég lesz?

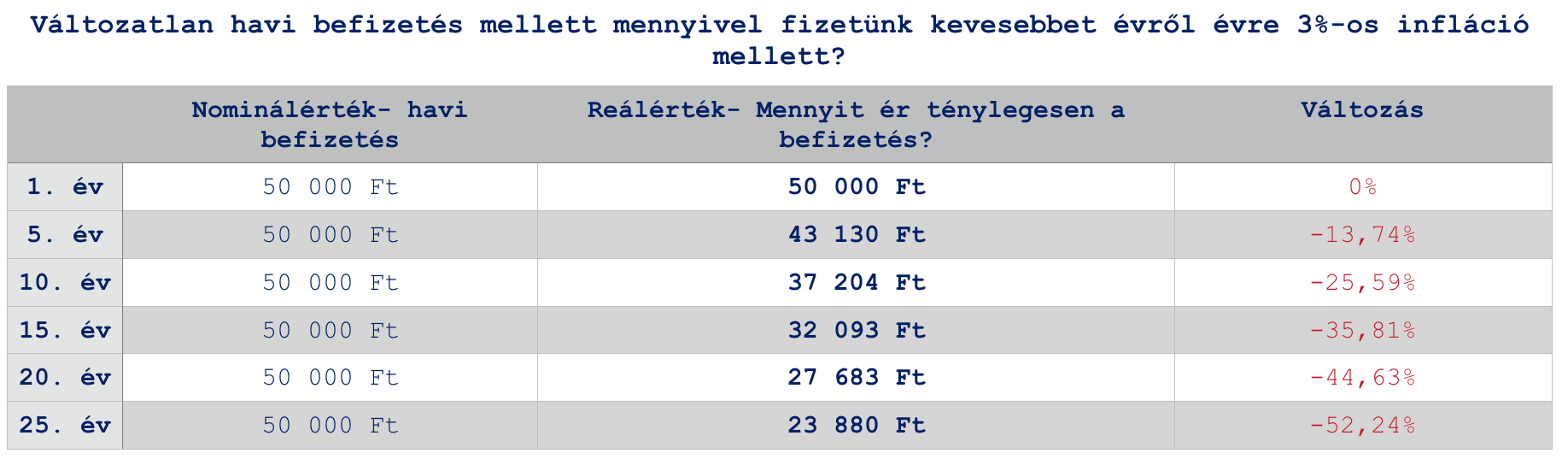

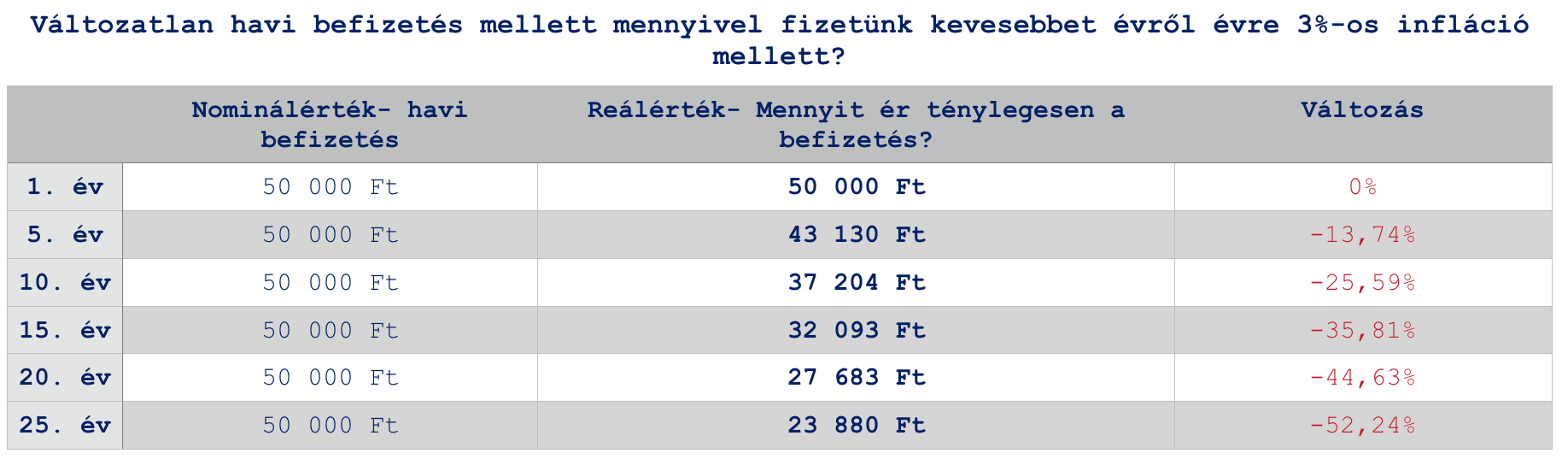

A realitás a konstans befizetés, ami valójában egyre kevesebbet nyugdíjmegtakarítást jelent

Tehát adott egy túlzott optimalizmus a piacon, hogy „majd biztosan jól hoz a nyugdíjmegtakarításom”, ami mellé egyfajta gőg is párosul, azaz „én nem emelem a befizetéseket, hiszen ez is elég…”. De ez mit jelent valójában számodra?

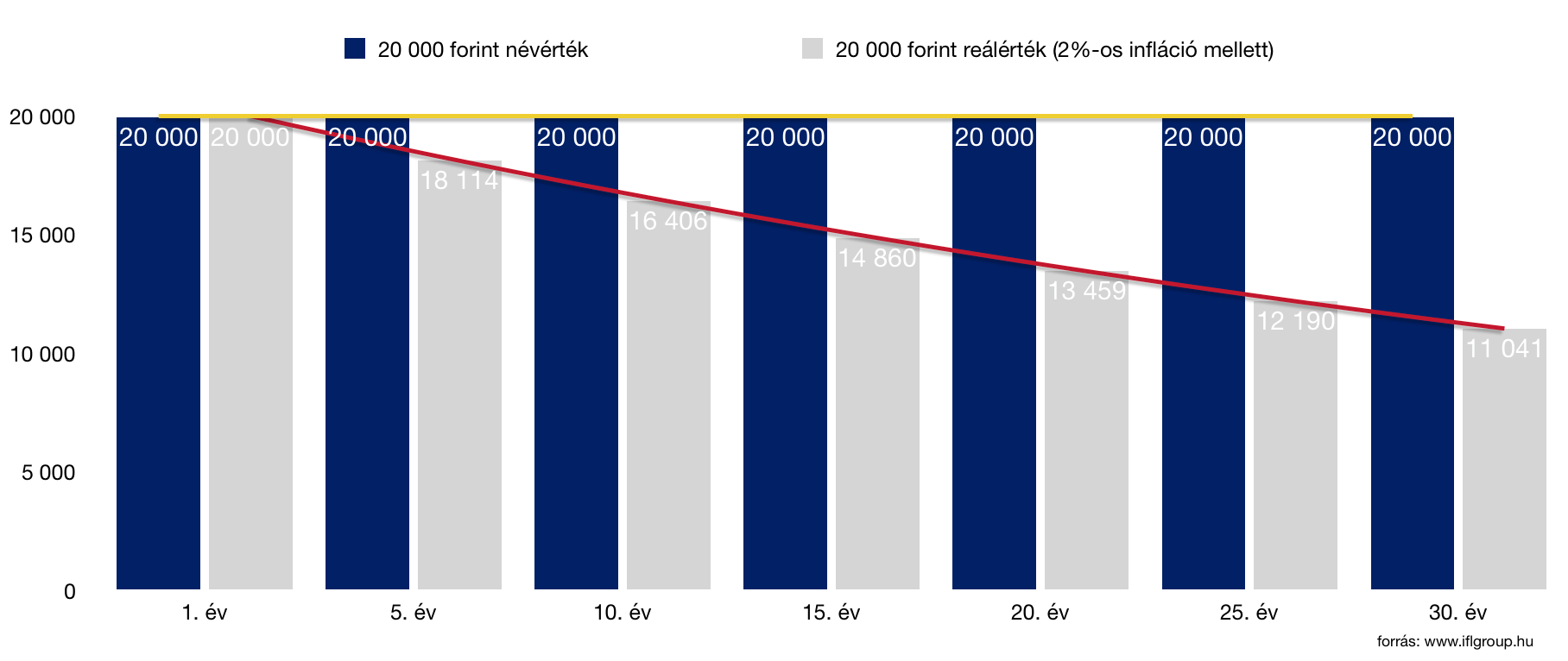

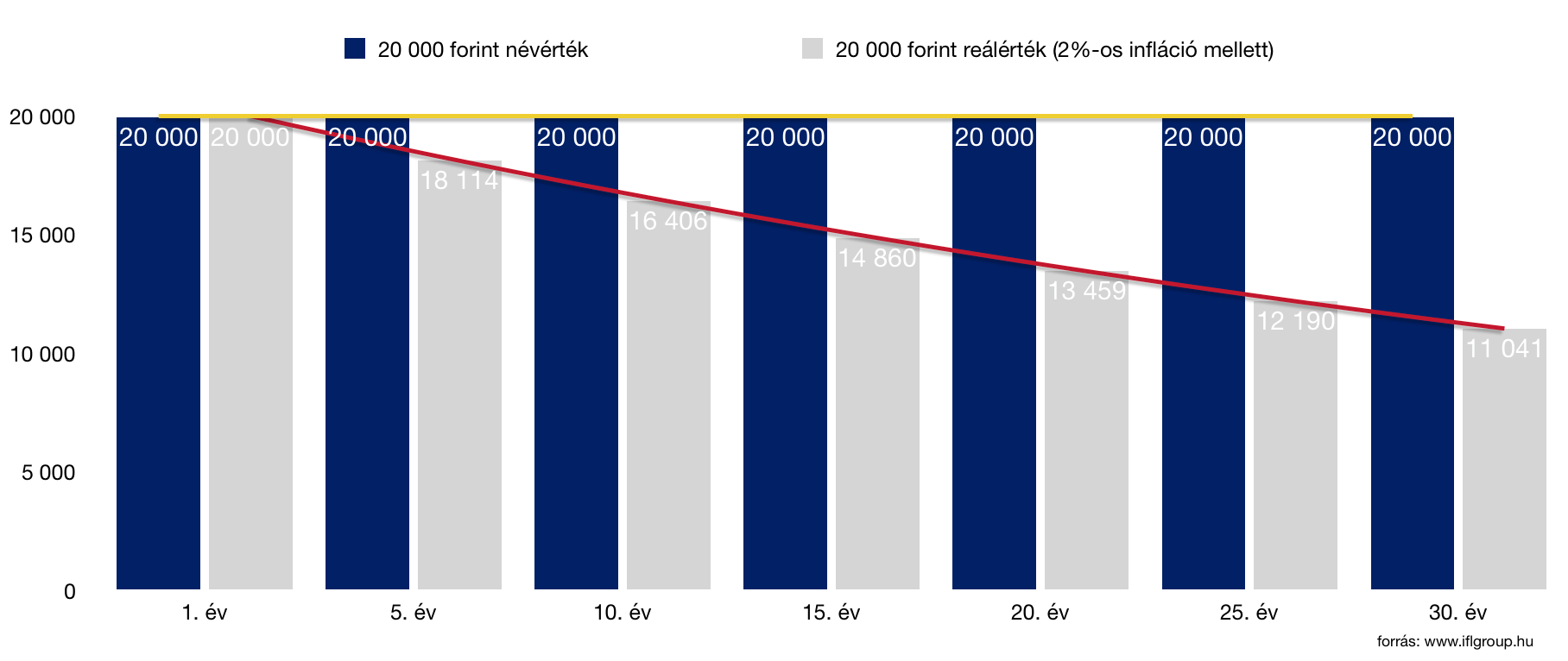

A diagrammból láthatod, hogy 2%-os éves infláció mellett hiába fizetsz be névértéken 20 000 forintot mindenhónapban, a valóságban ennek az összegnek a jelenértéke folyamatosan csökken. Tehát például a 15.évben az adott paraméterek mellett elképzelhető, hogy valójában 14 860 forintot fizetsz be!

Tényleg úgy akarsz nyugdíjcélra öngondoskodni, hogy évről évre valójában egyre kevesebbet fizetsz be?

De akkor mennyit érdemes félretenni nyugdíjcélra?

Már maga a kérdés is helytelen, ugyanis ez nem egy opcionális „verseny”, aminek nincsen semmi súlya az életünkre nézve. Talán még a „mennyit kell félretenni” is egy helytelen megközelítése a kérdésnek, hiszen mindenkinek adott egy anyagi lehetőség, és ahhoz mérten kell a lehető legtöbbet kihoznunk belőle!

Mivel nem tudsz előre tervezni, hogy az árszínvonal 10-20-30 év múlva hol tart éppen, ezért elég kockázatos abból kiindulni, hogy mennyi pénzre lehet szükséged. De mégis játszunk el ezzel is, és számoljuk ki, hogy 0%-os hozamkörnyezetben, infláció és indexálás nélkül mennyit kell egy mai 35 évesnek félretenni ahhoz, hogy nyugdíjasként garantáltan havi 200 000 forint legyen a számláján a nyugdíjmegtakarításból.

Számítás

Várható élettartam nyugdíjkorhatár után 14 év Magyarországon. 14x 200 000×12= 33 600 000 forintra lenne szükség.

/30 év (ennyi időnk van még hátra)= 1 120 000 forintot kell átlagosan évente félretenni. Ez havi 93 333 forintnak felel meg.

Mivel azonban a legtöbben nem tudnak ennyit félretenni, ezért az általánosan elfogadható tanács, hogy annyit tegyünk félre, amennyit tudunk.

Nyugdíjmegtakarítás stratégia

Szerintem a legjobb nyugdíjcélú stratégia, ami egyszerűen betartható, ha egyrészt egy rendszeres, másrészt egy rugalmas nyugdíjmegtakarítási lábat, azaz dinamikus nyugdíjportfóliót alakítasz ki saját magad számára.

A rendszeres láb viszonylag egyszerű, hiszen a fizetésünk 15-20%-át „illene” legalább nyugdíjcélú”, de minimum hosszútávú megtakarításba helyezni.

A rugalmas láb viszont máris érdekesebb, hiszen függ a körülményektől. Minden évfordulókor-évben reagálnod kell az élethelyzetedre olyan megkötéssel, hogy negatívan nem változtathatod (magyarul nem csökkentheted) a befizetéseket!

Ilyen változások lehetnek:

- fizetésemelés

- bónusz

- infláció

- új munkahely

- gyerek születése

- új adókedvezmények

- lejáró hitelek

- örökség

- mellékállás

- vállalkozás

- kedvezőbb adózási feltételek

- családi adókedvezmény

- …

Minden pozitív változás esetében el kell különítened a befolyó többlet legalább 10-15%-át a nyugdíjcélodra és ezzel megnövelni a rendszeres vagy eseti számlát. Csak így leszel képes valódi nyugdíjcélú kiegészítést felhalmozni magad és a családod számára.

Addig is tessék elfelejteni ezeket a „pár ezer forintból boldog nyugdíjasévek” fantazmagóriát, ami egyébként a pénzügyi piac természetes reakciója-kivetülése a saját téveszméidnek. Mert a piac azért versenyez, hogy te náluk kössél, ezért azt mondják, amit hallani akarsz.

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. június 25. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | jún 9, 2018 | Cikkek - pénzügyi blog, Nyugdíj

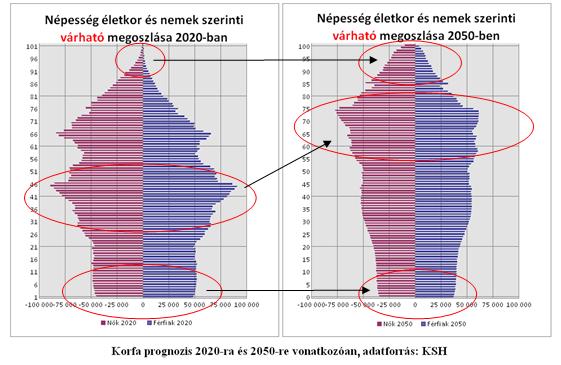

Hervé Boulhol és Christian Geppert szerző, legfrissebb elemzésükben arra mutatnak rá, ami ezidáig is nyilvánvaló volt számunkra. A jelenlegi nyugdíjrendszer nem fenntartható a demográfiai póluspont-eltolódás (öregedő társadalom) miatt, éppen ezért a kézenfekvő megoldás a nyugdíjkorhatár megemelése lehet-lesz. Ez azt jelenti Magyarországra vonatkoztatva, hogy optimális esetben 7 évvel kell, azaz 72 éves korra eltolni az öregségi nyugdíjkorhatárba való belépés időpontját. Ezzel kapcsolatban azonban van egy rossz hírünk…

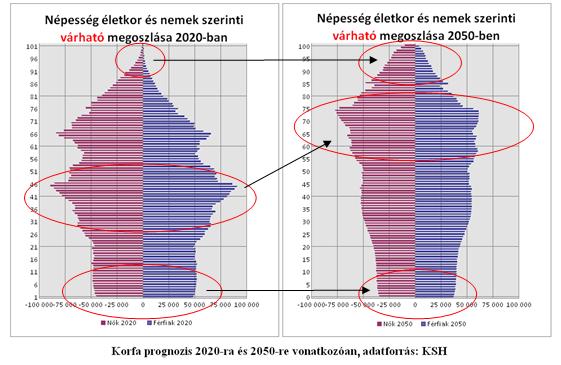

A korfaprobléma, ami lehetetlenné teszi a mai nyugdíjrendszer működését

Magyarországon kötelező állami nyugdíjrendszer működik, ami azt jelenti, hogy a megkeresett jövedelemnek egy része kötelezően adó formájában ebben a zsebbe kerül befizetésre. Ez a rendszer úgynevezett kiróvó-elosztó elven működik, aminek a lényege, hogy a társadalom egyfajta kockázati közösséget alkotva, kivétel nélkül befizetést teljesít (hivatalos, adózott jövedelemből), amiért cserébe nyugdíjas korban életjáradékra (nyugdíj) számíthat.

Az 1928. évi XL. törvény vezette be Magyarországon a kötelező öregségi, rokkantsági és hátramaradotti nyugellátást illetve járadékot.

A rendszer ebben a formájában rendkívül érzékeny a magyar lakosság és az aktív keresők arányára. Tulajdonképpen az aktív befizetők tartják el a jelenben a mai nyugdíjasokat, akiknek a múltbeli befizetéseiből finanszírozták a múltbeli nyugdíjasokat. Ketyeg a bomba, mivel a magyar társadalom erőteljesen öregszik. Az öregedő társadalom úgynevezett “korfa” problémája azt jelenti, hogy egyre kevesebb befizetőre (aktív kereső) jut egyre több eltartandó nyugdíjas (passzív).

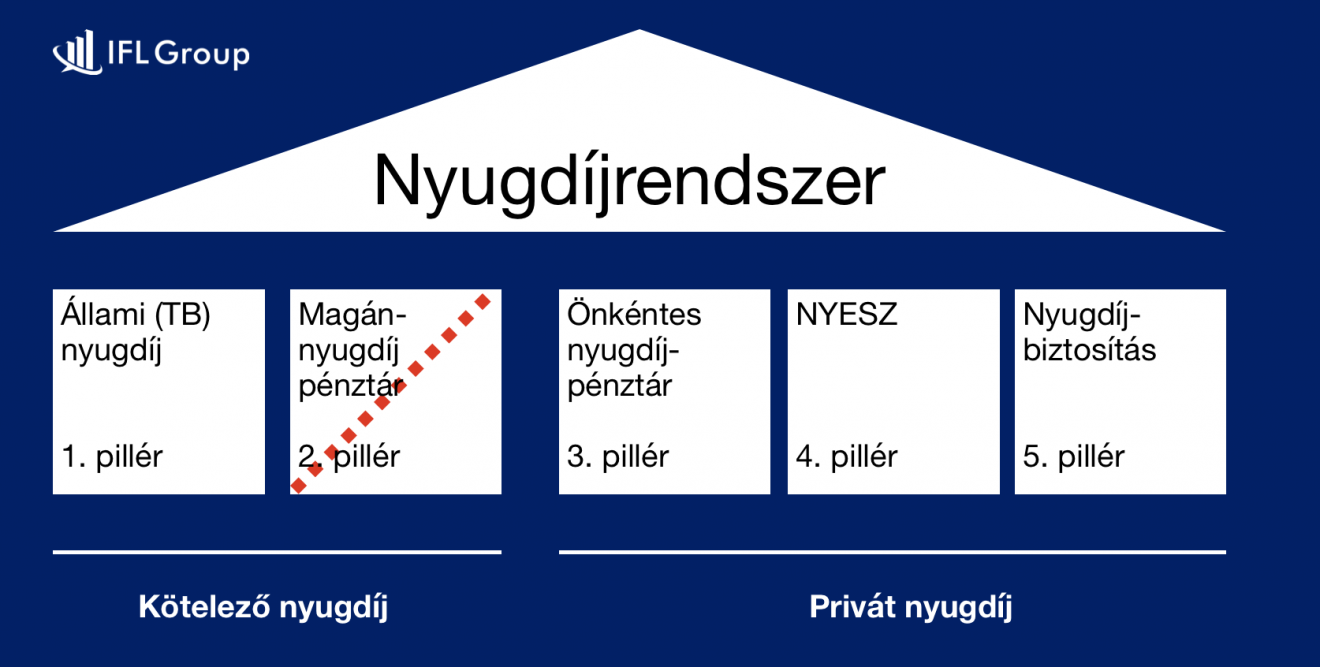

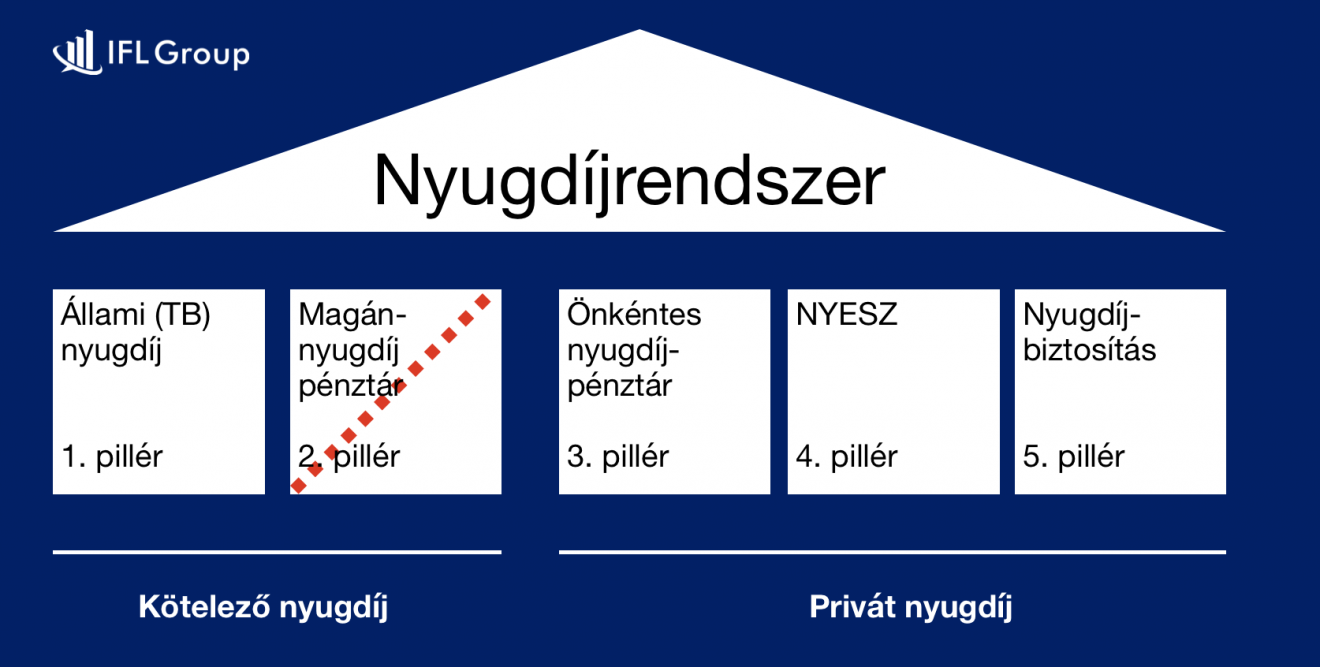

Megbukott a többszintű nyugdíjrendszer

Amikor az 1997-es LXXXI. törvénnyel 1998.január.1-jétől bevezették a Magánnyugdíjpénztár inzézményét illetve az Önkéntes nyugdíjpénztárat, Magyarország a több pilléren alapuló nyugdíjrendszer alapvető elemeit tette le. Ez a rendszer csökkenteni kívánta az állam köteles szerepét a nyugdíjkifizetéseknél és megkívánta teremteni a magánnyugdíj intézményét önkéntes és köteles nyugdíjpillér által.

A Magánnyugdíjpénztár azt jelentette, hogy a kötelezően befizetendő nyugdíjhozzájárulások egy részét átirányították erre a “nevesített egyedi számlára”, ahol a tagok a befizetéseik arányában gyarapodtak és ezáltal elkülönültek az állami kockázatközösségtől. Azonban a 2008-tól kezdődő válság hatására a magyar kormány úgy döntött, hogy a Magánnyugdíjrendszerben felhalmozott köteles befizetéseket visszahelyezi az állami nyugdíjrendszerbe. Úgy ítélték meg, hogy a rendszer kizárólag ezen a módon tartható fenn és talán egyéb gazdasági illetve politikai döntések is szerepet játszottak.

Ha 72 év lesz a nyugdíjkorhatár, akkor megszűnik Magyarországon a „nyugodt nyugdíjas évek” fantazmagória?

“Milyen nevetséges nyugdíjba menni 65 évesen! 65 évesen még pattanásaim voltak!”– George Burns amerikai humorista, aki élt 100 évet

A Bostoni Főiskola Kutatóközpontja kiszámolta pár éve, hogyha 66 év lenne a nyugdíjkorhatár, akkor a nyugdíjas háztartások csupán 50%-a tudná megőrizni jelenlegi életszínvonalát. Ha a korhatár 70 lenne, akkor pedig ugyanezen háztartások 86%-a tudna kényelmes életet élni!

Ez azt jelenti, hogy jelen pillanatban minél tovább képesek a háztartások aktívak maradni, annál nagyobb esélyük van a valóban „gondtalan nyugdíjas évekre”. Másrészről viszont ezeket a számokat fontos magyarországi kontextusba helyezni:

A magyarok várható átlagélettartama 76 év születéskor, az OECD adatai alapján. A nők nálunk is tovább élnek, az ő várható élettartamuk 79, míg a férfiaké 72 év. Ennél is fontosabb, hogy a KSH 2013-as adatai szerint Magyarországon a nyugdíj után a nők további 18,2, a férfiak pedig 14,5 évet élhetnek.

A férfiaknak nem túl rózsás kilátások

A KSH és az OECD számaiból láthatjuk, hogy a 72 éves öregségi nyugdíjkorhatárral azért oldódhat meg a nyugdíjkorhatár probléma, mivel a magyar férfiak várható születéskori élettartama pontosan ennyi. Tehát tényleg igazzá válhat a „meg sem érem” félelem.

Akik viszont megérik a nyugdíjkorhatárt, azok átlagosan a mai rendszerben 14,5 évet élnek. A nyugdíjkorhatár emelésével azonban ez is lecsökkenthető és 14,5-7= 7,5 évet töltenének nyugdíjban a nyugdíjkorhatárt megélt férfiak. Ez pedig már egy -50%-os nyomásenyhítést jelentene a költségvetésnek a férfi nyugdíjasok esetében.

Rövidebb nyugdíjas évek+ nyugdíjmegtakarítás = boldogabb nyugdíjas évek

A félelem jogos, azaz minden generációnak adott pillanatban rendelkezésére áll x összeg, amit nyugdíjcélú megtakarításba tud fektetni. Ez az összeg nem változik, tehát nem a nyugdíjkorhatár függvénye. Az x összegből felhalmozható vagyon esetében nem mindegy, hogy azt átlagosan 14 vagy 7 év alatt kell „felélni”…

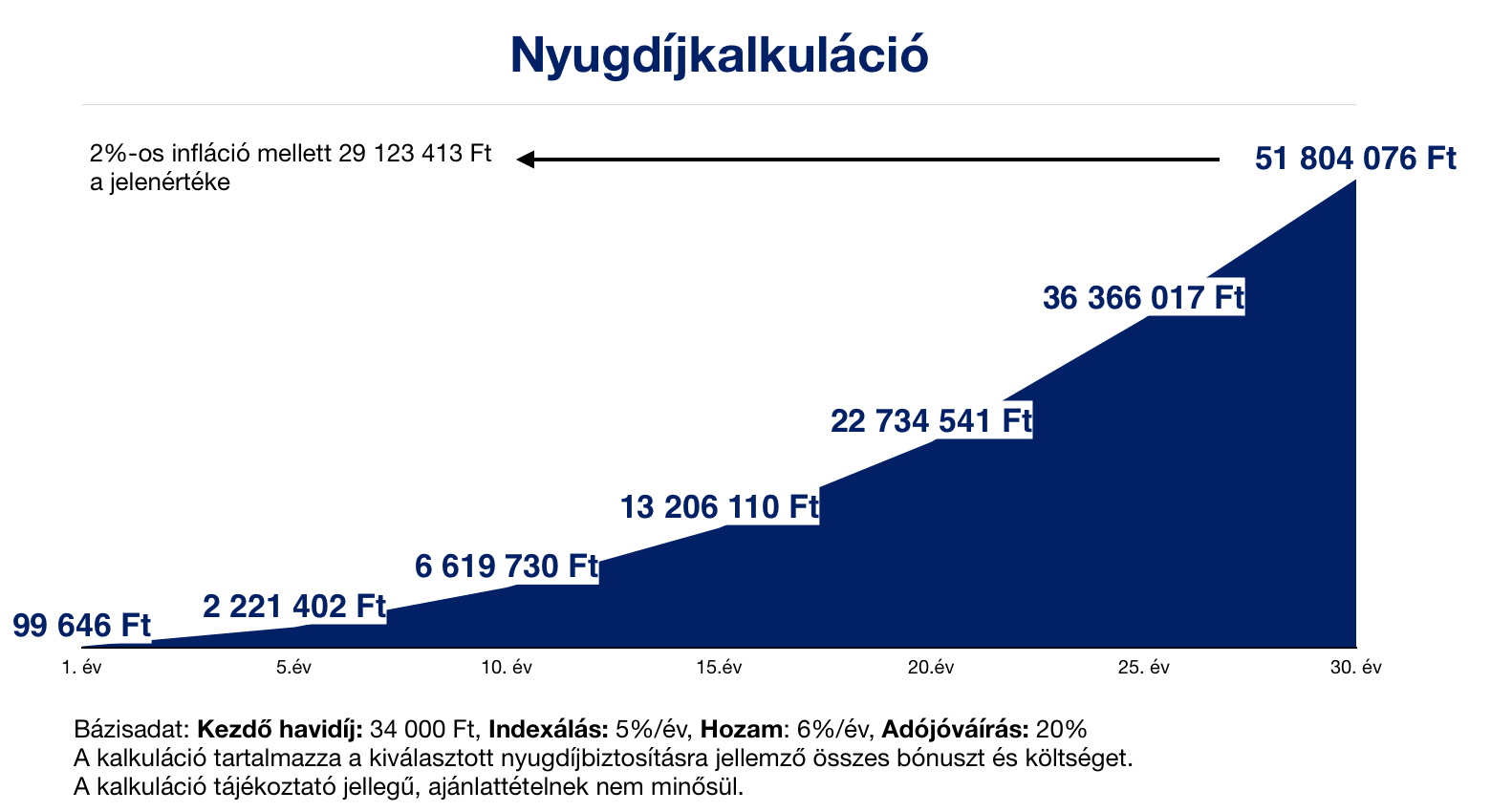

Tehát jelenértéken összegyűlik 30 év átlagos megtakarítási hajlandóság mellett 29 123 413 forint, ami évi 2 008 511 forintnak felel meg (14,5 év nyugdíjjal számolva), azaz havi 167 375 forint (jelenértéken) nyugdíjkiegészítést sikerült összegyűjteni, ami még messze van a „nyugodt nyugdíjas évektől”.

Most gondoljunk bele, hogy a nyugdíjkorhatár emelésével két dolog történik:

- 7 évvel tovább tudunk gyűjteni

- 7 évvel rövidebb időre kell „elosztani” az ősszegyűjtött vagyont

Összegszerűen ez azt jelenti, hogy jelenértéken 38 872 743 forint gyűlne össze a példa számításban, amit 7,5 évnyi nyugdíjban eltöltött idővel elosztva, évente 5 183 032 forint (jelenérték) állna rendelkezésre, azaz havi 431 919 forint. Ez pedig már tényleg közelebb áll a „nyugodt nyugdíjas évek” anyagi kivádalmaihoz.

A valóságban azonban az Állam „tehermentesül”, de az egyén ugyanúgy bajban marad

Az iménti számításban feltételeztük a 30 éven keresztüli rendszeresen emelkedő nyugdíjcélú befizetést. De mi van azokkal, akik

- már nem rendelkeznek 30 évnyi megtakarítási idővel?

- nem tudnak folyamatosan és egyre többet félretenni?

- nem értik, miért kellene félretenniük?

És mi van azzal a (vélhetően széleskörű) társadalmi réteggel, akik a nyugdíjkorhatár felemelésére azzal az elemi logikával reagálnak, hogy ráérnek akkor 7 évvel később foglalkozni a nyugdíj kérdésével? Mint ahogyan a 65 éves korhatár esetében is van egy kritikus belépési pont (jellemzően 50-55 év között), amikor elkezdi az embereket a kérdés érdekelni.

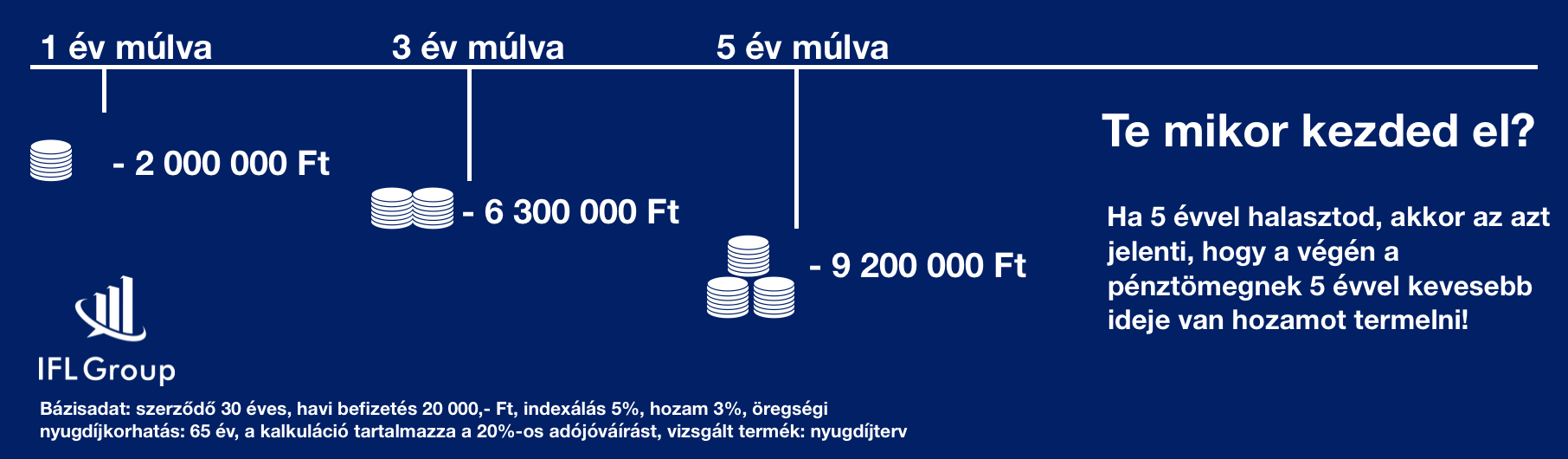

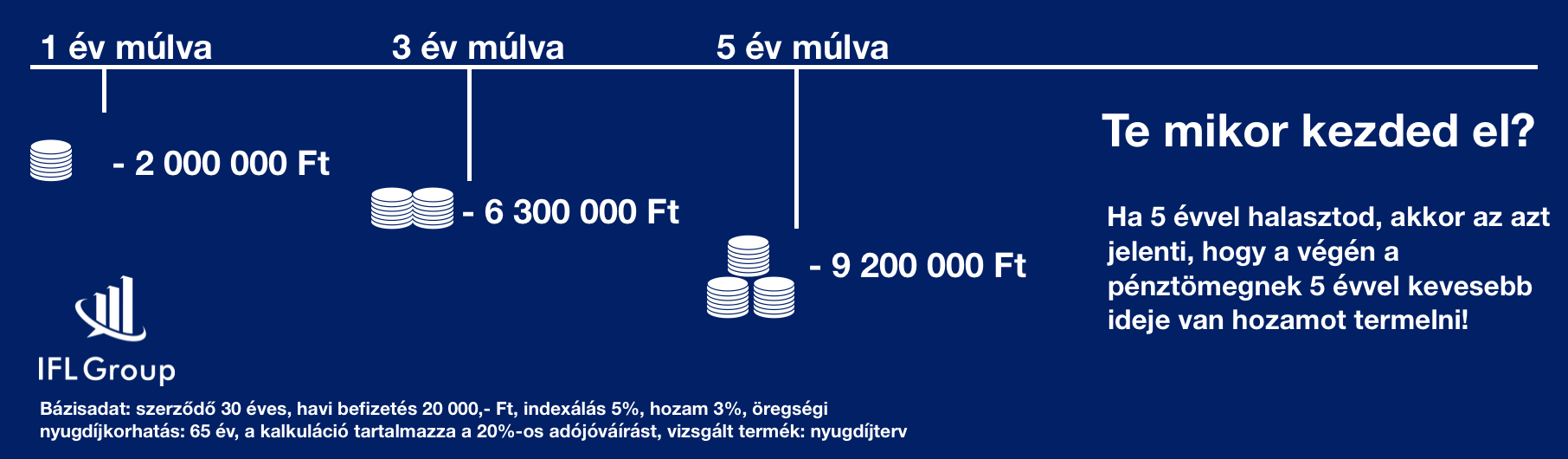

A halogatás nem kifizetődő

A nyugdíjkorhatár emeléséből nem törvényszerűen következik a hosszabb nyugdíjcélú öngondoskodási időszak. Sokkal esélyesebb a kritikus belépési pont eltolódása, tehát nem az összeg, hanem a kezdet változik. Ez pedig mit jelent majd? Továbbra is a valós megélhetési költségek alatti megtakarításokkal fognak az akkori nyugdíjasok nekifutni a „szép időknek”.

Tudomásul kell venni, hogy havi megtakarítás esetén a sok idő + kevés pénz = sok pénz képlet a mérvadó. Minél hamarbab foglalkozunk a különböző témákkal, annál nagyobb esélyünk lesz érdemi eredményt elérni.

Milyen nyugdíjcélú megoldásokban gondolkodhatunk?

A megoldás nem kizárólag anyagi természetű, hiszen a befektetéseken átlagosan elérhető éves hozamnál jóval magasabb veszteségi rátát „érhetünk el”, ha nyugdíjas éveinkre nem megoldott a lakhatásunk vagy az egészségünkre nem figyeltünk oda!

Tehát a nyugdíj kérdését sokkal komplexebben kell értelmeznünk és bizony minden lehetőséget figyelembe kell vennünk!

A megoldások

- Neveljünk pénzügyileg sikeres embereket a gyerekekből

- Oldjuk meg a lakhatásunkat nyugdíjas éveinkre

- Figyeljünk oda az egészségünkre és építsünk fel egy egészségügyi alapot

- Minden hónapban tegyünk félre egy kis pénzt

Szeretnél nyugdíjmegtakarítást indítani?

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. június 09. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | márc 9, 2018 | Cikkek - pénzügyi blog, Nyugdíj

Tegnap futottam bele egy cikkbe, ahol nyugdíjbiztosításokkal foglalkozó cég megpróbálta felsorolni a nyugdíjbiztosítás előnyeit. Számos előnye van ezeknek a szerződéseknek, ugyanakkor azt gondolom, hogy a korrekt és valós tájékoztatás a legfontosabb eleme a szakmának. Mivel több lényegi valótlanságot tartalmazott a cikk, és tudom, hogy ezek a nyugdíjbiztosítási piac félreértései, ezért most végignézzük a tételeket, hogy mik a hazugságok a a nyugdíjbiztosítással kapcsolatban…

#1 A kamatos kamat tőkefelhalmozó képességéről…

A kamatos kamat a világ nyolcadik csodája. Aki ezt megérti, annak fog dolgozni, aki nem, az ellen.” – Albert Einstein

A kamatos kamat egy nagyon jó dolog, ugyanakkor nem árt letisztázni, hogy ugyanabban a szövegkörnyezetben nem fér el békésen egymás mellett a „kamatos kamat” és az „évi 5%+ ” nyereség. A kamatos kamat azt jelenti, hogy minden vizsgált időszakban (például 1 év) a befizetett tőkénkhez hozzáadódik a kamat anélkül, hogy lenne esélye a pénznek kevesebbet érni (magyarul nincsen árfolyam). A következő időszakban pedig az előző időszak tőkéjéhez+hozzáadott kamathoz adódik hozzá a kamat.

pl.:

- évben 100 forinthoz jön 5% = 105 forint

- évben a 105 forinthoz jön 5% = 110,25 forint

- évben a 110,25 forinthoz jön 5%=115,7625 forint

- …

Magyarul a tőkénk folyamatosan növekszik mindentől független. Hogy ez miért zárja ki az 5%+-os hozamot 15-20 éven keresztül? Azért, mert a világon nem létezik egyetlen olyan vállalat vagy szervezet sem, aki annyira hülye lenne, hogy valakinek a pénzéért cserébe ilyen hosszan (évtizeden keresztül) garantálna évenkénti 5% feletti hozamot. Példát arra találunk (lásd magyar állampapír), hogy bizonyos időszakokban ez a korlátozás feloldható, de egy 15-20-25-30 évre tervezet nyugdíjbiztosítás esetében biztosan nem.

A nyugdíjbiztosítások nem is így működnek

Nem szabad összekevernünk a kamatot és a hozamot. Ha nagyon le szeretném egyszerűsíteni (miért ne tenném?), akkor úgy definiálnám a nyugdíjbiztosítások működését befektetői szemmel, mintha elmennél egy hipermarketbe vásárolni. A zsebedben van 100 forint és te akarsz venni magadnak egy sajtot, ami alapesetben 100 forintba kerül.

Viszont, ha…

- a sajt éppen le van értékelve 80 forintra, akkor nyertél 20 forintot

- a sajt éppen fel van árazva 120 forintra, akkor veszítettél 20 forintot

Persze a sajt árával mindig abban a percben szembesülsz. Ha minden hónapban veszel sajtot, akkor egyszer olcsóbban, máskor drágábban fogsz tudni hozzájutni. Ha sajtbefektető vagy, akkor a megvásárolt sajtokat felhalmozod a pincédben és x idő múlva eladod őket.

Ekkor mi lesz számodra a fontos?

- Hány darab sajtod van?

- 1 sajtot mennyi pénzért (milyen árfolyamon) tudod eladni?

A befektetési alapok hozamai (ilyen van a nyugdíjbiztosításoknál is) úgy működnek, hogy az árfolyamot átlagolják. Ha megnézünk 10 évet, akkor megnézik, hogy 10 év alatt mennyit nőtt az alap árfolyama és azt elosztják 10-el. Ez lesz a befektetési alap árfolyama. Ha ez a szám mondjuk 7%, akkor az egy átlagos számot jelent és nem azt, hogy minden évben ennyit teljesített. A valóságban volt, amikor kevesebbet, volt amikor többet.

#2 És mi van a költségekkel a nyugdíjbiztosítással kapcsolatban

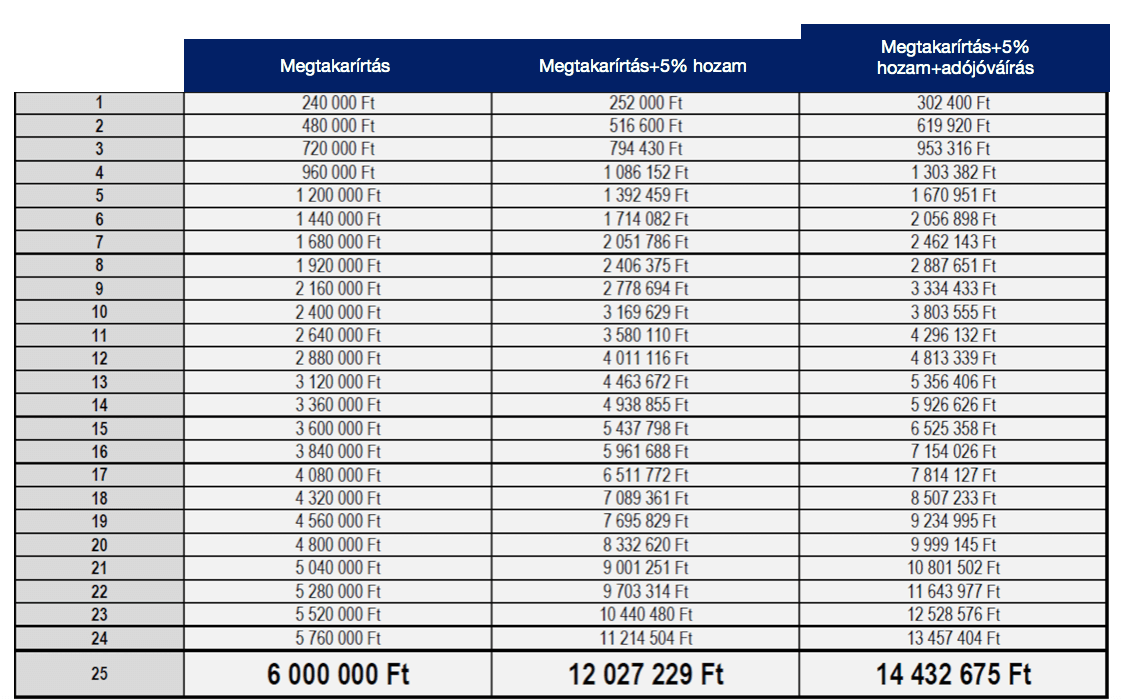

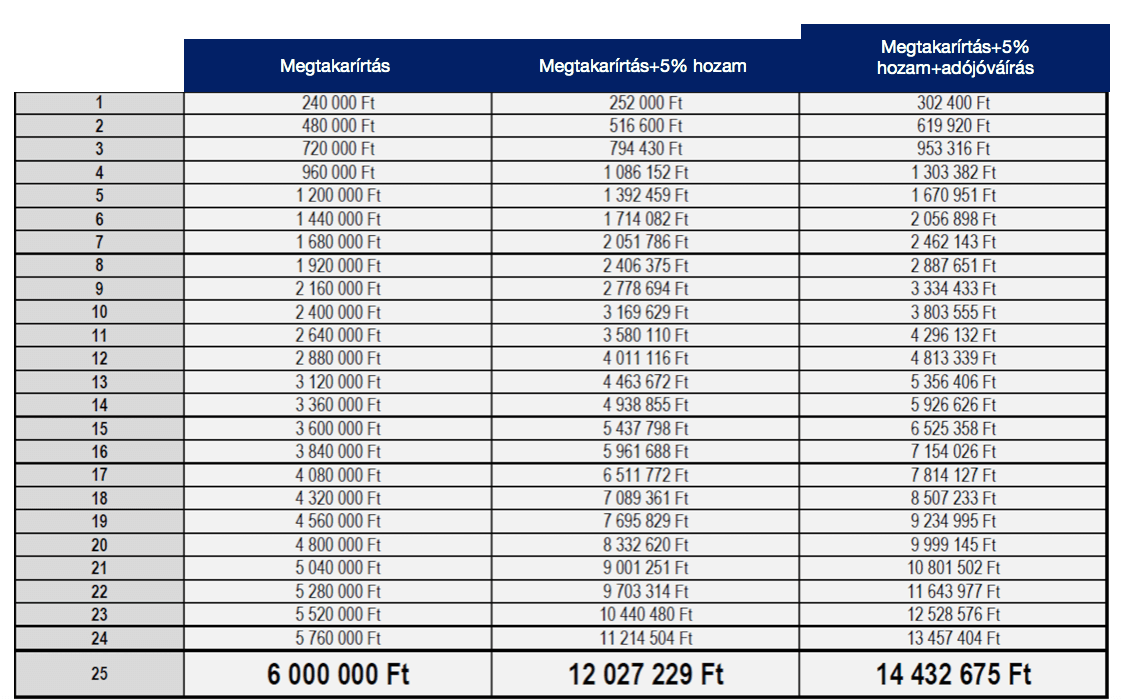

Ehhez a táblázathoz hasonló kalkulációval találkoztam ebben a cikkben. Persze egyértelmű, hogy jobb befektetni a pénzt, mint a folyószámlán gyűjteni. Na de ennyire jobb? Ezzel a táblázattal valójában semmi nem stimmel, és ezt szeretném veled is megértetni:

A befektetési alap nem kamatos kamattal növekszik

Nem győzöm elégszer hangsúlyozni, hogy a befektetési alap természeténél fogva a kivétel (visszavásárlás) előttig nem termel nyereséget. Pusztán van egy adott napi árfolyama, ami egy elméleti értéke annak, ha adott napon vennénk ki a pénzt. Mivel ilyet nem akarunk meglépni, ezért nem ettől függ, hogy a szerződésünk jó e vagy rossz.

Ettől függetlenül ez egy elterjedt számítási modell, hiszen valahogyan mégiscsak szemléltetni kell az ügyfelek részére a szerződésük értékének az alakulását a befektetési alapokban is a következő 20-30 évre annak ellenére, hogy a valóságban teljesen máshogy fog működni (egyik évben rosszabb, máskor jobb lesz, míg lesz amikor változatlan marad az egyenleg- de ezt senki nem tudja előre).

Ami viszont súlyosabb probléma: a költségek kihagyása

Egy nyugdíjbiztosításnak (mint ahogyan minden más pénzügyi terméknek) is megvannak a jellemző költségei. Egymás mellé tenni egy folyószámlán gyűjtött pénzt ebben a formában – ahogyan a táblázatban van – kifejezetten félrevezető, hiszen azt sugallja, hogy azonos feltételekkel növekszik a pénzhalmaz, míg a különbséget az egyértelműnek tekintett „5%-os kamatos kamat” adja.

Egyrészt a kamatos kamat ebben az esetben annualizált hozamnak tekinthető, másrészt a nyugdíjbiztosítás lényegesen költségesebb szerződés (főleg az elején), mint egy folyószámlán történő pénztárolása. Egyértelmű, hogy a költségekért cserébe kapunk olyan extra, hosszútávon pénzt és nyereséget termelő opciókat-hátteret, ami miatt mégis érdemes lehet ezt a lehetőséget választani.

Ettől függetlenül azt gondolom, hogy a táblázatban nem egy folyószámla versenyez egy megtakarítással és egy nyugdíjbiztosítással. Hanem egy folyószámla versenyez egy olyan folyószámlával, amire jár az 5% kamat, és ők versenyeznek azzal a kamatozó folyószámlával, amire még adójóváírás is jár.

Értsük meg a nyugdíjbiztosítás természetét

Nagy vonalakban a nyugdíjbiztosítás jellemzői befektetői szemmel nézve a teljesség igénye nélkül:

- fejsúlyos termék, az elején extra magas költségekkel, amit aztán idővel bónusz formájában a biztosító visszatérít

- a terméket konkrét időtávra, jellemzően 20-25-30 évre kötik, így az igazi pénztermelő előnye az utolsó 10 évben mutatkozik meg

- az átlagos nyugdíjbiztosításnak hozama van és nem kamata

- a hozam egy elméleti érték mindaddig, amíg nem nyúlunk a pénzhez

- a mi célunk, hogy a megkötés és kivétel közötti időszakban a „lehető legtöbb sajtot vásároljuk meg”, mivel a darabszámot fogják felszorozni az árfolyammal

Ha hasznos volt számodra a cikk, akkor támogasd a blogot egy kávé árával!: Tetszett a cikk

Nyugdíjbiztosítást szeretnél? Segítsek korrekt módon választani?

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. március 09. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

![[3 érv] – Miért ne féljünk a hosszútávú megtakarítás ötletétől?](https://iflgroup.hu/wp-content/uploads/2018/02/miert-ne-feljunk-a-megtakaritasoktol.png)

Szerző: Szarvas Norbert | febr 19, 2018 | Cikkek - pénzügyi blog, info, megtakarítás, Nyugdíj

Amikor nyugdíjmegtakarításról/gyerekmegtakarításról beszélünk, akkor rendszerint előkerülnek azok a félelmek, amik a jövő bizonytalanságából erednek. Egyszerűen nem tudjuk, mi fog történni, milyen irányba változik az élethelyzetünk. Ez a bizonytalanság pedig nagyban meghatározza kapcsolatunkat a hosszútávú megtakarítás ötletével szemben. Most nézzük meg, hogy milyen módon védhetjük meg saját magunkat és a pénzünket a bizonytalannal szemben?

A cikkben a hosszútávú öngondoskodásra koncepció-, és termékszinten (az egyik) leginkább alkalmas megtakarítási programokat vesszük figyelembe. Kifejezetten olyan termékeket kerestem a cikkhez, amik

- alkalmasak rendszeres, havidíjú megtakarításra változatlan feltételek mellett 15-20-25 évig

- a szolgáltató „esetleges kivonulásával” a szerződésünk nem szűnik meg, kötelező érvénnyel kell fenntartania a jogutódnak

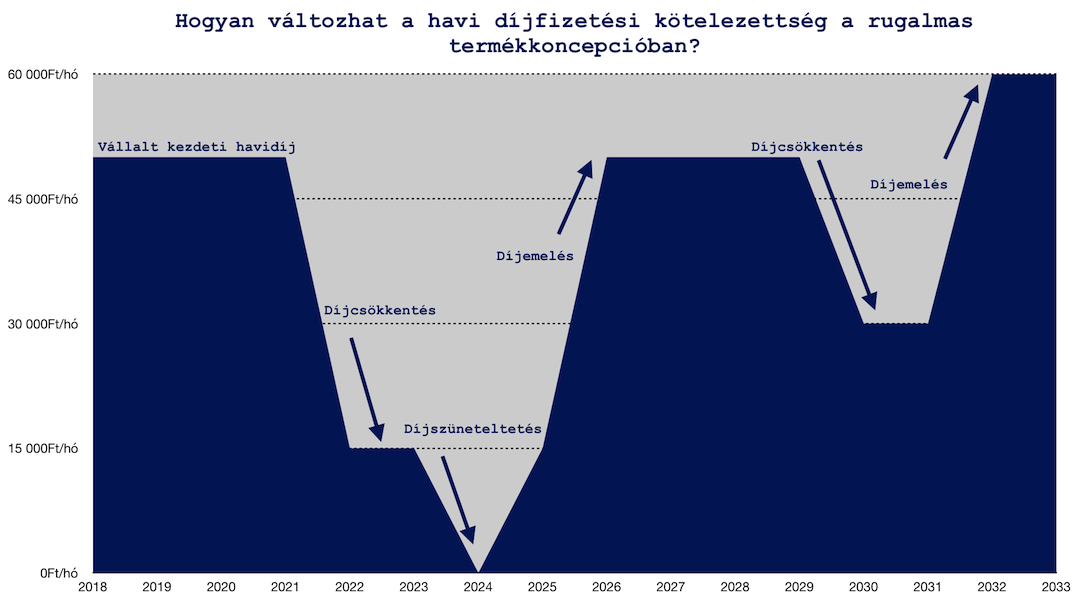

#1 érv – A rugalmas termékkoncepció – hosszútávú megtakarítás, mint megoldás

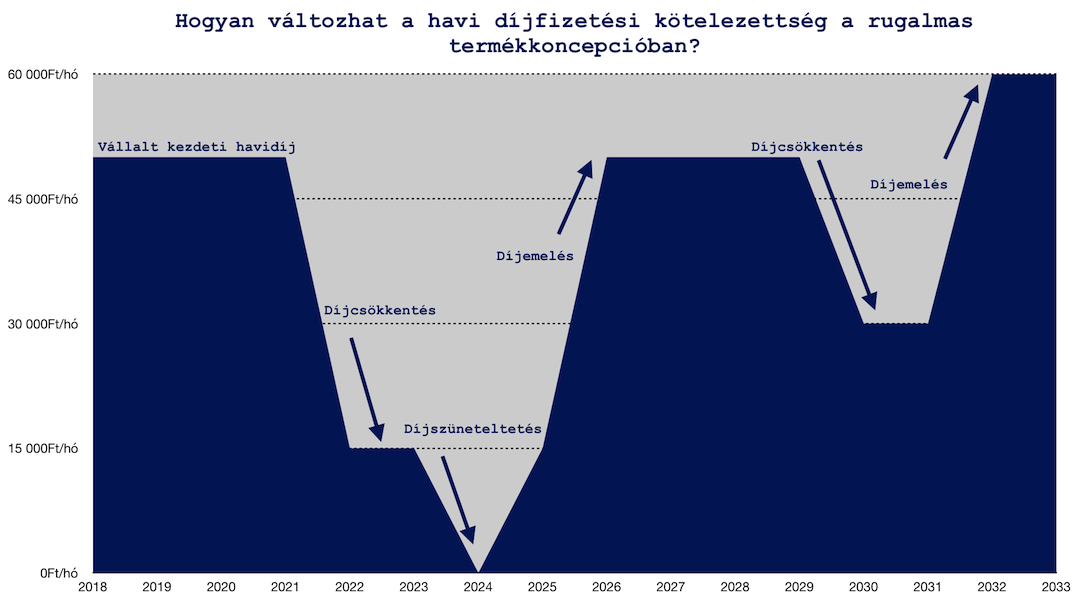

Jogos a félelem, hogy hiába „tudok ma” havi 50 000 forintot félretenni a nyugdíjamra, egyáltalán nem biztos, hogy a jövőben nem történik a „saját életemben” egy olyan esemény(sorozat), ami miatt a díjat a továbbiakban nem tudom vállalni. Azt gondolom, hogy ilyen esetekben felértékelődik a rugalmas termékkoncepció szerepe, aminek köszönhetően lehetőségünk van a szerződésben vállalt havidíjat:

- Díjcsökkenteni

- Díjmentesíteni

- Díjszüneteltetni

- Díjemelni

A rugalmas termékkoncepció lényege pontosan az, hogy menet közben a szerződésben foglalt lehetőségekkel élve (szerződésenként eltérő) meg tudjuk változtatni a „kötelezettségünket”. Ilyen módon lehetőség van például (a vizsgált szerződésben) 10 évente 4×6 hónap szüneteltetést kérni, aminek a szerződésre vonatkozóan nincsenek „káros mellékhatásai”, pusztán annyi történik, hogy nem fizetjük a havidíjat.

Ugyanígy lehetőségünk van évfordulóra a vállalt havidíjat lecsökkenteni vagy akár megemelni (hiszen az életünk pozitív irányba is változhat). Biztonság szempontjából nyilván sokkal érdekesebb az a lehetőség, amikor a kezdetben vállalt havi 50 000 forintot x év után (akár ideiglenesen) lecsökkentjük havi 15 000 forintra, mert az abban a pillanatban „kényelmesebb megoldást jelent” élethelyzetünkhöz képest.

A díjmentesítés pedig azt jelenti, hogy soha többet nem akarunk befizetni, viszont az addig felhalmozott tőkét meghagyjuk a szerződésben, nem bontjuk fel és úgynevezett „stand by” üzemmódba kapcsolva további befizetés nélkül pusztán a felhalmozott összeget vagyonkezeljük-vagyonkezelik.

#2 érv – Jelenértéken egyre kevesebbet fizetünk

A hosszútávú megtakarításokkal szemben legit aggodalom, hogy az infláció (a pénz értékének romlása) egyszerűen „felzabálja” a hasznunkat. Ennek a folyamatnak az ellensúlyozására szokták azt javasolni, hogy úgynevezett indexálást kérjük a szerződésünkre, azaz évről-évre fizessünk 3-5%-kal többet, mint előző évben.

Logikus, hiszen ha a pénzünk évről évre romlik 3-5%-kal (10-15-20 éves távlatokat megfigyelve), akkor nekünk 3-5%-kal kell(ene) többet befizetnünk, hogy ugyanazt az értéket elérjük, mint amit kezdetben célul tűztünk ki.

Azonban ne felejtsük el, hogy minden igaz és annak az ellenkezője is. Esetünkben a legfontosabb megállapítás, hogyha mindig ugyanannyit fizetünk (nominálérték), akkor jelenértéken évről évre az infláció mértékével megegyező mértékben csökken a tényleges ráfordításunk.

Gondolj bele, hogy mit jelent ma számodra 10 000 forint és mit jelentet 10 évvel ezelőtt 10 000 forint? És mit jelentet ez az összeg 15 évvel ezelőtt? Könnyen beláthatjuk, hogy egyre kevesebbet ér ez az összeg, egyre kevesebb dolgot tudunk belőle vásárolni! Akkor pedig miért gondoltuk azt ezidáig, hogyha minden évben ugyanannyit fizetünk be a megtakarításunkba, akkor a pénzünk egyre többet fog érni? Rejtély!

Ez azt jelenti, hogy…

Amennyiben úgy gondolkozol, hogy minden hónapban x éven keresztül azonos összeget fogsz félrerakni, akkor azzal azt mondod, hogy évről évre kevesebb összeget szánsz a megtakarítási célodra. Amennyiben éves 3%-os inflációval számolunk, úgy a 20. év környékén ez a döntés azt jelentené, mintha ma 50 000 forint helyett 25 000 forint körüli összeget raknál félre.

Az inflációt előre nem tudjuk megmondani. Amíg az elmúlt években alapvetően nem volt infláció, addig 2012-ben például 5% feletti volt. Éppen ezért számoltunk hosszútávon 3%-os átlagos inflációs értékkel.

Ugyanakkor biztonságot nyújt(hat) számodra, mint egy újabb eszköz a kezedben. Vegyük elő a legnagyobb félelmedet, miszerint nem fogod tudni valami miatt kifizetni az általad meghatározott havidíjat (a példában ez 50 000 forint/hó). Az első pontban már megnéztük a szerződésben foglalt lehetőségeket, így például a díjcsökkentést is.

Ha például a havi 50 000 forintos díjat lecsökkentenéd az 5. évben 15 000 forintra (nominálérték) és ehhez veszünk egy 3%-os átlagos inflációt, akkor elképzelhető, hogy a 15 000 forint jelenértéken tulajdonképpen 12 939 forintot jelentene számodra. Tehát ekkora összegnek „éreznéd” a kiadást. Minél hosszabb időben gondolkozunk, az infláció előnye biztonsági szempontból annál innkább felértékelődik. 15 000 forintra visszacsökkentett díj 3%-os inflációval számolva 15 év múlva 9 627 forintnak „érezteti magát”.

A kérdés tehát az, hogy el tudod e képzelni 15 év múlva magadat, amint gondot okoz mai értéken számolva 9 627 forint kifizetése a hosszútávú megtakarítási programodba?

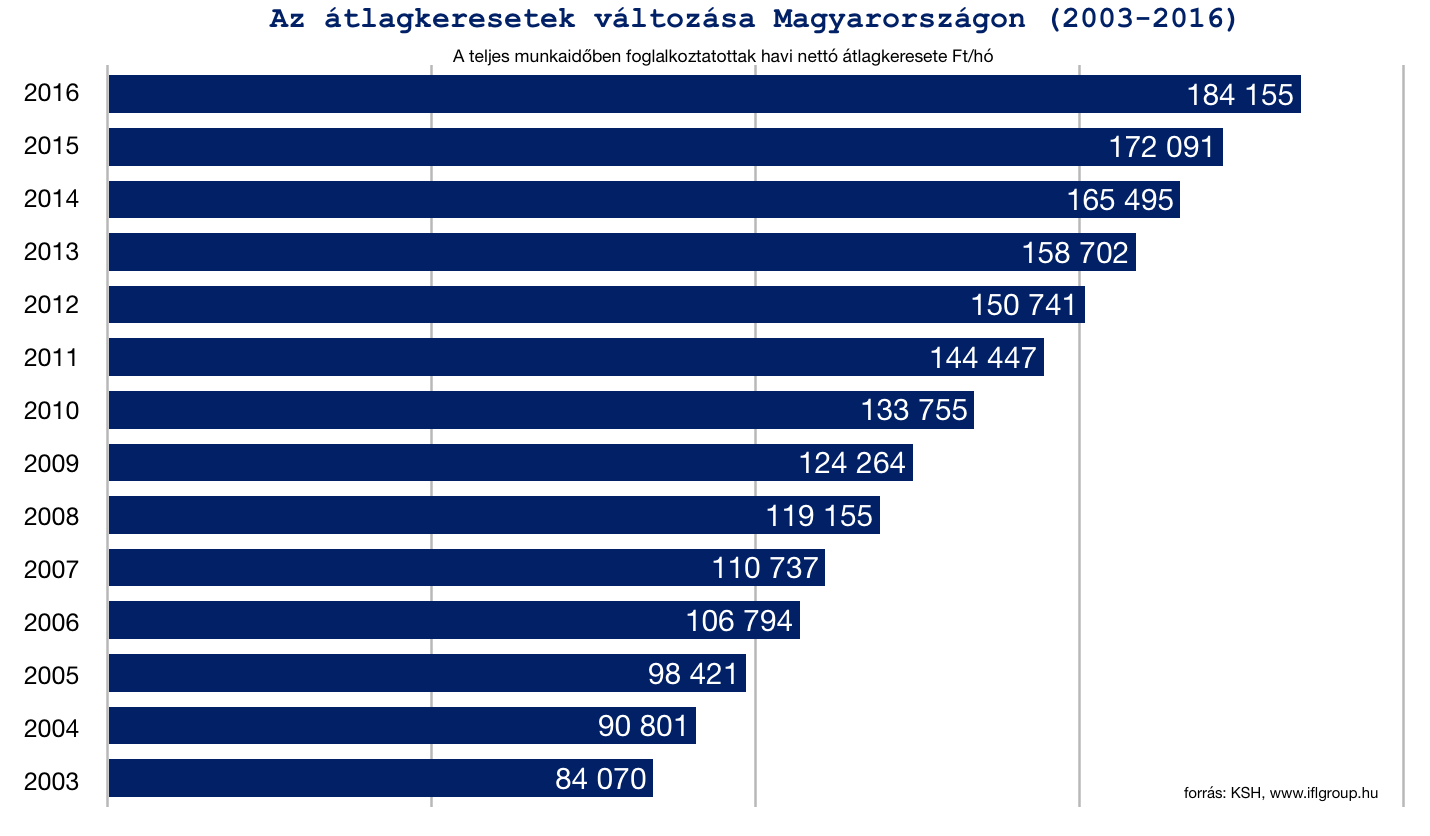

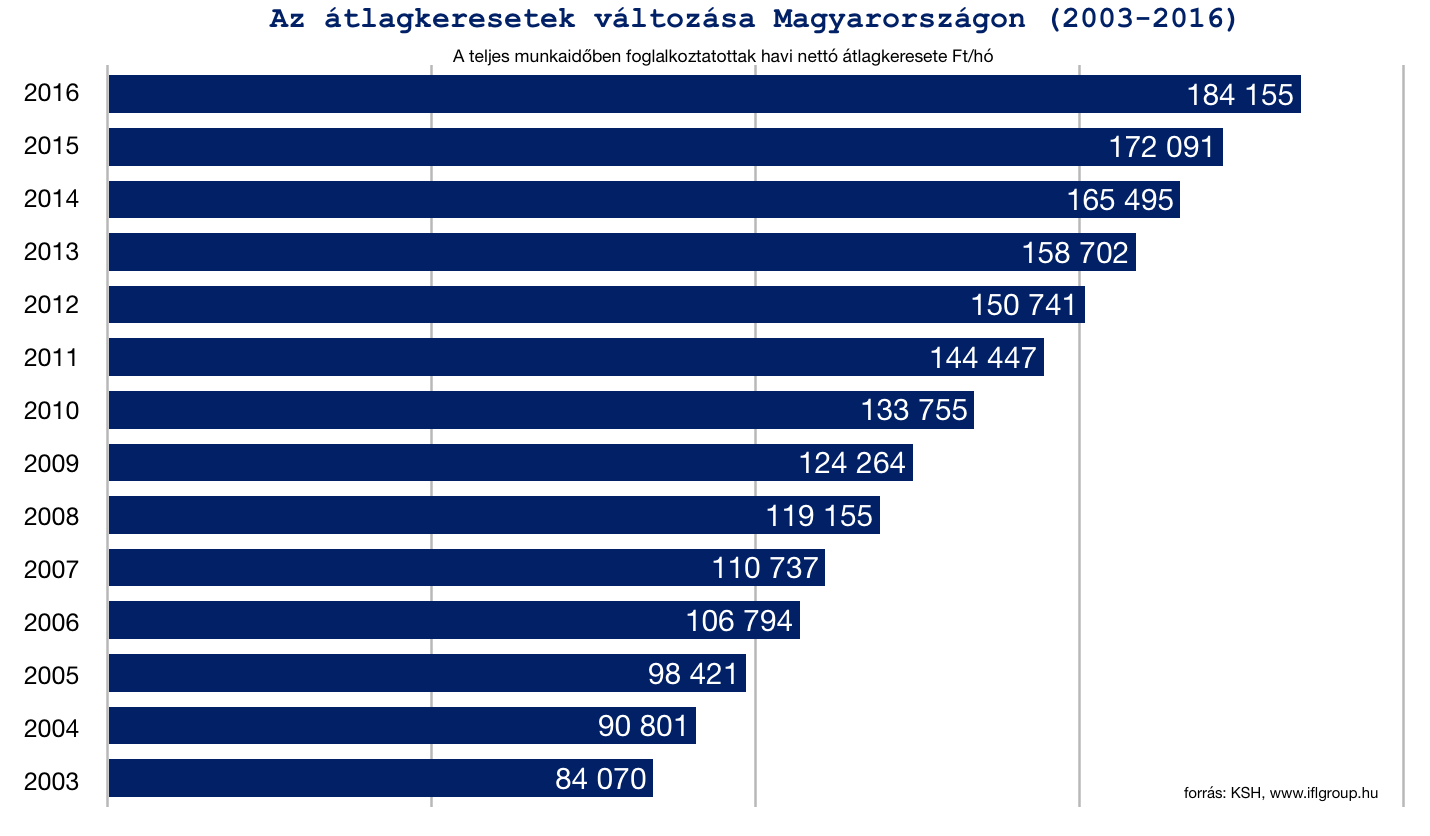

#3 érv – Növekvő fizetés

Optimális esetben (erre semmi garancia nincs) az évek előrehaladtával, szakmai tapasztalatod emelkedésével, a munkaerőpiacon bekövetkezett értéknövekedéseddel párhuzamosan a jövedelmednek is kell(ene) emelkednie. Nem akarok „belekapaszkodni” az elmúlt 1-2-3 évben tapasztalható drasztikus jövedelememelkedésbe Magyarországon, aminek okai nagyon messzire vezethetőek vissza és valószínűleg egy „rendkívüli helyzetnek” az eredménye.

Ettől függetlenül azt gondolom, hogy valamilyen formában mindenkinek a jövedelme (legalább nominálértéken) emelkedik. Az más kérdés, hogy ehhez az emelkedéshez milyen formában viszonyulnak az áremelkedések… Több keresünk, mint amennyivel többe kerül a kenyér?- teszik fel a kérdést mindig a közgazdászok.

Fontos, hogy ezek átlagkeresetek. Így párhuzamban állítva a példával (50 000 forint/hó) egyértelműen nem az átlagkeresetűek mércéjével számítható összegről beszélünk. A magasabb jövedelemmel rendelkezők esetében hatványozottan felértékelődik a [munkában eltöltött idő x szakmai tapasztalat ], így a munkaerőpiacon ezen szegmens képviselői egyre magasabb jövedelemre tehetnek szert.

Ettől függetlenül a táblázatban vizsgált átlagjövedelmek esetében érdemes megnézni azt a példát, amikor 2003-ban Átlag Jakab havi 5 000 forintot tett félre (átlagjövedelmének 5,9%-át) nyugdíjcélra. 13 évvel később két fontos számot határozhatunk meg, amennyiben Átlag Jóska mindig következetesen 5 000 forintot tett félre havonta (nem indexált, nem emelt díjat):

- 2016-os átlagjövedelmének pusztán 2,7%-át teszi félre. Ez 3,2%-os csökkenés önmagához képest.

- 2003-as jelenértéken számolva (feltételezve a 3%-os inflációt) az 5 000 forint 2016-ban számára 3 404 forintot jelent.

Magyarul Átlag Jóska a fizetéséhez képest feleakkora arányban, az inflációhoz mérten majd’ feleakkora összeget tesz félre 2016-ban, mint 2003-ban.

Átlag Jóska számára a reális 2016-ban a kezdeti 5 000 forinthoz viszonyítva havi 10 496 forintos megtakarítás lenne. Ez 2003-as jelenértéken számolva 7 147 forintnak felelne meg a 2003-as 5 000 forint értékéhez képest. Ez 42,94%-os növekedés, miközben a fizetése 219%-kal emelkedett.

Exkluzív tartalom egy csésze kávé áráért: Érdekel

Szeretnél nyugdíjas éveidre félretenni? Akkor töltsd ki, hogy megtaláljuk a legjobb megoldást számodra!

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. február 19. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | febr 8, 2018 | Cikkek - pénzügyi blog, info, Nyugdíj, nyugdíj oldal bal

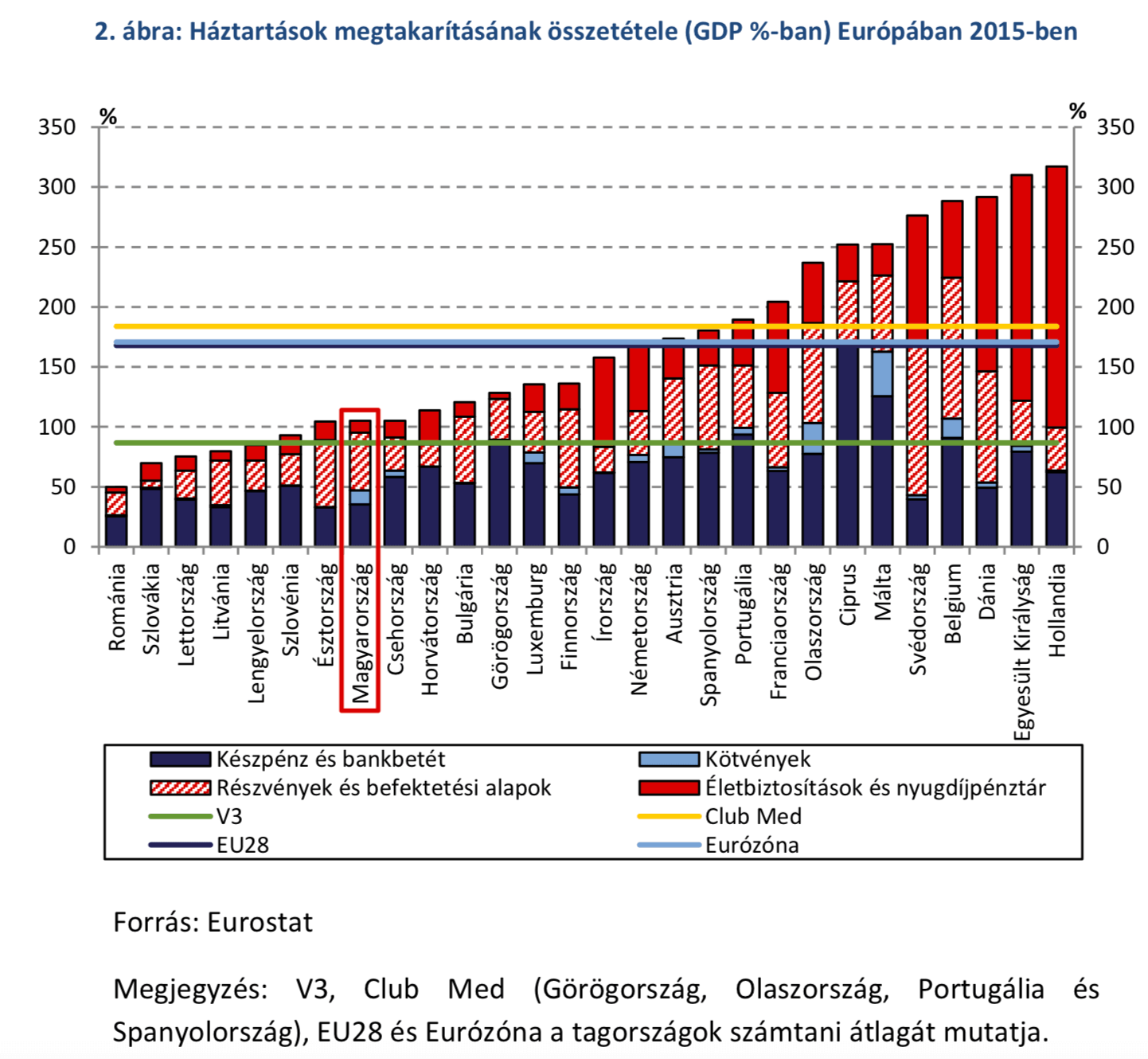

Megjelent az MNB: A biztosítási szektor 10 éves jövőképe 7 pontban című kiadványa, amiben rengeteg érdekességre bukkanhatunk. Alapvető emberi természet, hogy mindig a legjobb akar lenni. Ez a pénzügyekben sincsen másképp, így kifejezetten érdekes lehet megnézni, a magyar lakosság hol tart ebben az összevetésben a nemzetközi mezőnybe? Kideríteni, hogy a leggazdagabb háztartások mibe fektetik a pénzüket és miért pont életbiztosításba fektetnek…

Ez a cikk az MNB kiadványának nyomvonalán készül, viszont a cikkben megfogalmazott vélemények nem feltétlenül egyeznek meg a nyomtatványban közölt megállapításokkal és következtetésekkel!

A pénzügyileg fejlett háztartásokban a sláger az életbiztosítás és nyugdíjpénztár- életbiztosításba fektetnek

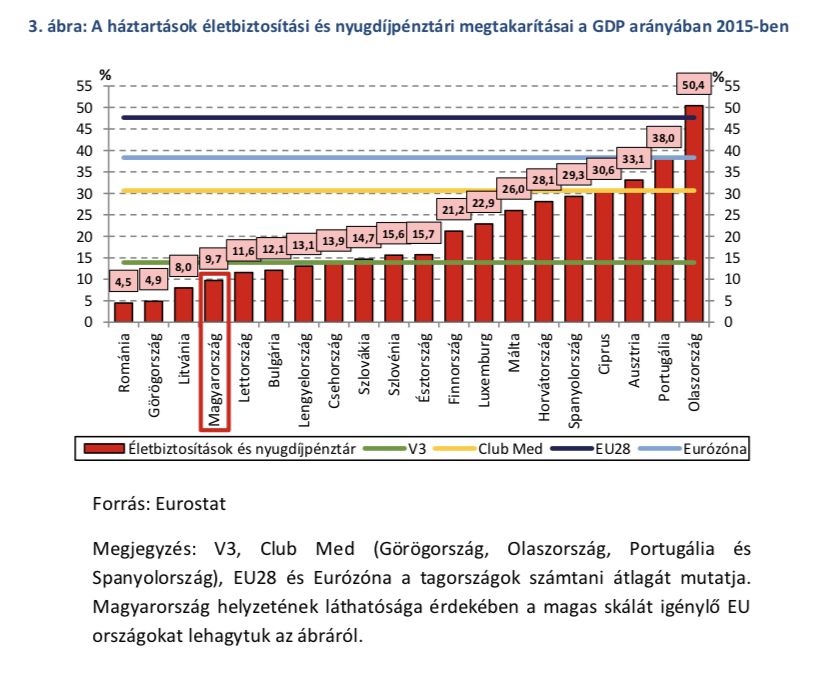

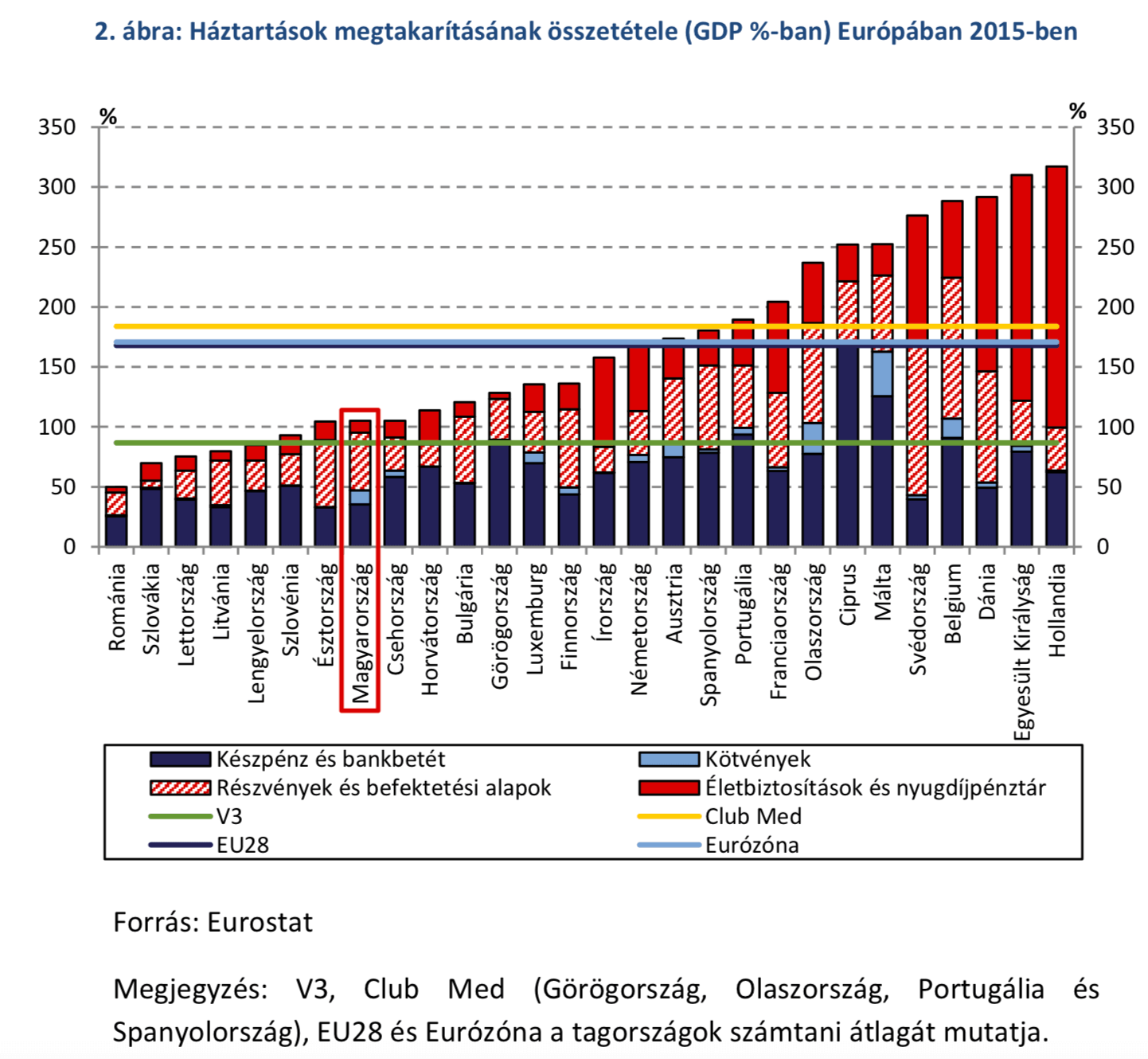

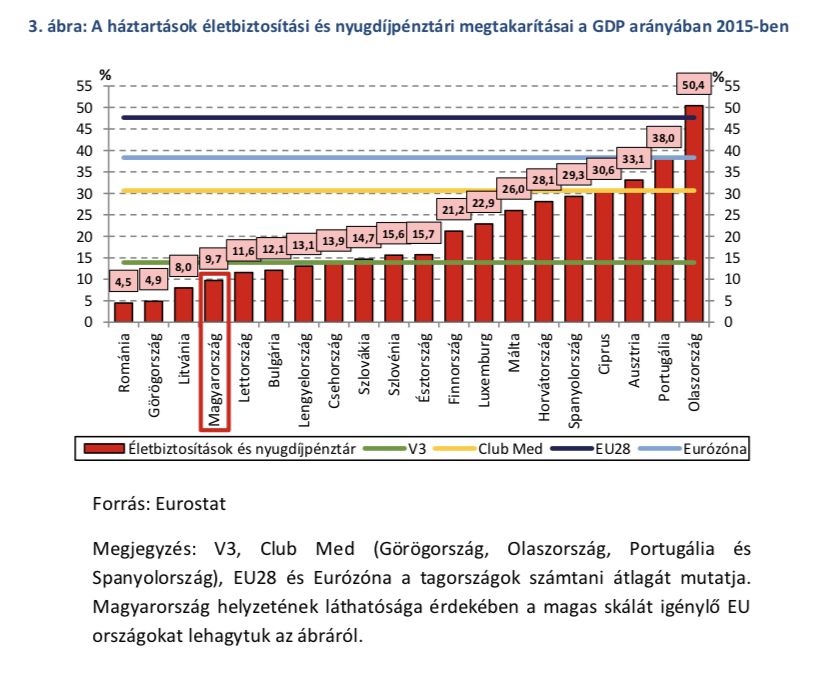

Az Európai Unión belül a háztartások 2015-ig felhalmozott pénzügyi eszközeinek GDP-hez viszonyított aránya (2. ábra) jelentős szóródást mutat az egyes országok között (Románia 49,9 százalék; Hollandia 317,2 százalék). Magyarországon ez az arány 105 százalék volt, vagyis a háztartások által képzett megtakarítások 2015-ben már meghaladták a GDP szintjét (33,7 ezermilliárd forint). – írja a kiadvány.

Számomra kifejezetten érdekes a diagrammot szemtesztnek alávetni. Messziről látszik, hogy a háztartások portfóliója Magyarországon hasonló arányban tartalmazza a részvényeket, befektetési alapokat, mint a legfejletteb régiókban. Ez azt jelenti, hogy annak ellenére nem vagyunk ebben a mutatóban lemaradva, hogy fundamentális problémákkal küzd a hazai pénzügyi kultúra.

Amiben viszont a „szegényebb” régiók lemaradtak,

az visszakövetkeztethető a pénzügyi kultúrára, annak hiányosságaira. A táblázat alapján egyértelművé válik számunkra, hogy nem túlságosan kifizetődő az életbiztosítás-ellenesség. Szignifikáns az életbiztosítások jelenléte a „gazdagabb” sorokban, míg a szegényebbek kifejezetten elutasítják ezt a megtakarítás formát.

Az életbiztosítás-ellenesség a rosszul használt pénzügyi struktúrára vezethető vissza. Egyszerűen a fejletlenebb pénzügyi kultúrával rendelkező országokban az emberek kifejezetten rosszul használják az életbiztosításokat, amik alapvetően 15-20 évre nyújthatnak megoldást. Magyarországon évekig tapasztalható volt, hogy a lakosság életbiztosítással akarta rövid és középtávú céljait megvalósítani. Emiatt csalódtak és bizalmukat vesztették.

Extrém magas a készpénz aránya

Első ránézésre talán fel sem tűnik, de Magyarországon (is) a háztartások aránytalanul sok készpénzen „ülnek”. Ennek oka valószínűleg a bizalmatlanság a pénzügyi szektorral szemben illetve a kedvezőtlen tranzaktálási feltételek.A mértéket mutatja, hogy a közel 3x-os vagyonnal rendelkező dán háztartásoknak van hasonló mértékű készpénzvagyona, mint a magyar háztartásoknak!

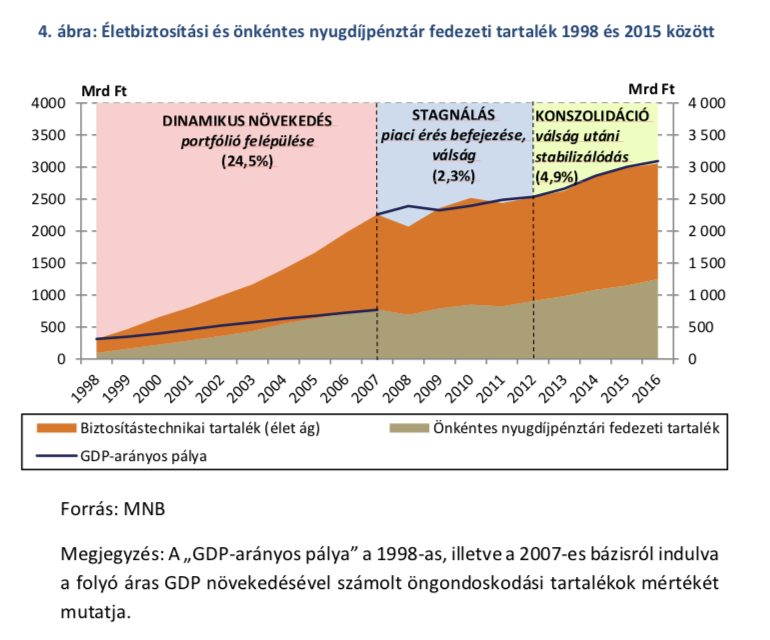

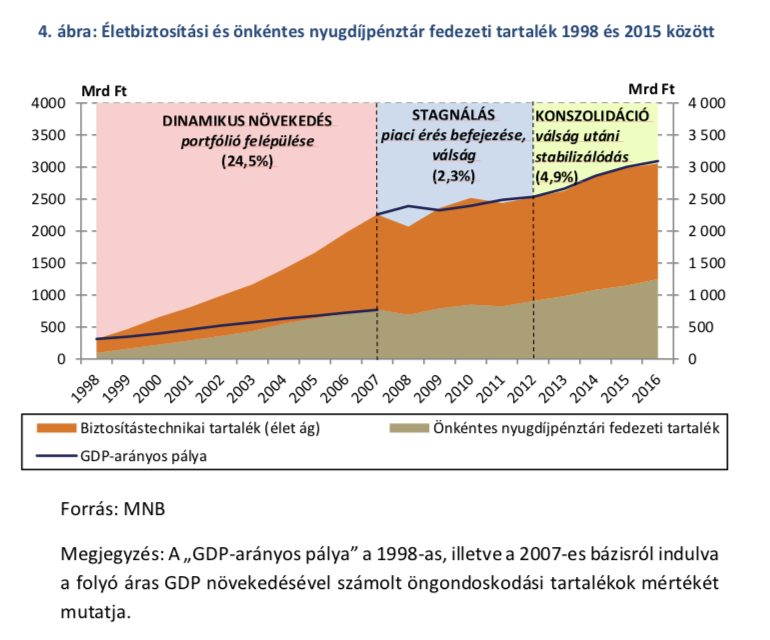

Folyamatos a növekedés, de elégséges is?

Merülhet fel bennünk a kérdés, hogy mi lehet a probléma? A piaci tapasztalat azt mutatja, hogy az elmúlt években az életbiztosításokba befizetett átlagdíjak mértéke lényegesen alacsonyabb mértékben növekedett, mint a lakosság bevétele. Ez pedig nulla százalékos inflációhoz közeli állapot mellett kifejezetten veszélyes lehet, hiszen abba a kényelmes tévhitbe ringathat minket, hogy a jövőben a befizetéseink jelenértéke 1:1 arányban lesz beváltható.

Amikor elindul Magyarországon az infláció, akkor pedig könnyen elképzelhető, hogy a lakosság nem lesz képes megfelelő arányban emelni az életbiztosítások díjain. Pontosan ezt a hatást elkerülendő lenne fontos 0%-os infláció közeli állapot mellett, emelkedő jövedelmekből magasabb szerződéses összegeket kötni. Mert az nem járható út, hogy amíg 2010-ben az átlagos ügyfél havi 20 000 forintot szeretett volna félretenni, addig 2018-ban ugyanez a szám (közel duplázódott átlagos jövedelem mellett) 22-23 000 forint lehet.

Összemosódik a nyugdíjpénztár és az életbiztosítás

A hazai háztartások egyre inkább azonosítják a nyugdíjcélú megtakarításokat a nyugdíjbiztosításokkal, hiszen többek között kedvezőbb a törvény adta lejárati idejének a feltétele (a kötés időpontjában érvényes öregségi nyugdíjkorhatár a kifizetés időpontja, míg az ÖNYP és NYESZ esetében a mindenkor hatályos öregségi nyugdíjkorhatár).

Mivel az adójóváírás mértéke (20%) is azonos a három különböző szerkezetű nyugdíjcélú megtakarítás esetében, ezért másfajta szempontok alapján döntenek az ügyfelek. Sokan félnek a nyugdíjpénztári rendszer zsugorodásától, köszönhetően a magánnyugdíjpénztári rendszer „visszaolvasztásának”. A megmaradt önkéntes nyugdíjpénztári rendszer fejlődését sem segíti, hogy az elmúlt években egyre kedvezőtlenebb adózási feltételek mellett a Cafeteria elemei közül kiválasztani ezt az opciót.

A NYESZ az átlagos ügyfél számára kifejezetten közegidegen megoldást nyújt nyugdíjcéljaink eléréséhez, hiszen ebben a termékben senki „nem fogja a kezünket”, döntéseinket saját magunknak kell meghozni, míg a kockázatvállalásunk ebben a termékben a legnagyobb, hiszen maga a termék egy szimpla értékpapírszámla, amit kiegészítettek a nyugdíjcéllal kapcsolatos feltételekkel, kötelezettségekkel és adózási előnyökkel.

Az ügyfelek a nyugdíjbiztosítás felé terelődnek?

Az átlagos, befektetési tudással nem rendelkező ügyfél mindig az olyan megoldásokat keresi, ahol optimális kockázatvállalás mellett a lehető legminimálisabb befektetői döntést kell meghoznia. Magyarul fizetni szeretne valamit, ami szinte „magától működik”. Fontos leszögezni, hogy egyik termék sem működik magától, mindegyikben meg kell hoznunk bizonyos döntéseket.

Azonban jelen pillanatban az imént felsorolt szempontokat figyelembe véve logikus döntés lehet a nyugdíjbiztosítás, mint opció. Hiszen ebben az esetben a biztosító már előre „kiválogatott” befektetési alapokat, amik közül választhatunk, vagy pedig terméktől függően portfóliórendszerbe „menekülhetünk”.

Cikk ajánló: Hazugságok a nyugdíjbiztosítással kapcsolatban

A rendszert sem fenyegeti zsugorodás, mint ahogyan nem valószínű, hogy likviditási problémákkal küzdene valamikor ez az üzletág. Maga a nyugdíjbiztosítás az „életbiztosítások” specifikus fajtája, ami mögé felsorakoztak a biztosítók. Ezzel biztosítva, hogy a termék biztosan életképes marad adott feltételek mellett lejáratig. Itt nem beszélhetünk rendszerszintű bizalmi válságról.

Mindezzel együtt nagyon fontos megérteni a nyugdíjbiztosítás természetét, működését, előnyeit és hátrányait!

Exkluzív fizetős tartalom egy csésze kávé áráért: Kérem a tartalmat

Szeretnél nyugdíjbiztosítást? Töltsd ki!

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. február 08. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

![[3 érv] – Miért ne féljünk a hosszútávú megtakarítás ötletétől?](https://iflgroup.hu/wp-content/uploads/2018/02/miert-ne-feljunk-a-megtakaritasoktol.png)