Szerző: Szarvas Norbert | nov 5, 2018 | Cikkek - pénzügyi blog, tippek&trükkök

A kifizetési terv a legtöbb ember számára elérhető lenne, ha picit tudatosabban viszonyulna a saját pénzügyeihez. Egy ilyen terv mindig azon az alapelven nyugszik, hogy a pénzalapú társadalmunk garantálja számunkra a tényt: „pénzre mindig szükségünk lesz” . Elég visszaemlékezned arra, hogy az elmúlt években hányszor csaptál a fejedhez azzal a gondolattal, hogy „dejó lett volna, ha már régebben félretettél volna valamire…”.

Számodra beláthatatlan időtáv a hosszútávú megtakarítás? Szerintem ne az időtől félj, hanem attól, hogy nem lesz megtakarításod, amihez hozzá tudsz nyúlni.

Az életünk ciklikus, a pénzügyünk rapszódikus

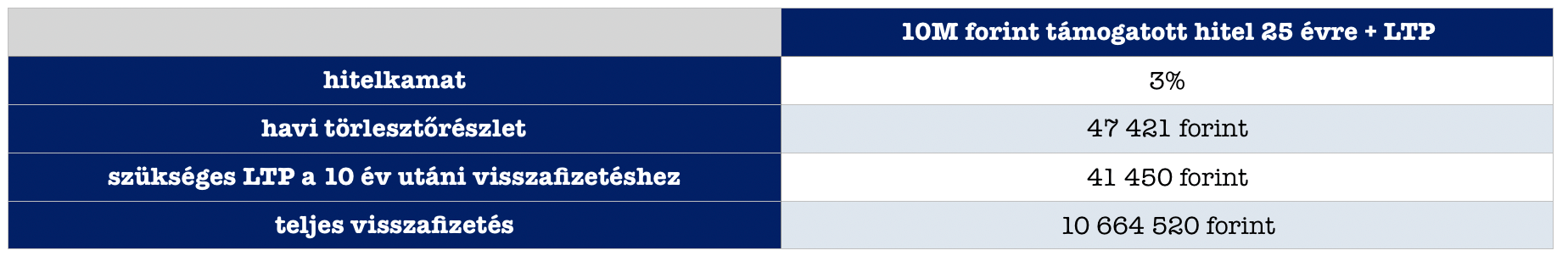

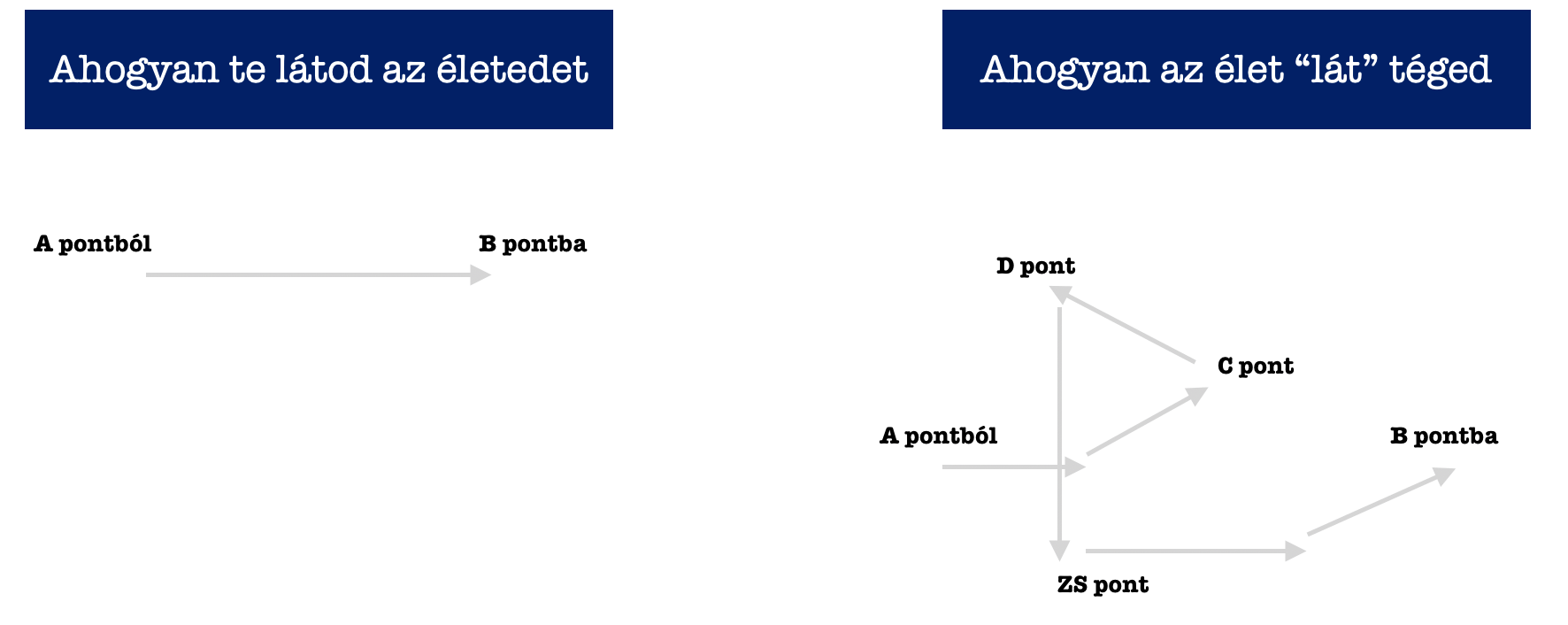

Ha visszatekintesz az eddigi életedre, akkor biztosan látni fogod ugyanazokat a motívumokat, ismétlődéseket. Miközben új célokat fogalmaztál meg magadnak, új távlatokat nyitottál, aközben a végrehajtás és az átélés módja ugyanazt a folyamatot jelentette.

Mindig a bennünk lakozó vágy az, amire cselekvéssé érik, hogy aztán a cél elérésével lelassuljunk -megálljunk (megnyugvás), ami egyértelműen negatívan hat az életünkre. Szokták mondani, hogy az életben minden mozgásban van. Nincsen köztes állapot, nem létezik olyan, hogy csak egy picit mozgunk vagy egy picit nem mozgunk.

Mozgásban vagyunk, vagy nem vagyunk mozgásban. Ha megállunk – megnyugszunk, akkor alapvetően visszatérünk a vágyakozás állapotába, vagyis egy új ciklust kezdünk az életünkben. Hadd írjak pár példát:

[1] busz helyett autóval szeretnél utazni -» megkeresed az árát -» megveszed az autót és boldog vagy

[2] albérlet helyett saját lakást szeretnél -» előteremted az önerőt -» végre a saját lakásodban élsz és boldog vagy

[3] nagyobb lakást szeretnél -» előteremted rá a pénzt -» nagyobb lakásban élsz és boldog vagy

A pénzügyeket ad hoc jelleggel éljük meg

Azt vettem észre, hogy az emberek rendkívül tudatosan képesek megvalósítani a vágyaikat, legyen az egy tárgy vagy egy életérzés (pl.: nyaralás). Talán egy sokkal kézzelfoghatóbb dolog számukra. Ezzel szemben a pénzügy, a pénzügyeik már egy kevésbé manifesztálható dolog, kevésbé megélhető-megfogható.

Pedig a pénzügyeink is ciklikusan változnak annak ellenére, hogy felhasználásban még mindig rapszódikusak és következetlenek vagyunk. Mindig három fázisba kerülünk! A pénz kevés, elég vagy megfelelő mértékben áll a rendelkezésünkre!

A pénz három fázisa

Kevés- Ebben a fázisban a pénz(telenség) folytogató jelenlétét éljük át. Úgy érezzük, hogy minden küzdelmünk ellenére sosincs belőle elég.

Elég- A pénz következő ciklusában pontosan az origóra kerülünk, azaz mindenféle extra nélkül éppenhogy meg tudunk élni hónapról hónapra.

Megfelelő- Ez egy nagyon szűk intervallum, amikor az adott szintünkhöz megfelelő életszínvonalat kialakítottuk és az ehhez szükséges anyagi feltételeket biztosítottuk. Ilyenkor úgy érezzük, hogy a pénz megfelelő mennyiségben áll rendelkezésünkre.

Ez azonban nagyon rövid ideig tart, hiszen az ember mindig új vágyakat él meg. A megfelelő ciklus átélése közben fogalmazódik meg bennünk a vágy, hogy valamiből lehetne „jobb, nagyobb, szebb, okosabb”. Ehhez azonban jelen pillanatban a pénzünk kevés…

Mihez kezdjünk a felismeréssel?

A megszületett benned a felismerés, hogy a pénz ugyanúgy ciklikus és tervezhető, akkor valamit lépni kell. Ebben segít számunkra a kifizetési terv, ami tulajdonképpen azon a megtakarítási elv mentén működik, hogy különböző időpontokban (pl.: 3 évente) 1-1 nagyobb összeghez jutunk, azaz 1-1 nagyobb összeget fizetünk ki magunknak a

hosszúvátú megtakarításunkból a jelenlegi céljaink megvalósítása érdekében.

Nem győzöm elégszer hangsúlyozni, hogy pénzre jelen tudásunk szerint mindig szükségünk lesz. Éppen ezért azt mondani, hogy „számomra ez felfoghatatlanul messze van”, pontosan olyan szűklátókörűséget jelent, ami a valódi felelős a rendezetlen, rapszódikus anyagi helyzetedért!

Milyen a jó kifizetési terv?

Összeszedtem neked azokat a jelzőket, ami jellemzi a kifizetési tervet:

- rendszeres befizetés történik

- hosszútávra kötődik

- periódikusan kivehető belőle pénz

- közepes kockázatú

Elmondom, hogy miért ezek a legfontosabb tulajdonságai!

Az emberek 80-85%-a pénzügyileg kifejezetten fegyelmezetlennek számít. Ez azt jelenti, hogy a „sárga csekk” nélkül a kezdeti lelkesedés felhagyásával már kevésébé tartja fontosnak a befizetéseket. Ezt kizárólag a „kötelezőérvényű befizetés” tudja ellensúlyozni, ami valójában saját magunktól véd meg minket.

Hosszútávra kötünk egy olyan fix termékstruktúrát, ami változatlan feltételeket fog garantálni a számunkra, Ennek oka, hogy a legtöbb ember egyszerűen nem ért és nem akar érteni a pénzügyekhez befektetői szinten. Számukra a legfontosabb elv az, hogy „befizessenek és ne kelljen felügyelni”.

Egy kifizetési terv 20-25 éves is lehet, amire megoldást kell találnunk. De a hosszútávúság mellett rendkívül fontos a hozzányúlhatóság elve is, hiszen mégiscsak az a célunk, hogy 3-5 évente kivegyünk belőle egy bizonyos összeget. Mindezt pedig alacsony vagy közepes kockázat mellett.

Neked már van kifizetési terved? Írd meg kommentbe!

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. november 05. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | okt 30, 2018 | Cikkek - pénzügyi blog

Ennyit mondok: Viagogo. Történt ugyanis, hogy a rádióban hallottuk, a 90 éves Ennio Morricone (tudod, a Bud Spencer filmek ikonikus zenéinek a szerzője) Magyarországra látogat. Úgy éreztem, hogy most vagy soha. Megkértem a feleségem, hogy keressen jegyfoglalási linket és küldje el nekem…

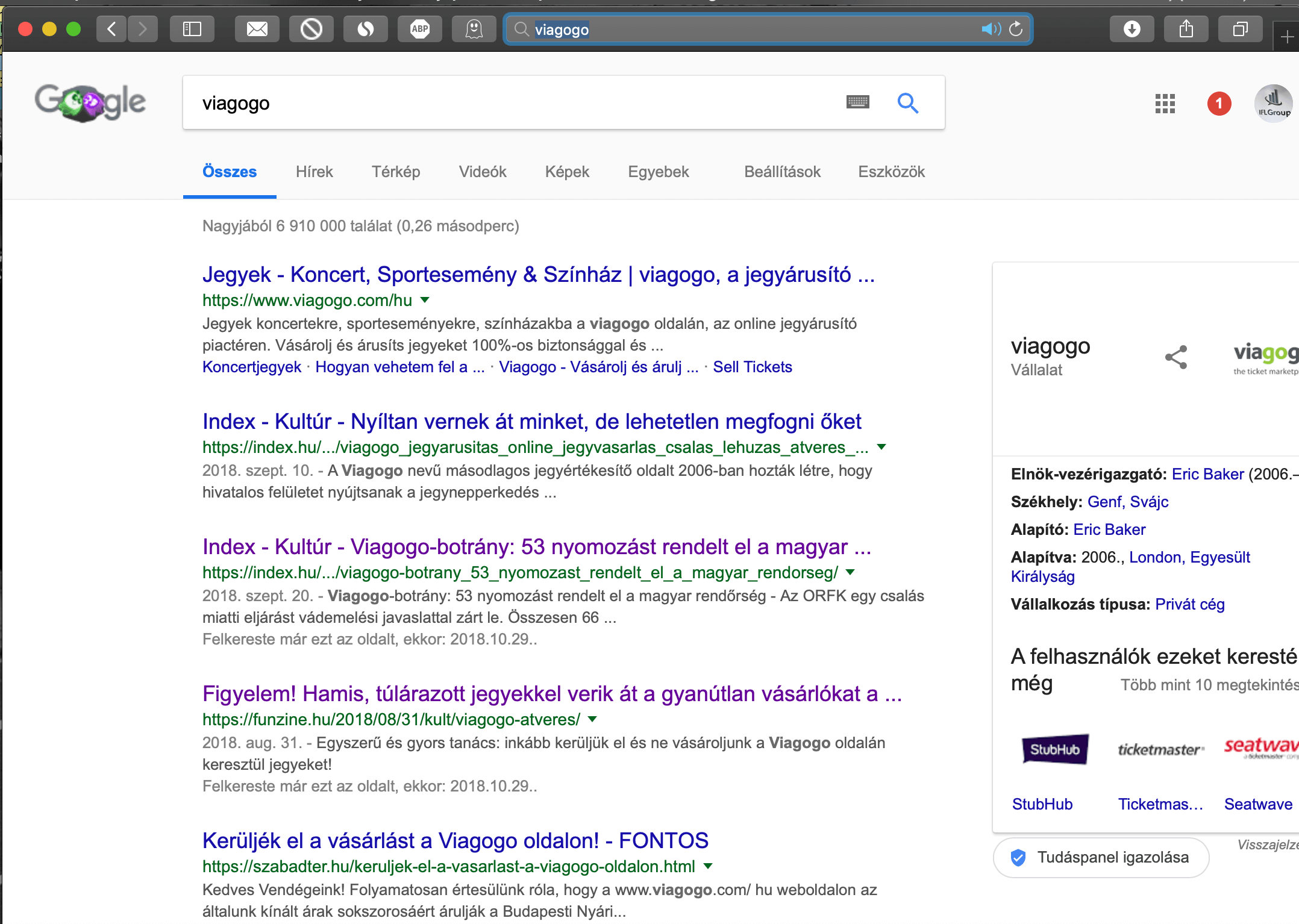

A Google a Viagogo-t hozza első helyen

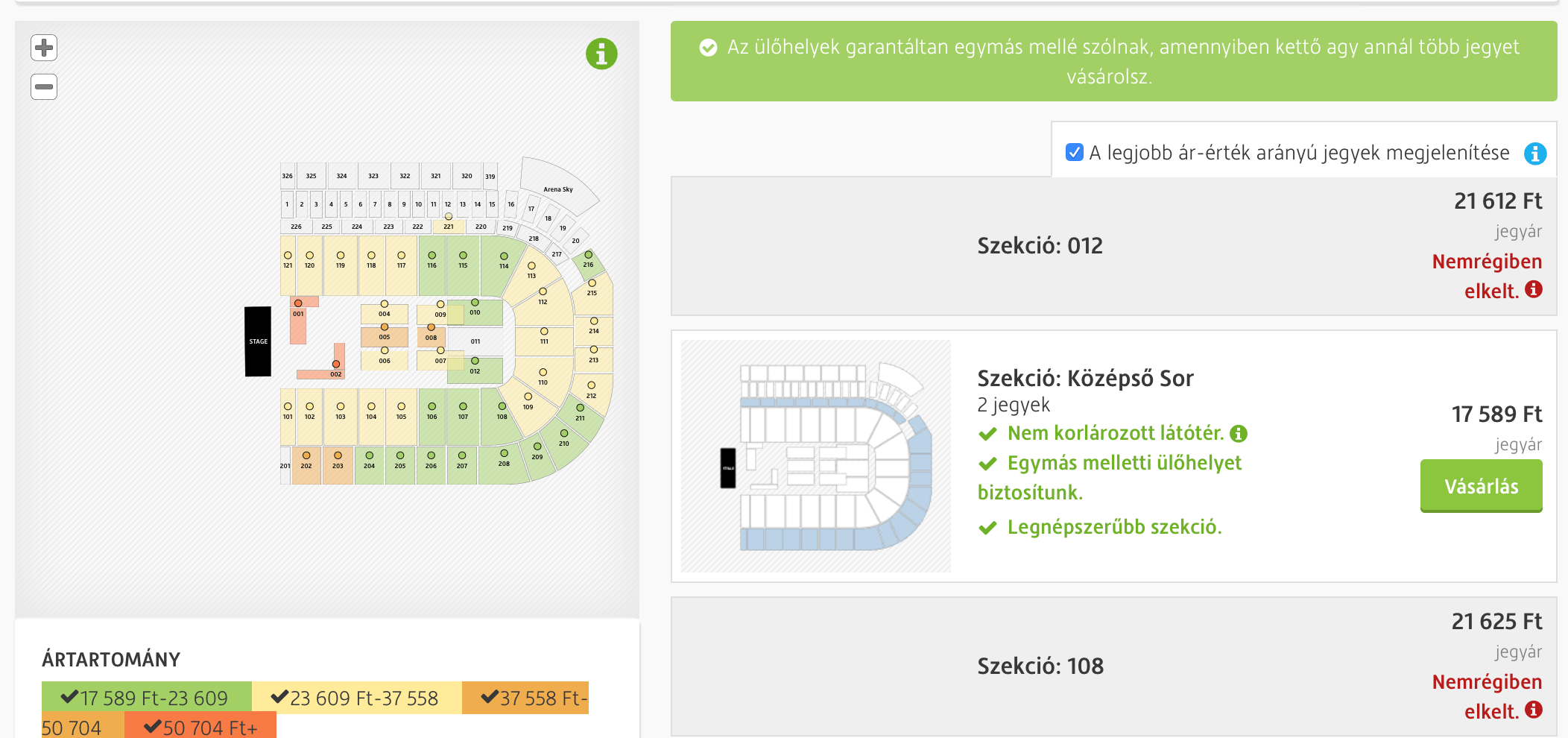

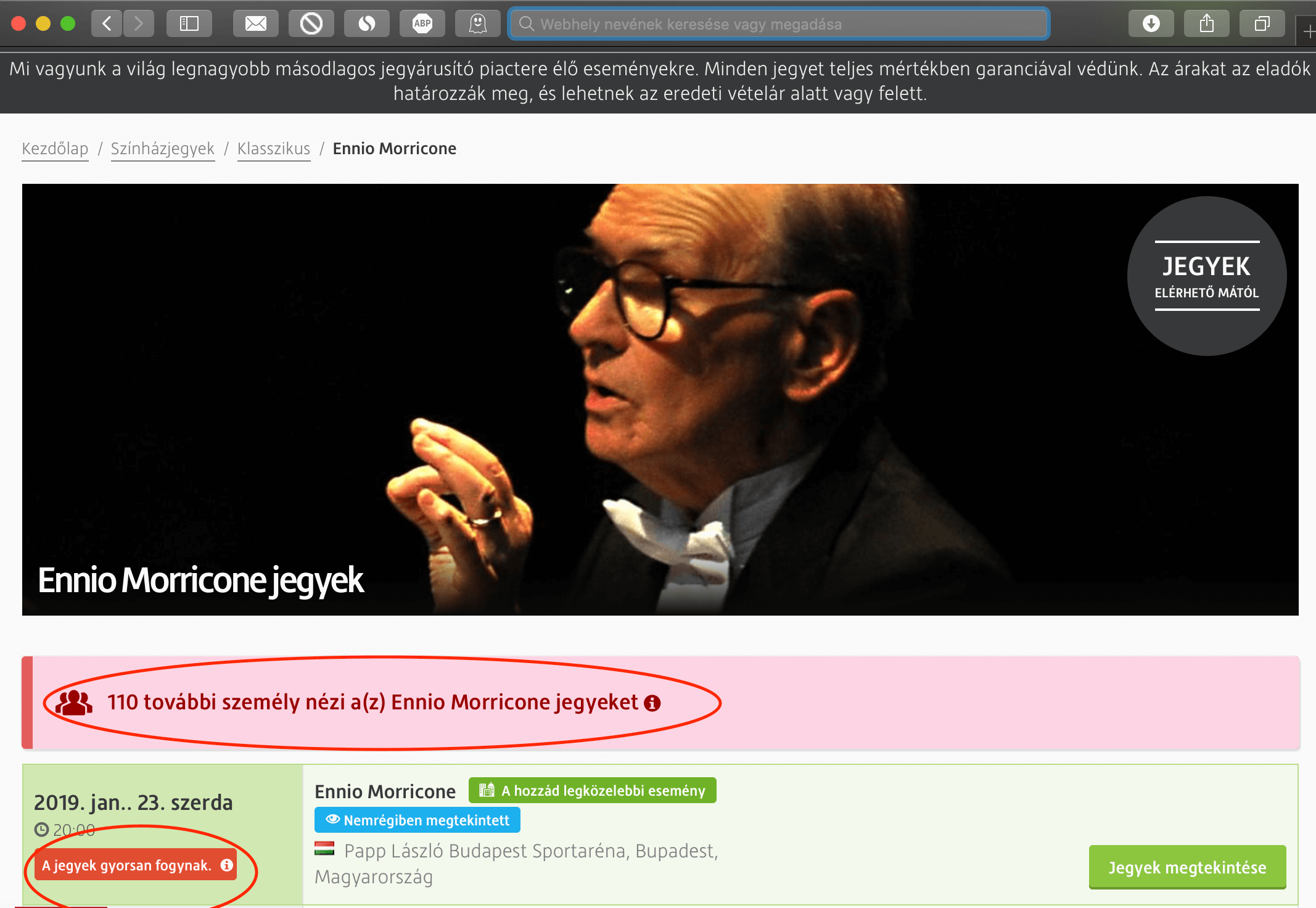

A feleségem pedig küldte a linket, én meg nem gyanakodtam. Rákattintottam és mivel az oldal is normálisan nézett ki, ezért elkezdtem jegyet nézni:

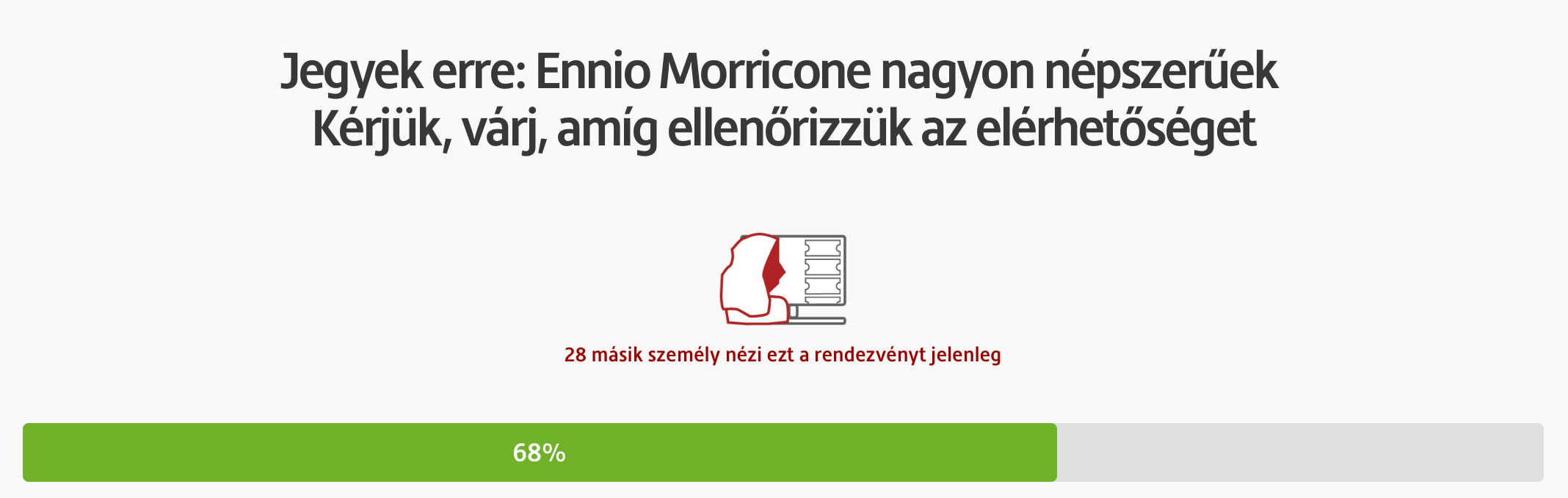

Már itt gyanús volt picit a sürgetési technika, amit a képen is láthatsz. Sajnos gyanús, de nem különleges, hiszen ma már a webshopokban tényleg megszokott, hogy sürgetik a látogatók.

Ráklikkelek az engem érdeklő eseményre (Ennio Morricone -Papp László Budapest) és egy szerény 3-5 percig töltődő csík rángatja az idegeimet, miközben már érzem, hogy „mindjárt elfogy az összes jegy”.

Már érzem, hogy itt tömegverekedés lesz a jegyekért amásik 28 személlyel, aki később 107 személy lett valamilyen csodafolytán. Az idegek pattanásig feszültek.

Közben van időm elgondolkozni, hogy azért ilyen lassú a rendszer, mert sokan nézegetik az oldalt? Gyorsan nyomok egy oldal látogatottságot a programommal (szakmai ártalom) és látom, hogy elmúlt hónapban 8M felett volt a látogatószám.

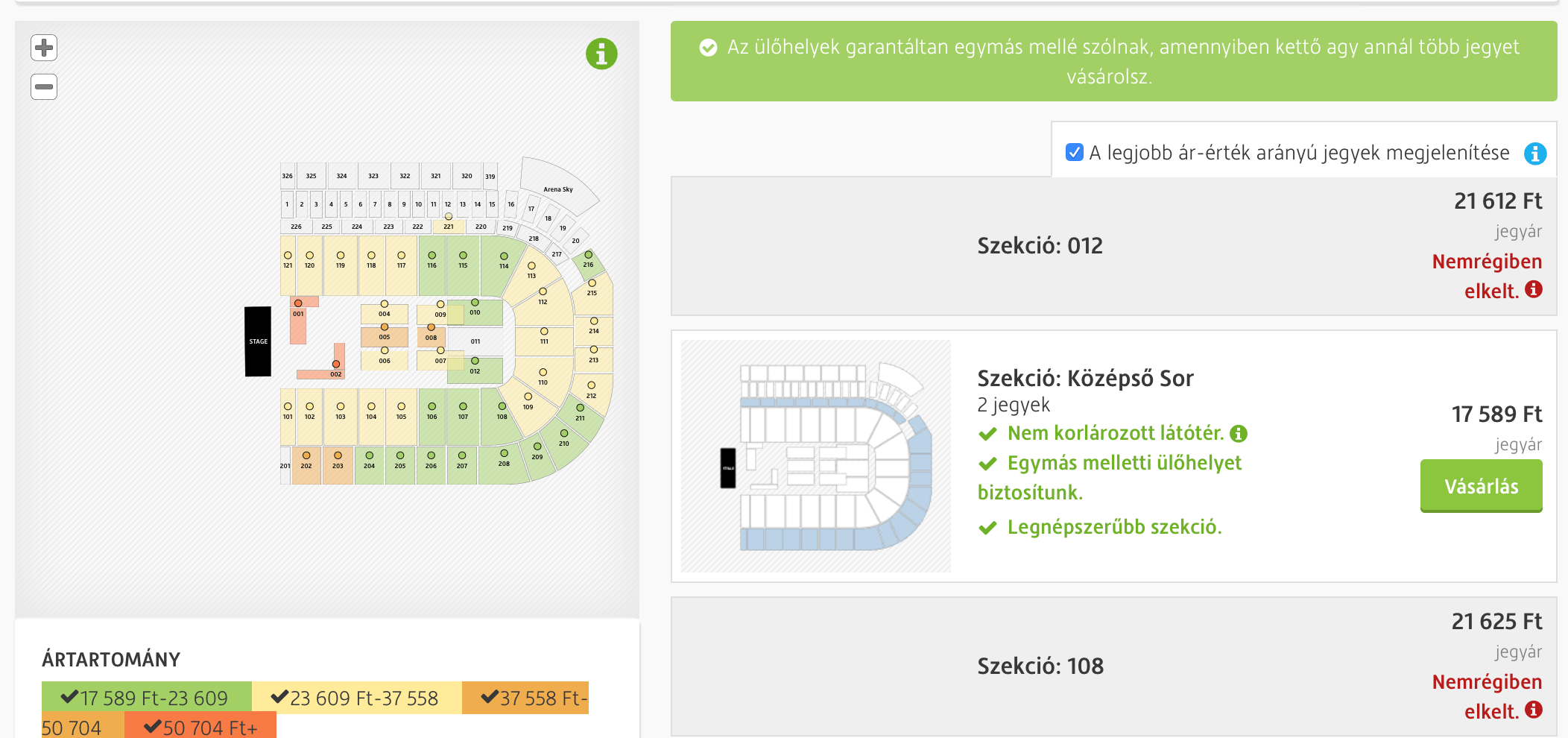

Biztos nem szar a szerver. Arról lehet szó, hogy olcsó trükkökkel paráztatnak! Betöltődtünk és megkérdezik, hogy hány jegyet akarunk. Mondom kettőt. Erre a rendszer bekérdezi, hogy egymás mellett akarunk ülni?

Nem baszki. Az aréna két végébe kérjük a jegyet, mert most örihari van. Szerinted?

Elérkezünk a jegyfoglaló képernyőhöz. Én már úgy szocializálódtam, hogyha bejelölöm a jegyek számát, akkor a végösszeget mutatja a rendszer. Mondom magamban, milyen baráti két főre a 21 625 forintos jegyár középső helyre. Leütöm!

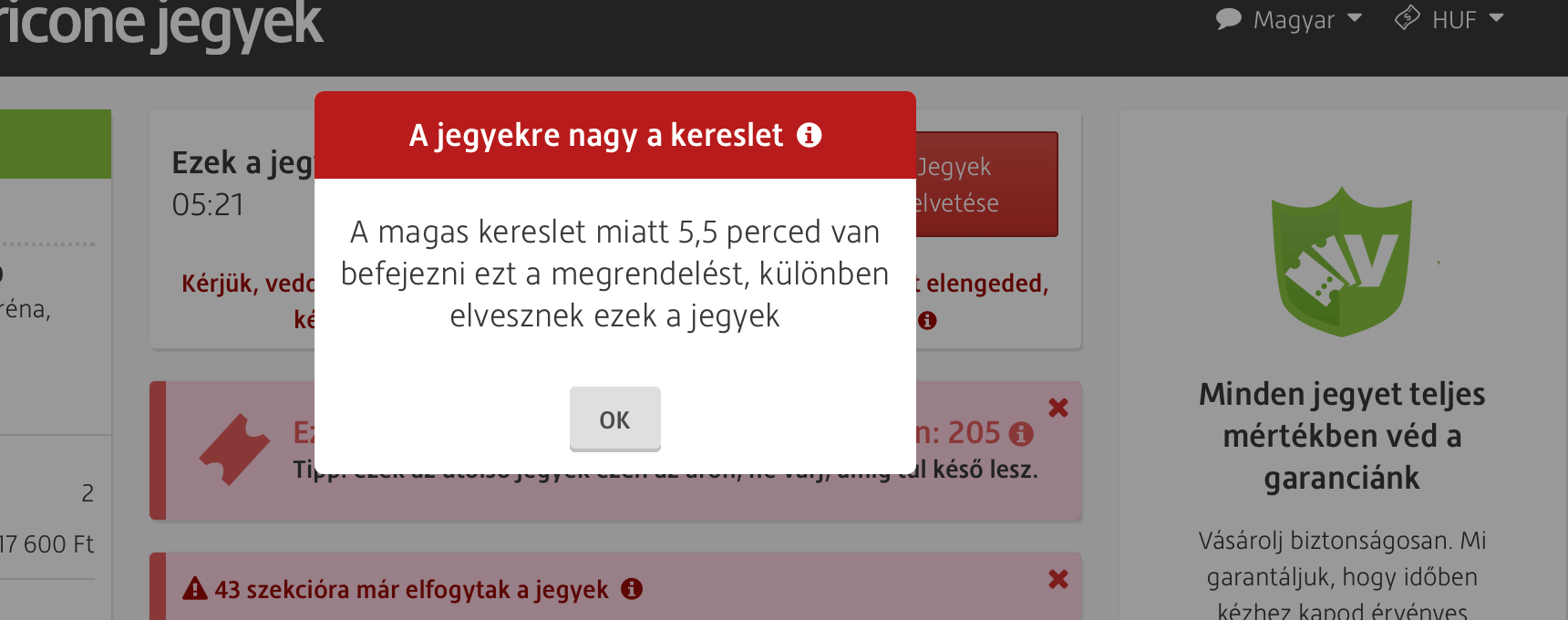

Itt megint kezdődik az idegjáték. Ugyanis megjelenik az e-ticket étvágygerjesztőül, de közben várakoztatnak egy szerény 7-8 percet. Arra hivatkozik a rendszer, hogy nagyon sokan nézik, és csak azután „kapcsol a rendszer”, hogyha más már végzett a vásárlással.

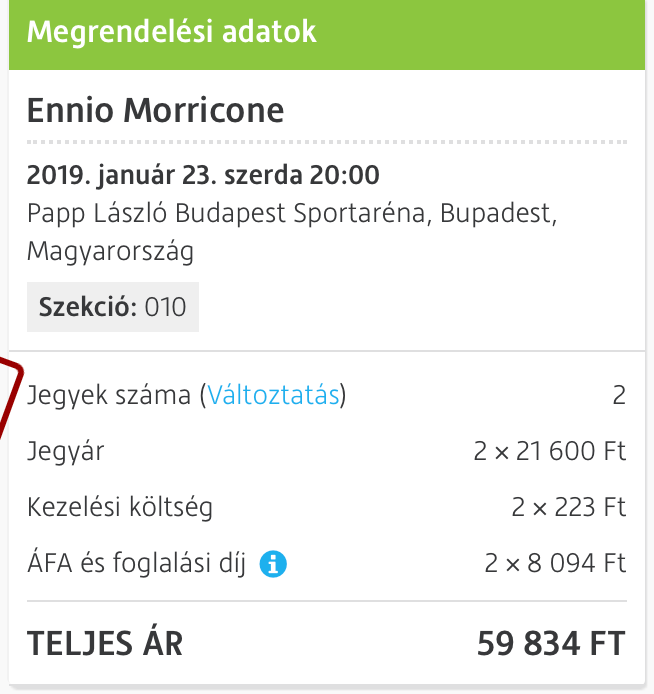

Hát várakozom. Ezután jött a fekete leves, mert a jegyek darabonként értendőek. Tehát 2 x 21 625 forint = 43 250 forint. Hát ez azért már egy erősen elgondolkodtató összeg egy szerény költségvetésű pénzügyi tanácsadónak, miután pár napja szüntette be a kormány a lakástakarékot.

Elhatározom, hogy ez lesz az éves randi + születésnapok + karácsonyi ajándék. Elő a bankkártyával!

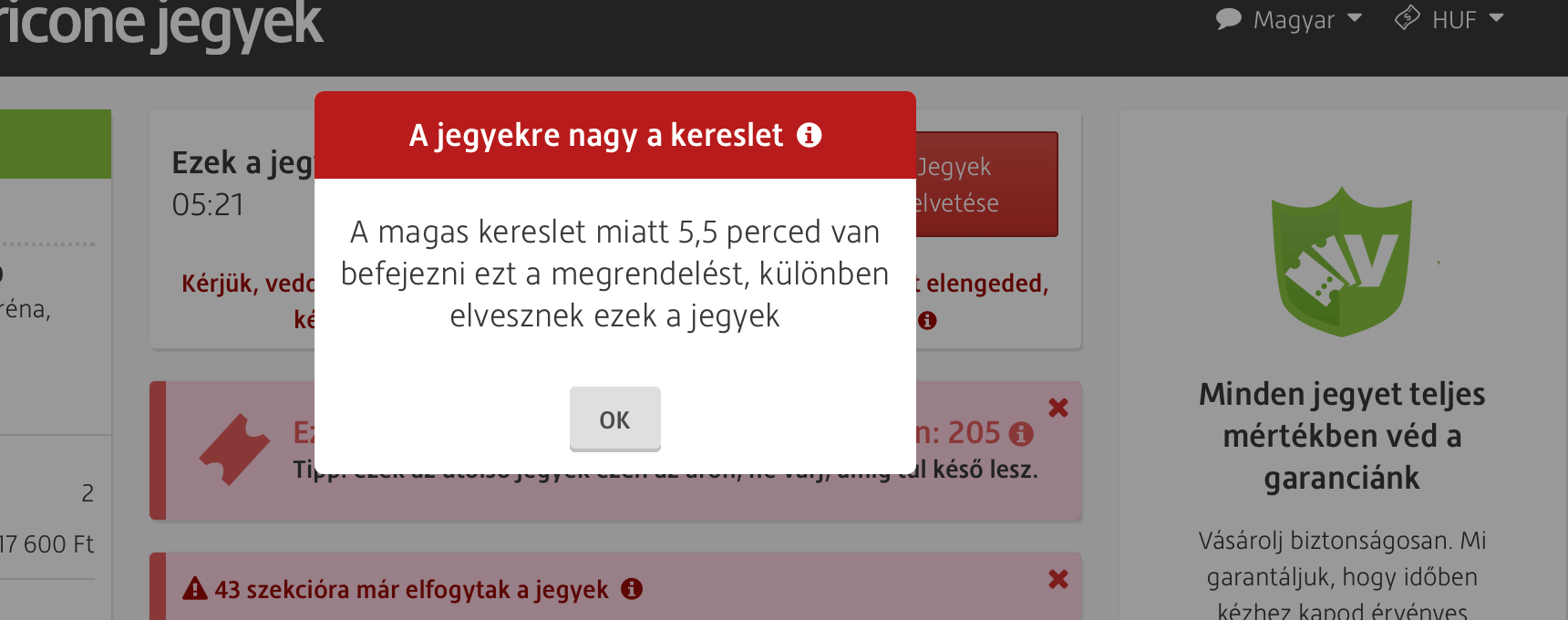

Itt már megint egy új figyelmeztetés fogad: 5,5 percem van. Érdekesség, hogy a cikk miatt mégegyszer végigmentem a folyamaton és mindig 5,5 percet kaptam a magas kereslet miatt. Szóval a magas kereslet nem apad.

Amúgy tényleg komolyan gondolják. A vásárlás során végig ott ketyeg a visszaszámláló még akkor is, amikor a kártyád adatait írnád be. Simán letolnak a pályáról a magas kereslet miatt…

Aztán valami csoda történt…

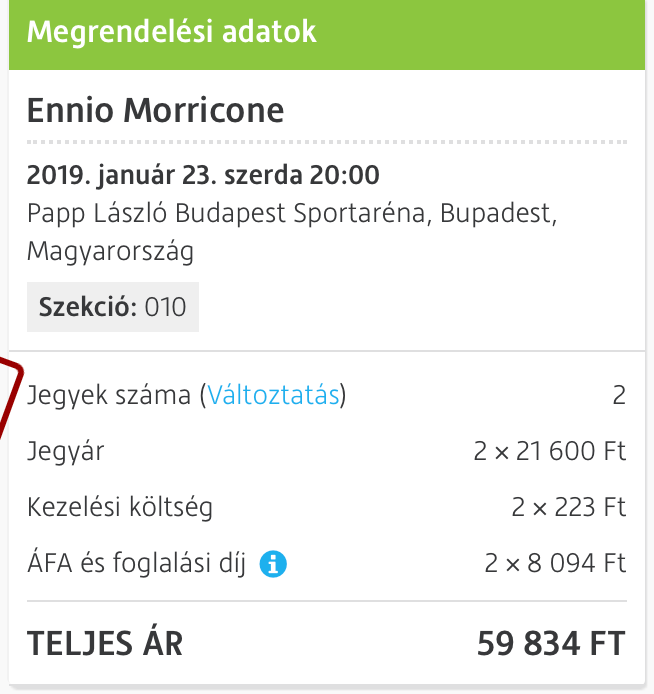

Megadtam az adataim, beírtam az online fizetéshez a kártyám adatait és irány az összegző oldal:

Hogy micsoda? Hogyan lett a 21 625 forintos jegyárból 59 834 forint? Itt kicsit elájultam, pedig számokkal dolgozom. Elfogadom, hogy ez a rendezvény olyan magas szintű, hogy a jegyár magasabb, mintha Justin Biebert hallgatnám a backstage-ből az őrjöngő kislányok mellett, de szólhattak volna a fejlövés előtt.

Az óra ketyeg. Már csak 2:21 percem maradt dönteni. Hívom az asszonyt, hogy most mi legyen. Mert ugye férfiember nem maradhat szégyenbe a felesége előtt, miután beharangozta az év kultúrális csúcspontját.

Megszólal az ördög a jobbomon: Vedd meg, megérdemlitek.

Megszólal a pénzügyi tanácsadó a bal oldalamon: Hülye vagy? Ennyit nektek nem ér!

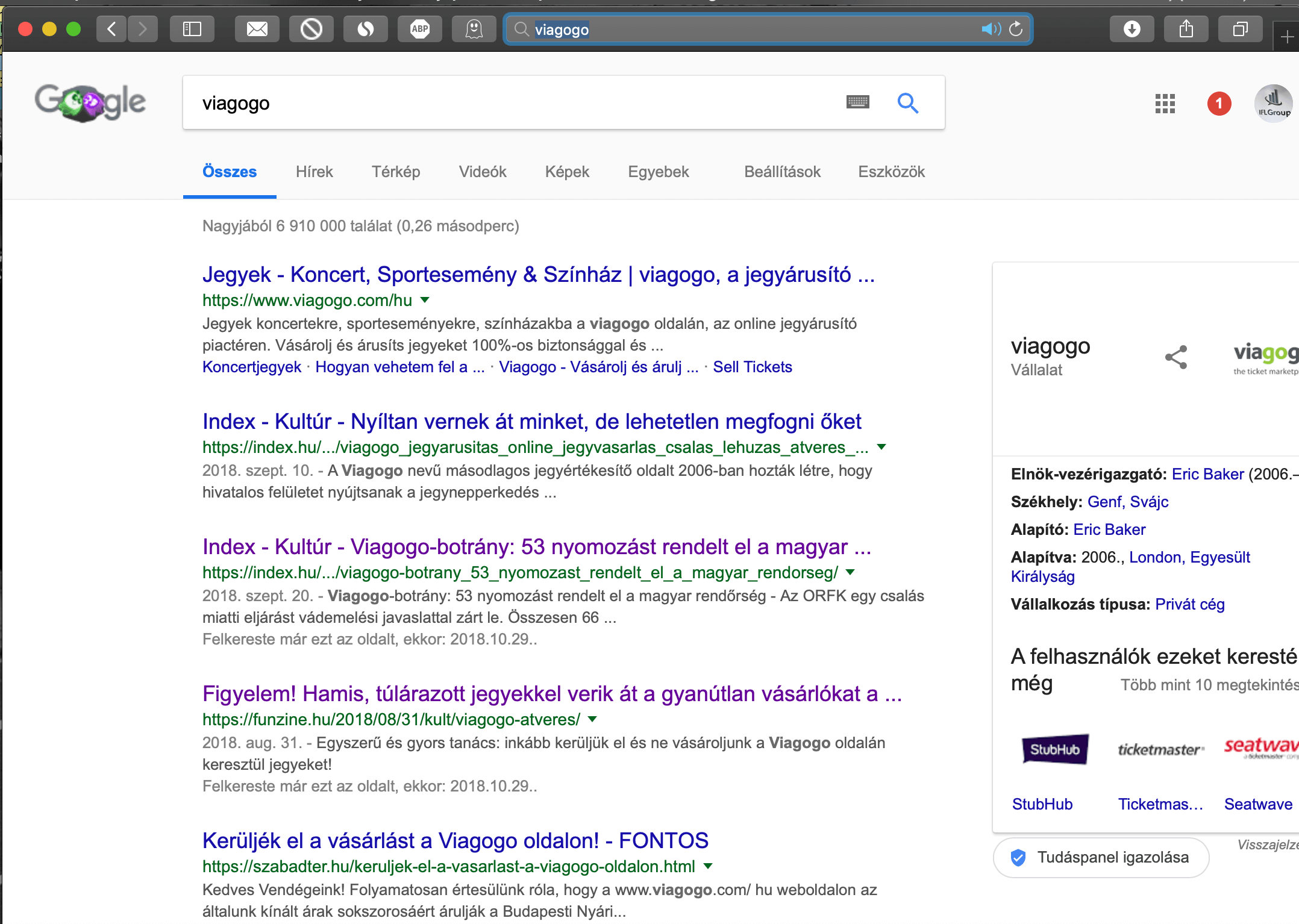

Végül hallgattam a józan eszemre és nyomtam egy sztornót. Elmeséltem a sztorit az egyik legjobb barátomnak, aki egyből rávágta, hogy ugye nem a Viagogo? Mondom: de! Miért?

Usain Boltot megszégyenítő sebességgel húztam fel a Google-be utólagos ellenőrzésre! A keresőszó: Viagogo…

Első oldalon gyakorlatilag szembesülök a realitással:

NE

Átverés

Nehogy

Nyomozás

Botrány

Hangzatos felütések, amik segítenek utólagos megérteni a történteket. A probléma, hogy én megadtam itt a bankkártya adataimat! Nah azonnal hívom a bankot, bár felőlük akár ki is foszthattak volna, ugyanis előbb tudtam meg az automata rendszeren keresztül a teljes hitelkártya kínálatot, mintohgy élő emberrel beszéltem volna egy esetleges visszaélés tényéről…

És akik kitalálták illetve engedélyezték ezeket a szemét menüpontokat, azokat le kéne lőni. Mert mi történik (főleg, amikor idegállapotba kerülsz)?

Válasszon a 6 menüpont közül, majd válasszon az 5 menüpont közül, de előtte hallgassa végig a bank híreit és ajánlatait, majd válasszon megint valami menüpontot.

A 4 körös selejtező után és 15 perc elteltével eljutok végre élő emberhez, aki közli, hogy nem p az illetékes, de kapcsol… Ennyi erővel nem lehetne egy központi diszpécsert alkalmazni, aki körbekapcsol? Szóval nem a bankon múlott, hogy nem fosztottak ki…

Mit lehet tenni?

- Csökkented a vásárlási keretedet

- A lehető leghamarabb kérsz új kártyát (nekem 1 500 forintomba kerül. többre számítottam amúgy…)

Most meg gondolkozom, hogy vegyek-e jegyet a koncerten egy másik oldalon…

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. október 30. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | okt 29, 2018 | Állami támogatás, Cikkek - pénzügyi blog

A fedezet a lakástakarékok beszántásával spórolt pénz?

A sajtóban és a nyilatkozatokban szokás összemosni két állítást és azonos szintre emelni:

- a lakástakarékok évente 72 mrd (ami az NGM tájékoztatása szerint 61,6 mrd) forintba kerülnek az Államnak

- a lakástakarékok állami támogatásának eltörlésén megspórolt pénzt forgatják a CSOK-ba

Ez a két állítás a következő években semmilyen szinten nem kerülhet egymással ok-okozati összefüggésbe!

Gondoljunk bele, hogy a meglévő, azaz 2018.okt.16-ig megkötött lakástakarékpénztári szerződésekre a vállalt futamidő végéig jár az állami támogatás. Tehát amennyibe a szektorba 2017-ben az Állam 61,6 mrd forintot rakott bele, ez a kötelezettsége fennáll a következő években is, amíg nem futnak ki a szerződések.

A világgazdaság számítása szerint 2017-ben kicsivel több, mint 100 000 szerződést kötöttek, átlagosan 17 000 forintos betéti díjjal. Ez azt jelenti, hogy 100 000 x 17 000 x 0,3 = 510 millió forinttal kevesebb kifizetendő állami támogatást spórolhat meg évente a magyar Állam.

2019-ben 510 millió forintot

2020-ban 1 mrd forintot

2021-ben 1,5 mrd forintot spórolhat meg a rendszer ilyen módon.

Az index augusztusi cikkéből kiderült, hogy tavaly 20 mrd forintnyi támogatást vettek igénybe a családok. Az igénylők közel fele a CSOK10+10 támogatást vette igénybe. Ezen összegek mellett egyszerűen eltörpül, amit a rendszer megspórol a következő években a lakástakarékokon!

Cikk ajánló: Mi történt a lakástakarék piacon és innentől kezdve milyen további lehetőségeid maradtak?

A támogatott hitelt bővítették és nem a CSOK-ot

A kormány jelen pillanatban a CSOK-hoz felvehető hitel mértékét és jogosultak körét bővítette. Kizárólag új építésű lakás vásárlása vagy építése esetén!

Már a kétgyermekesek is felvehetik a 2,6M CSOK mellé a 3%-os kamatozású 10M forintos hitelt.

A háromgyerekesek a CSOK 10M mellé 15M forint 3%-os kamatozású hitelt vehetnek fel a CSOK 2019 – től.

A lakástakarék konstrukciók helyett kapunk egy olcsóbb hitelt. Jó lesz nekünk?

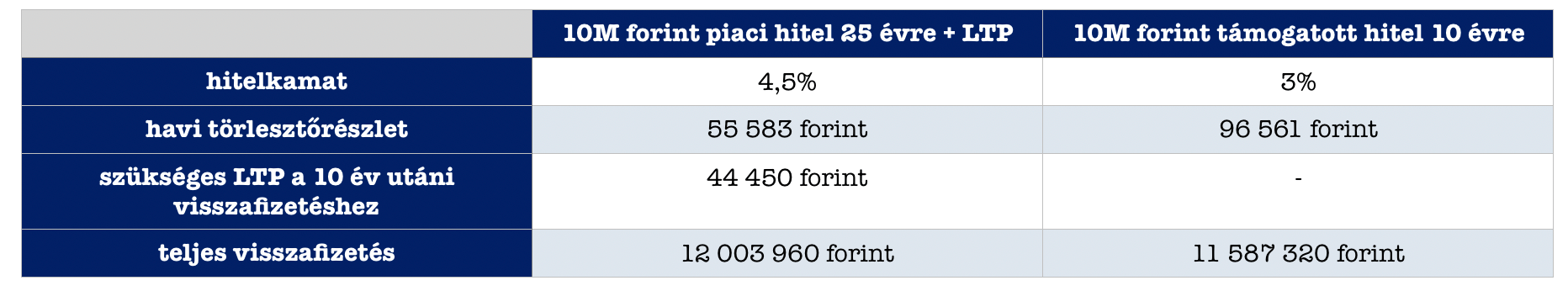

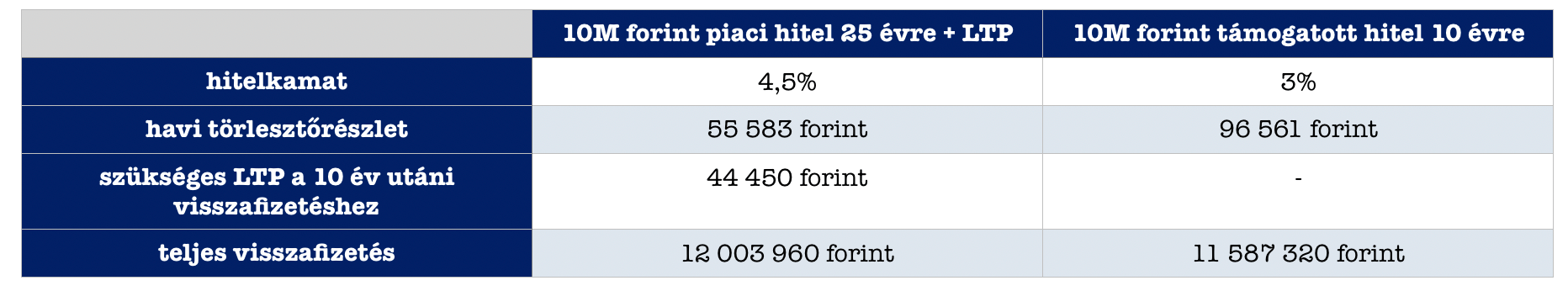

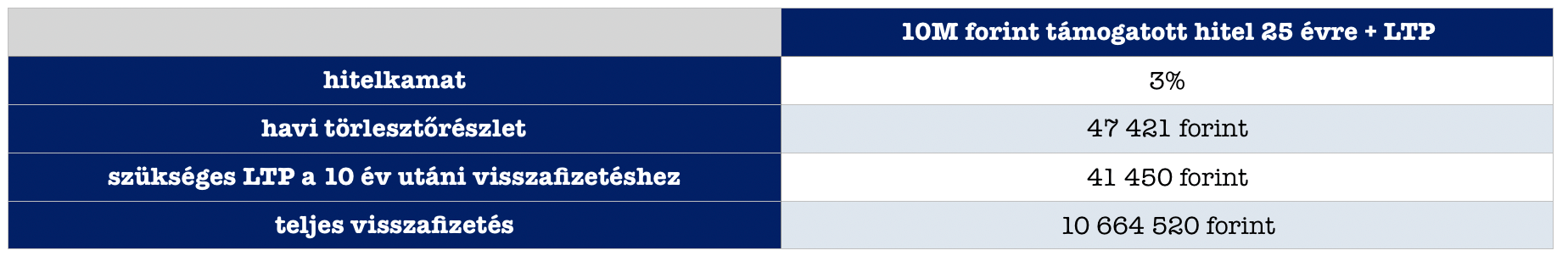

Most azt fogjuk kiszámolni, hogy azok a családok, akiknek hitelre volt szükségük a lakásvásárláshoz/építéshez, melyik verzióval járnak/jártak jobban, ha 10 év alatt szerették volna visszafizetni a 10M forint lakáshitelt?

A kiindulópontunk tulajdonképpen az, hogy a kétgyermekes családok 10 éves időtávon 416 640 forintot „nyertek” azzal, hogy lehetőségük nyílt a 3%-os hitelt felvenni, szemben a 10 évre fixált kamatozású- 25 évre felvett – havi 44 450 forintos betéti díjjal fizetett (3db) lakástakarékkal kombinált hitellel szemben szemben.

amennyiben ugyanez a család kötött volna bármilyen lakáscélra +1 db 10 éves, 20e forintos lakástakarékot, akkor elbukott 720 000 forint állami támogatást. Magyarul 720 000 – 416 640 forint = – 303 360 forinttal lesz kevesebb vagyonuk – ekkora összeget buknak a teljes képet nézve ebben a konkrét élethelyzetben.

Ha nem a lakástakarékból fedezik az új hiteleket, akkor még jobb lett volna.

Amíg egymás mellett élt a lakástakarék és a CSOK 10+10 M kedvezményes hitele, számos család választotta azt a megoldást, hogy a CSOK 10M forint hitelt felveszik 25 évre (maximális futamidő) és mellette kötnek lakástakarékot:

Tehát ezidáig a legjobban az működött, ha a lakástakarékot kombináltuk a támogatott hitellel, amivel közel 1M forintot tudtunk a támogatott hitelhez képest megspórolni. Viszont a jogosultak köre alapvetően korlátozott volt, hiszen kizárólag a 3 vagy több gyermekkel rendelkező / vállaló családok tudták új építésű ingatlanra felhasználni.

A jogosultak körét terjesztette ki a kormányzat.

400 000 forint illetékmentesség a háromgyerekeseknek

A vagyonszerzési illetékről gyakran megfeledkezünk, ugyanakkor rendkívül komoly tétel lehet. Ebben a cikkben részletesen kifejtem egy konkrét példán keresztül, hogy mire jár és mire nem jár a mentesség és kedvezmény.

Ami számunkra lényeges, hogy az illetékmentesség kizárólag a CSOK összegére jár, azaz a vételárból le kell vonnunk a támogatás összegét. A háromgyerekesek esetében a CSOK 10 esetében a 10M forintot teljes mértékben le kell vonunk, így arra nem kell megfizetnünk az illetéket.

Sajnos a kedvezményes hitelre ugyanez a mentesség nem jár, tehát meg kell fizetnünk a 4% vagyonszerzési illetéket, amennyiben valamilyen kedvezményre nem vagyunk jogosultak.

A CSOK 2019 -nél már a kétgyermekesek számára is igénybe vehető 10M forint támogatott hitellel kapcsolatban fontos megjegyeznünk, hogy a 2018.okt.1.-jétől érvénybe lépő új JTM szabályzat teljes mértékben boríthatja a teveinket, ugyanis:

A 25 évig államilag támogatott, max. 3%-os kamatozású hitelek 5 éves kamatperiódussal rendelkeznek, amiről ezt írta nekem az MNB:

A Magyar Nemzeti Bankhoz (MNB) érkezett megkeresésére az alábbiakról tájékoztatjuk.

A jövedelemarányos törlesztőrészlet és a hitelfedezeti arányok szabályozásáról szóló 32/2014. (IX.10.) MNB rendelet az állami kamattámogatással nyújtott hitelek esetében két esetet különböztet meg a jövedelmek terhelhetőségének szempontjából.

Az állami kamattámogatási időszakot nem meghaladó futamidőre nyújtott hitelek esetén a jövedelemarányos törlesztőrészlet mutatót az határozza meg, hogy a kamattámogatási időszakban milyen hosszú a kamatperiódus

Az állami kamattámogatási időszakot meghaladó futamidőre nyújtott hitelek esetén pedig a kamattámogatási időszakot követő időszakban alkalmazott kamatperiódus a mérvadó.

Amennyiben Ön 5 éves kamatperiódussal veszi fel a hitelét, abban az esetben a jövedelemarányos törlesztőrészlet mutató nem haladhatja meg a 35%-ot.

Mivel a CSOK 10M (illetve 2019-től a 15M) forintot szeretnénk felvenni, nincsen választási lehetőségünk. Kötelezően 5 éves kamatperiódussal kell számolnunk, ami azt jelenti, hogy 2019-től 500 000 forintos igazolt nettó jövedelem alatt a szabad jövedelmünk (meglévő hiteltörlesztéseket le kell vonni) 35%-át teheti ki a támogatott és nem támogatott lakáshitel törlesztője!

Nézzünk egy számítást:

Igazolható jövedelmünk 450 000 forint. Jelenleg rendelkezünk 2 diákhitellel (10-10e forintot törlesztünk), és van egy hitelkártyánk 300 000 forintos kerettel, amit nem használunk (a teljes keret 5%-át kell figyelembevenni). A szabad jövedelmünk tehát: 450 000 – 35 000= 415 000 forint, aminek a 35% használható fel, azaz 145 250 forint.

A kétgyermekes családoknak ezidáig piaci hitellel kellett megoldaniuk a helyzetet. Piaci hitel esetén, 10 éves kamatperiódus mellett a jövedelem terhelhetősége 50% (2019-től 500 000 forint igazolhaót jövedelem alatt): 207 500 forint,

Így a maximálisan felvehető hitelösszeg ebben az esetben számukra 20 éves futamidő mellett 31M forint körül alakul mai kamatok mellett. (ha emelkednek a kamatok, akkor csökken a felvehető hitelösszeg).

A CSOK 2019 -től igényelhető 10M forintos kedvezményes hitel esetén viszont a felvehető hitelösszeg 10M támogatott hitel + 15M forint piaci hitel. Tehát ezzel a kedvezménnyel valójában ellensúlyozta a kormány a JTM szigorítás okozta hitelezhetőség-romlást, másrészt „rákényszerít”, hogy a támogatott igénylése esetén magasabb önerőt mozgosítsanak a családok.

Az új lakások ÁFA-ja 22%-kal emelkedik, ami nem jelent feltétlenül 22%-os áremelkedést

Annyira bennem van egy beszélgetés két évvel ezelőttről, amikor egy építési vállalkozó kérte a segítségemet a CSOK-kal és az ÁFA-val kapcsolatban. Amikor rákérdeztem, hogy hogyan oldják meg a 27%-os ÁFA-val megvásárolt alapanyagok 5%-os továbbadását, vállat vont és azt mondta:

Sehogy. Egyszerűen megemeljük a nettó értéket, beépítjük az árba. Ez még jobb is, hiszen akkor nem kell várnunk a pénzünkre.

Igaza lett, ugyanis az építőipar újraárazta magát és beépítette a nettó árba az ÁFA különbözetét (+ a CSOK támogatás egy igen jelentős részét is). Egyre jobban körvonalazódik bennem a felismerés, hogy az ÁFA megemelése nem fogja feltétlenül drasztikusan megemelni az árakat.

Sokkal inkább látom reálisnak a nettó árak csökkenését, az ÁFA emelkedését és egy minimális 5-10%-os nettó áremelést, amit majd az ÁFA emelkedésével fognak indokolni a vállalkozók.

A kivitelező rémálma a két gyermekeseknek „odaadott” 10M támogatott hitel

Ugyanis a JTM szabályok miatt egyszerűen a családok hitelezhetősége romlik, mivel a támogatott hitel miatt 35/45%-os jövedelem finanszírozhatóság mellett kevesebb hitelt kaphatnak, mint például 2018-ban.

Persze a kérdés a volumen. Nem szabad elfelejteni, hogy a keresleti piac és a lakosság lakáscélú megtakarítása az elmúlt években drasztikusan csökkent. Akik lakást akartak venni, azok nagy része (a tömeg) már lépett valamerre. A CSOK 10+10 esetében fontos tényező a 10M forintos támogatás, ami az önerő része.

A kétgyermekeseknél a 10M helyett marad a 2,6M önerő, ami már elgondolkodtathat minden családot, hogy érdemes e nekik feltétlenül új építésű lakásba költözni? Ha igen, akkor honnan szerzik meg a szükséges önerőt?

Az IFL véleménye

Teljes mértékben szubjektív vélemény következik:

Szerintem hibás okfejtés részünkről és hibás magyarázat a kormányzat részéről összemosni a lakástakarékok támogatásának a megszüntetését és a CSOK 2019 -ben tapasztalható támogatott hitelekre jogosultak körének a bővülését.

Egyszerűen a két piac volumenében olyan szignifikáns eltérés tapasztalható, ami miatt ez az állítás nem állja meg a helyét. Maga a kétgyermekesekre kibővített 10M forintos támogatott hitel és a háromgyerekeseknek felemelt 15M forintos hitelkeret rétegintézkedés.

Lesz egy réteg Magyarországon, akiknek pont jól jön ez az intézkedés és valódi segítséget jelent a számukra. Míg a lakástakarék szegénynek- gazdagnak, fiatalnak-öregnek egyaránt legit segítséget jelenthetett a lakáscéljával (nem csak vásárlás, hanem felújítás, korszerűsítés) kapcsolatban!

Azt pedig jól tudjuk, hogy egy réteget specifikusan támogatni mindig sokkal olcsóbb, mint mindenkinek adni.

A lakástakarékokat nagyon sajnálom, mivel a magyar öngondoskodás intézménye ellen vétettek a döntéshozók. Ráadásul a jövőben egy komolyabb problémát vettek a nyaukukba azáltal, hogy az elöregedő lakásstruktúrát nem lesz miből korszerűsíteni, hiszen az emberek nem lesznek motiváltak az öngondoskodásban.

A CSOK támogatott hitel jogosultak kibővítésése pedig egy jó intézkedés szerintem, ugyanis úgy szorítja vissza a kormányzat a túlzott eladósodást, hogy közben potens segítséget nyújt azoknak, akik a megcélzott réteghez tartoznak.

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. október 29. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | okt 26, 2018 | Cikkek - pénzügyi blog

Lakásvásárlás előtt nem árt lelkileg felkészülni a vagyonszerzési illetékre! Engem is érdekelt, hogy egy új építésű lakás vásárlása és egy tároló vásárlása esetén milyen illeték kell vagy nem kell megfizetni? Nézzünk egy konkrét példát a vagyonszerzési illeték 2018 esetében.

Milyen kedvezmény jár?

Konkrét példa: 35 éven aluli házaspár megvásárol vállalkozótól egy új építésű lakást (37,3M forint) CSOK 10+10 segítségével, mint első lakástulajdon.

Ebben a cikkben egy konkrét példát nézünk meg, ugyanakkor bármilyen kérdés esetén hívd a 1819 (6-os mellék) -et, ahol a NAV információs szolgálata élőben, ügyintéző segítségével válaszolni fog.

Első körben arra gyanakodtam, hogy igénybe lehet venni a 35 éven aluliak első lakásvásárlása esetén megkapható teljes vagyonszerzési illetékkedvezmény 15M forintig.

Ez azonban nem lehetséges, ugyanis a törvény azt mondja ki, hogy ez a kedvezmény kizárólag akkor adható, ha a vételár 15M forint alatt van. Tehát ezzel a kedvezménnyel nem tudunk élni olyan módon, hogy a drágább ingatlanból legalább erre a részre megkapjuk a kedvezményt.

Akkor milyen kedvezményt kaphatunk?

A CSOK 10M forint támogatás összegét le kell vonni a vételárból. A példánkban tehát 37,3-10= 27,3M forint értékhatár lesz a mérvadó, mivel a CSOK 10M forintra jár az illetékmentesség.

Amennyiben vállalkozótól vásárolunk új építésű ingatlant, aminek az értéke 30M forint alatt van (nekünk a CSOK 10M forint vagyonszerzési illetékmentessége miatt 27,3M a beszámítandó vételár), akkor élhetünk a 15M forintig kapható teljes illetékmentességgel és kizárólag a 27,3-15= 12,3M forintra kell megfizetnünk a 4%-os vagyonszerzési illetéket.

Számítanak a tulajdoni hányadok?

Számítanak és mégsem. Ugyanis a CSOK miatti 50-50%-os tulajdoni hányad esetében a 27,3M forintot osztanunk kell 2-vel, ugyanakkor a törvény kimondja, hogy a 15M forintos kedvezményes határt is osztanunk kell 2-vel. Tehát ugyanott vagyunk.

A CSOK 10+10 (hamarosan CSOk 10+15) kedvezményes hitelét illetékmentesség illeti?

Sajnos nem, a hitelrészre nem jár a CSOK vagyonszerzési illetékmentessége.

Akkor mennyit kell fizetnünk ebben a példában?

Az alaphelyzet a 37,3M forint 4%-a = 1 492 000 forint.

Ebből lejön egyrészt a CSOK 10M forint, másrészt 15M forintig illetékkedvezményt kapunk.

12,3M -nak a 4% = 492 000 forintot kell fizetni az illetékre, tehát kereken 1M forinttal fogunk kevesebbet fizetni.

Ilyen értelemben kulcsfontosságú volt a CSOK 10M forint, hiszen kizárólag ennek köszönhető, hogy a vásárlás értéke becsúszott 30M forint alá, amikor már jár a kedvezmény.

Vettünk a példában egy tárolót is 870 000 forintért

Sajnos a tárolóra is meg kell fizetni a 4%-os vagyonszerzési illetéket, azaz 34 800 forintot. Ebben az esetben nem jár semmilyen kedvezmény, mivel nem lakóingatlanról van szó.

Másrészről a tároló megvásárlása semmilyen szinten nem befolyásolja a NAV tájékoztatása szerint a lakóingatlanra megszerezhető kedvezményeket, így nem kell attól félni, hogyha a tároló tulajdonjoga hamarabb a nevünkre kerül, akkor bukhatjuk a kedvezményeket.

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. október 26. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | okt 24, 2018 | Cikkek - pénzügyi blog, Gyerekmegtakarítás, Hitel, info, megtakarítás, Nyugdíj, tippek&trükkök

A gazdagság elég relatív, hiszen megkülönböztetünk lelki és anyagi gazdagságot. A gazdagság az én olvasatomban egy egyéni mérföldkő, amit ha elér valaki, akkor onnantól kezdve számít szigorúan saját magához mérten gazdagnak! Olvasd el figyelmesen a cikket és mutasd meg mindenkinek, ugyanis most megismered a titkokat! Mert a gazdagság nem egy jó ötlettel vagy egy jó befektetéssel kezdődik!

Komplex pénzügyi stratégiában gondolkodjunk!

Az emberek általában célorientáltak. Mindig a következő célt akarják megoldani és közben elfelejtik, hogy az élet komplexebb, sok tényezős. A házat sem úgy építjük, hogy külön kezeljük a falakat, a födémeket, a tetőt. Egy komplex terv szerint haladunk lépésről lépésre. Az életed a házad…

A célorientált megvalósítással a legnagyobb probléma, hogy minden erődet és figyelmedet egy adott dologra, egy vágyra kontentrálod, amit ha elérsz, akkor mindent a nulláról kezdesz újra.

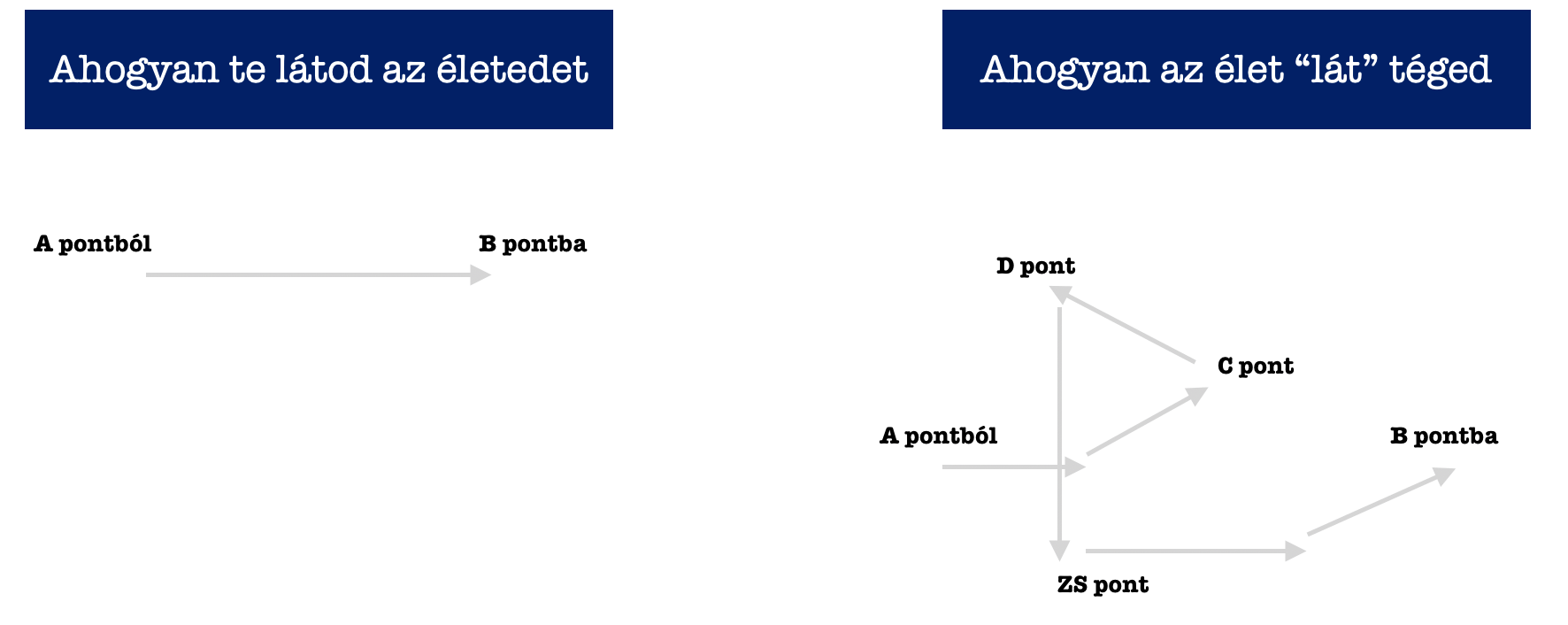

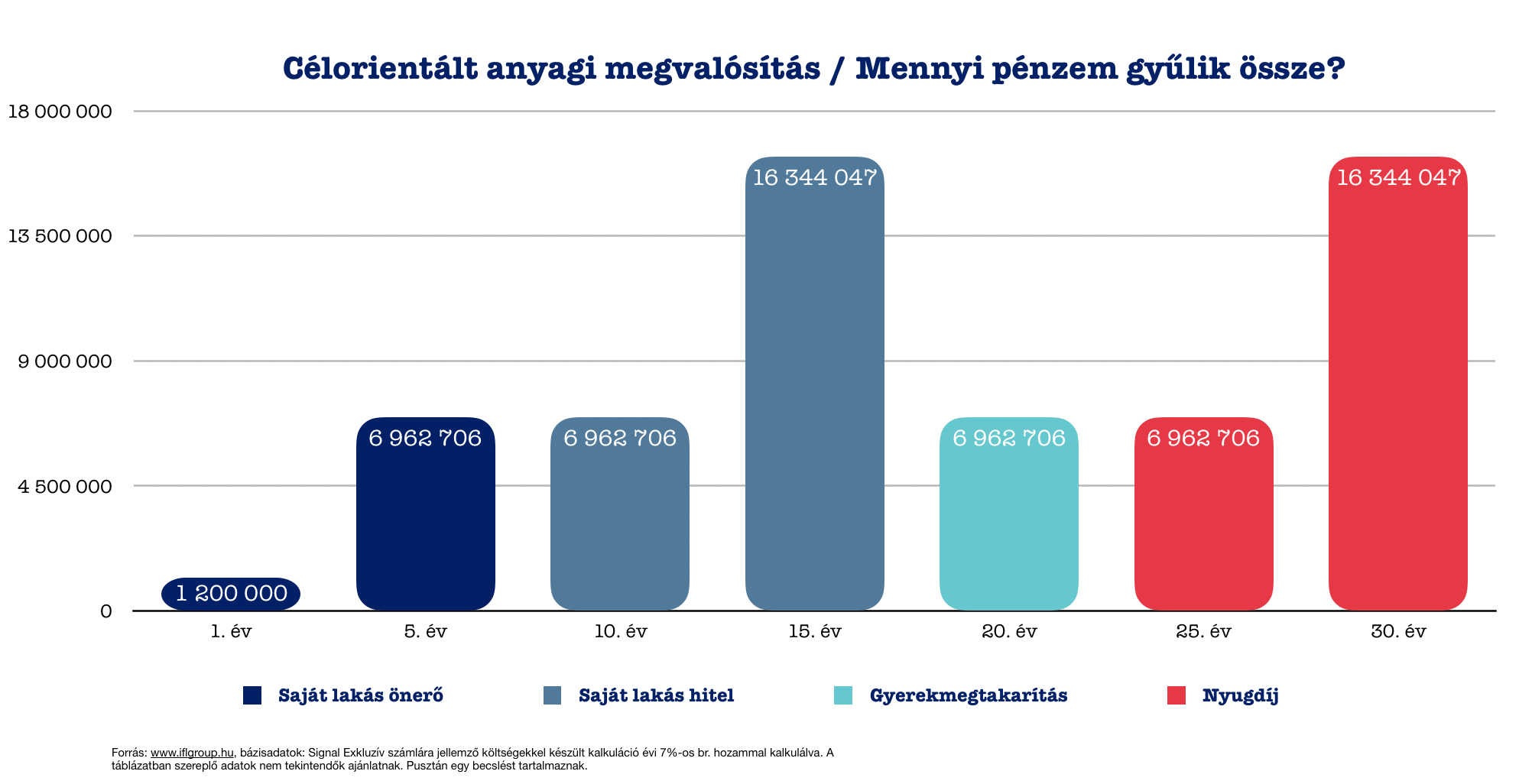

Ha az anyagi képességed az, hogy havonta 100 000 forintot tudsz félretenni, viszont célorientált vagy és a céljaid a saját lakás – aztán gyerek – aztán nyugdíj célok körül összpontosulnak, akkor a lehetőségeidet korlátozod be:

A céljaink megvalósítása mindig folytatólagos – a pénznek nincsen ideje dolgozni

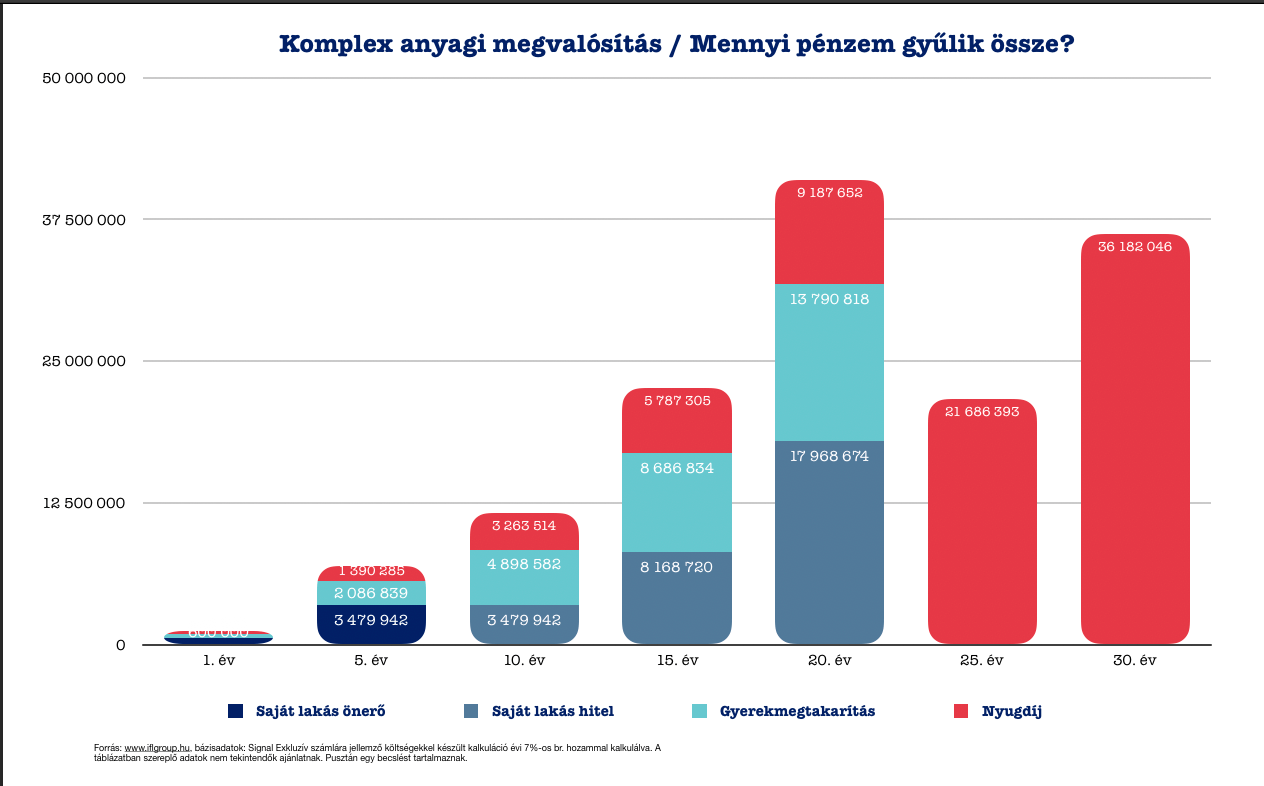

A cikkben törekszem végig ugyanazokkal a költségekkel és hozamokkal számolni az összehasonlíthatóság miatt. A diagrammból láthatjuk, hogy

- lakásunk önerejére összegyűlhet 6 962 706 forint 5 év alatt

- lakáshitelünk végtörlesztéséhez 16 344 047 forint 10 év alatt

- a gyerekünk életkezdéséhez 6 962 706 forint 5 év alatt

- a nyugdíjas éveinkre 16 344 047 forint 10 év alatt

Kérdés az, hogy például nyugdíjas éveinkre elegendő 16 344 047 forint? A KSH adatai alapján Magyarországon a férfiak és a nők átlagosan 16,5 évet töltenek nyugdíjban, ha elérték a nyugdíjkorhatárt. 16 344 047 / 16,5= 990 548 forint évente, ami havi 82 545 forintnak felel meg mai nominális értéken. Vásárlóerőt tekintve ez az összeg sokkal kevesebbet érhet majd, hiszen az infláció miatt romlik a pénzünk.

Vagy a hozamokból szeretnénk megélni? Tételezzük fel, hogy ebből az összegből képesek vagyunk évi 10%-os nettó hozamot elérni minden évben. Ez évente 1 634 404 forintnak felel meg, ami havi 136 200 forint mai nominálértéken, ami nyugdíjas éveinkre lényegesen kevesebbet fog érni.

A megoldás a komplex pénzügyi stratégia, ami az egész életünket átszövi!

Feltetted magadnak a kérdést, hogy mi lenne, ha az életed minden pontján rendelkeznél egy teljes megvalósítási tervvel, ami átszövi a teljes életedet? Itt persze nem szabad jóslásokba bocsájtkozni. Egyszerűen jelöljük ki a sarokpontjait az életednek, mint például a lakás-lakáshitel-gyerek-nyugdíj.

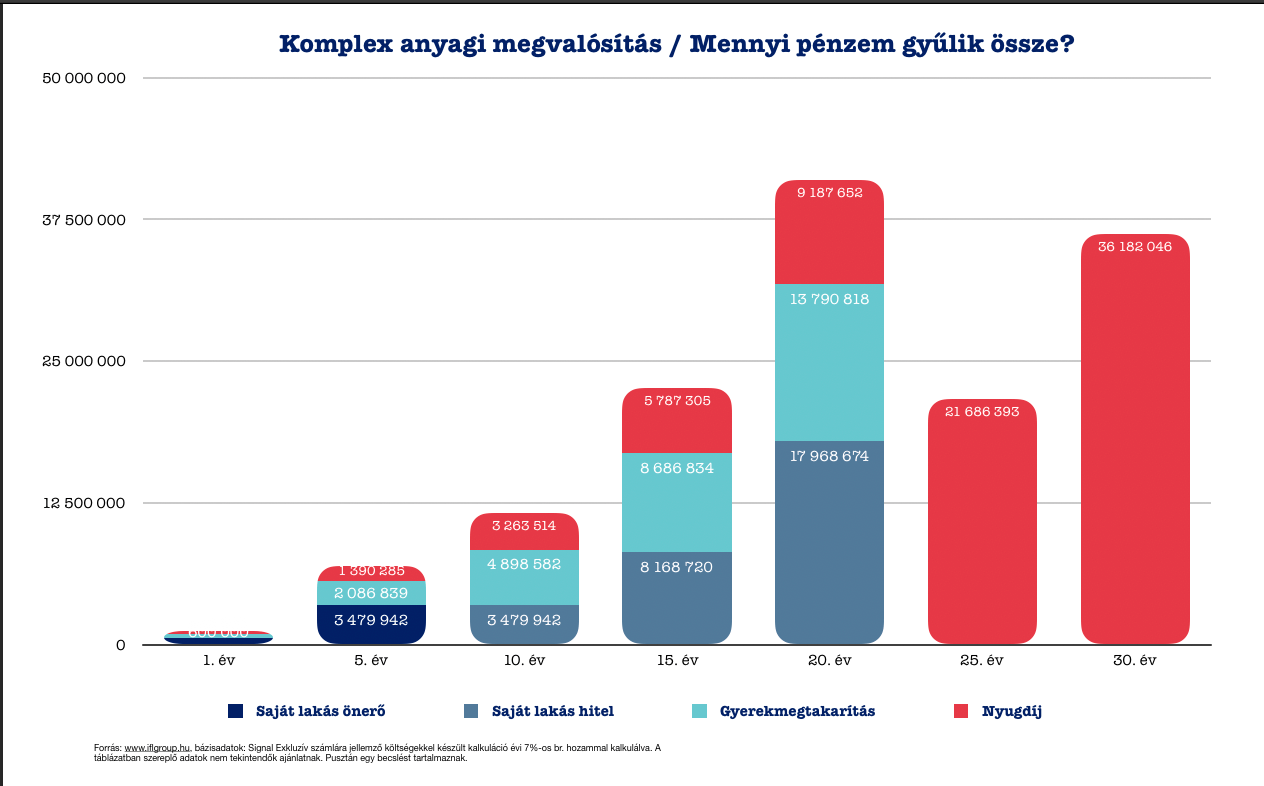

Nézzük meg, hogyan alakulnának a számaid, ha betartanád a az 50-30-20-as szabályt és ezt alkalmaznád a példában szereplő havi 100 000 forint elosztásánál is?

- Lakás-lakáshitelre 50%

- Gyerekcélra 30%

- Nyugdíjra 20%

Mi történt?

A kapott számokat kezeljük fenntartással és inkább egy példaként tekintsük rájuk. Ennek az oka, hogy ez egy számítási modell, ami minden költséget figyelembe vesz, br. 7%-os éves hozammal számol. Viszont nem tudja figyelembe venni a világgazdaság alakulását. A két diagramm számai viszont már összehasonlíthatóak éppen amiatt, hogy ugyanazon szabályrendszer alapján „készültek”.

Azáltal, hogy a rendelkezésünkre álló 100 000 forintot egyfajta komplex életstratégia mentén osztottuk el, a különböző célokra sokkal több pénzt tudtunk összegyűjteni a pénz+idő=több pénz alapvető szabály miatt.

Megállapítások:

- kevesebb önerő gyűlt össze a lakásunkra, ami miatt kisebb lakásba „kell” költöznünk. Ez azt is jelenti, hogy a lehetőségeinkhez mérten valóban megfelelő lakásba mentünk túlköltekezés helyett

- a lakáshitelünket nem 10, hanem 15 év alatt fizettük vissza

- a gyerekünknek nem 5 évig, hanem 20 évig tudtunk félretenni. Így 98%-kal több pénzt adtunk oda.

- a nyugdíjas éveinkre 121%-kal több pénzt gyűjtöttünk össze. Ennek oka, hogy az utolsó 10 évre „kifutott a többi célunk”, így onnantól már havi 100 000 forinttal tudtunk összpontosítani életünk utolsó, „nagy céljára”, míg az ezt megelőző 20 évben havi 20 000 forintokat tettünk félre.

Tényleg a hitel visszafizetése a legjobb befektetés?

Az előző fejezetben a rendelkezésre álló, szabad jövedelmünket osztottuk el komplex stratégiai szemléletben. De hogyan kezeljük, a már meglévő hiteleinket? Elterjett néphiedelem, hogy a hitelt azonnal vissza kell fizetni. Ezzel azonban nem értek teljesen egyet!

A diákhitel visszafizetése a legjobb befektetés

Mégis kezdjük a legrosszabb hitellel, amit el tudok kézpelni. Ez pedig a diákhitel, amit pénzügyileg fegyelmezetlen fiatalokkal vetetnek fel mindenféle bírálat vagy különösebb figyelmeztetés nélkül.

A diákhitel kamatos kamattal gyarapodik, ami azt jelenti, hogy az aktuális éves kamattal növelik minden évben a tőketartozásodat! Példa évi 3%-os kamatra, 3M forintos kezdő tőketartozásra:

- év 3M forint

- év 3 090 000 forint

- év 3 182 700 forint

- év 3 278 181 forint

- év 3 376 526 forint

Figyelem: 5 év alatt a tőketartozásod 12,5%-kal növekedett, ha nem fizettél vissza semmit!

Márpedig teljesen reális pálya, hiszen a diákhitel az iskolás éveinkben is kamatozik. Tehát te felveszed, a suli miatt még nem törlesztesz és mire elkezdenél dolgozni, addigra már sokkal több a tartozásod, mint amennyit felvettél.

Így ebben az esetben ténylegesen jó megoldás azonnal letudni a hitelünket, mielőtt elviselhetetlen mértékűvé dagad!

Kedvezmény: Nőknek bevezették, hogy 1 gyereknél nem kamatozik a diákhitel, 2 gyereknél a felét, míg 3 gyerek felett a teljes tartozást elengedik

Fogyasztás alapú hitelek

Ide sorolom a személyi kölcsönöket, áruhiteleket és folyószámla hitelkereteket, hitelkártyákat. Itt mindig minden a túlfogyasztásról szól, azaz a többletköltésről. Persze vannak rendkívüli helyzetek, amikor jól jön az „extra pénz”.

Jellemzőjük, hogy viszonylag rövidtávra kapjuk a hitelt 10-20% közötti kamatra. Ezeknél a hiteleknél inkább az életmód diktálta alapszabályokra kell figyelnünk, amit ha betartunk, akkor nem fogunk eladósodni!

Életmód alapú pénzügyi szabályok:

- a folyószámla hitelkereted nem lehet több, mint a havi rendszeres bevételed 30%-a. Hiszen csak így tudod minden hónapban kényelmesen visszafizetni a tartozást.

- a hitelkártya keretére ugyanez a szabály igaz.

- a hitelkártya esetében minden felhasznált összeget 30 napon belül 100%-ban vissza kell tennünk, így kamatmentesen használtuk a bank pénzét és újra kamatmentesen felhasználhatjuk.

- áruhitellel kizárólag szükségletet és nem vágyat elégítünk ki! Szükséglet egy háztartási nagygép lehet. A vágy, amit viszont nem áruhitellel valósítunk meg, tipikusan a szórakoztatótechnikai elemek, mint egy nagyobb tv!

Jelzáloghiteltől akkor most szabaduljak vagy ne?

Erről megoszlanak a vélemények és órákig lehetne a pro- kontra érveket felhozni. Én abból indulok ki, hogy nem rendelkezel korlátlan mennyiségű szabadon felhasználható tőkével. Így pedig a hiteltől való mihamarabbi szabadulás azt jelenti, hogy egy másik célod feláldozásával fizeted meg az árát!

Lehet, hogy a hiteltől való szabadulással spórolsz a hitelkamaton, de kiszámoltad már, hogy egy másik célod beáldozásával mennyit veszíthetsz? Érdemes visszamenni a két diagrammhoz, ahol láthatod a valódi különbséget!

Szeretem megnyugtatásul felhozni a pénz időértékét és romlását, amit a javunkra fordíthatunk! Gondolj bele, hogy idővel nem csak a te 100 forintod romlik, hanem a bank 100 forintja is. Mivel a lakáshitelek ma már (reményeim szerint) minimum 10 évre fixált kamatozású forinthitelek, így a tőketartozásod fix (és nem emelkedő).

Ez mit jelent?

Ez azt jelenti, hogy ma tartozol 15M forinttal, akkor 10 év múlva is 15M forinttal (mínusz, amit már megfizettél tőketartozás) fogsz tartozni! Ez mit jelent 2%-os éves inflációval számolva?

12 305 224 forint.

A ma felvett 15M forintod 10 év múlva „esedékes” valódi értéke 2%-os infláció esetén. Magyarul te 2,7M forintot nyertél a jövőértéket figyelembe véve az ügyleten, ha nem holnap fizetted vissza a hitelt.

Persze ez egy egzakt szám, hiszen a nyereségedhez szükséges, hogy a fizetésed is emelkedjen évi 2%-ot legalább. Akkor van probléma, ha a következő 10 évben nem emelkedik a fizetésed, viszont a tartozásod névértéke ugyanaz mar (mínusz megfizetett tőketartozás).

De a fizetésed emelkedik!

Joggal bízhatsz abban, hogy a fizetésed (akár munkahelyváltással) emelkedni fog. Rendkívül fontos a folyamatos továbbképzés és a tudásod naprakészen tartása. Ha értékes tudsz maradni a munkaerőpiac számára, akkor nem kell ettől félned alapvetően.

Mennyit kerestél 10 éve? És mennyit keresel ma? Ez több vagy kevesebb névértéken? Ne feledd! A hiteled tőketartozását névértéken számítják és nem ahhoz viszonyítják, hogy ma mennyivel drágább az élet!

Bízhatsz az ingatlanod értéknövekedésében is

Ha tovább gondoljuk az ingatlanvásárlással és jelzáloghitellel kapcsolatos ügyeidet, akkor érdemes elgondolkodni az ingatlanárak természetes emelkedésén, amit többek között az infláció, a jövedelmek emelkedése és egyéb olyan tényezők befolyásolnak, amiket te is átélsz.

Pénzt csak pénzből lehet csinálni – A legnagyobb veszteségünk könnyen a legokosabbnak gondolt pénzügyi döntésünk lehet. Ha minél hamarabb visszafizetjük a hitelünket, akkor a későbbi céljaink mellett egyáltalán nem marad pénzünk egy másik lakás befektetési céllal való megvételére sem.

Az elmúlt 10 évben több olyan ügyféllel találkoztam, akik belátták, hogy az a lakás, amiben élnek, semmilyen pénzt nem termel számukra. Ez a holttőke. Pénzt lakásból csak egy másik megvételével lesznek képesek szerezni.

Mert egy másik lakásmegvétele esetén két bevételi forrásra számíthatunk:

- albérleti díj

- értéknövekedés különbözete

Tedd fel magadnak a kérdést, hogy melyik a jobb? Kifizetni a hiteledet mindenáron, aminek a kamata évi 4-5-6%, vagy pedig átrendezni a tőkédet és megpróbálni még egy lakást venni, amiből szintén tudsz évi 5-6-10%-os nyereséget realizálni + árfolyamnyereség, ha emelkednek az árak!

A kockázatokat is mérlegeld egy ilyen döntésnél, minthogy nem tudod kiadni a lakást, sokat kell rákölteni vagy túl magas az adó. Azért nem választja mindenki ezt a megoldást, mert nem mindenki lenne képes több nyereséget elérni, mint amennyit elbukik a meglévő lakáshitelen!

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. október 21. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | okt 21, 2018 | Állami támogatás, Cikkek - pénzügyi blog, megtakarítás

„A 2018.10.17-án életbe lépett lakástakarékokat érintő törvénymódosítás következtében a továbbiakban az IFL Group nem tud lakástakarék érdeklődést befogadni.” -feszít a mi oldalunkon is a kiírás! Egy korszak zárult le gyorsabban, minthogy kimondhattuk volna: „lakástakarékpénztár”. Mi történt? Miért történt? A lakástakarékok hogyan fognak reagálni? És egyáltalán, nekünk ügyfeleknek milyen lehetőségeink maradtak? A cikkben sablonmentesen veszünk végig mindent!

Miért szűntették meg a lakástakarékot?

Kibogozva a hivatalos kormányzati kommunikációból az érdemi részt, hamar rájöhetünk, hogy a legfontosabb indok a forrásmegosztás lehetett. Közel évi 70 mrd forintot fizetett ki a Magyar Állam a lakástakarékok támogatására, ami valahonnan hiányzott nekik. Például a jelenértékkel bíró építőipari támogatásokból (NOK, CSOK). Ha igaz, amit a kormányinfón elmondtak, akkor ezt az összeget az Állam a továbbiakban a CSOK bővítésére fogja fordítani.

Mindig elmondom, hogy az Államnak nem érdeke téged pénzzel támogatni. Az Állam érdeke, hogy ösztönözze a lakosságait a nemzetgazdasági célok élérése okán. Jelenleg ez a nemzetgazdasági cél az új építésű ingatlanpiac erőteljes bővülése. Már korábban elhangzott, hogy a lakosság még mindig túl sok készpénzállományon csücsül és ezt valahogyan „integrálni kell az „ÁFA vérkeringésébe„.

A lakástakarék kifejezetten rossz nemzetstratégiai eszköz, ha a cél a jelenleg futó építkezések számának a növelése. A lakástakarék tervezhetősége okán közép és hosszútávon jelent építőipari mozgósítást! Ezt nem akarta megvárni a továbbiakban a Kormány

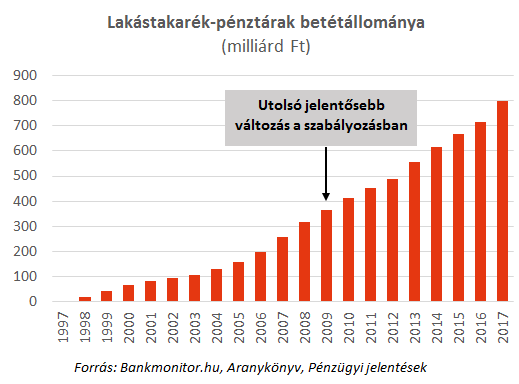

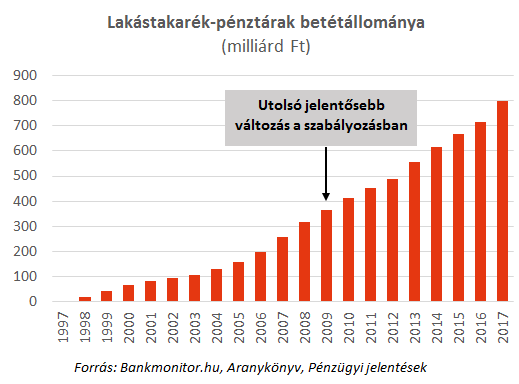

Túl nagyra nőttek a lakástakarékok

Talán mindenkinek feltűnt az elszaporodott Fundamenta logózott luxusautóállomány az utakon. Ez a jelenség is a szektor nyereségességét igazolja, ha nem elégszünk meg a fenti diagramm jelentősen növekedő pályájával.

A lakosságot nem érdekli, hogy aki belép a lakástakarék piacra, annak az első 4 év masszívan veszteséges, hiszen csak a 4. év után lesz képes hitelezni (LTP-hitel), ami a valódi bevételt jelenti a szektornak. Összességében elmondhatjuk, hogy a mostanában extranyereséges szektor az elmúlt évtizedben csak veszteséget realizált egy jövőbeni megtérülés reményében.

Most kezdett megtérülni a befektetés és ez sokaknak szemet szúrt.

Egyszerűen nem szolgálták a kormány célját

A lakástakarékok érdeke a lakástakarékhoz „járó” hitelek kihelyezése volt mindig is. Maga a lakástakarék megtakarítás volt a csali a horgon, ami elkötelezte az ügyfeleket, miközben betéti állományt gyűjtöttek a kereskedelmi bankokhoz hasonlóan. Ezen a ponton (és a kedvező kamatoknak köszönhetően) nem volt nehéz az ügynöknek „megdumálni” az ügyfelet, hogy vegye fel náluk a hitelt.

A probléma nagyon összetett, de mégis könnyen definiálható. A magyarországi hitelkamatok tartósan alacsony szinten maradtak, ami gyakran az LTP hitelek kamata alá is ment. Egy olyan piaci környezetben, ahol „nagyjából” ugyanazt a kamatot megkapod a bankodtól is, csak a tömbösített törlesztés (rövid futamidő = magas törlesztő) helyett az elnyújtott visszafizetést választhatod (hosszú futamidő = alacsonyabb törlesztő) elveszik a lakástakarék szerepe és piaci előnye a legfontosabb területen.

ha pedig az emberek már ma megkaphatják „ugyanazt a hitel a banktól”, akkor az államnak már nincsen szüksége kifizetni évi 70 mrd forintot a szektornak. A lakástakarék érdeke a középtávú öngondoskodás + hitel, a gazdaságpolitika érdeke pedig az „azonnal hitelfelvétel + lakossági megtakarítások felhasználása”

Pár év múlva visszatérhet a lakástakarék

Szeretnék jóslásokba bocsájtkozni. Íme az első: szerintem idővel visszatér a lakástakarék valamilyen formában. Ennek oka az elöregedő lakásállomány Magyarországon, amit meg kell újítani. Erre pedig a lakástakarék nagyon jó és kézenfekvő megoldás volt, hiszen például 2017-ben a piac második legnagyobb szereplőjének (OTP) a kiutalt szerződések 70%-a felújításra célt „talált magának”.

Az energiahatékonyság jegyében a következő ciklusban a kormánynak két lehetősége marad:

- kibővíti az Otthon Melege Program keretösszegét (becsléseim szerint 100x-osára)

- újra támogatást ad és arra ösztönöz, hogy a lakosság elkezdjen gyűjteni

Mihez kezdenek a lakástakarékok és az ügynökök?

Egyik napról a másikra munkanélkülivé vált 5-6 000 lakástakarék ügynök és további pár ezer független közvetítő, alkusz megélhetése került veszélybe, akik a lakástakarékkal is foglalkoztak. De hogyan reagált erre a piac?

Az OTP-nek nagyjából minden mindegy, hiszen továbbra is a legnagyobb kereskedelmi bankként pontosan abból fognak megélni, amiből a lakástakarékok is próbáltak: hitelből. Az Erste esetében hasonló a helyzet és nem lövök nagyot mellé, ha azt mondom, hogy átképzéssel ez a két, kereskedelmi banki háttérrel rendelkező lakástakarék megoldja a munkaerőproblémáját is…

A Fundamenta teljesen más tészta…

Adott egy rendkívül pozitív piaci képet felépített cég több ezer képzett ügynökkel, aki hihetetlen pénzügyi tartalékon csücsül (révén a befektetése az elmúlt években kezdett megtérülni).

Miből éltek eddig? Hitelkihelyezésből. Ha azt mondjuk, hogy a Fundamenta tevékenységéből kivesszük az állami támogatást és a megtakarítási terméket, akkor láthatjuk, hogy egy tipikusan kereskedelmi banki tevékenységet folytattak: hitelt helyeztek ki, és betétet gyűjtöttek.

Azt látom, hogy a Fundamenta biztosan nem fogja feladni a tevékenységét, éppen ezért továbbra is folytatja hitelkihelyezési és betétgyűjtési tevékenységét az állami támogatás nélkül. Kérdés, hogy a bizalmi válság kellős közepette az ügyfelek mit gondolnak majd erről?

A munkanélküli ügynökök

Ami először eszembe jutott ezzel kapcsolatban, az két gondolat:

- elképesztő munkaerőhiány tapasztalható a banki szektorban. Átképzéssel a piac felszívja őket

- akik maradnak a „lakástakarék brand-vágányon”, azok hatalmas fognak csattanni a magyar betonon és elmondom, hogy miért:

Szeretik azt hinni magukról a lakástakarékkal foglalkozó ügynökök, hogy ők fantasztikus értékesítők. Ez azonban nem feltétlenül van így, hiszen egy olyan terméket kellett „eladniuk”, amit mindenki ismert. Ha az ügyfél kételkedett volna, akkor elég volt bedobni az aranymondatot: „30% állami támogatás jár hozzá” és a vita eldőlt!

Állami támogatás nélkül értékesíteni pénzügyi terméket (legyen az hitel, biztosítás,) egy teljesen más szakma. Mivel a termékek sokkal bonyolultabbak, ezért jobban fel kell készülni. Innentől kezdve a „mellékállásban érkező ápolónénik” erős túlzással alkalmatlanok lesznek az új piaci helyzethez alkalmazkodni.

Féltem az embereket a saját naivitásuktól

Miért nem független pénzügyi közvetítő lett mindenki? Miért pont lakástakarék? Azért mert egy végtelenül egyszerű, könnyen értékesíthető termékről van szó, amivel mindenki tudott azonosulni. Egy hitel vagy biztosítás esetében ez már nem így van.

A bejön a tippem, hogy a Fundamenta folytatja hitelezési tevékenységét,akkor merül fel a kérdés, hogy a Fundamenta ügynökei hogyan fognak eladni hiteleket? A válasz: pontosan úgy, ahogyan a bank adna el. Nagyon nezehen.

Mindenki vegye figyelembe az MNB hatályos rendelkezéseit az értékesítéssel kapcsolatban: eddig egy Fundamenta ügynök egy megtakarítási programot értékesített hitelezési opcióval. Innentől pedig a hitel lehet a fő termék, amit TILOS tukmálni, tilos rábeszélni és végképp tilos eladósítani!

Milyen lehetőségei maradtak az ügyfeleknek?

Most nem fogok az ilyenkor szokásos felsorolásban átcsapni, ami ugyanazt a lerágott csontot (mínusz lakástakarék) próbálja nekünk eladni új megfejtésként. Lakás célra azt gondolom, hogy nem maradt egyetlen reális opció sem, ami az öngondoskodásról szólna. De azért nézzük meg mi ez a NOK (Nemzeti Otthonteremtési Közösség), amiről az „új ltp-ként” fogsz hallani minden nap.

NOK

Itt találod a részletes leírást: NOK vagy lakástakarék?

Hivatalosan angol mintára (ugyanakkor erősen dél-amerikai utalásokkal) létrehozott szövetkezet, amit lakáslottónak csúfolnak. Ennek a lényege, hogy egy szervező cég (jelen pillanatban egyedül a Central NOK zrt. végezhet ilyen tevékenységet) legalább 120 főt felkutatva hoz létre NOK közösségi csoportot, ahol a tagok ugyanabban a preferenciájú ingatlanban érdekeltek.

A tagok azonos havi vállalással és opcionális eseti befizetésekkel takarékoskodhatnak elő. Amint a közösségnek összegyűlik a befizetésekből (mínusz a szervező jutaléka) a lakás vételára, úgy a tagok között kisorsolnak egy lakást. A sorsolásnál előnyt élvez az a tag, amelyik a legtöbb plusz befizetést teljesítette (magyarul előbb az a tag kapja meg a közösségtől a lakást, aki többet fizetett be).

- nincsen OBA védelem

- nincsen garancia. hogy a következő 10 évben te költözöl

- minél később sorsolnak ki, annál nehezebben jutsz új építésű lakáshoz az áremelkedés miatt

- a NOK költsége elviheti az állami támogatás jelentős részét

- a gazdagabbak előbb kaphatnak lakást az extra befizetésekkel, mint a szegényebbek, akik nem tudnak az elején extra pénzt befizetni

Mérlegeld a kockázatait a rendszernek, mielőtt beleugrasz!

Felkészülnek a nyugdíjmegtakarítások!

Logikus feltételezés lenne részedről, hogy akkor ideje jobban odafigyelni a nyugdíjra! Minisztériumi forrásunk szerint a kormány hamarosan (elkövetkezendő hónapokban)megemelheti a nyugdíjkorhatárt 70 évre! Magyarul tovább maradsz aktív dolgozó, és tovább kell fizetned a nyugdíjcélú megtakarításaid közül a NYESZ-t és az ÖNYP-t!!!

Egyedül a nyugdíjbiztosítás esetében létezik törvényileg az a megállapítás, miszerint a kötés pillanatában érvényes nyugdíjkorhatár lesz a lejáratod, függetlenül a jövőben hatályos határoktól!

Én lassan a nyugdíjbiztosítást is elfelejteném, hiszen a nyugdíjbiztosítás nem más, mint egy piaci termék (megtakarítás alapú biztosítás), aminél azért kötelezed el magadat 65 éves korodig, hogy kapj évi 20%-os adójóváírást.

Jóslat: szerintem hamarosan az adójóváírást is elveszik a nyugdíjbiztosítás eseténen. De ez csak egy tipp, semmilyen erre mutató jel vagy infóm nem létezik!

Az Állam is be akar lépni megint a magánnyugdíj piacra…

Kifejezetten cinikus hírként jelent meg a sajtóban, hogy az Állam megint tervezi a magánnyugdíjpiacra történő belépést valamilyen formában. A terveket nem ismerem sajnos, de élnék a gyanúperrel, hogy ez nagyon nem lesz jó a többi piaci szereplőnek!

Ugyanis a nemzeti gazdaságpolitikát priorizáló környezetben miért adna az Állam milliárdokat más piaci szereplők termékeire, ha közben van saját terméket, amit úgy használ fel, ahogy (erős túlzással) akar?

Nyilván mindenki emlékszik a magánnyugdíjpénztári vagyon átcsoportosítására. Azt gondolom, hogy egy jelentős bizalmi válság alakult ki ezzel kapcsolatban és az emberek addig nem fognak pénzt befizetni, amíg van másik lehetőségük. A kérdés, hogy meddig lesz más lehetőségük, meddig lesz más termék elérhető a szektorban?

Egyetlen lehetőségként én az egzisztenciális megtakarításokat látom

Ezidáig célhoz kötöttünk mindent! Akarok lakásra -gyerekre- nyugdíjra pénzt gyűjteni. Az Állam reagált a helyzetre és kihozta a saját, támogatott termékeit:

lakás: LTP, NOK

gyerek: Babakötvény, Start számla

nyugdíj: NYESZ, ÖNYP, Nyugdíjbiztosítás

Most pedig átrendezi a portfólióját:

lakás: NOK

gyerek: Babakötvény, Start számla

nyugdíj: ?

Azt látjuk, hogy a támogatások, adójóváírások valódi ára a korlátozottság veszélye. Személyes véleményem, hogy ideje felismernünk: az Állam nem jó gazda. A „termékei” szeszélyesek, hiszen nem a lakosság, hanem a gazdaságpolitika érdekét képviselik. Időnként az érdekek közelednek, máskor távolodnak egymástól.

Az egzisztenciális megtakarítás az, amikor cél nélkül, saját magam miatt teszek félre, egy jobb élet reményében!

Gyorsan rövidre zárnám ezt a blokkot! Aki arra fogékony, annak irány a bank és nyisson TBSZ számlát. Jó megoldás lehet. Aki szeretné a befektetéseit maga kezelni, az irány egy brókercég és nyisson bef. számlát. Aki semmit nem szeretne , de bízik abban, hogy az Állampapírok kamata tartósan magas lesz, annak irány a Magyar Államkincstár.

Ez mind szép és jó, de mi lesz azzal a réteggel, aki havi pár tízezer forintot szeretne államtól függetlenül elpakolni, nem akarja saját maga kezelni a pénzét, viszont hozamra és biztonságra vágyik?

Marad az életbiztosításos megtakarítás

Vagyis ez sem marad, hiszen Unit Linked megtakarítást alapesetben minimum 15 éve kötünk. Hamarabb hozzányúlni kizárólag abban az esetben jó ötlet (vis major kivételével), ha az eseti számlán helyeztünk el pénzt, és arra van szükségünk. A fő számlához viszont minden esetben 15 év után nyúljunk.

Tehát ez sem alkalmas arra, hogy nekünk majd lakásunk legyen a következő 10 évben. Gyerekprogramnak is akkor jó, ha van még 15 évünk mielőtt pénzt akarunk adni a gyereknek. Nyugdíjra pedig kiváló megoldás lehet, miközben nem köteleződünk el 65 éves korunkig!

Összeszedtem pár érvet:

- a nemzetközi biztosítók által kezelt vagyon nem függ a gazdaságpolitikától alapvetően

- a pénzünket a „biztósító jó híre” védi, hiszen az internet korában egy forint eltűnése- hibás kezelése nemzetközi bizalmi válságot eredményezne

- kamatadómentes 10 év után

- rugalmasan illeszkedik az életünkhöz hosszútávon

- befektetési alapokban tarthatjuk a pénzünket

Hogyan tovább?

Lezárult egy fontos korszak Magyarországon a lakástakarékok állami támogatásának a megszüntetésével. A továbbiakban is csak rajtad múlik, hogy mihez kezdesz a pénzeddel!

Dacból és csalódottságból sehova nem rakod be, hanem elköltöd? Tedd azt. Vagy gondolkozhatsz egy személyes pénzügyi stratégia felállításában is, ami egyre inkább függetlenedik az állami döntéshozataltól, mégis a portfólió szerves részét képezheti akár olyan támogatott program, mint egy Önsegélyező pénztár vagy Egészségpénztár.

A legfontosabb, hogy a pénzügyi stratégiánk nem lehet egy célra fókuszáló, beszűkült valami! A továbbiakban több olyan cikket fogok megírni, ami kifejezetten a személyes pénzügyi stratégiára fókuszál! Érdemes visszalátogatni rendszeresen, mert még nem veszett el minden!

Kommentbe írd meg a véleményedet, hogy te mit gondolsz a helyzetről, a jövőről. Hogyan élted meg a lakástakarékok megszűnését?

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. október 21. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.