Szerző: Szarvas Norbert | jún 5, 2018 | Banki termékek, Cikkek - pénzügyi blog, Hitel, info

Albérlet vagy saját lakás? Szerintem nem létezik olyan felnőtt ember az országban, aki(nek) ezt a kérdést még nem tette/tették volna fel valamilyen szövegkörnyezetben. Hiszen laknunk mindig kell valahol, tehát ez egy viszonylag konstans igény és szükséglet. Ha nagyon le akarom egyszerűsíteni a cikket, akkor szerintem a legnagyobb butaság albérletet fizetni, ha a lehetőségeink engednék a saját lakást. A cikket akkor olvasd tovább, ha érdekelnek a „nem tipikus” indokok és okok…

Azért jobb az albérlet, mert mobilisabb vagyok…

Mielőtt elkezdenénk kiszámolni, hogy az albérlet vagy a saját lakást éri e meg számunkra jobban anyagilag, érdemes végigmenni a „tipikus” pro és kontra érveken. Elsőként nekem mindig a mobilitás jut eszembe az albérletről, mint legit érv. Hiszen albérletből:

- könnyebb költözni

- könnyebb váltani munkahelyet városok között

De mit jelent ez a mobilitás – ami nagyon jól hangzik és kielégíti az Y-Z generációk alapvető létszükségleteit – Magyarországra vetítve? Ahhoz, hogy értsük ezt a felvetést, fontos megjegyeznünk, hogy a mobilitás iránti vágy az USA-ból vagy Franciaországból érkezett meg hozzánk. Mivel szívjuk magunkba a nyugati kultúrát, így egyértelmű, hogy ez is terítékre került!

Azonban van ezzel egy kis probléma…

A déli agglomeráció elérhetősége Budapestről csúcsidőben

A példa kedvéért a déli agglomerációt vettük szemügyre (de itt megnézheted a többi is: agglomerációs térkép) Itt is vannak olyan települések, amelyek két kiindulási pontról is elérhetők 30 percen belül, ezek:

- a budai oldalon: Budakeszi, Budaörs, Törökbálint és Érd

- a Csepel-szigeten: Halásztelek és Szigetszentmiklós

- a pesti oldalon: Dunaharaszti

A Déli szektorban mindössze Budaörs az a település, amelyik elmondhatja magáról, hogy Pestről és Budáról is elérhető 30 percen belül. Sajátságos helyzetben van a Csepel-sziget, mely szintén elérhető 30 percen belül, de csak a két legközelebb eső vizsgálati ponttól (István és Imre), a távolabbiaktól már nem.

Hogy ez miért annyira fontos, hogy legit érvként megdőljön a mobilitás kérdése? Az agglomeráció folyamatosan bővül, az utazási sebesség gyorsul. Ma már több ügyfelem van, akik Székesfehérvárról, Tatabányáról járnak be minden nap dolgozni Budapestre. Az utazási idő jellemzően 1-1 és negyed óra szokot lenni.

A mobilitás Magyarországon egyre inkább jelentőségét veszti (talán sosem volt jelentős?), hiszen még a Budapest-Győr útvonal is megtehető másfél óra alatt, ami nem több, mint a Deák térről tömegközlekedéssel hazamenni Budaörsre délután…

Azért jobb az albérlet, mert nincsen álagmegőrzési költségem

A következő tipikus „albérletes” érv, hogy megúszhatjuk a felújítás költségeit. Elsőre nagyon jól hangzik, hogy nem kell újrafestenünk, penészteleníteni a fürdőt vagy újra járólapozni a lakást. Mint ahogyan bármi komolyabb probléma keletkezik, azonnal dobbanthatunk. Abba belegondoltál már, hogy ezeket a költségeket továbbra is te fizeted meg (vagy a soron következő albérlő)? Hiszen ezek a fenntartási költségek mind bele vannak építeni az albérleti díjba.

A CIB Bank és az NRC reprezentatív kutatásából kiderült, hogy a válaszadók szerint 670 000 forint (jelenértéken) az átlagos lakásfelújítási költség. Ha abból indulunk ki, hogy nem kell minden héten felújítani a lakást, akkor számolhatunk 5 évente nagyjából 670 000 (jelenértéken) forintos teljes kiadással, ami fedez minden álagmegőrzési kiadást. Ezt elosztva, havi 11 166 forint átlagos költsége keletkezhet az ingatlantulajdonosnak.

Neked kell megfizetni az adót az albérlet után

Gondolhatod, hogy az albérlet tulajdonosának van egy elképzelése arról, hogy mennyit szeretne nyereségként kapni a lakásáért. A bevételt terhelő adót egyszerűen „rád tolja”. Ha a 10%-os költséghányad alkalmazása ingatlanbérbeadás esetével számolunk, akkor az alábbi adót fizeted meg minden hónapban a tulaj helyett:

Ennél az adózási módnál nem kell a számlák gyűjtögetésével szórakozni egész évben. Nem szükséges a számlákat, bizonylatokat gyűjtögetned, a bevételből egyszerűen levonsz 10 %-ot (csak úgy, mindenféle számlák nélkül) és a fennmaradó 90% lesz a jövedelmed, ami után adót fizetsz.

Ha a bérlőd megfizeti a rezsi fogyasztását neked (lakást így szokás kiadni), akkor az is bevételnek számít! Az oké, hogy te továbbfizeted a közműveknek, de akkor is bevétel!

Bevétel – 10% = Bevétel * 90% = Jövedelem

A fenti példával:

(150 000 Ft bérleti díj + 40 000 Ft rezsi a bérlőtől) * 90% =171 000 * 0,9 = 153 900 Ft

Fizetendő személyi jövedelemadó: 153 900 * 15% = 23 085 forint / hó

Gondolj bele abba, hogy albérlet esetén közvetetten, de neked kell a példa alapján havi 23 085 forintot megfizetni. Még mindig jobban hangzik, mint a 11 166 forintos általánykiadás kalkuláció az álagmegőrzésre?

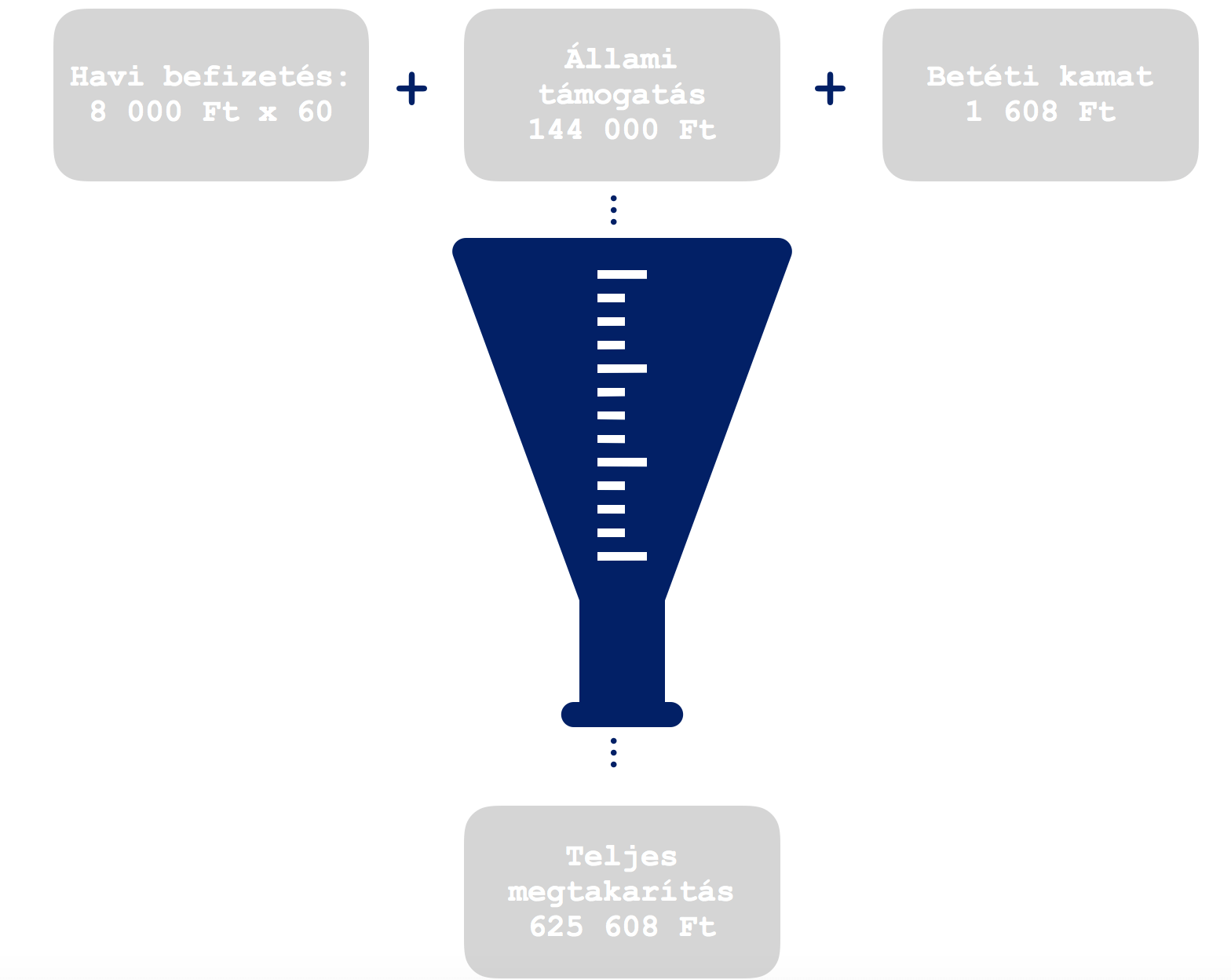

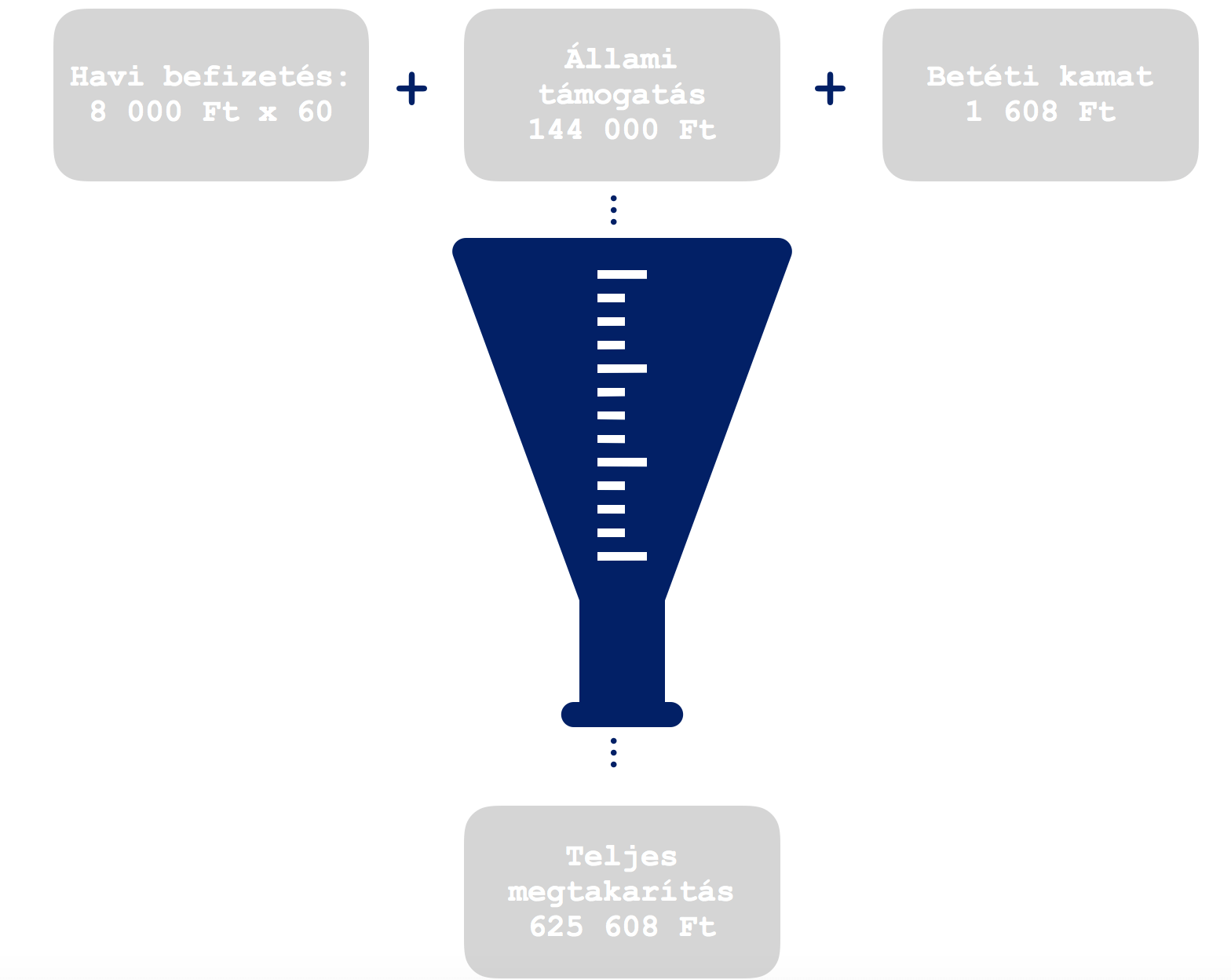

Duplán buksz, hiszen a lakástakarékkal még olcsóbb lenne a felújítás

A lakástakarék az a lakáscélú megtakarítási termék, amiből többek között ki tudod fizetnia. felújításodat is. Minden befizetésedhez az állam 30%-ot hozzátesz. Ez azt jelenti, hogy most tudjuk, hogy neked majd 670 000 forintos lakásfelújítási kiadásod lesz 5 év múlva (vagy amikorra tervezed), akkor biztos lehetsz abban, hogy lakástakarékkal máris 30%-ot meg tudsz spórolni.

Nem számoltam ki pontosan a 670 000 forintos felújítási költséggel (kb. havi 8 500 forintot kéne ehhez lakástakarékban félretenni), de a lényeg tökéletesen kirajzolódik: Miközben attól félsz, hogy a saját lakással extra kiadásod lenne, sokszorosát fizeted meg albérlőként (egyrészt a rád terhelt adóval, másrészt a fel nem használható lakástakarékkal) ennek az összegnek.

Azért jobb az albérlet, mert fixek a költségek

Teljes joggal rettegnek az emberek az ismeretlen, és folyamatosan emelkedő költségektől. Éppen ezért érthetetlen, hogy miért tartják sokan sokkal kiszámíthatóbbnak a 2-3-5 évenként lejáró albérleti szerződésüket, mint egy hosszú futamidőre fixált forinthitellel megvásárolt saját lakást?

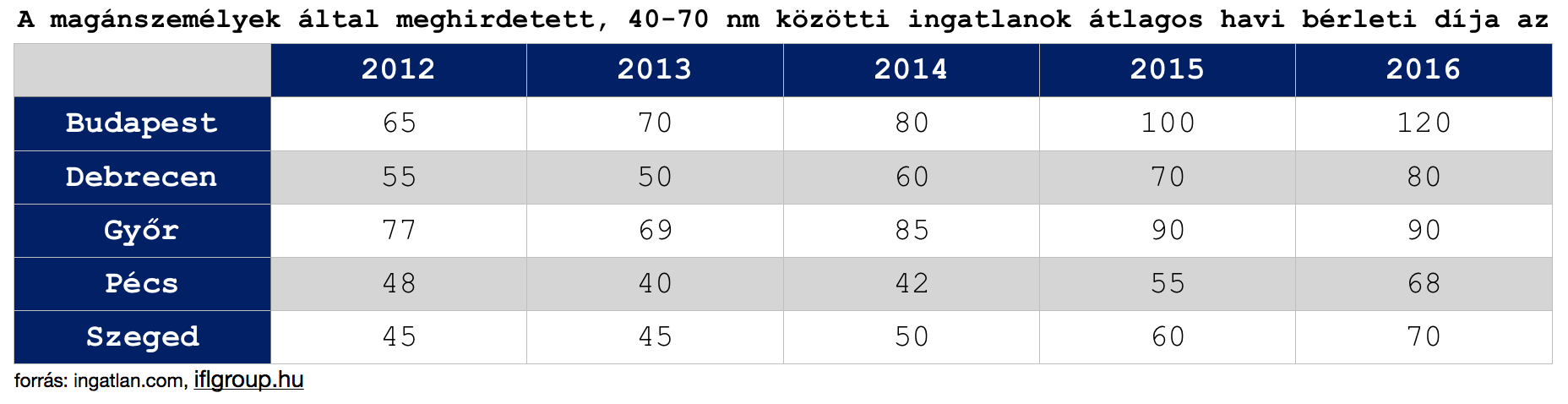

Tegyük fel, hogy háromévente kötsz új szerződést. Joggal feltételezheted, hogy az albérlet tulajdonosa mindig a maximális nyereségre koncentrál, így a piaccal együtt „mozgatja” az árait, amint már semmilyen bérleti szerződésből eredő korlátozás nem hátráltatja.

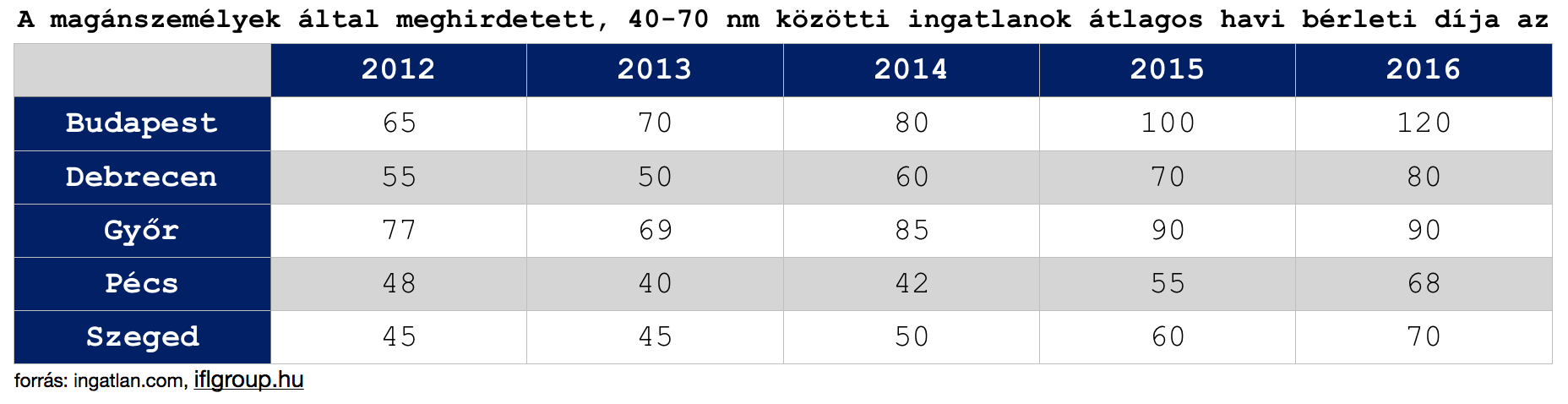

A példa kedvéért Budapesten 2012-ben 65 000 forintért írtál alá 4 évre egy albérleti szerződést, ami 2016-ban lejárt. Akkor 120 000 forinttal tudtad újra megkötni. Ez 84%-os emelkedést jelent, 8 éves időtávra vetítve pedig extra 2 640 000 forint megfizetendő albérleti díjat.

Az a banki ügyfél, aki saját lakást vásárolt és hitelét 10 évre előre fixálta, jelen esetben nem kényszerült extra „veszteséget” elkönyvelni a piaci árváltozás miatt, ami jelen esetben extrémebb volt, mint amennyire a kereskedelmi bankok kamatai változtatk az elmúlt években.

Azért jobb az albérlet, mert olcsóbb… vagyis az albérlet vagy a saját lakás éri meg jobban anyagilag?

Mindig megpróbálják az albérletet és a saját lakást összehasonlítani matematikailag. Ebből a megközelítésből egyrészt a havi felmerülő kiadásokat (albérleti díj vs banki hiteltörlesztés) lehet összehasonlítani, illetve az ingatlanvagyon vs likvid vagyon mértékét-értékét.

A banki hitel vagy az albérleti díj a magasabb?

Fontos leszögeznünk az elején, hogy saját lakást kizárólag az tud vásárolni, aki megfelel a hitelezés szabályainak és rendelkezik minimum 20% önerővel vagy tehermentes ingatlannal. Így máris nagyon sokak számára nem jelent valódi alternatívát a saját lakás, hiszen nincsen rá anyagi lehetőségük jelen pillanatban.

Mégis feltételezzük azt, hogy egy 25M forintos lakást meg tudnánk venni 20% (5M forint) önerő és 20M forint hitel felvétele mellett. Azt láthattuk, hogy egy ilyen értékű ingatlan albérleti díja Budapestben már elérte a 150 000 forintot havi szinten.

20 éves futamidőre, 10 évben fixált kamatperiódus mellett a 20M forint havi törlesztője 125 000 forint lenne (piaci átlagár). Már önmagában ez a törlesztő alacsonyabb, mint az albérlet díja. Ha a különbséget beforgatnánk lakástakarékba és előtörlesztenénk ebből a hitelt, akkor további pénzeket tudnánk megspórolni.

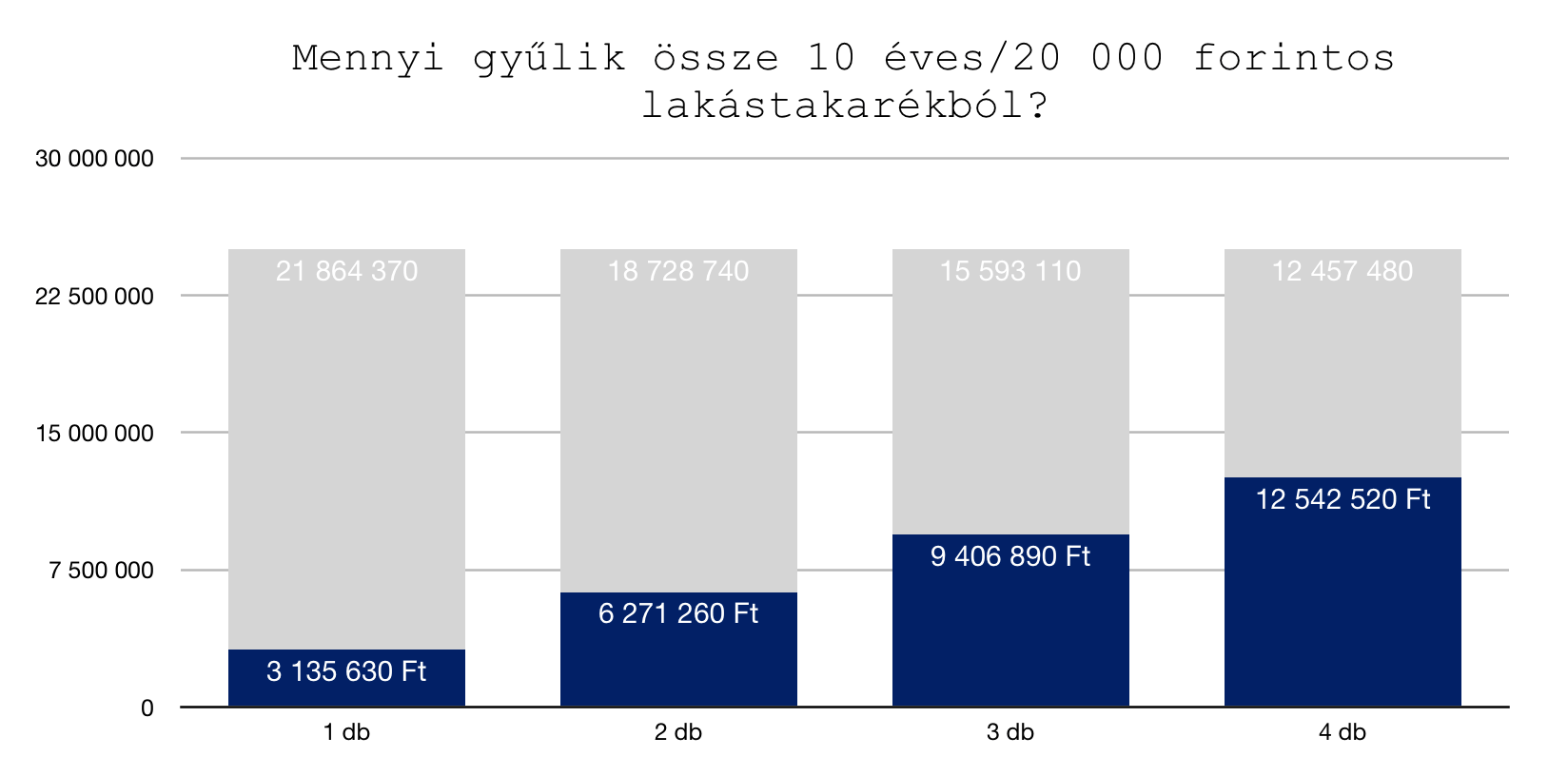

Pl.: 10 évre megkötött 20 000 forintos lakástakarék esetében 3,2M forint gyűlik össze, amivel csökkenthető a tőketartozás. Ez havi szinten a betörlesztés után 93 000 forint körüli törlesztőt jelentene (ha nem emelkedik a kamat), míg a tőketartozásunk 10 év után 12,2M helyett 9M forintra csökkenne.

Tényleg számít az elmaradt haszon mértéke?

Nézzük meg, hogy azzal az 5M forinttal mihez tudnánk kezdeni, amit nem ingatlanvásárlásba, és önerőre költenénk el. Mivel teljesen átlagos piaci befektetőként viselkedünk, ezért azt gondolom, hogy reálisan 20 éves távlatban az évi nettó 2%-os hozam az indokolt.

13 266 488 forintunk lenne 20 év múlva.

Ehhez képest a saját lakás megvásárlásával és a 20 év múlva lejárt hitel mellett rendelkeznénk egy minimum 25M forint értékű ingatlanvagyonnal. De mivel ismerjük az ingatlanpiac mozgását, ezért vélhetően az ingatlan értéke minimum az infláció mértékével emelkedne. Tehát 1%-os annualizált infláció mellett 30 504 000 forint értékű ingatlannal rendelkeznénk.

Ez 2,5x magasabb felhalmozott vagyon. Azonban nem szabad elfelejteni a kiadásokat sem!

A 20 év alatt kalkulált kiadások

A befeketetés esetében a kiadásokkal ne kalkuláljunk, hiszen 5M forintot befektettünk és nettó 2%-os hozammal számoltunk. A hitel esetében azonban:

0-10 év között fizettünk 125 000+ 20 000 (lakástakarék) = 145 000 forintot, azaz összesen 17 400 000 forintot

10-16 év között fizettünk 93 000+ 40 000 (lakástakarék) = 133 000 forintot, azaz összesen 9 576 000+ 300 000 forint maradványérték az előtörlesztés után

16 év alatt a hitelbe befizettünk és kifizettünk összesen 26 976 000 forintot, tehát közel 7M forintot fizettünk rá a hitelre.

Ha feltételezzünk, hogy pénzügyileg fegyelmezettek vagyunk és ezt a 7M forint ráfizetést megspóroltuk volna, akkor… jah várjunk egy pillanatra! Ugyanis ez a tipikus érve a saját lakást hitelből ellenzőknek, hogy mennyi pénzt lehet megspórolni. Emlékszel még feljebb, hogy a albérlet konstans drágább, mint a hosszútávra fixált hitel törlesztése? Tehát nem tudtunk volna ugyanazon ráfordítással 7M forintot megspórolni…

Viszont az albérletbe elégettünk volna 20 év alatt (változatlan albérleti díj mellett- biztosan nem marad változatlan…) 240x 150 000= 36 000 000 forintot, amiért cserébe lakhatást béreltünk magunknak!

Hogyan legyen saját lakásom, ha nincsen önerőm?

Ha pedig beláttuk, hogy igazam van és az albérlet Magyarországon egy „nincsen jobb megoldás”, akkor ideje egy megvalósítási tervet alkalmazni arra vonatkozóan, hogyan lehet saját lakásunk belátható időn belül!

A következő években hanyagold a „mindent bele nyarakat”

Én csak „mindent bele nyárnak, nyaralásnak” hívom azt a jelenséget, amikor egész évben feszesen gürizünk, hogy az év dedikált 1-2-3 hetében „mert megérdemlem” jogcímen minden pénzünket elköltsük olyan túlárazott hülyeségekre, mint a tízcsillagos hotel, a „nem főzök” minden étkezés étteremben vagy éppen a meglátom-megveszem csodaduó.

Szüntesd meg a hiteleidet

Tavaly kérdezte tőlem az egyik legjobb barátom, hogy mit csináljon az 1 millió forintjával. Fektesse be vagy fizesse a diákhitelt? A válasz egyértelmű, ugyanis rövid távon és biztonságosan 2-3%-ot nyerhetünk, míg a diákhitel (szab. fel) esetében 4-5% kamatos kamatot bukunk tőkearányosan.

Ugyanez a szabály igaz a hitelkeretekre, hitelkártyákra, személyi kölcsönökre. Kezdjük el felszámolni ezeket, és hitelkényszer helyett megtakarítási kényszerbe helyezni saját magunkat. Ugyanis a megspórolt hitelkamatok önmagukban milliókat jelenthetnek neked a következő években.

Sose vásárolj terv nélkül

Demagóg, de mégis itt csúsznak el a legtöbben. Állítom, hogy az emberek 99%-a havi szinten minimum 15 000 forinttal többet költ el a bevásárlásoknál, mint amit tervezett-indokolt lenne. Ennek az oka a „még egy akció” a boltban és az, hogy terv-bevásárló lista nélkül érkezünk meg. Ha előre megtervezed, hogy mit akarsz a következő héten főzni és ehhez tartod magadat, akkor garantálom, hogy spórolni fogsz.

15 000x 5 x 12= 900 000 forint extra megtakarítás…

Iktasd ki az ünnepi ajándékozásokat

Ideje leszámolni a családban a felnőttek közötti végeláthatatlan és brutálisan drága ajándékozgatásoknak, amikor rendszerint felesleges (de legalább drága) kacatokat vásárolunk egymásnak. A pénzt költsük a gyerekekre kollektíven és lehetőleg szabjunk meg egy határt.

Tudtad, hogy karácsonykor átlagosan 50 000 forintot költ egy magyar felnőtt ajándékokra? És akkor még holn van mindenkinek az éves születésnapja és egyéb ünnepek (valentin nap, évfordulók…stb)? Őrület…

Azonnal kössél egy rendszeres díjas megtakarítást

Lehet, hogy neked most éppen nem lakáscélod van, hanem gyerek vagy nyugdíjcélod.

Megoldás nyugdíjas éveinkre!- 3. Rész A nyugdíjbiztosításról őszintén

Minden esetben azonnal el kell indítanod valamilyen kötött megtakarítást, ugyanis nem bízhatsz abban, hogy majd te leszel elég fegyelmezett ahhoz, hogy 5-10-15 éven keresztül minden hónapban félretedd a pénzed. Mert vis major mindig bekövetkezhet. A probléma, hogy vis majornak tekinjük azt is, ha el akarunk menni étterembe, de már csak a megtakarított pénzünk maradt meg…

Ez már egy egész okos terv, hogyan lehet lakásod. Nem kell túlbonyolítanod. Minél többet tudsz félretenni rendszeres megtakarításba, annál kevesebb hitelre lesz szükséged. Ha elfogadjunk, hogy egy átlagos felnőtt ma 250 000 forintot keres nettó (szerintem többet) és ketten vagytok, akkor fejenként 40-40 ezer forint rendszeres megtakarítás nem szabadna megterhelőnek lennie.

Hitellel kapcsolatos cikkek

A Minősített Fogyasztóbarát Lakáshitel jellemzői

Ingatlanvásárlás befektetési céllal fogyasztóbarát hitelből mikor éri meg?

Miért használod rosszul a hitelközvetítőt?

Szeretnél megtakarítani vagy hitelt felvenni?

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. június 05. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | máj 9, 2018 | Állami támogatás, Cikkek - pénzügyi blog, info

Az egészségpénztár egy olyan, évek óta jól működő egészségszolgáltatás, aminek a lényege, hogy az egészségpénztári számládra befizetett éves összeg után a következő évben 20% SZJA jóváírást vehetsz igénybe. A számlához jár egy egészségpénztári kártya, amin keresztül fizetheted az egészségügyi kiadásaidat. Végső soron ez egy remek lehetőség arra, hogy olcsóbban juss hozzá a gyógyszereidhez vagy pedig az egészségügyi kiadásaidra szánt pénzedet is kamatoztasd- nézőpont kérdése. Most nézzük meg a legjobb egészségpénztár ajánlatokat 2018-ban…

Az önkéntes egészségpénztárakra vonatkozó legfontosabb szabályokat a többször módosított, az önkéntes kölcsönös biztosítópénztárakról szóló 1993. évi XCVI. törvény tartalmazza

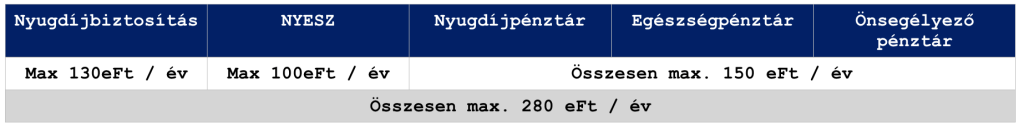

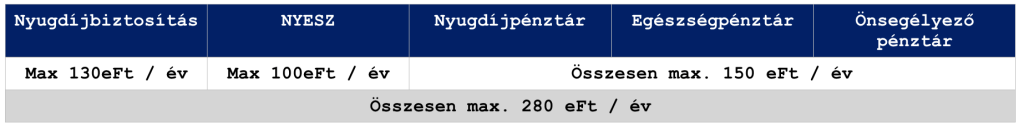

[2018] SZJA adójóváírás keretek a különböző termékcsoportokban

Hogyan működik az egészségpénztár?

Az egészségpénztár egy számla, amihez jár egy kártya, amivel fizethetsz a magánorvosnál, a gyógyszertárban és egyéb elfogadó helyeken. Ha véletlenül nem fogadják el a kártyádat, akkor kérsz egy számlát, amit postai úton a kitöltött igénylőlappal elküldesz a pénztáradnak és két héten belül a számládon van a pénz az egészségpénztári számládról. Érdemes havonta befizetni egy kisebb összeget, illetve amikor nagyobb egészségügyi beruházásunk van (magánkórház, magánszülés, fogorvos), akkor a fizetendő összeget érdemes ráutalni az egészségpénztári számlára és majd onnan fizetni a szolgáltatásokat. Így például egy 200 000 forintba kerülő fogpótlásból tudunk szerezni egy kis pénzt:

- Ráutalsz 200 000+költség a számlára (3 000 forint 1,5%-os költségnél)

- Kifizeted a 200 000 forintot az orvosnál a kártyával

- Követketző évben a 203 000 után igénybe veszed a 20%-os adóváírást és ráutalnak az egészségpénztári számládra 40 600 forintot, amit szabadon elkölthetsz.

Mire használható fel az egészségpénztári keret?

Az egészségpénztár kiegészítő egészségbiztosítási szolgáltatásként a következő, az Országos Egészségbiztosítási Pénztár (a továbbiakban: OEP) által nem, vagy csak részben finanszírozott szolgáltatásokat nyújthatja:

- egészségügyi szolgáltatás, mely a társadalombiztosítási ellátás keretében igénybe vehető egészségügyi szolgáltatások kiegészítése, vagy helyettesítése az egészségügyi szolgáltatónál megkötött szerződés alapján;

- otthoni gondozás, amelyet a pénztártag vagy közeli hozzátartozója részére a helyi önkormányzat által kiadott működési engedéllyel rendelkező szolgáltató nyújthat;

- gyógytorna, gyógymasszázs és fizioterápiás kezelésigénybevételének támogatása;

- látássérült személyek életvitelét elősegítő szolgáltatás, mely a Braille írással készült könyvek, magazinok árának, a vakvezető kutyával összefüggő költségek támogatása, valamint vak pénztártag, vagy pénztártag vak közeli hozzátartozója részére hangoskönyv és elektronikus könyv vásárlásának támogatása lehet;

- életvitelt elősegítő szolgáltatás, amely mozgáskorlátozott vagy fogyatékos személyek életvitelét megkönnyítő speciális eszközök árának, lakókörnyezetük szükségleteikhez igazodó átalakítása költségeinek támogatása (így különösen korlátok, kapaszkodók felszerelése, ajtók, kijárók, folyosók szélesítése, emelőeszközök beszerelése) lehet;

- a szenvedélybetegségről való leszoktatásra irányuló kezelések támogatása, mely igénybe vehető egészségügyi szolgáltatónál

- a gyógyszer és gyógyászati segédeszköz árának támogatása*;

- pénzbeli kiegészítő egészségbiztosítási szolgáltatások, amely a pénztártag kieső jövedelemének teljes vagy részbeni pótlásaként, valamint a megváltozott munkaképesség miatt keresettel nem rendelkező személyek részére nyújthatók;

- hátramaradottak segélyezése a pénztártag halála esetén;

- OÉTI által nyilvántartásba vett, gluténmentes speciális élelmiszerek vásárlásának támogatása (2012. november 30-tól);

- szolgáltatást finanszírozó egészségbiztosítások (betegség biztosítások) díjának fizetése (2012. november 30-tól);

* gyógyszer és gyógyászati segédeszköz árának támogatása

Felhasználhatóság

1. az emberi alkalmazásra kerülő gyógyszerek forgalomba hozataláról szóló jogszabályban meghatározott, hatóság által engedélyezett, lakosság számára közvetlenül forgalmazott humán gyógyszerek (beleértve a homeopátiás gyógyszereket és az immunológiai készítményeket is) árának támogatása; 2. az emberi felhasználásra kerülő gyógyszerek rendeléséről és kiadásáról szóló jogszabályban meghatározott egyedi gyógyszerbeszerzés keretében alkalmazásra kerülő gyógyszerek és immunológiai készítmények árának támogatása; 3. orvosi vényen rendelt egyedi összetételű (magisztrális) gyógyszerkészítmények árának támogatása; 4. a hatályos Magyar Gyógyszerkönyvben és a hatályos Formulae Normalesben meghatározott, közvetlen lakossági felhasználásra alkalmas gyógyszeranyagok árának támogatása; 5. az anyatej-helyettesítő és anyatej-kiegészítő tápszerekről szóló jogszabályban meghatározott tápszerek megvásárlásának támogatása; 6. a speciális gyógyászati célra szánt tápszerekről szóló jogszabályban meghatározott tápszerek, és az Országos Élelmezés- és Táplálkozástudományi Intézet által nyilvántartásba vett, gluténmentes speciális élelmiszerek megvásárlásának támogatása; 7. társadalombiztosítási támogatással rendelhető, illetve kölcsönözhető gyógyászati segédeszközökről, a támogatás összegéről és mértékéről szóló jogszabályban meghatározott gyógyászati segédeszközök megvásárlásának, kölcsönzésének támogatása, a társadalombiztosítás által nem finanszírozott részre, vagy e támogatás igénybevétele nélküli megvásárlásának, valamint javításának támogatása; 8. közvetlen lakossági felhasználásra alkalmas, minőségi tanúsítványok kiadására jogosult intézmény által kiadott tanúsítvánnyal rendelkező, illetve CE jelöléssel ellátott, az orvostechnikai eszközökről szóló jogszabályban meghatározottak szerinti orvostechnikai eszköz megvásárlásának támogatása; 9. csecsemő- és betegápolási cikkek megvásárlásának támogatása; 10. gyógyvizek és gyógyiszap megvásárlásának támogatása; 11. Az Országos Gyógyszerészeti Intézet által kiadott engedélyszámmal és forgalomba hozatali engedéllyel rendelkező, gyógyszernek nem minősülő gyógyhatású termékek; 12. az 1-11. pontokban felsorolt termékek házhoz szállítása;

Az egészségpénztár életmódjavító egészségpénztári szolgáltatásként a következő szolgáltatásokat nyújthatja:

- természetgyógyászati szolgáltatás, amely a természetgyógyászati tevékenység gyakorlásának egyes kérdéseiről szóló jogszabályban felsorolt, az ott meghatározott feltételeknek megfelelő szolgáltató által nyújtott – meghatározott kiegészítő egészségbiztosítási körbe nem tartozó – szolgáltatások igénybevételének támogatása lehet;

- sporteszköz vásárlásának támogatása, melynek keretében az aktív testmozgást segítő sporteszköz (ideértve a sporttevékenység során a testi épséget közvetlenül védő kiegészítő eszközöket is, mint kar-, könyök-, térd- és fejvédő) vásárlása, illetve bérlése támogatható;

- gyógyteák, fog- és szájápolók megvásárlásának támogatása.

Az adott egészségpénztár által nyújtott szolgáltatásokról részletes információk az egészségpénztáraknál állnak rendelkezésre. – forrás MNB

Pénztári egyenleg örökölhetősége

Az önsegélyező pénztárban elhelyezett megtakarítás nem része a hagyatéknak, ezért a megjelölt kedvezményezett(ek) a törvény által meghatározott módon, hagyatéki eljárás nélkül és az örökösödési adó megfizetése nélkül jut(nak) az egyéni számlán nyilvántartott összeghez. Ha a pénztártag meghal, a kedvezményezett – illetve ennek hiányában a törvényes örökös – a saját nevén folytathatja a tagsági jogviszonyt, illetve más, azonos típusú pénztárba utaltathatja át az összeget. Dönthet azonban úgy is, hogy az egyéni számlán lévő megtakarítást egyösszegben felveszi. Abban az esetben,ha a kedvezményezett felveszi az elhunyt pénztártag számláján lévő összeget, azt sem adó, sem örökösödési illeték nem terheli.

Az egészségpénztárak költségei

Az egészségpénztári tagok egyéni- illetve munkáltatói befizetései az alábbi három tartalékba kerülnek:

- fedezeti tartalék(az egyéni számlák és a szolgáltatási tartalékok összessége), amelyből a szolgáltatások finanszírozása történik,

- működési tartalék, amelyből a pénztár a működési költségeit finanszírozza,

- likviditási tartalék, amely az időlegesen fel nem használt pénzeszközök gyűjtésére és a két másik alap általános tartalékaként, a pénztár fizetőképességének biztosítására szolgál.

A befizetések tartalékok közötti

megosztásának arányait a pénztár alapszabálya tartalmazza. A pénztár a befizetett tagdíjak és munkáltatói hozzájárulások

legalább 90%-át köteles a fedezeti tartalékon jóváírni. Ettől a tagsági viszony létesítését követő első két hónapban lehet elérni. Amennyiben a pénztár a szolgáltatások fedezetét kizárólag több pénztártag egyéni számlájának egyidejű megterhelésével biztosítja, akkor a tagdíj és munkáltatói hozzájárulás legalább 70%-át kell a fedezeti tartalékon jóváírni. – forrás

MNB

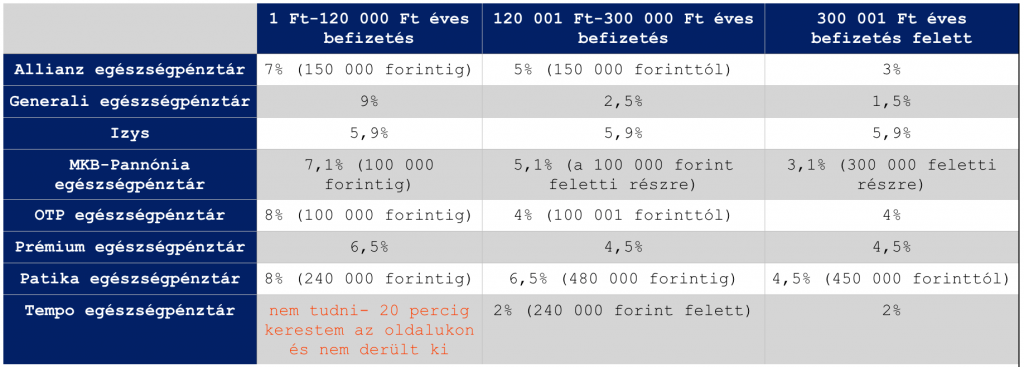

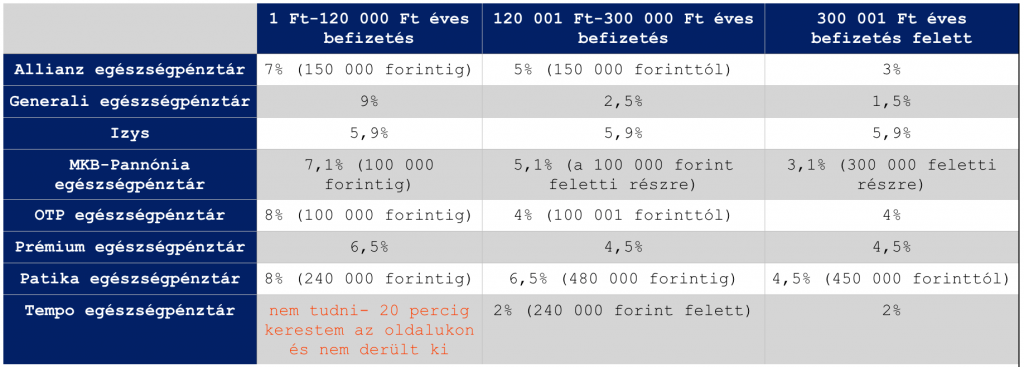

A legjobb egészségpénztár ajánlatok

Update: Kiderült, hogy a Tempo pénztárnál 10% a költség évi 240 000 forint alatt… Megpróbáltam a lehetetlent és összehasonlítani a különböző pénztárakat költségelvonás alapján. Sajnos nagyon hiányzik ebből a szektorból egy egységes, mindent átfogó szabályozás, ami lehetővé tenné. hogy minden pénztár pontosan ugyanazt a táblázatot és adatsort tüntesse fel a saját oldalán, csak a saját számaival.

Update: Kiderült, hogy a Tempo pénztárnál 10% a költség évi 240 000 forint alatt… Megpróbáltam a lehetetlent és összehasonlítani a különböző pénztárakat költségelvonás alapján. Sajnos nagyon hiányzik ebből a szektorból egy egységes, mindent átfogó szabályozás, ami lehetővé tenné. hogy minden pénztár pontosan ugyanazt a táblázatot és adatsort tüntesse fel a saját oldalán, csak a saját számaival.

Update2: figyeljünk oda, hogy jellemzően sávos levonást alkalmaznak a pénztárak a díjak meghatározásánál

Tapasztalataim a kutatás során:

- Még az MNB oldalain sincsenek összefoglaló táblázatok 2015-nél újabb adatokkal

- A költségeket (működési és likviditási tartalék) szinte minden pénztár nagyon eldugta az oldalán

- Ráadásul a pénztárak eltérő bázisadatokkal számolnak, így fordul elő, hogy van ahol megjelenik a „feletti rész”, míg máshol havi és nem éves díjra bontják le a befizetést.

Ha én be akarok fizetni az egészségpénztáramba…

havi 10 000 forintot, akkor az Izys pénztárat nézem meg, ahol 120 000 x 0,059= 7 080 forint a költség

havi 20 000 forintot, akkor Generali pénztárat nézem meg, ahol sávos a fizetés: 13.800Ft-ot vonnak le az évben, mivel sávos a levonás,(120eFt alatti részre 9%, 120.001-300eFt közötti részre 2,5%, 300eFt fölötti részre pedig 1,5%)

[Magyarázat: Tudom, hogy a Tempo pénztár 0,5%-kal jobb ajánlatot ad, de konkrétan 20 percen keresztül kerestem az oldalukona költségeket és még mindig nem derült ki számomra, hogy havi 20 000 forint alatt mekkora költséget vonnak le. Velük nem vagyok ezek után hajlandó foglalkozni…]

Fontos: érdemes megnézni az éves kártyadíjat, az igénybe vehető kiegészítő szolgáltatások körét, a belépési-, kilépési díjat és egyéb járulékos költségeket is.

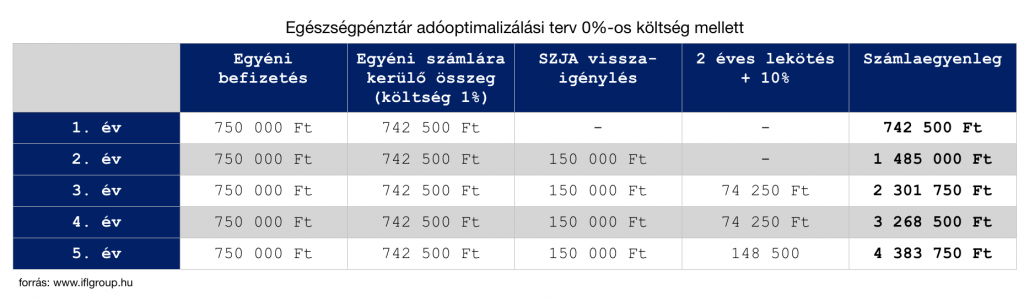

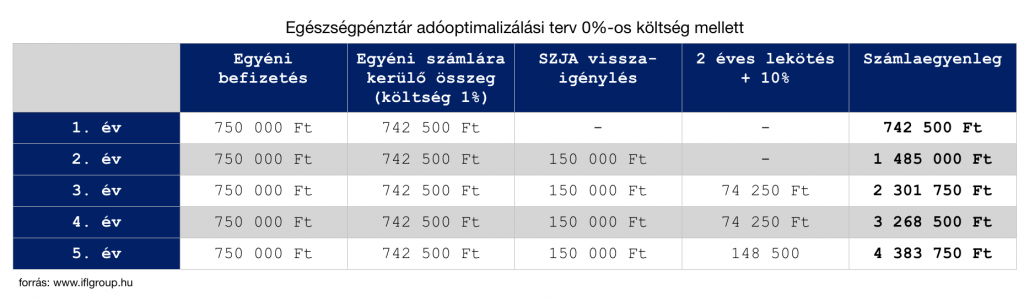

Adómegtakarítási tippek egészségpénztárból

Évente maximum 150 000 forintig tudunk egészségpénztárból, nyugdíjpénztárból és önsegélyező pénztárból adójóváírást visszaigényelni. A példa kedvéért tegyük fel, hogy nem rendelkezünk sem nyugdíjpénztárral, sem önsegélyező pénztárral. Számunkra a maximális befizetés évente 750 000 forint, aminek a 20%-a pontosan 150 000 forint. Ez havi szinten 62 500 forintot jelentene. Ugyanakkor az adójóváírás az adott naptári évben beérkező összes befizetésre jár, így akár év végén befizethetünk egy nagyobb összeget és megkapjuk arra is az adójóváírást!

Ha a család összeáll, akkor nem sok

Első ránézésre soknak tűnhet az évi 750 000 forint befizetés, ugyanakkor az egészségpénztárat közeli hozzátartozók is felhasználhatják. Ez pedig azt jelenti, hogy a költséghatékonyság jegyében ahelyett, hogy mindenki köt magának egy ilyen szerződést, érdemes összeállni egy egészségpénztári számla alá. (Szülők, gyermek, testvér…stb) Ha például a te családod, a testvéred családja és a szüleid összeálltok, akkor a 750 000 forint eloszlig attól függően, hogy kinek mekkora az egészségügyi kiadása. Havi 15-20e forint befizetés családonként pedig már egyáltalán nem teher, hanem a minimális egészségügyi kiadás egy olyan korszakban, amikor egy fogorvos magánban elvisz több százezer forintot is.

Láthatjuk a táblázatból, hogy az egészségpénztári megtakarításunkkal + adójóváírás+ két évenkénti lekötés további 10%-os adójóváírásért cserébe fantasztikus lehetőség nyújt számunkra, hogy megfelelő összegű, egészségmegelőzésre- betegség kezelésre fordítható tartalékot képezzünk! Megoldás nyugdíjas éveinkre!- 2. rész [egészség]

Láthatjuk a táblázatból, hogy az egészségpénztári megtakarításunkkal + adójóváírás+ két évenkénti lekötés további 10%-os adójóváírásért cserébe fantasztikus lehetőség nyújt számunkra, hogy megfelelő összegű, egészségmegelőzésre- betegség kezelésre fordítható tartalékot képezzünk! Megoldás nyugdíjas éveinkre!- 2. rész [egészség]

Belépési folyamat

- a) Belépési nyilatkozat kitöltése, aláírása, szükség esetén tanúkkal történő hitelesítése;

- b) személyes beazonosítás végrehajtása (pénzmosás elleni törvény értelmében);

- c) nyilatkozat beküldése a Pénztárba; honlapon történő kitöltés esetén elektronikus úton és 1 eredeti példányban papíralapon vagy csak papíralapon 1 példányban

- d) a Pénztár tagsági okiratot küld (Személyes tárhelyen keresztül vagy levelezési címre)

- e) a kitöltés hiányossága esetén értesíti a Tagot a pótlásra (Személyes tárhelyen, vagy postai úton)

- f) az egészségkártyát a Pénztár postázza a belépést követően megszemélyesítve 2 héten belül (amennyiben aszemélyes beazonosítás ténye rögzítésre került a belépési nyilatkozaton).

Ha fontos számodra a pénzügyi tudatlanság elleni harc, támogasd a munkám havonta egy kávé árával, egy mozijegy árával vagy egy könyv árával.

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. május 09. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | ápr 23, 2018 | Banki termékek, Cikkek - pénzügyi blog, Hitel, info

Megéri kiváltani a lakáshiteleket még az idén? Sokakban merül fel a kérdés, amihez a szokásos üres lózungokon és szponzorált tartalmakon kívül nem sok konkrétumot lehet beszerezni. Ha megfordítjuk a kérdést, akkor valójában miért ne érné meg kiváltatni a lakáshitelünket egy olyan piaci környezetben, ami lényegesen kedvezőbb kamatokat biztosít számunkra, mint amikor felvettük a hitelt vagy amikor a devizahitelünket átváltották forinthitellé?

Milyen lakáshiteleket érheti meg kiváltatni?

Nagyon leegyszerűsítve minden meglévő lakáshitelt érdemes felülbírálni és megnézni, hogy a konstrukció átalakításával és/vagy kiváltásával jobban járhatunk e, mintha megmaradunk a meglévő hitelünknél. Érdemes első körben definiálnunk a célunkat:

- csökkenjen a havi törlesztő

- csökkenjen a futamidő

Konkrét példa, ami a cikk számításának az alapját képezi

Piaci kamatozású lakáshitel.

2027. június. 15.-a a lejárata, de újabban 2030.06.17. van megjelölve mint szerződés lejárat időpontja.

Törlesztő részlet: 152 208 HUF

Tőketartozás: 15.623.757 HUF

Ez a konstrukció egy svájci frank alapú lakáshitelből forintosított forintos hitel. Kevesen tudják, hogy a forintosított hiteleik 3 havi Buborhoz kötött, referenciakamatozású forinthitel. Vagyis ha változik a Bubor, az legkésőbb 3 hónap múltán meg is látszik a törlesztőrészleten. A kamatperiódus mellett kamatfelár-periódus is van, márpedig a törlesztőrészlet várható alakulása szempontjából ezzel is érdemes tisztában lenni.

A forintosított devizahitelek jellemzői

- a forintosított hitelek kamatperiódusa 3 hónap,

- főszabály szerint a hitel forintosítás utáni kamatszintje = 3 havi BUBOR + a devizahitel eredeti kamatfelára, de

- nem lehet magasabb a forintosított hitel kamatszintje, mint az eredeti volt azzal a kitétellel, hogy

- legalább 1%-os kamatfelárat, vagyis (a jelenlegi BUBOR alapján) 3,1%-os kamatot fel kell számítaniuk a bankoknak,

- legfeljebb 4,5% (lakáshitelek), illetve 6,5% (szabad felhasználású jelzáloghitelek) lehet a kamatfelár,

- a fenti kamatfelárakat a rendszeresen felszámított díjak nélkül kell számítani.

Az új lakáshitelünket változó kamatozásúra vagy hosszabb távon kamatfixált ajánlatra kérjük?

Amikor a kiváltáson gondolkozunk, akkor nagyon fontos ezt a körülményt tisztáznunk. Gyakran mossák össze a különböző kamatperiódusú ajánlatokat az ügyfelek és kockázatelemzés helyett kizárólag az alacsonyabb kezdő törlesztőrészlet lesz a döntő számukra!

Mi az a kamatperiódus kockázat? Az olcsóbb, változó kamatozású lakáshitelekkel azt kockáztatjuk, hogy drágulás esetén a hitelünk szinte azonnal drágulni fog. A drágább, ugyanakkor hosszabb távon fixált kamatozású lakáshitellel azt írjuk alá, hogy a kamatunk akkor is ugyanannyi marad (és a törlesztőnk), amikor a piac emeli a kamatait és drágítja a hiteleit.

Egy konkrét kalkuláció

Alapul azt a statikus példát vettem, miszerint a következő 4 évben megmarad a változó kamatozású hitel kamata (2,23%). Ezután megvizsgáltam, hogyan viszonyul egymáshoz a változó kamatozású hitel törlesztése és az összes visszafizetés a 10 éves fix kamatozású minősített fogyasztóbarát hitelhez képest, amennyiben “legrosszabb” esetben az utolsó 6 évben a kamat 8%-os lenne a változó kamat esetén (5%-os kamatemelkedés).

Láthatjuk, hogy egy 5%-os kamatváltozás az ötödik évtől 41%-os emelkedést eredményezne eredeti törlesztőrészletünkben (változó kamat), míg a kezdetben magasabb fix kamatozású törlesztéshez képest ez az emelkedés 10,2%-os lenne. Az egyensúlyi állapot, amikor pontosan ugyanannyit fizetnénk vissza, a 7,55%-os kamat 4. év utántól a változó kamatozású hitelünk esetében.

Ebben a példában a végső következtetésünk az, hogy el tudjuk e képzelni azt a helyzetet, miszerint a következő 10 évből 6 évben a változó kamatunk magasabb lesz, mint 7,55%?

„Azoknak a családoknak, akik nem befektetési, hanem lakhatási céllal vettek hitelre ingatlant és most ki szeretnék azt váltani egy kedvezőbb ajánlatra, kifejezetten kötelező a drágább, ugyanakkor fix kamatozású hitelt választani” – Szarvas Norbert, IFL blog szerzője

Vegyük figyelembe a megemelkedett jövedelmünket

Még mielőtt belevágunk a számolgatásba, érdemes figyelembe vennünk azt a nem elhanyagolható tényt, hogy a jövedelmünk az elmúlt években dinamikusan növekedett, aminek hatása a vásárlóerő paritás növekedésén is érezhető volt.

Nem szabad a kezdeti törlesztőrészletünkből kiindulni, és azt megpróbálni visszaállítani. A példában leírt mostani 152 208 forintos törlesztőrészlet is nagyjából 100 000 forintról indult 12 évvel ezelőtt, de az biztos, hogy ezt nem fogjuk tudni visszaállítani. Nem is érdemes.

A kiváltandó lakáshitel törlesztőrészletét és futamidejét érdemes a megemelkedett jövedelmünk függvényében vizsgálni. Így nem lesz számomra meglepő, ha végső soron ugyanannyit vagy többet kell havonta fizetnünk, viszont cserébe

- jelentősen csökken a futamidő

- jelentősen (milliókkal) csökken a teljes visszafizetés összege

Megéri kiváltani a lakáshiteleket egy teljesen új konstrukcióra?

Hátralevő futamidő: 12 év

Törlesztő részlet: 152 208 HUF

Tőketartozás: 15.623.757 HUF

Végtörlesztés díja: 15.623.757+ 2%= 15 936 232 forint

A számításban a család igazolható jövedelme havi 400 000 forint.

Kritikus kérdések a lakáshitel kiváltása előtt

- az ingatlanunk mai piaci értéke megfelelő? Fő szabály: a hitel összege maximum a bank által! megállapított forgalmi érték 80%-a lehet, de vannak bankok, akik ennél is szigorúbbak

- a jövedelmünk- meglévő hitelek töresztése (kivéve a lakáshitel, amit kiváltunk) 50%-a fordítható havi törlesztésre. Belefog férni az új törlesztő?

- a BAR listán szerepelünk, mint rossz adós? Ha igen, akkor nem tudjuk kiváltani a hitelünket

Bónusz cikk: Milyen szabályoknak kell megfelelnem a hitelfelvétel során?

Mit mond a lakáshitel kalkulátor, milyen feltételekkel kaphatunk ma hitel?

Első lépésként fogom és megnézem a lakáshitel kalkulátort, hogy ezekkel a paraméterekkel milyen havi törlesztést adnak számunkra a bankok hitelkiváltás esetén és változatlan futamidő mellett a különböző kamatperiódusokra:

[Mindig a legjobb törlesztőrészlet ajánlatot veszem figyelembe]

változó kamatozású hitel (3 havi): 128 432 HUF (ilyen konstrukciónk van most)

3 éves kamatozás: 133 796 HUF

5 éves kamatozás: 134 854 HUF

10 éves kamatozás: 142 609 HUF

A számokból több érdekes dolgot vehetünk észre:

- mindegyik ajánlat havi törlesztője azonos futamidő mellett alacsonyabb, tehát biztosan megéri kiváltani a lakáshiteleket

- a 3 és az 5 éves kamatperiódus között (két különböző bank ajánlata) 1 058 forint havonta a különbség, ami (változtatlan kamatok mellett) 12 év alatt összesen 152 352 forint. Cserébe viszont két évvel tovább garantált a törlesztőrészletünk!Érdekességképpen, ha 3 év múlva 2%-ot emelkedne a 3 éves kamatperiódusú hitelünk, akkor a köztes 2 évben (az 5 éves fix hitelhez képest) a havi törlesztőrészlet különbség:2%-os kamatemelkedés esetén a 3 éves fix hitelünk új törlesztője: 149 399 Ft2 év törlesztőkülönbsége (a 5 éveshez képest): 14 545 forint /hó, összesen 349 080 forint, azaz több, mint kétszer többet fizetnénk vissza, ha a 3 éves fix hitelt választjuk az 5-höz képest és 2%-kal emelkedik a törlesztőrészlet az első kamatfordulón!

- a 10 évre (szinte végig) fixált hitel törlesztése alacsonyabb havi 6 790 forinttal, mint a három éves kamatozású hitelnek, amelyik az első kamatfordulón 2%-ot emelkedett!

- a mostani konstrukciónkhoz képest havi 9 599 forinttal kell kevesebbet fizetnünk változatlan futamidő mellett. Viszont 10 évig garantált a törlesztő, míg a jelenlegi esetben a piaccal együtt emelkedhet/csökkenhet

Kombináljuk a hitelt lakástakarékkal?

Szögezzük le a legelején, hogy lakástakarékkal kombinálni a hitelünket két stratégia esetben érdemes:

- a lakástakarékon időarányosan elérhető kamat mértéke magasabb, mint a hitelünk kamata, azaz a pénzünk itt jobban termel, mintha a banknak adnánk

- szeretnénk a likviditásunkat megőrizni hosszútávon egy vis major helyzet esetére, ugyanis a hitelt fizetnünk kell, de a mellé kötött lakástakarékokat egyesével és bármikor felmondhatjuk, amiből a pénzünket (mínusz kezelési költség+számlanyitási díj+ bizonyos esetekben az állami támogatás) visszakaphatjuk és a családi kiadásunkat tehermentesíthetjük a havi x-szer 20 150 forintos teherrel.

Vegyük úgy, hogy meggyőzött minket a 10 évre fixált lakáshitel konstrukciója

és szeretnénk minél több lakástakarékkal kombinálni. Ebben az esetben megfontolandó lehet a kiváltandó hitel futamidejét kitolni 25 éves, ugyanis ebben az esetben az elnyújtott futamidő hatására jelentősen csökken a bank felé fizetendő összeg. A különbséget pedig a jobban kamatozó lakástakarékba tudjuk helyezni.

futamidő 25 év

törlesztőrészlet: 86 931 forint

kamat: 4,24%

10 éves LTP EBKM: 4,22%

Ebben az esetben tehát 0,02%-kal rosszabbul kamatozik a pénzünk a lakástakarékban, mintha a hitelbe fizetnénk. Amiért mégis ezt a konstrukciót számolom ki annak az oka a likviditásunk megőrzése a következő 10 évben. Tehát stratégiailag indokolt és legit megoldással állunk szembe.

Hogy miért 10 éves lakástakarékot számolok és nem 4 évenkénti betörlesztést? Egyrészt ízlés kérdése, másrészt az alábbi két extra cikkből megértheted:

Extra cikk 1: A NAGY ÖSSZEHASONLÍTÁS: 4 vs 10 éves lakástakarék a hitel mellé

Extra cikk 2: Az Állam érdeke, hogy csökkenjen a lakástakarék támogatás?

A lakástakarékkal kombinált új lakáshitelünk számai

futamidő 25 év

törlesztőrészlet: 86 931 forint

kamat: 4,24%

10 éves LTP EBKM: 4,22%

10 év múlva a tőketartozásunk: 11 472 013 HUF

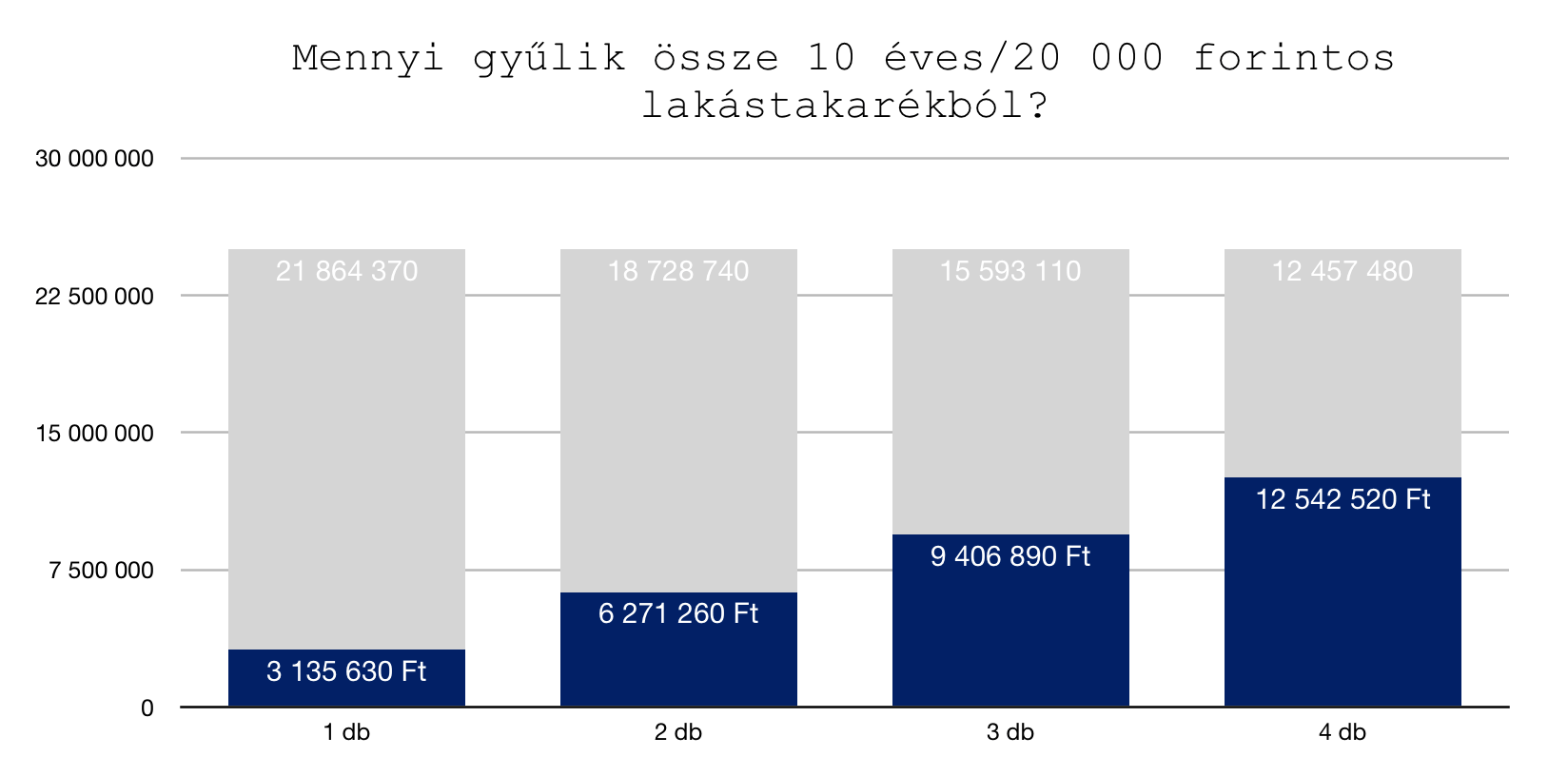

1 db 10 éves 20 000 forintos lakástakarék megtakarítási összege: 3 135 630 HUF

Szükséges lakástakarék darabszám: 3 db 20 000 forintos + 1 db 13 000 forintos = 11 445 060 HUF + hitel maradványérték 26 953 forint (a végtörlesztés a Minősített Fogyasztóbarát Lakáshitel konstrukció miatt díjmentes).

tényleges futamidő: 10 év (-2 év csökkenés)

tényleges havi törlesztőrészlet: 86 931+ 73 600 (4x 150 forint adminisztrációs díj) = 160 531 / hó

teljes visszafizetés: 19 263 720 forint

a jelenlegi kosntrukciónkban változatlan kamatok mellett a teljes visszafizetés: 21 917 952 forint

tehát ehhez képest spóroltunk 2 654 232 forintot

amennyiben a jelenlegi változó kamatozású hitelünk 2%-ot emelkedne jövőre, akkor a teljes visszafizetendő: 24 150 336 forint lenne!!!! Ez az új konstrukcióhoz képest 4 886 616 millió forint veszteség lenne, ami a jelenlegi tőketartozásunk 33%-a…

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. április 23. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | ápr 18, 2018 | Állami támogatás, Cikkek - pénzügyi blog, info

Az elmúlt hónapokban számos feltételezés látott napvilágot, miszerint az Állam érdeke, hogy csökkenjen a lakástakarék támogatás, azaz készülnek már a hatályos jogszabályi javaslatok ezzel kapcsolatban. Természetesen semmit nem erősítettek meg, ugyanakkor érdemes elgondolkoznunk azon, miért lehetne érdeke az Államnak ez a lépés? Ebben a cikkben a lakástakarékok állami támogatásának a csökkentését indokoljuk és racionalizáljuk, ami már több, mint egy gyenge értékesítési érv az ügynökök részéről!

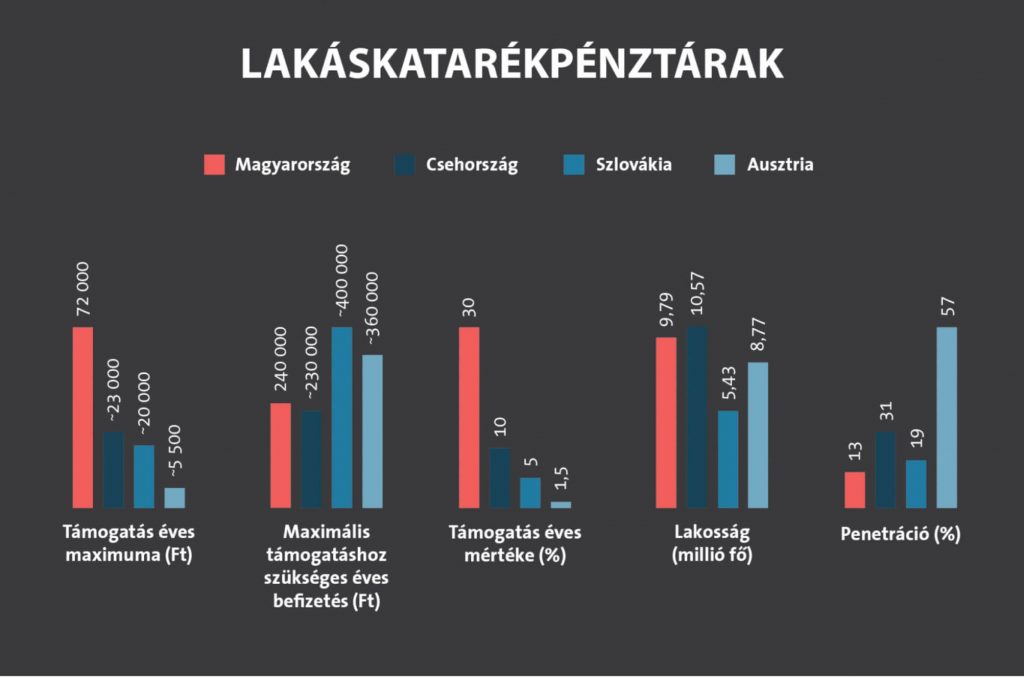

Mekkora a lakástakarék állami támogatása? Az Állam minden befizetésünkhöz 30%-ot, évente szerződésenként maximum 72 000 forintot ad hozzá. A szerződések, és ezáltal az állami támogatás mértéke is többszörözhető.

#1 A költségvetés tehermentesítése

Mindennemű állami támogatás esetén azt kell feltételeznünk, hogy addig él, amíg az Államnak megéri gazdaságilag és/vagy társadalompolitikailag. A témával kapcsolatban pedig meg kell vizsgálnunk a lehetőségét annak, hogy mi történik a folyamatokkal, amennyiben ez a támogatás lecsökken.

Fontos megérteni, hogy az Államnak nagyon megéri a lakástakarékok támogatása, hiszen ezzel ösztönzik a lakosságot a lakáscélú öngondoskodásra, aminek az eredménye végül az építőiparon, ingatlanpiacon és a járulékos szolgáltatásokon (pl.: ha költözünk, akkor irány az IKEA, ahol ÁFA-t fogunk fizetni) csapódik le.

Mennyit bír el a költségvetés? A lakástakarékok állami támogatásának csökkentésével öngondoskodási csökkenés várható?

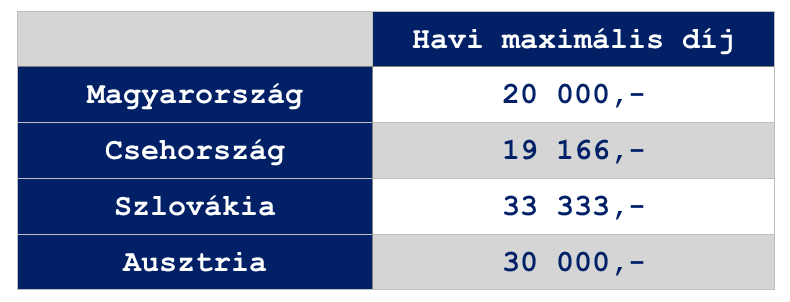

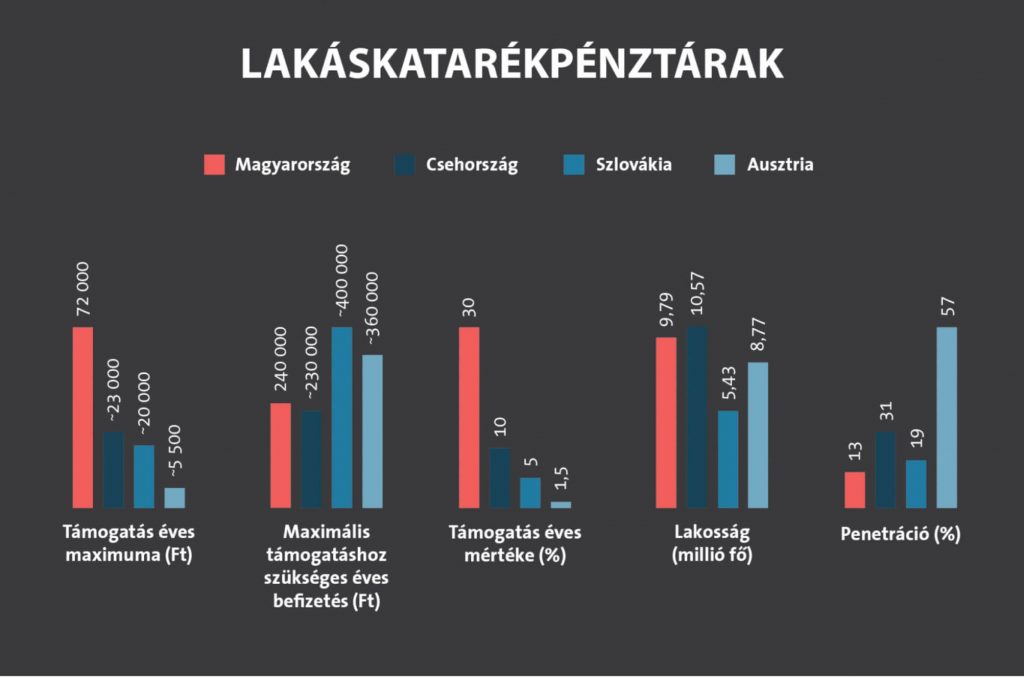

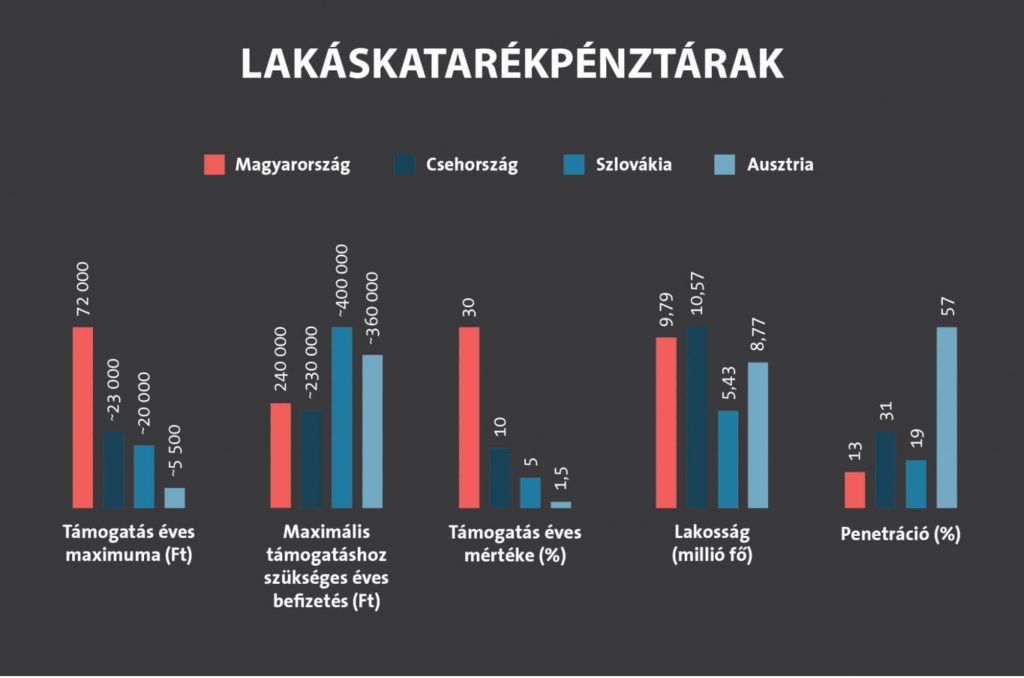

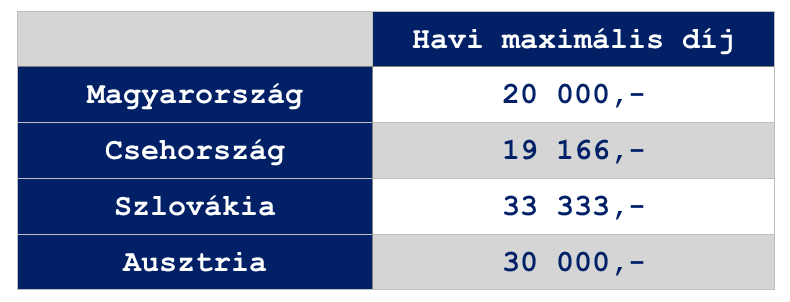

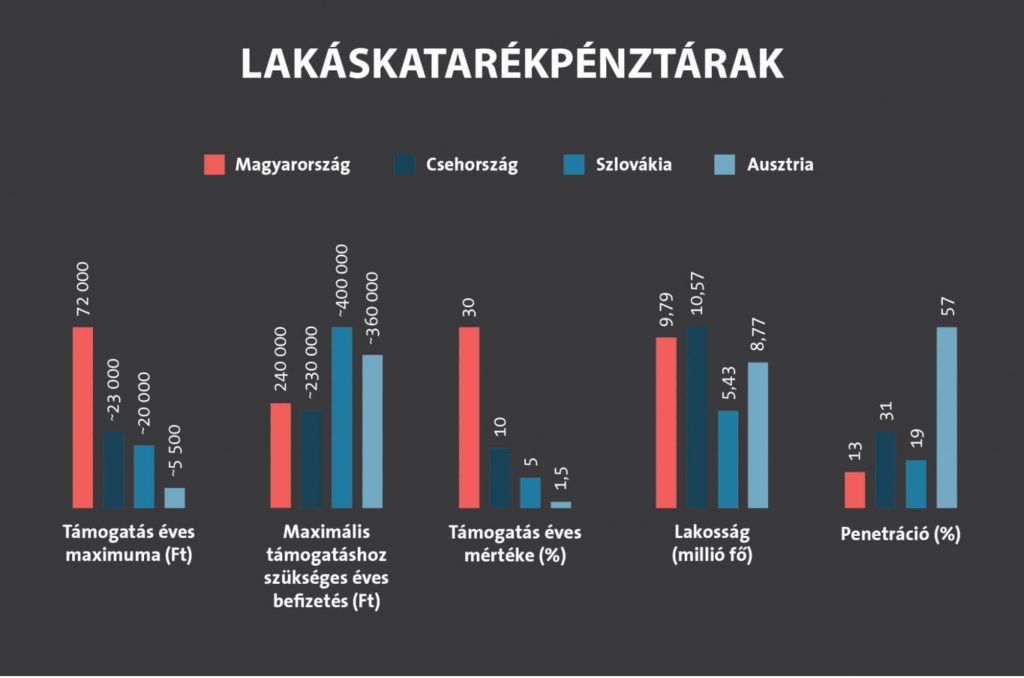

Érdemes megvizsgálnunk a környező országokat lakástakarék szempontból. Jelen esetben Szlovákiát, Csehországot és Ausztriát néztük meg, mint hasonló méretű és lélekszámú országok. Az alábbi fontos megállapításokat tehetjük ezzel kapcsolatban:

- A szomszédaink lényegesen kevesebb pénzt kapnak meg, aminek megszerzéséhez magasabb díjat kell befizetniük

- Egy magyar szerződésre több állami támogatás jár összegszerűen, mint a cseh-szlovák-osztrák szerződésre összesen! 72 000 vs (23 000+20 000+ 5 500)=48 500Ez azt jelenti, hogy amíg egy magyar szerződésre elég havi 20 000 forintot befizetni az évi 72 000 forintért cserébe,

addig cseh-szlovák-osztrák szerződésre összesen havi 82 499 forintot kell befizetni havonta a 48 500 forintos össztámogatásért három szerződés keretein belül.

- A magyarok egy lakástakarék szerződésre 30%-os állami támogatást kapnak, ami 20x-osa a 1,5%-os osztrák állami támogatásnak. Ha a magyarok 1,5%-os állami támogatást kapnának egy 20 000 forintos havidíjas szerződésre, akkor 72 000 forint helyett 3 600 forint járna évente.

- Ennek ellenére a magyar lakosság rendelkezik a legkevesebb lakástakarék szerződéssel a vizsgált országokban. A 1,5%-os, éves 5 5500 forintnyi támogatással kecsegtető Ausztriában gyakorlatilag minden második embernek van lakástakarék szerződése. A hozzánk hasonló lélekszámú cseheknél 3x többen kötnek lakástakarékot, mint a magyarok.

#2 A költségvetés tehermentesíthető, de nem várható visszaesés

Erős megállapítás lehet sokak számára, de teljesen egyértelműen a fenti diagramból is kiolvasható, hogy jelenleg és az elmúlt években a magyar lakástakarék pénztár erőteljesen túlfinanszírozott volt állami támogatás szempontjából. Nem véletlen, hogy a lényegesen fejlett pénzügyi kultúrával rendelkező társadalmakban töredéknyi állami támogatás mellett is lényegesen többen kötnek lakástakarék szerződést.

A magyar lakástakarékpiac narratívája tehát alapvetően adott. Máshol azért alacsonyabb az állami támogatás, mert azon a szinten jobban megéri tartani a támogatást, mint megemelni a magyarhoz hasonlóan. Tehát a versengő országokban elérhető állami támogatások mértéke fordítottan arányos a pénzügyi kultúrával és a lakosság jellemző megtakarítási hajlamával. Minél tudatosabb a társadalom pénzügyileg, annál jobban tehermentesíthető a költségvetés.

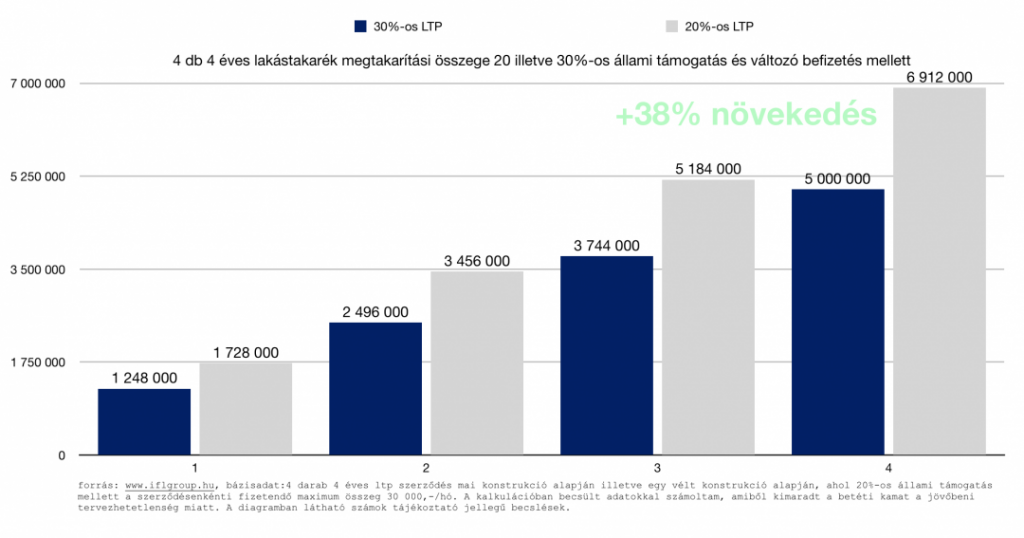

A kérdés, hogy nálunk mi lesz a következő lépcsőfok? Előkészületben a 20%-30 ezer forintos párosítás?

Jelenleg nálunk a 30%-os állami támogatás és a havi 20 000 forintos szerződésenkénti maximális betéti összeg van érvényben. Vélhetően az első költségvetési tehermentesítési lépés a lakástakarék állami támogatásának 20%-ra való faragása, ami egyáltalán nem lenne közegidegen – gondoljunk csak a NYESZ-ÖNYP-Nyugdíjbiztosítás hármasra vagy az egészségpénztárakra megszerezhető 20%-os adójóváírásra.

Ugyanakkor önmagában az állami támogatás csökkentése még nem eredményezne fellendülést a lakástakarék és ingatlanpiacon. Az Állam érdeke egyértelműen az ösztönzés. Valószínűleg megtartaná a költségvetés az évi 72 000 forintos szerződésenkénti állami támogatás maximumát, amihez 20%-os támogatás mellett meg kellene emelni a betéti összeget 20 000 forintról havi 30 000 forintra. Ha visszatérünk a környező országokra, akkor felismerhetjük a sormintát, azaz a maximális állami támogatás mindenhol magasabb befizetéssel és alacsonyabb állami támogatás mellett realizálható.

#3 A magasabb betéti összeg (alacsonyabb lakástakarék támogatás mellett) összhangba kerül az emelkedő ingatlanárakkal

Magyarországon két lényeges tendencia alakult ki, ami érinti a lakástakarékot:

- jelentősen növekednek a bérek

- drágulnak az ingatlanok

Ez azt jelenti, hogy egy 4 éves havi 20 000 forintos lakástakarék szerződésen elérhető 1 250 000 forintos megtakarítás egyáltalán nincsen összhangban a jövedelmekkel és az ingatlanárakkal. Magyarul elhanyagolható összegekről beszélünk az emberek lehetőségeihez és az ingatlanpiac adottságaihoz képest.

Erre megoldást jelenthet a lakástakarékok többszörözése – 1 ember maximum 5 lakástakarék szerződője lehet – , amihez azonban szükséges szereznünk 5 közeli hozzátartozónak a szabad adószámát (és ezzel elvéve a lehetőséget, hogy saját magunknak is kössenek ilyen szerződést). Viszont ennek a rendszernek több veszélye is van, ami ellentétes az Állam motivációjával:

- nem mindenkinek van lehetősége több szerződést kötni

- minél többszereplős a lakástakarék konstrukciónk (5 szerződésnél legjobb esetben 5, de akár 7-8 szereplője is lehet), annál nagyobb az esély, hogy a megtakarítási évek alatt átrendeződnek a családi „erőviszonyok” és koncentrált ingatlavásárlás helyett mindenki apró tételekbe forgatja a lejáró összeget, amihez nem szükséges extra forrást bevonni

- A lakástakarék egy struktúrált „sárga csekkes” megtakarítási forma, amit a magyar lakosság szeret. Ha nincsen „sárga csekkes” kötelezettség, akkor nem igazán fog a folyószámlán gyűlni az extra összeg. Ezért fontos, hogy minél több pénzt legyen lehetőség befizetni a lakástakarékba

Ha megemelik a betéti összeget és megtartják az évi 72 000 forintos támogatást, akkor egyrészt ösztönöznek a többletforrás bevonásához, másrészt növelik a tranzakciók értékét (ami végső soron extra adó és illetékbevételhez vezethet)

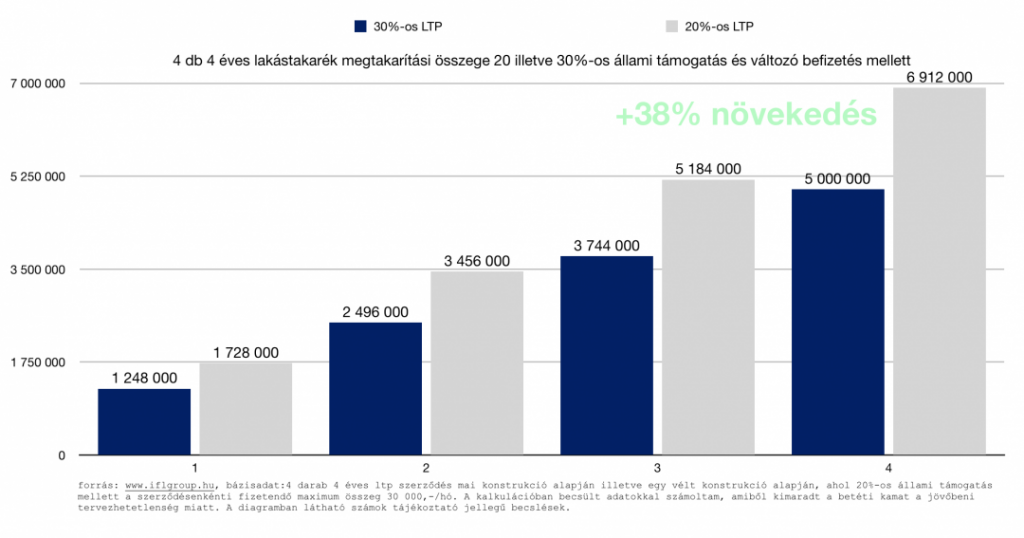

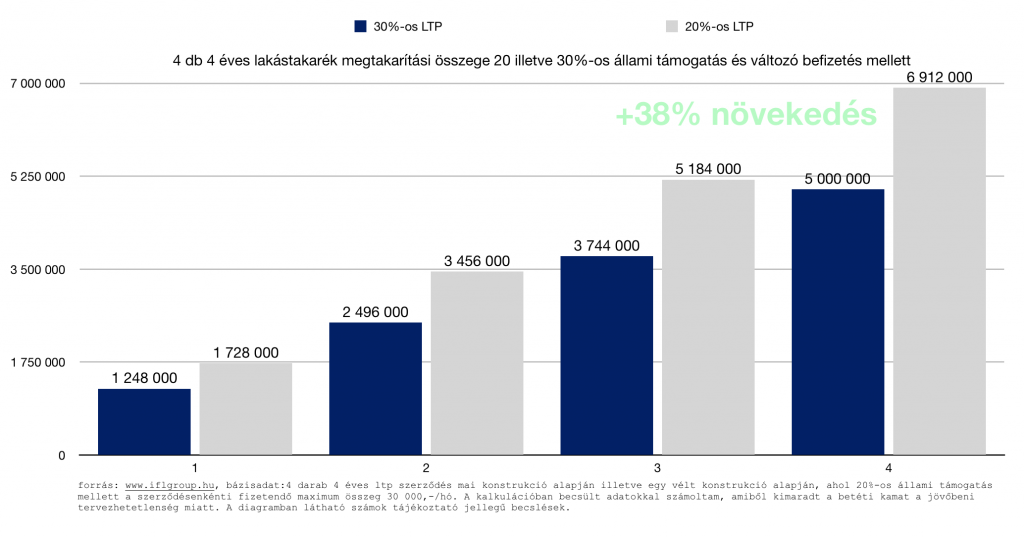

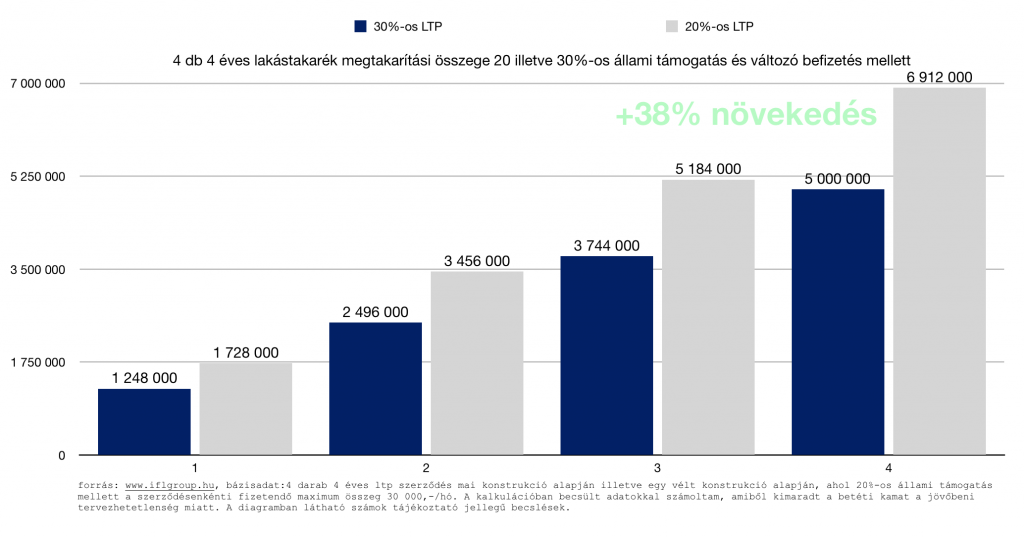

A diagramban elkészítettem neked egy összehasonlítás, mi történik abban az esetben a jelenlegi állapothoz képest, ha megvalósul a lakástakarék támogatás módosítása, átkonstruálása. A példában 5 darab szerződéssel számoltam, és az ne zavarjon meg minket, hogy így 5×20 000= 100 000 forint helyett havonta a példában 5×30 000=150 000 forintot fizetünk be. Hiszen az Államnak nem érdeke mikroszinten figyelni ebben az esetben a családok egyedi költségvetését, ugyanis pontosan tudja, hogy az elmúlt években a családok többletbevételre tettek szert önmagukhoz képest.

Abból kell kiindulnunk, hogy a többletbevételt a családok el tudják lakástakarékra és ezáltal közvetetten az építőipar/magyar gazdaság pörgetésére is költeni, ha megfelelő a motivációjuk.

Másrészről az Állam legfontosabb érdeke, hogy az építőiparba, a bankszektorba és az ingatlanpiacba (a legfontosabb gazdasági ágazatok a kereskedelem mellett) minél több lakossági erőforrást „kényszerítsen” bele. Márpedig a meglévő lakáscélhoz hozzárendelt lakástakarék szerződés önmagában kényszerítő erő, hiszen korlátozott a felhasználása.

Az új konstrukcióval elérnénk, hogy garantáltan 38%-kal több forrással rendelkezzenek az emberek az utolsó percben.

Nagyon fontos, hogy mindezt garantáltan és tervezhetően! Hiszen a lakástakarék önmagában egy „sárga csekkes” és ellenőrzött megtakarítási forma, ahol kiesik a „van kedvem-nincs kedvem” emberi tényező. Tehát összességében jelentős többletforrással érkezhetnének az emberek az ingatlanpiacra, ami elég motivációt jelenthet számukra az extra források bevonására is!

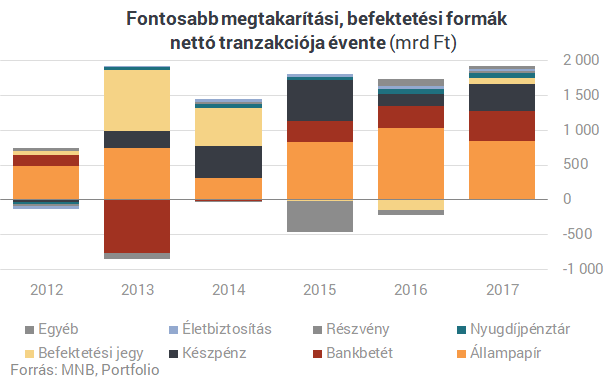

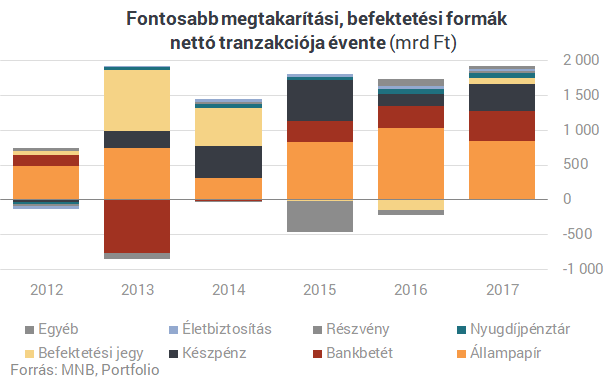

#4 Az elmúlt évben a lakosság „új vagyonának” több, mint 80%-a likvid eszközökbe került (bankbetét, Állampapír, készpénz). Ez baj.

Megfigyelhető egy tendencia a lakosság részéről, aminek a végső következtetése, hogy extrém mértékű készpénzállományon és likvid vagyonon ülnek az emberek. Tehát a pénzt „elszívják” a gazdaságból és nem teremtenek vele olyan valós értéket (nem fektetik be, nem refinanszíroznak), ami pörgethetné a pénzmozgást. Ez nem jó sem az Államnak, sem a gazdaságnak, sem a lakosságnak.

Ki kell kényszeríteni a lakosságban a likvid vagyont és elindítani a pénzmozgást.

Újabb erőteljes érv és indok lehet a lakástakarék támogatás csökkentése mellett és ezzel párhuzamosan a betéti forráselvárás növelése mellett a lakosság likvid vagyonának „kikényszerítése”. Hiszen sokan gondolkodhatnak majd a jövőben (is) úgy, hogy a likvid vagyonukból fedezik a fizetésükön túlmutató extra lakástakarék szerződéseket, mint legit befektetési lehetőség.

A többletmegtakarítási összeg viszont új lehetőségeket és igényeket tárhat fel, ami azt jelenti, hogy könnyebben költöznek az emberek drágább, jobb lakásokba. – gondolhatnánk ezt helytelenül. A valóságban azonban egy sokkal tényszerűbb indok miatt fontos „kikényszeríteni” a többletmegtakarítást struktúrált formában!

„2021-től minden új épület közel nulla energiaszinten épülhet csak meg, és ezeknél az épületeknél a felhasznált energia 25 százalékát megújuló energiából kell nyerni. ” – írta a HVG

Magyarul 2021-től jelentősen megdrágul az újépítű ingatlanok bekerülési értéke, amit ömagában a lakosság bevételnövekedése nem képes megfelelő mértékben fedezni. Tehát a jövőre nézve az Állam két irány közül választhat:

- megmarad a jelenlegi szint (lásd pl.: lakástakarék támogatottság) és növekedési pálya, ami magasabb állami támogatás mellett konzerválja az alacsonyabb megtakarítási összeget

- megoldásként kikényszerítik a magasabb megtakarítási összeget, ami megfelelő extra fedezetet jelenthet majd az emelkedő költségek ellensúlyozására- tehát nem fagy le az építőipar teljesítménye

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. április 18. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | ápr 16, 2018 | Banki termékek, Cikkek - pénzügyi blog, Hitel, info

Az elmúlt években megszokhattuk a magyaroszági, főleg a budapesti és nagyvárosokbeli ingatlanárak drasztikus emelkedését. Ezt a folyamatot segítette elő a CSOK 10+10, az államilag támogatott lakástakarék, az ÁFA visszatérítés- ÁFA csökkentése generál kivitelezésnél, a kedvező kamatozású lakáshitel, illetve a külföldi tőke megjelenése. Mint minden felfutásnak, egyszer ennek is vége lesz. Ebben a cikkben az okokat keresem, amiért az ingatlanpiac korrekciója várható a következő években!

Mit jelent az ingatlanpiac árkorrekciója? Amikor az ingatlanok piaci ára túlértékelt, akkor alapvetően túlkereslet alakul ki, aminek árfelhajtó hatása van. Amint a kínálat utoléri a keresletet, abban a percben a piac árkorrekciót hajt végre és valódi értékén árazza be a továbbiakban az ingatlanokat.

Az ingatlanpiacot a jelzáloghitelezés felfutása motiválta-motiválja

Amikor az ingatlanpiac dinamikáját akarjuk definiálni és leírni, akkor első lépésként érdemes összekötni a jelzáloghitelezés alakulásával. Hosszútávon megfigyelhető a lakosság vásárlási hajlandóságának az emelkedése, amint könnyebben képesek forráshoz (jelzáloghitel) jutni.

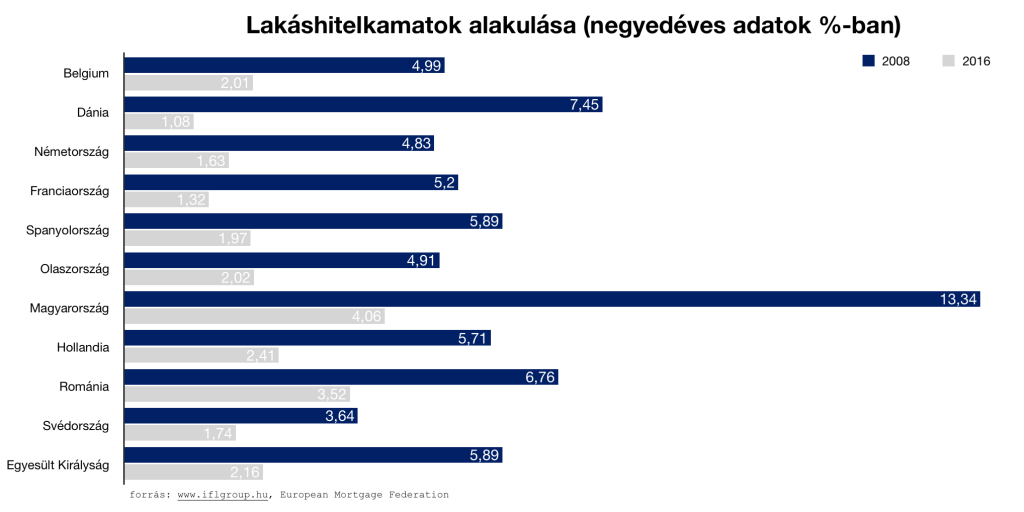

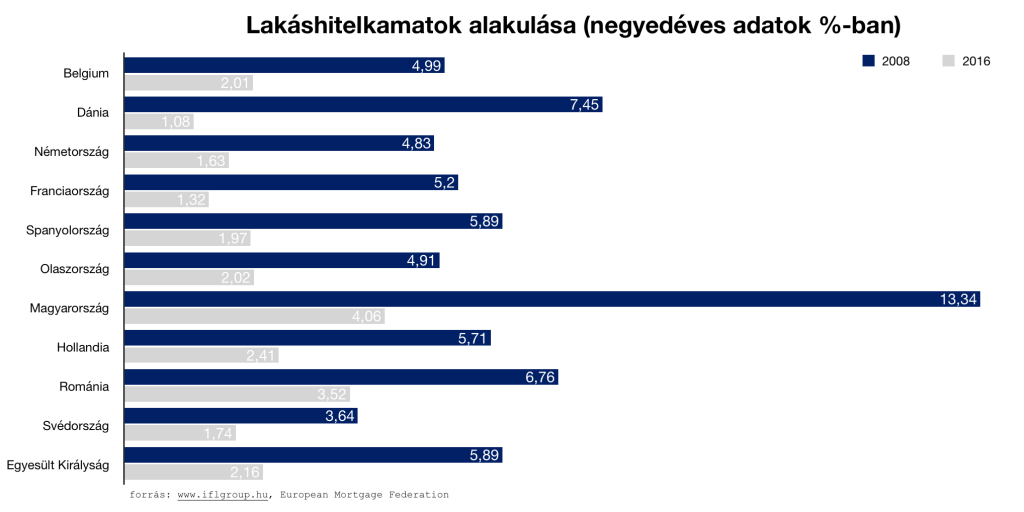

Egész Európában jellemző volt, hogy a válság [első] igazi évéhez képest 2016-ra jelentősen csökkentettek a lakásvásárláshoz szükséges banki jelzáloghitelek (forrás) kamatain, amivel ösztönözték a lakosságot a hitelfelvételre és az ingatlanvásárlásra.

A kedvező kamatozású lakáshitelek beépültek az ingatlanárakba. Tehát a magasabb ingatlanárral közvetlenül növelte a piac a szükséges jelzáloghitel összegét

Az ingatlanárak növekedésével a vásárlók előtt két lehetőség állt ezidáig:

- engednek az igényeikből, hiszen ugyanazért az árért rosszabb/kisebb ingatlant tudnak vásárolni

- több hitelt vesznek fel

Mivel a jelzáloghitelek kamata rekordalacsony, ezért az átlagos ingatlanvásárló könnyebben szánja rá magát + milliók felvételére, hiszen jelen pillanatban a havi költségvetést nem veszélyezteti olyan mértékben, ami már nem lenne elviselhető.

Az ingatlanpiac korrekciója várható, amint a hitelkamatok megemelkednek

Az MNB stabilitási jelentésében is többek között figyelmeztetnek a magyar háztartások kamatfüggőségére, mivel az új hitelek kamatperiódus összetétele még mindig extrém magasan a változó kamatozású lakáshitelek irányába tolódik el. Márpedig a változó kamatozású lakáshitelek vannak a leginkább kitéve a piaci helyzet alakulásának és drágulásának.

Arra számos szakértő figyelmeztet, hogy a jelenlegi kedvező kamatkörnyezet hosszútávon nem fenntartható állapot. Jelentős áremelkedés várható a piacon a kamatok tekintetében, ami azt jelentené, hogy ugyanaz az ügyfél a személyes preferenciáihoz képest kevesebb hitelhez juthatna hozzá.

Bónusz cikk: Milyen szabályoknak kell megfelelnem hitelfelvétel esetén?

Márpedig a drágább hitel és a kevesebb forrás azt jelentené, hogy az ingatlanpiacnak reagálnia kell a helyzetre és aluláraznia az ingatlanjait, mivel csökken a fizetőképes kereslet lehetősége.

Elfogy a lakosság betétállománya, mint valódi hajtóerő

2017-ben nettó 1932 milliárd forinttal nőtt a háztartások pénzügyi vagyona, amiből nettó 851 milliárd forint (44%) áramlott az állampapírokba, ami visszaesést jelent a 2016-os nettó 1028 milliárd forinttal szemben. 100 új megtakarított forintból 22-t bankszámlára, 20-at pedig készpénzbe „raktak” a magyarok 2017-ben. Ez azt jelenti, hogy a magyar lakosság 2017-es „új vagyonának” (20+22+44)= 86%-a, azaz 1661,52 milliárd forint olyan likvid vagyon, amit akár ingatlanvásárlásra is el lehet azonnal költeni.

Az ingatlanpiac alakulása három fő tényezőtől függ, bármilyen gazdasági időszakot nézünk:

- A lakosság likvid vagyona

- A jelzáloghitelkamatok mértéke

- Az állami ösztönzők mértéke

Magyarország ebből a szempontból tökéletes helyzetben van, hiszen mindhárom tényező adott az ingatlanpiac és ezáltal a teljes gazdaság felpörgetéséhez. Ezekkel az adottságokkal az elmúlt években éltünk. Azonban fontos figyelmeztetés az ingatlanpiac korrekciója szempontjából, hogy egy ponton túl a lakosság az „új vagyonát” nem tudja olyan mértékben növelni, mint az ingatlancélú (és egyéb) kiadásai.

Amikor ez a pont elérkezik, abban a percben a túlkeresletet felválthatja a túlkínálat az ingatlanpiacon, ami az árakra lenyomó erővel hatna, hiszen innentől kezdve a vásárló kerül alkupozícióba.

+1 gondolat: nem szükséges elköltenie a lakosságnak a felhalmozott likvid vagyont. Elég, ha visszatér a megszokott befektetési portfólió kialakításához, azaz visszatalál a befektetési alapokhoz, részvényekhez, ETF-ekhez.

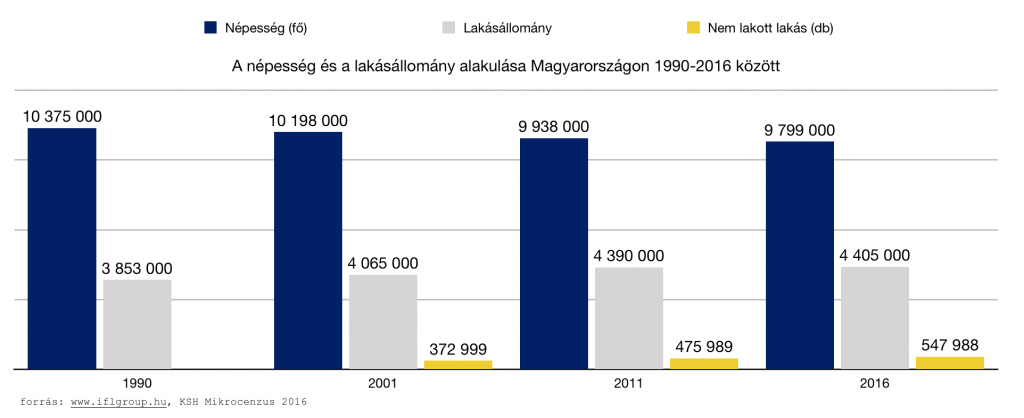

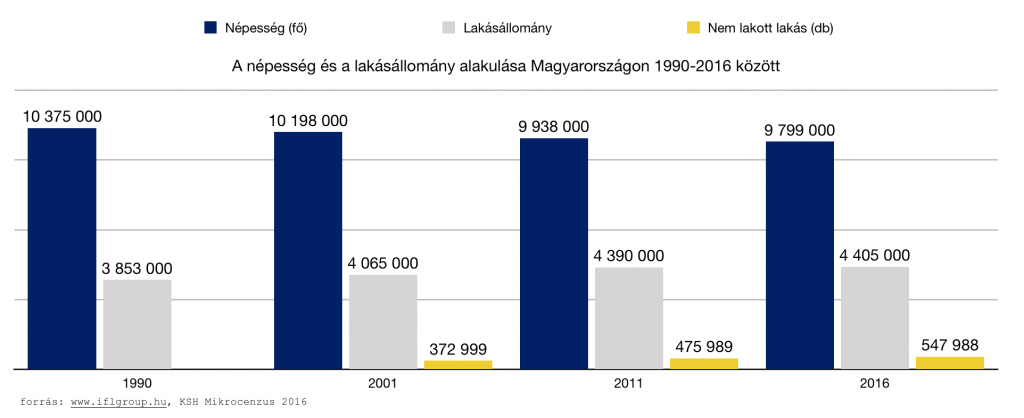

Figyelmeztető jel számunkra a nem lakott lakások számának a növekedése

Az utca emberét megkérdezve vagy különböző statisztikai mutatókat kutatva egyértelműen olyan érzésünk lehet, hogy egy „soha véget nem érő” ingatlanárrobbanás kellős közepette vagyunk. A valóságban azonban érdemes megnéznünk a folyamatok mögött zajló mikrofolyamatokat, mikrotranzakciókat is.

Az alábbi diagrammon láthatjuk, hogy a magyar népesség folyamatosan csökken, miközben a nem lakott lakások száma drasztikusan növekszik. Ez azt jelenti, hogy Magyarország területén egyre több hely válik egyre kevésbé lakottá, míg a populáció alapvetően a nagyvárosokban és az agglomerációba tömörül a boldogulás reményében.

Azonban az agglomerációnak és a kedvelt városoknak van egy fizikai kapacitása mind létszámban, mind munkaerőpiac tekintetében. Nem költözhet mindenki ide, hiába szeretnének. Az agglomeráció egyre kijjebb tolódik (érdemes belegondolni a budai oldalra, ahol 10 évvel ezelőtt az elsődleges agglomerációs vonal Budaörs volt, ma már Érd számít ennek az elméleti vonalnak 20 kilométerrel és két-három településsel kijjebb).

Nagyobb mértékben növekednek a nem lakott lakások száma, mint amilyen ütemben bővül a lakásállomány. Ez figyelmeztető tendencia a jövőre nézve!

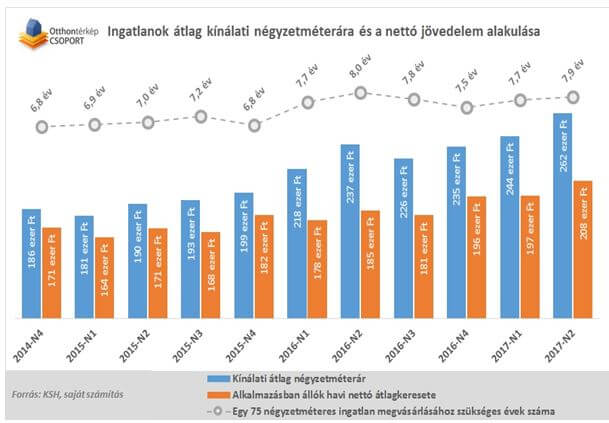

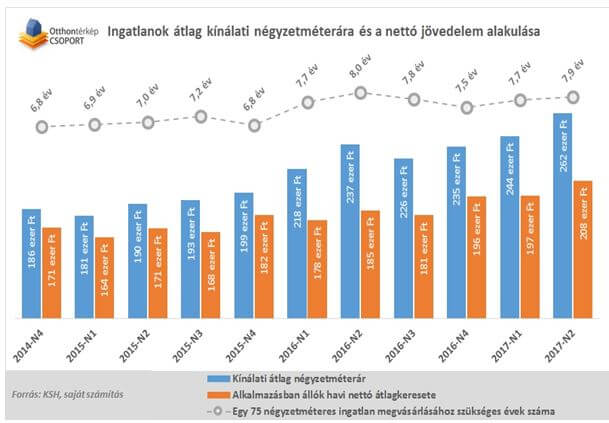

Egyre többet kell dolgozni az ingatlanért, ami alátámasztja az első pontot: azaz a drágább ingatlanhoz több hitelt kell felvenni. A kockázat pedig a kamatszint változása!

Az ingatlanpiaci árak drágulását igazolja az a statisztika, ami azt mutatja meg, hogy az átlagos jövedelemhez képest hány évet kell dolgoznunk egy 75 nm-es lakás megvásárlásához. Az idő egyre hosszabb, ami azt jelenti, hogy az ingatlan egyre drágább. Mivel a lakosságnak van egy konkrét likvid vagyona, ezért a növekvő többletett hitelből próbálja meg kipótolni.

Mostani alacsony kamatok mellett ez viszonylag egyszerűen működik, az ügyfelek hajlandóak picivel több hitelt felvenni. Emiatt pedig az ingatlanárak magasan tarthatóak a kereslet miatt. De mi történik abban az esetben, ha a hitelek megdrágulnak és az emberek többé nem tudnak „kicsivel több hitelt felvenni”?

A kereslet itt is találkozni fog a kínálattal, mivel kevesebb fizetőképes vevőre jut azonos mennyiségű lakás. Megváltozik az alku-státusz, ami további csökkentést jelenthet a kialkudott árak esetében.

Az ingatlanpiac korrekciója automatikus következménye a lakástakarékok esetleges állami támogatás csökkentésének?

Ma egy nagyon kényelmes piaci egyensúly alakult ki, hiszen rekordalacsony lakáshitelkamatok mellett Európa szerte rekordmagas állami támogatás mellett van lehetőség a lakáscélú öngondoskodás megvalósítására. Ez azt jelenti a gyakorlatban, hogy minden befizetésünk után 30% állami támogatást, maximum évi 72 000 forintot / szerződés kapunk.

Azonban hosszútávon, egy fejlődő pénzügyi kultúrában, ahol a középosztály a továbbiakban már nem az államtól várja a megoldást – hanem a „kötelező sárga csekkek” részének tekinti az öngondoskodását – már egyáltalán nem szükséges ilyen mértékű állami támogatással ösztönözni az embereket. Ráadásul egyre kevésbé kifizetődő az Állam számára az ilyen mértékű állami támogatás. Egyre hangosabban mondják, hogy a jövőben csökkentik az állami támogatás mértékét, ami egy logikus lépés lenne!

Számoljunk közösen, hogy miért érdeke az államnak csökkentenie a költségvetési hatékonyságon túl

Egy átlagos család jelen pillanatban képes 4 db lakástakarékot kötni, amiért cserébe 4 év alatt (támogatással együtt) nagyjából 5 000 000 forintot tudnak összegyűjteni. Emellett persze több-kevesebb sikerrel megpróbálnak a folyószámlán is gyűjteni. Társadalmi szinten jelen pillanatban ez a „megpróbálok sárga csekk nélkül évekig gyűjteni megoldás” halálra van ítélve, mivel az emberek pénzügyileg fegyelmezetlenek.

Az állam érdeke az lenne, hogy a lakosság likvid tőkéjének minél nagyobb hányadát köttesse le a lakossággal lakáscélra.

Mi történik abban az esetben, ha az állami támogatás lecsökkenti 20%-ra, viszont a szerződésenkénti maximális betéti összeget megemeli 30 000 forintra/hó, hogy továbbra is elérhető legyen az évi 72 000 forint állami támogatás?

Az Állam ezzel a lépéssel nagyobb léptékű megtakarításra ösztönözne szerződéses keretek között

A diagramból láthatjuk, hogy az állami támogatás csökkentésével és egyidejűleg a maximális betétösszeg megemelésével 4 év alatt 38%-kal nagyobb megtakarításra ösztönözné az öngondoskodókat az Állam. Egyrészt ezáltal enyhülne a költségvetési teher, másrészt viszont szervezettt keretek között tudnának az emberek több pénzt félretenni. Valószínűleg duplán megérné ez a lépés az Államnak.

Első lépésként a Fundamenta bevezette új konstrukcióját, amiben az évi 72 000 forintos támogatás mellett a 20 000 forinton felül további 20 000 forintot, azaz 40 000 forintot lehet szerződésenként befizetni. Ezzel jelenleg azoknak kedveznek, akik magasabb lakástakarék hitelt szeretnének felvenni (magasabb szerződéses összeg) és nem tudnak több lakástakarék kötni. Azonban előremutató ez a lépés, vélhetően tesztelik a piacot, mit szól ehhez a megoldáshoz, amitől már csak egy lépésre van a 20%-os támogatás melletti 30 000 forintos havi betét.

Másrészről elképzelhető, hogy az ingatlanpiac középtávon az állami támogatás mértékével korrigálja a saját árait, hiszen csökken az egy főre jutó állami támogatás összege 20 000 forintos betéti egységre vetítve. Azt nem gondolom, hogy ez a tétel jelentősen mozgatná az árakat, viszont lesznek, akik a lehetőségeik miatt inkább nem vágnak bele az öngondoskodásba.

Hitelt szeretnél felvenni és ehhez keresed a legjobb konstrukciókat? Töltsd ki és segítek!

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. április 16. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Update: Kiderült, hogy a Tempo pénztárnál 10% a költség évi 240 000 forint alatt… Megpróbáltam a lehetetlent és összehasonlítani a különböző pénztárakat költségelvonás alapján. Sajnos nagyon hiányzik ebből a szektorból egy egységes, mindent átfogó szabályozás, ami lehetővé tenné. hogy minden pénztár pontosan ugyanazt a táblázatot és adatsort tüntesse fel a saját oldalán, csak a saját számaival.

Update: Kiderült, hogy a Tempo pénztárnál 10% a költség évi 240 000 forint alatt… Megpróbáltam a lehetetlent és összehasonlítani a különböző pénztárakat költségelvonás alapján. Sajnos nagyon hiányzik ebből a szektorból egy egységes, mindent átfogó szabályozás, ami lehetővé tenné. hogy minden pénztár pontosan ugyanazt a táblázatot és adatsort tüntesse fel a saját oldalán, csak a saját számaival. Láthatjuk a táblázatból, hogy az egészségpénztári megtakarításunkkal + adójóváírás+ két évenkénti lekötés további 10%-os adójóváírásért cserébe fantasztikus lehetőség nyújt számunkra, hogy megfelelő összegű, egészségmegelőzésre- betegség kezelésre fordítható tartalékot képezzünk!

Láthatjuk a táblázatból, hogy az egészségpénztári megtakarításunkkal + adójóváírás+ két évenkénti lekötés további 10%-os adójóváírásért cserébe fantasztikus lehetőség nyújt számunkra, hogy megfelelő összegű, egészségmegelőzésre- betegség kezelésre fordítható tartalékot képezzünk!